Содержание

- 2. ИДЕЯ, ОСОБЕННОСТИ, АКТУАЛЬНОСТЬ

- 3. ЧТО ТАКОЕ МАРЖИРУЕМЫЙ ОПЦИОН? Маржируемый опцион = futures-style option 1. Вариационная маржа перечисляется ежедневно (в дневном

- 4. ОСОБЕННОСТИ МАРЖИРУЕМЫХ ОПЦИОНОВ Премия и гарантийное обеспечение 1. При покупке/продаже маржируемого опциона перечисление премии со счета

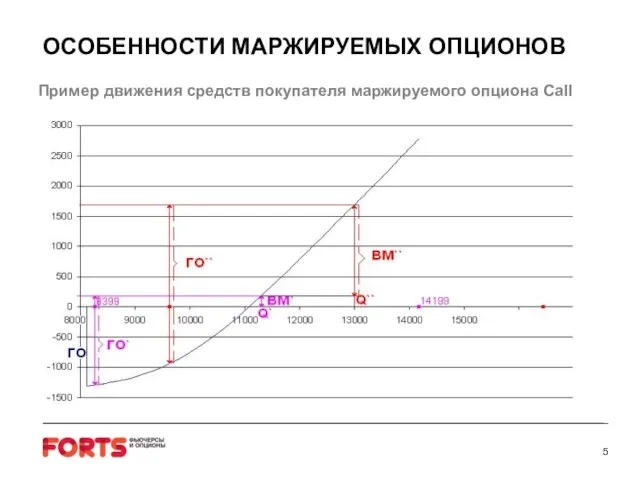

- 5. ОСОБЕННОСТИ МАРЖИРУЕМЫХ ОПЦИОНОВ Пример движения средств покупателя маржируемого опциона Call 5

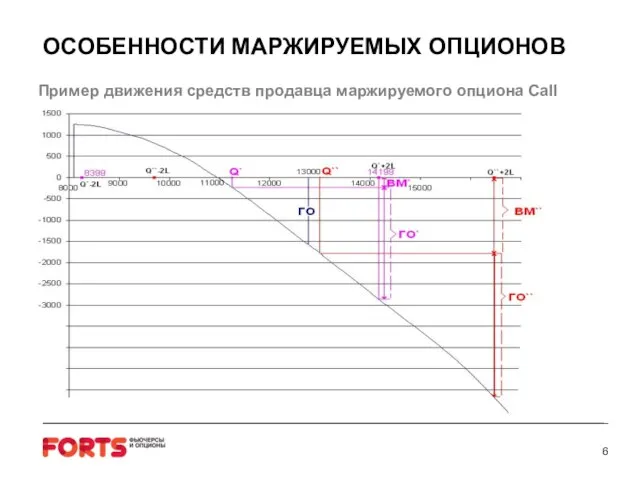

- 6. ОСОБЕННОСТИ МАРЖИРУЕМЫХ ОПЦИОНОВ Пример движения средств продавца маржируемого опциона Call 6

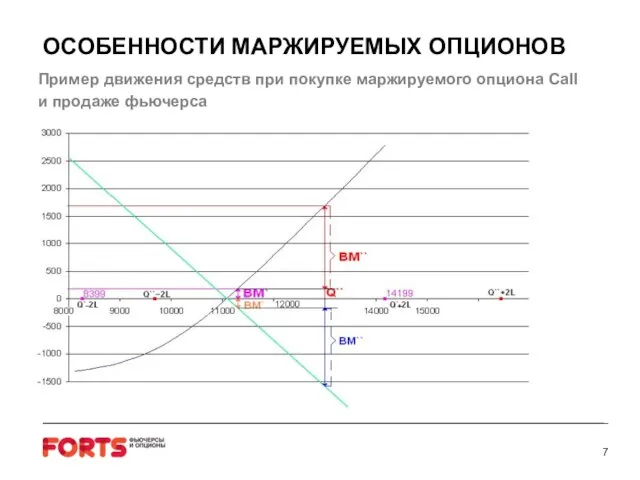

- 7. ОСОБЕННОСТИ МАРЖИРУЕМЫХ ОПЦИОНОВ Пример движения средств при покупке маржируемого опциона Call и продаже фьючерса 7

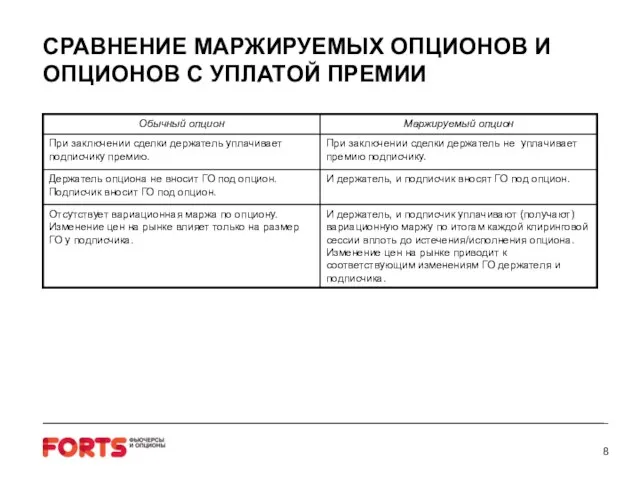

- 8. СРАВНЕНИЕ МАРЖИРУЕМЫХ ОПЦИОНОВ И ОПЦИОНОВ С УПЛАТОЙ ПРЕМИИ 8

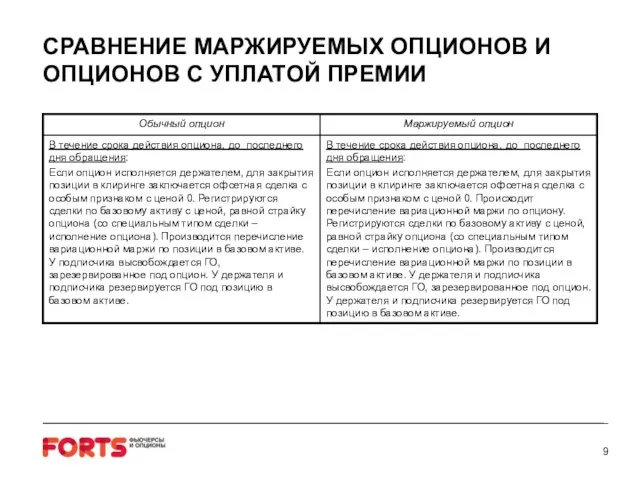

- 9. СРАВНЕНИЕ МАРЖИРУЕМЫХ ОПЦИОНОВ И ОПЦИОНОВ С УПЛАТОЙ ПРЕМИИ 9

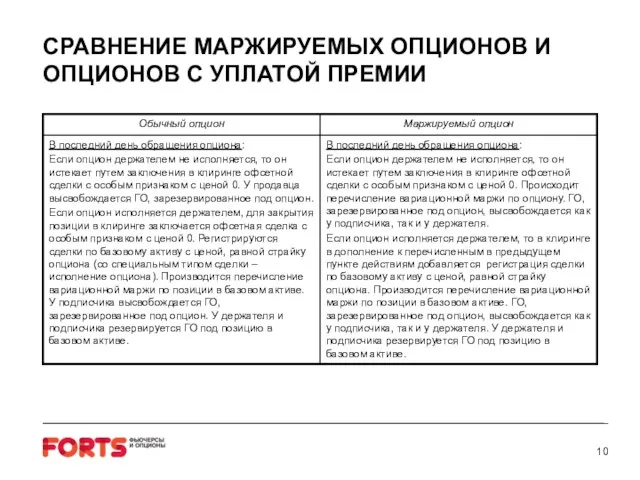

- 10. СРАВНЕНИЕ МАРЖИРУЕМЫХ ОПЦИОНОВ И ОПЦИОНОВ С УПЛАТОЙ ПРЕМИИ 10

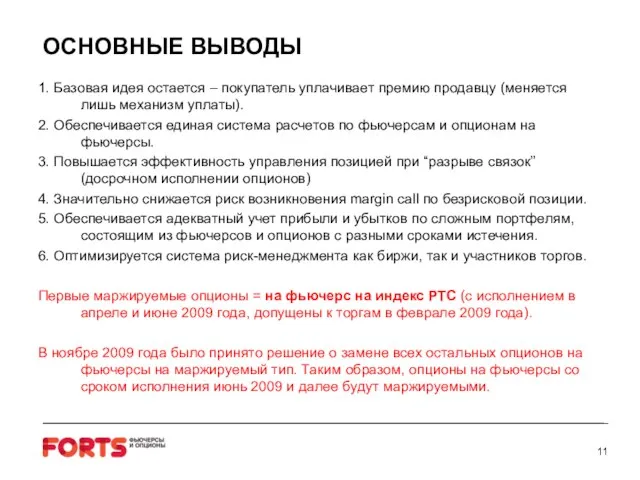

- 11. ОСНОВНЫЕ ВЫВОДЫ 1. Базовая идея остается – покупатель уплачивает премию продавцу (меняется лишь механизм уплаты). 2.

- 12. ПРАКТИЧЕСКИЕ АСПЕКТЫ

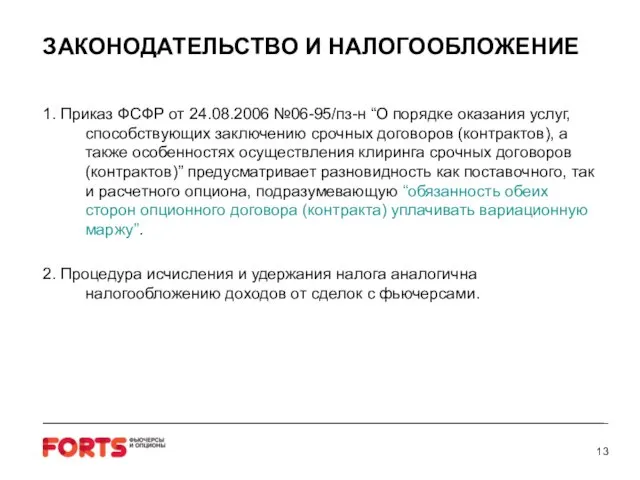

- 13. ЗАКОНОДАТЕЛЬСТВО И НАЛОГООБЛОЖЕНИЕ 1. Приказ ФСФР от 24.08.2006 №06-95/пз-н “О порядке оказания услуг, способствующих заключению срочных

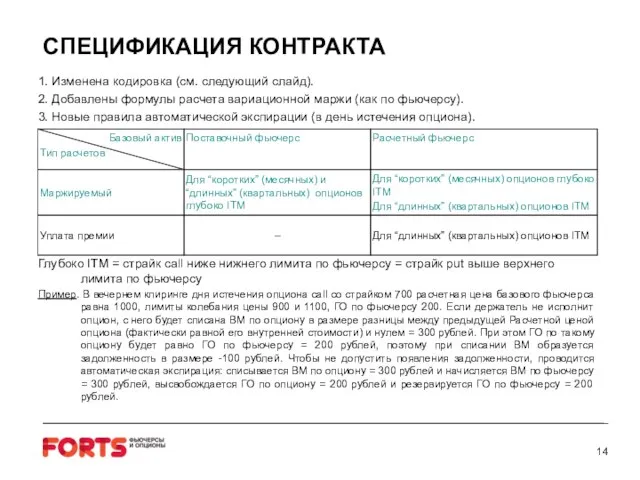

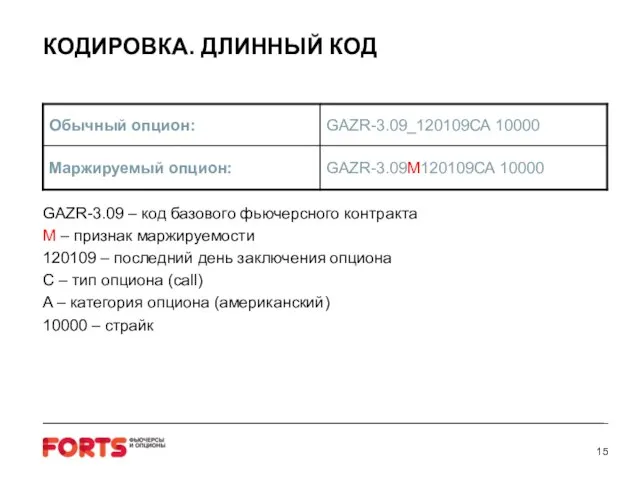

- 14. СПЕЦИФИКАЦИЯ КОНТРАКТА 1. Изменена кодировка (см. следующий слайд). 2. Добавлены формулы расчета вариационной маржи (как по

- 15. КОДИРОВКА. ДЛИННЫЙ КОД GAZR-3.09 – код базового фьючерсного контракта M – признак маржируемости 120109 – последний

- 16. КОДИРОВКА. КОРОТКИЙ КОД В связи с появлением маржируемых опционов и планируемым запуском опционов на акции для

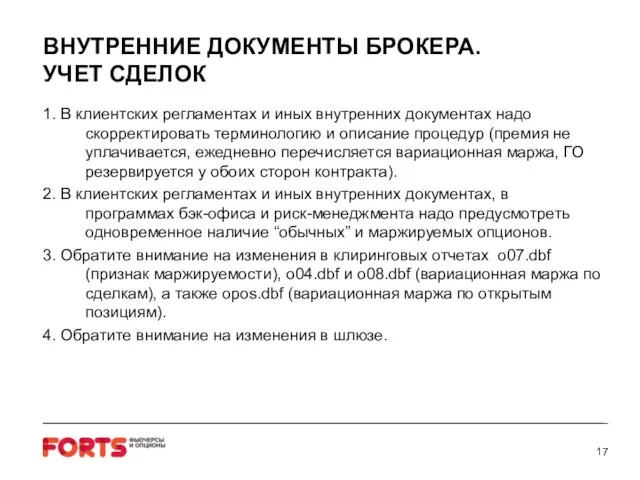

- 17. ВНУТРЕННИЕ ДОКУМЕНТЫ БРОКЕРА. УЧЕТ СДЕЛОК 1. В клиентских регламентах и иных внутренних документах надо скорректировать терминологию

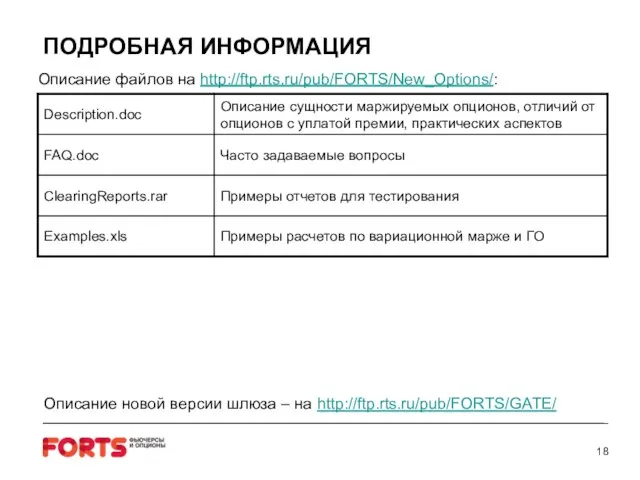

- 18. ПОДРОБНАЯ ИНФОРМАЦИЯ Описание файлов на http://ftp.rts.ru/pub/FORTS/New_Options/: 18 Описание новой версии шлюза – на http://ftp.rts.ru/pub/FORTS/GATE/

- 20. Скачать презентацию

Налоги и налогообложение. Решение задач

Налоги и налогообложение. Решение задач Бронирование новостроек. Ипотечное кредитование. Сопровождение сделок. Продажа и покупка недвижимости

Бронирование новостроек. Ипотечное кредитование. Сопровождение сделок. Продажа и покупка недвижимости Креолизованные тексты

Креолизованные тексты Презентация на тему Микеланджело ди Лодовико ди Буонарроти Симони

Презентация на тему Микеланджело ди Лодовико ди Буонарроти Симони  «Белки. Строение. Функции белков»

«Белки. Строение. Функции белков» Законодательная и нормативная основа деятельности.

Законодательная и нормативная основа деятельности. О подготовке врачей в современных условиях и улучшении кадрового обеспечения здравоохранения в рамках реализации приоритетного

О подготовке врачей в современных условиях и улучшении кадрового обеспечения здравоохранения в рамках реализации приоритетного Урок алгебры 10 класс Учитель математики Калита Н.А.

Урок алгебры 10 класс Учитель математики Калита Н.А. 1 О РОЛИ ПРОМЫШЛЕННОСТИ В РЕФОРМЕ СИСТЕМЫ ТЕХНИЧЕСКОГО РЕГУЛИРОВАНИЯ А.Н.Лоцманов Первый заместитель Руководителя Комитета РСПП п

1 О РОЛИ ПРОМЫШЛЕННОСТИ В РЕФОРМЕ СИСТЕМЫ ТЕХНИЧЕСКОГО РЕГУЛИРОВАНИЯ А.Н.Лоцманов Первый заместитель Руководителя Комитета РСПП п Инструктаж по год.отчетам 2022 г (для миац)

Инструктаж по год.отчетам 2022 г (для миац) Архитектура Древней Руси

Архитектура Древней Руси Работа с возражениями

Работа с возражениями Мода древнего Египта

Мода древнего Египта О внедрении и развитии в Республике Башкортостан института посредничества (медиации) при разрешении семейно-правовых споров

О внедрении и развитии в Республике Башкортостан института посредничества (медиации) при разрешении семейно-правовых споров III Региональном Конкурсе Символика года

III Региональном Конкурсе Символика года Этапы развития философской мысли

Этапы развития философской мысли Нинилин Сергей Валерьевич.

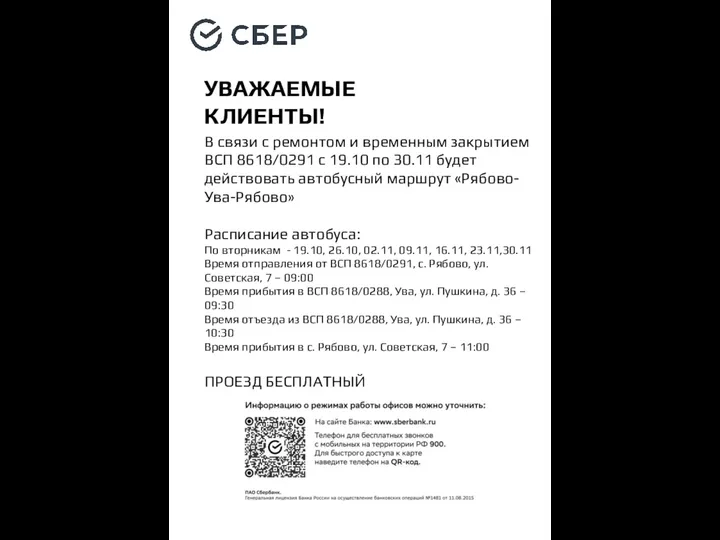

Нинилин Сергей Валерьевич. Автобусный маршрут Рябово-Ува-Рябово

Автобусный маршрут Рябово-Ува-Рябово Предпринимательство

Предпринимательство ЛДП «Ровесник»I поток

ЛДП «Ровесник»I поток Динозавры Слайд-презентация к докладу ученика 3 А Карагеоргия Максима.

Динозавры Слайд-презентация к докладу ученика 3 А Карагеоргия Максима. Государственная Дума Федерального Собрания РФ четвертого созыва (29.01.2003-16.11.2007)

Государственная Дума Федерального Собрания РФ четвертого созыва (29.01.2003-16.11.2007) Презентация на тему Съедобное и несъедобное

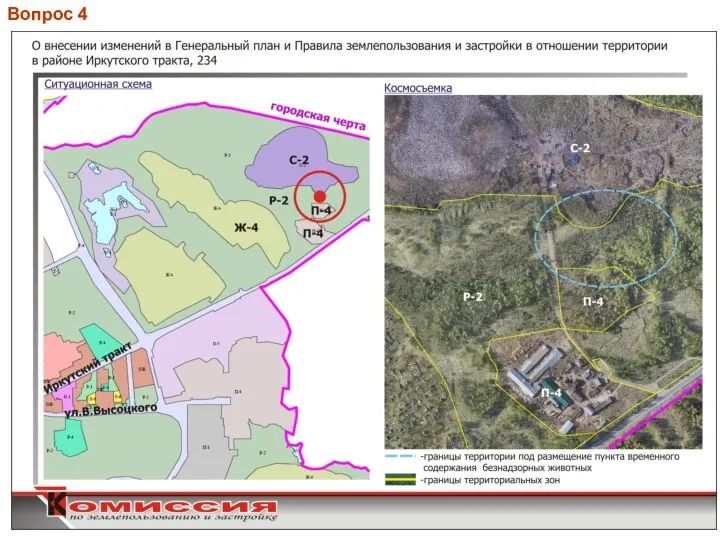

Презентация на тему Съедобное и несъедобное О внесении изменений в ген план и правила землепользования и застройки в отношении территории в районе Иркутского тракта

О внесении изменений в ген план и правила землепользования и застройки в отношении территории в районе Иркутского тракта Искра предпринимателя

Искра предпринимателя Мир профессий глазами детей

Мир профессий глазами детей Презентация на тему Звезды и созвездия

Презентация на тему Звезды и созвездия  Основные направления налоговой политики в топливно-энергетическом комплексе Российской Федерации

Основные направления налоговой политики в топливно-энергетическом комплексе Российской Федерации