Содержание

- 2. Рассматривая методы анализа эффективности долгосрочных инвестиционных проектов, мы предполагали, что значения возникающих в процессе их реализации

- 3. В этой связи возникает необходимость в прогнозировании не только временной структуры и конкретных сумм потоков платежей,

- 4. В общем случае реализация инвестиционных проектов влечет за собой возникновение трех видов риска: ∙ собственный риск

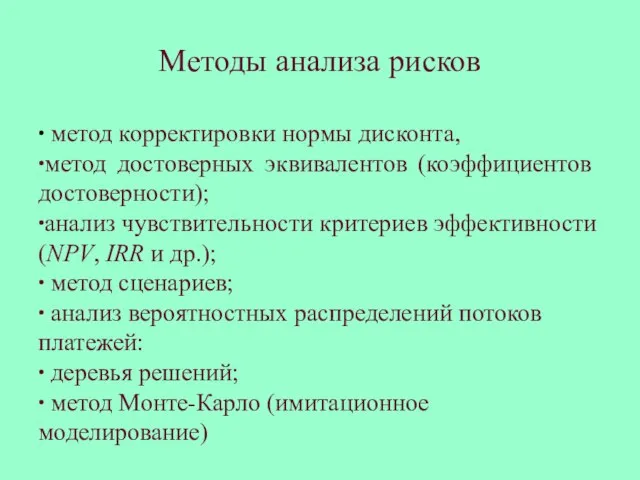

- 5. ∙ метод корректировки нормы дисконта, ∙метод достоверных эквивалентов (коэффициентов достоверности); ∙анализ чувствительности критериев эффективности (NPV, IRR

- 6. Две составляющие собственного риска инвестиционного проекта: 1) чувствительность его чистой приведенной стоимости (NPV) к изменениям значений

- 7. Заключается в корректировке некоторой базовой нормы дисконта, которая считается безрисковой или минимально приемлемой (например, ставка доходности

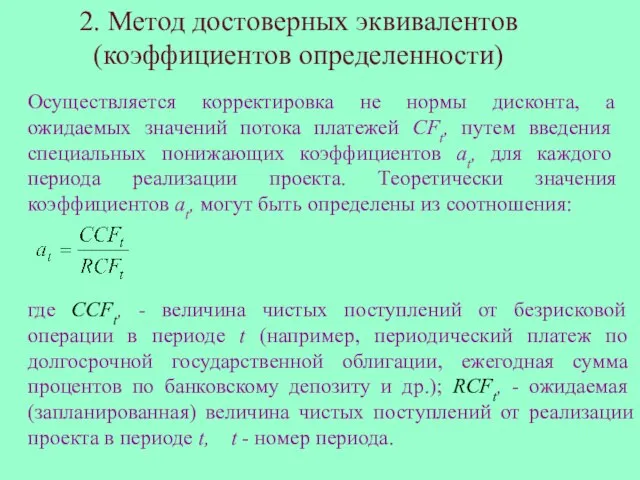

- 8. 2. Метод достоверных эквивалентов (коэффициентов определенности) Осуществляется корректировка не нормы дисконта, а ожидаемых значений потока платежей

- 9. Достоверный эквивалент ожидаемого платежа CCFt, =аt · RCFt, аt ≤ 1. аt - коэффициент достоверности или

- 10. В реальной практике для определения значений коэффициентов чаще всего прибегают к методу экспертных оценок. В этом

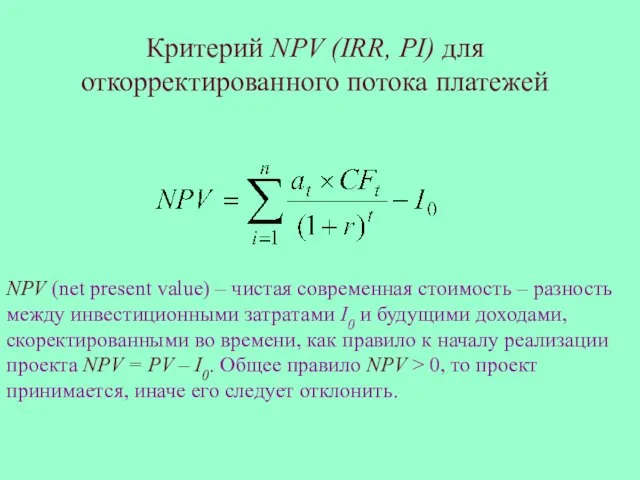

- 11. Критерий NPV (IRR, PI) для откорректированного потока платежей NPV (net present value) – чистая современная стоимость

- 12. 3. Анализ чувствительности критериев эффективности Исследование зависимости некоторого результирующеюго показателя от вариации значений показателей, участвующих в

- 13. Проведение подобного анализа предполагает выполнение следующих шагов: 1. Задается взаимосвязь между исходными и результирующим показателями в

- 14. Преимущества данного метода: хорошая иллюстрацией влияния отдельных исходных показателей на результат, показывает направления дальнейших исследований. Если

- 15. 4. Метод сценариев Метод сценариев позволяет совместить исследование чувствительности результирующего показателя с анализом вероятностных оценок его

- 16. Необходимо запомнить Анализ рисков — неотъемлемая часть процесса оценки эффективности инвестиционных проектов. Понятие "риск" здесь ассоциируется

- 18. Скачать презентацию

Безопасный новый год

Безопасный новый год Przed Świętem Paschy

Przed Świętem Paschy Презентация на тему Формулы дифференцирования

Презентация на тему Формулы дифференцирования Пусть много новых знаний ждет

Пусть много новых знаний ждет Анимация

Анимация Заседание городского методического объединения учителей информатики

Заседание городского методического объединения учителей информатики Презентация на тему: Строка, оборванная войной

Презентация на тему: Строка, оборванная войной МОНИТОРИНГразвития субъектов малого и среднего предпринимательства города Когалыма

МОНИТОРИНГразвития субъектов малого и среднего предпринимательства города Когалыма Масленица. Празднование масленицы

Масленица. Празднование масленицы Персонифицированное дополнительное образование детей в Ярославской области

Персонифицированное дополнительное образование детей в Ярославской области Немного о чае

Немного о чае Снос объектов капитального строительства

Снос объектов капитального строительства Султанат Оман. Особенности конституционной истории и общественного строя Омана

Султанат Оман. Особенности конституционной истории и общественного строя Омана беспризорные дети

беспризорные дети Определение целевой аудитории

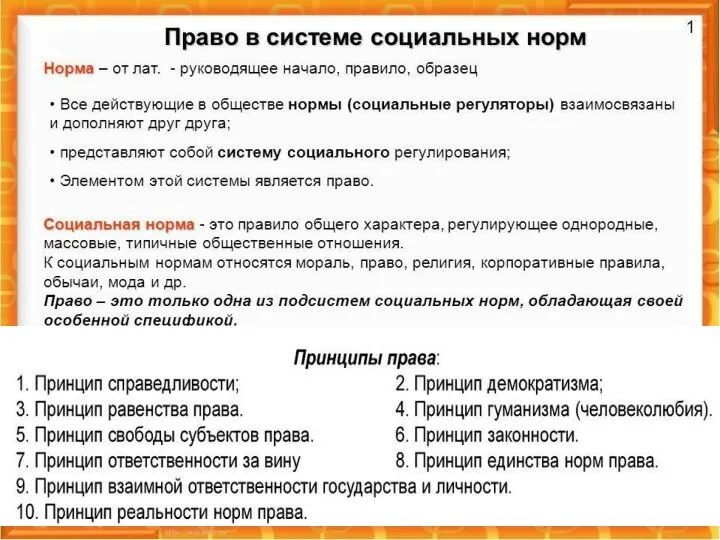

Определение целевой аудитории Право в системе социальных норм

Право в системе социальных норм МАТЕРИНСТВО И ОТЦОВСТВО

МАТЕРИНСТВО И ОТЦОВСТВО Рекомендации для родителей

Рекомендации для родителей Några nya prepositioner. Шведский язык

Några nya prepositioner. Шведский язык Шахматы. Нарушение основных принципов игры в начале партии

Шахматы. Нарушение основных принципов игры в начале партии Азбука предпринимательства. Юридические аспекты и налоги

Азбука предпринимательства. Юридические аспекты и налоги Вибум иллюстарции

Вибум иллюстарции Модель воспитания в историческом романе А.С.Пушкина«Капитанская дочка»

Модель воспитания в историческом романе А.С.Пушкина«Капитанская дочка» Функция денег

Функция денег Результаты школьного и муниципального (окружного) этапов всероссийской олимпиады школьников

Результаты школьного и муниципального (окружного) этапов всероссийской олимпиады школьников Типы односоставных предложений 8 класс

Типы односоставных предложений 8 класс Кодирование информации с помощью знаковых систем Знаки: форма и значение Знаковые системы Кодирование информации

Кодирование информации с помощью знаковых систем Знаки: форма и значение Знаковые системы Кодирование информации Микрорайон. Концепция реновации квартала

Микрорайон. Концепция реновации квартала