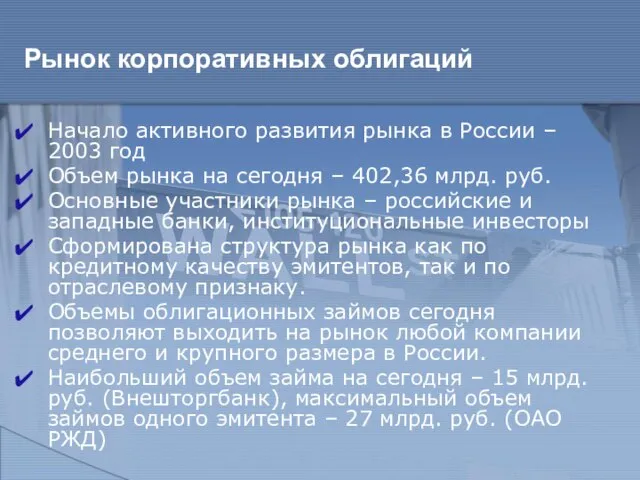

Слайд 2Рынок корпоративных облигаций

Начало активного развития рынка в России – 2003 год

Объем

рынка на сегодня – 402,36 млрд. руб.

Основные участники рынка – российские и западные банки, институциональные инвесторы

Сформирована структура рынка как по кредитному качеству эмитентов, так и по отраслевому признаку.

Объемы облигационных займов сегодня позволяют выходить на рынок любой компании среднего и крупного размера в России.

Наибольший объем займа на сегодня – 15 млрд. руб. (Внешторгбанк), максимальный объем займов одного эмитента – 27 млрд. руб. (ОАО РЖД)

Слайд 3Динамика объема рынка корпоративных облигаций

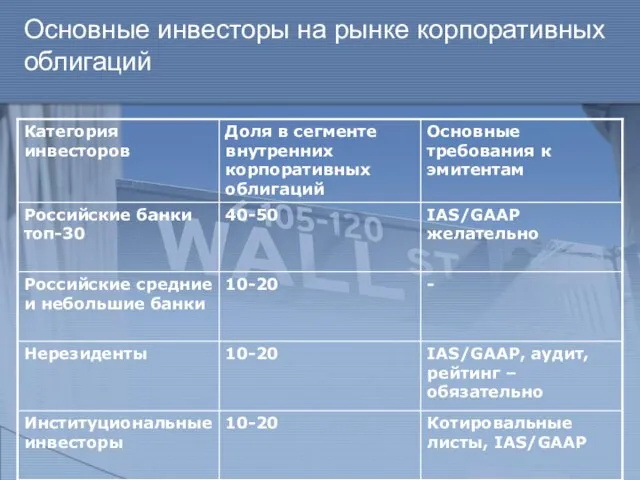

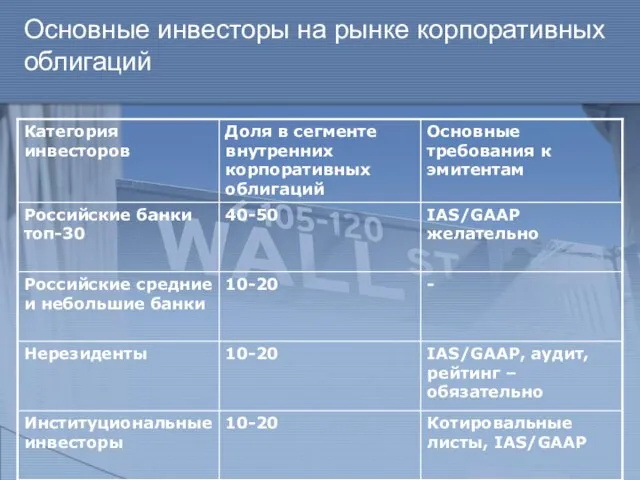

Слайд 4Основные инвесторы на рынке корпоративных облигаций

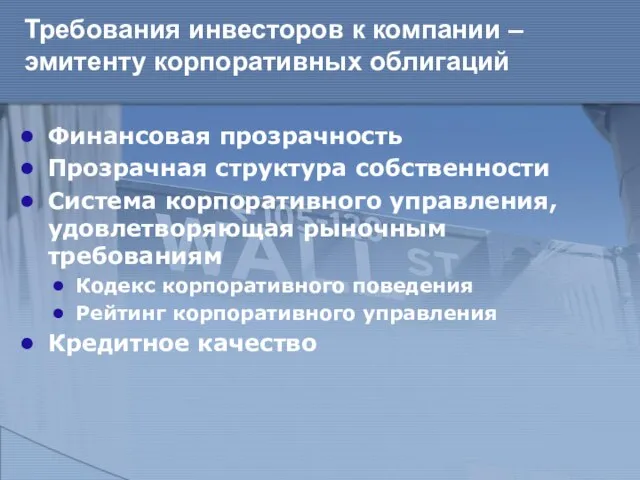

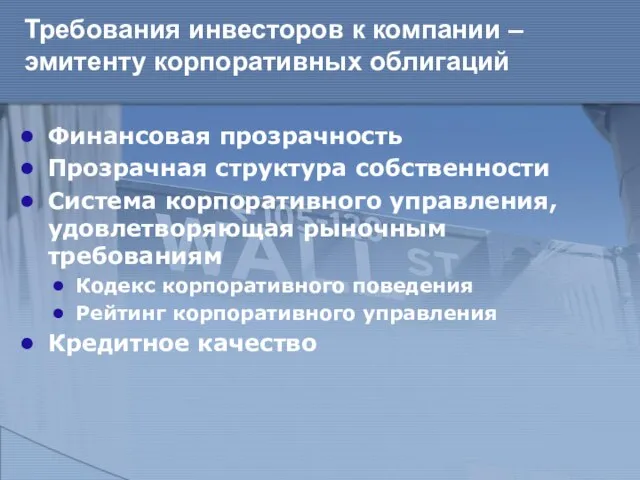

Слайд 5Требования инвесторов к компании – эмитенту корпоративных облигаций

Финансовая прозрачность

Прозрачная структура собственности

Система корпоративного

управления, удовлетворяющая рыночным требованиям

Кодекс корпоративного поведения

Рейтинг корпоративного управления

Кредитное качество

Слайд 6Динамика процентных ставок для высококлассных заемщиков

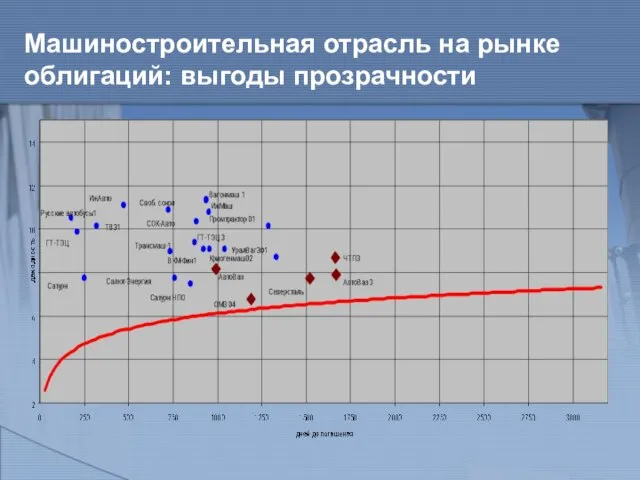

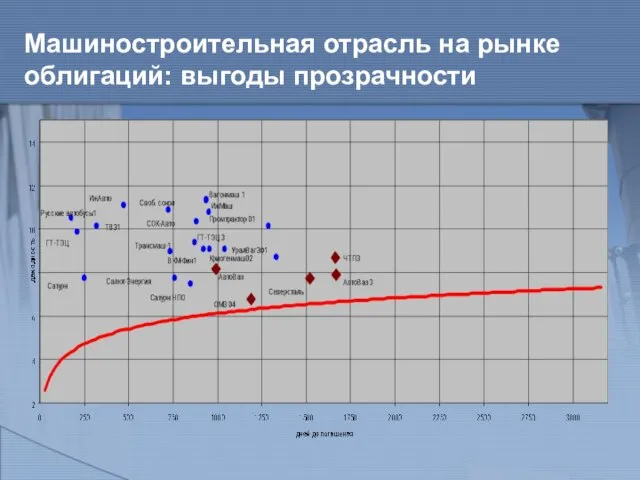

Слайд 7Машиностроительная отрасль на рынке облигаций: выгоды прозрачности

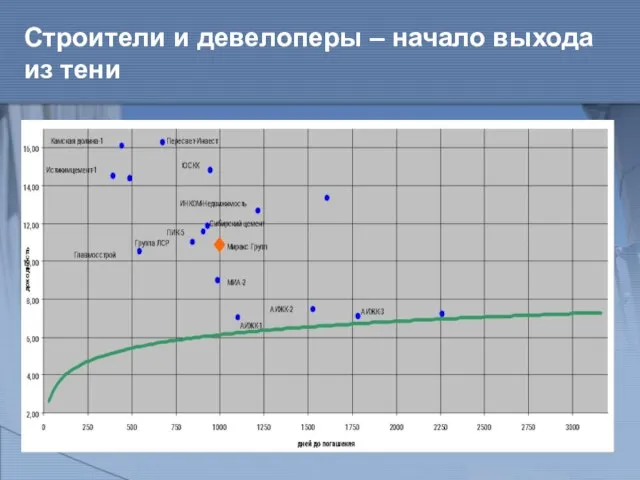

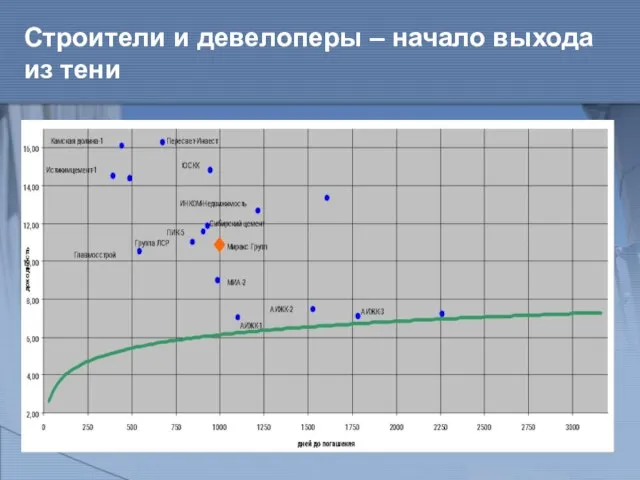

Слайд 8Строители и девелоперы – начало выхода из тени

Слайд 9Миракс Групп – первый строитель с международной отчетностью

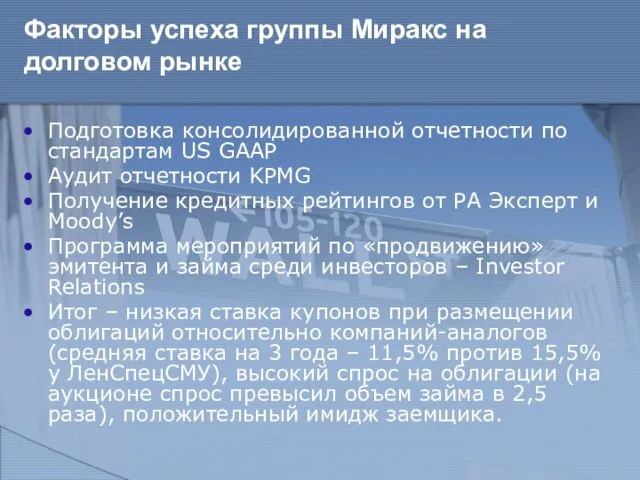

Слайд 10Факторы успеха группы Миракс на долговом рынке

Подготовка консолидированной отчетности по стандартам US

GAAP

Аудит отчетности KPMG

Получение кредитных рейтингов от РА Эксперт и Moody’s

Программа мероприятий по «продвижению» эмитента и займа среди инвесторов – Investor Relations

Итог – низкая ставка купонов при размещении облигаций относительно компаний-аналогов (средняя ставка на 3 года – 11,5% против 15,5% у ЛенСпецСМУ), высокий спрос на облигации (на аукционе спрос превысил объем займа в 2,5 раза), положительный имидж заемщика.

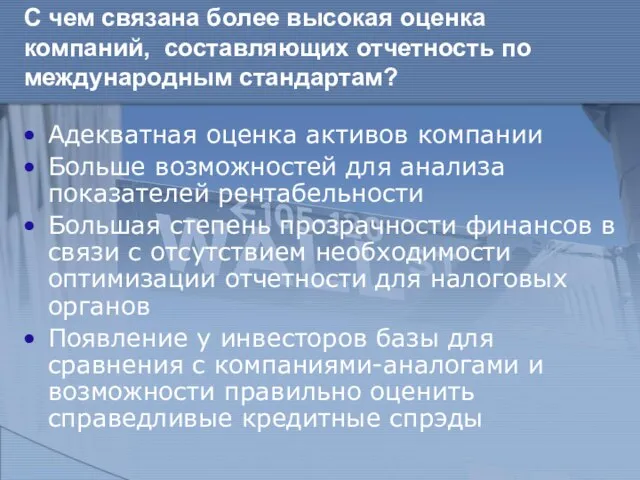

Слайд 11С чем связана более высокая оценка компаний, составляющих отчетность по международным стандартам?

Адекватная

оценка активов компании

Больше возможностей для анализа показателей рентабельности

Большая степень прозрачности финансов в связи с отсутствием необходимости оптимизации отчетности для налоговых органов

Появление у инвесторов базы для сравнения с компаниями-аналогами и возможности правильно оценить справедливые кредитные спрэды

Личная гигиена военнослужащих

Личная гигиена военнослужащих ZF-Ecomat Оптимальное управление с рекомендациями по движению

ZF-Ecomat Оптимальное управление с рекомендациями по движению Логические операторы

Логические операторы Баскетбол

Баскетбол Задача создания инновационных кластеров в Санкт-Петербурге в контексте зарубежного опыта

Задача создания инновационных кластеров в Санкт-Петербурге в контексте зарубежного опыта ПОРТФОЛИО

ПОРТФОЛИО Питание при ожирении

Питание при ожирении  Комплексный проект модернизации образования

Комплексный проект модернизации образования Пушкин А.C "Полководец"

Пушкин А.C "Полководец" Ташкент – столица Узбекистана

Ташкент – столица Узбекистана Рельсы

Рельсы На День Учителя

На День Учителя Прямая и отрезок. Луч и угол. Сравнение и измерение отрезков и углов

Прямая и отрезок. Луч и угол. Сравнение и измерение отрезков и углов Проект «Карл Линней» Подготовил Давидчевский А. ученик 11класса учитель Сопина В.В

Проект «Карл Линней» Подготовил Давидчевский А. ученик 11класса учитель Сопина В.В Презентация на тему Транспорт

Презентация на тему Транспорт  Па́сха — древнейший христианский праздник

Па́сха — древнейший христианский праздник Требования к отчетности Грант СНО

Требования к отчетности Грант СНО Регистрационные документы и ОКВЭД

Регистрационные документы и ОКВЭД БИОЛОГИЯ

БИОЛОГИЯ Women in optics

Women in optics Презентация на тему Economic system (Экономическая система)

Презентация на тему Economic system (Экономическая система) Стажировки в ПАО Мосэнерго

Стажировки в ПАО Мосэнерго Алушта территория позитива

Алушта территория позитива Женские образы в поэзии Гаврилы Романовича Державина

Женские образы в поэзии Гаврилы Романовича Державина История и типы баров

История и типы баров КУРСОВАЯ РАБОТАПО ОСНОВАМ МАРКЕТИНГААнализ рынка мужской одежды в городе Сыктывкаре

КУРСОВАЯ РАБОТАПО ОСНОВАМ МАРКЕТИНГААнализ рынка мужской одежды в городе Сыктывкаре Разложение многочленов на множители

Разложение многочленов на множители Элементы улиц, дорог, дорожные условия

Элементы улиц, дорог, дорожные условия