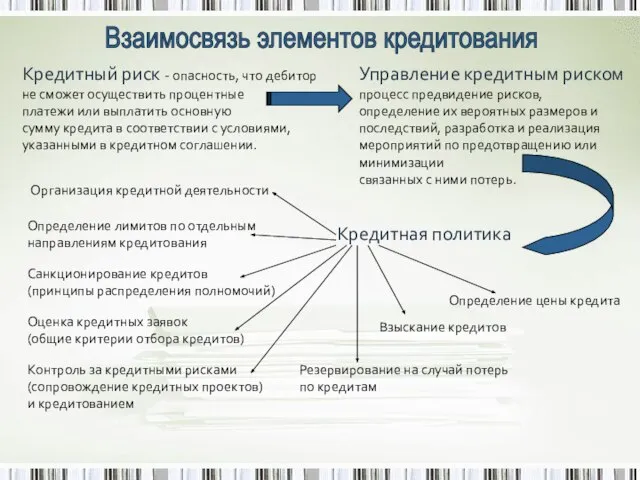

выплатить основную

сумму кредита в соответствии с условиями,

указанными в кредитном соглашении.

Управление кредитным риском

процесс предвидение рисков,

определение их вероятных размеров и

последствий, разработка и реализация

мероприятий по предотвращению или

минимизации

связанных с ними потерь.

Кредитная политика

Организация кредитной деятельности

Определение лимитов по отдельным

направлениям кредитования

Санкционирование кредитов

(принципы распределения полномочий)

Оценка кредитных заявок

(общие критерии отбора кредитов)

Определение цены кредита

Контроль за кредитными рисками

(сопровождение кредитных проектов)

и кредитованием

Взыскание кредитов

Резервирование на случай потерь

по кредитам

Взаимосвязь элементов кредитования

Легкая атлетика. Прыжок в высоту с разбега способом «перешагивание»

Легкая атлетика. Прыжок в высоту с разбега способом «перешагивание» Ярослав Мудрый

Ярослав Мудрый Берлинская стена

Берлинская стена Классный час «Моя семья»

Классный час «Моя семья» Тема урока

Тема урока Практика размещения государственного заказа способом открытого аукциона в электронной форме

Практика размещения государственного заказа способом открытого аукциона в электронной форме Урок презентация на тему Технология рефлексивного обучения

Урок презентация на тему Технология рефлексивного обучения  Друзья классов

Друзья классов Малые формы для Diamante орех

Малые формы для Diamante орех Страхование гражданской ответственности

Страхование гражданской ответственности Перевернутое обучение

Перевернутое обучение Информационно-технологический профиль СамЛИТа: день сегодняшний

Информационно-технологический профиль СамЛИТа: день сегодняшний Презентация программы МВА ЛИНК «Стратегия»2009 год

Презентация программы МВА ЛИНК «Стратегия»2009 год Какую роль в профессиональной деятельности играет компьютер?

Какую роль в профессиональной деятельности играет компьютер? Анализ эффективности теплоизолирования хлебопекарной печи

Анализ эффективности теплоизолирования хлебопекарной печи Презентация на тему Введение учебного курса ОРКСЭ

Презентация на тему Введение учебного курса ОРКСЭ Мама…Первое слово…

Мама…Первое слово… Разминка перед тренировкой: понятие, виды, правила

Разминка перед тренировкой: понятие, виды, правила Природа в опасности!

Природа в опасности! Концепция трансформируемого автомобиля

Концепция трансформируемого автомобиля Д.Д. Мордухай-Болтовской

Д.Д. Мордухай-Болтовской Предпринимательский проект Обучайка

Предпринимательский проект Обучайка Презентация на тему Крещение Руси

Презентация на тему Крещение Руси Молодежное движение храма Святого Богоявления

Молодежное движение храма Святого Богоявления Ведение профилактических медицинских осмотров несовершеннолетних по приказу 514н в Подсистеме Поликлиника ЕМИАС МО

Ведение профилактических медицинских осмотров несовершеннолетних по приказу 514н в Подсистеме Поликлиника ЕМИАС МО Презентация на тему Краеведение

Презентация на тему Краеведение Маркетинг общий

Маркетинг общий Полуфабрикаты из птицы

Полуфабрикаты из птицы