Слайд 2Актуальность темы:

Ценные бумаги - один из источников привлечения средств в любую отрасль

экономики.

Эффективно действующий рынок ценных бумаг - возможность гибкого перераспределения средств между отраслями, концентрации их на наиболее перспективных направлениях НТП, что способствует ускорению и оптимизации структурных сдвигов в экономике.

РЦБ - возможность получения средств и вовлечения их в инвестиционную сферу без инфляционной эмиссии денежных знаков и кредита Центрального банка.

Слайд 3Цель исследования:

оценка математических моделей, методов и инструментов формирования инвестиционного портфеля;

получение краткосрочных

прогнозов поведения стоимости ценных бумаг на примере исследования динамики курсов ценных бумаг фондового рынка России

Слайд 4Задачи исследования:

анализ существующих западных моделей формирования оптимального инвестиционного портфеля;

исследование конъюнктуры российского фондового

рынка;

выбор структуры портфеля и оценка его эффективности.

Слайд 5Объект исследования

Российский фондовый рынок

Слайд 6Предмет исследования:

формирование оптимального инвестиционного портфеля на рынке ценных бумаг России в краткосрочном

периоде

Слайд 7Модели формирования портфеля ценных бумаг:

модель Марковица,

индексная модель Шарпа

модель арбитражного ценообразования

Слайд 8Основные выводы классической портфельной теории:

эффективное множество содержит различные портфели, которые одновременно

обеспечивают и максимальную ожидаемую доходность при фиксированном уровне риска, и минимальный риск при заданном уровне ожидаемой доходности;

предполагается, что инвестор выбирает оптимальный портфель из портфелей, составляющих эффективное множество;

оптимальный портфель инвестора определяется точкой касания кривых безразличия инвестора с эффективным множеством;

диверсификация портфеля приводит к уменьшению риска, так как стандартное отклонение портфеля в общем случае будет меньше, чем средневзвешенные стандартные отклонения ценных бумаг, входящих в портфель;

в соответствии с рыночной моделью общий риск ценной бумаги состоит из рыночного риска и собственного риска.

Слайд 9Постулаты классической портфельной теории:

Рынок состоит из конечного числа активов, доходности которых

для заданного периода считаются случайными величинами.

Инвестор, исходя из статистических данных, получает оценку ожидаемых (средних) значений доходностей и их попарных ковариаций и стандартных отклонений.

Инвестор может формировать любые допустимые (для данной модели) портфели. Доходности портфелей являются также случайными величинами.

Сравнение выбираемых портфелей основывается только на двух критериях - средней доходности и риске.

Инвестор не склонен к риску: из двух портфелей с одинаковой доходностью он предпочтет портфель с меньшим риском.

Слайд 10Принципы формирования инвестиционного портфеля:

принцип консервативности

принцип диверсификации

принцип достаточной ликвидности

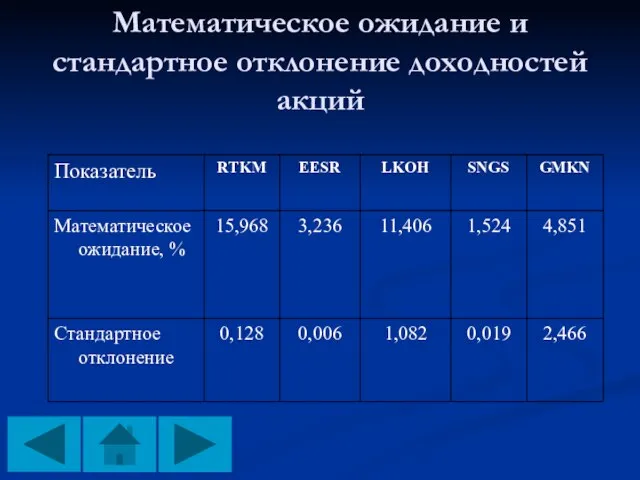

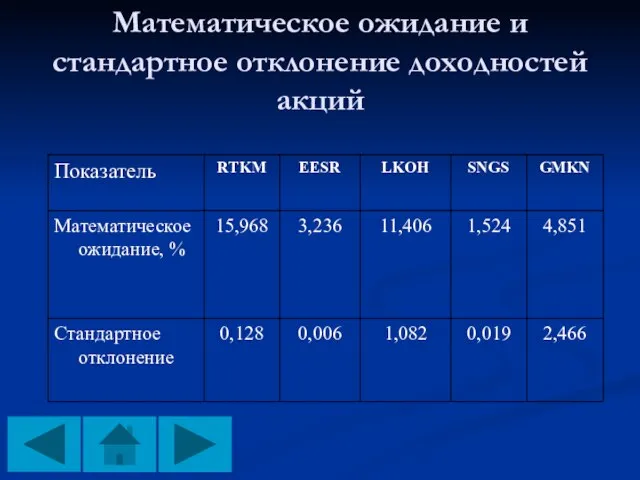

Слайд 11Математическое ожидание и стандартное отклонение доходностей акций

Слайд 12Ковариационная матрица доходностей акций

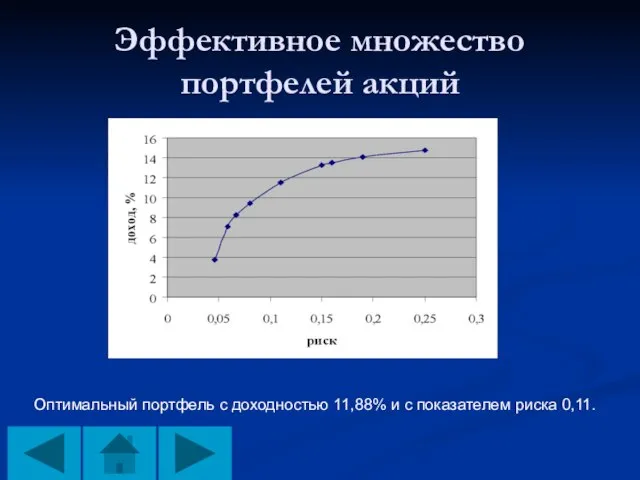

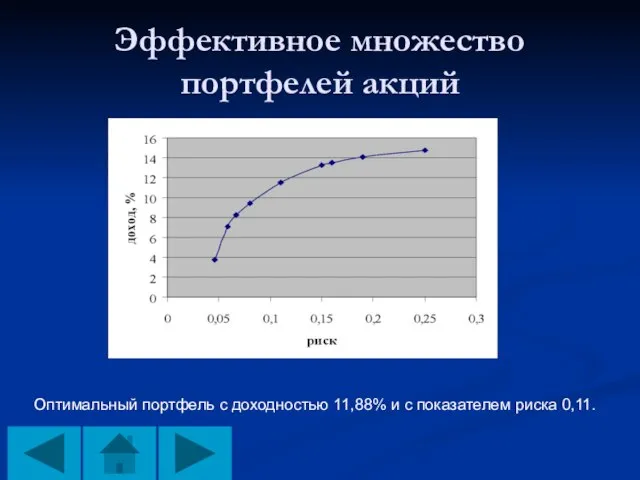

Слайд 13Эффективное множество портфелей акций

Оптимальный портфель с доходностью 11,88% и с показателем риска

0,11.

Слайд 14Пути улучшения инвестиционного климата РБ:

Совершенствование законодательной базы;

Снижение темпов инфляции;

Развитие интегрированной системы комплексного

раскрытия информации;

Развитие срочного рынка;

Применение международных стандартов финансовой отчетности.

Маркетинговые исследования качества оказания медицинских услуг в стационаре ЦРБ

Маркетинговые исследования качества оказания медицинских услуг в стационаре ЦРБ Правильные глаголы

Правильные глаголы NIR

NIR Презентация на тему Организация праздников и развлечений в разновозрастной группе

Презентация на тему Организация праздников и развлечений в разновозрастной группе Проект

Проект fruits

fruits Презентация на тему Питание космонавтов

Презентация на тему Питание космонавтов Чак-чак - национальное лакомство республики Татарстан

Чак-чак - национальное лакомство республики Татарстан Станция Технического Обслуживания в г.Тольятти на ул. Новозаводская, д.14а

Станция Технического Обслуживания в г.Тольятти на ул. Новозаводская, д.14а Базы данных

Базы данных Объем времени в ЦО

Объем времени в ЦО Упражнения как основное средство физического воспитания

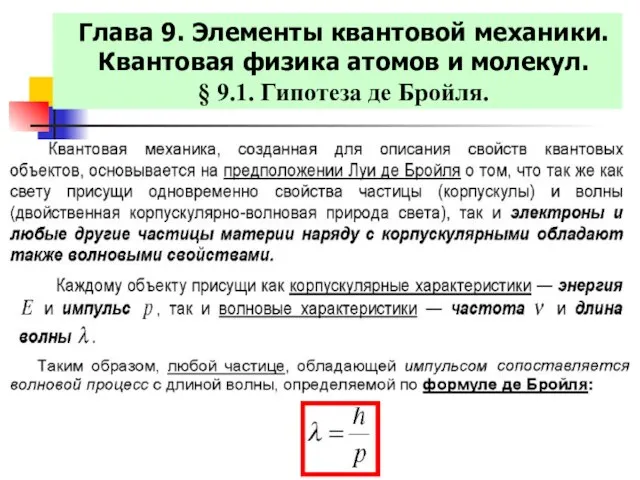

Упражнения как основное средство физического воспитания Презентация на тему Элементы Квантовой механики Квантовая физика атомов и молекул

Презентация на тему Элементы Квантовой механики Квантовая физика атомов и молекул  Презентация на тему Наука и образование России 18 век

Презентация на тему Наука и образование России 18 век  Презентация на тему Русский язык в современном мире

Презентация на тему Русский язык в современном мире INTONATION and it’s functions

INTONATION and it’s functions Альберт Эйнштейн

Альберт Эйнштейн Доказательства эволюции

Доказательства эволюции Достижения высоких технологий

Достижения высоких технологий Презентация на тему Тип Кольчатые черви

Презентация на тему Тип Кольчатые черви Карл Павлович Брюллов1799 - 1852

Карл Павлович Брюллов1799 - 1852 Как управлять людьми? Когнитивная нейробиология и техники спецслужб

Как управлять людьми? Когнитивная нейробиология и техники спецслужб Сертификат социальной безответственности

Сертификат социальной безответственности Cucina all'italiana

Cucina all'italiana Презентация на тему Наша безопасность. Огонь, вода и газ

Презентация на тему Наша безопасность. Огонь, вода и газ  МОУ - ЮРЬЕВСКАЯ СРЕДНЯЯ ОБЩЕОБРАЗОВАТЕЛЬНАЯ ШКОЛАХОТЫНЕЦКОГО РАЙОНА ОРЛОВСКОЙ ОБЛАСТИ Исследовательская работа«Влияние р

МОУ - ЮРЬЕВСКАЯ СРЕДНЯЯ ОБЩЕОБРАЗОВАТЕЛЬНАЯ ШКОЛАХОТЫНЕЦКОГО РАЙОНА ОРЛОВСКОЙ ОБЛАСТИ Исследовательская работа«Влияние р Администратор Штаба

Администратор Штаба Творческий проект "Фартук"

Творческий проект "Фартук"