Содержание

- 2. Налог на добавленную стоимость является самым молодым из налогов, формирующих основную долю доходной части бюджетов. Схема

- 3. Добавленную стоимость можно рассчитать как сумму выплачиваемой заработной платы (V) и получаемой прибыли (m): Добавленную стоимость

- 4. Исходя из этих способов определения добавленной стоимости, можно использовать четыре различных способа ее налогообложения:прямой аддитивный, предполагающий

- 5. Освобождение от уплаты налога Право на освобождение предоставляется на 12 последовательных календарных месяцев в уведомительном порядке.

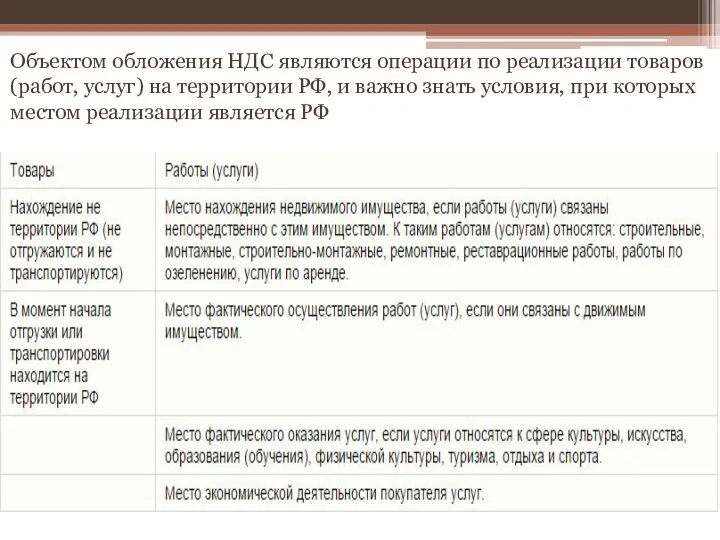

- 6. Объектом обложения НДС являются операции по реализации товаров (работ, услуг) на территории РФ, и важно знать

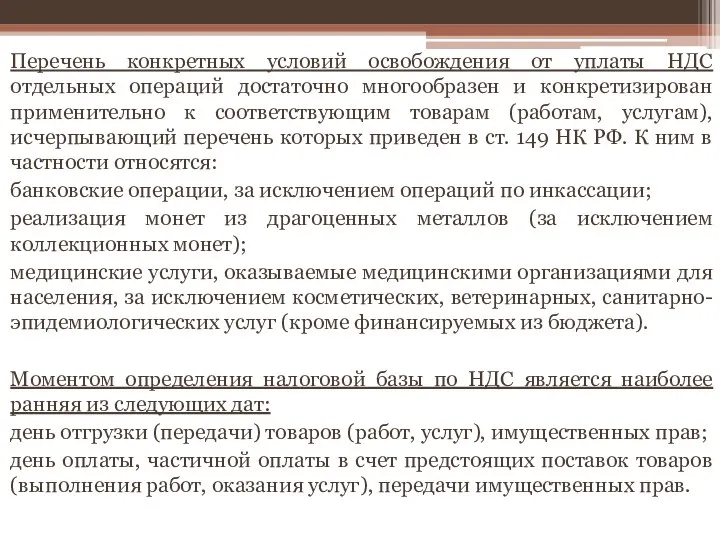

- 7. Перечень конкретных условий освобождения от уплаты НДС отдельных операций достаточно многообразен и конкретизирован применительно к соответствующим

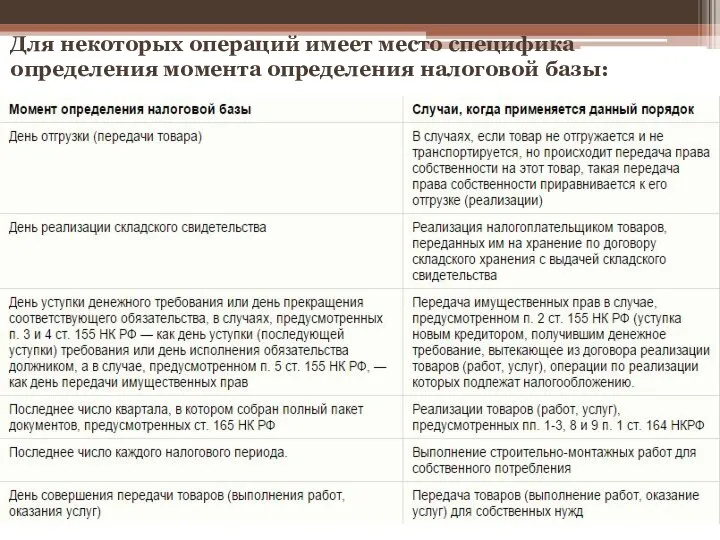

- 8. Для некоторых операций имеет место специфика определения момента определения налоговой базы:

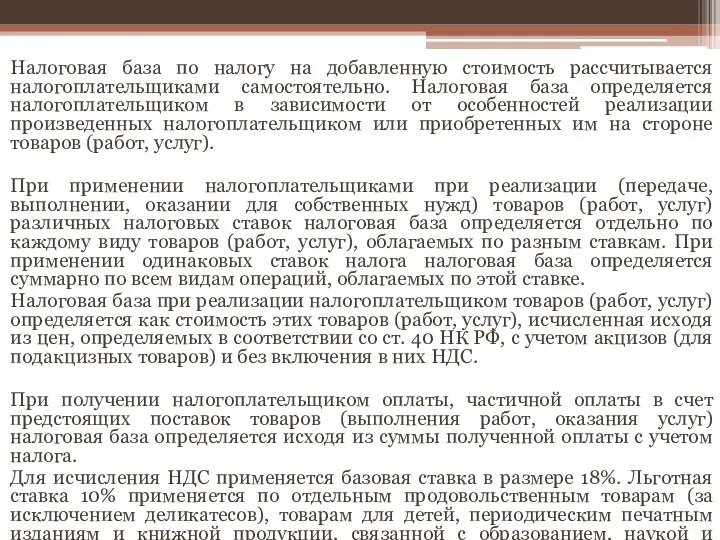

- 9. Налоговая база по налогу на добавленную стоимость рассчитывается налогоплательщиками самостоятельно. Налоговая база определяется налогоплательщиком в зависимости

- 10. Ставка 0% Налоговым кодексом также предусмотрена ставка 0%, применяемая в частности при реализации: товаров, вывезенных в

- 11. Налоговый период устанавливается как квартал. Уплата налога по операциям, признаваемым объектом налогообложения на территории Российской Федерации

- 13. Скачать презентацию

Слайд 2Налог на добавленную стоимость является самым молодым из налогов, формирующих основную долю

Налог на добавленную стоимость является самым молодым из налогов, формирующих основную долю

Налог на добавленную стоимость представляет собой косвенный многоступенчатый налог, взимаемый с каждого акта продажи, начиная с производственного цикла и заканчивая продажей конечному потребителю.

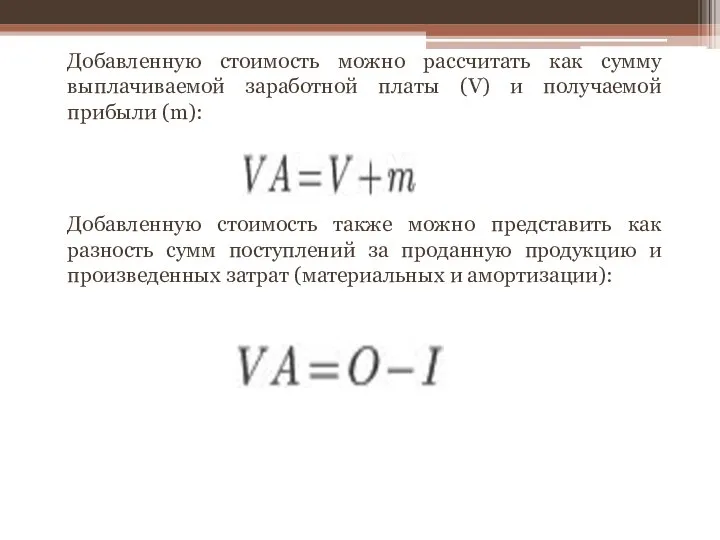

Слайд 3Добавленную стоимость можно рассчитать как сумму выплачиваемой заработной платы (V) и получаемой

Добавленную стоимость можно рассчитать как сумму выплачиваемой заработной платы (V) и получаемой

Добавленную стоимость также можно представить как разность сумм поступлений за проданную продукцию и произведенных затрат (материальных и амортизации):

Слайд 4Исходя из этих способов определения добавленной стоимости, можно использовать четыре различных способа

Исходя из этих способов определения добавленной стоимости, можно использовать четыре различных способа

косвенный аддитивный, основанный на применении ставки к каждому из компонентов;

метод прямого вычитания, основанный на применении ставки к разнице в ценах реализации и закупки;

косвенный метод вычитания, или зачетный метод по счетам, когда ставка применяется отдельно к цене реализации продукции и к цене приобретения сырья, материалов и пр.

Слайд 5Освобождение от уплаты налога

Право на освобождение предоставляется на 12 последовательных календарных месяцев

Освобождение от уплаты налога

Право на освобождение предоставляется на 12 последовательных календарных месяцев

Лица, использующие право на освобождение, должны представить соответствующее письменное уведомление и документы, которые подтверждают право на такое освобождение, в налоговый орган по месту своего учета:

выписка из бухгалтерского баланса (представляют организации);

выписка из книги продаж;

выписка из книги учета доходов и расходов и хозяйственных операций (представляют индивидуальные предприниматели);

копия журнала полученных и выставленных счетов-фактур.

Слайд 6Объектом обложения НДС являются операции по реализации товаров (работ, услуг) на территории

Объектом обложения НДС являются операции по реализации товаров (работ, услуг) на территории

Слайд 7Перечень конкретных условий освобождения от уплаты НДС отдельных операций достаточно многообразен и

Перечень конкретных условий освобождения от уплаты НДС отдельных операций достаточно многообразен и

банковские операции, за исключением операций по инкассации;

реализация монет из драгоценных металлов (за исключением коллекционных монет);

медицинские услуги, оказываемые медицинскими организациями для населения, за исключением косметических, ветеринарных, санитарно-эпидемиологических услуг (кроме финансируемых из бюджета).

Моментом определения налоговой базы по НДС является наиболее ранняя из следующих дат:

день отгрузки (передачи) товаров (работ, услуг), имущественных прав;

день оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав.

Слайд 8Для некоторых операций имеет место специфика определения момента определения налоговой базы:

Для некоторых операций имеет место специфика определения момента определения налоговой базы:

Слайд 9Налоговая база по налогу на добавленную стоимость рассчитывается налогоплательщиками самостоятельно. Налоговая база

Налоговая база по налогу на добавленную стоимость рассчитывается налогоплательщиками самостоятельно. Налоговая база

При применении налогоплательщиками при реализации (передаче, выполнении, оказании для собственных нужд) товаров (работ, услуг) различных налоговых ставок налоговая база определяется отдельно по каждому виду товаров (работ, услуг), облагаемых по разным ставкам. При применении одинаковых ставок налога налоговая база определяется суммарно по всем видам операций, облагаемых по этой ставке.

Налоговая база при реализации налогоплательщиком товаров (работ, услуг) определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со ст. 40 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них НДС.

При получении налогоплательщиком оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) налоговая база определяется исходя из суммы полученной оплаты с учетом налога.

Для исчисления НДС применяется базовая ставка в размере 18%. Льготная ставка 10% применяется по отдельным продовольственным товарам (за исключением деликатесов), товарам для детей, периодическим печатным изданиям и книжной продукции, связанной с образованием, наукой и культурой, лекарственным средствам и изделиям медицинского назначения.

Слайд 10Ставка 0%

Налоговым кодексом также предусмотрена ставка 0%, применяемая в частности при реализации:

товаров,

Ставка 0%

Налоговым кодексом также предусмотрена ставка 0%, применяемая в частности при реализации:

товаров,

работ (услуг), непосредственно связанных с перевозкой или транспортировкой товаров, помещенных под таможенный режим международного таможенного транзита;

услуг по перевозке пассажиров и багажа при условии, что пункт отправления или пункт назначения пассажиров и багажа расположены за пределами территории Российской Федерации, при оформлении перевозок на основании единых международных перевозочных документов;

товаров (работ, услуг) в области космической деятельности;

товаров (работ, услуг) для официального пользования иностранными дипломатическими и приравненными к ним представительствами или для личного пользования дипломатического или административно-технического персонала этих представительств, включая проживающих вместе с ними членов их семей, если законодательством соответствующего иностранного государства установлен аналогичный порядок, либо такая норма предусмотрена в международном договоре России.

Слайд 11Налоговый период устанавливается как квартал.

Уплата налога по операциям, признаваемым объектом налогообложения на

Налоговый период устанавливается как квартал.

Уплата налога по операциям, признаваемым объектом налогообложения на

При ввозе товаров на таможенную территорию Российской Федерации сумма налога уплачивается в соответствии с таможенным законодательством.

Сумма налога, подлежащая уплате в бюджет по операциям реализации (передачи, выполнения, оказания для собственных нужд) товаров (работ, услуг) на территории Российской Федерации, уплачивается по месту учета налогоплательщика в налоговых органах.

Налоговые агенты (организации и индивидуальные предприниматели) производят уплату суммы налога по месту своего нахождения.

Презентация на тему Проектный метод в работе дошкольного учреждения

Презентация на тему Проектный метод в работе дошкольного учреждения 6a66214f20164dfcae91fb7cb467803d

6a66214f20164dfcae91fb7cb467803d Правки. Лого полноценные

Правки. Лого полноценные Школьное учебно – методическое объединение учителей английского языка

Школьное учебно – методическое объединение учителей английского языка Координаты вектора

Координаты вектора Когда я вырасту

Когда я вырасту Вневписанная окружность

Вневписанная окружность Презентация на тему Жизнь и творчество Николая Васильевича Гоголя

Презентация на тему Жизнь и творчество Николая Васильевича Гоголя Эпоха барокко

Эпоха барокко Презентация по географии10 класс

Презентация по географии10 класс Развитие агропромышленного хозяйства

Развитие агропромышленного хозяйства Концепт построения взаимоотношений команды на выезде средневековый город

Концепт построения взаимоотношений команды на выезде средневековый город Прозвенит звонок последний…

Прозвенит звонок последний… Мир художественной культуры просвещения

Мир художественной культуры просвещения The philosophy of the Modern Ages

The philosophy of the Modern Ages МОУ «Усть – Кубинская СОШ»

МОУ «Усть – Кубинская СОШ» Презентация на тему Химическое загрязнение окружающей среды

Презентация на тему Химическое загрязнение окружающей среды Приобщение дошкольников к истокам национальной культуры, традиционным культурным ценностям

Приобщение дошкольников к истокам национальной культуры, традиционным культурным ценностям Дизайн по Папанеку. Анализ дизайна как вида творчества

Дизайн по Папанеку. Анализ дизайна как вида творчества Чудеса природы

Чудеса природы УМЕЕМ ЛИ МЫ ЦЕНИТЬ СВОЕ ВРЕМЯ

УМЕЕМ ЛИ МЫ ЦЕНИТЬ СВОЕ ВРЕМЯ Орехи

Орехи Ефременко Владимир Филиппович

Ефременко Владимир Филиппович в поэзии А.С. Пушкина

в поэзии А.С. Пушкина Корень. Родственные слова. Два признака родственных слов

Корень. Родственные слова. Два признака родственных слов ЗАО Балтийская Промышленная Компания

ЗАО Балтийская Промышленная Компания Презентация на тему каучук

Презентация на тему каучук  История искусства

История искусства