Содержание

- 2. 10.01.12 Налоговое планирование Список литературы: Жестков В.С. Правовые основы налогового планирования (на примере групп предприятий): Учебное

- 3. 10.01.12 Налоговое планирование Раздел 1. ВВЕДЕНИЕ В НАЛОГОВОЕ ПЛАНИРОВАНИЕ Глава 1. Источники происхождения налогов и история

- 4. 10.01.12 Налоговое планирование 1. Экзотические налоги за рубежом: Древний Рим: Налог на туалеты, дословно лат. «мочевой

- 5. 10.01.12 Налоговое планирование Среди экзотических налогов римской империи были такие, как сбор с банщиков, сбор с

- 6. 10.01.12 Налоговое планирование Налог на воробьев. Вюртемберг, XVII век. Каждый дом должен был уплатить 12 крейцеров

- 7. 10.01.12 Налоговое планирование Налог на окна. Объект налогообложения – окна домов, обычно выходящие на улицу. Действовал

- 8. 10.01.12 Налоговое планирование Налог на зонтики. Италия, Венеция, 1993 г. Объект налогообложения – навесы и зонтики,

- 9. 10.01.12 Налоговое планирование Экзотические налоги в России: Драгунская подать.Объект – покупка драгунских лошадей. Налог на дым.

- 10. 10.01.12 Налоговое планирование Налог на изготовление дубовых гробов. Действовал в России при Петре I. Налог на

- 11. 10.01.12 Налоговое планирование Мыт (мыто) – внутренняя пошлина, взимавшаяся в древней Руси внутренними заставами с купцов

- 12. 10.01.12 Налоговое планирование 2. Налог как контрибущия Сontribution (англ.) - дань с побежденных народов. Древняя Греции

- 13. 10.01.12 Налоговое планирование Основным источником наполнения государственной кассы Рима – фиска (отсюда термин фискал для обозначения

- 14. 10.01.12 Налоговое планирование Риме было 213 типов налогов, в том числе и такие косвенные налоги, которым

- 15. 10.01.12 Налоговое планирование 3. Налог как пожертвование Aid (англ.) - «помощь» индивида главе светской и религиозной

- 16. 10.01.12 Налоговое планирование Теория жертвы. Теория страховых услуг. Теория наслаждения (Сисмонди). «Гражданин должен платить налоги с

- 17. 10.01.12 Налоговое планирование 4. Налог как принудительно исполняемая обязанность Duty (англ.) - «долг, обязанность, пошлина», представляющая

- 18. 10.01.12 Налоговое планирование Давид Рикардо (1772-1823) рассматривал налоги как убытки налогоплательщиков. Он писал: «Любой налог неизбежно

- 19. 10.01.12 Налоговое планирование Impost (англ.) - принудительное изъятие независимо от воли плательщика. Министр финансов в правление

- 20. 10.01.12 Налоговое планирование Монтескье (1748) «даже самое неспособное правительство дешевле и лучше защищает подданных чем, если

- 21. 10.01.12 Налоговое планирование «Качество жизни – это когда я заплатил налоги и не сплю спокойно, а

- 22. 10.01.12 Налоговое планирование Существенные признаки налогов: 1.обязательный характер налога, при взимании которого может быть использовано принуждение,

- 23. 10.01.12 Налоговое планирование Определение налога «Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и

- 24. 10.01.12 Налоговое планирование РАЗДЕЛ 2. МАКРОЭКОНОМИЧЕСКОЕ НАЛОГОВОЕ ПЛАНИРОВАНИЕ Глава 3. Величина и структура налоговой нагрузки «Собирать

- 25. 10.01.12 Налоговое планирование «Ничто не требует столько мудрости и ума, как определение той части, которую у

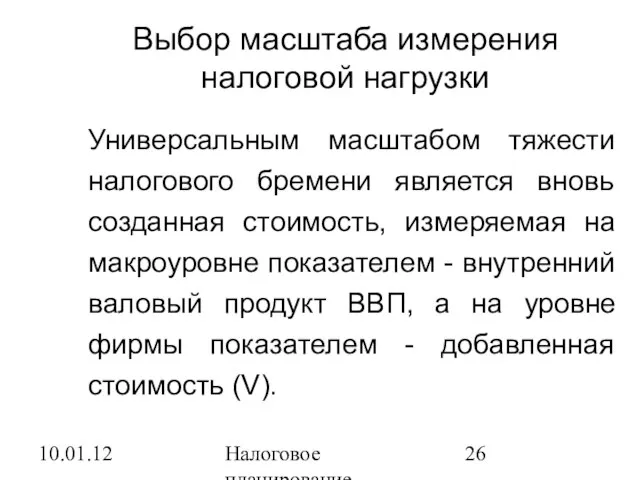

- 26. 10.01.12 Налоговое планирование Выбор масштаба измерения налоговой нагрузки Универсальным масштабом тяжести налогового бремени является вновь созданная

- 27. 10.01.12 Налоговое планирование Факторное представление финансовых показателей Факторы производства Структура цены продукции S = C +

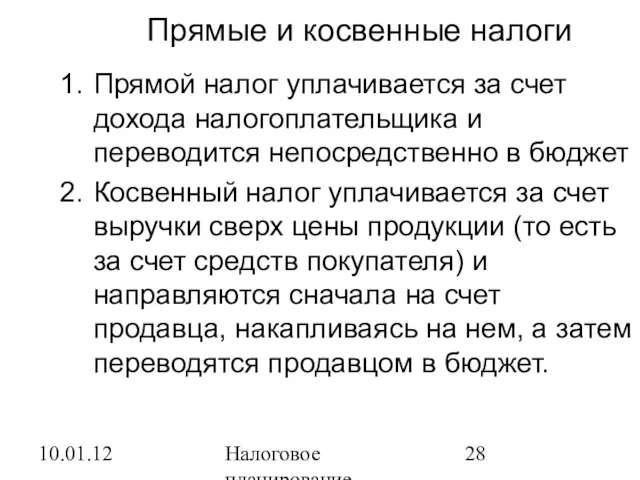

- 28. 10.01.12 Налоговое планирование Прямой налог уплачивается за счет дохода налогоплательщика и переводится непосредственно в бюджет Косвенный

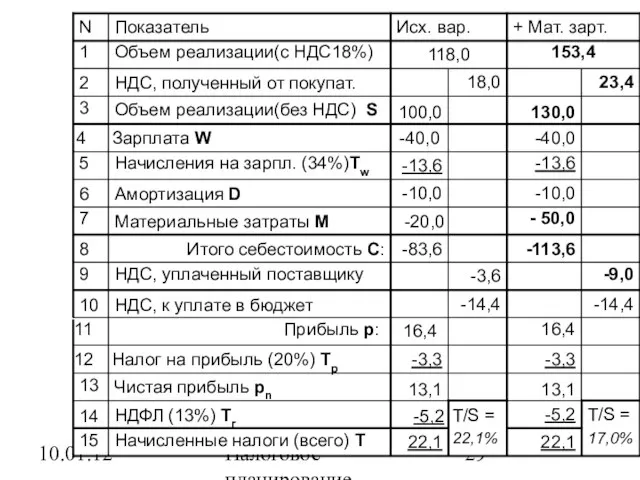

- 29. 10.01.12 Налоговое планирование T/S = 17,0% -5,2 T/S = 22,1% 22,1 153,4 + Мат. зарт.

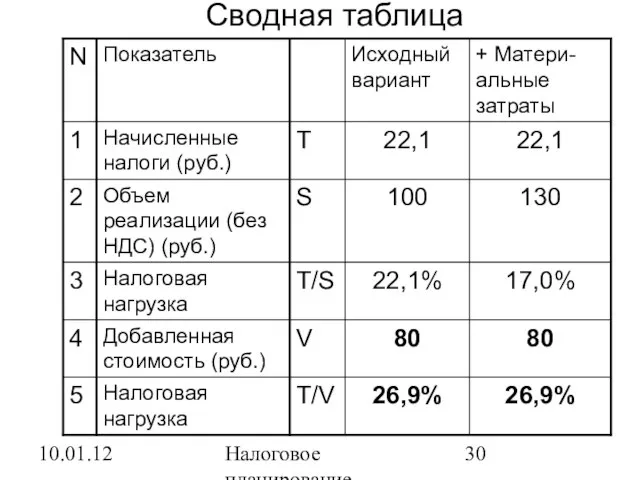

- 30. 10.01.12 Налоговое планирование Сводная таблица

- 31. 10.01.12 Налоговое планирование Изменение стратегий по стадиям жизненного цикла фирмы Детство фирмы Юность фирмы Зрелость фирмы

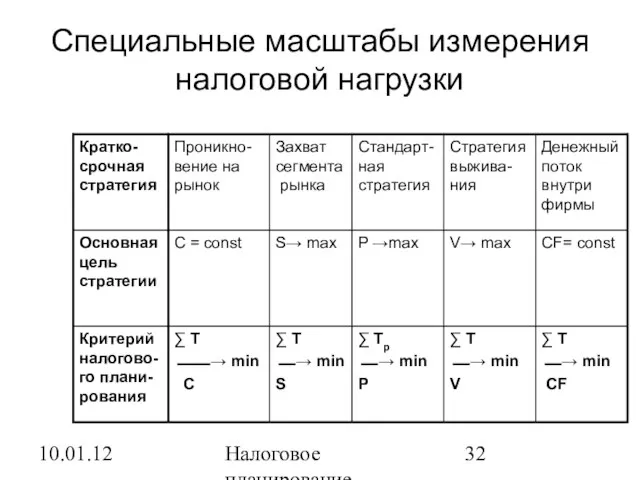

- 32. 10.01.12 Налоговое планирование Специальные масштабы измерения налоговой нагрузки

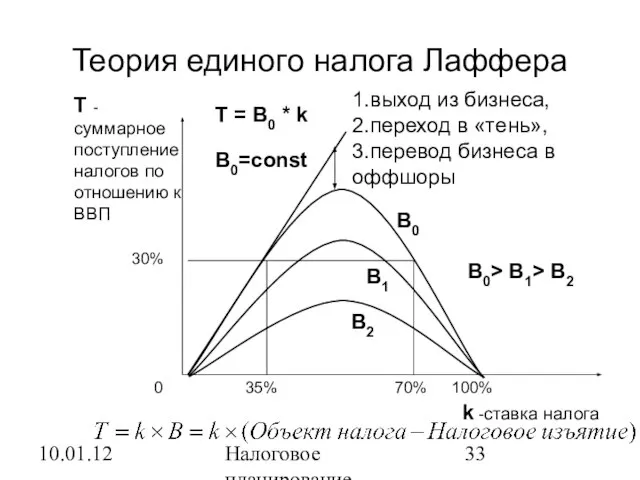

- 33. 10.01.12 Налоговое планирование Теория единого налога Лаффера B0> B1> B2

- 34. 10.01.12 Налоговое планирование «Высокие ставки налогов не перераспределяют доходы. Они перераспределяют богатых налогоплательщиков. Одни из них

- 35. 10.01.12 Налоговое планирование «Безопасность и собственность могут существовать лишь в таком государстве, где налоговая система не

- 36. 10.01.12 Налоговое планирование Оптимальная фискальная ставка налогообложения «При снижении налогового бремени государство выигрывает больше, нежели от

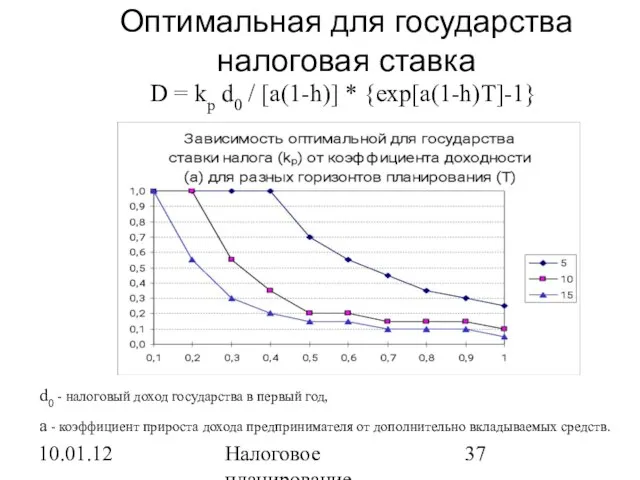

- 37. 10.01.12 Налоговое планирование Оптимальная для государства налоговая ставка D = kp d0 / [a(1-h)] * {exp[a(1-h)T]-1}

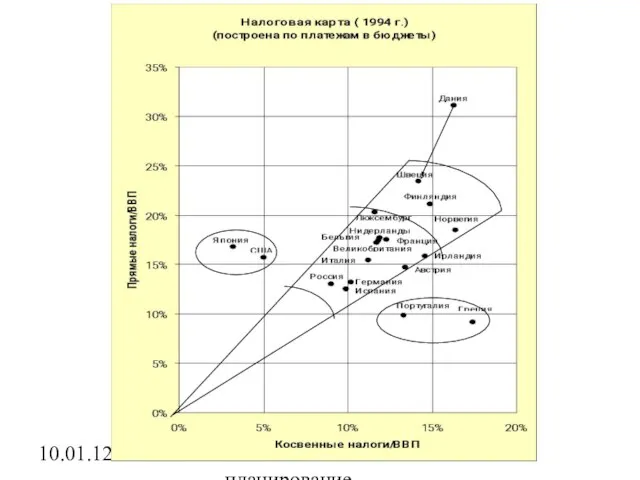

- 38. 10.01.12 Налоговое планирование

- 39. 10.01.12 Налоговое планирование

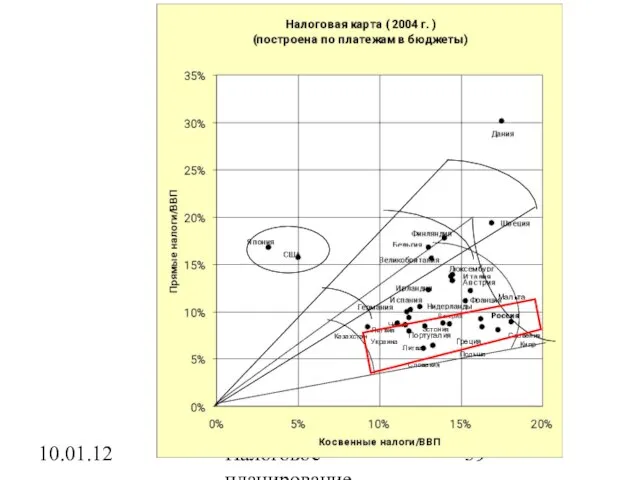

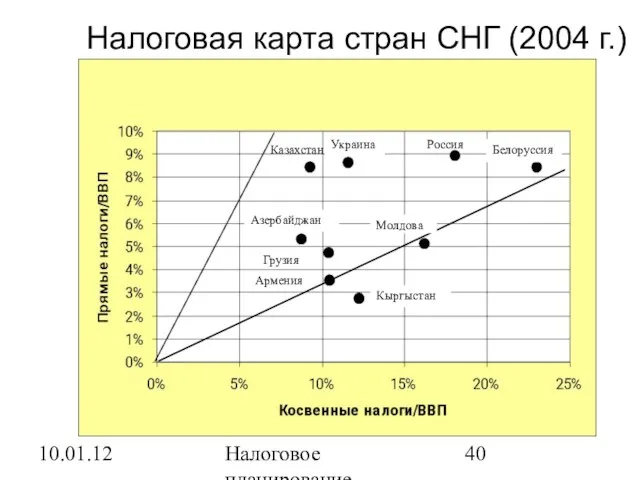

- 40. 10.01.12 Налоговое планирование Налоговая карта стран СНГ (2004 г.)

- 41. 10.01.12 Налоговое планирование «Налоги в государстве – это паруса на корабле; они должны направлять, обеспечивать и

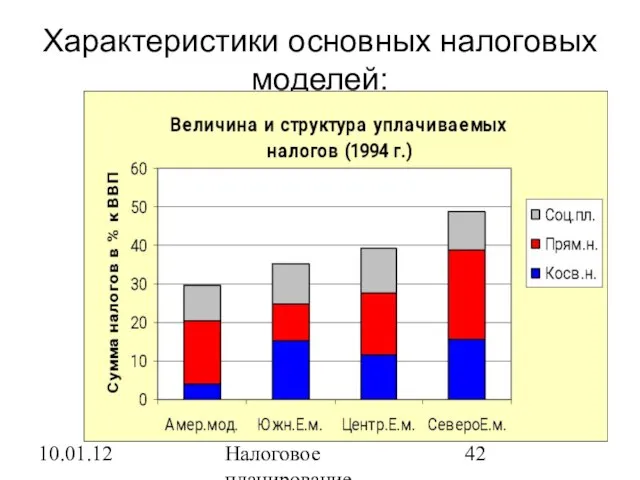

- 42. 10.01.12 Налоговое планирование Характеристики основных налоговых моделей:

- 43. 10.01.12 Налоговое планирование

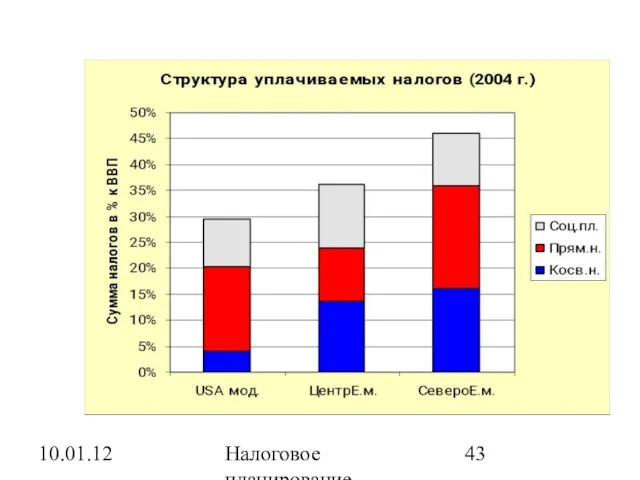

- 44. 10.01.12 Налоговое планирование Макроэкономические аспекты налогового планирования. Величина и структура налоговой нагрузки (прямые или косвенные налоги,

- 45. 10.01.12 Налоговое планирование Экономические принципы построения налоговой системы Согласование интересов государства и бизнеса, наполнение бюджета при

- 46. 10.01.12 Налоговое планирование Свобода налогоплательщика и право распоряжаться прибылью после уплаты налогов Экономичность. Доля затрат на

- 47. 10.01.12 Налоговое планирование Юридические принципы построения налоговой системы Равенство. Субъекты, находящиеся в равных условиях, должны платить

- 48. 10.01.12 Налоговое планирование Определенность. Налогоплательщик должен знать сколько, когда и как ему предстоит платить. Максимальная формализация

- 49. 10.01.12 Налоговое планирование Организационные принципы построения налоговой системы Ясность, определенность и однозначность налогового законодательства Удобство платежа

- 50. 10.01.12 Налоговое планирование Симметричная ответственность налогоплательщиков и налоговых органов Трудность уклонения от уплаты налогов Минимальная взяткоемкость

- 51. 10.01.12 Налоговое планирование Виды макроэкономической налоговой политики Политика фискального нейтралитета (налоговой нейтральности) – налоги не должны

- 52. 10.01.12 Налоговое планирование Влияние уровня развития страны на размер налоговых платежей:

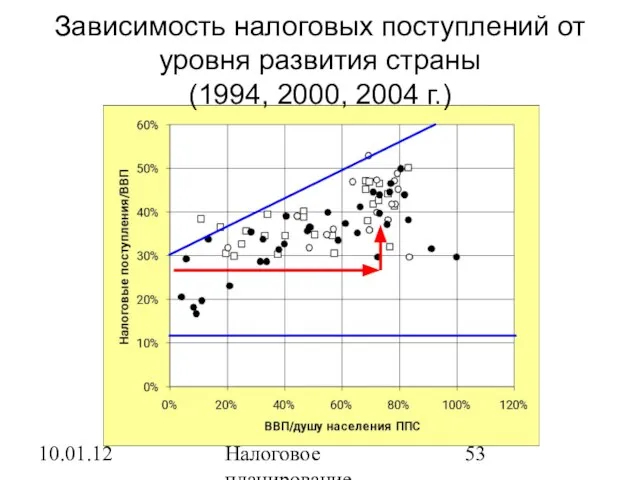

- 53. 10.01.12 Налоговое планирование Зависимость налоговых поступлений от уровня развития страны (1994, 2000, 2004 г.)

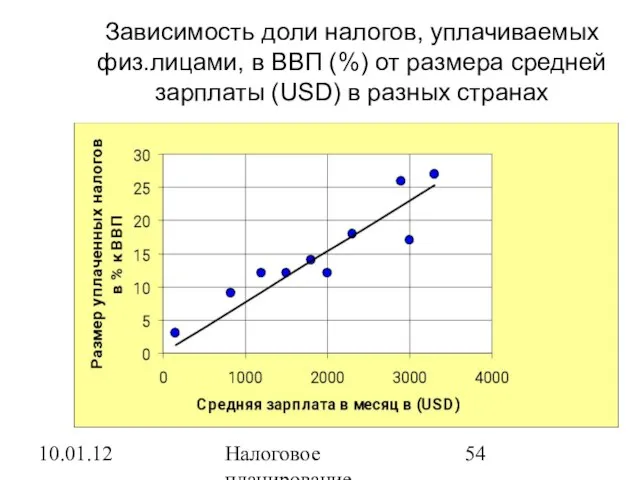

- 54. 10.01.12 Налоговое планирование Зависимость доли налогов, уплачиваемых физ.лицами, в ВВП (%) от размера средней зарплаты (USD)

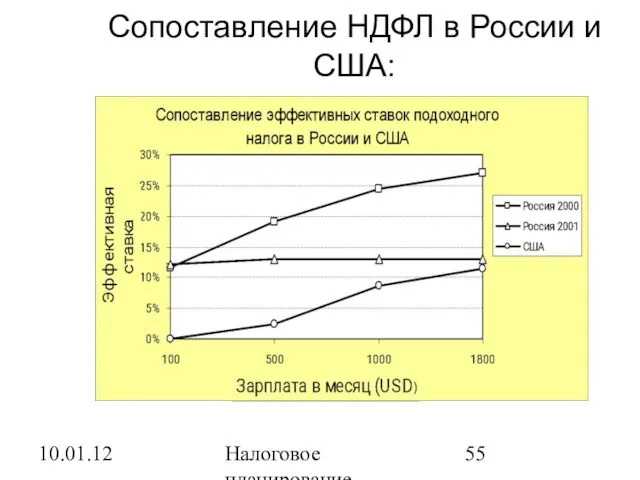

- 55. 10.01.12 Налоговое планирование Сопоставление НДФЛ в России и США:

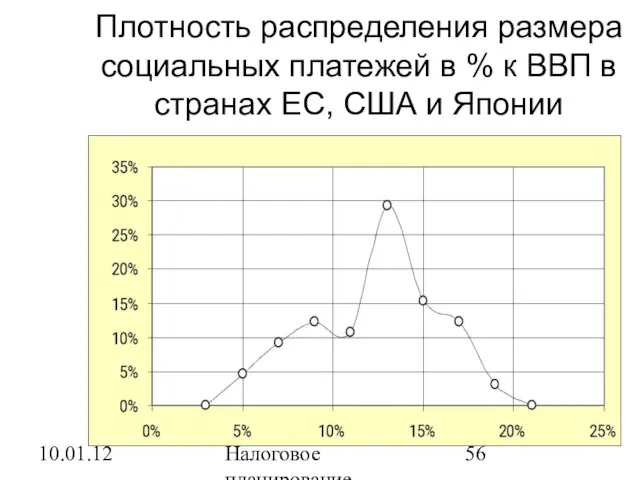

- 56. 10.01.12 Налоговое планирование Плотность распределения размера социальных платежей в % к ВВП в странах ЕС, США

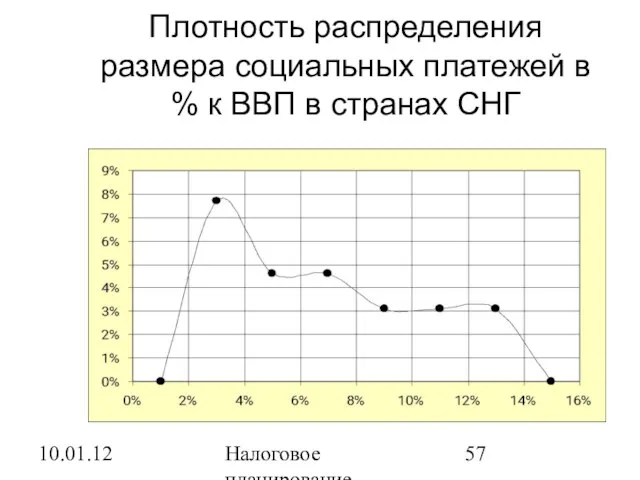

- 57. 10.01.12 Налоговое планирование Плотность распределения размера социальных платежей в % к ВВП в странах СНГ

- 58. 10.01.12 Налоговое планирование Глава 4. Статистика налоговых поступлений в бюджет РФ.

- 59. 10.01.12 Налоговое планирование

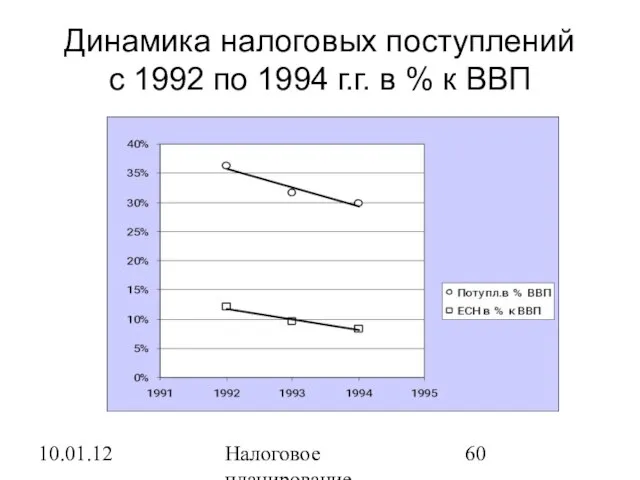

- 60. 10.01.12 Налоговое планирование Динамика налоговых поступлений с 1992 по 1994 г.г. в % к ВВП

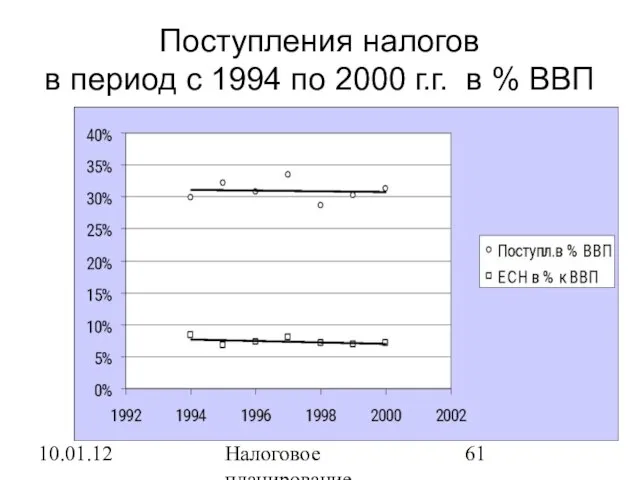

- 61. 10.01.12 Налоговое планирование Поступления налогов в период с 1994 по 2000 г.г. в % ВВП

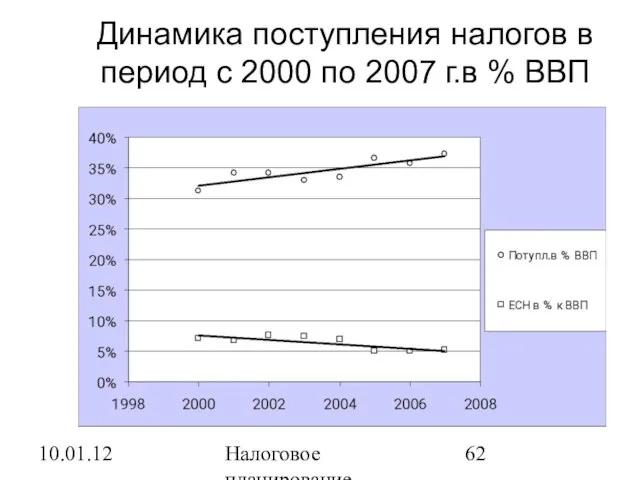

- 62. 10.01.12 Налоговое планирование Динамика поступления налогов в период с 2000 по 2007 г.в % ВВП

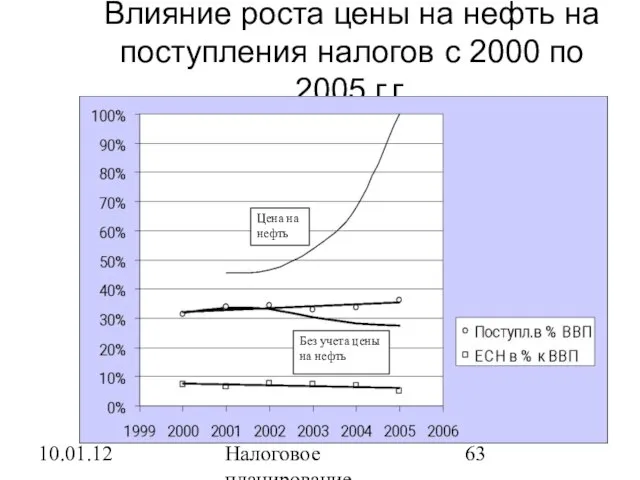

- 63. 10.01.12 Налоговое планирование Влияние роста цены на нефть на поступления налогов с 2000 по 2005 г.г.

- 64. 10.01.12 Налоговое планирование

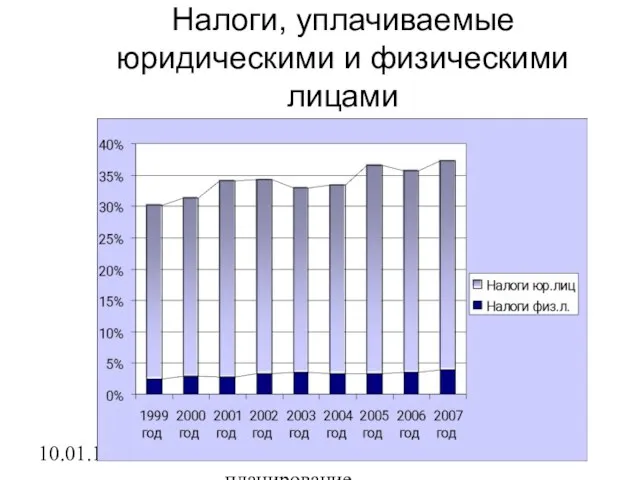

- 65. 10.01.12 Налоговое планирование Налоги, уплачиваемые юридическими и физическими лицами

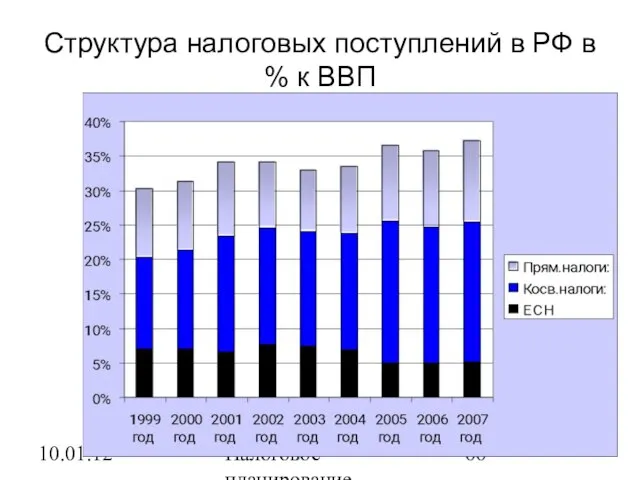

- 66. 10.01.12 Налоговое планирование Структура налоговых поступлений в РФ в % к ВВП

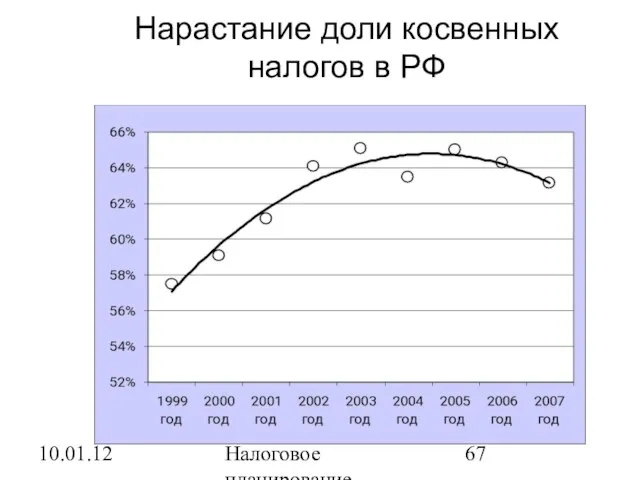

- 67. 10.01.12 Налоговое планирование Нарастание доли косвенных налогов в РФ

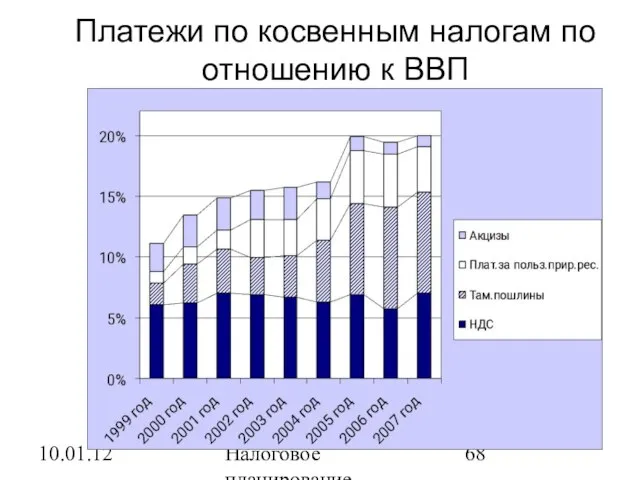

- 68. 10.01.12 Налоговое планирование Платежи по косвенным налогам по отношению к ВВП

- 69. 10.01.12 Налоговое планирование Платежи по прямым налогам по отношению к ВВП

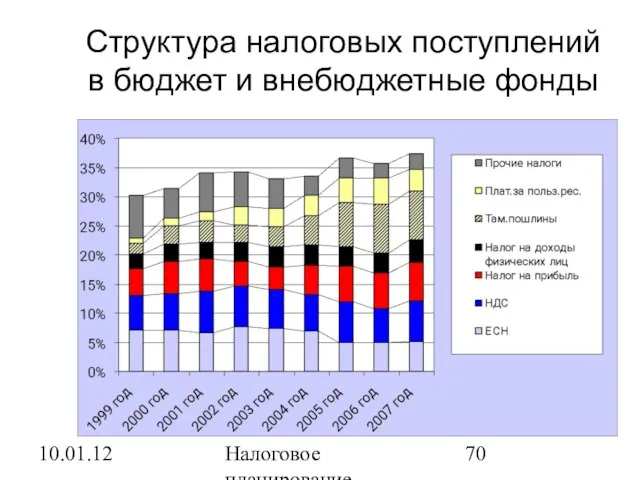

- 70. 10.01.12 Налоговое планирование Структура налоговых поступлений в бюджет и внебюджетные фонды

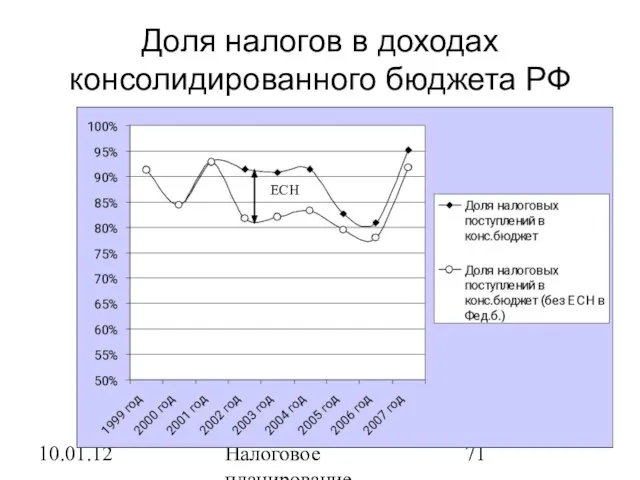

- 71. 10.01.12 Налоговое планирование Доля налогов в доходах консолидированного бюджета РФ

- 72. 10.01.12 Налоговое планирование «Государство – это предприятие по сбору налогов с Родины». Михаил Задорнов, АиФ, N

- 73. 10.01.12 Налоговое планирование Глава 5. Результаты налогового реформирования в РФ

- 74. 10.01.12 Налоговое планирование Сопоставление налоговой нагрузки и налоговых поступлений в РФ

- 75. 10.01.12 Налоговое планирование Результат снижения ставки ЕСН с 38,5% (2000 г.) до 35,6% (2001 г.)

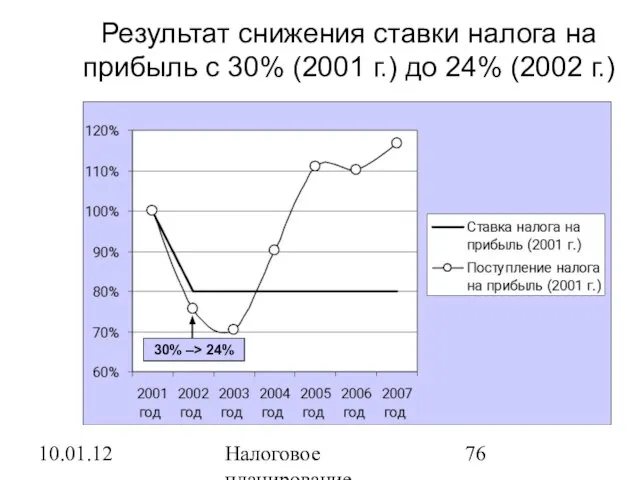

- 76. 10.01.12 Налоговое планирование Результат снижения ставки налога на прибыль с 30% (2001 г.) до 24% (2002

- 77. 10.01.12 Налоговое планирование Результат снижения ставки НДС с 20% (2003 г.) до 18% (2004 г.)

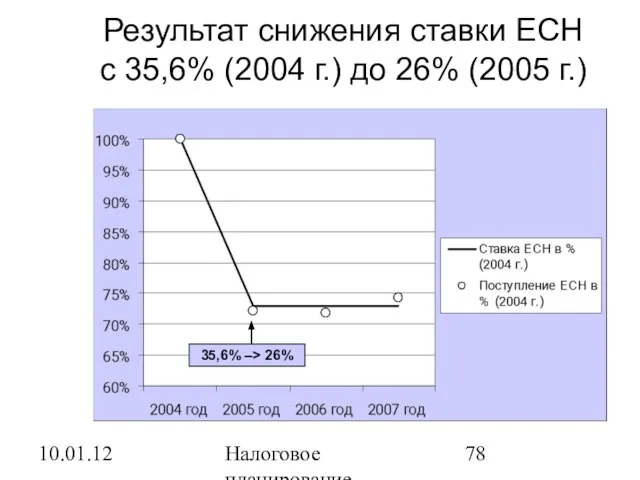

- 78. 10.01.12 Налоговое планирование Результат снижения ставки ЕСН с 35,6% (2004 г.) до 26% (2005 г.)

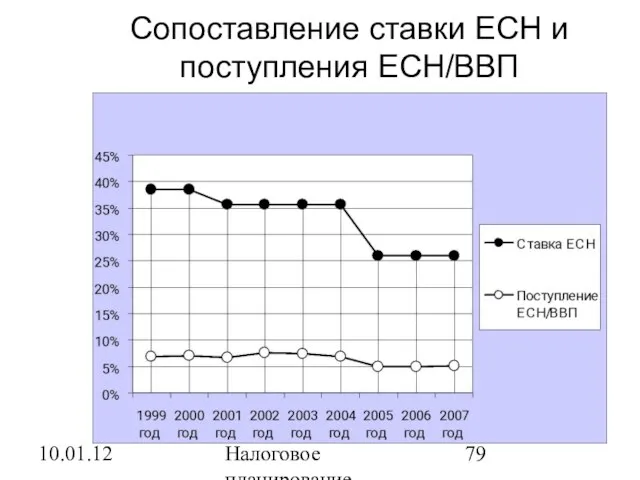

- 79. 10.01.12 Налоговое планирование Сопоставление ставки ЕСН и поступления ЕСН/ВВП

- 80. 10.01.12 Налоговое планирование «Работай усердно и плати все налоги. Тысячи трудящихся в госаппарате рассчитывают на тебя».

- 81. 10.01.12 Налоговое планирование РАЗДЕЛ 3. МИКРОЭКОНОМИЧЕСКОЕ НАЛОГОВОЕ ПЛАНИРОВАНИЕ Глава 6. Виды налоговой политики фирмы и определение

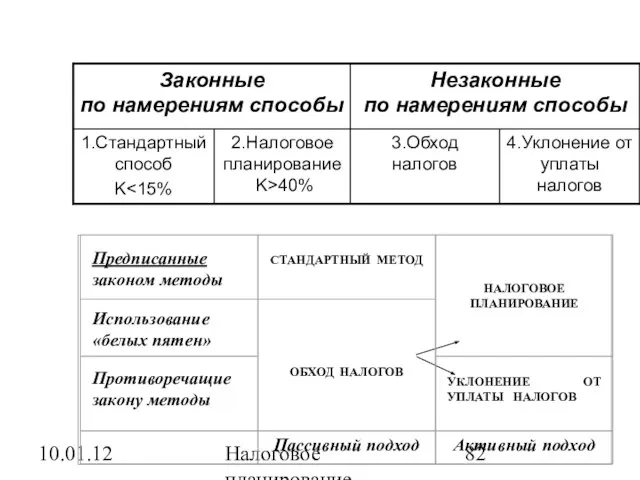

- 82. 10.01.12 Налоговое планирование

- 83. 10.01.12 Налоговое планирование Виды налоговой политики. «Для заполнения декларации о доходах требуется больше ума, чем для

- 84. 10.01.12 Налоговое планирование «Уклонение от налогов – единственное интеллектуальное занятие, которое все еще окупает себя». Джон

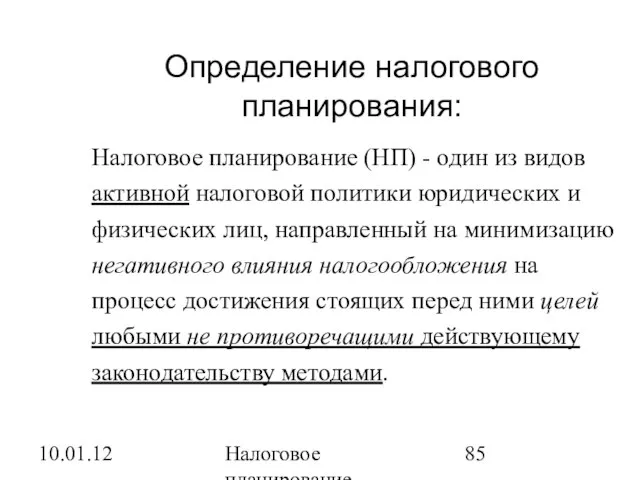

- 85. 10.01.12 Налоговое планирование Определение налогового планирования: Налоговое планирование (НП) - один из видов активной налоговой политики

- 86. 10.01.12 Налоговое планирование Роль налогового планирования: Переход к налоговому планированию на средних и крупных предприятиях 1)

- 87. 10.01.12 Налоговое планирование Число выездных проверок Охват налогоплательщиков выездными налоговыми проверками в год: 2003 – 11,5%

- 88. 10.01.12 Налоговое планирование Глава 7. Теория налогового планирования Основные судебные доктрины: 1. Equity above the form

- 89. 10.01.12 Налоговое планирование 2. Business purpose («деловая цель») – деловая цель является обязательной. Если же сделка

- 90. 10.01.12 Налоговое планирование Penalty taxes («штрафные налоги»). Если вместо выплаты дивидендов собственникам, организация предоставляет им ссуду,

- 91. 10.01.12 Налоговое планирование 1. Оценка позиции налоговой администрации и основных направлений налоговой политики государства: 1.1 снижение

- 92. 10.01.12 Налоговое планирование 2. Выбор оптимальных параметров фирмы: 2.1 наиболее эффективных направлений и видов деятельности; 2.2

- 93. 10.01.12 Налоговое планирование 2.4 оптимального размера предприятий (например, использование упрощенной системы налогообложения), 2.5 селекция налогов для

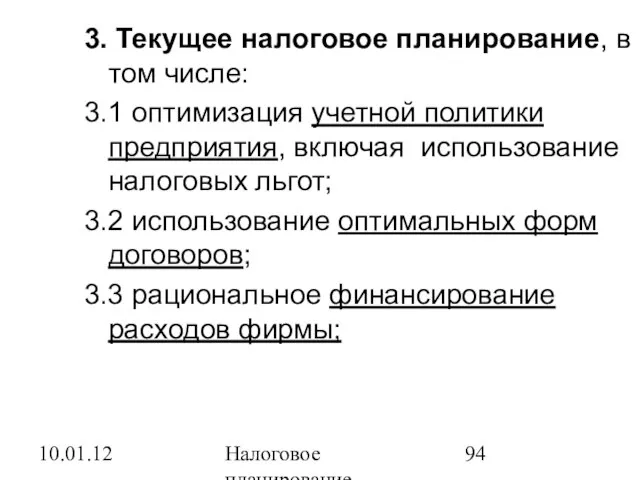

- 94. 10.01.12 Налоговое планирование 3. Текущее налоговое планирование, в том числе: 3.1 оптимизация учетной политики предприятия, включая

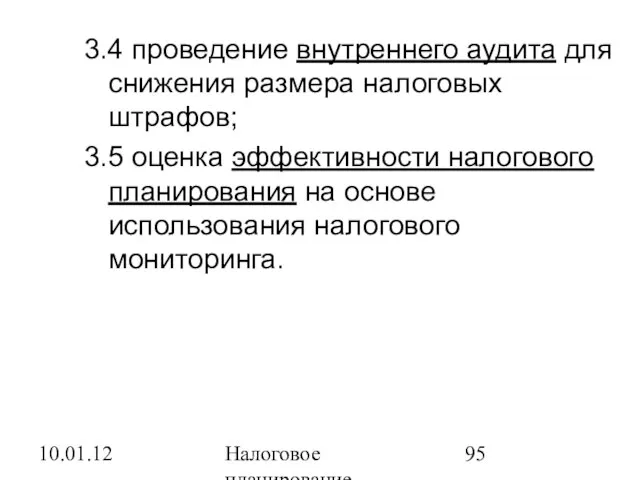

- 95. 10.01.12 Налоговое планирование 3.4 проведение внутреннего аудита для снижения размера налоговых штрафов; 3.5 оценка эффективности налогового

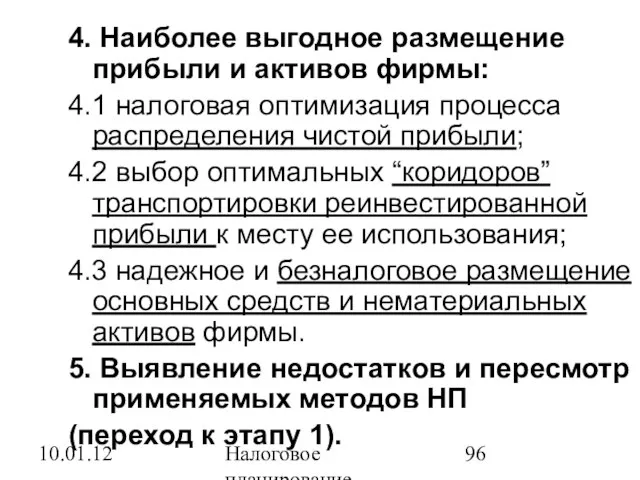

- 96. 10.01.12 Налоговое планирование 4. Наиболее выгодное размещение прибыли и активов фирмы: 4.1 налоговая оптимизация процесса распределения

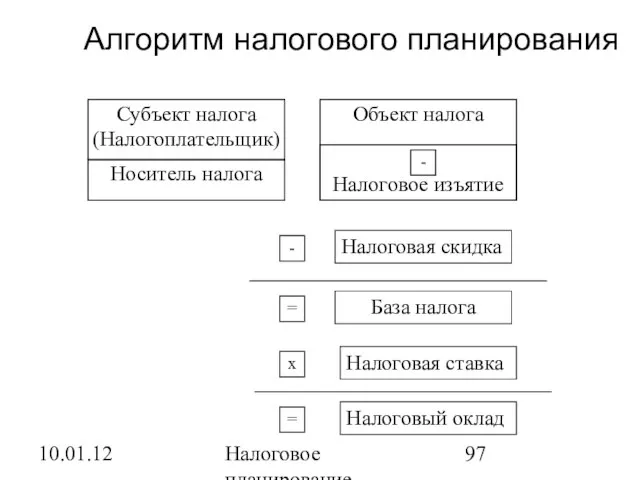

- 97. 10.01.12 Налоговое планирование Алгоритм налогового планирования Субъект налога (Налогоплательщик) Носитель налога Объект налога

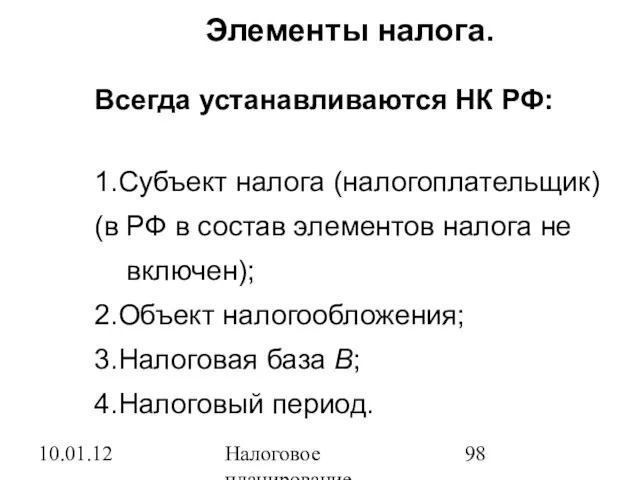

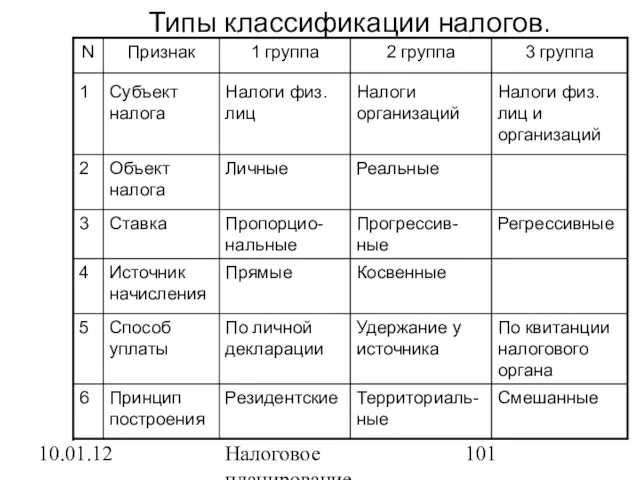

- 98. 10.01.12 Налоговое планирование Элементы налога. Всегда устанавливаются НК РФ: 1.Субъект налога (налогоплательщик) (в РФ в состав

- 99. 10.01.12 Налоговое планирование Устанавливаются НК РФ, региональными или местными органами власти в порядке и пределах, установленных

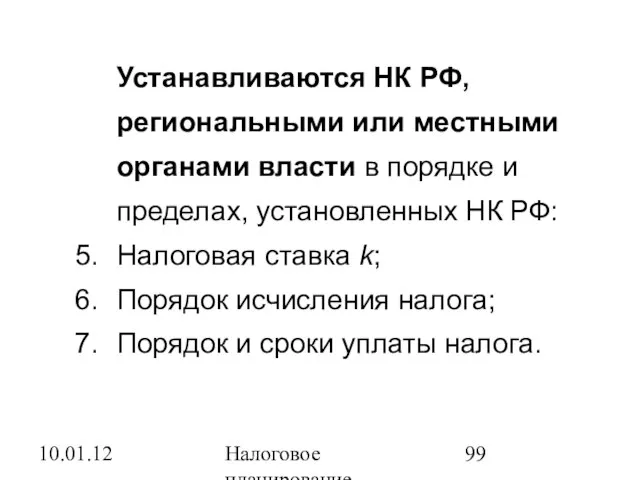

- 100. 10.01.12 Налоговое планирование Федеральное строение налоговой системы РФ

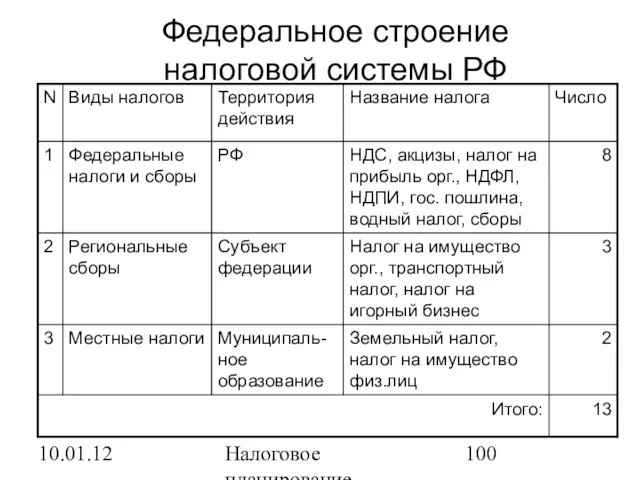

- 101. 10.01.12 Налоговое планирование Типы классификации налогов.

- 102. 10.01.12 Налоговое планирование Принципы построения налога 1.Резидентский. Субъект – первичен, затем определяется объект налогообложения. «Нет субъекта

- 103. 10.01.12 Налоговое планирование Постоянное представительство (ст.306 п.2 НК РФ) Под постоянным представительством иностранной организации в Российской

- 104. 10.01.12 Налоговое планирование проведением предусмотренных контрактами работ по строительству, установке, монтажу, сборке, наладке, обслуживанию и эксплуатации

- 105. 10.01.12 Налоговое планирование Не образует постоянного представительства: 1) использование сооружений исключительно для целей хранения, демонстрации и

- 106. 10.01.12 Налоговое планирование 4) содержание постоянного места деятельности исключительно для сбора, обработки и (или) распространения информации,

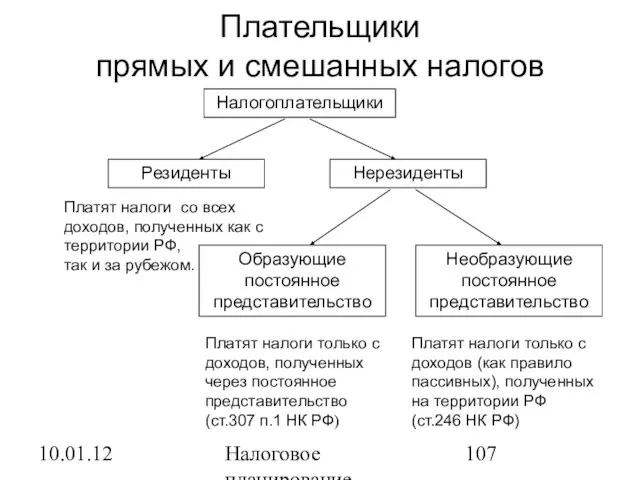

- 107. 10.01.12 Налоговое планирование Плательщики прямых и смешанных налогов Налогоплательщики Резиденты Нерезиденты Образующие постоянное представительство Необразующие постоянное

- 108. 10.01.12 Налоговое планирование Глава 8. Налоговое планирование НДС. Частичное освобож-дение

- 109. 10.01.12 Налоговое планирование

- 110. 10.01.12 Налоговое планирование

- 111. 10.01.12 Налоговое планирование Налоговая нагрузка НДС PD=1,18 PS

- 112. 10.01.12 Налоговое планирование Бухгалтерская нагрузка от уплаты НДС, то есть нагрузка, которую можно зафиксировать по документам,

- 113. 10.01.12 Налоговое планирование Экономическая нагрузка от уплаты НДС = Бухгалтерская нагрузка +Альтернативные издержки

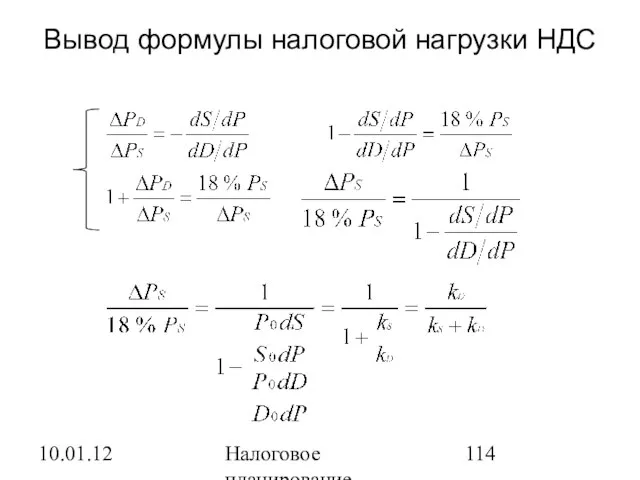

- 114. 10.01.12 Налоговое планирование Вывод формулы налоговой нагрузки НДС

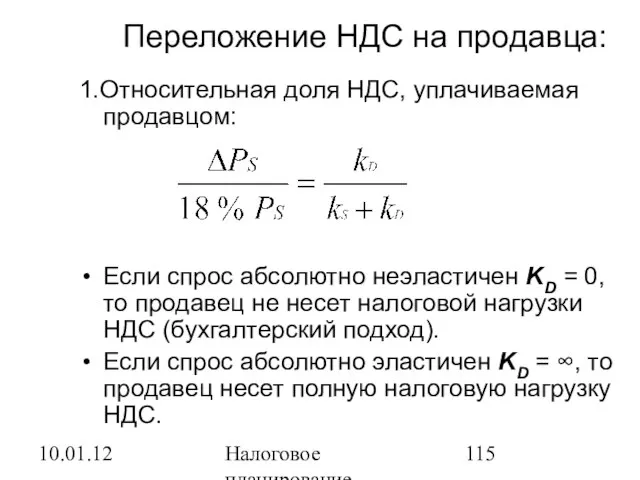

- 115. 10.01.12 Налоговое планирование Переложение НДС на продавца: 1.Относительная доля НДС, уплачиваемая продавцом: Если спрос абсолютно неэластичен

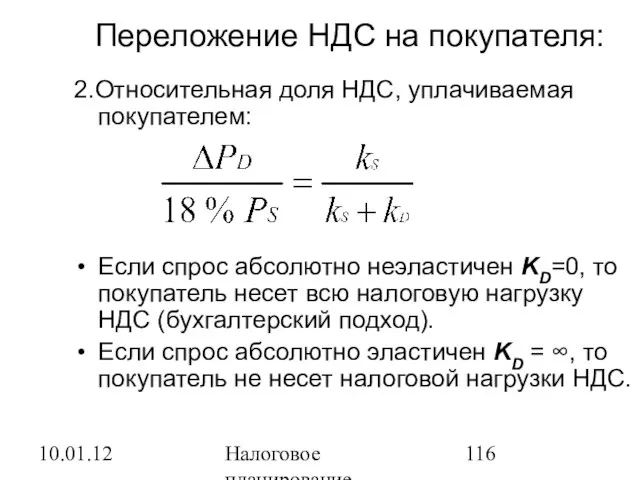

- 116. 10.01.12 Налоговое планирование Переложение НДС на покупателя: 2.Относительная доля НДС, уплачиваемая покупателем: Если спрос абсолютно неэластичен

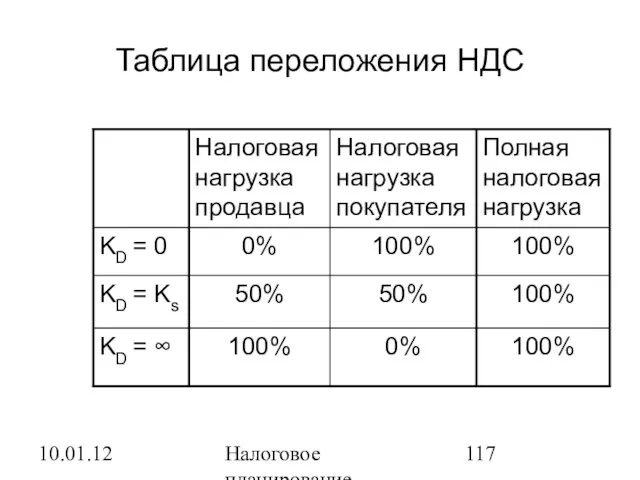

- 117. 10.01.12 Налоговое планирование Таблица переложения НДС

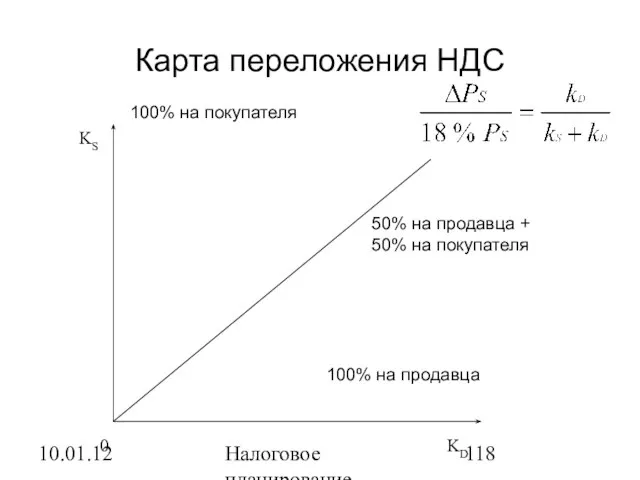

- 118. 10.01.12 Налоговое планирование Карта переложения НДС 100% на продавца 100% на покупателя

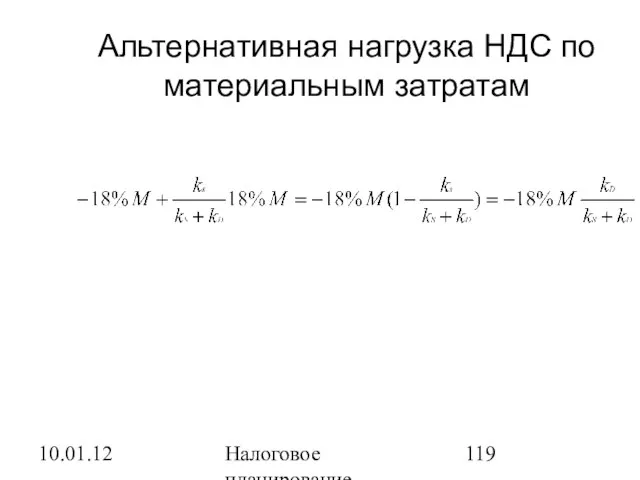

- 119. 10.01.12 Налоговое планирование Альтернативная нагрузка НДС по материальным затратам

- 120. 10.01.12 Налоговое планирование Полная альтернативная налоговая нагрузка по НДС 1.Бухгалтерский вариант 2.Усредненная налоговая нагрузка

- 121. 10.01.12 Налоговое планирование 3.Минимальная нагрузка 4.Максимальная нагрузка Повтор формулы:

- 122. 10.01.12 Налоговое планирование Частичное освобождение от уплаты НДС

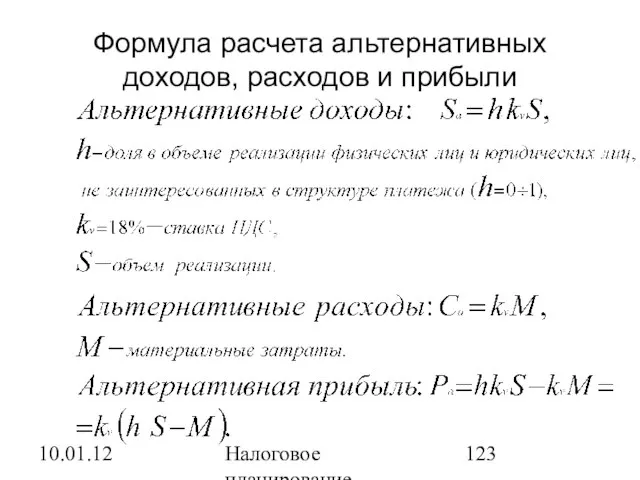

- 123. 10.01.12 Налоговое планирование Формула расчета альтернативных доходов, расходов и прибыли

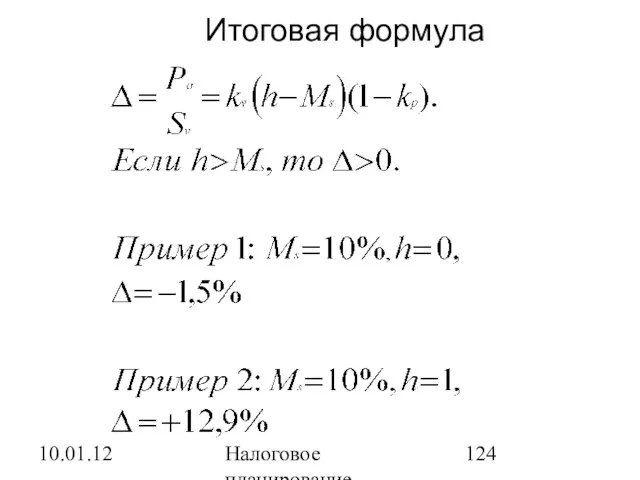

- 124. 10.01.12 Налоговое планирование Итоговая формула

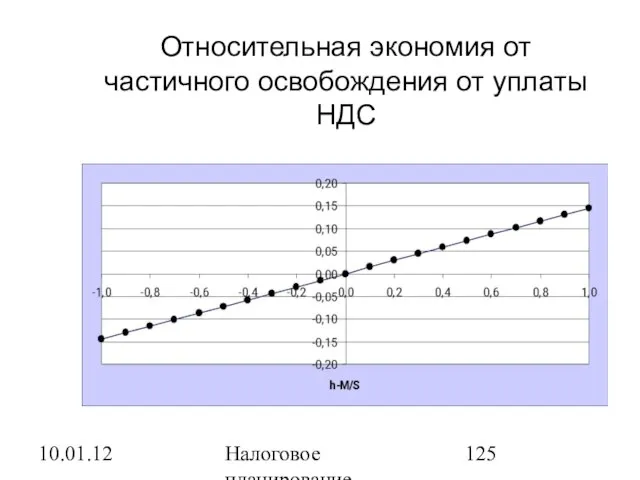

- 125. 10.01.12 Налоговое планирование Относительная экономия от частичного освобождения от уплаты НДС

- 126. 10.01.12 Налоговое планирование Если Ms=0, то частичное освобождение от уплаты НДС всегда выгодно, оно совпадает с

- 127. 10.01.12 Налоговое планирование Глава 9. Налоговое планирование налога на прибыль

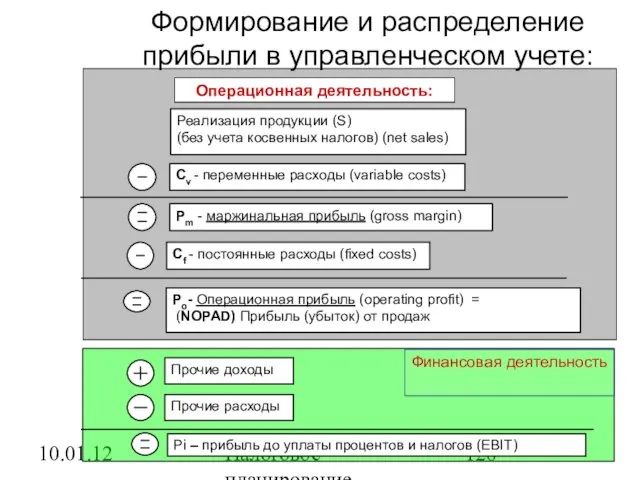

- 128. 10.01.12 Налоговое планирование Формирование и распределение прибыли в управленческом учете: Операционная деятельность:

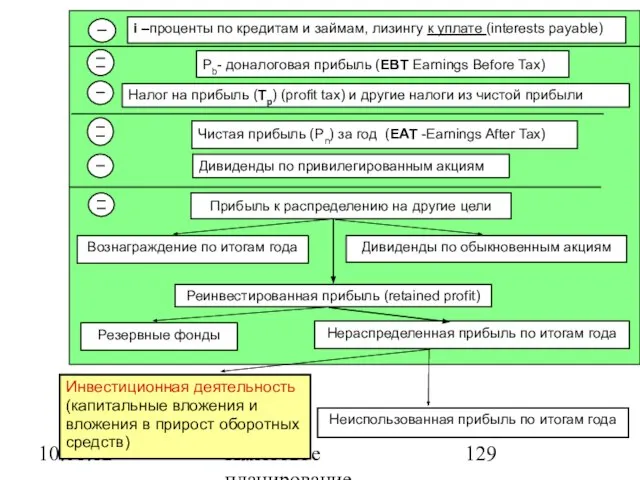

- 129. 10.01.12 Налоговое планирование

- 130. 10.01.12 Налоговое планирование Двенадцать видов прибыли Налоговые доходы Налоговые расходы __________________ 7.Налогооблагаемая прибыль pt (гл.25 НК

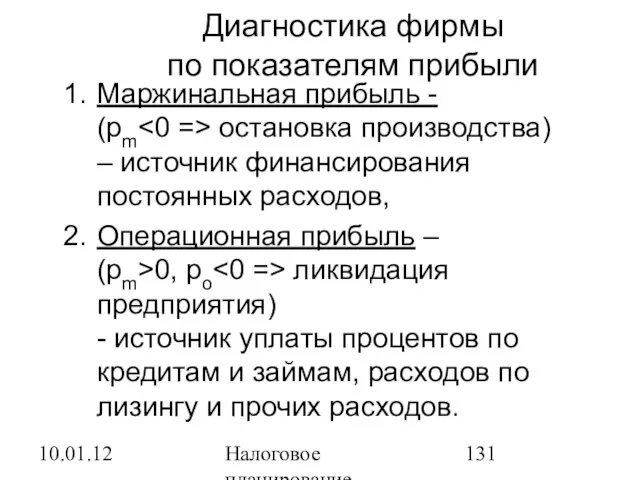

- 131. 10.01.12 Налоговое планирование Диагностика фирмы по показателям прибыли Маржинальная прибыль - (pm остановка производства) – источник

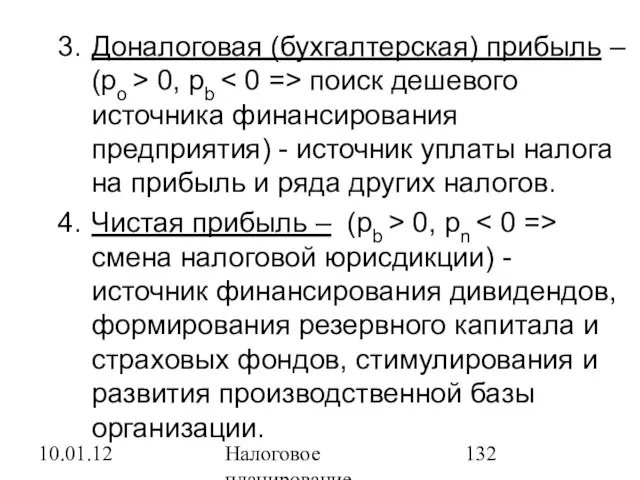

- 132. 10.01.12 Налоговое планирование Доналоговая (бухгалтерская) прибыль – (pо > 0, pb поиск дешевого источника финансирования предприятия)

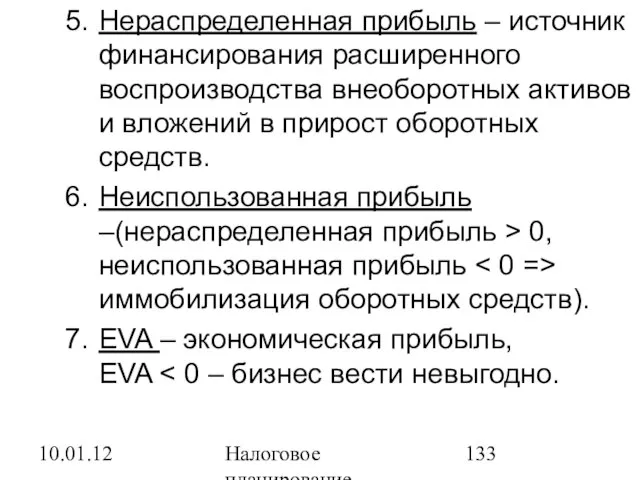

- 133. 10.01.12 Налоговое планирование Нераспределенная прибыль – источник финансирования расширенного воспроизводства внеоборотных активов и вложений в прирост

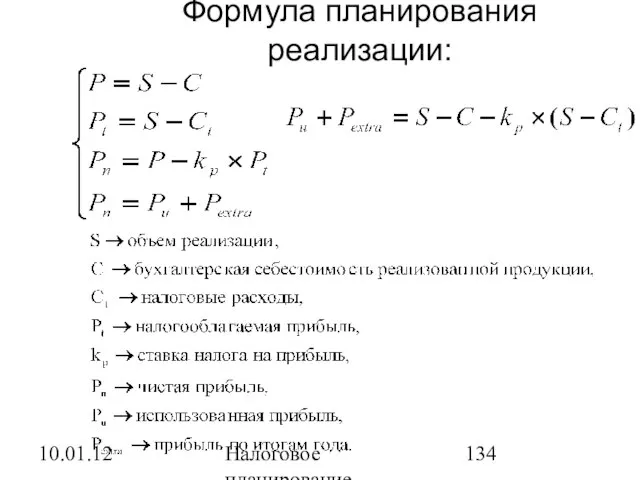

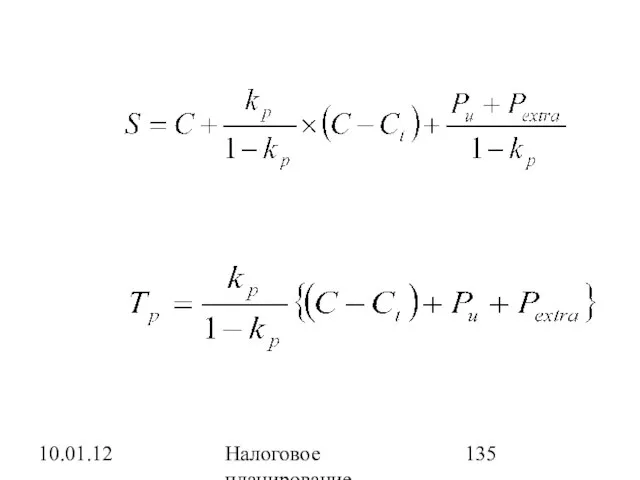

- 134. 10.01.12 Налоговое планирование Формула планирования реализации:

- 135. 10.01.12 Налоговое планирование

- 136. 10.01.12 Налоговое планирование Глава 10. Оптимизация выплаты вознаграждения физическому лицу

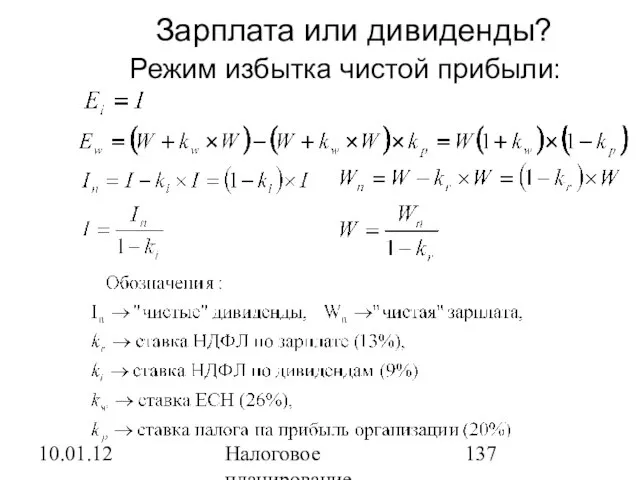

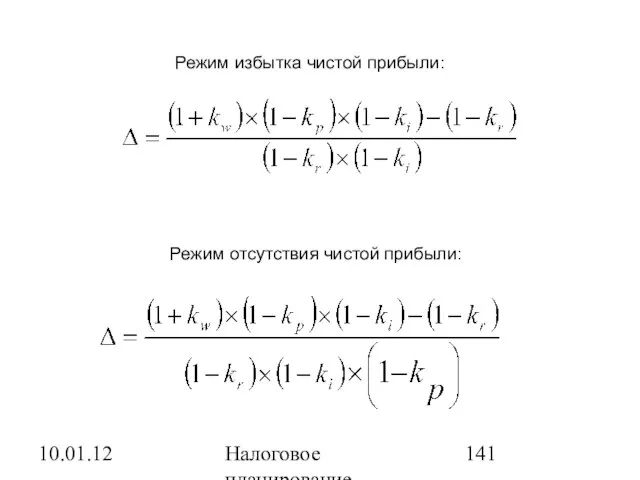

- 137. 10.01.12 Налоговое планирование Зарплата или дивиденды? Режим избытка чистой прибыли:

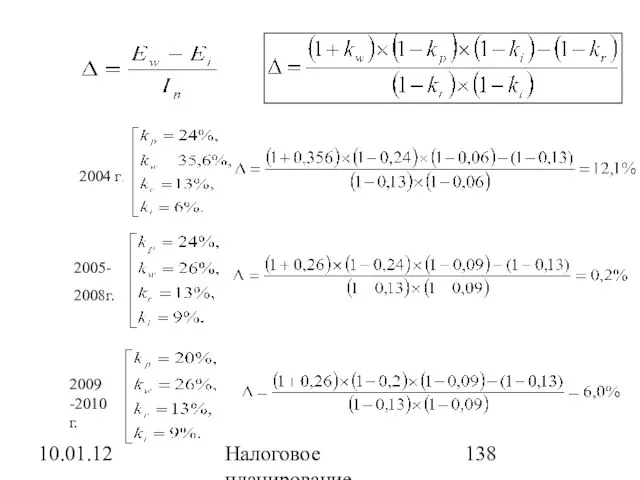

- 138. 10.01.12 Налоговое планирование

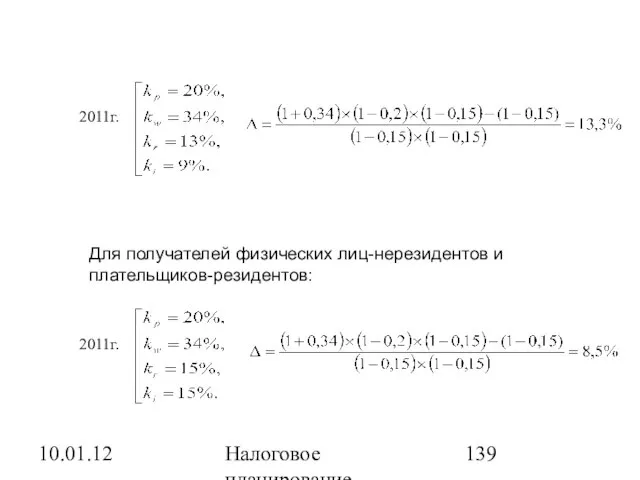

- 139. 10.01.12 Налоговое планирование Для получателей физических лиц-нерезидентов и плательщиков-резидентов:

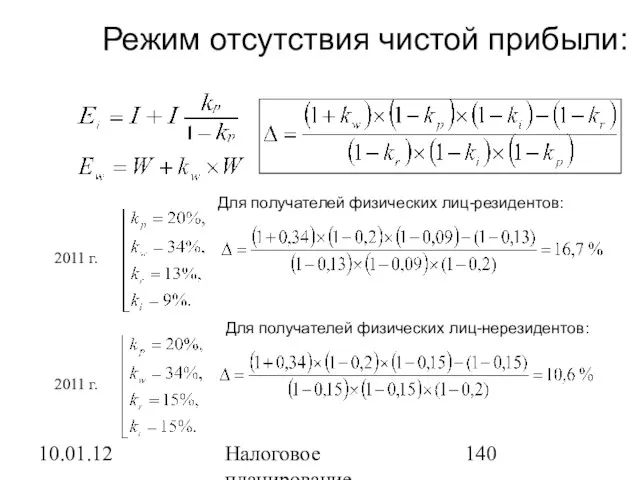

- 140. 10.01.12 Налоговое планирование Режим отсутствия чистой прибыли:

- 141. 10.01.12 Налоговое планирование Режим отсутствия чистой прибыли: Режим избытка чистой прибыли:

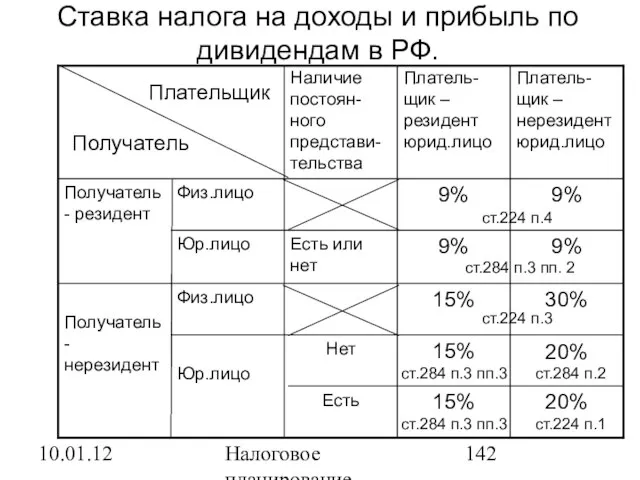

- 142. 10.01.12 Налоговое планирование Ставка налога на доходы и прибыль по дивидендам в РФ. ст.224 п.4 ст.284

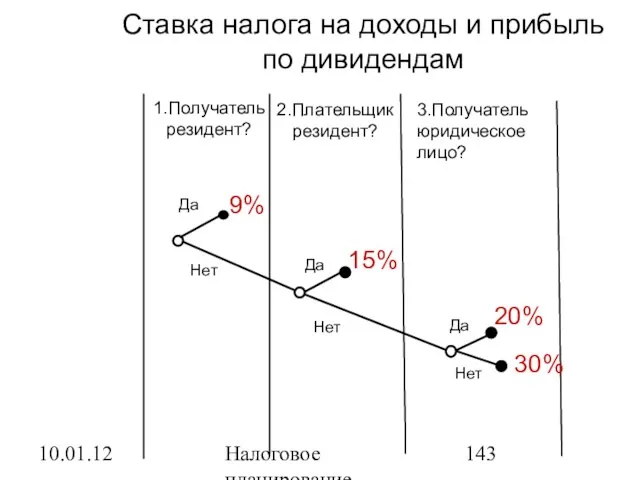

- 143. 10.01.12 Налоговое планирование Ставка налога на доходы и прибыль по дивидендам

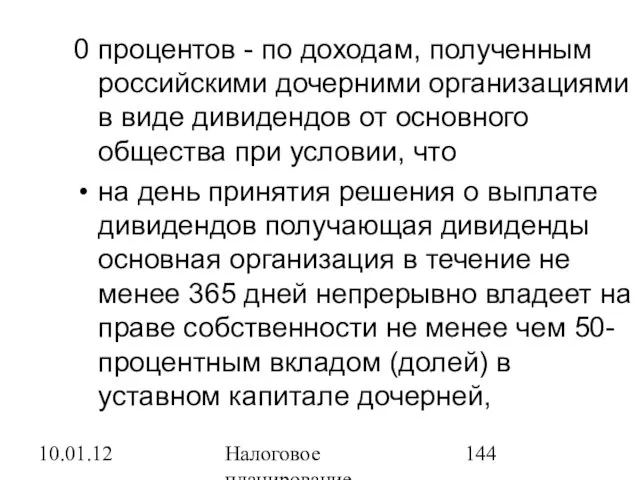

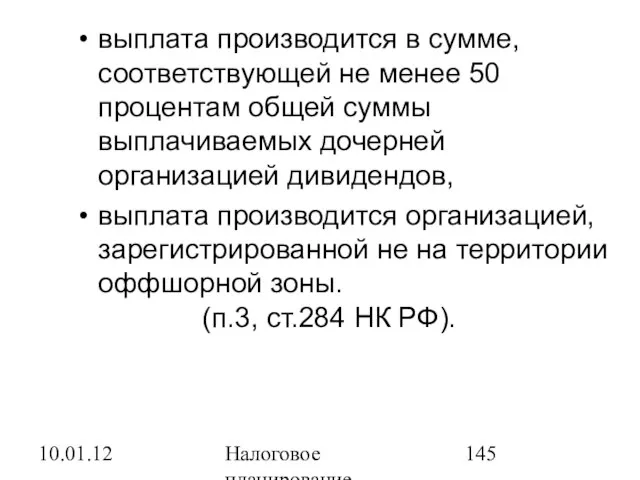

- 144. 10.01.12 Налоговое планирование 0 процентов - по доходам, полученным российскими дочерними организациями в виде дивидендов от

- 145. 10.01.12 Налоговое планирование выплата производится в сумме, соответствующей не менее 50 процентам общей суммы выплачиваемых дочерней

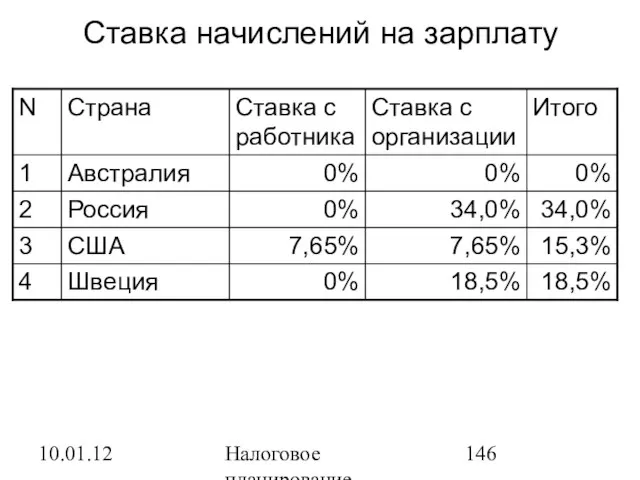

- 146. 10.01.12 Налоговое планирование Ставка начислений на зарплату

- 147. 10.01.12 Налоговое планирование Глава 11. Расчет налоговой нагрузки на фирму

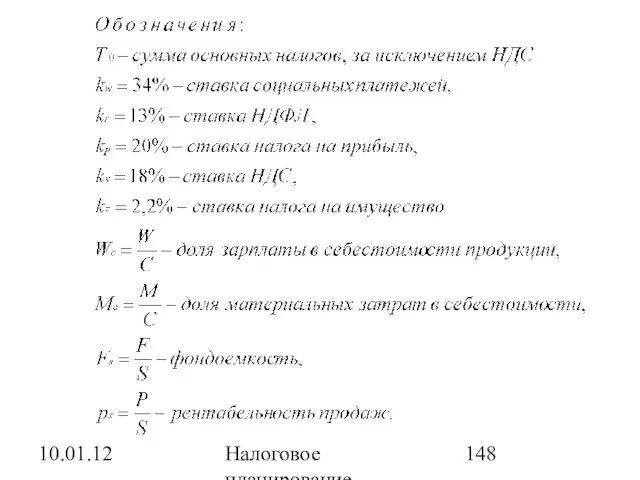

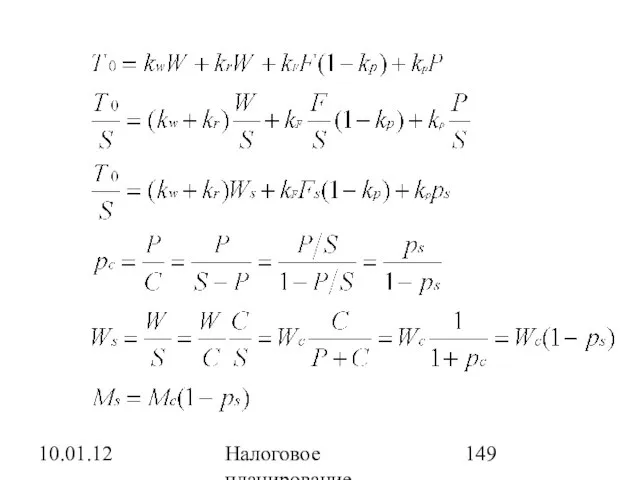

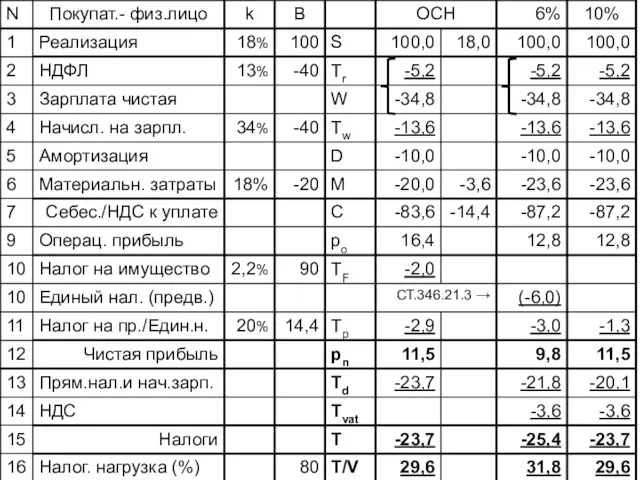

- 148. 10.01.12 Налоговое планирование

- 149. 10.01.12 Налоговое планирование

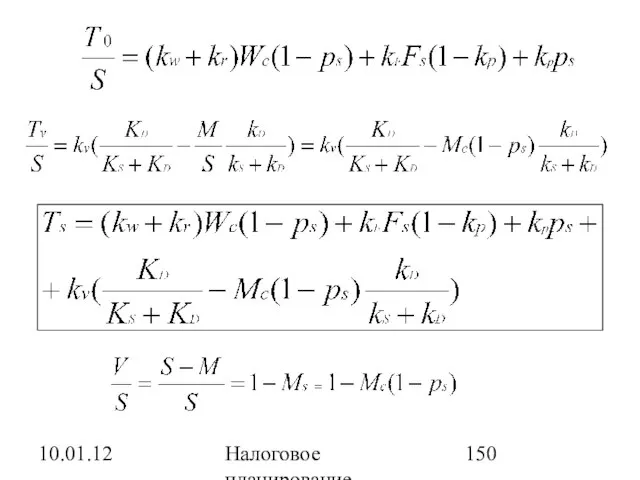

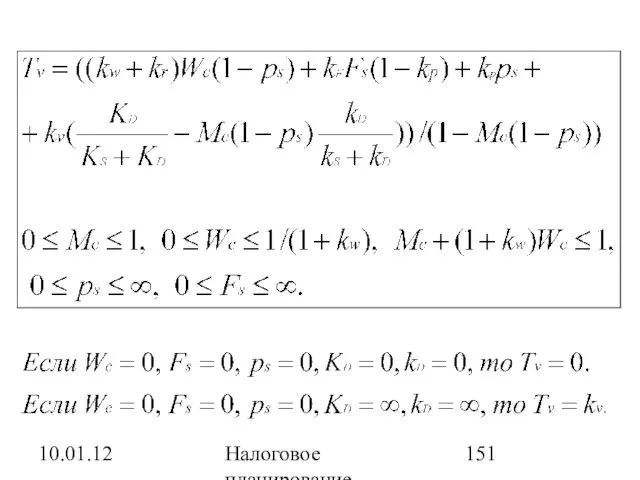

- 150. 10.01.12 Налоговое планирование

- 151. 10.01.12 Налоговое планирование

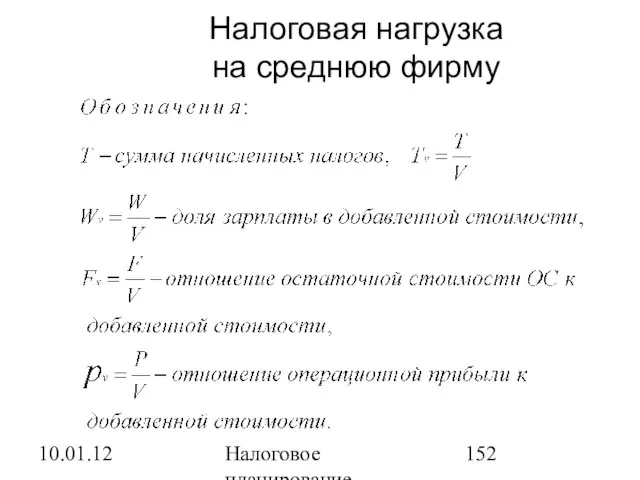

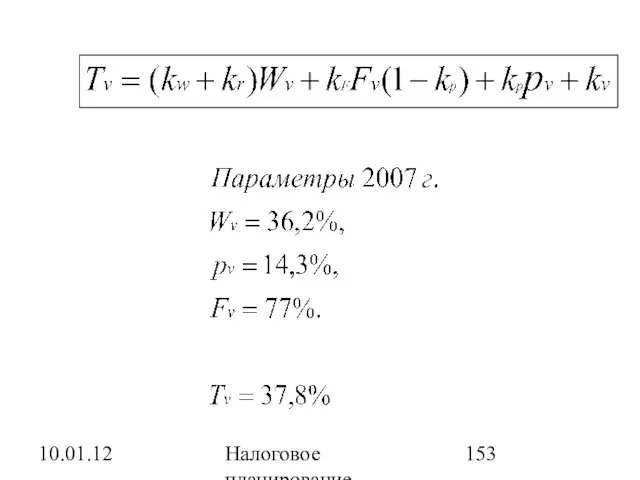

- 152. 10.01.12 Налоговое планирование Налоговая нагрузка на среднюю фирму

- 153. 10.01.12 Налоговое планирование

- 154. 10.01.12 Налоговое планирование Сравнение расчетов налоговой нагрузки с данными расчета Б.А.Рагозина

- 155. 10.01.12 Налоговое планирование Структура ВВП РФ

- 156. 10.01.12 Налоговое планирование Сопоставление налоговой нагрузки и налоговых поступлений в РФ

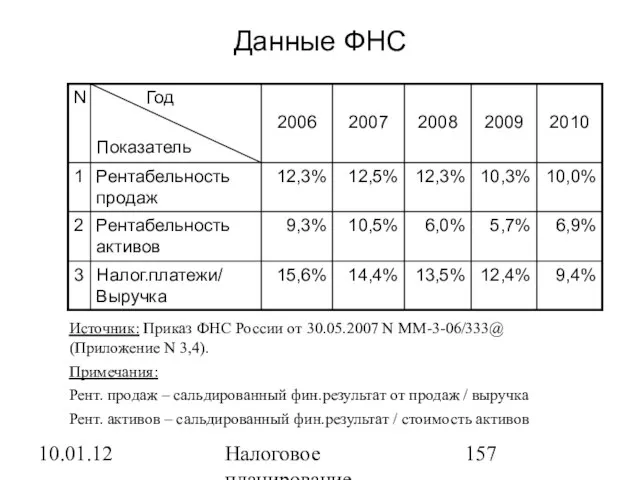

- 157. 10.01.12 Налоговое планирование Данные ФНС Источник: Приказ ФНС России от 30.05.2007 N ММ-3-06/333@ (Приложение N 3,4).

- 158. 10.01.12 Налоговое планирование Рентабельности продаж, активов и налоговая нагрузка в среднем по РФ (данные ФНС РФ)

- 159. 10.01.12 Налоговое планирование Глава 12. Упрощенная система налогообложения и выбор оптимальной системы налогообложения

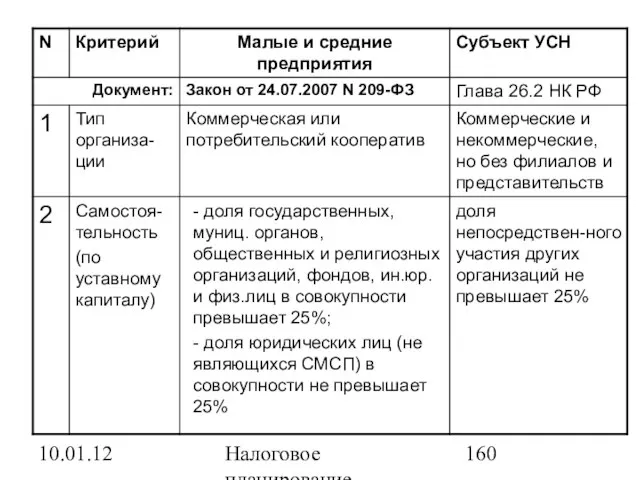

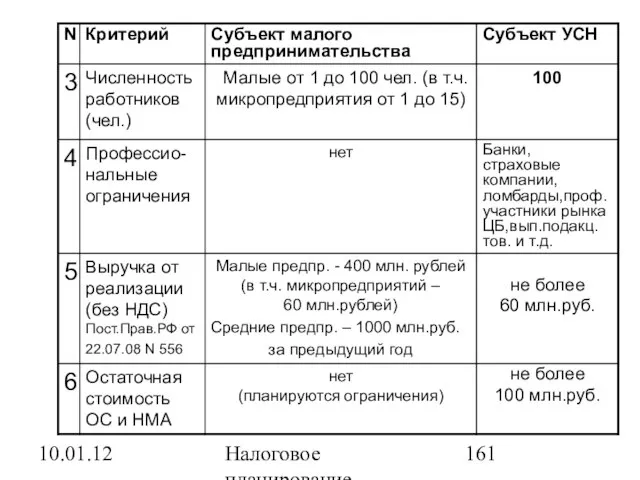

- 160. 10.01.12 Налоговое планирование

- 161. 10.01.12 Налоговое планирование

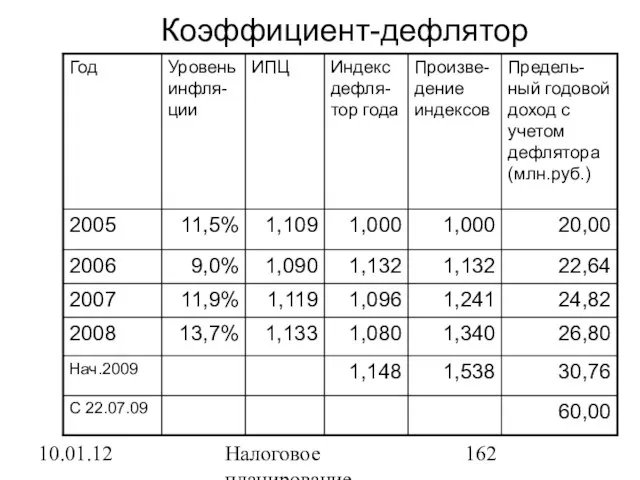

- 162. 10.01.12 Налоговое планирование Коэффициент-дефлятор

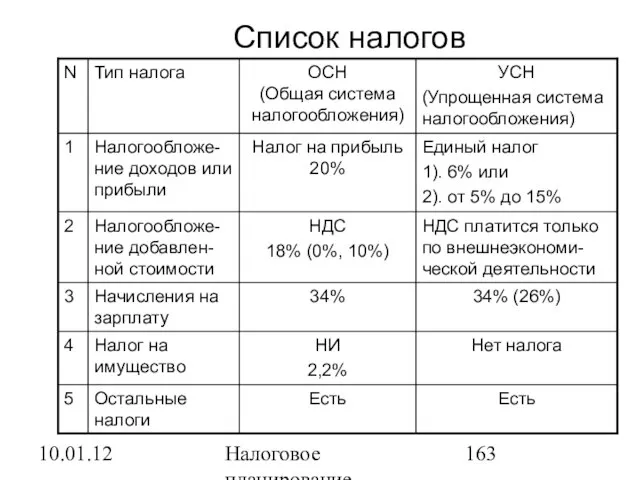

- 163. 10.01.12 Налоговое планирование Список налогов

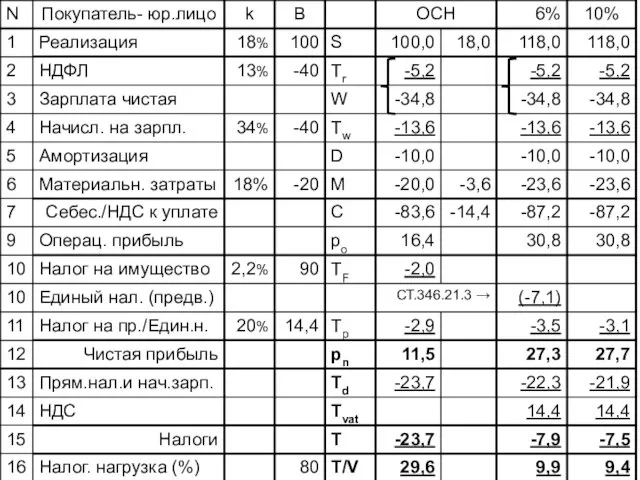

- 164. 10.01.12 Налоговое планирование

- 165. 10.01.12 Налоговое планирование

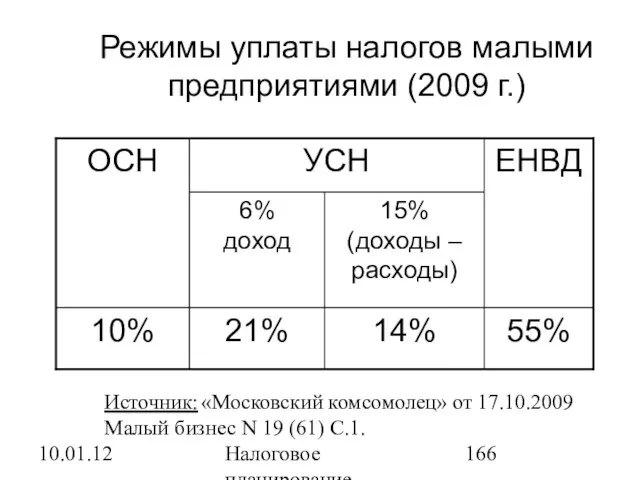

- 166. 10.01.12 Налоговое планирование Режимы уплаты налогов малыми предприятиями (2009 г.) Источник: «Московский комсомолец» от 17.10.2009 Малый

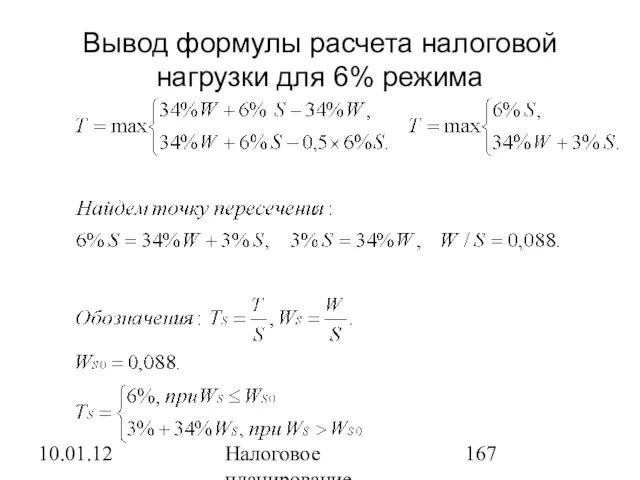

- 167. 10.01.12 Налоговое планирование Вывод формулы расчета налоговой нагрузки для 6% режима

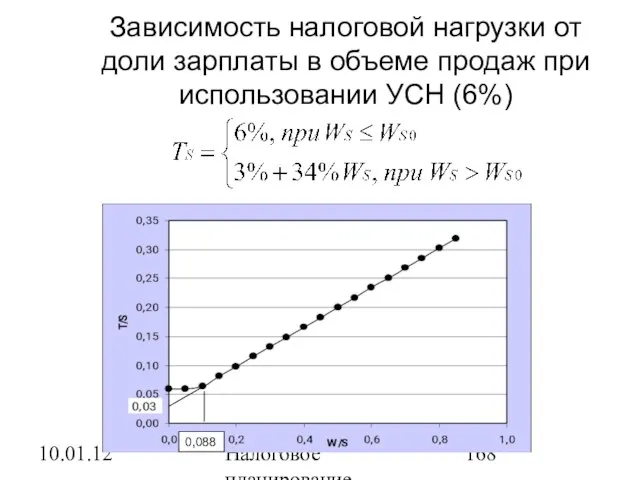

- 168. 10.01.12 Налоговое планирование Зависимость налоговой нагрузки от доли зарплаты в объеме продаж при использовании УСН (6%)

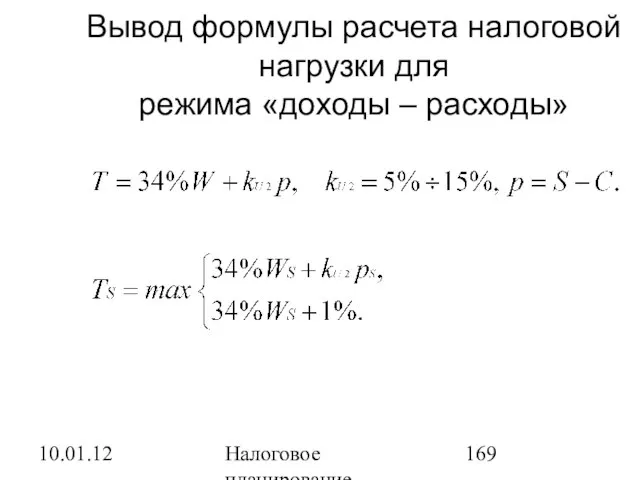

- 169. 10.01.12 Налоговое планирование Вывод формулы расчета налоговой нагрузки для режима «доходы – расходы»

- 170. 10.01.12 Налоговое планирование

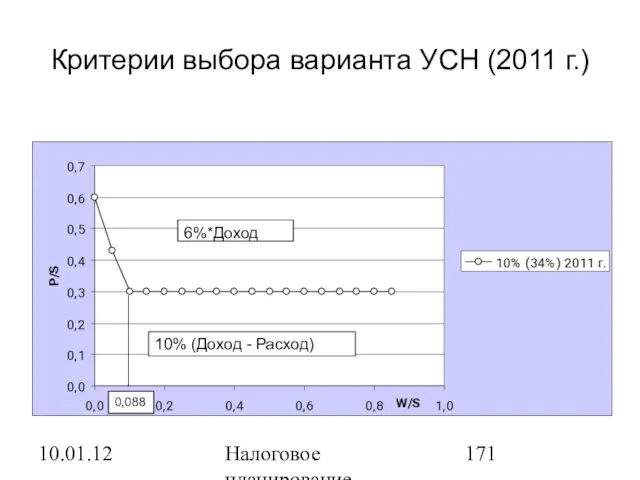

- 171. 10.01.12 Налоговое планирование Критерии выбора варианта УСН (2011 г.) 0,088

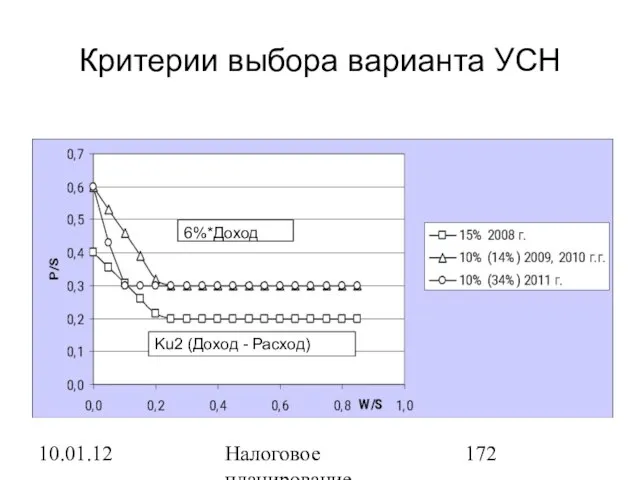

- 172. 10.01.12 Налоговое планирование Критерии выбора варианта УСН

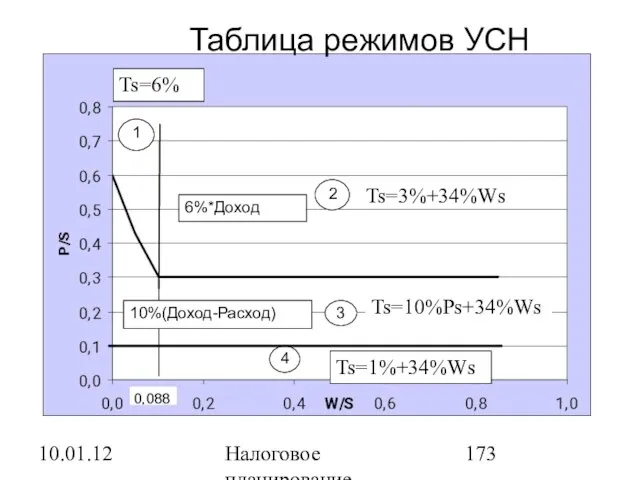

- 173. 10.01.12 Налоговое планирование Таблица режимов УСН Ts=3%+34%Ws 10%(Доход-Расход) 6%*Доход Ts=10%Ps+34%Ws Ts=1%+34%Ws Ts=6%

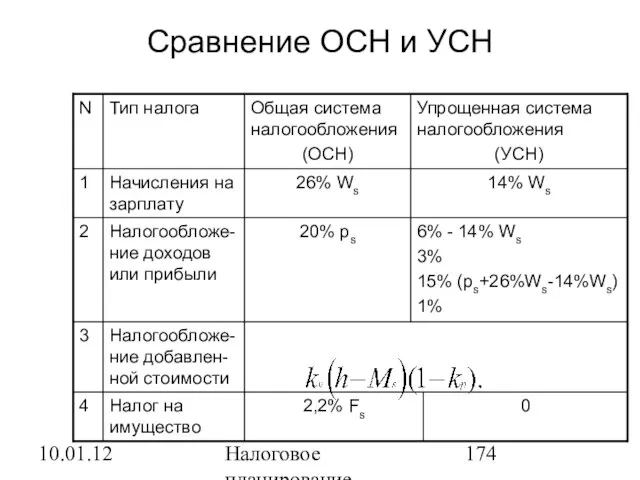

- 174. 10.01.12 Налоговое планирование Сравнение ОСН и УСН

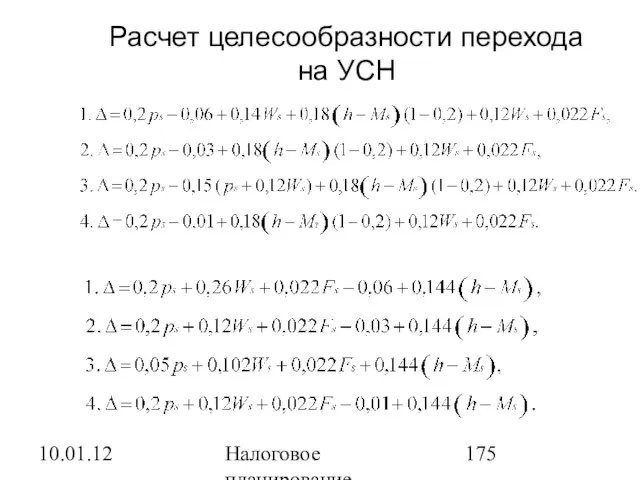

- 175. 10.01.12 Налоговое планирование Расчет целесообразности перехода на УСН

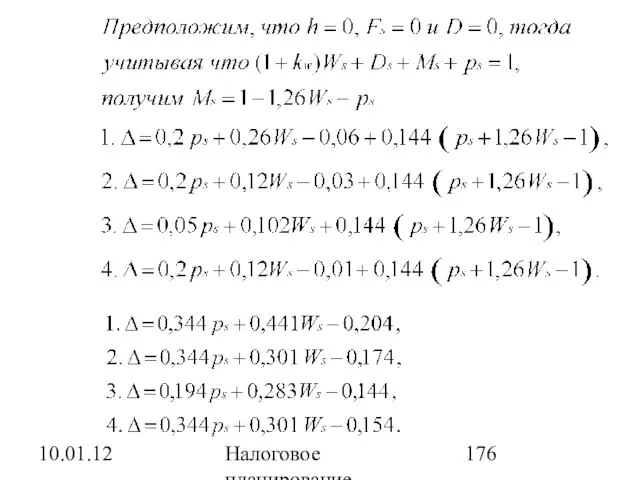

- 176. 10.01.12 Налоговое планирование

- 177. 10.01.12 Налоговое планирование

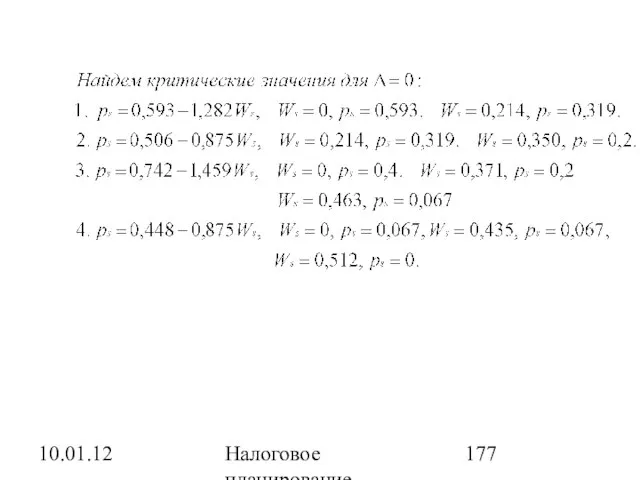

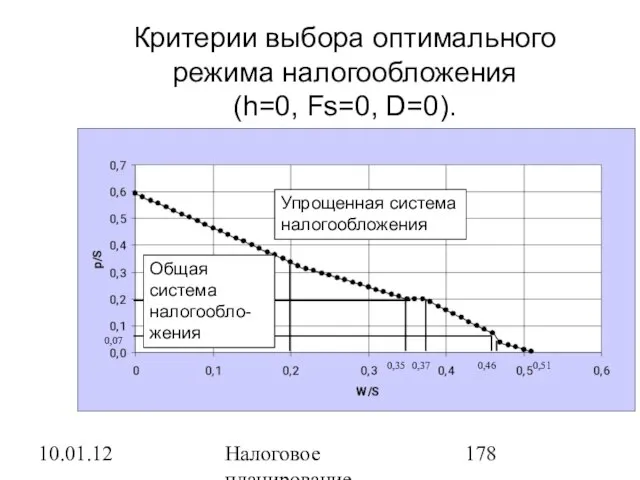

- 178. 10.01.12 Налоговое планирование Критерии выбора оптимального режима налогообложения (h=0, Fs=0, D=0). 0,07 Общая система налогообло-жения Упрощенная

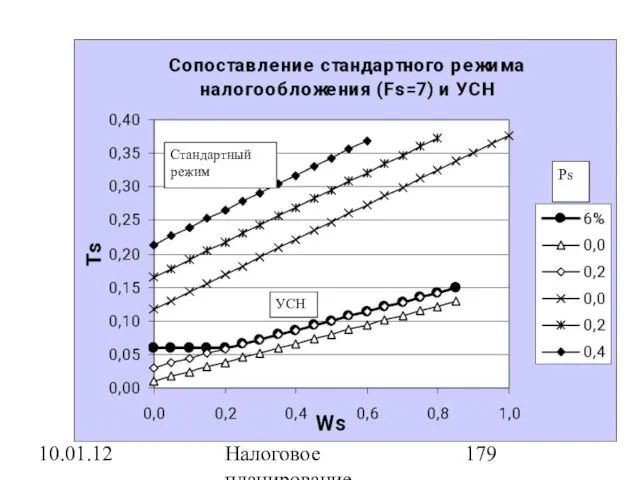

- 179. 10.01.12 Налоговое планирование

- 180. 10.01.12 Налоговое планирование Глава 13. Оптимизация налогообложения основных средств

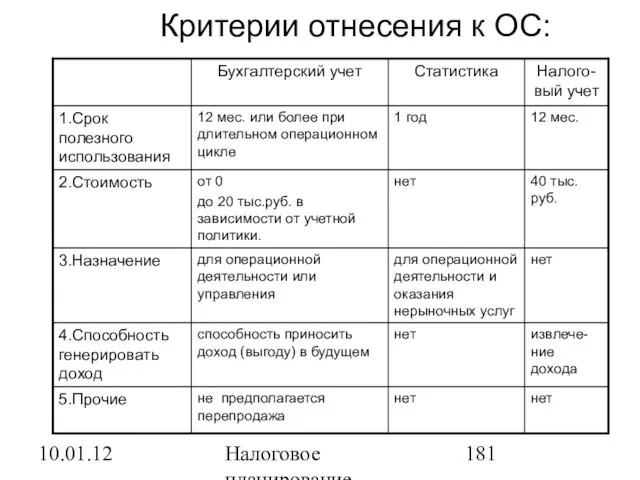

- 181. 10.01.12 Налоговое планирование Критерии отнесения к ОС:

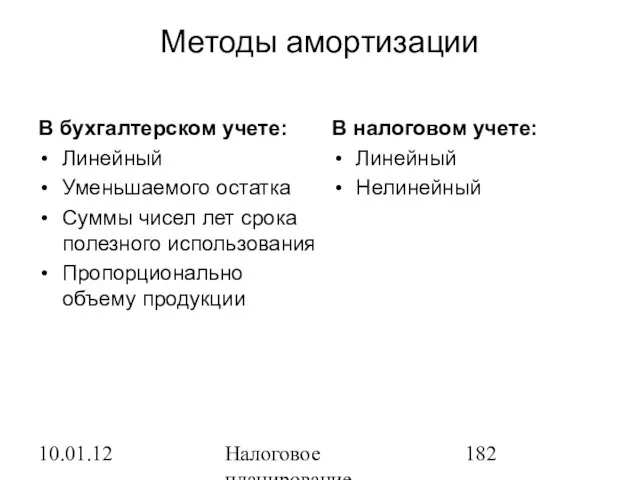

- 182. 10.01.12 Налоговое планирование Методы амортизации В бухгалтерском учете: Линейный Уменьшаемого остатка Суммы чисел лет срока полезного

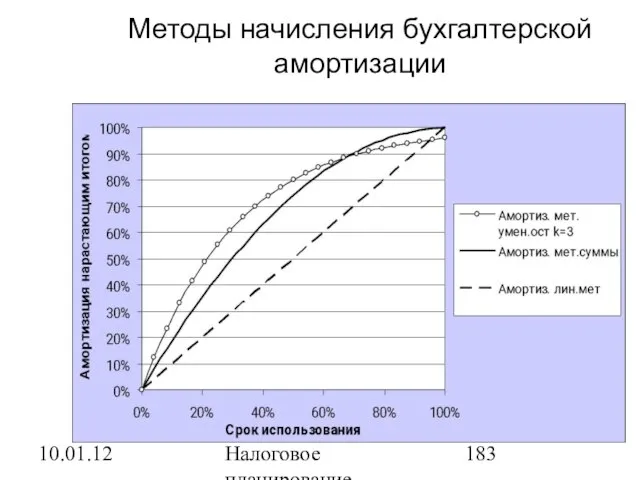

- 183. 10.01.12 Налоговое планирование Методы начисления бухгалтерской амортизации

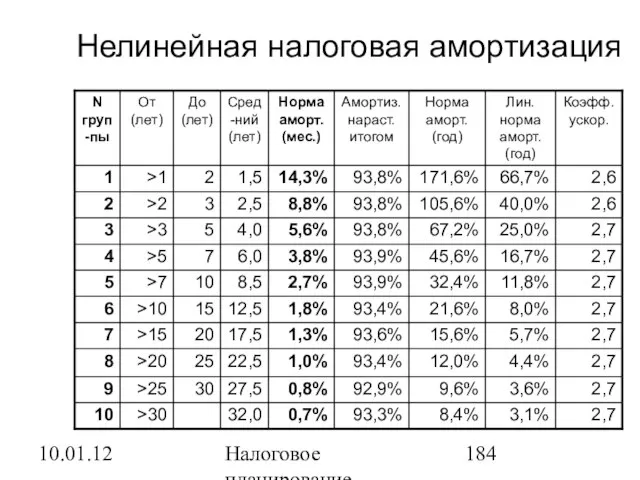

- 184. 10.01.12 Налоговое планирование Нелинейная налоговая амортизация

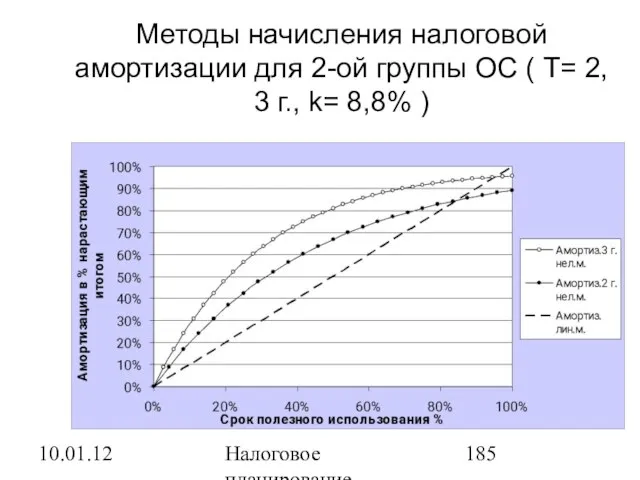

- 185. 10.01.12 Налоговое планирование Методы начисления налоговой амортизации для 2-ой группы ОС ( Т= 2, 3 г.,

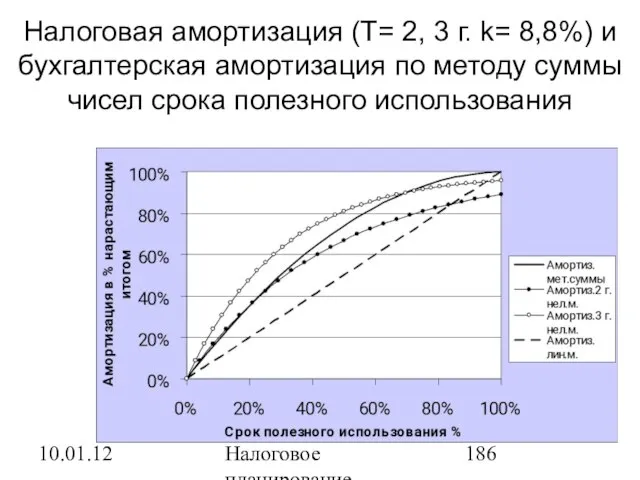

- 186. 10.01.12 Налоговое планирование Налоговая амортизация (Т= 2, 3 г. k= 8,8%) и бухгалтерская амортизация по методу

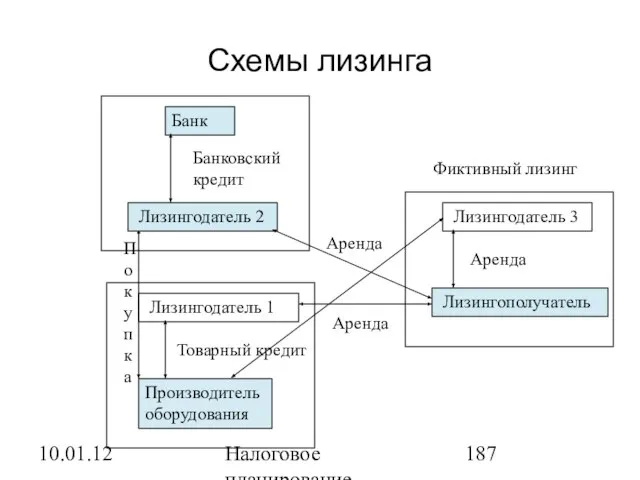

- 187. 10.01.12 Налоговое планирование Схемы лизинга Производитель оборудования Лизингодатель 1 Лизингополучатель

- 188. 10.01.12 Налоговое планирование Реализация лизинговой сделки: Производитель оборудования Лизингополучатель

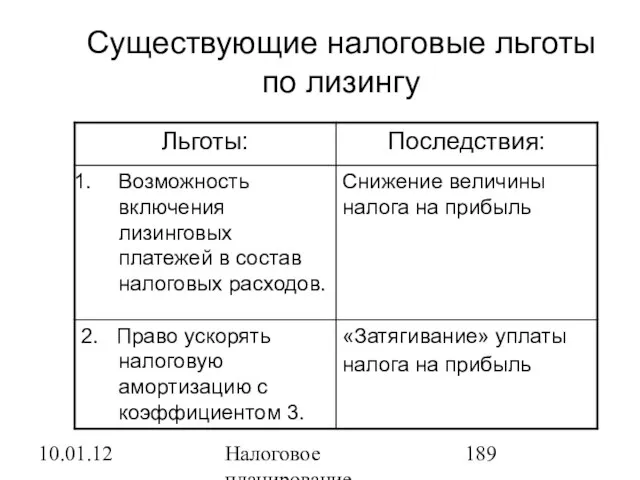

- 189. 10.01.12 Налоговое планирование Существующие налоговые льготы по лизингу

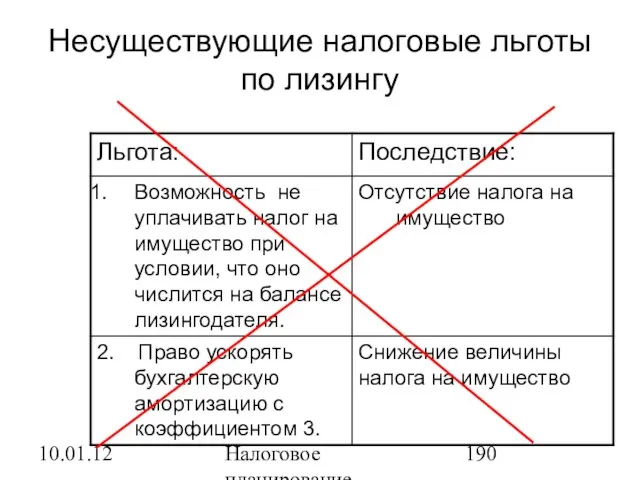

- 190. 10.01.12 Налоговое планирование Несуществующие налоговые льготы по лизингу

- 191. 10.01.12 Налоговое планирование 1. Режим отсутствия свободной чистой прибыли

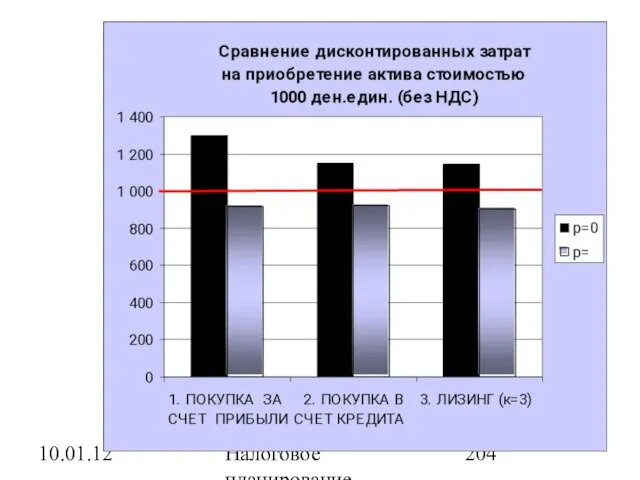

- 192. 10.01.12 Налоговое планирование Покупка за счет прибыли (p=0).

- 193. 10.01.12 Налоговое планирование Покупка в счет кредита i=12,86% (p=0).

- 194. 10.01.12 Налоговое планирование Покупка в счет кредита i=10% (p=0).

- 195. 10.01.12 Налоговое планирование Лизинг (p=0) (ОС на бал. лизингодателя)

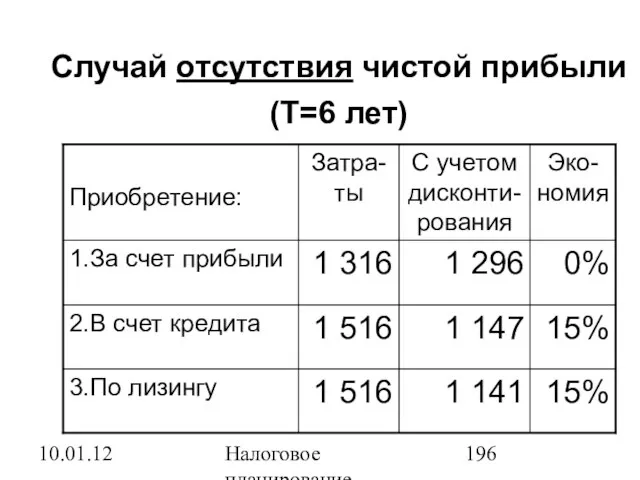

- 196. 10.01.12 Налоговое планирование Случай отсутствия чистой прибыли (Т=6 лет)

- 197. 10.01.12 Налоговое планирование 2. Режим избытка свободной чистой прибыли

- 198. 10.01.12 Налоговое планирование Покупка за счет прибыли (p=∞)

- 199. 10.01.12 Налоговое планирование Покупка в счет кредита i=12,9% (p=∞)

- 200. 10.01.12 Налоговое планирование Покупка в счет кредита i=10% (p=∞)

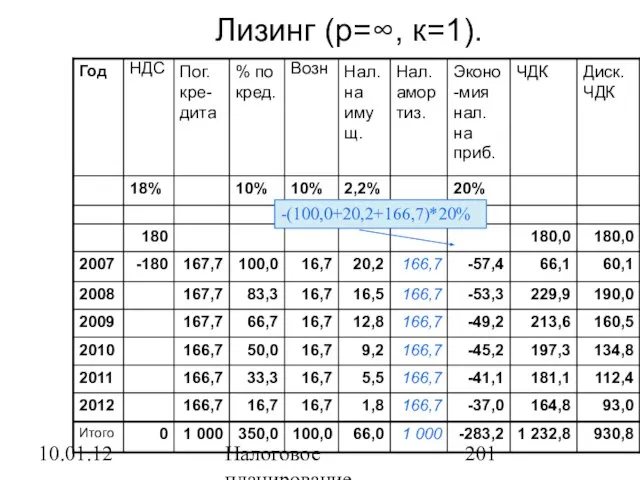

- 201. 10.01.12 Налоговое планирование Лизинг (p=∞, к=1).

- 202. 10.01.12 Налоговое планирование Лизинг (p=∞, к=3).

- 203. 10.01.12 Налоговое планирование Случай избытка чистой прибыли (Т=6лет)

- 204. 10.01.12 Налоговое планирование

- 205. 10.01.12 Налоговое планирование Глава 14. Международное налоговое планирование

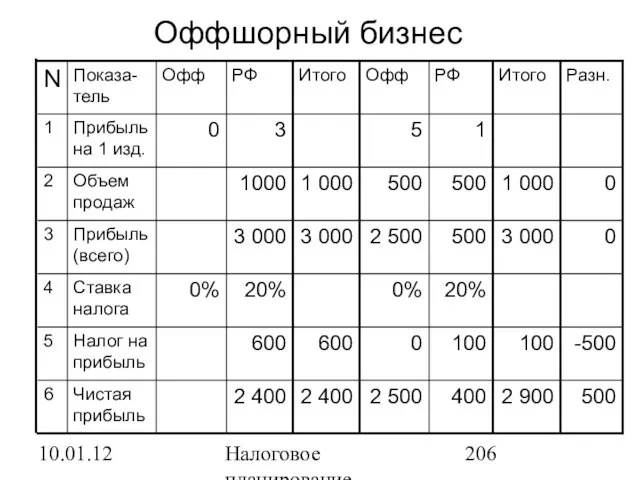

- 206. 10.01.12 Налоговое планирование Оффшорный бизнес

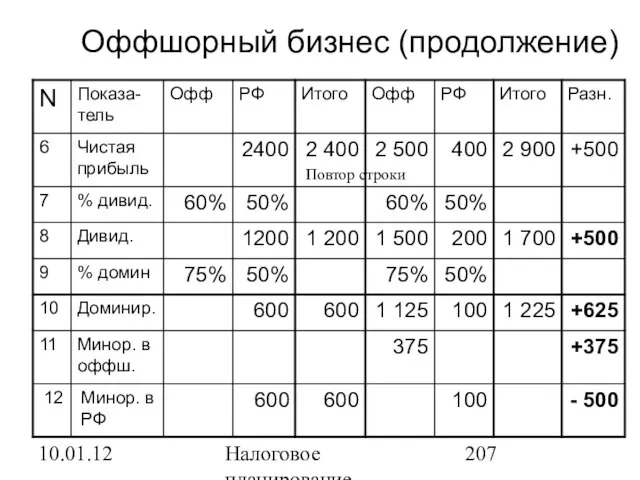

- 207. 10.01.12 Налоговое планирование Оффшорный бизнес (продолжение) Повтор строки

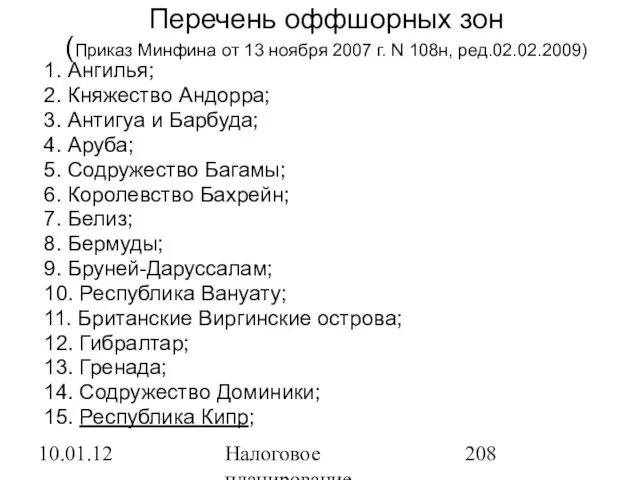

- 208. 10.01.12 Налоговое планирование 1. Ангилья; 2. Княжество Андорра; 3. Антигуа и Барбуда; 4. Аруба; 5. Содружество

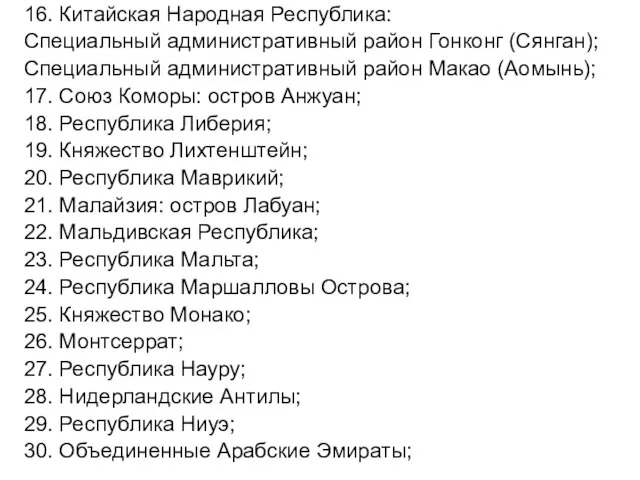

- 209. 10.01.12 Налоговое планирование 16. Китайская Народная Республика: Специальный административный район Гонконг (Сянган); Специальный административный район Макао

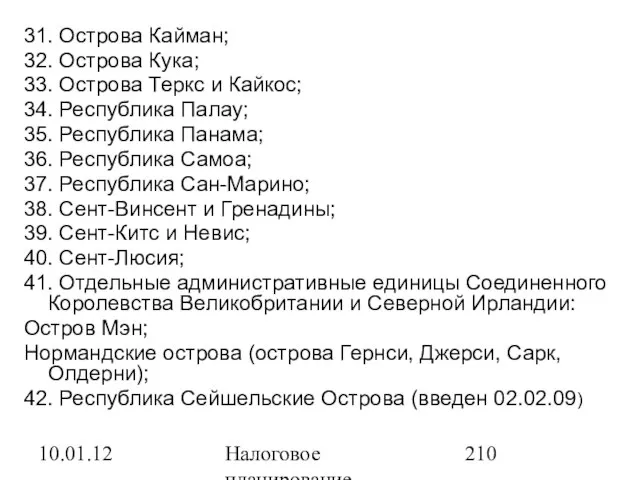

- 210. 10.01.12 Налоговое планирование 31. Острова Кайман; 32. Острова Кука; 33. Острова Теркс и Кайкос; 34. Республика

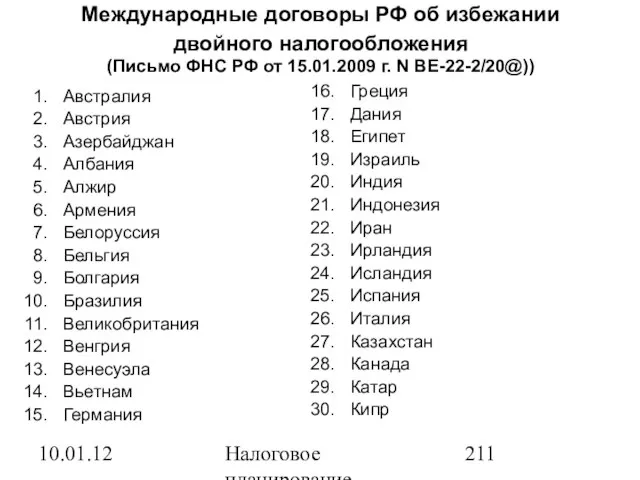

- 211. 10.01.12 Налоговое планирование Международные договоры РФ об избежании двойного налогообложения (Письмо ФНС РФ от 15.01.2009 г.

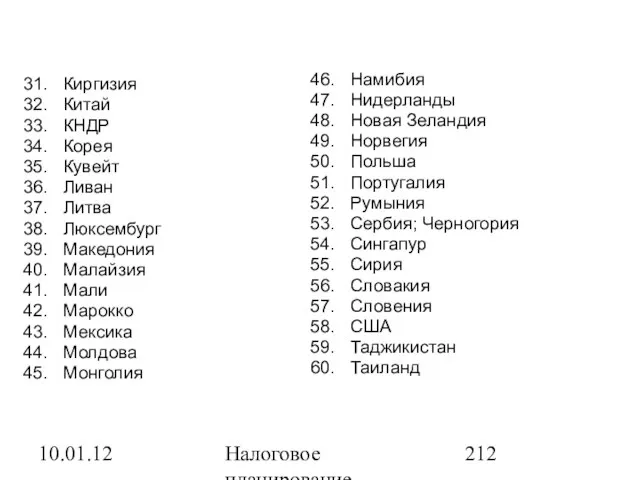

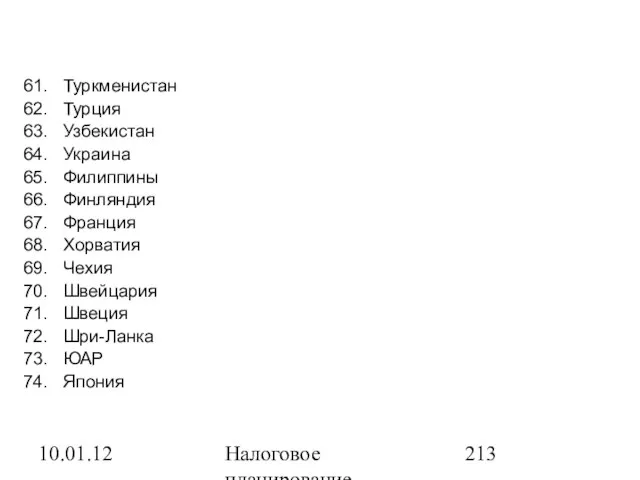

- 212. 10.01.12 Налоговое планирование Намибия Нидерланды Новая Зеландия Норвегия Польша Португалия Румыния Сербия; Черногория Сингапур Сирия Словакия

- 213. 10.01.12 Налоговое планирование Туркменистан Турция Узбекистан Украина Филиппины Финляндия Франция Хорватия Чехия Швейцария Швеция Шри-Ланка ЮАР

- 214. 10.01.12 Налоговое планирование LLC Могут ли быть учредителями LLC - нерезиденты – граждане России? Да, могут

- 215. 10.01.12 Налоговое планирование Какова ответственность учредителей и директора LLC ? Акционеры несут имущественную ответственность в пределах

- 216. 10.01.12 Налоговое планирование Может ли LLC получать доход от фирмы-резидента США? Вообще говоря да, но при

- 217. 10.01.12 Налоговое планирование Перечень уплачиваемых LLC налогов (если они есть)? только один фиксированный налог - ежегодная

- 218. 10.01.12 Налоговое планирование Какова сумма подоходного налога по законодательству США при выплате LLC дохода (дивидендов, зарплаты)

- 219. 10.01.12 Налоговое планирование ОРГАНИЗАЦИОННЫЕ ВОПРОСЫ: Каковы размеры платежей за регистрацию и поддержание компании? Разовые платежи: около

- 220. 10.01.12 Налоговое планирование Ежегодные платежи: 1 400 $, в том числе 1. ежегодная гос.пошлина - 100

- 221. 10.01.12 Налоговое планирование Как осуществляется управление компанией ? Нужна ли аренда офиса, где должен быть офис?

- 222. 10.01.12 Налоговое планирование Периодичность отчетности: квартал, год? Отчетность ежегодная, виде юридического отчета, осуществляется силами секретарской компании.

- 223. 10.01.12 Налоговое планирование Спасибо за внимание

- 224. 10.01.12 Налоговое планирование Глава 15. Оптимизация финансирования дочерней организации

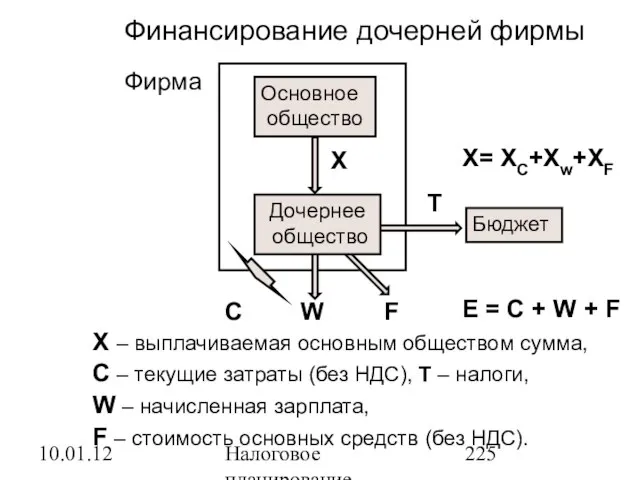

- 225. 10.01.12 Налоговое планирование Финансирование дочерней фирмы X – выплачиваемая основным обществом сумма, С – текущие затраты

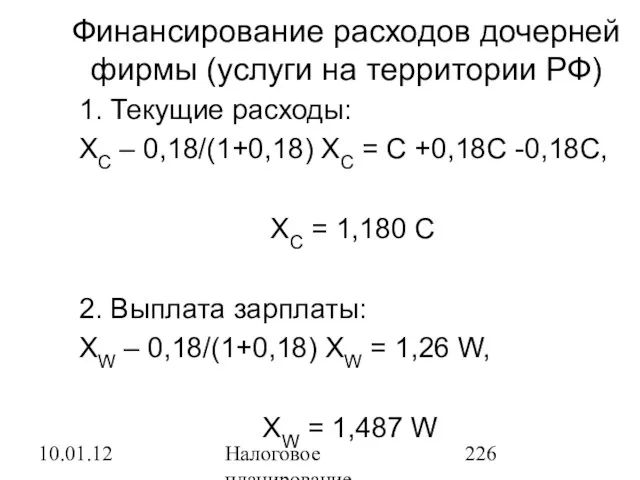

- 226. 10.01.12 Налоговое планирование Финансирование расходов дочерней фирмы (услуги на территории РФ) 1. Текущие расходы: XC –

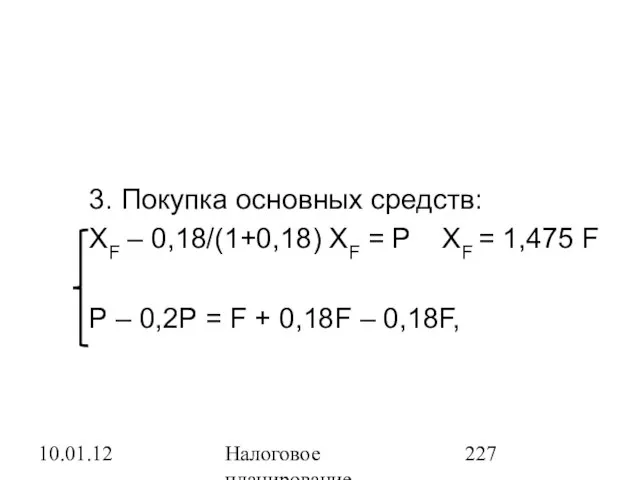

- 227. 10.01.12 Налоговое планирование 3. Покупка основных средств: XF – 0,18/(1+0,18) XF = P XF = 1,475

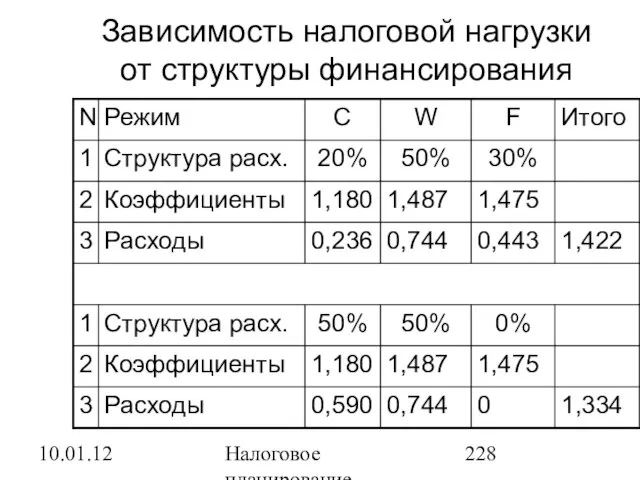

- 228. 10.01.12 Налоговое планирование Зависимость налоговой нагрузки от структуры финансирования

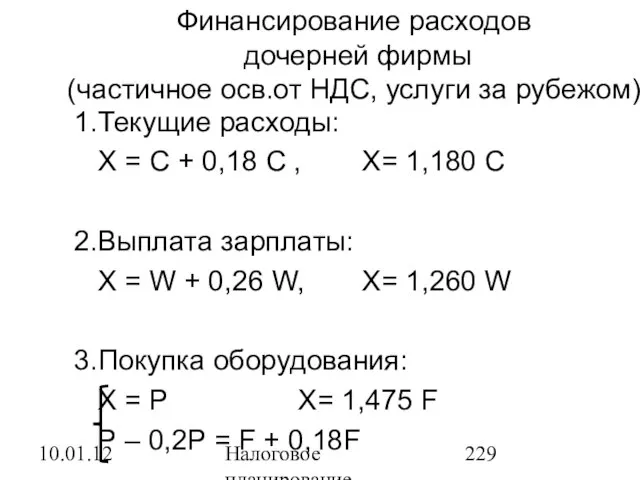

- 229. 10.01.12 Налоговое планирование Финансирование расходов дочерней фирмы (частичное осв.от НДС, услуги за рубежом) 1.Текущие расходы: X

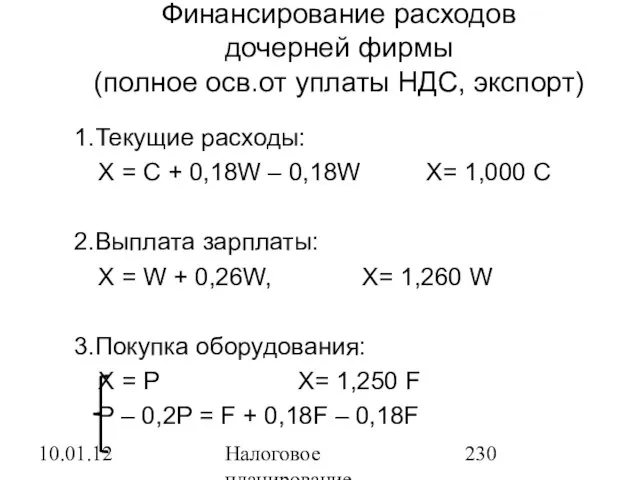

- 230. 10.01.12 Налоговое планирование Финансирование расходов дочерней фирмы (полное осв.от уплаты НДС, экспорт) 1.Текущие расходы: X =

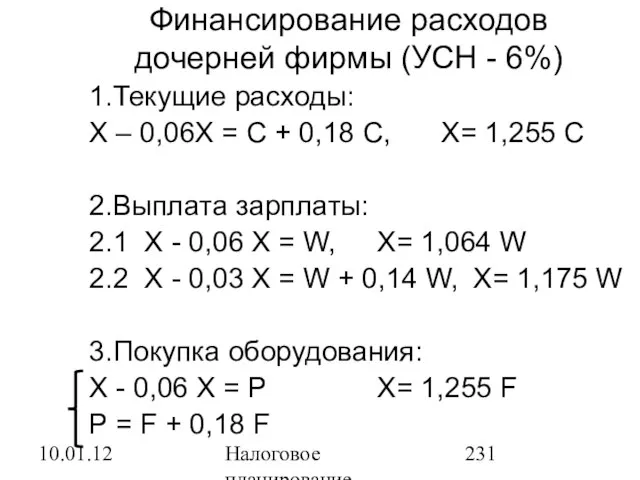

- 231. 10.01.12 Налоговое планирование Финансирование расходов дочерней фирмы (УСН - 6%) 1.Текущие расходы: X – 0,06X =

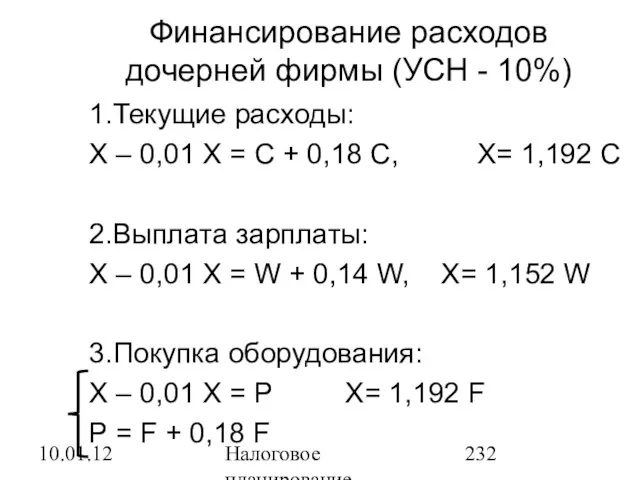

- 232. 10.01.12 Налоговое планирование Финансирование расходов дочерней фирмы (УСН - 10%) 1.Текущие расходы: X – 0,01 X

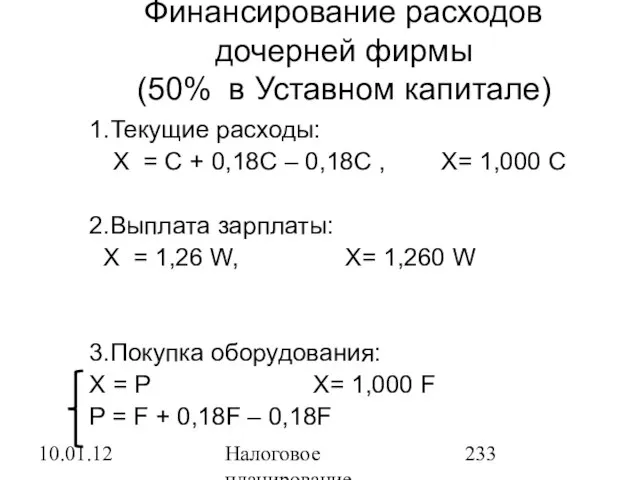

- 233. 10.01.12 Налоговое планирование Финансирование расходов дочерней фирмы (50% в Уставном капитале) 1.Текущие расходы: X = C

- 235. Скачать презентацию

Центр образования,исследований и разработок «ИНО Томск’2020»

Центр образования,исследований и разработок «ИНО Томск’2020» London's architectural ensembles of the XI-XX centuries as the fixed music

London's architectural ensembles of the XI-XX centuries as the fixed music На зарядку становись!

На зарядку становись! Планы на счастье. Ведущая тренинга

Планы на счастье. Ведущая тренинга Культура и быт народов Северного Кавказа

Культура и быт народов Северного Кавказа Как слово наше отзовется

Как слово наше отзовется ПРИРОДНЫЕ ГЕПАТОПРОТЕКТОРЫ

ПРИРОДНЫЕ ГЕПАТОПРОТЕКТОРЫ g?c суперфрукт Содержит липокаротины tm

g?c суперфрукт Содержит липокаротины tm Стекло

Стекло Историческое культурное наследие Белгородской области в 19 веке

Историческое культурное наследие Белгородской области в 19 веке Презентация на тему Строение электронных оболочек атомов

Презентация на тему Строение электронных оболочек атомов Этнокультурные особенности Германии

Этнокультурные особенности Германии Викторина. Году театра посвящается. Г. Сыктывкар

Викторина. Году театра посвящается. Г. Сыктывкар ВЕГЕТАТИВНЫЕ ОРГАНЫ РАСТЕНИЙ

ВЕГЕТАТИВНЫЕ ОРГАНЫ РАСТЕНИЙ Проверка домашнего задания

Проверка домашнего задания Межрегиональный фестиваль чувашской эстрадной песни Виръял Шевлисем, 25 летие

Межрегиональный фестиваль чувашской эстрадной песни Виръял Шевлисем, 25 летие A day in London

A day in London Приоритетный национальный проект «Образование» в нашей школе

Приоритетный национальный проект «Образование» в нашей школе ИНФОРМАЦИОННО-ТЕХНИЧЕСКОЕ УСТРОЙСТВО – СИСТЕМА МОВС-1-АФИ ГНУ АФИ РОССЕЛЬХОЗАКАДЕМИИ Система МОВС-1-АФИ – малогабаритная оптимиз

ИНФОРМАЦИОННО-ТЕХНИЧЕСКОЕ УСТРОЙСТВО – СИСТЕМА МОВС-1-АФИ ГНУ АФИ РОССЕЛЬХОЗАКАДЕМИИ Система МОВС-1-АФИ – малогабаритная оптимиз Використання МОБІЛЬНИХ ЗАСТОСУНКІВ ДЛЯ РЕЄСТРАЦІЇ ПОКАЗНИКІВ ФІЗИЧНОГО СТАНУ Кардаш

Використання МОБІЛЬНИХ ЗАСТОСУНКІВ ДЛЯ РЕЄСТРАЦІЇ ПОКАЗНИКІВ ФІЗИЧНОГО СТАНУ Кардаш Умножение и деление чисел (2 класс)

Умножение и деление чисел (2 класс) Курс семинаров. Интернет-маркетинг. Старт

Курс семинаров. Интернет-маркетинг. Старт Всемирный фестиваль молодёжи и студентов 2017

Всемирный фестиваль молодёжи и студентов 2017 пороки разв уха детей

пороки разв уха детей № 1-2-2 Будова та розвиток дихальної системи

№ 1-2-2 Будова та розвиток дихальної системи Общаться с ребенком. Как?

Общаться с ребенком. Как? Трансформация природной формы в дизайн-форму

Трансформация природной формы в дизайн-форму Моё хобби - ГЕОГРАФИЯ

Моё хобби - ГЕОГРАФИЯ