Содержание

- 2. Вопрос 1. Оформление результатов камеральных налоговых проверок Вопрос 2. Критерии оценки налоговых рисков, используемые в процессе

- 3. Литература: Налоговый кодекс РФ: Части первая и вторая Закон РФ от 7 февраля 2011 года №

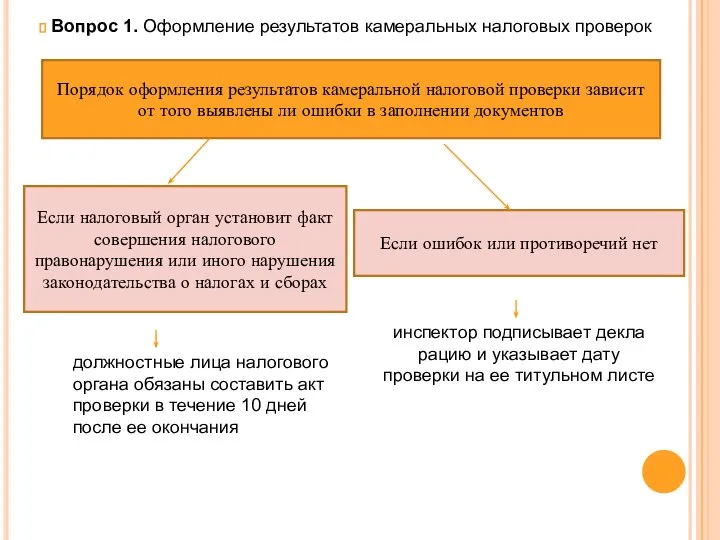

- 4. Вопрос 1. Оформление результатов камеральных налоговых проверок Порядок оформления результатов камеральной налоговой проверки зависит от того

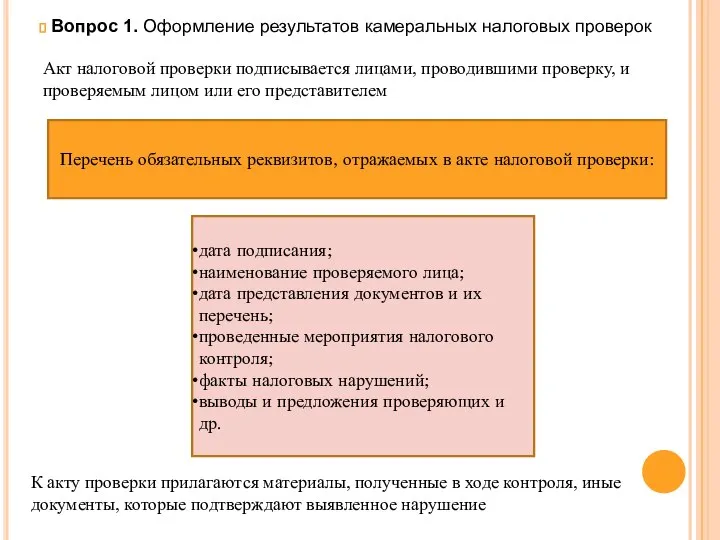

- 5. Вопрос 1. Оформление результатов камеральных налоговых проверок Перечень обязательных реквизитов, отражаемых в акте налоговой проверки: дата

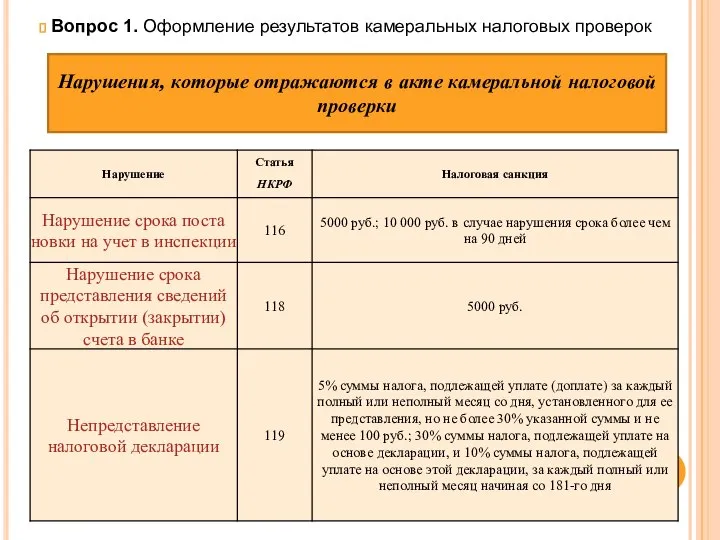

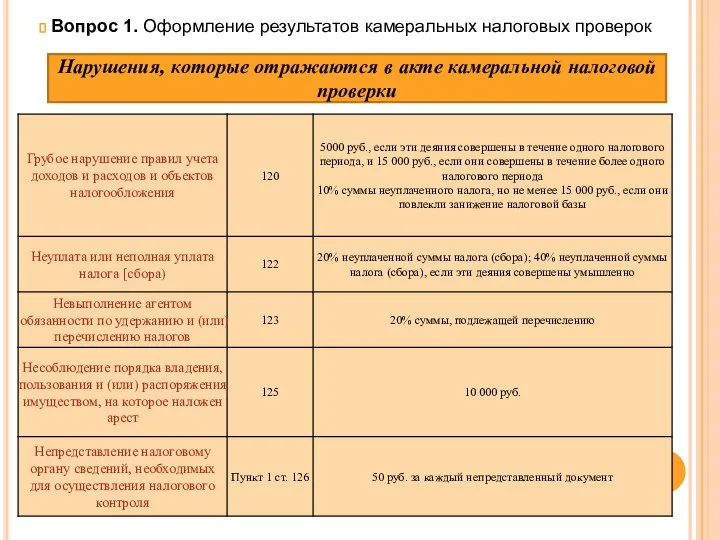

- 6. Вопрос 1. Оформление результатов камеральных налоговых проверок Нарушения, которые отражаются в акте камеральной налоговой проверки

- 7. Вопрос 1. Оформление результатов камеральных налоговых проверок Нарушения, которые отражаются в акте камеральной налоговой проверки

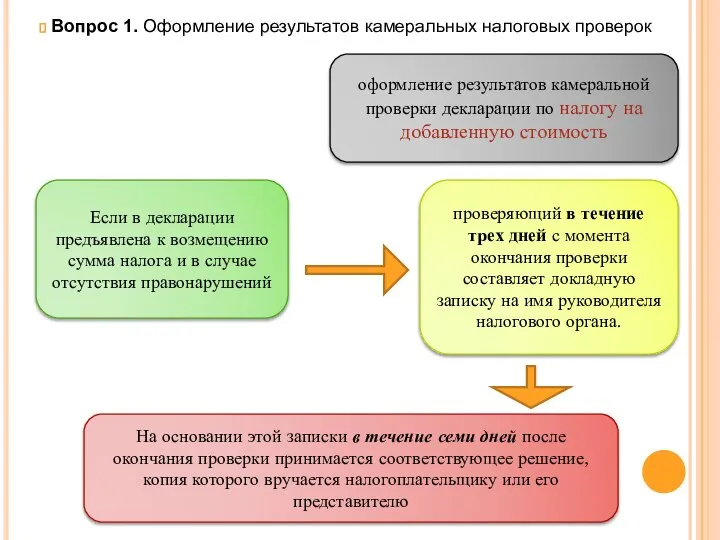

- 8. Вопрос 1. Оформление результатов камеральных налоговых проверок оформление результатов камеральной проверки декларации по налогу на добавленную

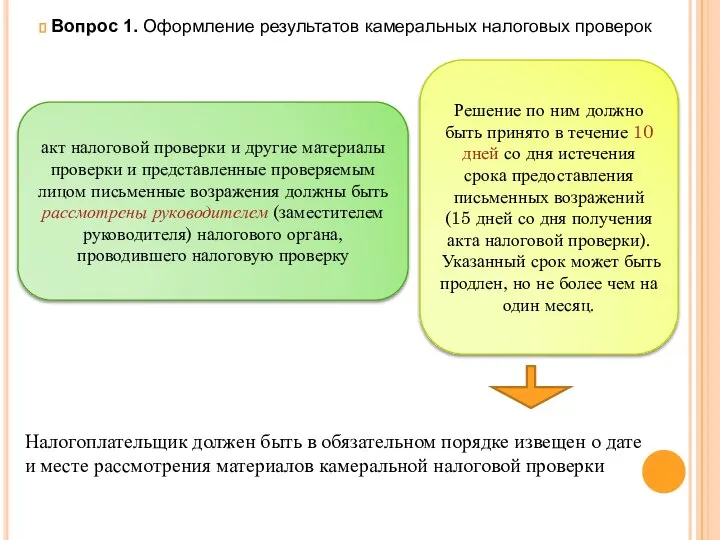

- 9. Вопрос 1. Оформление результатов камеральных налоговых проверок акт налоговой проверки и другие материалы проверки и представленные

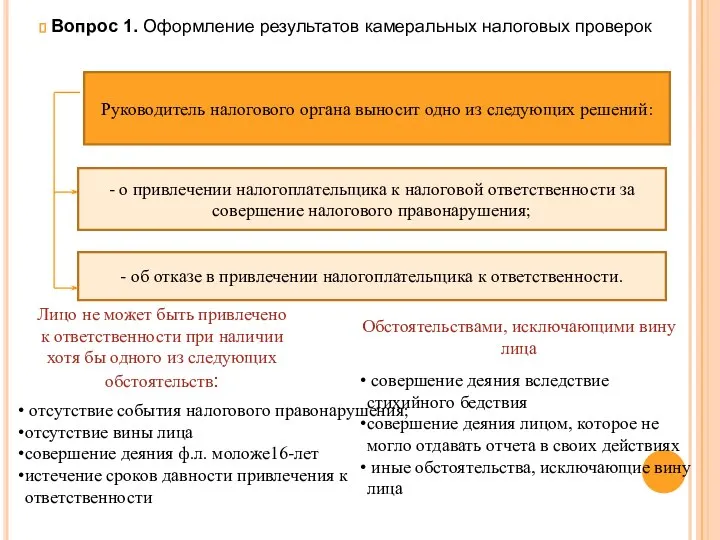

- 10. Вопрос 1. Оформление результатов камеральных налоговых проверок - о привлечении налогоплательщика к налоговой ответственности за совершение

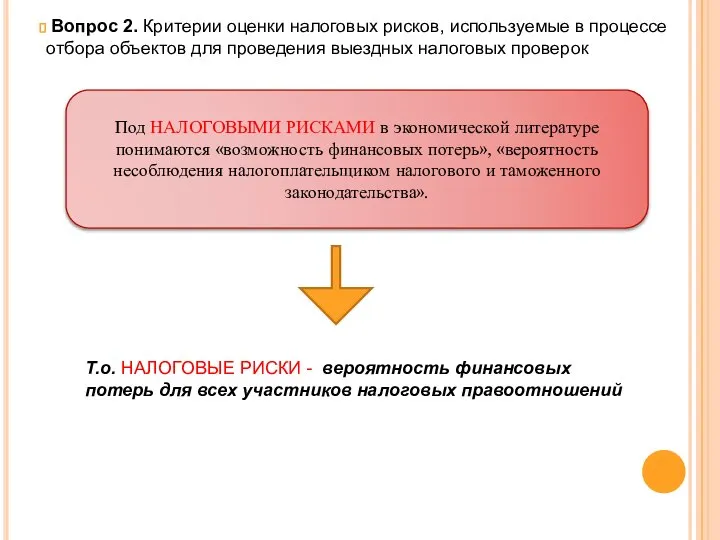

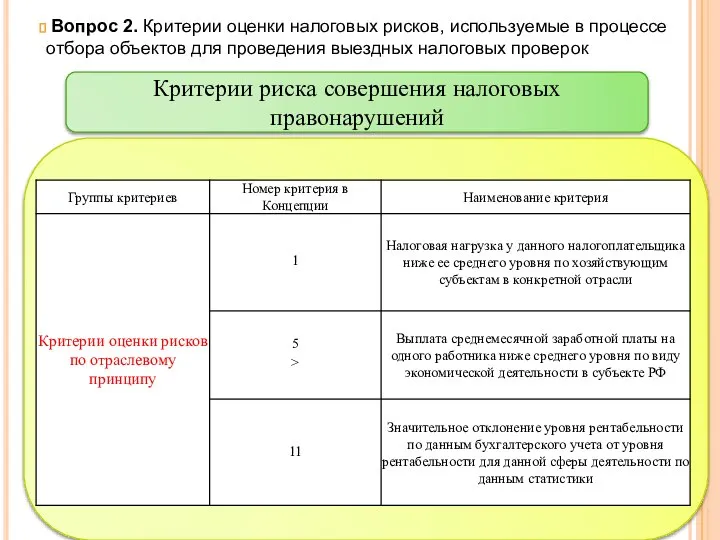

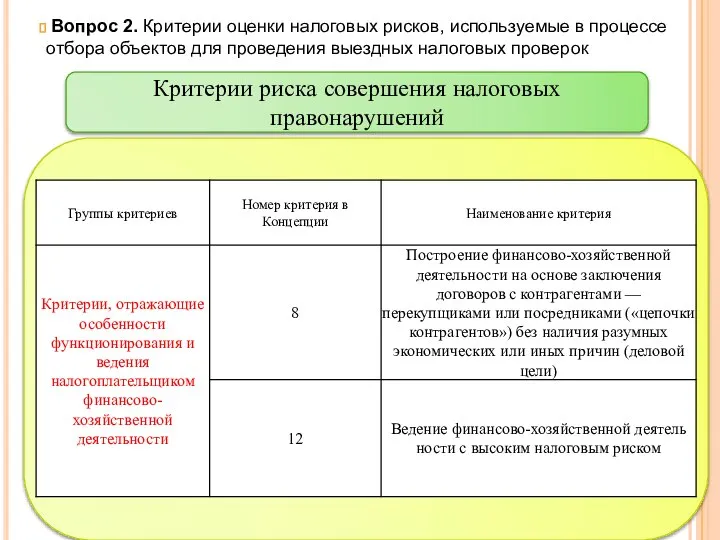

- 11. Вопрос 2. Критерии оценки налоговых рисков, используемые в процессе отбора объектов для проведения выездных налоговых проверок

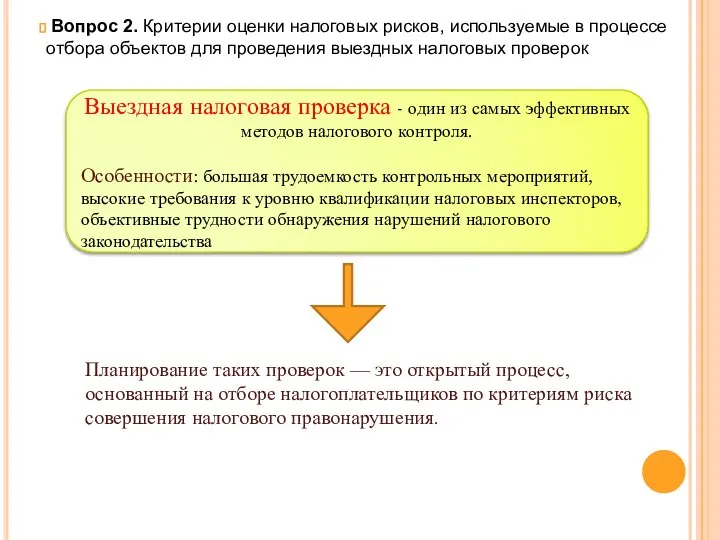

- 12. Вопрос 2. Критерии оценки налоговых рисков, используемые в процессе отбора объектов для проведения выездных налоговых проверок

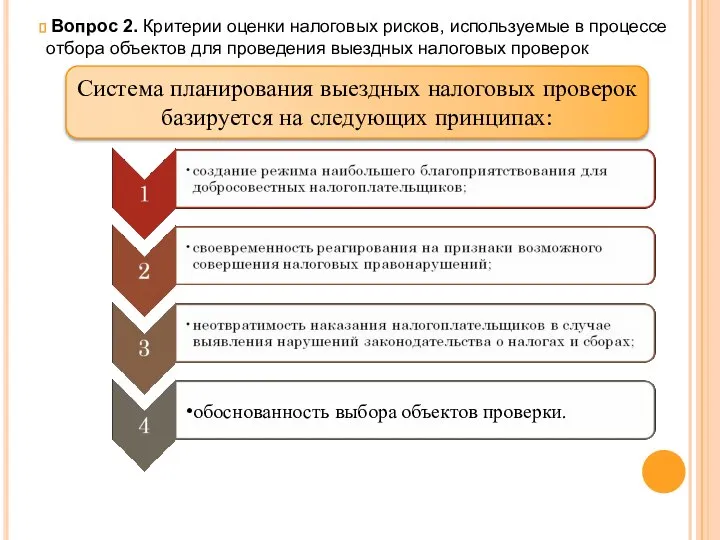

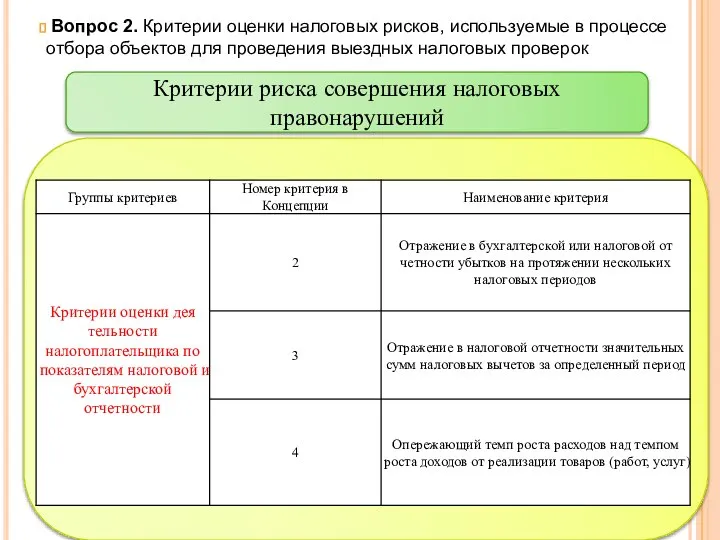

- 13. Вопрос 2. Критерии оценки налоговых рисков, используемые в процессе отбора объектов для проведения выездных налоговых проверок

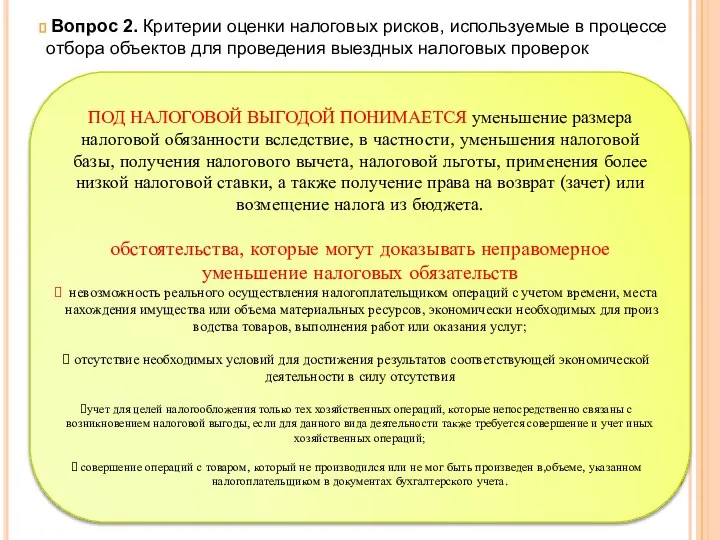

- 14. Вопрос 2. Критерии оценки налоговых рисков, используемые в процессе отбора объектов для проведения выездных налоговых проверок

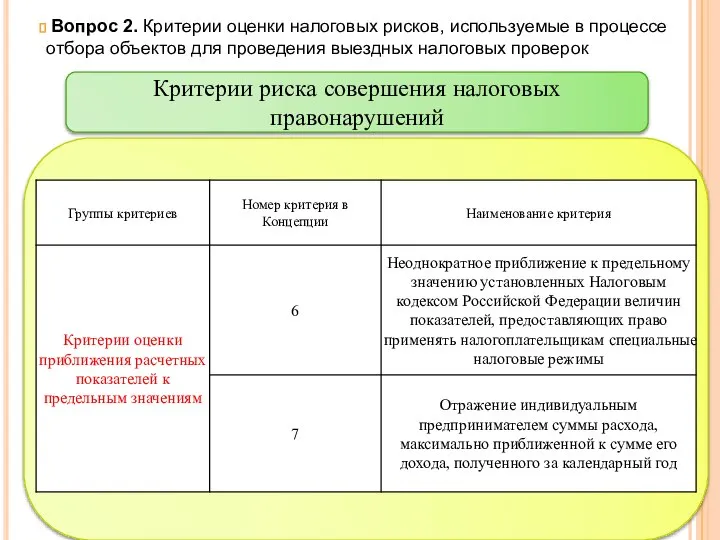

- 15. Вопрос 2. Критерии оценки налоговых рисков, используемые в процессе отбора объектов для проведения выездных налоговых проверок

- 16. Вопрос 2. Критерии оценки налоговых рисков, используемые в процессе отбора объектов для проведения выездных налоговых проверок

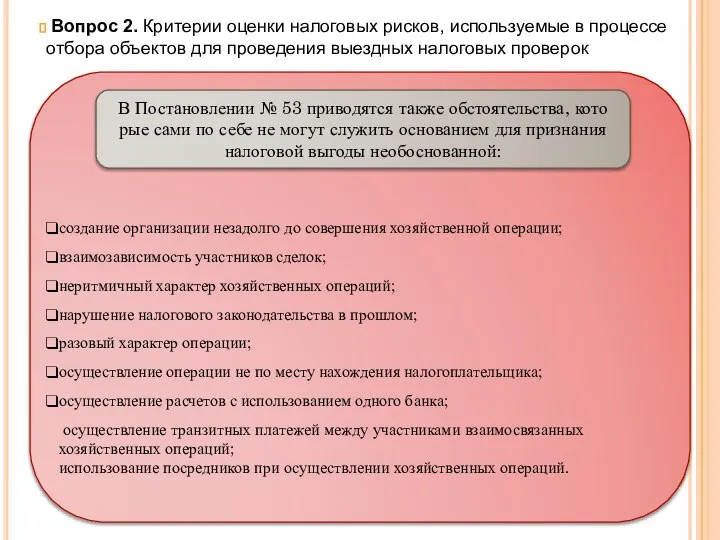

- 17. Вопрос 2. Критерии оценки налоговых рисков, используемые в процессе отбора объектов для проведения выездных налоговых проверок

- 18. Вопрос 2. Критерии оценки налоговых рисков, используемые в процессе отбора объектов для проведения выездных налоговых проверок

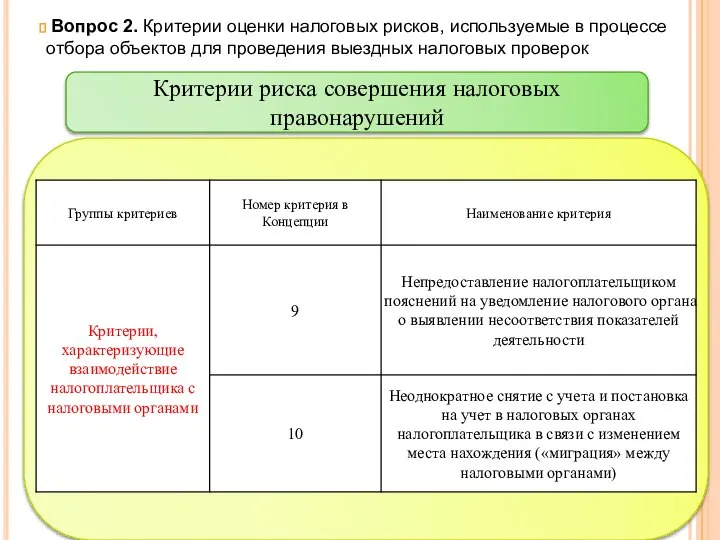

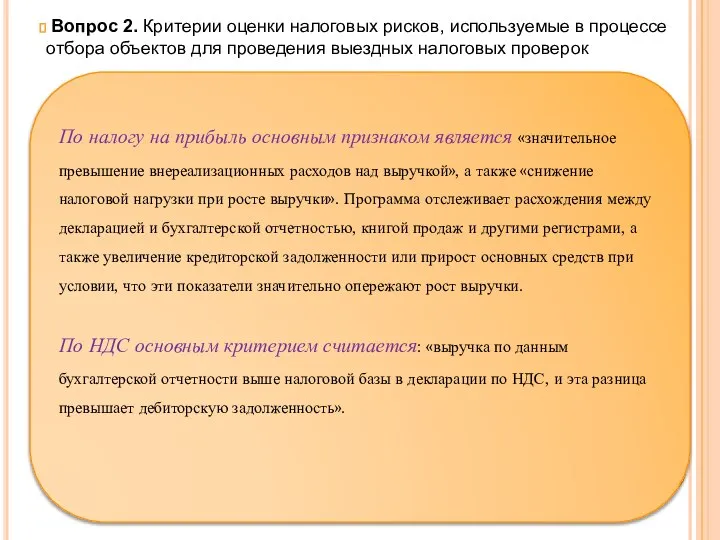

- 19. Вопрос 2. Критерии оценки налоговых рисков, используемые в процессе отбора объектов для проведения выездных налоговых проверок

- 20. Вопрос 2. Критерии оценки налоговых рисков, используемые в процессе отбора объектов для проведения выездных налоговых проверок

- 21. Вопрос 2. Критерии оценки налоговых рисков, используемые в процессе отбора объектов для проведения выездных налоговых проверок

- 22. Вопрос 3. Оформление результатов выездной налоговой проверки В последний день проведения выездной налоговой проверки проверяющие обязаны

- 23. Вопрос 3. Оформление результатов выездной налоговой проверки АКТ ВЫЕЗДНОЙ (ПОВТОРНОЙ ВЫЕЗДНОЙ) НАЛОГОВОЙ ПРОВЕРКИ должен состоять из

- 24. Вопрос 3. Оформление результатов выездной налоговой проверки Описательная часть содержит систематизированное изложение документально подтвержденных фактов нарушений

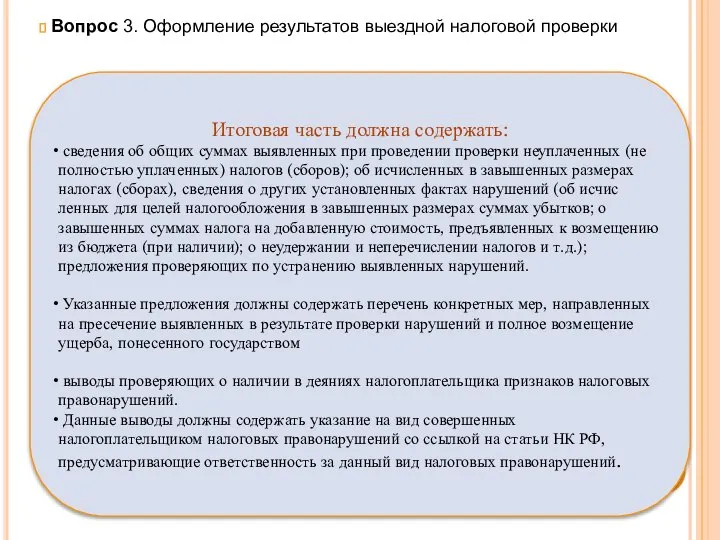

- 25. Вопрос 3. Оформление результатов выездной налоговой проверки Итоговая часть должна содержать: сведения об общих суммах выявленных

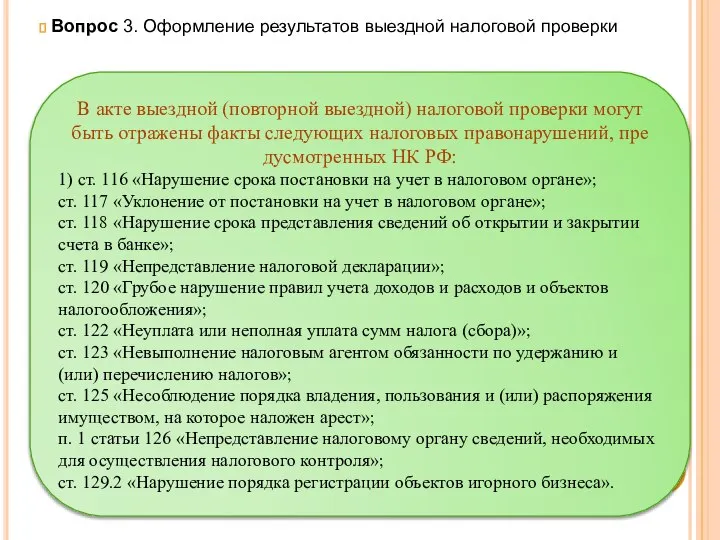

- 26. Вопрос 3. Оформление результатов выездной налоговой проверки В акте выездной (повторной выездной) налоговой проверки могут быть

- 28. Скачать презентацию

Станковая скульптура: бюст

Станковая скульптура: бюст Отчёт директората цифрового телевидения Alma tv за период с 13 по 19 Октября 2017г

Отчёт директората цифрового телевидения Alma tv за период с 13 по 19 Октября 2017г Системный подход на благо людей и природы

Системный подход на благо людей и природы Живете

Живете Этико-правовые проблемы конца жизни человека

Этико-правовые проблемы конца жизни человека ПРИЧИНЫ ВОЗНИКНОВЕНИЯ ПОЖАРОВ В ЖИЛЫХ И ОБЩЕСТВЕННЫХ ЗДАНИЯХ.

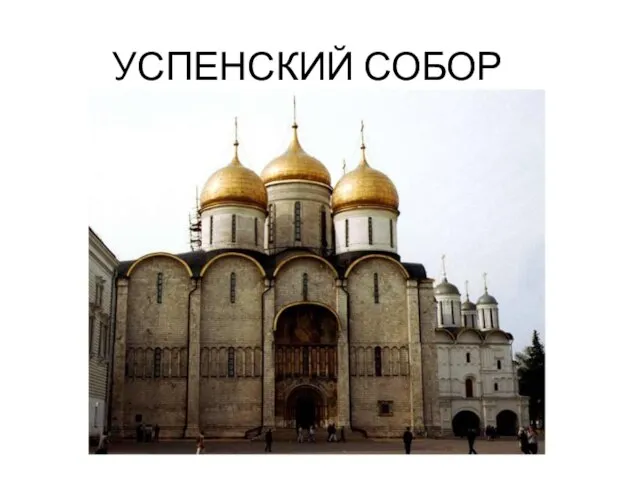

ПРИЧИНЫ ВОЗНИКНОВЕНИЯ ПОЖАРОВ В ЖИЛЫХ И ОБЩЕСТВЕННЫХ ЗДАНИЯХ. УСПЕНСКИЙ СОБОР

УСПЕНСКИЙ СОБОР Опале листя: користь чи шкода

Опале листя: користь чи шкода Государственное управление в области природопользования и охраны окружающей среды

Государственное управление в области природопользования и охраны окружающей среды Магнитная гидродинамика солнечных явлений

Магнитная гидродинамика солнечных явлений Пишем проект!

Пишем проект! Этапы речевого развития

Этапы речевого развития Растения Чувашской республики

Растения Чувашской республики Эффективность стратегии диверсификации на российском рынке(эмпирическое исследование)

Эффективность стратегии диверсификации на российском рынке(эмпирическое исследование) Стресс и пути его преодоления

Стресс и пути его преодоления Интерактивные формы и методы в преподавании русского языка и литературы. Тема: Групповые формы работы на уроках русского языка и л

Интерактивные формы и методы в преподавании русского языка и литературы. Тема: Групповые формы работы на уроках русского языка и л Западный и Восточный типы культуры

Западный и Восточный типы культуры Упражнение Настроение

Упражнение Настроение Выполняй правила безопасности на дороге!

Выполняй правила безопасности на дороге! Тихонова Тамара Вячеславовна учитель истории и обществознания ГОУ лицей № 150

Тихонова Тамара Вячеславовна учитель истории и обществознания ГОУ лицей № 150 ОРКиСЭ

ОРКиСЭ Непревзойденные преимущества систем T2Red + T2Reflecta

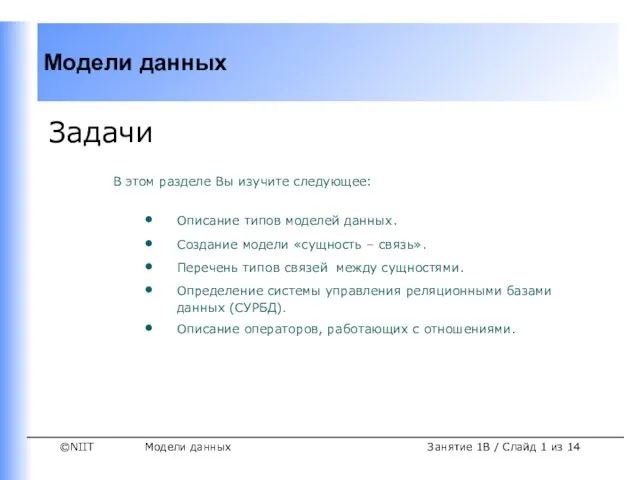

Непревзойденные преимущества систем T2Red + T2Reflecta Модели данных

Модели данных  Модель организации внеурочной деятельности на основе краткосрочных курсов

Модель организации внеурочной деятельности на основе краткосрочных курсов История развития системы железнодорожной автоматики, применяемые на железнодорожном транспорте (АТМ) в России

История развития системы железнодорожной автоматики, применяемые на железнодорожном транспорте (АТМ) в России Высокоранговые и Низкопримативные правят миром

Высокоранговые и Низкопримативные правят миром Ртуть

Ртуть Презентация на тему: клавиатура.Авторы: Суханов Г.

Презентация на тему: клавиатура.Авторы: Суханов Г.