Слайд 2Вопросы

Содержание операционного анализа.

Эффект операционного рычага. Производственный риск.

Концепция сопряженного эффекта операционного и

финансового рычагов

Слайд 3Содержание операционного анализа

Операционный анализ - CVP-анализ или модель «затраты – объем продаж

- прибыль» (cost – volume – profit) раскрывает как меняются прибыль и затраты в зависимости от колебания объемов производства.

CVP-анализ базируется на условном разделении всех затрат фирмы на:

- Переменные (VC – variable costs);

Постоянные (FC – fixed costs);

Смешанные (TC- total costs).

Слайд 4Переменные затраты

прямо и непосредственно зависят от деловой активности хозяйствующего субъекта.

Переменные затраты изменяются

пропорционально изменению объемов выпуска и реализации.

Переменные затраты на единицу конкретной продукции – неизменная величина.

Слайд 6Переменные затраты

Сырье

Материалы

Топливо и энергия на технологические нужды

Сдельная оплата труда

Комиссионные расходы

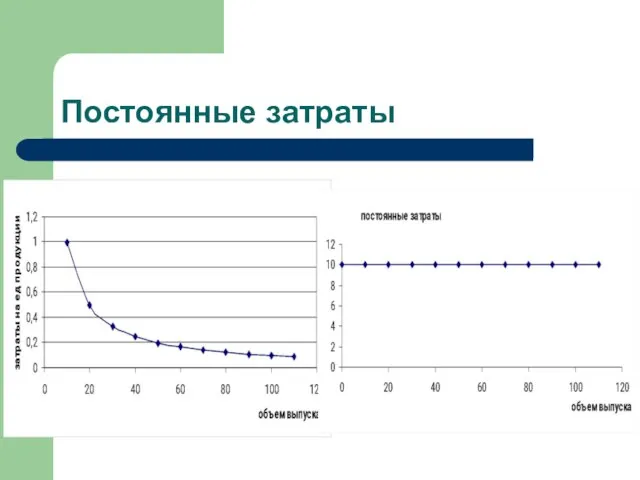

Слайд 7Постоянные затраты

Постоянные затраты остаются одинаковыми независимо от объема в данной области релевантности

и на определенном промежутке времени. К ним относятся: административные и управленческие расходы, амортизация, арендная плата, некоторые виды налогов, расходы по процентам.

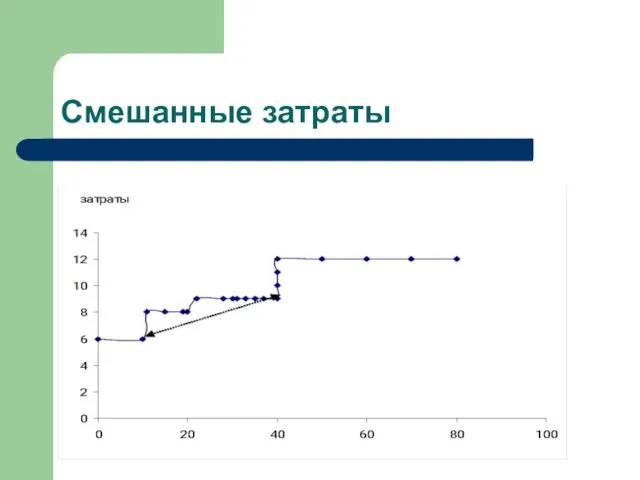

Слайд 9Смешанные затраты

Состоят из переменной и постоянной частей.

Коммунальные услуги

Расходы на ремонт и обслуживание

оборудования

Расходы на хранение

Слайд 11Показатели операционного анализа:

Маржинальная прибыль (contribution margin, profit margin) = Выручка от реализации

– Переменные затраты

или MР= P*Q– v*Q = (P-v)*Q,

где P – цена единицы продукции;

Q – объем реализации;

V- переменные затраты на 1-цу продукции

Маржинальная прибыль на единицу = цена единицы продукции - переменные затраты на 1-цу продукции = P-v

Слайд 12Результат операционной деятельности (EBIT) при MР на единицу продукции

EBIT=SAL – VC –

FC

EBIT=P*Q– v*Q – FC = (P-v)*Q – FC=

= MРед *Q – FC,

где MРед- маржинальная прибыль на 1-цу продукции

SAL – выручка от реализации

VC – переменные затраты

FC – постоянные затраты

Слайд 13Коэффициент маржинальной прибыли - margin profit’s ratio - MPR

MPR = MP/SAL

показывает долю

маржинальной прибыли в выручке от реализации

Слайд 14Анализ безубыточности (break-event point analysis – BEP)

позволяет определить объем продаж, покрывающий все

издержки хозяйственной деятельности

Точка безубыточности - такой объем реализации продукции, при котором предприятие полностью покрывает переменные и постоянные издержки и операционная прибыль равна нулю.

Точка безубыточности находится как в денежном выражении, так и в единицах.

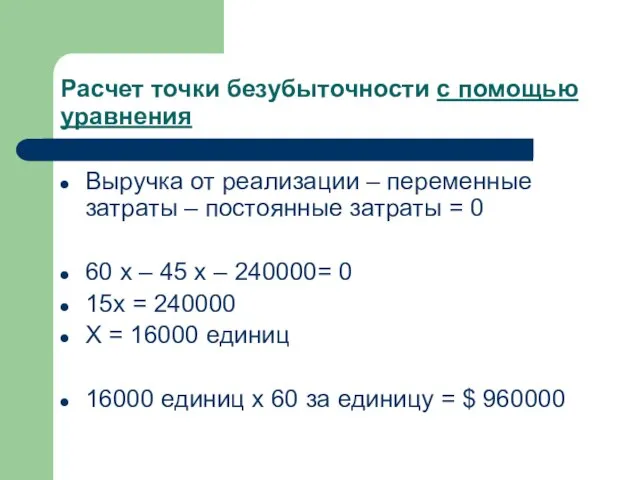

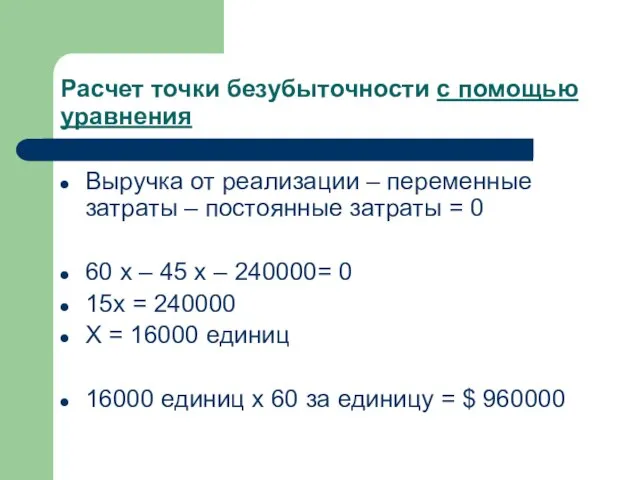

Слайд 15Расчет точки безубыточности с помощью уравнения

Выручка от реализации – переменные затраты –

постоянные затраты = 0

60 х – 45 х – 240000= 0

15х = 240000

Х = 16000 единиц

16000 единиц х 60 за единицу = $ 960000

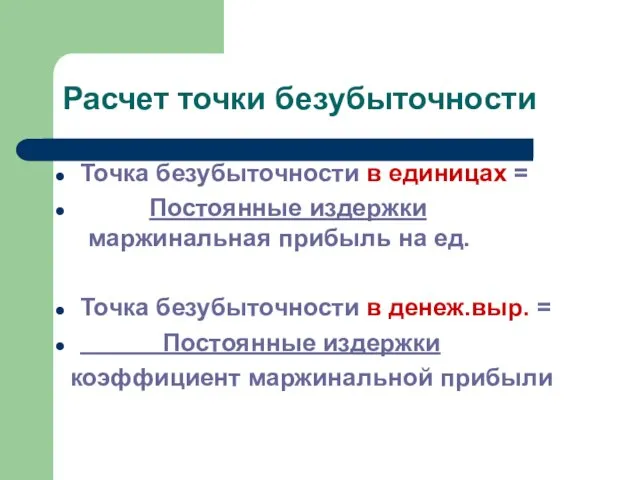

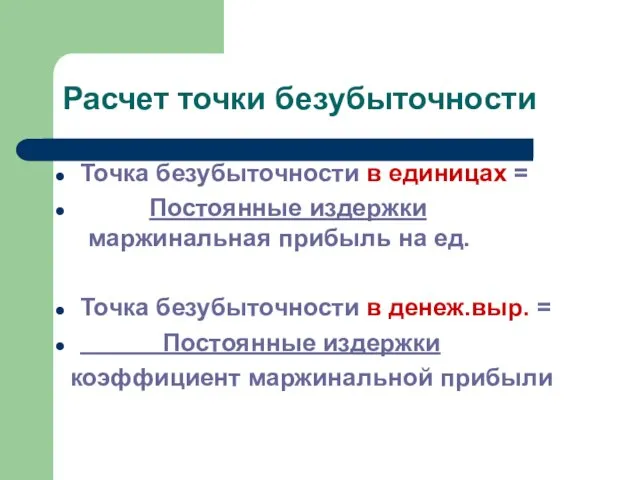

Слайд 16Расчет точки безубыточности

Точка безубыточности в единицах =

Постоянные издержки маржинальная прибыль на

ед.

Точка безубыточности в денеж.выр. =

Постоянные издержки

коэффициент маржинальной прибыли

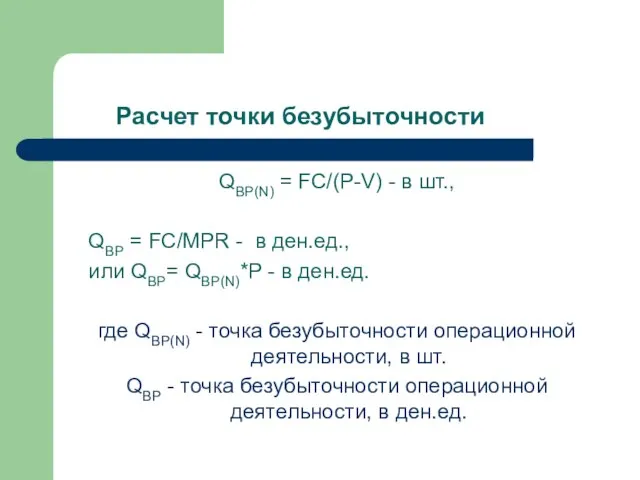

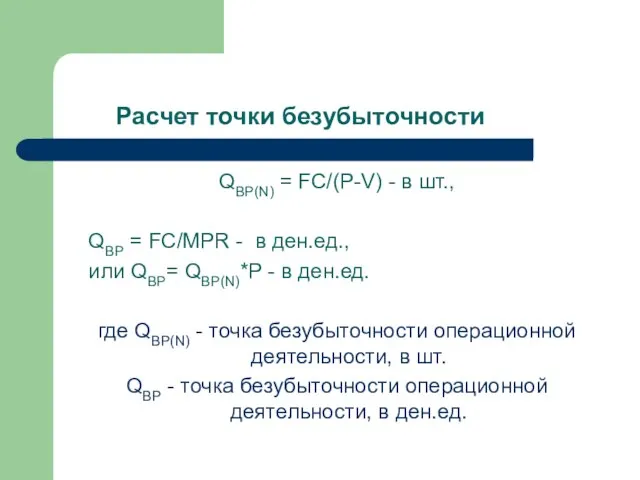

Слайд 17 Расчет точки безубыточности

QBP(N) = FC/(P-V) - в шт.,

QBP = FC/МРR -

в ден.ед.,

или QBP= QBP(N)*P - в ден.ед.

где QBP(N) - точка безубыточности операционной деятельности, в шт.

QBP - точка безубыточности операционной деятельности, в ден.ед.

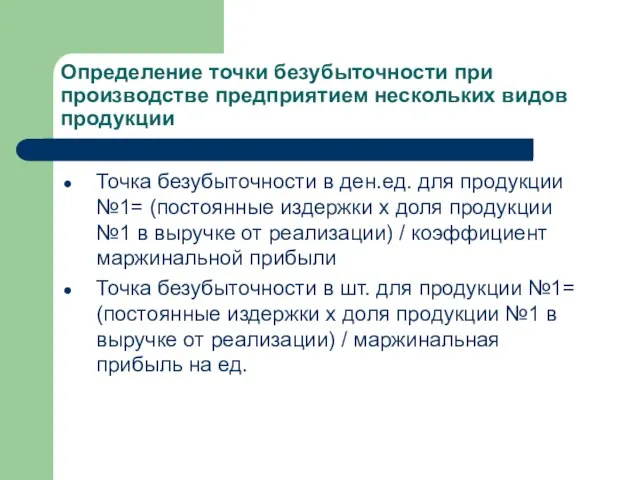

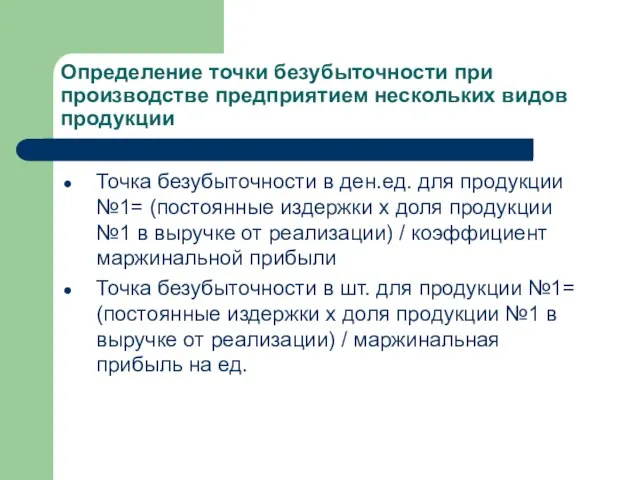

Слайд 18Определение точки безубыточности при производстве предприятием нескольких видов продукции

Точка безубыточности в

ден.ед. для продукции №1= (постоянные издержки х доля продукции №1 в выручке от реализации) / коэффициент маржинальной прибыли

Точка безубыточности в шт. для продукции №1= (постоянные издержки х доля продукции №1 в выручке от реализации) / маржинальная прибыль на ед.

Слайд 19

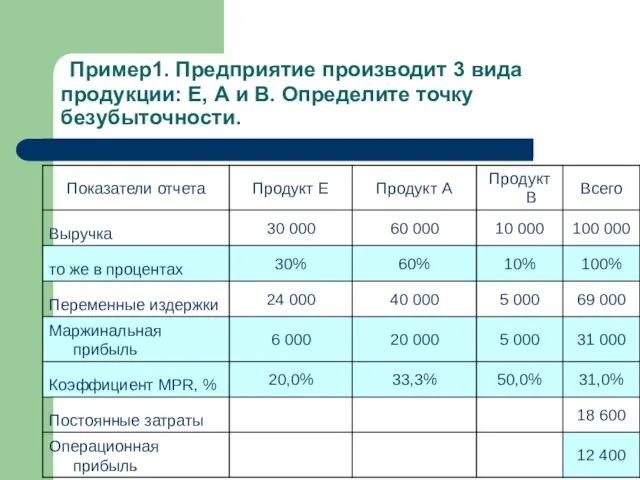

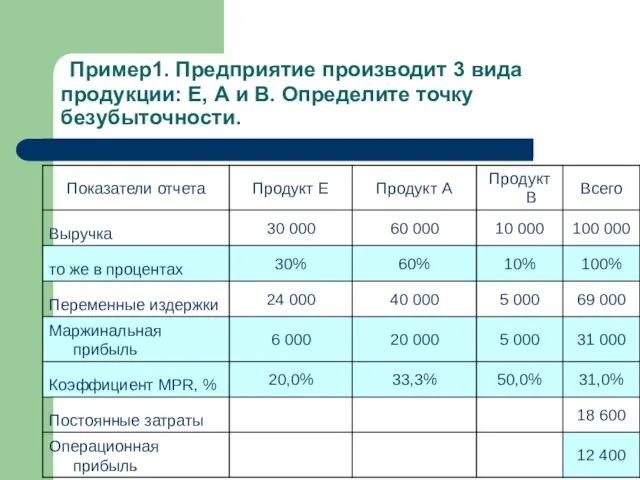

Пример1. Предприятие производит 3 вида продукции: Е, А и В. Определите

точку безубыточности.

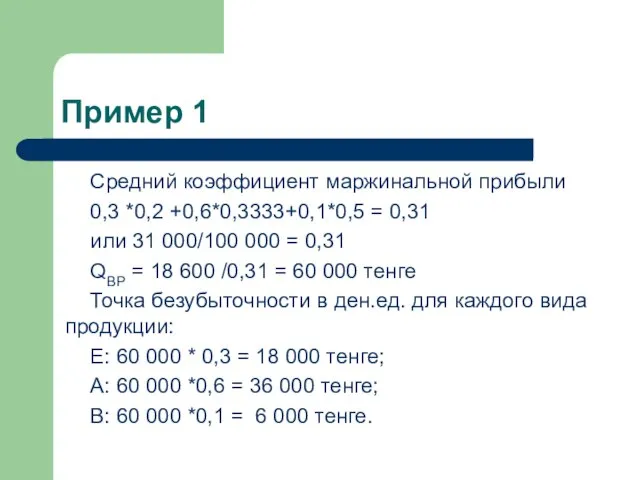

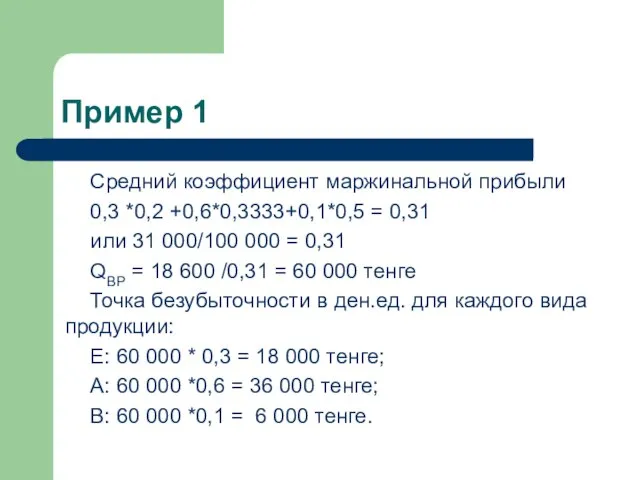

Слайд 20Пример 1

Средний коэффициент маржинальной прибыли

0,3 *0,2 +0,6*0,3333+0,1*0,5 = 0,31

или 31 000/100

000 = 0,31

QBP = 18 600 /0,31 = 60 000 тенге

Точка безубыточности в ден.ед. для каждого вида продукции:

Е: 60 000 * 0,3 = 18 000 тенге;

А: 60 000 *0,6 = 36 000 тенге;

В: 60 000 *0,1 = 6 000 тенге.

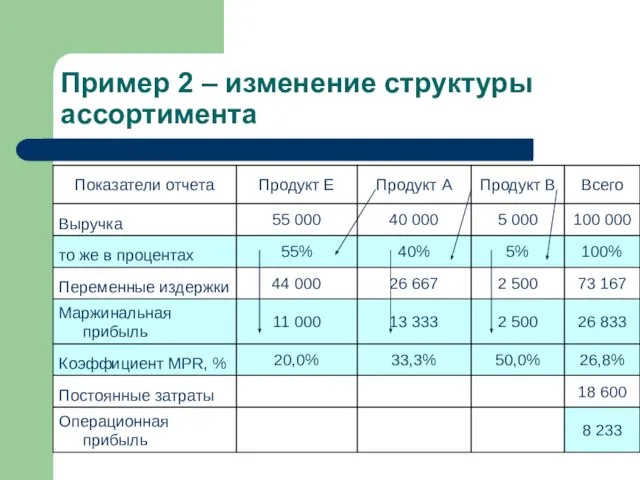

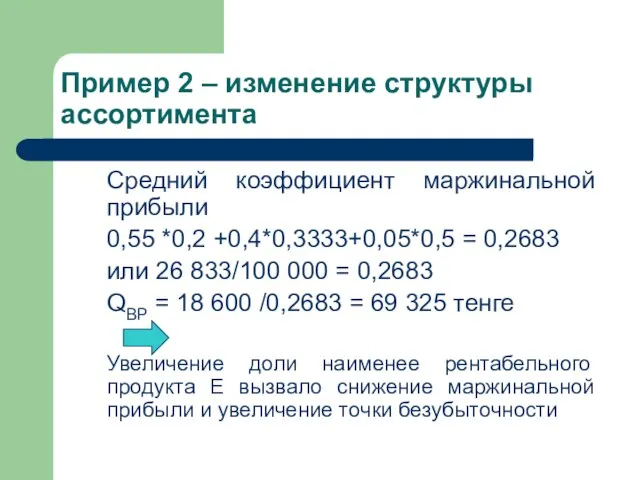

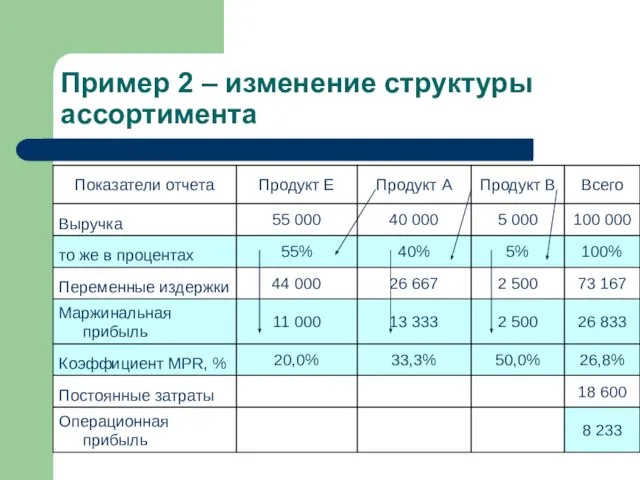

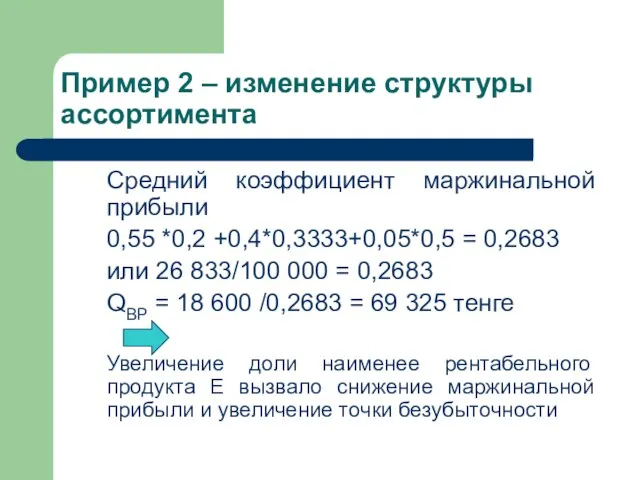

Слайд 21Пример 2 – изменение структуры ассортимента

Слайд 22Пример 2 – изменение структуры ассортимента

Средний коэффициент маржинальной прибыли

0,55 *0,2 +0,4*0,3333+0,05*0,5 =

0,2683

или 26 833/100 000 = 0,2683

QBP = 18 600 /0,2683 = 69 325 тенге

Увеличение доли наименее рентабельного продукта Е вызвало снижение маржинальной прибыли и увеличение точки безубыточности

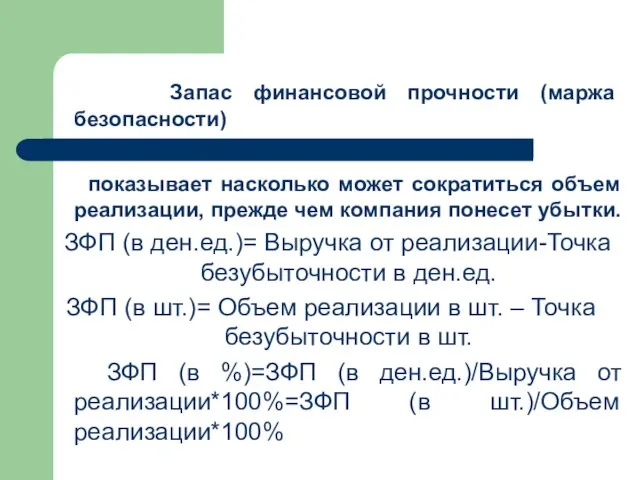

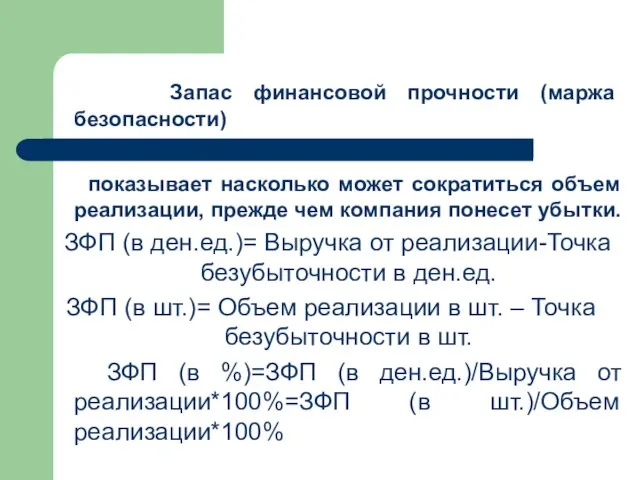

Слайд 23

Запас финансовой прочности (маржа безопасности)

показывает насколько может сократиться объем

реализации, прежде чем компания понесет убытки.

ЗФП (в ден.ед.)= Выручка от реализации-Точка безубыточности в ден.ед.

ЗФП (в шт.)= Объем реализации в шт. – Точка безубыточности в шт.

ЗФП (в %)=ЗФП (в ден.ед.)/Выручка от реализации*100%=ЗФП (в шт.)/Объем реализации*100%

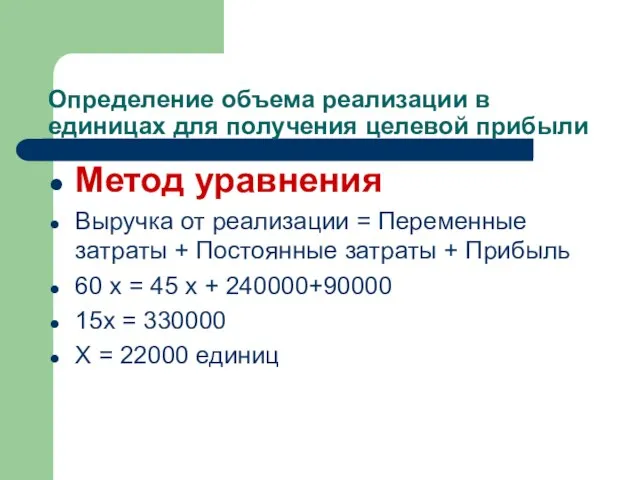

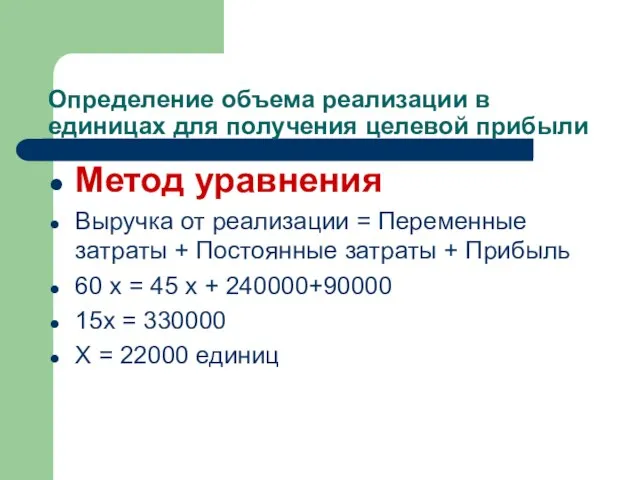

Слайд 24Определение объема реализации в единицах для получения целевой прибыли

Метод уравнения

Выручка

от реализации = Переменные затраты + Постоянные затраты + Прибыль

60 х = 45 х + 240000+90000

15х = 330000

Х = 22000 единиц

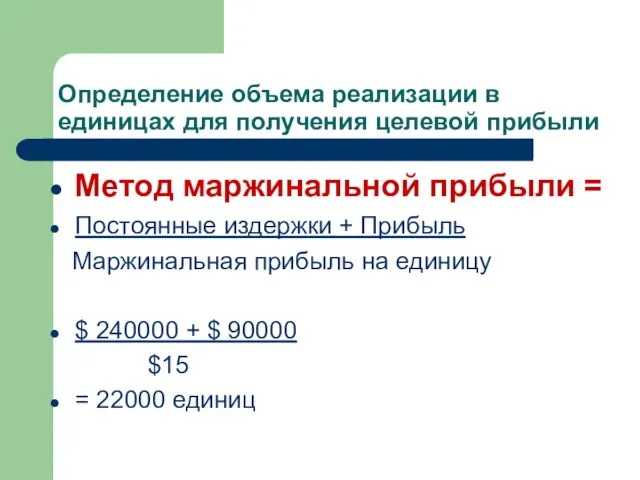

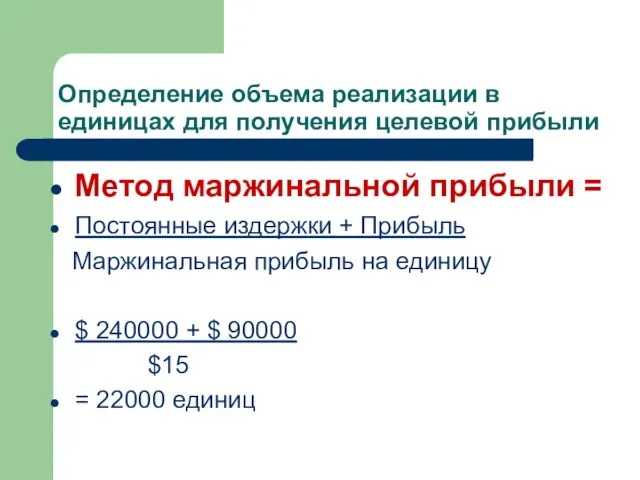

Слайд 25Определение объема реализации в единицах для получения целевой прибыли

Метод маржинальной прибыли

=

Постоянные издержки + Прибыль

Маржинальная прибыль на единицу

$ 240000 + $ 90000

$15

= 22000 единиц

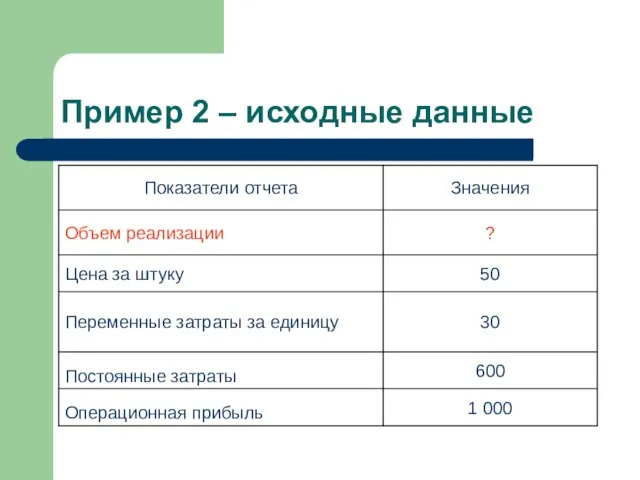

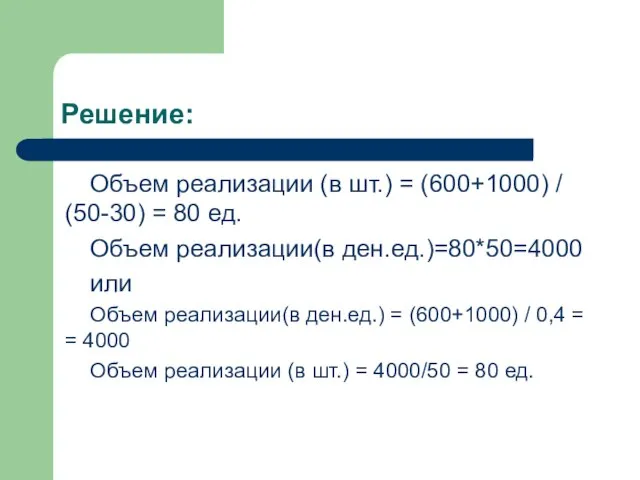

Слайд 27Решение:

Объем реализации (в шт.) = (600+1000) / (50-30) = 80 ед.

Объем реализации(в

ден.ед.)=80*50=4000

или

Объем реализации(в ден.ед.) = (600+1000) / 0,4 = = 4000

Объем реализации (в шт.) = 4000/50 = 80 ед.

Слайд 28Операционный рычаг – operating leverage - OL

доля постоянных затрат в издержках, которое

несет предприятие в процессе своей основной деятельности.

Он наиболее высок в компаниях, в которых большая доля постоянных издержек по сравнению с переменными издержками.

Слайд 29 Операционный рычаг

В компаниях с высоким операционным рычагом прибыль очень чувствительна

к изменению объемов продаж:

Небольшое процентное увеличение (уменьшение) объемов продаж вызывает большое процентное увеличение (уменьшение) прибыли

Увеличение (уменьшение) прибыли по сравнению с объемов продаж выражается посредством эффекта операционного рычага

Слайд 30Эффект операционного рычага – degree of operating leverage - DOL

- это величина

процентного изменения прибыли в зависимости от изменения объема продаж на 1%

DOL = %ΔEBIT / %ΔSAL, где

%ΔSAL - процентное изменение выручки от реализации продукции

%ΔEBIT - процентное изменение операционной прибыли

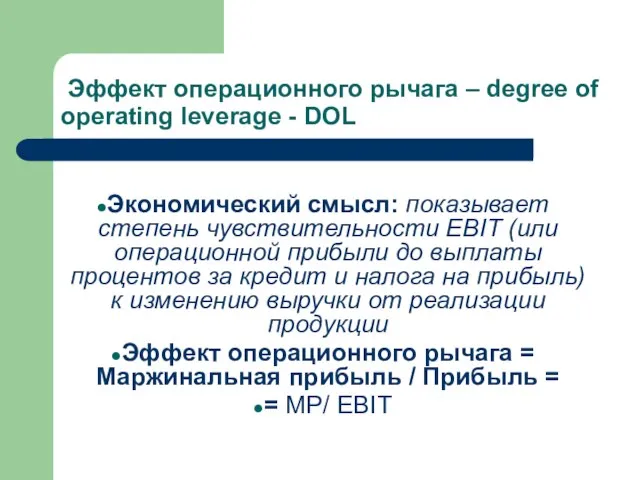

Слайд 31

Эффект операционного рычага – degree of operating leverage - DOL

Экономический смысл:

показывает степень чувствительности EBIT (или операционной прибыли до выплаты процентов за кредит и налога на прибыль) к изменению выручки от реализации продукции

Эффект операционного рычага = Маржинальная прибыль / Прибыль =

= MP/ EBIT

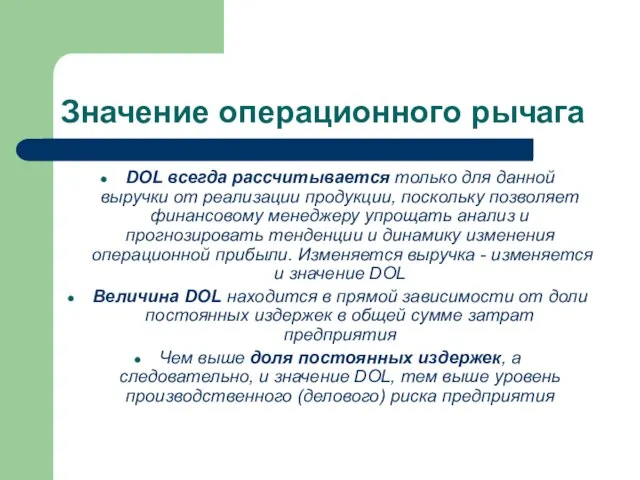

Слайд 32Значение операционного рычага

DOL всегда рассчитывается только для данной выручки от реализации продукции,

поскольку позволяет финансовому менеджеру упрощать анализ и прогнозировать тенденции и динамику изменения операционной прибыли. Изменяется выручка - изменяется и значение DOL

Величина DOL находится в прямой зависимости от доли постоянных издержек в общей сумме затрат предприятия

Чем выше доля постоянных издержек, а следовательно, и значение DOL, тем выше уровень производственного (делового) риска предприятия

Слайд 33Пример 3

В отчетном году предприятие имело выручку в 1400 т.тенге. Совокупные переменные

издержки – 800 т.тенге, совокупные постоянные издержки – 250 т.тенге, при этом операционная прибыль составила 350 т.тенге. В следующем году планируется увеличение выручки на 15%. Как планируемый рост продаж повлияет на операционную прибыль предприятия при прочих равных условиях?

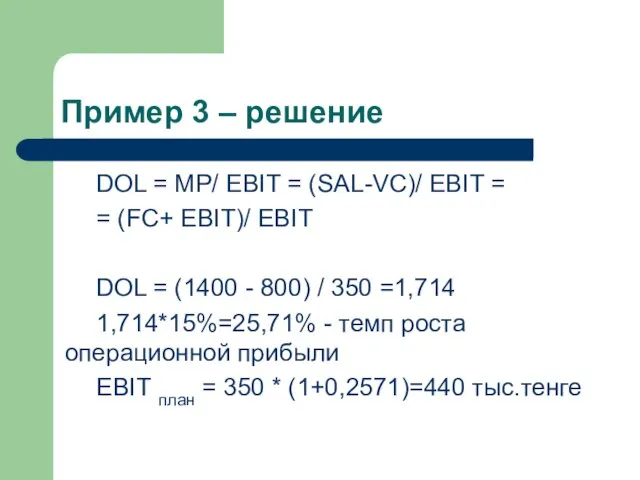

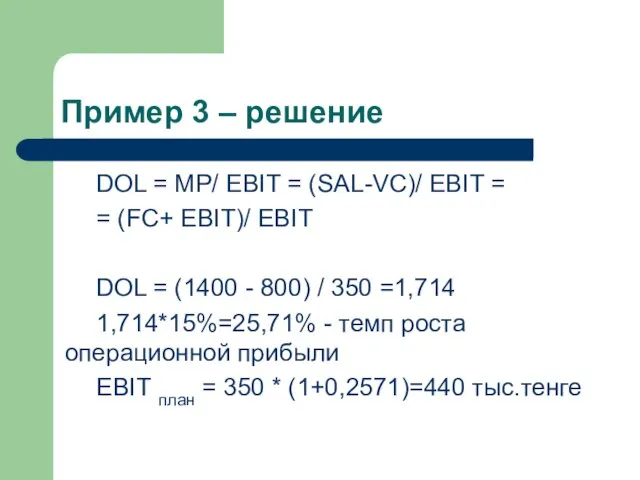

Слайд 34Пример 3 – решение

DOL = MP/ EBIT = (SAL-VC)/ EBIT =

= (FC+ EBIT)/ EBIT

DOL = (1400 - 800) / 350 =1,714

1,714*15%=25,71% - темп роста операционной прибыли

EBIT план = 350 * (1+0,2571)=440 тыс.тенге

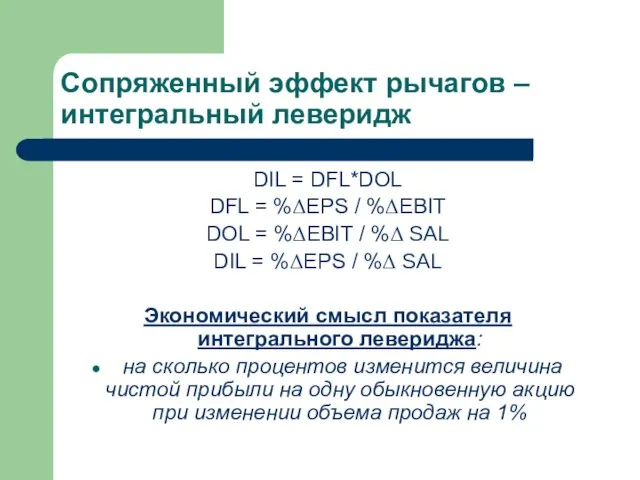

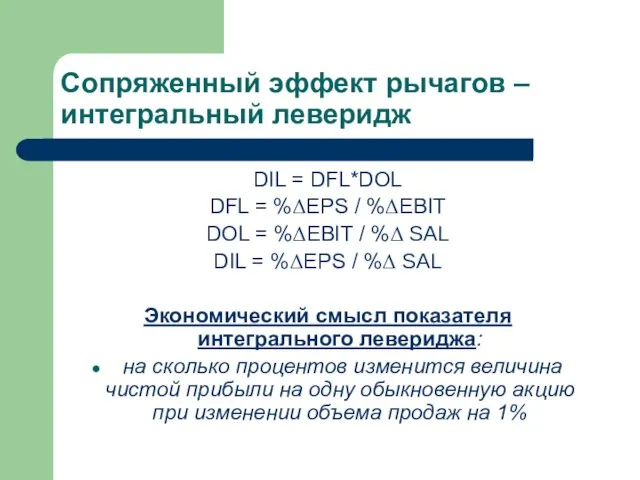

Слайд 35Сопряженный эффект рычагов – интегральный леверидж

DIL = DFL*DOL

DFL = %ΔEPS / %ΔEBIT

DOL

= %ΔEBIT / %Δ SAL

DIL = %ΔEPS / %Δ SAL

Экономический смысл показателя интегрального левериджа:

на сколько процентов изменится величина чистой прибыли на одну обыкновенную акцию при изменении объема продаж на 1%

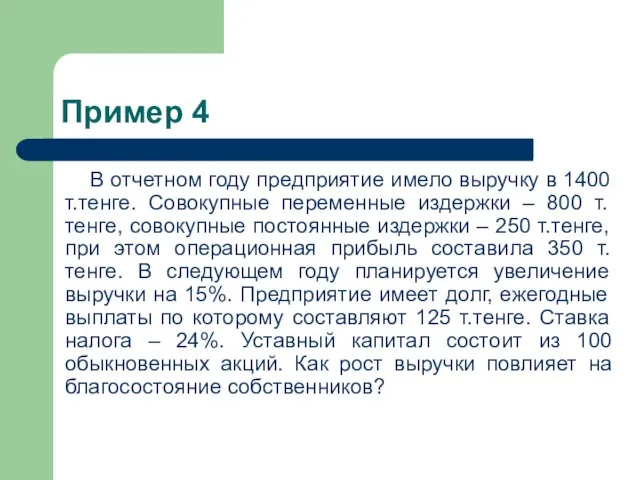

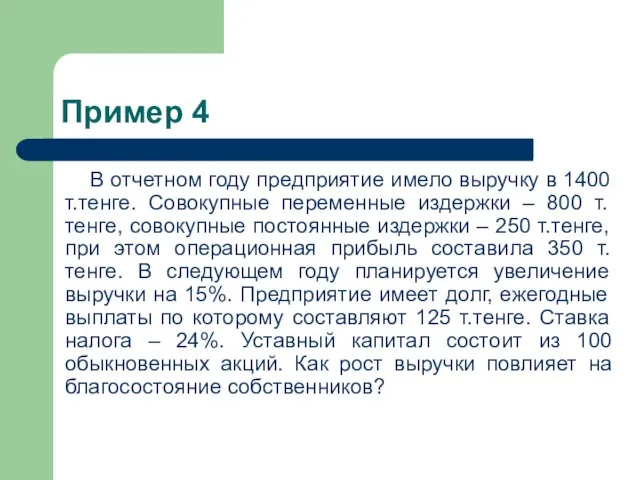

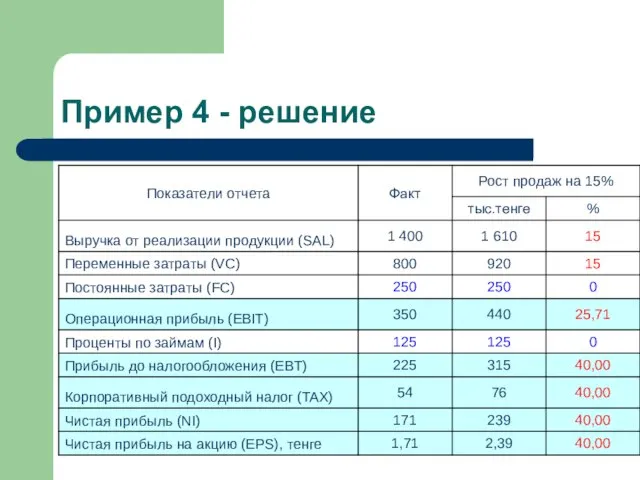

Слайд 36Пример 4

В отчетном году предприятие имело выручку в 1400 т.тенге. Совокупные переменные

издержки – 800 т.тенге, совокупные постоянные издержки – 250 т.тенге, при этом операционная прибыль составила 350 т.тенге. В следующем году планируется увеличение выручки на 15%. Предприятие имеет долг, ежегодные выплаты по которому составляют 125 т.тенге. Ставка налога – 24%. Уставный капитал состоит из 100 обыкновенных акций. Как рост выручки повлияет на благосостояние собственников?

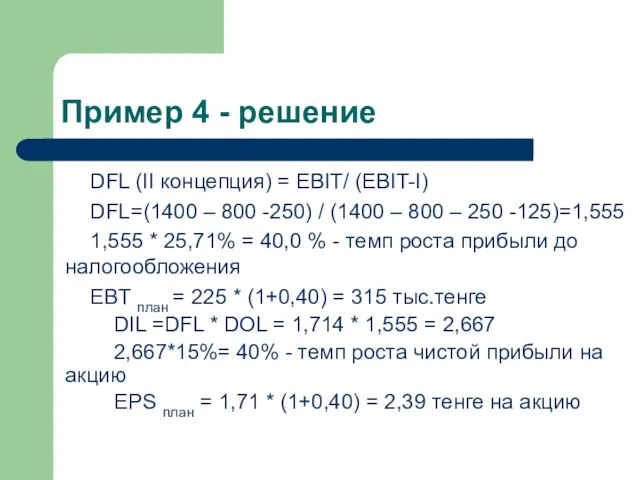

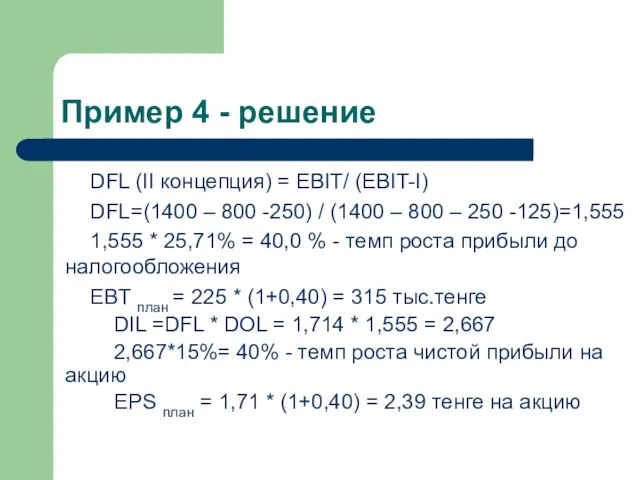

Слайд 37Пример 4 - решение

DFL (II концепция) = EBIT/ (EBIT-I)

DFL=(1400 – 800 -250)

/ (1400 – 800 – 250 -125)=1,555

1,555 * 25,71% = 40,0 % - темп роста прибыли до налогообложения

EBT план = 225 * (1+0,40) = 315 тыс.тенге

DIL =DFL * DOL = 1,714 * 1,555 = 2,667

2,667*15%= 40% - темп роста чистой прибыли на акцию

EPS план = 1,71 * (1+0,40) = 2,39 тенге на акцию

Слайд 39Эффект ( уровень) интегрального левериджа

Подбирая различные сочетания операционного и финансового рычагов, финансовый

менеджер может получить максимальную прибыль при допустимом уровне риска или минимизировать риск при заданной норме прибыли

Слайд 40Необходимо отметить, что

Сочетание мощного операционного рычага с мощным финансовым рычагом может оказаться

губительным для предприятия, т.к. деловой и финансовый риски взаимно умножаются, мультиплицируя неблагоприятные эффекты.

Слайд 413 варианта снижения совокупного риска:

1. Высокий уровень DFL в сочетании со слабым

DOL.

2. Низкий уровень DFL в сочетании с сильным DOL.

3. Умеренные уровни DFL и DOL.

Материалы для автоворонки

Материалы для автоворонки Презентация на тему Плоские черви

Презентация на тему Плоские черви  Фотоискусство

Фотоискусство lektsia_6

lektsia_6 Методы развития внимания у детей дошкольного возраста

Методы развития внимания у детей дошкольного возраста  Буддизм

Буддизм Аэрозоль

Аэрозоль Энергосбережение при грануляции металлургического шлака

Энергосбережение при грануляции металлургического шлака История династии Романовых

История династии Романовых Аксиологические основы профессиональной подготовки студентов международного профиля

Аксиологические основы профессиональной подготовки студентов международного профиля Подарок юной рукодельнице

Подарок юной рукодельнице Белорусский костюм (1)

Белорусский костюм (1) Врачебный диагноз

Врачебный диагноз Wide Range of UPVC Windows & Doors

Wide Range of UPVC Windows & Doors Агляд-конкурс мастацкай самадзейнай творчасці сярод груп першага курса Я - беларус. Я - зерне, код народа

Агляд-конкурс мастацкай самадзейнай творчасці сярод груп першага курса Я - беларус. Я - зерне, код народа Информационное сообщениеВ.Н. Федулин

Информационное сообщениеВ.Н. Федулин Front Page

Front Page МАДОУ детский сад «Надежда» г.Кирово-Чепецк Кировская область Коррекционно-педагогическая работа с использованием ло

МАДОУ детский сад «Надежда» г.Кирово-Чепецк Кировская область Коррекционно-педагогическая работа с использованием ло «5 факторов эффективного поискового продвижения

«5 факторов эффективного поискового продвижения маркетинговые коммуникации

маркетинговые коммуникации  Олимпиады школьников по направлению «Информационная безопасность»

Олимпиады школьников по направлению «Информационная безопасность» От Сиднея вдоль Большого Водораздельного хребта

От Сиднея вдоль Большого Водораздельного хребта Презентация на тему Водоросли

Презентация на тему Водоросли  7 февраля 2006 г. Пресс-конференция «Вырваться из Сумрака!»

7 февраля 2006 г. Пресс-конференция «Вырваться из Сумрака!» Кластерный анализ. Метод к – средних

Кластерный анализ. Метод к – средних СЕМЕЙНЫЙ КЛУБ «МАМИНЫ ГЛАЗА»

СЕМЕЙНЫЙ КЛУБ «МАМИНЫ ГЛАЗА» Обзор зарплат по должностям дилерских авто центров

Обзор зарплат по должностям дилерских авто центров Преступление. Разновидности преступлений

Преступление. Разновидности преступлений