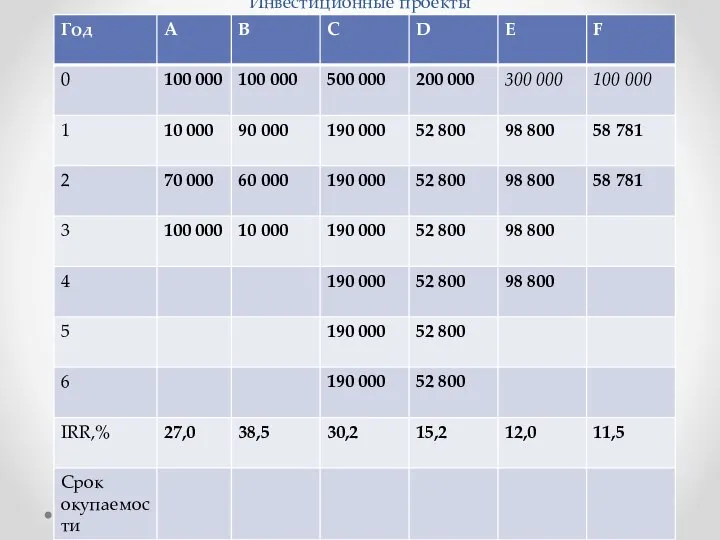

Слайд 5График предельной цены капитала

Marginal cost of capital

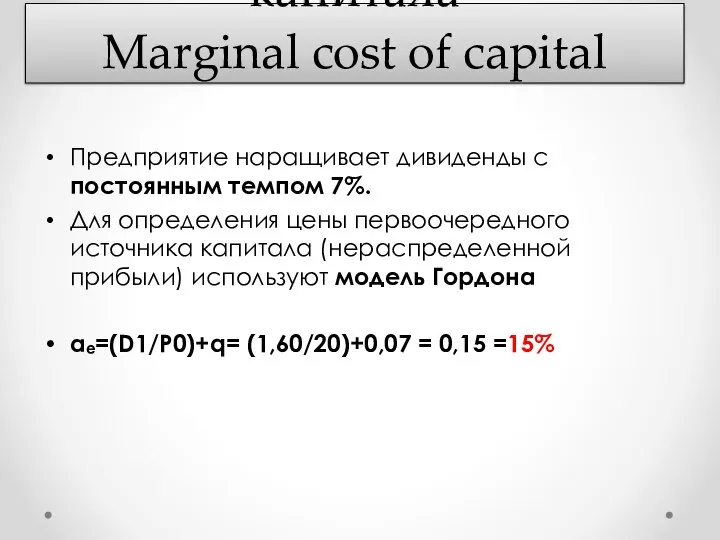

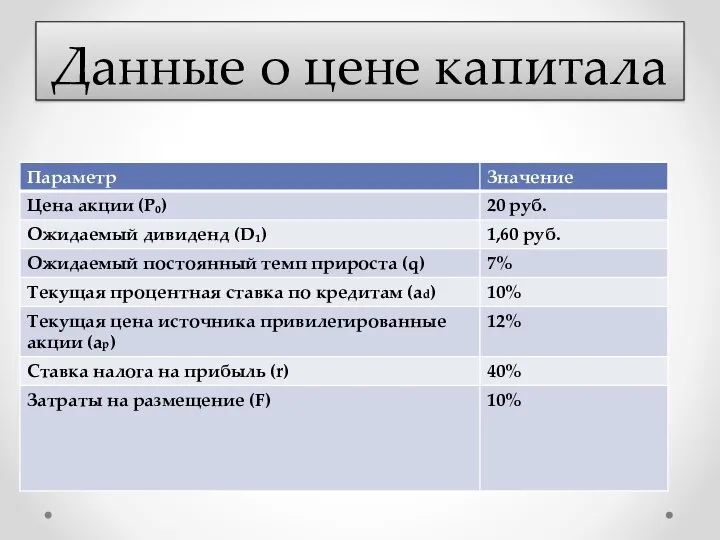

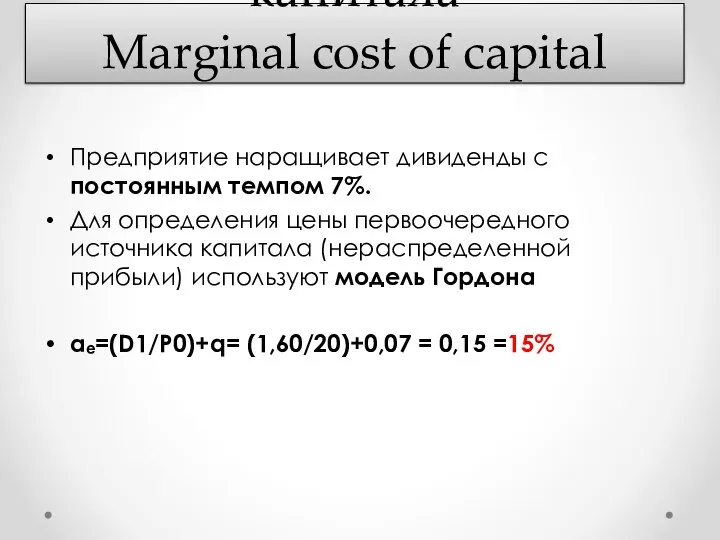

Предприятие наращивает дивиденды с постоянным темпом

7%.

Для определения цены первоочередного источника капитала (нераспределенной прибыли) используют модель Гордона

aₑ=(D1/P0)+q= (1,60/20)+0,07 = 0,15 =15%

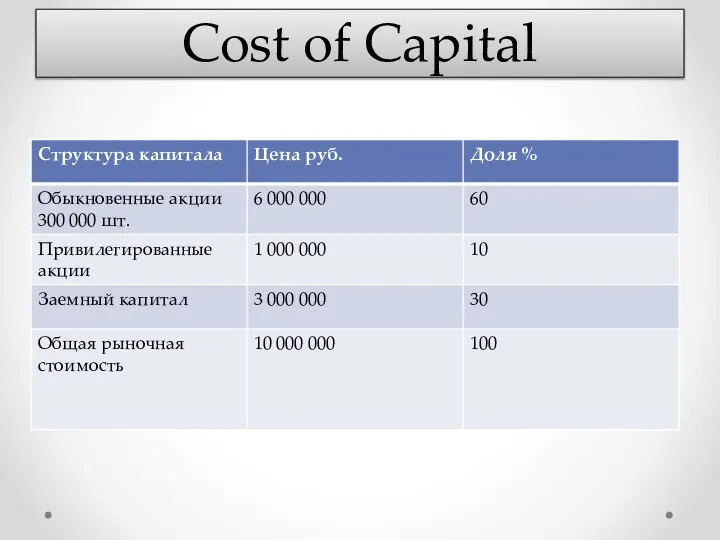

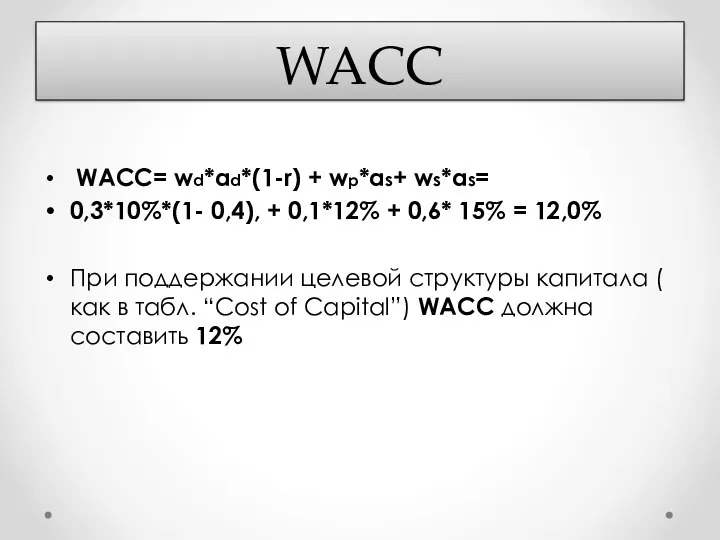

Слайд 6WACC

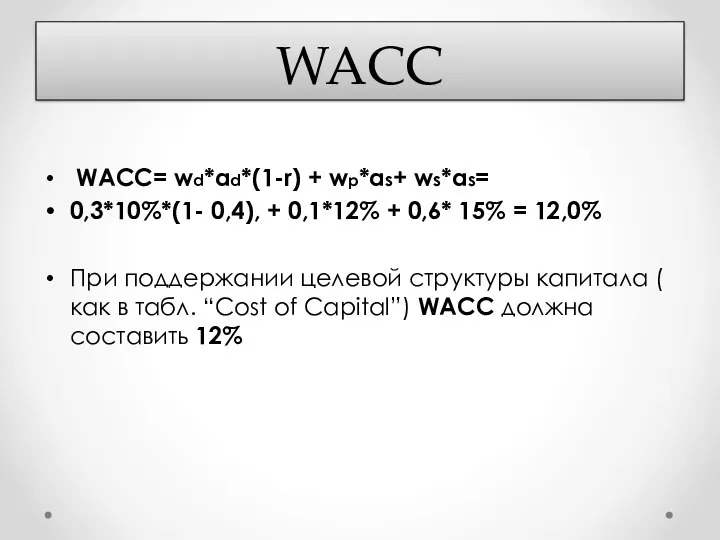

WACC= wd*ad*(1-r) + wp*as+ ws*as=

0,3*10%*(1- 0,4), + 0,1*12% + 0,6* 15%

= 12,0%

При поддержании целевой структуры капитала ( как в табл. “Cost of Capital”) WACC должна составить 12%

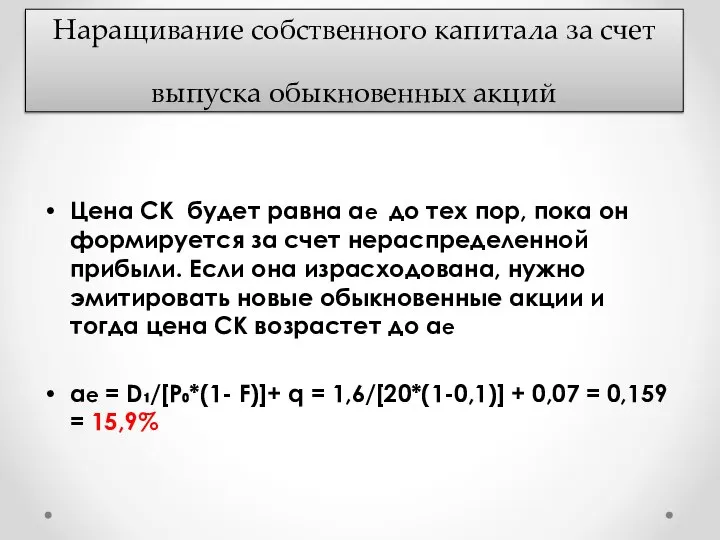

Слайд 7Наращивание собственного капитала за счет выпуска обыкновенных акций

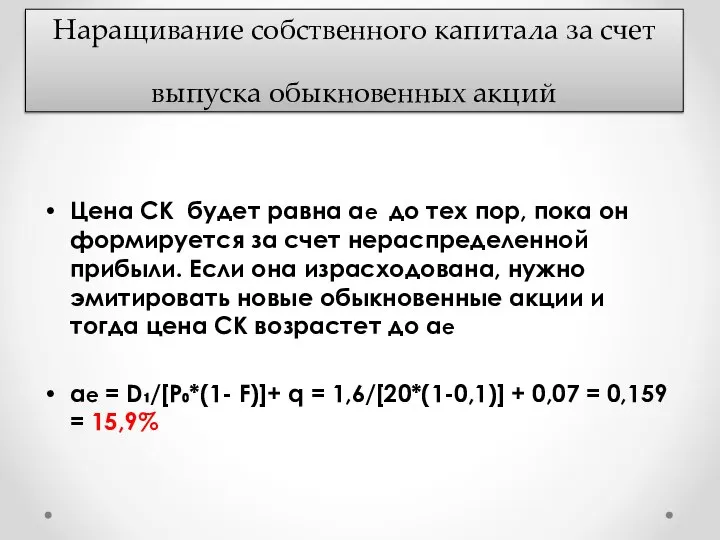

Цена СК будет равна ae

до тех пор, пока он формируется за счет нераспределенной прибыли. Если она израсходована, нужно эмитировать новые обыкновенные акции и тогда цена СК возрастет до ae

ae = D₁/[P₀*(1- F)]+ q = 1,6/[20*(1-0,1)] + 0,07 = 0,159 = 15,9%

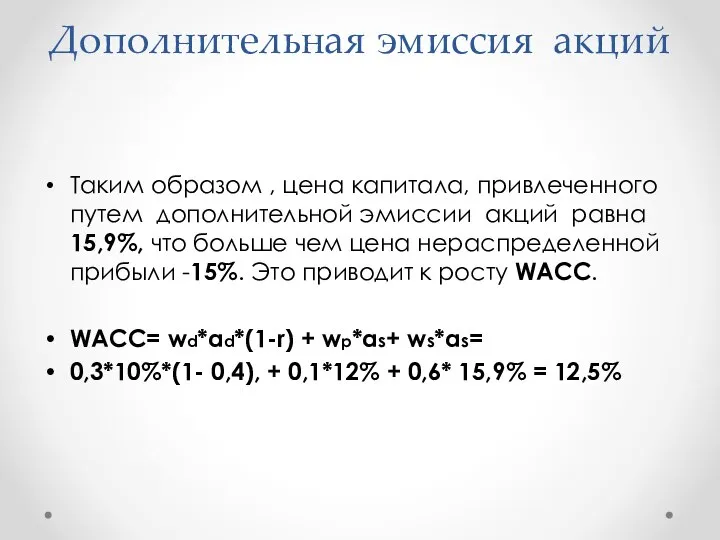

Слайд 8Дополнительная эмиссия акций

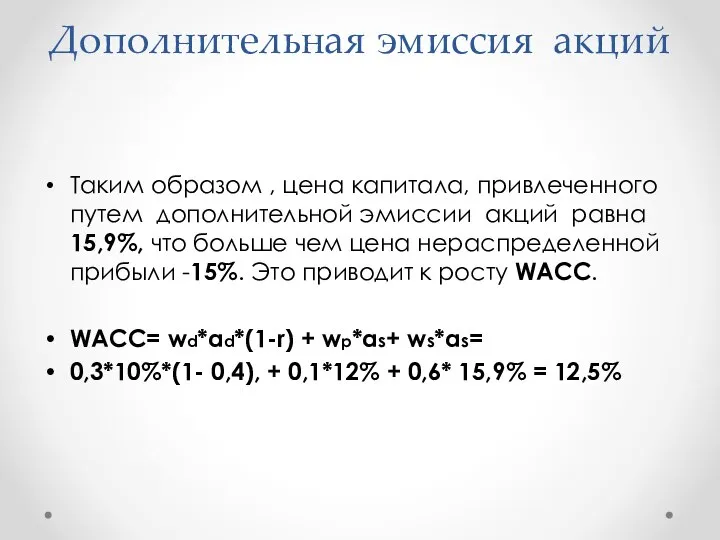

Таким образом , цена капитала, привлеченного путем дополнительной эмиссии акций

равна 15,9%, что больше чем цена нераспределенной прибыли -15%. Это приводит к росту WACC.

WACC= wd*ad*(1-r) + wp*as+ ws*as=

0,3*10%*(1- 0,4), + 0,1*12% + 0,6* 15,9% = 12,5%

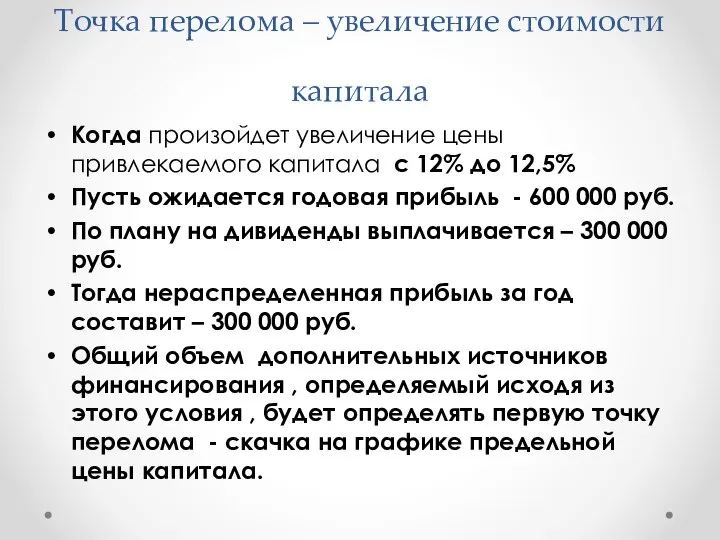

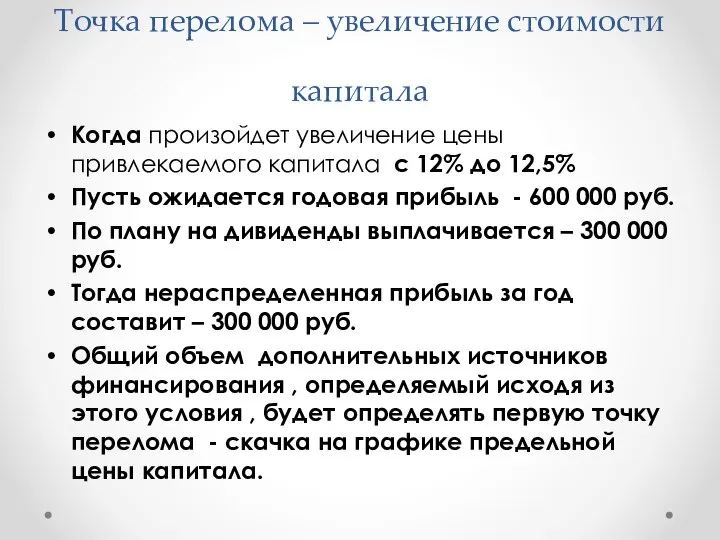

Слайд 9Точка перелома – увеличение стоимости капитала

Когда произойдет увеличение цены привлекаемого капитала с

12% до 12,5%

Пусть ожидается годовая прибыль - 600 000 руб.

По плану на дивиденды выплачивается – 300 000 руб.

Тогда нераспределенная прибыль за год составит – 300 000 руб.

Общий объем дополнительных источников финансирования , определяемый исходя из этого условия , будет определять первую точку перелома - скачка на графике предельной цены капитала.

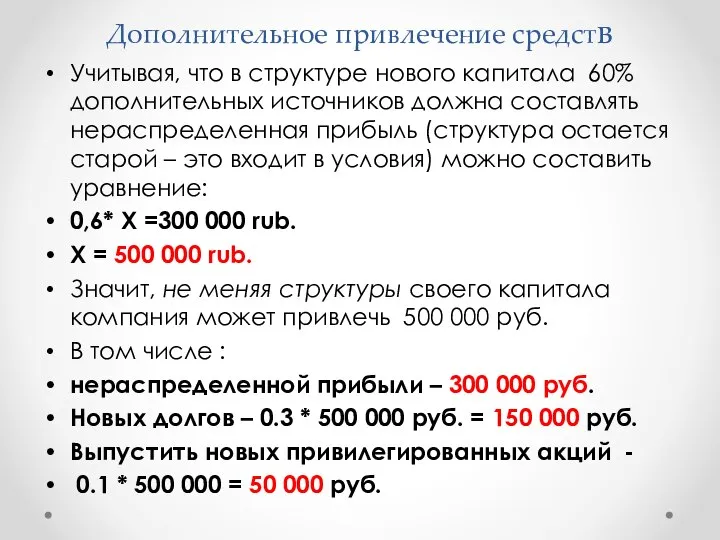

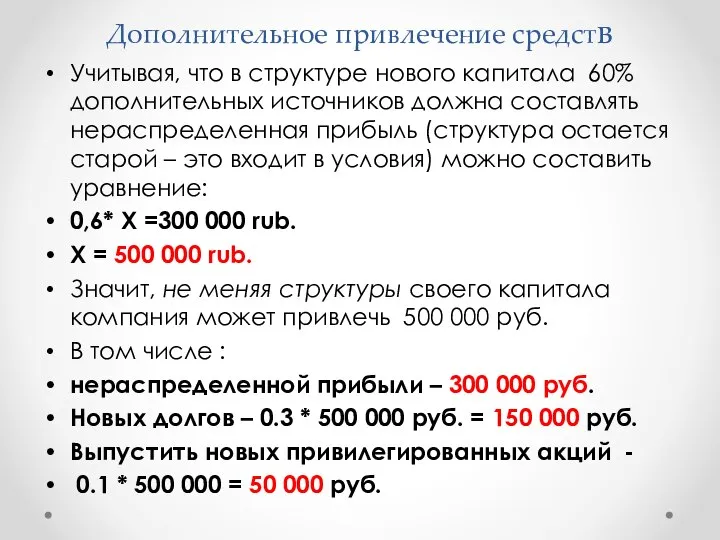

Слайд 10Дополнительное привлечение средств

Учитывая, что в структуре нового капитала 60% дополнительных источников должна

составлять нераспределенная прибыль (структура остается старой – это входит в условия) можно составить уравнение:

0,6* X =300 000 rub.

X = 500 000 rub.

Значит, не меняя структуры своего капитала компания может привлечь 500 000 руб.

В том числе :

нераспределенной прибыли – 300 000 руб.

Новых долгов – 0.3 * 500 000 руб. = 150 000 руб.

Выпустить новых привилегированных акций -

0.1 * 500 000 = 50 000 руб.

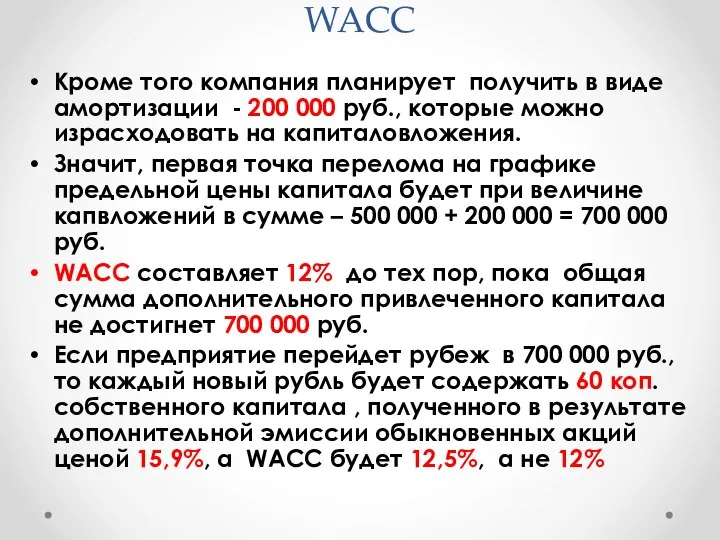

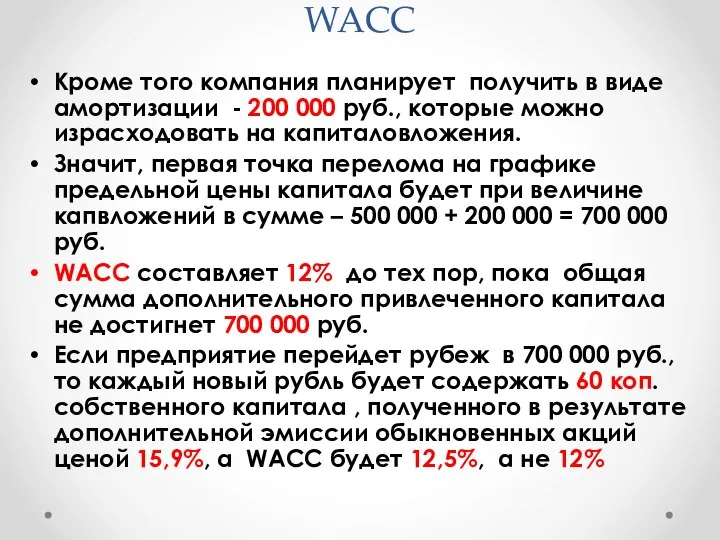

Слайд 11WACC

Кроме того компания планирует получить в виде амортизации - 200 000 руб.,

которые можно израсходовать на капиталовложения.

Значит, первая точка перелома на графике предельной цены капитала будет при величине капвложений в сумме – 500 000 + 200 000 = 700 000 руб.

WACC составляет 12% до тех пор, пока общая сумма дополнительного привлеченного капитала не достигнет 700 000 руб.

Если предприятие перейдет рубеж в 700 000 руб., то каждый новый рубль будет содержать 60 коп. собственного капитала , полученного в результате дополнительной эмиссии обыкновенных акций ценой 15,9%, а WACC будет 12,5%, а не 12%

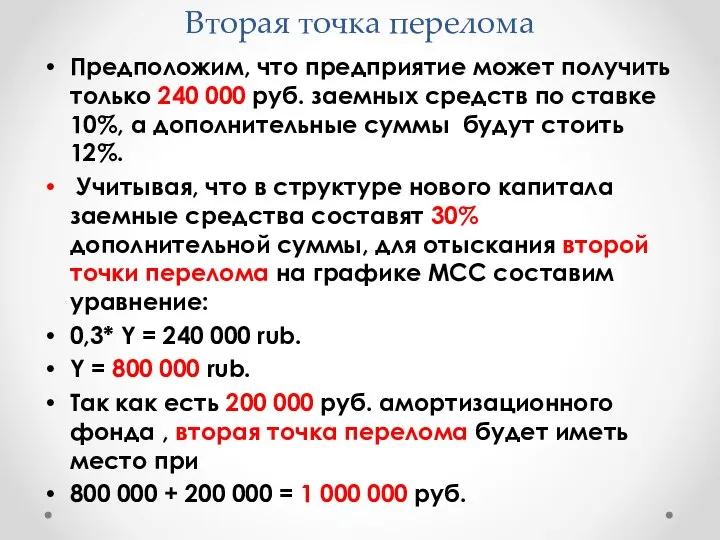

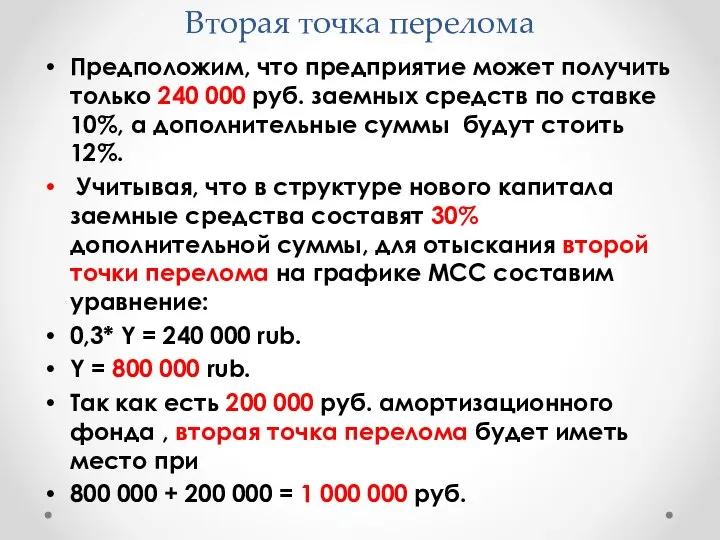

Слайд 12Вторая точка перелома

Предположим, что предприятие может получить только 240 000 руб. заемных

средств по ставке 10%, а дополнительные суммы будут стоить 12%.

Учитывая, что в структуре нового капитала заемные средства составят 30% дополнительной суммы, для отыскания второй точки перелома на графике МСС составим уравнение:

0,3* Y = 240 000 rub.

Y = 800 000 rub.

Так как есть 200 000 руб. амортизационного фонда , вторая точка перелома будет иметь место при

800 000 + 200 000 = 1 000 000 руб.

Зольные отвалы - источник сырья для производства зольного сухих смесей легких бетонов нового поколения

Зольные отвалы - источник сырья для производства зольного сухих смесей легких бетонов нового поколения А. И.Солженицын – символ и совесть эпохи

А. И.Солженицын – символ и совесть эпохи Зимние олимпийские виды спорта

Зимние олимпийские виды спорта Презентация на тему Старославянизмы - презентация

Презентация на тему Старославянизмы - презентация Циркулярное интервью как метод коучинга

Циркулярное интервью как метод коучинга Подготовка к сочинению – описанию памятника А.С.Пушкину (скульптор А.М. Опекушин)

Подготовка к сочинению – описанию памятника А.С.Пушкину (скульптор А.М. Опекушин) RIKKETSII_KhLAMIDI (1)

RIKKETSII_KhLAMIDI (1) Как сохранить символ (Кстовский лес)

Как сохранить символ (Кстовский лес) Презентация на тему Взаимодействие неаллельных генов

Презентация на тему Взаимодействие неаллельных генов Прикольные картинки

Прикольные картинки Презентация на тему Правописание не с деепричастиями

Презентация на тему Правописание не с деепричастиями  Гендерная статистика ЕГЭ по техническим предметам

Гендерная статистика ЕГЭ по техническим предметам Презентация на тему Булгаков "Мастер и Маргарита". Понтий Пилат и Иешуа Га-Ноцри

Презентация на тему Булгаков "Мастер и Маргарита". Понтий Пилат и Иешуа Га-Ноцри  Профилактика туберкулеза

Профилактика туберкулеза Droles de noms de communes

Droles de noms de communes Оценка ликвидности и банкротства

Оценка ликвидности и банкротства Российско-американский молодежный телемост

Российско-американский молодежный телемост Марийский край и губернские реформы XVIII века. Гербы городов

Марийский край и губернские реформы XVIII века. Гербы городов Технологии поддержки принятия решений.

Технологии поддержки принятия решений. Конкурс Серебряная звезда. Номинация Золотые руки

Конкурс Серебряная звезда. Номинация Золотые руки Этапы процедуры кодификации с участием Комиссии международного права ООН

Этапы процедуры кодификации с участием Комиссии международного права ООН Презентация на тему Информационные системы и базы данных

Презентация на тему Информационные системы и базы данных  Программный комплекс «Школьный Офис» вер. 3.5

Программный комплекс «Школьный Офис» вер. 3.5 Человек в жанре портрета

Человек в жанре портрета Произведения К.И.Чуковского

Произведения К.И.Чуковского Бизнес-проект Позитиff

Бизнес-проект Позитиff Презентация на тему Мир динозавров Юрский период Мезозойской эры

Презентация на тему Мир динозавров Юрский период Мезозойской эры  Презентация на тему: Построим корабль

Презентация на тему: Построим корабль