Содержание

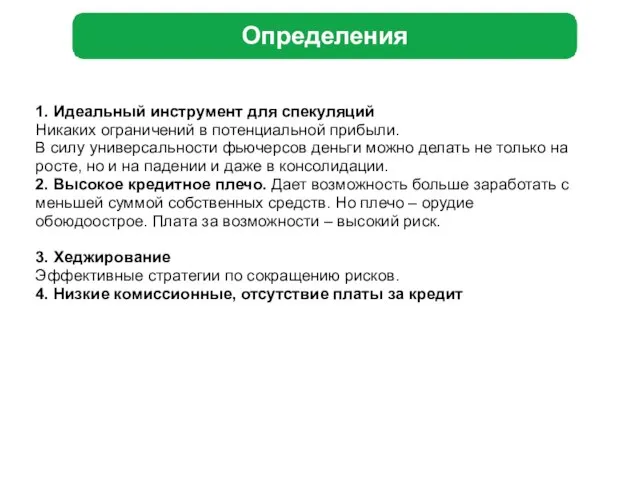

- 2. Определения 1. Идеальный инструмент для спекуляций Никаких ограничений в потенциальной прибыли. В силу универсальности фьючерсов деньги

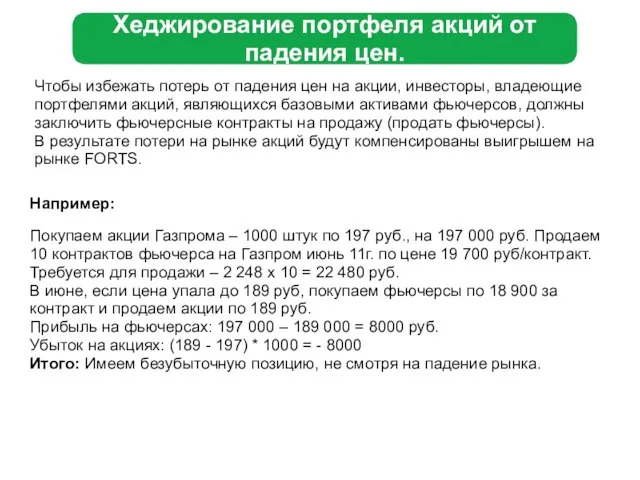

- 3. Хеджирование портфеля акций от падения цен. Чтобы избежать потерь от падения цен на акции, инвесторы, владеющие

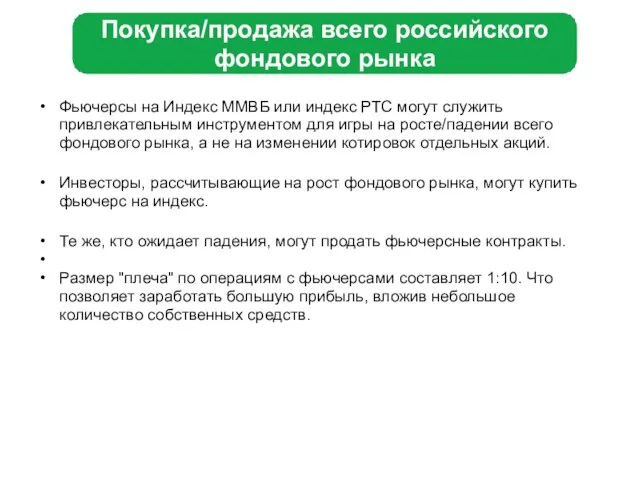

- 4. Покупка/продажа всего российского фондового рынка Фьючерсы на Индекс ММВБ или индекс РТС могут служить привлекательным инструментом

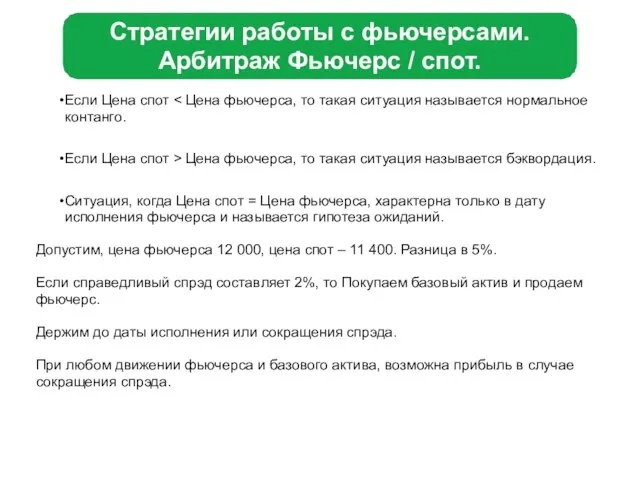

- 5. Если Цена спот Если Цена спот > Цена фьючерса, то такая ситуация называется бэквордация. Ситуация, когда

- 6. Покупка фьючерса – ставка на рост: Покупка 10 контрактов Фьючерса на USD декабрь 11 г. по

- 7. 2. Продажа фьючерса – ставка на падение: Продаем10 контрактов фьючерса на Газпром декабрь 11г. по цене

- 8. Стратегии работы с фьючерсами 3. Скальпинг, пипсовка: — одна из стратегий внутридневных спекулятивных операций, особенностью является

- 9. Стратегии работы с фьючерсами 4. Слежение за бенчмарками: Данная стратегия внутридневных спекулятивных операций заключается в отслеживании

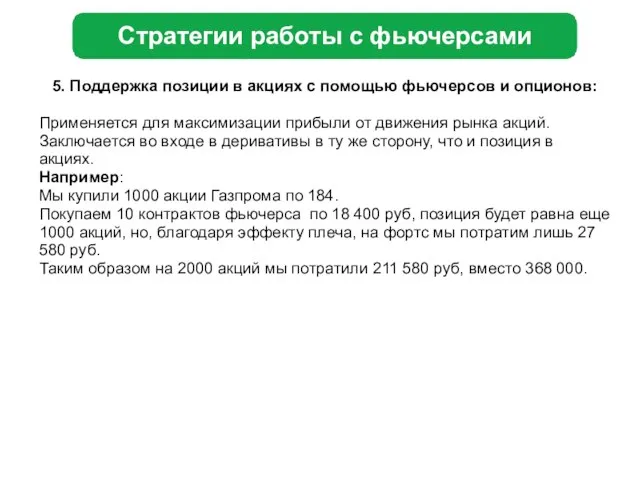

- 10. Стратегии работы с фьючерсами 5. Поддержка позиции в акциях с помощью фьючерсов и опционов: Применяется для

- 11. Опционы Основные положения. Опцион Call – опцион, дающий право покупателю купить фьючерс по определенной цене (страйк)

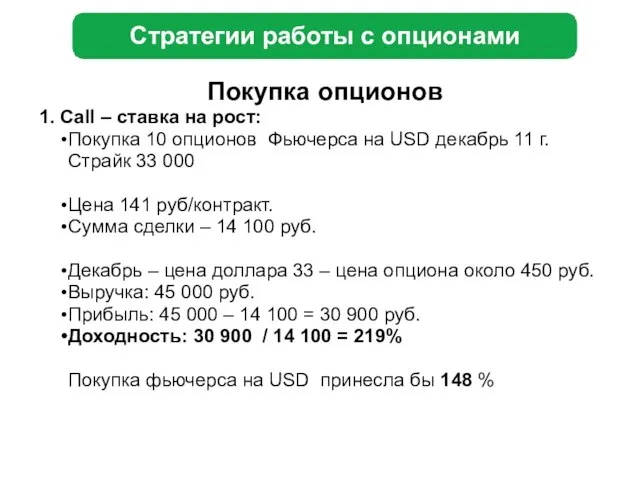

- 12. Стратегии работы с опционами Покупка опционов 1. Call – ставка на рост: Покупка 10 опционов Фьючерса

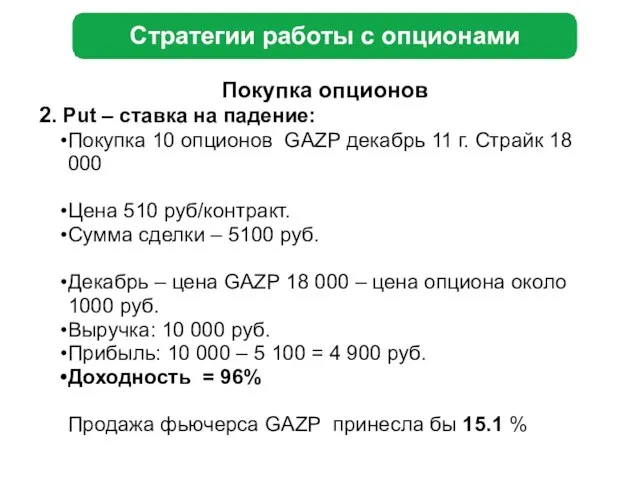

- 13. Стратегии работы с опционами Покупка опционов 2. Put – ставка на падение: Покупка 10 опционов GAZP

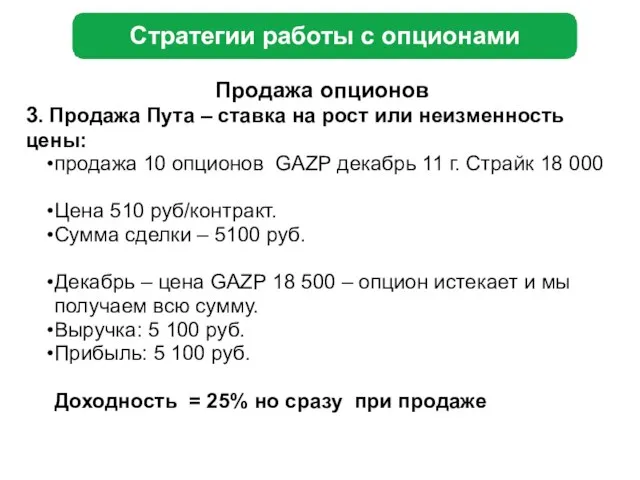

- 14. Стратегии работы с опционами Продажа опционов 3. Продажа Пута – ставка на рост или неизменность цены:

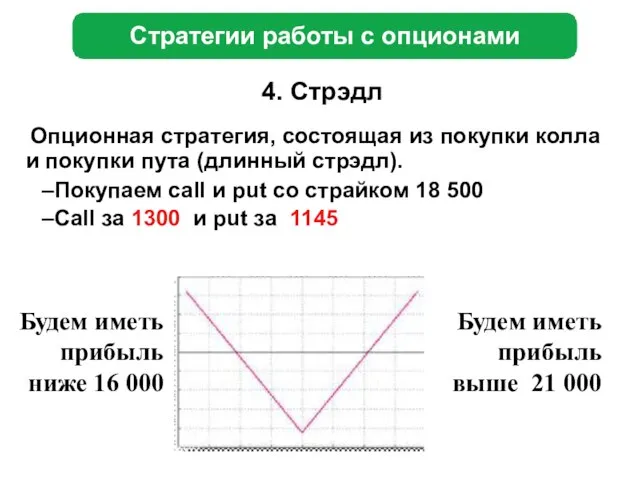

- 15. Стратегии работы с опционами 4. Стрэдл Опционная стратегия, состоящая из покупки колла и покупки пута (длинный

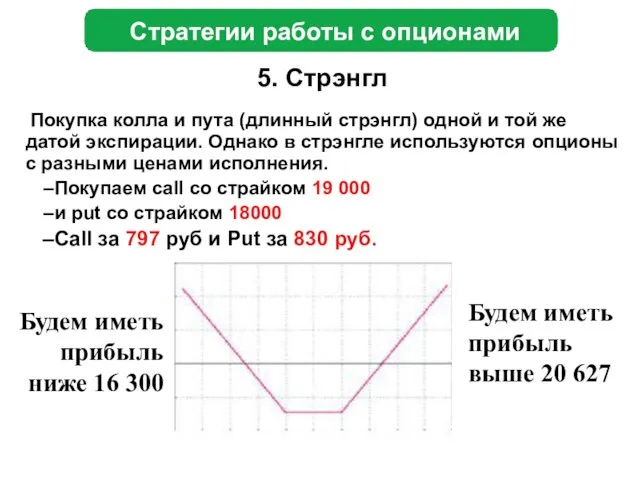

- 16. Стратегии работы с опционами 5. Стрэнгл Покупка колла и пута (длинный стрэнгл) одной и той же

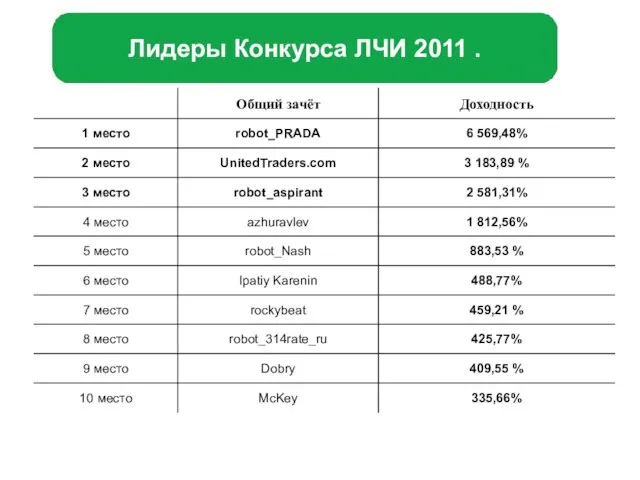

- 17. Лидеры Конкурса ЛЧИ 2011 .

- 18. Лидеры Конкурса ЛЧИ 2011 .

- 20. Скачать презентацию

Добро пожаловать!

Добро пожаловать! Презентация 8

Презентация 8 Наклейки

Наклейки Технология разработки профессиональных стандартов

Технология разработки профессиональных стандартов Страхование экологических рисков. Экологическое страхование (определение) Под экологическим страхованием (ЭС) понимается страхов

Страхование экологических рисков. Экологическое страхование (определение) Под экологическим страхованием (ЭС) понимается страхов Случаи приостановления лицензии и порядок её приостановления

Случаи приостановления лицензии и порядок её приостановления Web-программист с опытом работы

Web-программист с опытом работы Контрабанда

на рубеже 20-50 годов XX века

Контрабанда

на рубеже 20-50 годов XX века Отчёт отдела регулирования тарифов на тепловую энергию за 2011 год

Отчёт отдела регулирования тарифов на тепловую энергию за 2011 год Перспективы развития гражданского общества в РК

Перспективы развития гражданского общества в РК Если не знаете, я вам скажу

Если не знаете, я вам скажу «Базы данных»

«Базы данных» Практический семинар«Проектирование мультимедийного урока»

Практический семинар«Проектирование мультимедийного урока» Служебные части речи. Предлог

Служебные части речи. Предлог Александр Михайлович Бутлеров

Александр Михайлович Бутлеров Фотоотчёт о проведенной работе с личным составом военного оркестра (флота) войсковой части 77360

Фотоотчёт о проведенной работе с личным составом военного оркестра (флота) войсковой части 77360 Добро пожаловать в мир франкофонии!

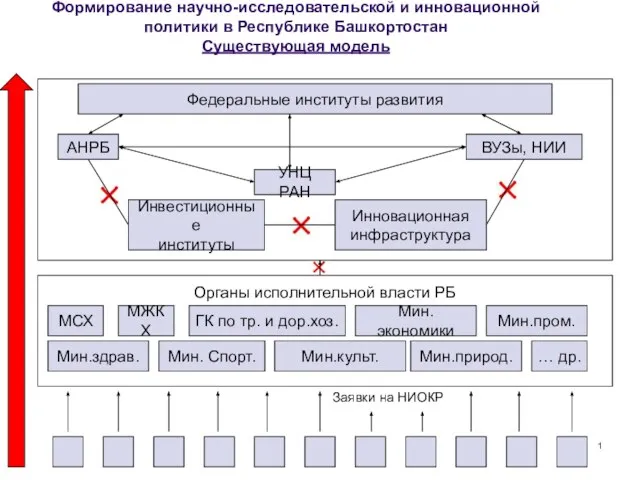

Добро пожаловать в мир франкофонии! Формирование научно-исследовательской и инновационной политики в Республике БашкортостанСуществующая модель

Формирование научно-исследовательской и инновационной политики в Республике БашкортостанСуществующая модель Words Translate into Russian

Words Translate into Russian Изготовление и роспись настенных часов с башкирским орнаментом

Изготовление и роспись настенных часов с башкирским орнаментом Изменения в новых ФГОС НОО и ФГОС ООО

Изменения в новых ФГОС НОО и ФГОС ООО Приставочный способ Чаще всего так образуются прилагательные, глаголы, местоимения, наречия, реже – существительные. В этом случа

Приставочный способ Чаще всего так образуются прилагательные, глаголы, местоимения, наречия, реже – существительные. В этом случа 11А класс: "Все звёзды"

11А класс: "Все звёзды" Биосинтез белка

Биосинтез белка АЛГОРИТМЫ

АЛГОРИТМЫ Язык разметки гипертекста HTML Занятие 3

Язык разметки гипертекста HTML Занятие 3 Основы менеджмента в строительстве

Основы менеджмента в строительстве Предмет, история и методы психологии физической культуры. Вощинин Александр Владимирович

Предмет, история и методы психологии физической культуры. Вощинин Александр Владимирович