Содержание

- 2. Сукук: определение Тенденция последних лет: стремительный рост выпуска сукук Основные эмитенты сукук Основные правила исламских финансов,

- 3. Сукук: определение Сукук – долгосрочные и среднесрочные ценные бумаги, обеспеченные материальными активами, выпущенные по законам Шариата

- 4. Тенденция последних лет: стремительный рост выпуска сукук Причины бурного роста: Большинство мусульманских стран расположено в регионах,

- 5. Основные эмитенты сукук Основные площадки выпуска: Дубайская международная финансовая биржа, Лабуанская биржа в Малайзии и Третий

- 6. Основные правила исламских финансов, объясняющие две модели сукук Основное правило: деньги не являются товаром, они –

- 7. Сукук аль-Иджара Лизинговая схема: оригинатор продает определённый актив специально созданному агенту (SPV, special purpose vehicle), который

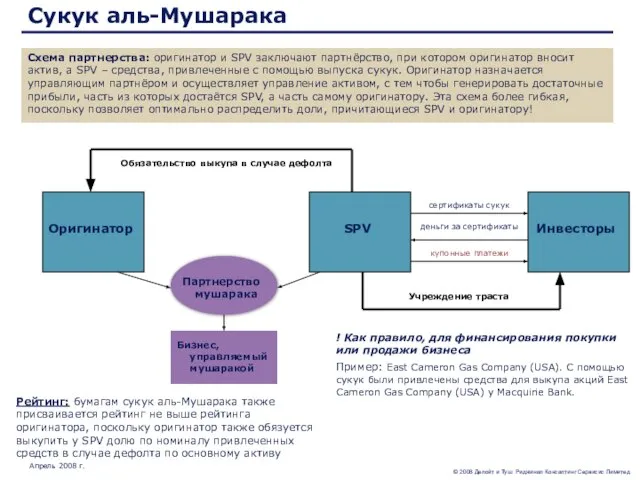

- 8. Сукук аль-Мушарака Схема партнерства: оригинатор и SPV заключают партнёрство, при котором оригинатор вносит актив, а SPV

- 9. Сукук: противоречие? Не смотря на запрет фиксированного ссудного процента, по сукук, как правило, назначаются либо фиксированные

- 10. Возможность выпуска сукук на российском рынке Россия занимает 1-е место по численности мусульманского населения в Европе

- 12. Скачать презентацию

Слайд 2Сукук: определение

Тенденция последних лет: стремительный рост выпуска сукук

Основные эмитенты сукук

Основные

Сукук: определение

Тенденция последних лет: стремительный рост выпуска сукук

Основные эмитенты сукук

Основные

Сукук аль-Иджара

Сукук аль-Мушарака

Сукук: противоречие?

Возможность выпуска сукук на российском рынке

Содержание

Слайд 3Сукук: определение

Сукук – долгосрочные и среднесрочные ценные бумаги, обеспеченные материальными активами, выпущенные

Сукук: определение

Сукук – долгосрочные и среднесрочные ценные бумаги, обеспеченные материальными активами, выпущенные

! Бумаги сукук дают возможность мусульманам инвестировать средства с прибылью, не нарушая закон ислама, запрещающий взимание и получение ссудного процента (риба)

Сукук позволяют привлекать средства исламских инвесторов, которые в силу религиозных убеждений не могут инвестировать в обычные долговые финансовые инструменты.

! Эмитентами сукук могут быть как исламские, так и неисламские организации.

Слайд 4Тенденция последних лет: стремительный

рост выпуска сукук

Причины бурного роста:

Большинство мусульманских стран расположено в

Тенденция последних лет: стремительный

рост выпуска сукук

Причины бурного роста:

Большинство мусульманских стран расположено в

Интенсивное развитие нефтяных исламских стран, необходимость в привлечении дополнительных финансовых ресурсов, но без нарушения запрета ссудного процента

Растущая активность мусульман в бизнесе по всему миру.

Ислам – самая быстрорастущая из мировых религий*. Численность людей, исповедующих ислам, составляет 1,6 млрд. чел. Их число постоянно увеличивается в Европе за счет мигрантов и высокой рождаемости среди европейских мусульман. Сейчас в ЕС проживает 16 млн. последователей ислама.

1) Сукук – инвестиции в реальные активы, а не в репутацию заёмщика. Спрос на сукук формируется на конкурентной основе, исключены спекуляции и пузыри; 2) Заёмщик делит риски с кредитором. => сукук – "инструмент защиты", смягчает рыночные риски

*Число мусульман в мире увеличивается быстрее, чем число носителей других конфессий (высокий уровень рождаемости, большое количество вновь принимающих ислам)

Слайд 5Основные эмитенты сукук

Основные площадки выпуска: Дубайская международная финансовая биржа, Лабуанская биржа в

Основные эмитенты сукук

Основные площадки выпуска: Дубайская международная финансовая биржа, Лабуанская биржа в

Основными эмитентами в настоящее время являются не только мусульманские страны, но также западные государственные организации и корпорации.

[1] Ставка 6-месячного Libor + 0.95 процента. Libor – London Interbank Offer Rate – признанный во всём мире индикатор стоимости финансовых ресурсов. По этой ставке крупнейшие банки мира выдают кредиты другим банкам на Лондонской межбанковской бирже.

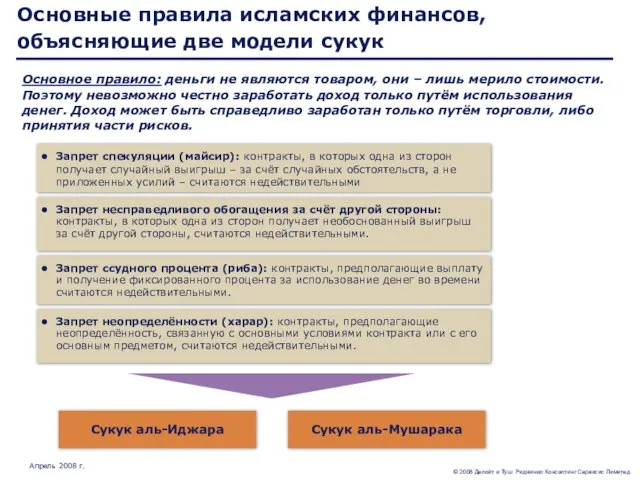

Слайд 6Основные правила исламских финансов, объясняющие две модели сукук

Основное правило: деньги не являются

Основные правила исламских финансов, объясняющие две модели сукук

Основное правило: деньги не являются

Запрет спекуляции (майсир): контракты, в которых одна из сторон получает случайный выигрыш – за счёт случайных обстоятельств, а не приложенных усилий – считаются недействительными

Запрет несправедливого обогащения за счёт другой стороны: контракты, в которых одна из сторон получает необоснованный выигрыш за счёт другой стороны, считаются недействительными.

Запрет ссудного процента (риба): контракты, предполагающие выплату и получение фиксированного процента за использование денег во времени считаются недействительными.

Запрет неопределённости (харар): контракты, предполагающие неопределённость, связанную с основными условиями контракта или с его основным предметом, считаются недействительными.

Сукук аль-Иджара

Сукук аль-Мушарака

Слайд 7Сукук аль-Иджара

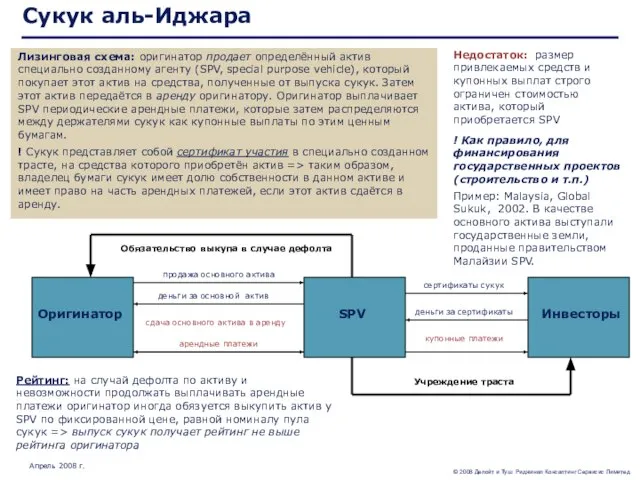

Лизинговая схема: оригинатор продает определённый актив специально созданному агенту (SPV, special

Сукук аль-Иджара

Лизинговая схема: оригинатор продает определённый актив специально созданному агенту (SPV, special

! Сукук представляет собой сертификат участия в специально созданном трасте, на средства которого приобретён актив => таким образом, владелец бумаги сукук имеет долю собственности в данном активе и имеет право на часть арендных платежей, если этот актив сдаётся в аренду.

купонные платежи

SPV

Инвесторы

продажа основного актива

деньги за основной актив

сдача основного актива в аренду

арендные платежи

сертификаты сукук

деньги за сертификаты

Учреждение траста

Обязательство выкупа в случае дефолта

Рейтинг: на случай дефолта по активу и невозможности продолжать выплачивать арендные платежи оригинатор иногда обязуется выкупить актив у SPV по фиксированной цене, равной номиналу пула сукук => выпуск сукук получает рейтинг не выше рейтинга оригинатора

Оригинатор

Недостаток: размер привлекаемых средств и купонных выплат строго ограничен стоимостью актива, который приобретается SPV

! Как правило, для финансирования государственных проектов (строительство и т.п.)

Пример: Malaysia, Global Sukuk, 2002. В качестве основного актива выступали государственные земли, проданные правительством Малайзии SPV.

Слайд 8Сукук аль-Мушарака

Схема партнерства: оригинатор и SPV заключают партнёрство, при котором оригинатор вносит

Сукук аль-Мушарака

Схема партнерства: оригинатор и SPV заключают партнёрство, при котором оригинатор вносит

купонные платежи

! Как правило, для финансирования покупки или продажи бизнеса

Пример: East Cameron Gas Company (USA). С помощью сукук были привлечены средства для выкупа акций East Cameron Gas Company (USA) у Macquirie Bank.

SPV

Инвесторы

сертификаты сукук

деньги за сертификаты

Учреждение траста

Оригинатор

Партнерство мушарака

Бизнес, управляемый мушаракой

Рейтинг: бумагам сукук аль-Мушарака также присваивается рейтинг не выше рейтинга оригинатора, поскольку оригинатор также обязуется выкупить у SPV долю по номиналу привлеченных средств в случае дефолта по основному активу

Обязательство выкупа в случае дефолта

Слайд 9Сукук: противоречие?

Не смотря на запрет фиксированного ссудного процента, по сукук, как правило,

Сукук: противоречие?

Не смотря на запрет фиксированного ссудного процента, по сукук, как правило,

В глазах инвесторов это выглядит как обыкновенный процент по облигациям.

Противоречие?

Тем не менее, законы ислама в данном случае не нарушаются, поскольку средства, полученные от выпуска сукук, не выдаются в виде других кредитов и не вкладываются в валюту, а инвестируются в реальные активы, которые генерируют равномерные денежные потоки и по которым оригинатор платит равные арендные платежи (в случае Иджары).

VS

Слайд 10Возможность выпуска сукук на российском рынке

Россия занимает 1-е место по численности мусульманского

Возможность выпуска сукук на российском рынке

Россия занимает 1-е место по численности мусульманского

! НО оказание финансовых услуг, не противоречащих законам шариата, пока не распространено, так же как и выпуск соответствующих финансовых инструментов (сукук)

Аналитики "ФИНАМ" оценивают внутренний спрос в России на исламские финансовые инструменты как "очень умеренный": ценные бумаги сукук непривычны для российских инвесторов и уровень религиозного фундаментализма у российских номинальных носителей ислама гораздо ниже, чем в странах Ближнего Востока.

Наш край. Ханты-Мансийский Автономный Округ - Югра

Наш край. Ханты-Мансийский Автономный Округ - Югра Татарско-русский словарь

Татарско-русский словарь Планируемые маршруты по доставке сотрудников логистического центра

Планируемые маршруты по доставке сотрудников логистического центра Разбор местоимения как части речи

Разбор местоимения как части речи Правила заполнения бланков ЕГЭ

Правила заполнения бланков ЕГЭ Семинар на тему “Экодом в Сибири”. Тема № 9 “Сохранение тепла”

Семинар на тему “Экодом в Сибири”. Тема № 9 “Сохранение тепла” Устройство звуковой сигнализации отрыва полоза токоприемника от контактного провода УСО-Т

Устройство звуковой сигнализации отрыва полоза токоприемника от контактного провода УСО-Т КВАДРАТНЫЕ УРАВНЕНИЯ

КВАДРАТНЫЕ УРАВНЕНИЯ Функции, методические принципы, средства и методы физической культуры

Функции, методические принципы, средства и методы физической культуры  Министерство образования и науки Российской Федерации САРАТОВСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТИНСТИТУТ СОЦИАЛЬНОГ

Министерство образования и науки Российской Федерации САРАТОВСКИЙ ГОСУДАРСТВЕННЫЙ ТЕХНИЧЕСКИЙ УНИВЕРСИТЕТИНСТИТУТ СОЦИАЛЬНОГ Стимулирующие критерии на уровне ОУ

Стимулирующие критерии на уровне ОУ аналитическая система оптимизации государственных функций и услуг как инструмент совершенствования государственного управлени

аналитическая система оптимизации государственных функций и услуг как инструмент совершенствования государственного управлени Канонические диаграммы языка

Канонические диаграммы языка Презентация на тему Метод координат в пространстве

Презентация на тему Метод координат в пространстве Презентация на тему Законодательство о противодействии коррупции

Презентация на тему Законодательство о противодействии коррупции ЭКОНОМНОЕ ОТОПЛЕНИЕ ПОМЕЩЕНИЙ

ЭКОНОМНОЕ ОТОПЛЕНИЕ ПОМЕЩЕНИЙ Автоматизированная информационная система государственных закупокЛенинградской области

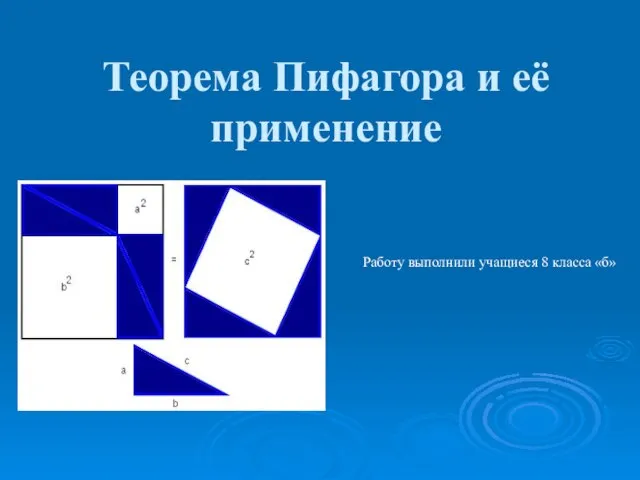

Автоматизированная информационная система государственных закупокЛенинградской области Теорема Пифагора и её применение

Теорема Пифагора и её применение Возможно ли целенаправленно сформировать у школьника ценностное отношение к сельскому образу жизни?На этот вопрос необходимо от

Возможно ли целенаправленно сформировать у школьника ценностное отношение к сельскому образу жизни?На этот вопрос необходимо от Медиа-безопасность

Медиа-безопасность Новый год в открытках Алексея Исакова

Новый год в открытках Алексея Исакова Презентация на тему Устройство римской республики

Презентация на тему Устройство римской республики  Телеграфная связь

Телеграфная связь GRANDECO TILEПроизводствоительDI CHEMICAL CO., LTD (Южная Корея)

GRANDECO TILEПроизводствоительDI CHEMICAL CO., LTD (Южная Корея) Внутриорганизационные принципы

Внутриорганизационные принципы Новые санитарно-эпидемиологические правила

Новые санитарно-эпидемиологические правила Оценка конкурентоспособности территориальных образований

Оценка конкурентоспособности территориальных образований Наследственная изменчивость 9 класс

Наследственная изменчивость 9 класс