Содержание

- 2. Finanční základna podniku souhrn finančních zdrojů, které podnik používá pro financování své činnosti

- 3. Členění finančních zdrojů zdroje vlastní zdroje cizí

- 4. Cizí zdroje cizí zdroje jsou dluhem podniku, který musí v určené době splatit podle doby splatnosti

- 5. Cizí finanční zdroje: A. rezervy B. závazky C. bankovní úvěry

- 6. A. Rezervy jsou určeny k pokrytí budoucích závazků, u nichž je znám účel, je pravděpodobné, že

- 7. Rezervy: - zákonné - ostatní

- 8. Tvorbu zákonných rezerv lze zahrnout do daňově uznatelných nákladů a snížit základ pro výpočet daně z

- 9. Podmínky tvorby zákonné rezervy rezervy na opravy dlouhodobého hmotného majetku s dobou odepisování minimálně 5 let

- 10. Maximální doba tvorby rezervy a) ve 2. odpisové skupině 3 zdaňovací období b) ve 3. odpisové

- 11. výše rezervy ve zdaňovacím období = celková rezerva : počet let její tvorby

- 12. B. Závazky Závazek – povinnost zaplatit jinému subjektu Závazky: - krátkodobé - dlouhodobé

- 13. Krátkodobé závazky vůči: - obchodním partnerům - zaměstnancům - správě sociálního pojištění - zdravotním pojišťovnám -

- 14. Dlouhodobé závazky - dlouhodobé přijaté zálohy - vydané dluhopisy - dlouhodobé směnky k úhradě apod.

- 15. C. Bankovní úvěry půjčka z bankovních zdrojů podnikatelským subjektům k financování jejich finančních potřeb úvěry jsou

- 16. Zajištění bankovního úvěru 1. Zkouška úvěrové způsobilosti klienta 2. Limitování úvěru 3. Úvěrová kontrola dlužníka

- 17. 1. Zkouška úvěrové způsobilosti klienta komplexní zhodnocení veškerých rizik, která pro banku vznikají s trváním úvěrového

- 18. Zkouška úvěrové způsobilosti: a) zkouška právních poměrů žadatele b) zkouška osobní důvěryhodnosti žadatele c) zkouška hospodářské

- 19. a) Zkouška právních poměrů žadatele Osoby oprávněné k zastupování podniku: jsou jmenovány vlastníkem nebo statutárním orgánem

- 20. b) Zkouška osobní důvěryhodnosti klienta: informace jsou relativní, přesto se jedná o významnou charakteristiku žadatele kvalitnější

- 21. c) Zkouška hospodářské situace žadatele Komplexní zkouška hospodářské způsobilosti zahrnuje v podstatě 2 části: obchodní situaci

- 22. 2. Limitování úvěru Banka rozčlení žadatele o úvěr do několika skupin podle jejich hodnocení: úvěrově způsobilé

- 23. 3. Úvěrová kontrola dlužníka Permanentní průběžná činnost během trvání úvěrového vztahu, kdy se v krátkodobých časových

- 24. Dlužník je povinen splácet hodnotu úvěru úrok

- 25. Úrok zahrnuje: - úhradu nákladů banky - odměnu banky za riziko výše úroků se odvíjí od

- 26. Velikost úroku se obvykle vyjadřuje pomocí úrokové míry (sazby), která je procentním vyjádřením zvýšení půjčené částky

- 27. C. Bankovní úvěry - peněžní - závazkové

- 28. Bankovní úvěry podle doby splatnosti I. krátkodobé II. střednědobé III. dlouhodobé

- 29. I. Krátkodobé peněžní úvěry krátkodobá bankovní půjčka revolvingový úvěr lombardní úvěr kontokorentní úvěr

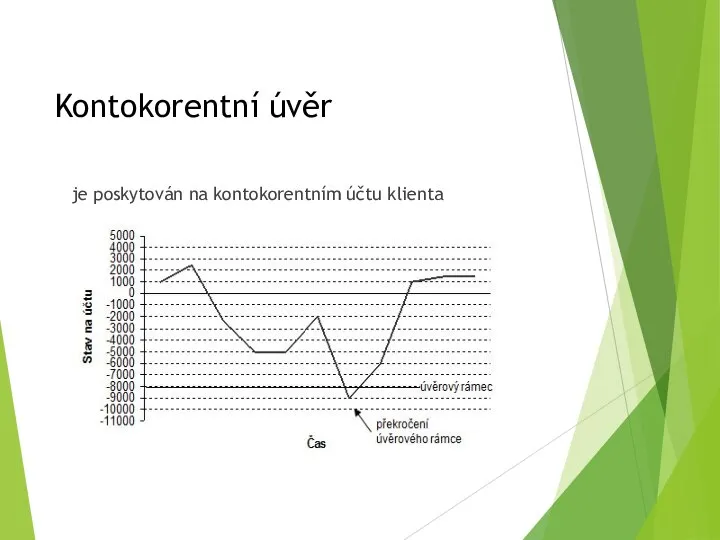

- 30. Kontokorentní úvěr je poskytován na kontokorentním účtu klienta

- 31. Zůstatek na kontokorentním účtu kreditní – kladný debetní – záporný

- 32. Hlavní parametry kontokorentního úvěru úvěrový rámec (tedy maximální částka, kterou banka klientovi tímto způsobem půjčí) úroková

- 33. U kontokorentů není obvykle stanovena pevná splátka, klient je však povinen v určité době (zpravidla jeden

- 34. Náklady na kontokorentní úvěr = úroky + provize za pohotovostní peníze + poplatek za vedení účtu

- 35. Krátkodobé závazkové úvěry - avalový úvěr - akceptační úvěr

- 36. Avalový úvěr banka jím poskytuje záruku, že v případě platební neschopnosti dlužníka závazek uhradí tento typ

- 37. Akceptační úvěr banka se stává hlavním dlužníkem, ovšem klient musí složit peníze u banky před splatností

- 38. III. Dlouhodobé peněžní úvěry měly by sloužit k financování dlouhodobých potřeb podnikatelského subjektu, tzn. měly by

- 39. Dlouhodobé peněžní úvěry - úvěrový úpis - hypotékární úvěr

- 40. Úvěrový úpis (investiční úvěr) na nákup dlouhodobého majetku nebo na účasti jsou postupně spláceny na základě

- 41. Hypotéční úvěr úvěr na koupi nebo opravu nemovitosti je refinancován emisí hypotéčních zástavních listů

- 42. Postup při získávání hypotéčního úvěru: nabídka nemovitého majetku k zástavě zatížení tohoto majetku hypotékou emise hypotéčních

- 43. Dodavatelský úvěr poskytují dodavatelé strojů a technologických celků, kteří podniku umožňují postupné splácení vyskytují u dodávek

- 44. Vyhodnocení majetkové a kapitálové struktury podniku

- 45. Rozvaha Rozvaha je jeden z nejdůležitějších finančních výkazů Je v ní zachycen majetek podniku a zdroje

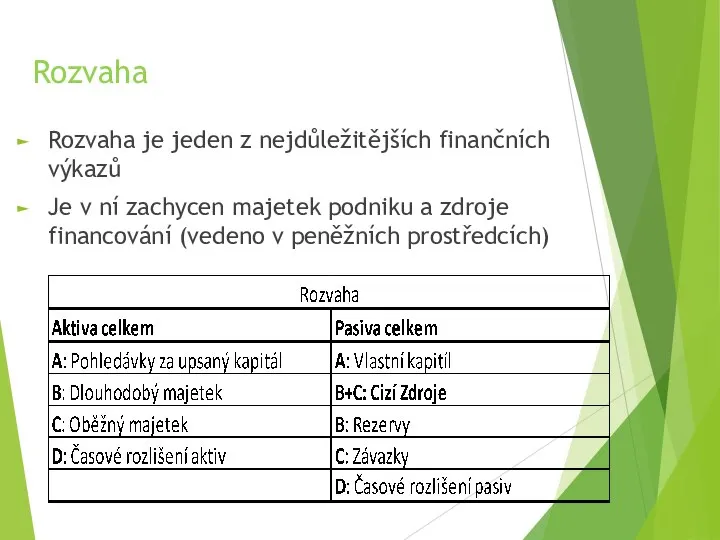

- 46. Pravidla v rámci rozvahy Zlaté bilanční pravidlo sladění časové vázanosti aktiv a pasiv Ideální stav Konzervativní

- 47. Ideální stav

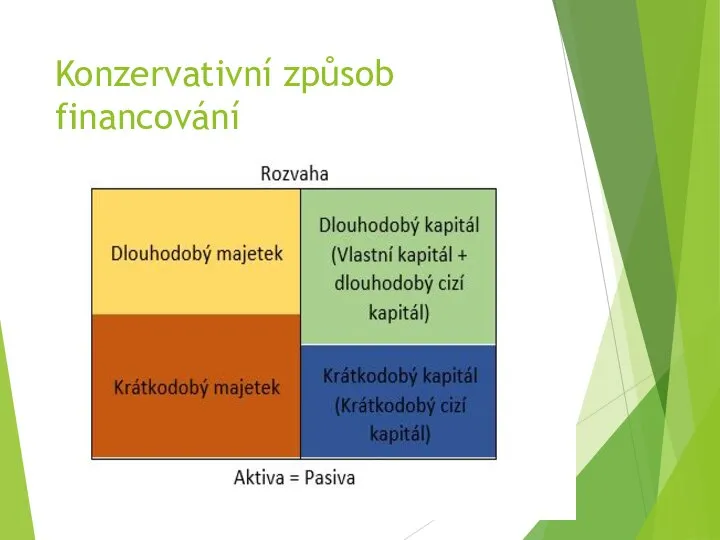

- 48. Konzervativní způsob financování

- 49. Agresivní způsob financování Podkapitalizování

- 50. Průměrné náklady na kapitál

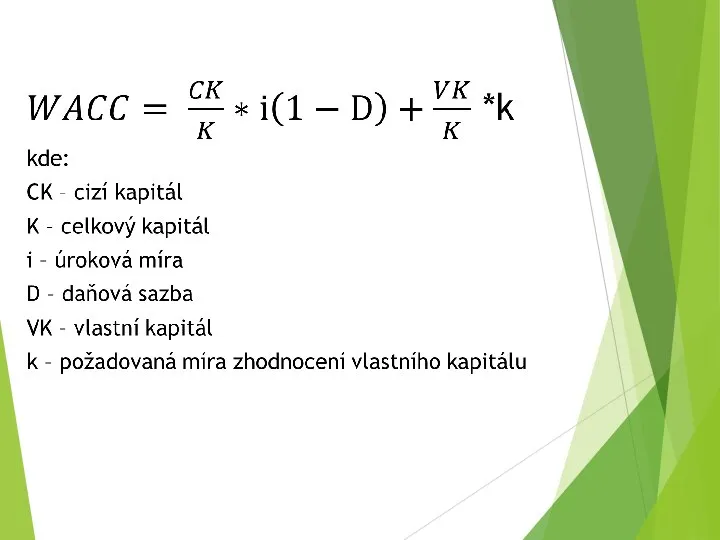

- 51. Ukazatele finanční analýzy Absolutní – horizontální a vertikální analýza Rozdílové – Čistý pracovní kapitál Poměrové –

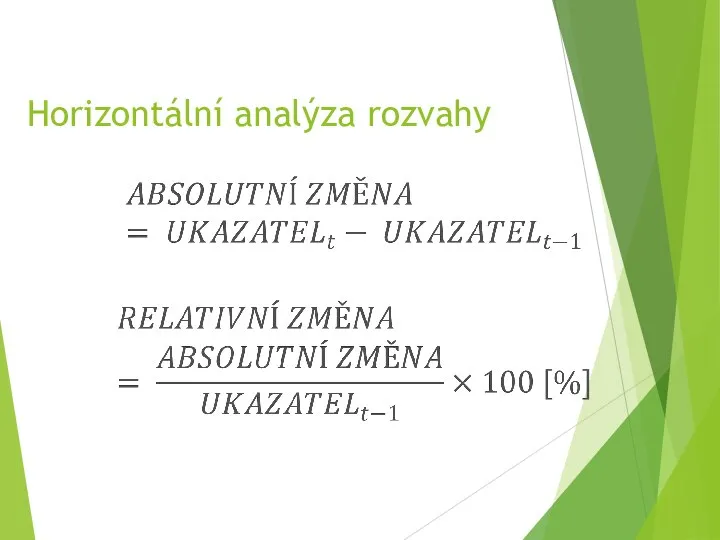

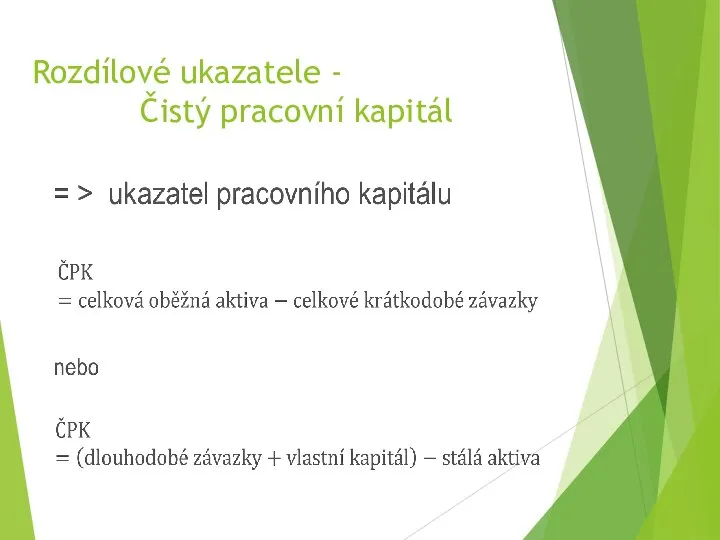

- 52. Horizontální analýza rozvahy

- 53. Vertikální analýza rozvahy Podstata vertikální analýzy spočívá ve vyjádření podílu jednotlivých položek účetních výkazů v procentech

- 54. Rozdílové ukazatele - Čistý pracovní kapitál

- 55. Poměrové ukazatele Ukazatele zadluženosti Ukazatele likvidity (platební schopnosti)

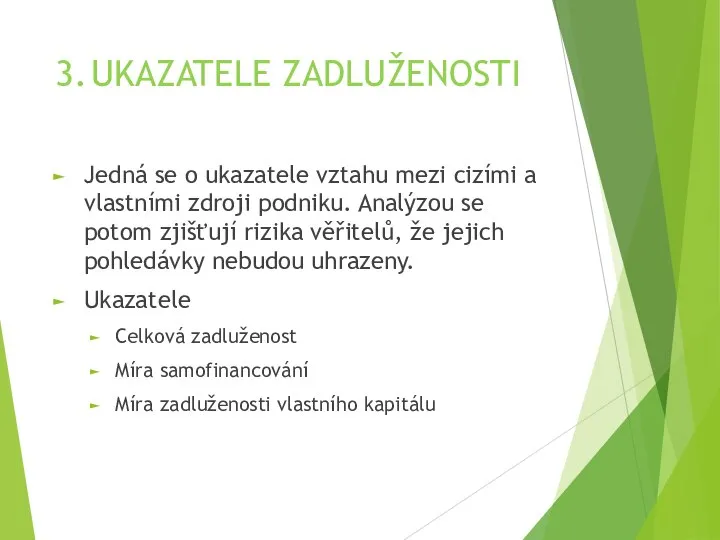

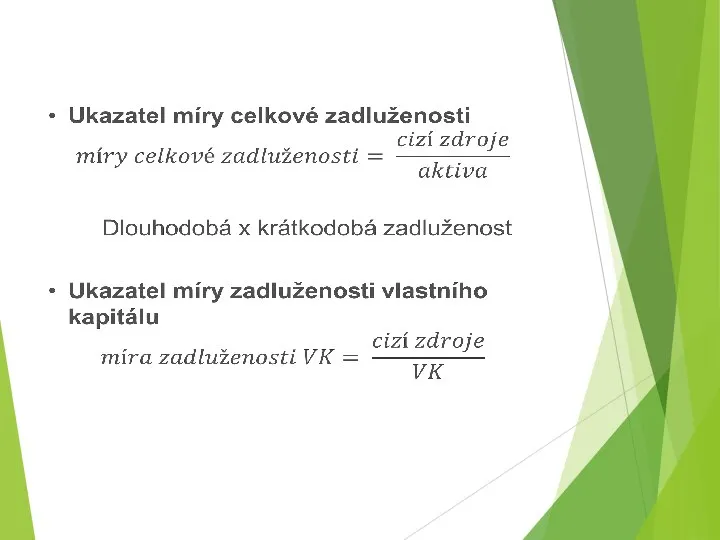

- 56. 3. UKAZATELE ZADLUŽENOSTI Jedná se o ukazatele vztahu mezi cizími a vlastními zdroji podniku. Analýzou se

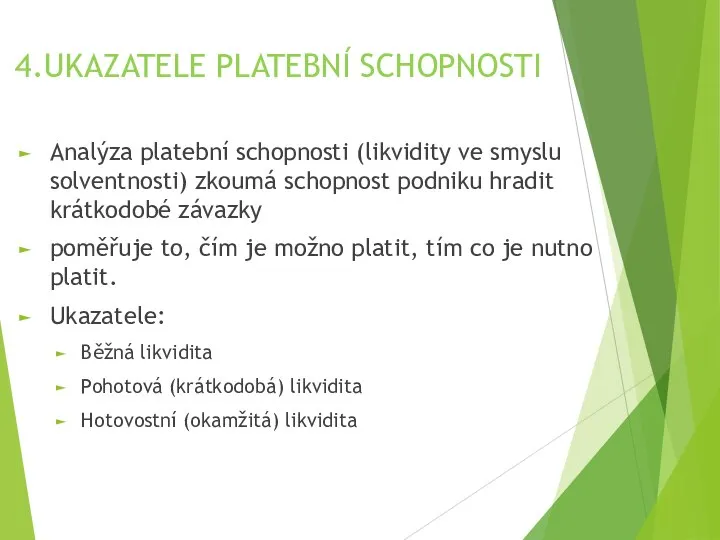

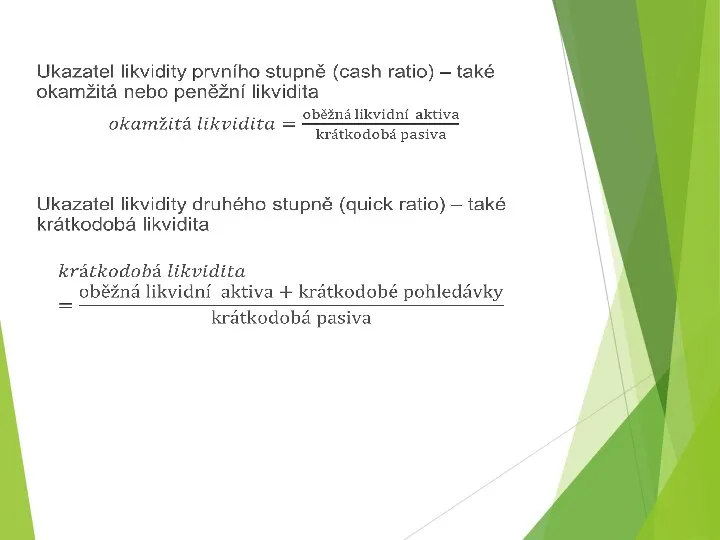

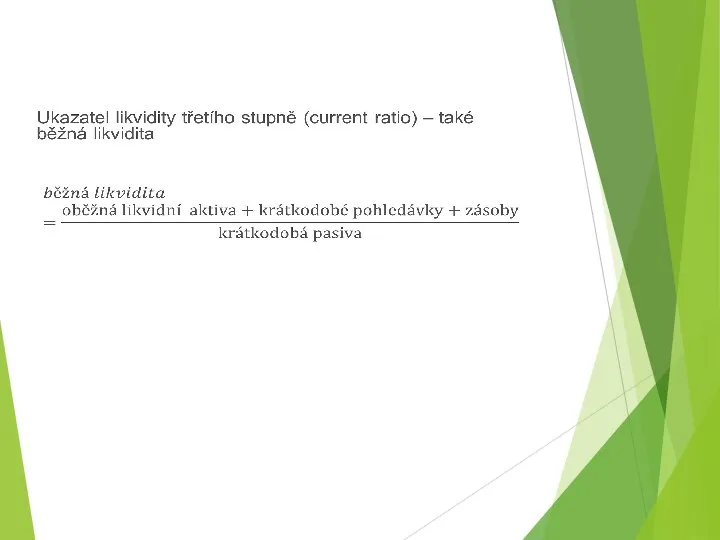

- 58. 4.UKAZATELE PLATEBNÍ SCHOPNOSTI Analýza platební schopnosti (likvidity ve smyslu solventnosti) zkoumá schopnost podniku hradit krátkodobé závazky

- 62. Скачать презентацию

Как построить гараж?

Как построить гараж? Оптическое просветление биологических тканей – перспективы применения в медицинской диагностике и фототерапии

Оптическое просветление биологических тканей – перспективы применения в медицинской диагностике и фототерапии Дорожное движение, безопасность участников дорожного движения (5 класс)

Дорожное движение, безопасность участников дорожного движения (5 класс) Профессия – ученик

Профессия – ученик Один путь к Богу

Один путь к Богу О денежно-кредитной политике инновационного экономического развития

О денежно-кредитной политике инновационного экономического развития Презентация о стрекозах...

Презентация о стрекозах... Презентация Слива

Презентация Слива Изменения в законе РФ О занятости населения в Российской Федерации. Информация для работодателей

Изменения в законе РФ О занятости населения в Российской Федерации. Информация для работодателей Ян Вермеер Делфтеский (картины)

Ян Вермеер Делфтеский (картины) Законы Кеплера

Законы Кеплера Презентация на тему Как написать сочинение

Презентация на тему Как написать сочинение Презентация на тему Составное глагольное сказуемое

Презентация на тему Составное глагольное сказуемое  Презентация на тему Происхождение человека. Человеческие расы

Презентация на тему Происхождение человека. Человеческие расы  день отца

день отца Тема 2 Система и источники МЧП

Тема 2 Система и источники МЧП Национальные традиции, обычаи, культура народов нашего края

Национальные традиции, обычаи, культура народов нашего края Решение задач повышенного уровня

Решение задач повышенного уровня Як заповнити оціночну форму

Як заповнити оціночну форму История кино. Кинематограф

История кино. Кинематограф Презентация Сущность и функции методологического подхода

Презентация Сущность и функции методологического подхода Stili_rechi_ISP9-21_Sidorov

Stili_rechi_ISP9-21_Sidorov Настольные игры от разработчиков

Настольные игры от разработчиков Куклы - обереги 4 класс

Куклы - обереги 4 класс Прогностика, пророчества и осуществление единственного будущего

Прогностика, пророчества и осуществление единственного будущего О Программе «Национальная банковская система России 2010, 2020»

О Программе «Национальная банковская система России 2010, 2020» Размножение организмов 6 класс

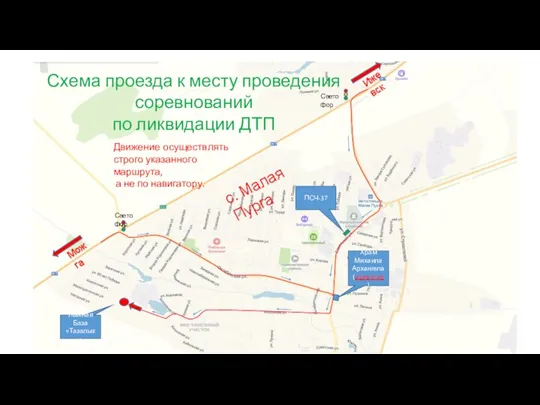

Размножение организмов 6 класс Схема проезда к месту проведения соревнований по ликвидации ДТП, лыжная база Тазалык

Схема проезда к месту проведения соревнований по ликвидации ДТП, лыжная база Тазалык