Содержание

- 2. • Реструктуризация – построение корпоративной структуры перед привлечением прямого инвестора или выходом на IPO. • Выбор

- 3. • Имеющаяся структура холдинга. • Основные черты структуры холдинга: • отсутствие транспарентной структуры владения; • отсутствие

- 4. Структура холдинга до выхода на IPO. Сложившаяся структура холдинга Акционеры - бенефициары Акционеры - бенефициары Иностранная

- 5. • Осуществление реструктуризации в целях создания транспарентной корпоративной структуры холдинга включает построение: • Структуры владения; •

- 6. Построение корпоративной структуры холдинга перед привлечением инвестиций. Головная компания Субголовная компания Компания – резидент РФ Компания

- 7. • Переход от существующей корпоративной структуры холдинга к новой корпоративной структуре холдинга. • Регистрация компаний в

- 8. Компания, которая планирует привлекать инвестиции должна: • Не должна иметь никаких ограничений на передачу акций; •

- 9. • положения законодательства РФ не содержат запретов относительно юрисдикции, где должна быть инкорпорирована головная компания холдинга,

- 10. • Факторы, влияющие на выбор юрисдикции для инкорпорации головной компании холдинга: • Репутация юрисдикции и осведомленность

- 11. • Налоговый режим в юрисдикциях, предлагаемых для инкорпорации головной компании холдинга включает в себя: • Наличие

- 12. • Европейские юрисдикции. • Оффшорные юрисдикции. • Российская Федерация. Выбор юрисдикции для инкорпорации головной компании холдинга.

- 13. • Налогообложение уплачиваемых дивидендов: налог у источника в России по ставке 5%. • Дивиденды, получаемые головной

- 14. • Налогообложение уплачиваемых дивидендов: налог у источника в России по ставке 10. • Дивиденды, получаемые головной

- 15. • Налогообложение уплачиваемых дивидендов: налог у источника в России по ставке 10%. • Дивиденды, получаемые головной

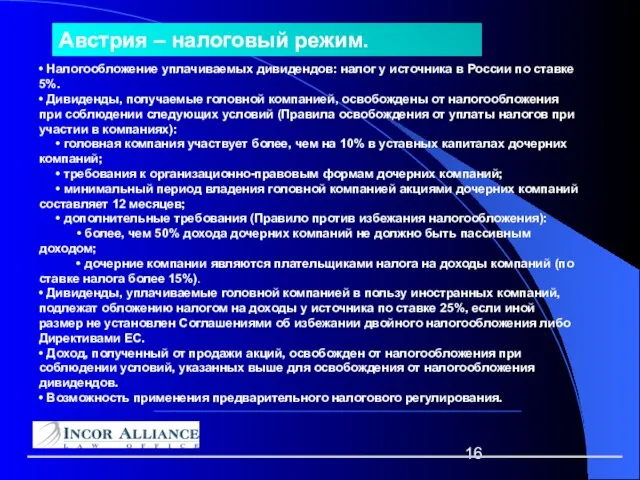

- 16. • Налогообложение уплачиваемых дивидендов: налог у источника в России по ставке 5%. • Дивиденды, получаемые головной

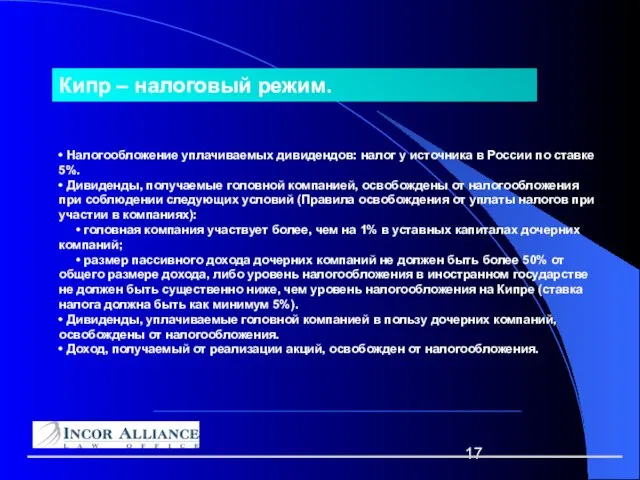

- 17. • Налогообложение уплачиваемых дивидендов: налог у источника в России по ставке 5%. • Дивиденды, получаемые головной

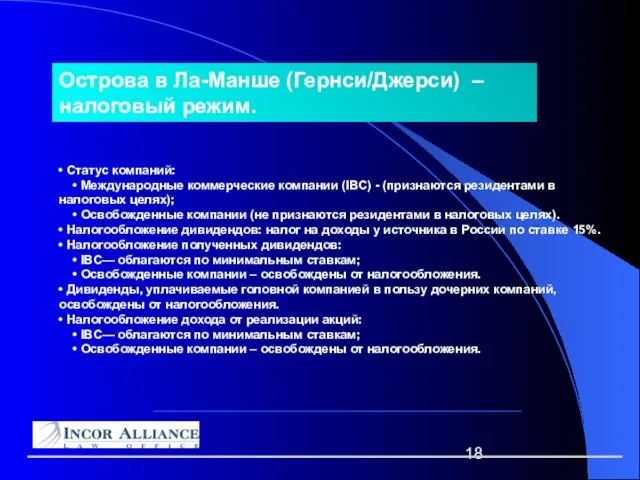

- 18. • Статус компаний: • Международные коммерческие компании (IBC) - (признаются резидентами в налоговых целях); • Освобожденные

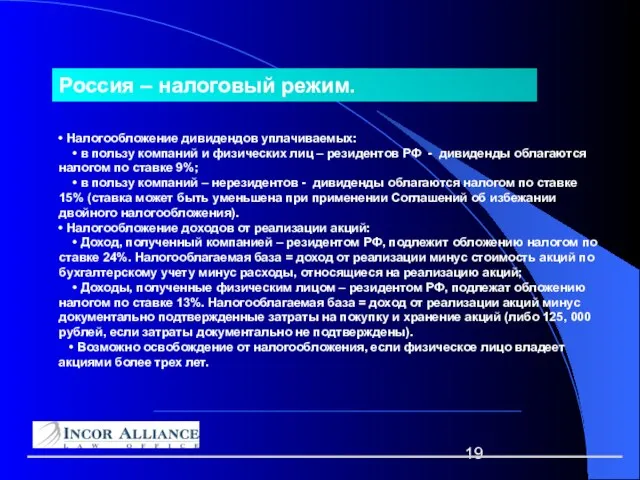

- 19. • Налогообложение дивидендов уплачиваемых: • в пользу компаний и физических лиц – резидентов РФ - дивиденды

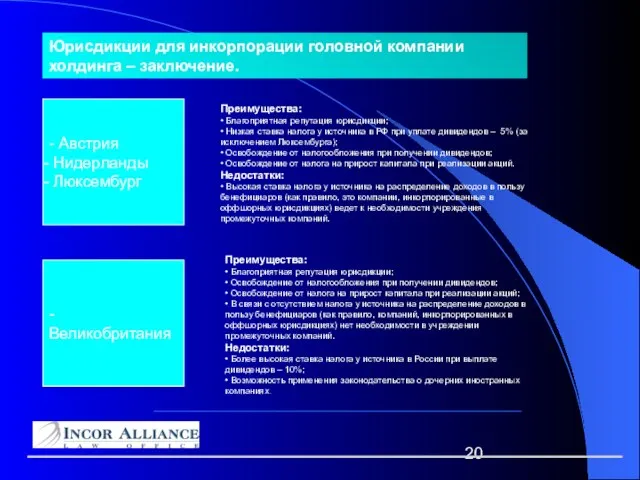

- 20. Преимущества: • Благоприятная репутация юрисдикции; • Низкая ставка налога у источника в РФ при уплате дивидендов

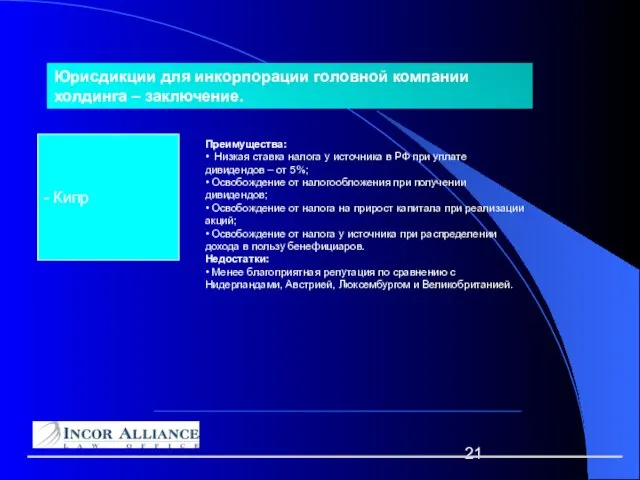

- 21. Преимущества: • Низкая ставка налога у источника в РФ при уплате дивидендов – от 5%; •

- 23. Скачать презентацию

Почитаемые места Усолинской стороны – Святые источники

Почитаемые места Усолинской стороны – Святые источники Храмовая архитектура Знаменитые храмы России

Храмовая архитектура Знаменитые храмы России Страна «Правописание» Проверка теоретических знаний.

Страна «Правописание» Проверка теоретических знаний. Осень глазами художников, поэтов, композиторов

Осень глазами художников, поэтов, композиторов ЛИДЕРЫ И ЭЛИТЫ В ПОЛИТИЧЕСКОЙ ЖИЗНИ

ЛИДЕРЫ И ЭЛИТЫ В ПОЛИТИЧЕСКОЙ ЖИЗНИ Словарная работа:

Словарная работа: Проблема обеспечения кадрами предприятий малого бизнеса в сфере общественного питания для автомобилистов в городе Владивостоке

Проблема обеспечения кадрами предприятий малого бизнеса в сфере общественного питания для автомобилистов в городе Владивостоке Муниципальное казенное общеобразовательное учреждение «Шапкинская средняя общеобразовательная школа №11 имени Героя РФ Боровик

Муниципальное казенное общеобразовательное учреждение «Шапкинская средняя общеобразовательная школа №11 имени Героя РФ Боровик Рекомендации родителям будущих первоклассников «Подарите радость детям»

Рекомендации родителям будущих первоклассников «Подарите радость детям» Dostoprimechatelnosti-1

Dostoprimechatelnosti-1 Развитие регионального сервисабурового оборудования

Развитие регионального сервисабурового оборудования Алканы

Алканы Дневник писателя

Дневник писателя С добрым утром!

С добрым утром! Качество активов российского банковского сектора

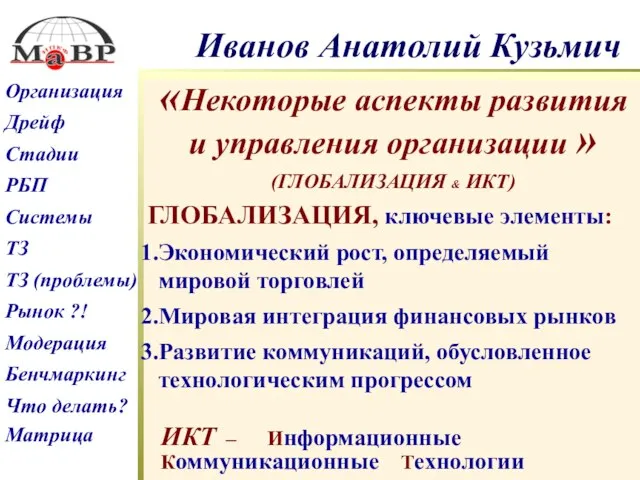

Качество активов российского банковского сектора «Некоторые аспекты развития и управления организации » (ГЛОБАЛИЗАЦИЯ & ИКТ)

«Некоторые аспекты развития и управления организации » (ГЛОБАЛИЗАЦИЯ & ИКТ) Дисморфофобия

Дисморфофобия О порядке заселения обучающихся, поступивших в 2018 году

О порядке заселения обучающихся, поступивших в 2018 году Праздничный стол (2 класс)

Праздничный стол (2 класс) Васютка в зеркале природы, или уроки Мудрости и Доброты

Васютка в зеркале природы, или уроки Мудрости и Доброты Праздник Ивана Купала

Праздник Ивана Купала Искрометный чеховских юмор (юморески А. П. Чехова)

Искрометный чеховских юмор (юморески А. П. Чехова) Numbers ducks. Dandal

Numbers ducks. Dandal Презентация на тему Медицина во время Великой Отечественной войны

Презентация на тему Медицина во время Великой Отечественной войны  Народный бюджет. Проведение уличного освещения в селе Арское

Народный бюджет. Проведение уличного освещения в селе Арское Yellowstone National Park

Yellowstone National Park Социальная защита населения: понятие и источники финансирования. Тема 1

Социальная защита населения: понятие и источники финансирования. Тема 1 Новая линейка по уходу за телом и волосами Hair & Body Line

Новая линейка по уходу за телом и волосами Hair & Body Line