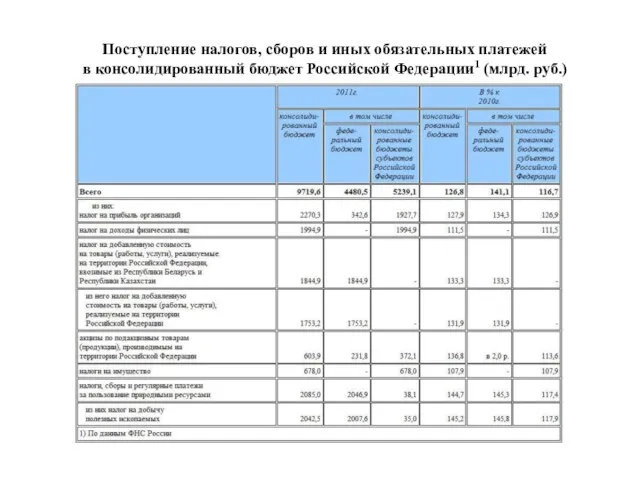

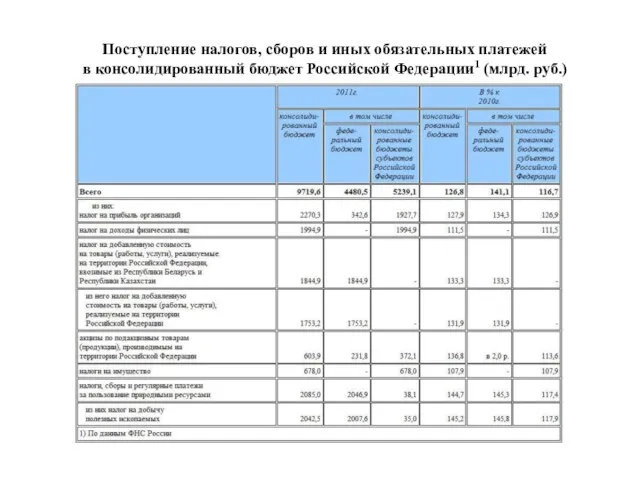

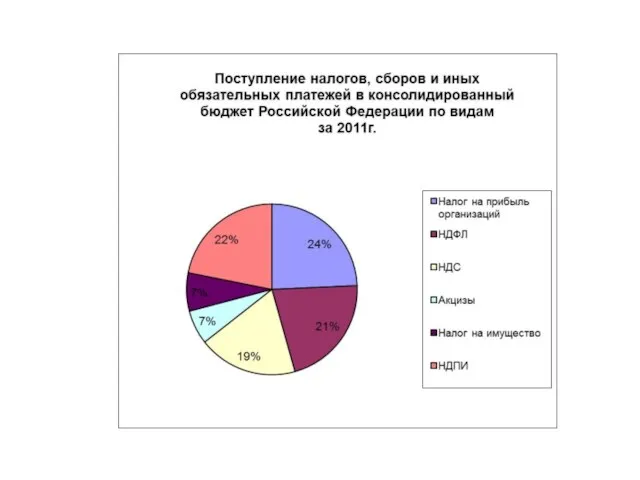

Слайд 2Поступление налогов, сборов и иных обязательных платежей

в консолидированный бюджет Российской Федерации1

(млрд. руб.)

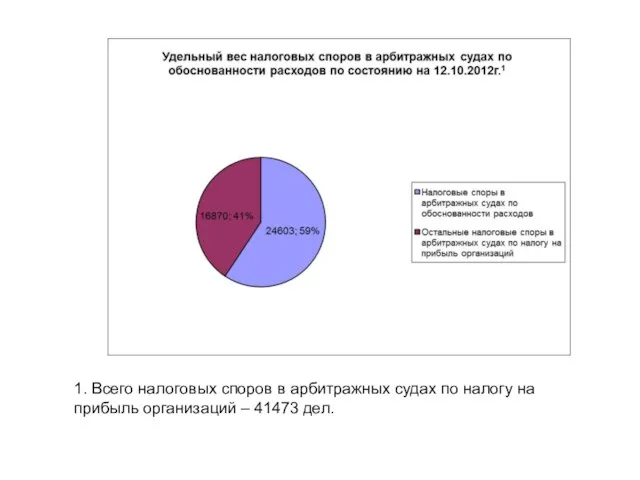

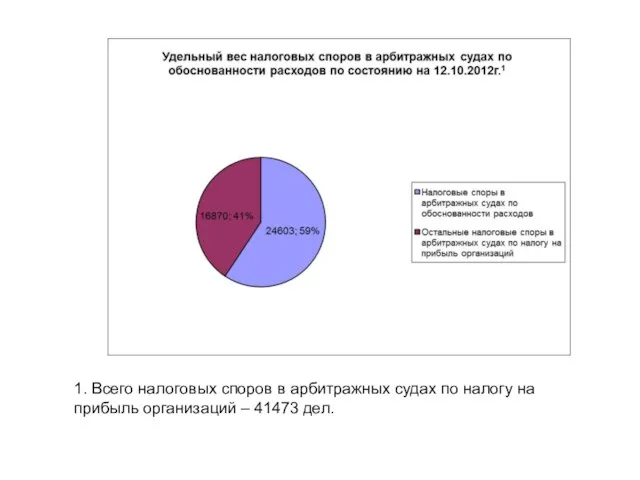

Слайд 41. Всего налоговых споров в арбитражных судах по налогу на прибыль организаций

– 41473 дел.

Слайд 5Критерии признания расходов

обоснованность (экономическая оправданность расходов);

документальная подтвержденность;

направленность на получение

дохода (установлен КС РФ).

Слайд 6Определение КС от 04.06.2007г. № 320-О-П:

обоснованность расходов должна оцениваться с учетом

обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности;

налогоплательщик осуществляет экономическую деятельность самостоятельно на свой риск и вправе самостоятельно и единолично оценивать ее эффективность и целесообразность;

бремя доказывания необоснованности расходов налогоплательщика возлагается на налоговые органы.

Слайд 7Спорные, но известные моменты

1) нетипичные расходы (например, из собственной практики с расходами

на цветы);

2) типичные:

- отсутствие доходов в конкретном отчетном (налоговом) периоде;

- отрицательный финансовый результат по отдельным сделкам;

- получение необоснованной налоговой выгоды.

Слайд 8Актуальные проблемы!!!

слухи о п. 4 ст. 9 Федерального закона от 06.12.2011г. №

402-ФЗ «О бухгалтерском учете» и документальной подтвержденности при применении ст. 93.1 НК РФ;

расходы по реальным сделкам с «однодневками» и применение расчетного метода.

Слайд 9Сущность расчетного метода

Действующим налоговым законодательством установлено два способа исчисления налоговых платежей:

прямой способ

(приоритетный), при котором налоговая база определяется исходя из фактических и документально подтвержденных формирующих ее показателей (ст. ст. 53, 54 НК РФ).

расчетный, при котором для исчисления налоговых обязательств используются особые правила.

При этом достоверно налоги могут быть исчислены только при надлежащих организации и оформлении учета доходов и расходов налогоплательщика, то есть при прямом методе. Достоверное исчисление сумм налоговых платежей при применении расчетного метода невозможно по объективным причинам: применение данного метода предполагает определение налогов с большой степенью вероятности, поскольку основано оно, как правило, на неких усредненных показателях

Слайд 10Прежние основания применения

расчетного метода

Подпункт 7 пункта 1 статьи 31 НК РФ (перечень

закрытый):

налоговые органы вправе определять суммы налогов, подлежащие уплате налогоплательщиками в бюджетную систему Российской Федерации, расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в случаях отказа налогоплательщика допустить должностных лиц налогового органа к осмотру производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налогообложения или ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги.

Слайд 11Применение расчетного метода

Определение ВАС РФ от 26.04.2012г. № ВАС-2341/12 по делу №

А71-13079/2010-А17:

- при принятии инспекцией оспариваемого решения, в котором была установлена недостоверность представленных заводом документов и содержались предположения о наличии в действиях налогоплательщика умысла на получение необоснованной налоговой выгоды, либо непроявлении должной осмотрительности при выборе контрагента, реальный размер предполагаемой налоговой выгоды и понесенных заводом затрат СЛЕДОВАЛО определить с учетом подпункта 7 пункта 1 статьи 31 НК РФ.

Слайд 12Применение расчетного метода

Определение ВАС РФ от 26.04.2012г. № ВАС-2341/12 по делу №

А71-13079/2010-А17:

- данная норма, по мнению коллегии судей, подлежит применению налоговым органом не только в случае непредставления налогоплательщиком для налоговой проверки первичных бухгалтерских документов, подтверждающих совершенные им хозяйственные операции, на что неоднократно указывал Президиум Высшего Арбитражного Суда Российской Федерации (постановления от 19.07.2011г. № 1621/11, от 10.04.2012г. № 16282/11), но и иных ситуациях, когда довод инспекции о недостоверности документов приводит к исключению из состава расходов налогоплательщика значительной части материальных затрат, что влечет искажение реального размера налоговых обязательств по налогу на прибыль.

Слайд 13Применение расчетного метода

Возникает вопрос относительно «…значительной части материальных затрат…»:

- более 20%?

- более

25%?

- более 50%?

Например, в Постановлении Пленума ВАС РФ от 12.10.2006г. № 53 говорится, что «Налоговая выгода может быть также признана необоснованной, если налоговым органом будет доказано, что деятельность налогоплательщика, его взаимозависимых или аффилированных лиц направлена на совершение операций, связанных с налоговой выгодой, преимущественно с контрагентами, не исполняющими своих налоговых обязанностей».

Т.е. ранее было более 50%.

Слайд 14Выводы о применении расчетного метода

правоприменительная практика, похоже, пришла к однозначному выводу, что

использование расчетного метода определения размера налоговых обязательств - это обязанность, а не право налогового органа;

несмотря на закрытый перечень оснований применения расчетного метода, суды его расширили:

в случае, когда в ходе проверок налогоплательщика выявляются сделки с сомнительным контрагентом (причем реальность и экономическая обоснованность подобных сделок сомнению не подвергаются - это существенный момент), налоговый орган должен поступить так же, как если бы первичные документы были утеряны - применить расчетный метод для определения объективного (реального) размера налоговых обязательств налогоплательщика;

Слайд 15Выводы о применении расчетного метода

непроявление налогоплательщиком должной осторожности и осмотрительности при заключении

сделок в условиях реальности совершенных операций с проблемным поставщиком не может являться основанием для полного исключения из облагаемой базы расходов, понесенных по таким сделкам.

исключение налоговых расходов из состава затрат возможно только в случае установления факта получения налоговой выгоды налогоплательщиком вне связи с реальным совершением операций;

Слайд 16Выводы о применении расчетного метода

исходя из последних тенденций, складывающихся в арбитражной практике,

теперь расчетный метод можно рассматривать не только как предоставленную законом налоговому органу возможность пополнить бюджет, но и как реальный шанс для налогоплательщиков в ряде случаев сэкономить на налоговых платежах - поскольку, исключая некоторые расходы из облагаемой базы, налоговики обязаны определить размер налоговых обязательств расчетным путем.

Слайд 17Однако, о неприменение расчетного метода

Постановление Президиума ВАС РФ от 03.07.2012г. № 2341/12

по делу № А71-13079/2010-А17:

«…определение размера налоговых обязательств при наличии сомнений в обоснованности налоговой выгоды должно производиться с учетом реального характера сделки и ее действительного экономического смысла»;

«…в случае, когда налоговый орган установил непроявление налогоплательщиком необходимой степени осмотрительности при выборе контрагента, именно на налогоплательщика в силу требований пункта 1 статьи 65 Арбитражного процессуального кодекса Российской Федерации возлагается обязанность доказать рыночность цен, примененных по оспариваемым сделкам».

Слайд 182 способа решения одной проблемы?

Определение ВАС РФ от 26.04.2012г. № ВАС-2341/12 по

делу № А71-13079/2010-А17 (применение расчетного метода)?

или

Постановление Президиума ВАС РФ от 03.07.2012г. № 2341/12 по делу № А71-13079/2010-А17 (применение рыночных цен)?

Политические режимы

Политические режимы Тройникова Софья автор.

Тройникова Софья автор. Приостановление полномочий судьи и отставки судьи

Приостановление полномочий судьи и отставки судьи Административные правоотношения

Административные правоотношения Экология и культура -будущее России

Экология и культура -будущее России Рынок труда и заработная плата

Рынок труда и заработная плата КОМПЬЮТЕР И ВИДЕОКАМЕРА КАК ИНСТРУМЕНТЫ ОБУЧЕНИЯ ФИЗИКЕ

КОМПЬЮТЕР И ВИДЕОКАМЕРА КАК ИНСТРУМЕНТЫ ОБУЧЕНИЯ ФИЗИКЕ Саба районы Шынар авылы

Саба районы Шынар авылы Презентация на тему Уголовное право. Уголовный процесс

Презентация на тему Уголовное право. Уголовный процесс Новые технологии при тестоведении

Новые технологии при тестоведении ЮГОРСКИЙ ГОСУДАРСТВЕННЫЙУНИВЕРСИТЕТ

ЮГОРСКИЙ ГОСУДАРСТВЕННЫЙУНИВЕРСИТЕТ «Музыка и движение»

«Музыка и движение» ОЦЕНКА КАЧЕСТВА АНАЛЬГЕТИКОВ НЕКОТОРЫХ ПРОИЗВОДИТЕЛЕЙ

ОЦЕНКА КАЧЕСТВА АНАЛЬГЕТИКОВ НЕКОТОРЫХ ПРОИЗВОДИТЕЛЕЙ ДОБРОКАЧЕСТВЕННЫЕ ОПУХОЛИ ЖЕНСКИХ ПОЛОВЫХ ОРГАНОВ (лекция)

ДОБРОКАЧЕСТВЕННЫЕ ОПУХОЛИ ЖЕНСКИХ ПОЛОВЫХ ОРГАНОВ (лекция) Программа курса Семейная фотография

Программа курса Семейная фотография Охрана здоровья и безопасностьИТОГИ 2008 годаОАО «АрселорМиттал Кривой Рог», Украина

Охрана здоровья и безопасностьИТОГИ 2008 годаОАО «АрселорМиттал Кривой Рог», Украина Что такое вредные привычки и каковы причины их возникновения и последствия?

Что такое вредные привычки и каковы причины их возникновения и последствия? Кома

Кома  Презентация на тему Биография и творчество Чингиза Айтматова (1928 – 2008)

Презентация на тему Биография и творчество Чингиза Айтматова (1928 – 2008) Презентация на тему Периметр и площадь прямоугольника

Презентация на тему Периметр и площадь прямоугольника увтро

увтро Economic and Political unification

Economic and Political unification  Авторитет государственной власти

Авторитет государственной власти Провешивание прямой на местности

Провешивание прямой на местности Использование УМК в современной начальной школе. Федеральный перечень учебников

Использование УМК в современной начальной школе. Федеральный перечень учебников proekt_TTU (1)

proekt_TTU (1) Проект.pptx презентация ШЭПР

Проект.pptx презентация ШЭПР Беспроводное устройство управления элементами системы “Умный дом”

Беспроводное устройство управления элементами системы “Умный дом”