Содержание

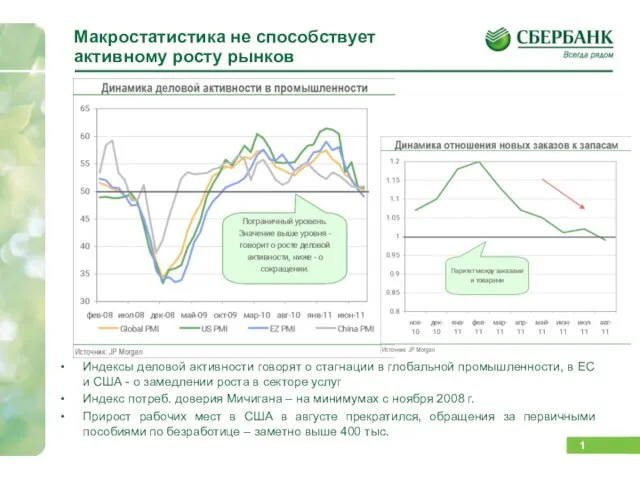

- 2. Макростатистика не способствует активному росту рынков Индексы деловой активности говорят о стагнации в глобальной промышленности, в

- 3. Европа. Греция – дефолт, похоже, предрешен… что дальше? Котировки CDS на греческий долг отражают вероятность дефолта

- 4. Состояние финсектора также не внушает оптимизма -1 Состояние долгового рынка и банковского сектора в Европе находится

- 5. Состояние финсектора также не внушает оптимизма -2 А также росте кредитных ставок и постепенном повышении кредитных

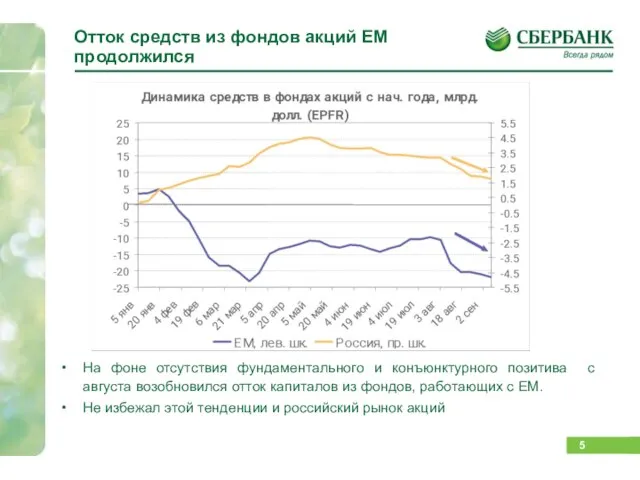

- 6. Отток средств из фондов акций ЕМ продолжился На фоне отсутствия фундаментального и конъюнктурного позитива с августа

- 7. Фондовые рынки – под давлением Фондовые рынки скорректировались в августе (российский рынок упал сильнее), перейдя в

- 8. Товарные рынки смотрятся лучше Товарные рынки (по CRB) консолидируются у уровней начала года Среди товарных рынков

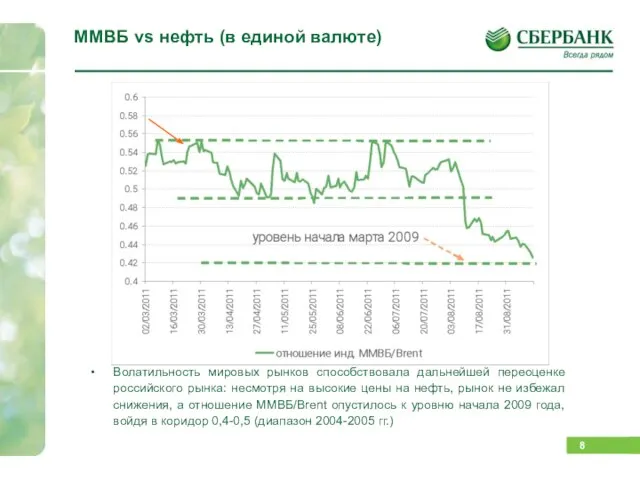

- 9. ММВБ vs нефть (в единой валюте) Волатильность мировых рынков способствовала дальнейшей переоценке российского рынка: несмотря на

- 10. Российский рынок акций – вновь в широком боковике Газпрому, Сургутнефтегазу и НорНикелю Рынок акций, после сильной

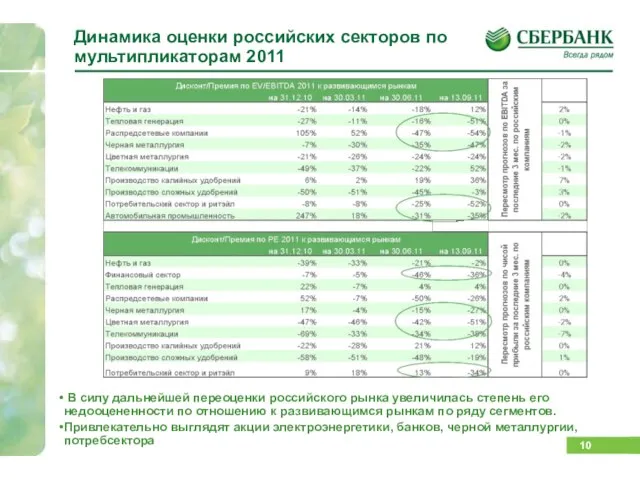

- 11. Динамика оценки российских секторов по мультипликаторам 2011 В силу дальнейшей переоценки российского рынка увеличилась степень его

- 12. Факторы роста и снижения пока компенсируют друг друга ФАКТОРЫ РОСТА: Ожидания QE3 Относительная недооценка российского рынка

- 13. Прогноз динамики российского рынка акций Возросшая волатильность увела в августе индекс ММВБ к отметке 1350 пунктов,

- 15. Скачать презентацию

Особенности истории России. Место России в мировом историческом процессе

Особенности истории России. Место России в мировом историческом процессе Оппортунистические инфекции

Оппортунистические инфекции  Всемирный день борьбы со СПИДом

Всемирный день борьбы со СПИДом Доказательная медицина и стандарты медицинской деятельности

Доказательная медицина и стандарты медицинской деятельности Система счетов и двойная запись

Система счетов и двойная запись Презентация на тему Лепка из пластилина

Презентация на тему Лепка из пластилина  Ночевала тучка золотая

Ночевала тучка золотая Revision

Revision Материально-производственная деятельность человека.

Материально-производственная деятельность человека. Как помочь ребёнку быть внимательным.

Как помочь ребёнку быть внимательным. Защитники земли русской. Работы учеников

Защитники земли русской. Работы учеников Презентация на тему ПОЛИТИЧЕСКИЙ ПРОГНОЗ: сущность, научные основы и принципы

Презентация на тему ПОЛИТИЧЕСКИЙ ПРОГНОЗ: сущность, научные основы и принципы  Словообразование (6 класс)

Словообразование (6 класс) 1 сентября. Классный час «От пера до компьютера».

1 сентября. Классный час «От пера до компьютера». Грамматические особенности перевода арабских фильмов на русский язык

Грамматические особенности перевода арабских фильмов на русский язык 1.3.2 Логические элементы ЭВМ

1.3.2 Логические элементы ЭВМ HTML

HTML Психологический климат в трудовом коллективе

Психологический климат в трудовом коллективе НОУ СОШ Гармония

НОУ СОШ Гармония Китайско-конфуцианская цивилизация

Китайско-конфуцианская цивилизация Каракули. Упражнение 2

Каракули. Упражнение 2 Презентация на тему Треугольники 7 класс геометрия

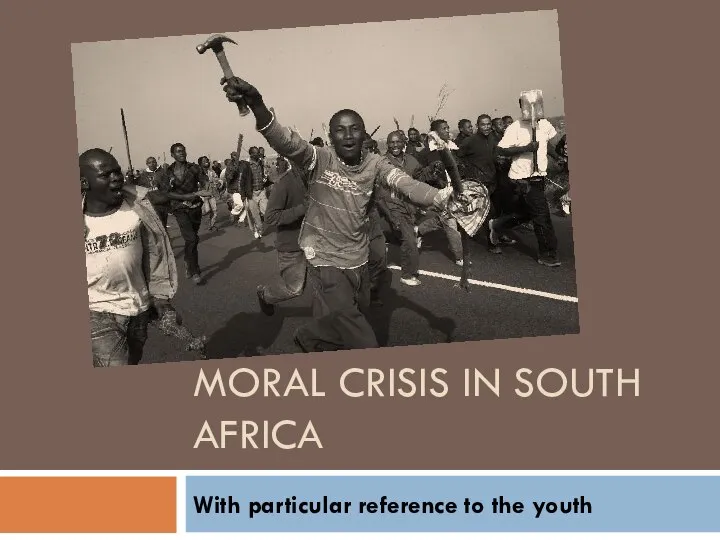

Презентация на тему Треугольники 7 класс геометрия  Moral Crisis in south Africa

Moral Crisis in south Africa Промоагентство

Промоагентство Презентация на тему Проблема темперамента и характера

Презентация на тему Проблема темперамента и характера Мой творческий путь в прозе и стихах

Мой творческий путь в прозе и стихах ПРОГРАММА«ТРИ ШАГА К УНИКАЛЬНОМУ СЕРВИСУ»GLOBAL SOLUTIONS Ltd.

ПРОГРАММА«ТРИ ШАГА К УНИКАЛЬНОМУ СЕРВИСУ»GLOBAL SOLUTIONS Ltd. Политические режимы. Типы политических режимов

Политические режимы. Типы политических режимов