Содержание

- 2. Москва, 12 октября 2005 года Роль секьюритизации Традиционный взгляд на секьюритизацию Механизм рефинансирования Возможность расширения масштабов

- 3. Москва, 12 октября 2005 года Секьюритизация как механизм управления кредитными рисками Диверсификация кредитного портфеля позволяет коммерческому

- 4. Москва, 12 октября 2005 года Секьюритизация как механизм управления кредитными рисками Cекьюритизация (в том числе синтетическая

- 5. Москва, 12 октября 2005 года Использование секьюритизации для управления ликвидностью Секьюритизация оказывает значительное влияние на ликвидность

- 6. Москва, 12 октября 2005 года Секьюритизация как способ управления достаточностью капитала Секьюритизация предствляет собой эффективный механизм

- 8. Скачать презентацию

Слайд 2Москва, 12 октября 2005 года

Роль секьюритизации

Традиционный взгляд на секьюритизацию

Механизм рефинансирования

Возможность расширения масштабов

Москва, 12 октября 2005 года

Роль секьюритизации

Традиционный взгляд на секьюритизацию

Механизм рефинансирования

Возможность расширения масштабов

бизнеса

Альтернативный подход к использованию секьюритизации

Управление кредитными рисками

Управление ликвидностью

Управление достаточностью капитала

Аспекты рефинансирования и риск-менеджмента связаны и должны учитываться совместно

Альтернативный подход к использованию секьюритизации

Управление кредитными рисками

Управление ликвидностью

Управление достаточностью капитала

Аспекты рефинансирования и риск-менеджмента связаны и должны учитываться совместно

Слайд 3Москва, 12 октября 2005 года

Секьюритизация как механизм управления кредитными рисками

Диверсификация кредитного портфеля

Москва, 12 октября 2005 года

Секьюритизация как механизм управления кредитными рисками

Диверсификация кредитного портфеля

позволяет коммерческому банку значительно снизить уровень несистематического кредитного риска

Одним из необходимых условий эффективного управления систематическим кредитными риском портфеля после его размещения является возможность его беспрепятственной продажи третьим лицам

Возможности банков по непосредственной продаже активов ограничена сильным негативным воздействием проблем морального риска (moral hazard) и неблагоприятного отбора (adverse selection)

Одним из необходимых условий эффективного управления систематическим кредитными риском портфеля после его размещения является возможность его беспрепятственной продажи третьим лицам

Возможности банков по непосредственной продаже активов ограничена сильным негативным воздействием проблем морального риска (moral hazard) и неблагоприятного отбора (adverse selection)

Слайд 4Москва, 12 октября 2005 года

Секьюритизация как механизм управления кредитными рисками

Cекьюритизация (в том

Москва, 12 октября 2005 года

Секьюритизация как механизм управления кредитными рисками

Cекьюритизация (в том

числе синтетическая с использованием кредитных производных инструментов) позволяет банкам эффективно управлять профилем кредитного риска своего портфеля активов посредством передачи кредитного риска внешним инвесторам

При этом неотъемлемые для секьюритизации механизмы (группировка активов в хорошо диверсифицированные пулы, повышение кредитного качества портфелей активов, структурирование ценных бумаг, обеспеченных активами) являются решениями проблем морального азарта и неблагоприятного отбора

Создание программ выпуска ценных бумаг, обеспеченных активами, предоставляет банкам возможности по оперативному управлению кредитным риском

При этом неотъемлемые для секьюритизации механизмы (группировка активов в хорошо диверсифицированные пулы, повышение кредитного качества портфелей активов, структурирование ценных бумаг, обеспеченных активами) являются решениями проблем морального азарта и неблагоприятного отбора

Создание программ выпуска ценных бумаг, обеспеченных активами, предоставляет банкам возможности по оперативному управлению кредитным риском

Слайд 5Москва, 12 октября 2005 года

Использование секьюритизации для управления ликвидностью

Секьюритизация оказывает значительное влияние

Москва, 12 октября 2005 года

Использование секьюритизации для управления ликвидностью

Секьюритизация оказывает значительное влияние

на ликвидность банка вследствие того, что при использовании секьюритизации с «действительной продажей» активы, генерирующие будущие денежные потоки, заменяются денежными средствами

Использование секьюритизации предоставляет банкам возможность реагировать на шоки ликвидности, вызванные, например, снижением темпов привлечения депозитов, предоставлением клиентам финансирования в рамках открытых кредитных линий, исполнением аккредитивов

При использовании секьюритизации для целей управления ликвидностью банки прибегают к секьюритизации с частичной передачей кредитного риска внешним инвесторам, т.е. самостоятельно предоставляют кредитную поддержку выпускаемым ценным бумагам, обеспеченным активами

Использование секьюритизации предоставляет банкам возможность реагировать на шоки ликвидности, вызванные, например, снижением темпов привлечения депозитов, предоставлением клиентам финансирования в рамках открытых кредитных линий, исполнением аккредитивов

При использовании секьюритизации для целей управления ликвидностью банки прибегают к секьюритизации с частичной передачей кредитного риска внешним инвесторам, т.е. самостоятельно предоставляют кредитную поддержку выпускаемым ценным бумагам, обеспеченным активами

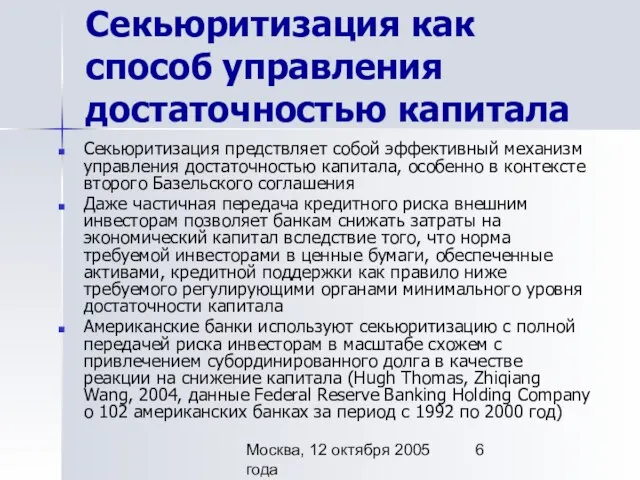

Слайд 6Москва, 12 октября 2005 года

Секьюритизация как способ управления достаточностью капитала

Секьюритизация предствляет собой

Москва, 12 октября 2005 года

Секьюритизация как способ управления достаточностью капитала

Секьюритизация предствляет собой

эффективный механизм управления достаточностью капитала, особенно в контексте второго Базельского соглашения

Даже частичная передача кредитного риска внешним инвесторам позволяет банкам снижать затраты на экономический капитал вследствие того, что норма требуемой инвесторами в ценные бумаги, обеспеченные активами, кредитной поддержки как правило ниже требуемого регулирующими органами минимального уровня достаточности капитала

Американские банки используют секьюритизацию с полной передачей риска инвесторам в масштабе схожем с привлечением субординированного долга в качестве реакции на снижение капитала (Hugh Thomas, Zhiqiang Wang, 2004, данные Federal Reserve Banking Holding Company о 102 американских банках за период с 1992 по 2000 год)

Даже частичная передача кредитного риска внешним инвесторам позволяет банкам снижать затраты на экономический капитал вследствие того, что норма требуемой инвесторами в ценные бумаги, обеспеченные активами, кредитной поддержки как правило ниже требуемого регулирующими органами минимального уровня достаточности капитала

Американские банки используют секьюритизацию с полной передачей риска инвесторам в масштабе схожем с привлечением субординированного долга в качестве реакции на снижение капитала (Hugh Thomas, Zhiqiang Wang, 2004, данные Federal Reserve Banking Holding Company о 102 американских банках за период с 1992 по 2000 год)

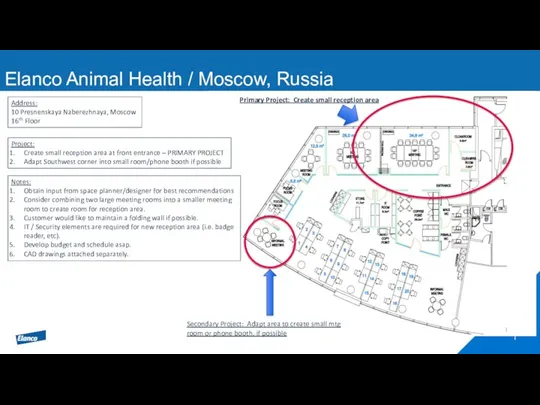

Elanco Moscow Russia Office Spaceplan

Elanco Moscow Russia Office Spaceplan тестирование обучающихся образовательных учреждений Санкт-Петербурга с использованием АИС «Знак» по общеобразовательным пред

тестирование обучающихся образовательных учреждений Санкт-Петербурга с использованием АИС «Знак» по общеобразовательным пред Современный уроклитературного чтения в 5-7 классах

Современный уроклитературного чтения в 5-7 классах Влияние иностранных заимствований на кредитную политику банков во время кризиса

Влияние иностранных заимствований на кредитную политику банков во время кризиса Я бы в тестеры пошел, пусть меня научат!

Я бы в тестеры пошел, пусть меня научат! Певец русской природы

Певец русской природы Одарённые дети-инвалиды

Одарённые дети-инвалиды Получение черновых концентратов при скважинной гидродобыче

Получение черновых концентратов при скважинной гидродобыче Моя будущая профессия (2)

Моя будущая профессия (2) Международное сотрудничество по борьбе с контрабандой в рамках государств,членов ВТО Подготовила: Клеутина С.А.,группа МЭ-092

Международное сотрудничество по борьбе с контрабандой в рамках государств,членов ВТО Подготовила: Клеутина С.А.,группа МЭ-092 Назаровская Ярослава Геннадиевна, Центр чтения СПБ ГУК «Невская ЦБС»

Назаровская Ярослава Геннадиевна, Центр чтения СПБ ГУК «Невская ЦБС» Комплексные кадастровые работы

Комплексные кадастровые работы Декларация прав человека и гражданина

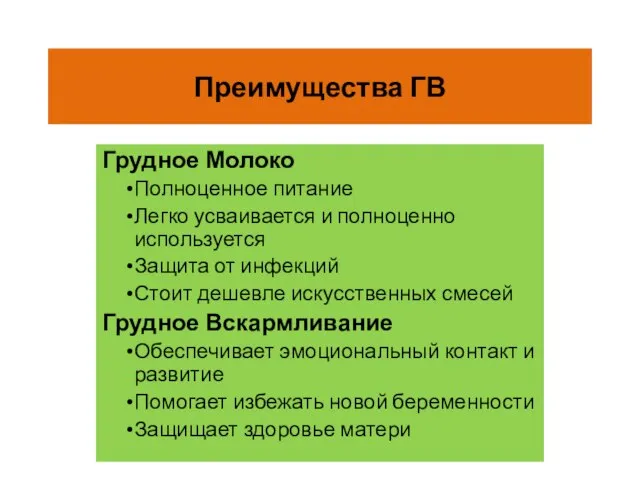

Декларация прав человека и гражданина Преимущества ГВ

Преимущества ГВ Герои поэмы Н.В.Гоголя «Мертвые души»

Герои поэмы Н.В.Гоголя «Мертвые души» Письмо личного характера

Письмо личного характера  Проект школьный двор

Проект школьный двор Презентация на тему Первая помощь при ранениях

Презентация на тему Первая помощь при ранениях Размножение и развитие лягушки

Размножение и развитие лягушки МОУ «Пашская средняя общеобразовательная школа»

МОУ «Пашская средняя общеобразовательная школа» Презентация на тему Определение в русском языке (8 класс)

Презентация на тему Определение в русском языке (8 класс) Упражнения со спичками

Упражнения со спичками Графическое решение квадратных уравнений

Графическое решение квадратных уравнений СТОЛБНЯК

СТОЛБНЯК Текстовая и графическая информация (2 класс)

Текстовая и графическая информация (2 класс) Презентация на тему Число 0

Презентация на тему Число 0  Внедрение ФГОС в начальной школе ГОУ гимназии №505

Внедрение ФГОС в начальной школе ГОУ гимназии №505 Правописание приставок ПРИ- и ПРЕ-

Правописание приставок ПРИ- и ПРЕ-