Слайд 2Сущность кредита.

Креди́т — экономические отношения, при которых одна сторона получает от другой денежные

средства, товары/вещи, не запрещённые соответствующим законодательством к передаче, и обещает предоставить возмещение (оплату) или вернуть ресурсы в будущем.

Кредит является долговым обязательством, и обладает следующими признаками:

связан с доверием одного человека, предоставляющего другому лицу определенную ценность или денежную сумму;

Данные отношения основываются на возникновении договоров;

кредитор передает заемщику какую-либо ценность;

заемщик должен вернуть предоставленную ему сумму или ценность либо ее эквивалент в установленный срок.

Кредитные отношения — это денежные отношения, связанные с передачей и возвратом финансов, расчетной организацией , кредитованием финансовых вкладов, использованием государственного кредита, и так далее.

Слайд 5Формы кредита

1. Банковский кредит.

2.Коммерческий кредит.

3. Потребительский кредит.

4. Государственный кредит.

5. Международный кредит.

6. Ростовщический

кредит.

Слайд 6Кредитная система. Что это?

Кредитная система – это совокупность различных кредитно-финансовых институтов, действующих

на рынке ссудных капиталов и осуществляющих аккумуляцию и мобилизацию денежного капитала (Е. Ф. Жуков).

Кредитная система – совокупность кредитных отношений, форм и методов кредитования (функциональная форма)

Кредитная система – (в широком смысле) совокупность кредитных отношений, форм и методов кредита, существующих в рамках той или иной социально-экономической формации; (в узком смысле) совокупность банков и других кредитно-финансовых учреждений, осуществляющих мобилизацию свободных денежных капиталов и доходов и предоставление их в ссуду (Едронова В.Н.)

Кредитная система РФ функционирует в соответствии с двумя специализированными федеральными законами: Федеральный закон от 2 декабря 1990 г. N 395-I "О банках и банковской деятельности" и Федеральный закон от 10.07.2002 N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)", а также Гражданским кодексом РФ и другими нормативными актами.

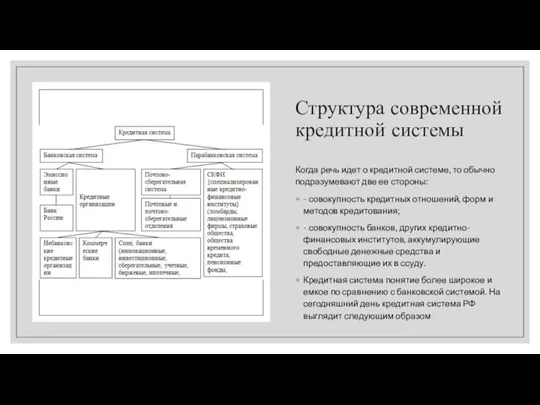

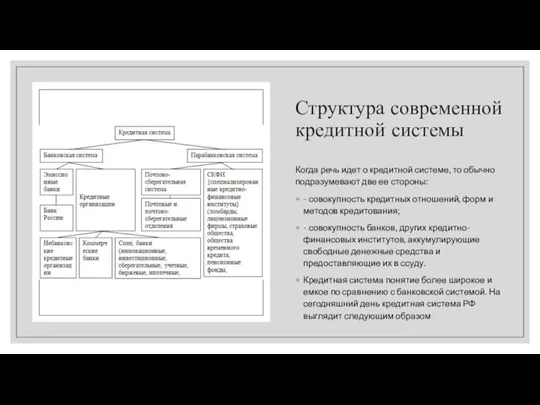

Слайд 7Структура современной кредитной системы

Когда речь идет о кредитной системе, то обычно подразумевают

две ее стороны:

- совокупность кредитных отношений, форм и методов кредитования;

- совокупность банков, других кредитно-финансовых институтов, аккумулирующие свободные денежные средства и предоставляющие их в ссуду.

Кредитная система понятие более широкое и емкое по сравнению с банковской системой. На сегодняшний день кредитная система РФ выглядит следующим образом

Слайд 8Двухуровневая банковская система в России:

верхний уровень - Банк России

нижний уровень

- кредитные организации.

Законодательно основа банковской системы России закреплена федеральным законом от 10 июня 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» и от 3 февраля 1996 г. № 17-ФЗ «О банках и банковской деятельности».

Законом «О банках и банковской деятельности» кредитная организация определяется как юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка РФ имеет право осуществлять банковские операции, предусмотренные законом. В РФ кредитные организации делятся на два типа:

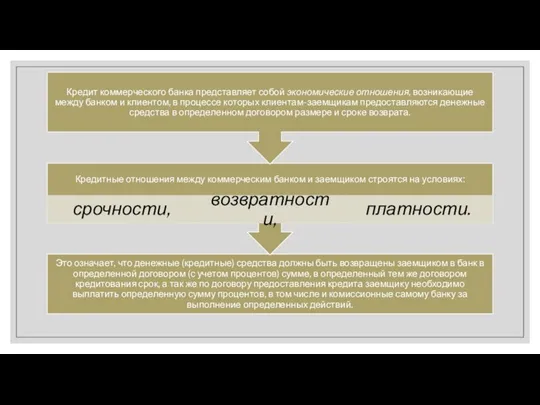

Банк - это кредитная организация, которая имеет исключительное право осуществлять в совокупности, следующие банковские операции:

1) привлекать во вклады денежные средства физических и юридических лиц;

2) размещать эти средства от своего имени и за свой счет на условиях возвратности, платности, срочности;

3) открывать и вести банковские счета физических и юридических лиц.

Небанковская кредитная организация - кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные законом. Допустимые сочетания банковских операций для них должны устанавливаться Банком России. На практике получили развитие три вида небанковских кредитных организаций: расчетные, депозитно-кредитные и инкассации.

Слайд 9Центральный банк России является главным банком государства. Он независим от распорядительных и

исполнительных органов власти. Центральный банк – это экономически самостоятельное учреждение. Он осуществляет свои расходы за счет собственных доходов.

Центральный банк монопольно производит эмиссию (выпуск) кредитных денег в наличной форме (банкнот), осуществляет кредитование коммерческих банков, хранит кассовые резервы других кредитных учреждений, выполняет расчетные операции и осуществляет контроль за деятельностью прочих кредитных институтов.

Коммерческие банки – это кредитные учреждения универсального характера, которые осуществляют кредитные, фондовые, посреднические операции, организуют платежный оборот в масштабе национального хозяйства.

Основными функциями коммерческих банков являются:

• мобилизация временно свободных денежных средств и превращение их в капитал;

• кредитование предприятий, государства и населения;

• выпуск кредитных денег;

• осуществление расчетов и платежей в хозяйстве;

• эмиссионно-учредительская функция;

• консультирование, представление экономической и финансовой информации.

Специализированные кредитно-финансовые учреждения занимаются кредитованием определенных сфер и отраслей хозяйственной деятельности. Обычно они доминируют в узких секторах рынка ссудных капиталов.

К специализированным кредитно-финансовым учреждениям относятся:

1. Инвестиционные банки;

2. Сберегательные учреждения;

3. Страховые компании;

4. Пенсионные фонды;

5. Инвестиционные компании.

Слайд 10Недостатком же отечественной банковской системы является недостаточное разнообразие и расширение деятельности ее

второго (нижнего) уровня. Большинство российских банков являются универсальными. Законодательство не предусматривает специализации последних по видам их операций. Хотя некоторые из банков и обозначили в своем названии функциональные особенности («инновационный банк», «ипотечный банк», сельскохозяйственный банк», «муниципальный банк»), независимо от этого все они в настоящее время подчиняются единым нормам банковского законодательства. Банком России к ним предъявляются одинаковые требования, для всех них установлены единые нормативы. Исключение составляет Сберегательный банк РФ, который является крупнейшим банком с государственным участием и занимает монопольные позиции на рынке частных вкладов.

Слайд 11Виды банков

Центральный (эмиссионный) банк -.

Коммерческие банки

Инвестиционные банки

Сберегательные банки

Ипотечные банки

Банки потребительского кредита

Банковский холдинг

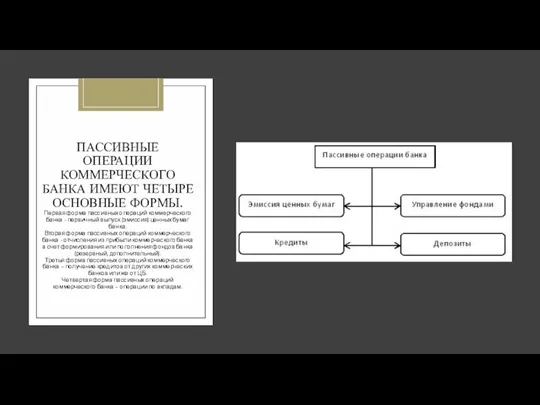

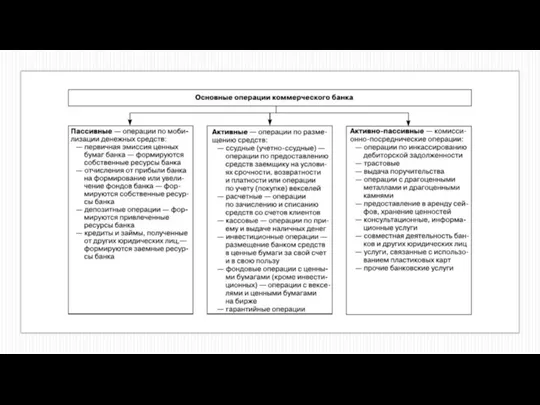

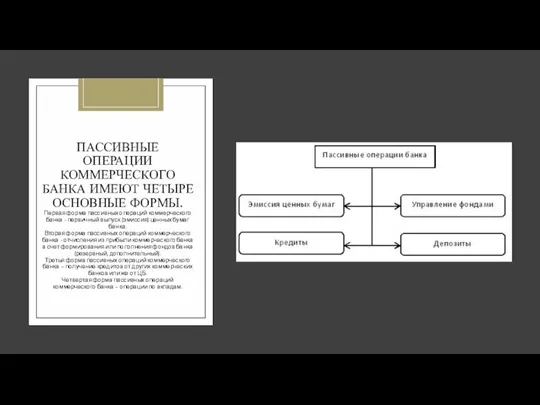

Слайд 14ПАССИВНЫЕ ОПЕРАЦИИ КОММЕРЧЕСКОГО БАНКА ИМЕЮТ ЧЕТЫРЕ ОСНОВНЫЕ ФОРМЫ.

Первая форма пассивных операций коммерческого

банка - первичный выпуск (эмиссия) ценных бумаг банка.

Вторая форма пассивных операций коммерческого банка - отчисления из прибыли коммерческого банка в счет формирования или пополнения фондов банка (резервный, дополнительный).

Третья форма пассивных операций коммерческого банка – получение кредитов от других коммерческих банков или же от ЦБ.

Четвертая форма пассивных операций коммерческого банка – операции по вкладам.

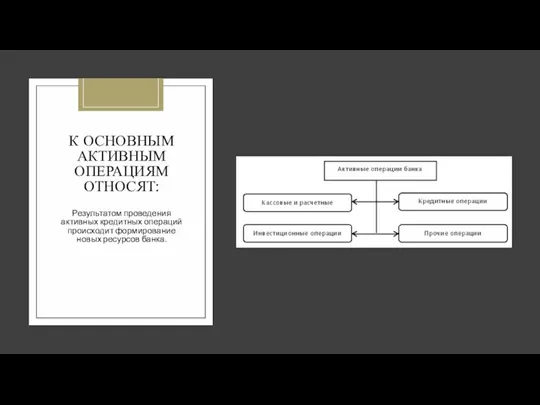

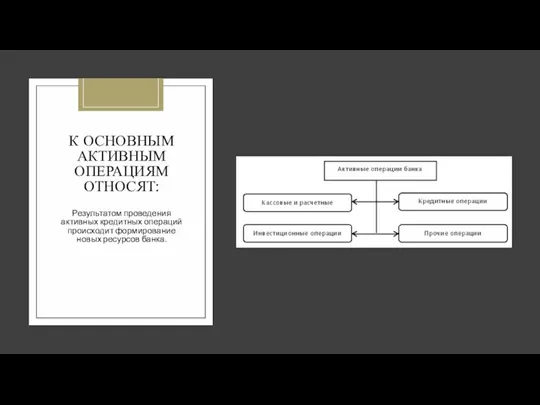

Слайд 15К ОСНОВНЫМ АКТИВНЫМ ОПЕРАЦИЯМ ОТНОСЯТ:

Результатом проведения активных кредитных операций происходит формирование новых

ресурсов банка.

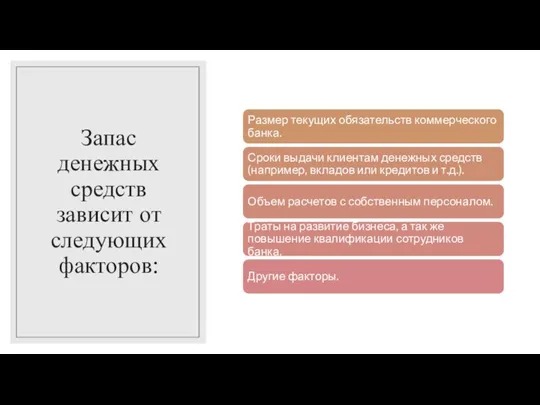

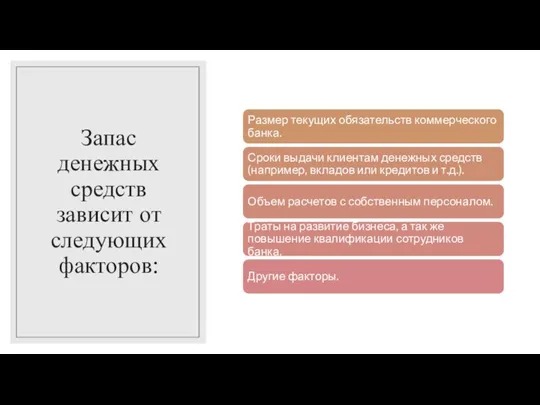

Слайд 16Запас денежных средств зависит от следующих факторов:

Слайд 18Государственное регулирование предложения денег.

Антиинфляционная политика - это совокупность мер государственного регулирования, направленная на контроль

над уровнем инфляции.

Известны два пути ликвидации инфляции:

а) радикальный;

б) адаптационный (приспособление к инфляции).

Слайд 19Основными направлениями государственной политики в вопросах обеспечения устойчивости денежного рынка должны быть:

-поддержание

доверия к банковской системе и обеспечение условий для стабильного ею функционирования, защита интересов вкладчиков и кредиторов;

-снижение объёмов и удельного веса недействующих кредитов;

-сдерживание инфляции и обеспечение условий для стабильного экономического роста и повышения конкурентоспособности национальной экономики;

-проведение взвешенной долговой политики, сбалансирование объёмов и структуры внутренних и внешних заимствований; -сбалансирование текущего счета платёжного баланса;

-снижение уровня финансовой долларизации, совершенствование системы валютного регулирования, контроля и хеджирования валютных рисков;

-совершенствование системы наличного денежного обращения и расширение сферы безналичных расчётов населения.

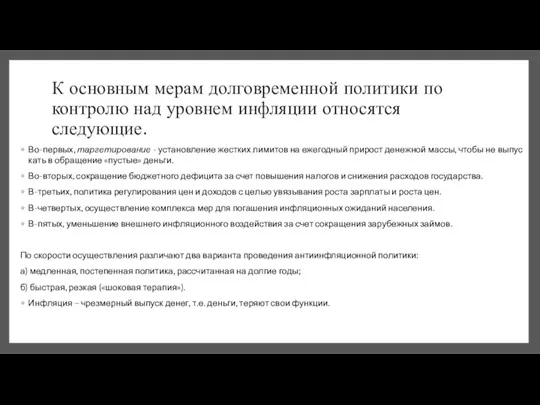

Слайд 20К основным мерам долговременной политики по контролю над уровнем инфляции относятся следующие.

Во-первых, таргетирование

- установление жестких лимитов на ежегодный прирост денежной массы, чтобы не выпускать в обращение «пустые» деньги.

Во-вторых, сокращение бюджетного дефицита за счет повышения налогов и снижения расходов государства.

В-третьих, политика регулирования цен и доходов с целью увязывания роста зарплаты и роста цен.

В-четвертых, осуществление комплекса мер для погашения инфляционных ожиданий населения.

В-пятых, уменьшение внешнего инфляционного воздействия за счет сокращения зарубежных займов.

По скорости осуществления различают два варианта проведения антиинфляционной политики:

а) медленная, постепенная политика, рассчитанная на долгие годы;

б) быстрая, резкая («шоковая терапия»).

Инфляция – чрезмерный выпуск денег, т.е. деньги, теряют свои функции.

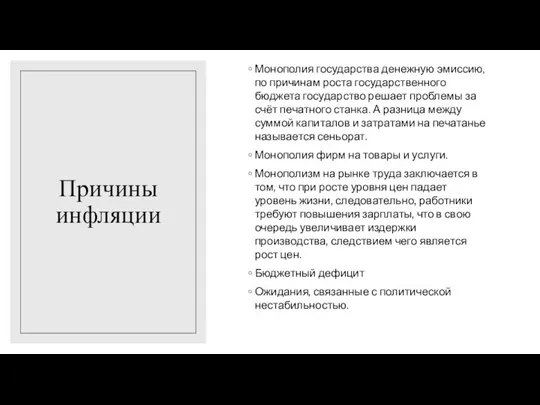

Слайд 21Причины инфляции

Монополия государства денежную эмиссию, по причинам роста государственного бюджета государство решает

проблемы за счёт печатного станка. А разница между суммой капиталов и затратами на печатанье называется сеньорат.

Монополия фирм на товары и услуги.

Монополизм на рынке труда заключается в том, что при росте уровня цен падает уровень жизни, следовательно, работники требуют повышения зарплаты, что в свою очередь увеличивает издержки производства, следствием чего является рост цен.

Бюджетный дефицит

Ожидания, связанные с политической нестабильностью.

Введение. Сущность и содержание маркетинга. Методология современного маркетинга

Введение. Сущность и содержание маркетинга. Методология современного маркетинга Клуб Подружка: День тельняшки

Клуб Подружка: День тельняшки Наши пушистые друзья. Кошки

Наши пушистые друзья. Кошки Социальные познания

Социальные познания  Комната девочек

Комната девочек Euro4travel Euro4music Euro4care Серии продуктов.

Euro4travel Euro4music Euro4care Серии продуктов. Положительное и отрицательное в интернете

Положительное и отрицательное в интернете 2.6. Радиационные гигрометры.

2.6. Радиационные гигрометры. Услуга Мобильный бюджет

Услуга Мобильный бюджет Презентация на тему "Структура и организация работы операционного блока" - скачать презентации по Медицине

Презентация на тему "Структура и организация работы операционного блока" - скачать презентации по Медицине Открытие Северной Америки

Открытие Северной Америки [email protected]

[email protected] Выполнение фотосъёмки портрета

Выполнение фотосъёмки портрета Презентация на тему Западная Сибирь

Презентация на тему Западная Сибирь Стандарты комплекса ГОСТ 34

Стандарты комплекса ГОСТ 34 Hierarchiemodelle, das Modell des Involvements and ihre Bedeutung für soziale Kampagnen

Hierarchiemodelle, das Modell des Involvements and ihre Bedeutung für soziale Kampagnen Литература Средневековья X - XV века

Литература Средневековья X - XV века Отделение ПОЧВОВЕДЕНИЯприветствует вас – наших абитуриентов

Отделение ПОЧВОВЕДЕНИЯприветствует вас – наших абитуриентов ТИХИЙ ОКЕАН

ТИХИЙ ОКЕАН Государственное образовательное учреждение города Москвы средняя общеобразовательная школа «Школа здоровья» № 440 – окружной

Государственное образовательное учреждение города Москвы средняя общеобразовательная школа «Школа здоровья» № 440 – окружной  Комплексное специальное упражнение по физической подготовке, проверке и оценке военнослужащих войскового звена

Комплексное специальное упражнение по физической подготовке, проверке и оценке военнослужащих войскового звена Исследование особенностей образования и перевода отантропонимических эргонимов (на материале англоязычных и русскоязычных сред

Исследование особенностей образования и перевода отантропонимических эргонимов (на материале англоязычных и русскоязычных сред Дыхательная система. Дыхание

Дыхательная система. Дыхание Презентация на тему Истинные и мнимые ценности в изображении И.Бунина 11 класс

Презентация на тему Истинные и мнимые ценности в изображении И.Бунина 11 класс  Встроенные Системы

Встроенные Системы Организация и планирование учебно-тренировочного процесса в туризме

Организация и планирование учебно-тренировочного процесса в туризме Угадай-ка познавательная викторина

Угадай-ка познавательная викторина Приложения Rambler Mass Mediaспонсорский пакет

Приложения Rambler Mass Mediaспонсорский пакет