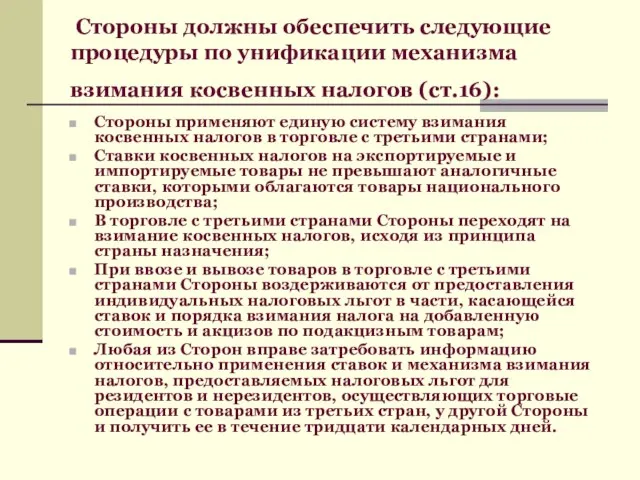

(ст.16):

Стороны применяют единую систему взимания косвенных налогов в торговле с третьими странами;

Ставки косвенных налогов на экспортируемые и импортируемые товары не превышают аналогичные ставки, которыми облагаются товары национального производства;

В торговле с третьими странами Стороны переходят на взимание косвенных налогов, исходя из принципа страны назначения;

При ввозе и вывозе товаров в торговле с третьими странами Стороны воздерживаются от предоставления индивидуальных налоговых льгот в части, касающейся ставок и порядка взимания налога на добавленную стоимость и акцизов по подакцизным товарам;

Любая из Сторон вправе затребовать информацию относительно применения ставок и механизма взимания налогов, предоставляемых налоговых льгот для резидентов и нерезидентов, осуществляющих торговые операции с товарами из третьих стран, у другой Стороны и получить ее в течение тридцати календарных дней.

МОУ «Журавская СОШ»

МОУ «Журавская СОШ» Мастер-класс по теме кофейная акварель

Мастер-класс по теме кофейная акварель Аннуитеты. Классификация аннуитетов

Аннуитеты. Классификация аннуитетов Презентация на тему Размножение и развитие животных (3 класс)

Презентация на тему Размножение и развитие животных (3 класс)  Семь смертных грехов в христианстве

Семь смертных грехов в христианстве Интерактивная игра типа Лабиринт Падежи

Интерактивная игра типа Лабиринт Падежи Когнитивно поведенческая терапия

Когнитивно поведенческая терапия Повышение информационно-коммуникационной компетентности педагогов

Повышение информационно-коммуникационной компетентности педагогов Роль инновационной образовательной программы в развитии социального партнерства

Роль инновационной образовательной программы в развитии социального партнерства  prezentatsiya-po-literature-emrachyov-illyustrator-basen-iakrylova-5-klass (2)

prezentatsiya-po-literature-emrachyov-illyustrator-basen-iakrylova-5-klass (2) Ащық сабақ. 27,11,2020

Ащық сабақ. 27,11,2020 Новое в содержании образовательных программ по предмету «Физическая культура» в соответствии с ФГОС второго поколения

Новое в содержании образовательных программ по предмету «Физическая культура» в соответствии с ФГОС второго поколения Подгузники Kidy

Подгузники Kidy День 3. Финансы. Накопление. Управление деньгами

День 3. Финансы. Накопление. Управление деньгами Бытовые нагревательные приборы и светильники: принцип действия и назначение. 8 класс

Бытовые нагревательные приборы и светильники: принцип действия и назначение. 8 класс Каталог. Фитиль ватный ТУ 8195-023-44881728-2016. Предназначен для парения, для подачи испаряемой жидкости к испарителю

Каталог. Фитиль ватный ТУ 8195-023-44881728-2016. Предназначен для парения, для подачи испаряемой жидкости к испарителю Физика цвета

Физика цвета Действительный член Ассоциации Международных Автомобильных Перевозчиков (АСМАП)

Действительный член Ассоциации Международных Автомобильных Перевозчиков (АСМАП) Презентация на тему Документы, предоставляемые при таможенном декларировании, их виды, примеры, оформление, применение

Презентация на тему Документы, предоставляемые при таможенном декларировании, их виды, примеры, оформление, применение  Публичный отчет МАОУ СОШ № 70

Публичный отчет МАОУ СОШ № 70 Музей боевой славы (Иркутск)

Музей боевой славы (Иркутск) Генераторные установки

Генераторные установки На фоне размещайте изображение

На фоне размещайте изображение Летняя практика. Зарисовки растений

Летняя практика. Зарисовки растений ТЕСТИРОВАНИЕ

ТЕСТИРОВАНИЕ Презентация на тему Периферическая нервная система

Презентация на тему Периферическая нервная система Презентация на тему о зимних Сочинских играх

Презентация на тему о зимних Сочинских играх Liguisan® A

Liguisan® A