Слайд 2Оценка рисков инвестиционного проекта

По определению риск инвестиционного проекта − это отклонение потока

денежных средств для данного проекта от ожидаемого.

Чем отклонение больше, тем проект считается более рисковым.

При рассмотрении каждого проекта можно оценить потоки денежных средств, руководствуясь экспертными оценками вероятности поступления этих потоков

Слайд 3Методика изменения денежного потока

Для расчета критерия NPV используют вероятностную оценку денежного потока,

полученную на основе экспертных оценок

Предпочтение отдается проекту, имеющему наибольшее значение откорретированного значения NPV.

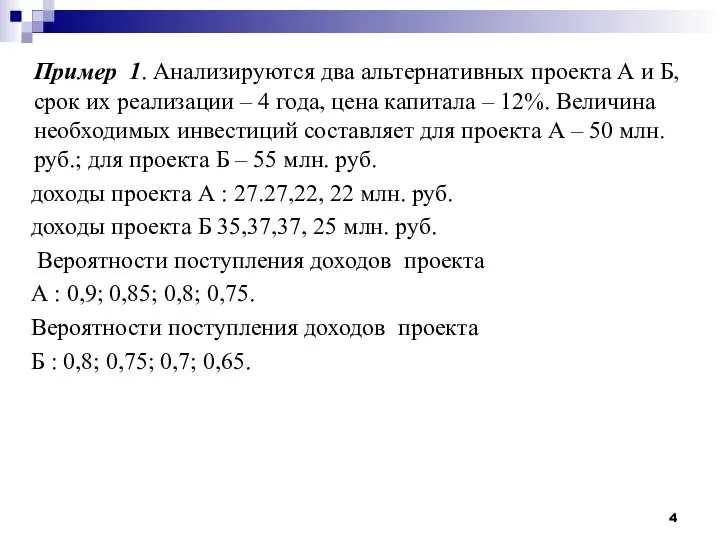

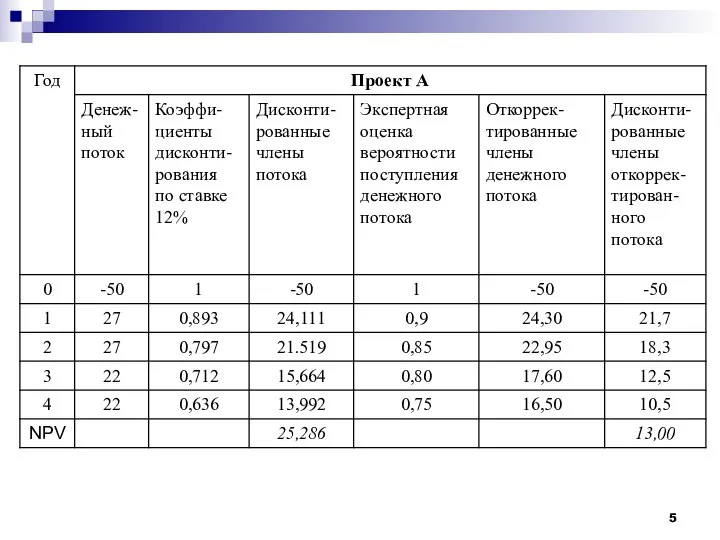

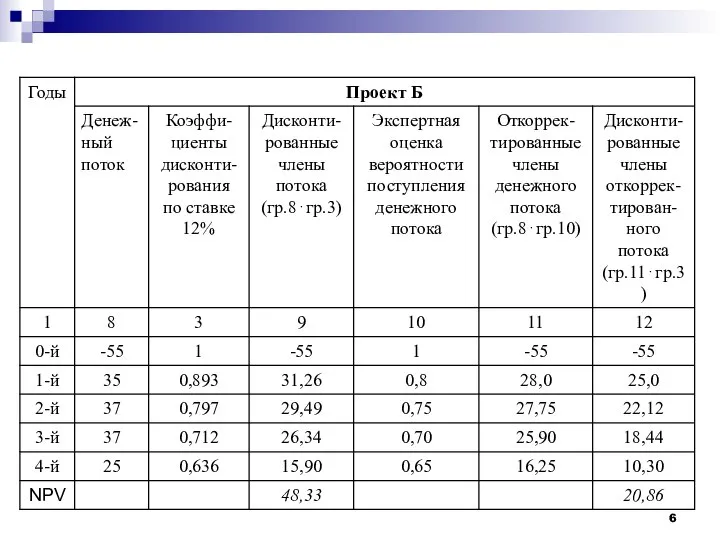

Слайд 4 Пример 1. Анализируются два альтернативных проекта А и Б, срок их реализации

– 4 года, цена капитала – 12%. Величина необходимых инвестиций составляет для проекта А – 50 млн. руб.; для проекта Б – 55 млн. руб.

доходы проекта А : 27.27,22, 22 млн. руб.

доходы проекта Б 35,37,37, 25 млн. руб.

Вероятности поступления доходов проекта

А : 0,9; 0,85; 0,8; 0,75.

Вероятности поступления доходов проекта

Б : 0,8; 0,75; 0,7; 0,65.

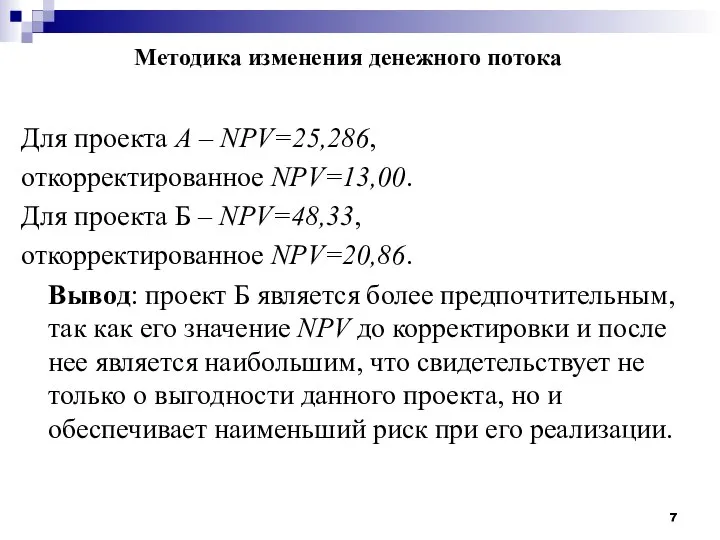

Слайд 7Методика изменения денежного потока

Для проекта А – NPV=25,286,

откорректированное NPV=13,00.

Для проекта Б

– NPV=48,33,

откорректированное NPV=20,86.

Вывод: проект Б является более предпочтительным, так как его значение NPV до корректировки и после нее является наибольшим, что свидетельствует не только о выгодности данного проекта, но и обеспечивает наименьший риск при его реализации.

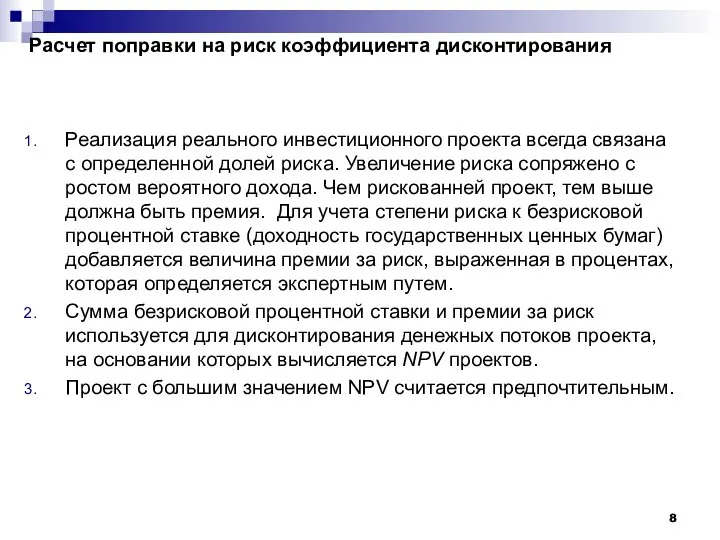

Слайд 8Расчет поправки на риск коэффициента дисконтирования

Реализация реального инвестиционного проекта всегда связана с

определенной долей риска. Увеличение риска сопряжено с ростом вероятного дохода. Чем рискованней проект, тем выше должна быть премия. Для учета степени риска к безрисковой процентной ставке (доходность государственных ценных бумаг) добавляется величина премии за риск, выраженная в процентах, которая определяется экспертным путем.

Сумма безрисковой процентной ставки и премии за риск используется для дисконтирования денежных потоков проекта, на основании которых вычисляется NPV проектов.

Проект с большим значением NPV считается предпочтительным.

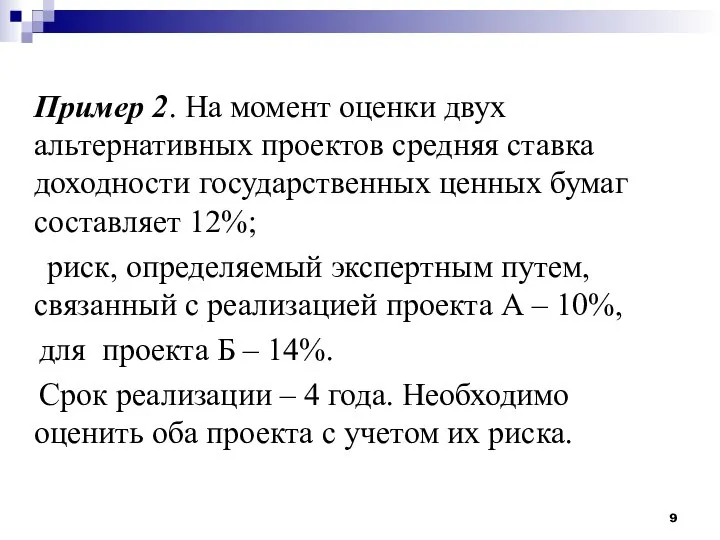

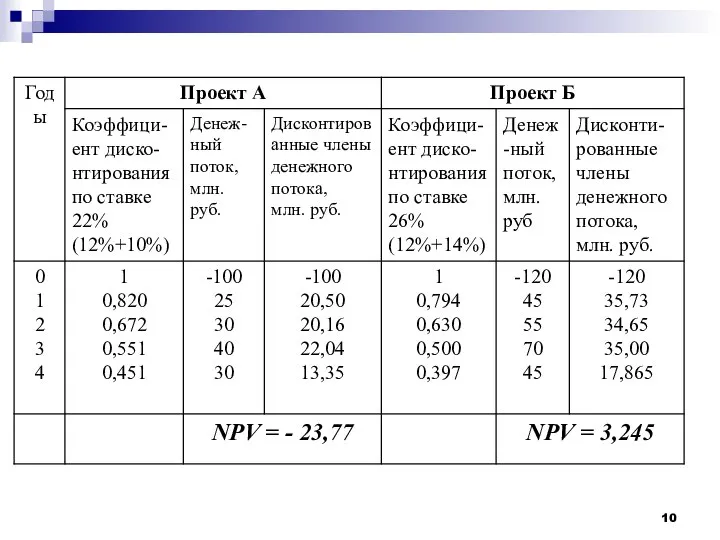

Слайд 9 Пример 2. На момент оценки двух альтернативных проектов средняя ставка доходности государственных

ценных бумаг составляет 12%;

риск, определяемый экспертным путем, связанный с реализацией проекта А – 10%,

для проекта Б – 14%.

Срок реализации – 4 года. Необходимо оценить оба проекта с учетом их риска.

Общешкольный проект Из опыта работы

Общешкольный проект Из опыта работы Презентация на тему Конфликты

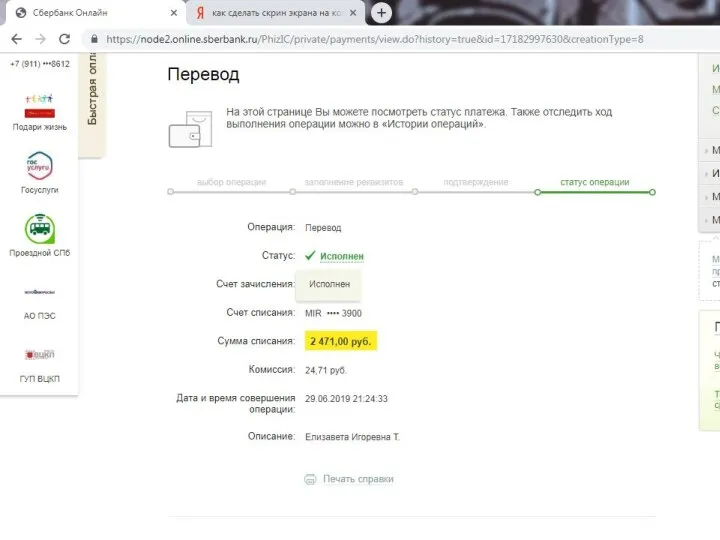

Презентация на тему Конфликты Сбербанк онлайн

Сбербанк онлайн Christmas in Germany

Christmas in Germany  Celebrations of Various American Cultures

Celebrations of Various American Cultures Из искры разгорится пламя

Из искры разгорится пламя Самопрезентация. Архипова Татьяна

Самопрезентация. Архипова Татьяна NETWORK & SERVER UPS Smart UPS ® On-Line

NETWORK & SERVER UPS Smart UPS ® On-Line Урок математики . 1класс.

Урок математики . 1класс. Взаимодействие частиц

Взаимодействие частиц Презентация на тему Классификация профессий Профессия и специальность Способы классификации

Презентация на тему Классификация профессий Профессия и специальность Способы классификации Презентация на тему Реализация государственной политики в сфере охраны жизни и здоровья обучающихся

Презентация на тему Реализация государственной политики в сфере охраны жизни и здоровья обучающихся Звучащие картины

Звучащие картины Тайны древнего Египта

Тайны древнего Египта Презентация на тему Социально-психологическая реабилитация и адаптация трудных подростков

Презентация на тему Социально-психологическая реабилитация и адаптация трудных подростков Компания «Мобилкрафт» Company «Mobilcraft»

Компания «Мобилкрафт» Company «Mobilcraft» Презентация на тему Л. Вертель «Дитя солнца» Обучение сжатому изложению 6 класс

Презентация на тему Л. Вертель «Дитя солнца» Обучение сжатому изложению 6 класс 3

3 Автоматизация производства

Автоматизация производства Приоритеты развития российской фармацевтической и медицинской промышленности Модели сотрудничества между индийскими и российс

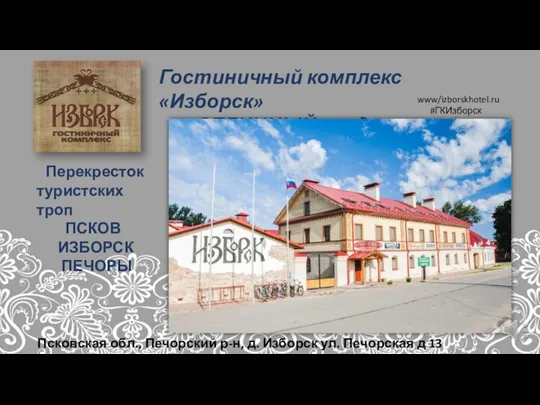

Приоритеты развития российской фармацевтической и медицинской промышленности Модели сотрудничества между индийскими и российс Гостиничный комплекс Изборск

Гостиничный комплекс Изборск Материалы для дистанционной поддержки учащихся по дополнительной программе Силуэт

Материалы для дистанционной поддержки учащихся по дополнительной программе Силуэт Дом для юрыстаў у Міжрэчча: як там жывуць

Дом для юрыстаў у Міжрэчча: як там жывуць Двойная выгода по лизингу на технику МАЗ

Двойная выгода по лизингу на технику МАЗ Термодревесина. Процесс изготовления

Термодревесина. Процесс изготовления ЗАО «ТАРКЕТТ»г. Отрадный, Самарская область

ЗАО «ТАРКЕТТ»г. Отрадный, Самарская область Прилагательное

Прилагательное Методологические основы хозяйственных процессов

Методологические основы хозяйственных процессов