Слайд 2Формы и системы заработной платы

Существуют две основные формы: повременная и сдельная.

Их разновидности называют системами.

Слайд 3Повременная форма

простая повременная;

повременно-премиальная.

Слайд 4Повременная форма

При простой повременной оплате заработок сотрудника рассчитывается исходя из установленной

ставки и фактически отработанного времени. При этом зарплата может начисляться:

по часовым тарифным ставкам; по дневным тарифным ставкам; по месячным тарифным ставкам (оклад).

При повременно-премиальной оплате труда вместе с заработной платой ежемесячно или ежеквартально начисляются премии. Условием выплаты премии может быть, например, выполнение производственного плана или достижение определенных показателей. Премия может быть установлена в твердой сумме, в виде процента от оклада и т.д.

Слайд 5Сдельная форма

- простая сдельная;

- сдельно-премиальная;

- сдельно-прогрессивная;

- косвенно -

сдельная;

- аккордная.

Слайд 6Сдельная форма

При сдельной оплате труда сумма заработной платы зависит от количества произведенной

(качественно выполненной) работником продукции.

При применении этой системы необходимо установить:

норму времени на изготовление единицы продукции; норму выработки продукции (например, определенное количество единиц продукции за час или за два часа и т.д.); часовую тарифную ставку.

Сдельная расценка за единицу продукции - это норма времени на изготовление единицы продукции, умноженная на часовую тарифную ставку.

Слайд 7Сдельная форма

При прогрессивно-сдельной оплате начисление зарплаты производится за запланированное количество продукции –

по прямой сдельной, а за продукцию сверх нормы – по прогрессивно-нарастающим расценкам.

При косвенно-сдельной – размер зарплаты работников (ремонтники, наладчики) находится в зависимости от результата труда обслуживаемых ими основных производственных работников, на работу которых они косвенно оказывают влияние.

Особый вид – аккордная система оплаты труда, она применяется при выполнении ремонтных, строительно-монтажных работ и т. д., когда бригада состоит из рабочих разных специальностей (комплексная). Оплата производится за весь объем работ по установленным расценкам за конечный результат работ с указанием максимального срока выполнения работ. Распределение заработка – в соответствии с количеством отработанного времени и разрядом (может быть распределение и поровну – по заявке бригады).

Слайд 8Состав заработной платы

Оплата за отработанное время (в том числе ночные, сверхурочные).

Оплата за

неотработанное время: ежегодные отпуска, учебные отпуска, оплата труда работников, выполняющих государственные или общественные обязанности, оплата донорам, оплата простоев не по вине работников.

Единовременные поощрения, выплаты, премии за производственные результаты, выслугу лет и т. д.

Слайд 9Сверхурочная работа

Согласно статьям 97 и 99 ТК РФ сверхурочная работа - это

работа за пределами нормальной продолжительности рабочего времени по инициативе работодателя.

Привлечение к сверхурочным работам производится работодателем с письменного согласия работника в случаях производственной необходимости.

Не допускается привлечение к сверхурочным работам беременных женщин, работников в возрасте до восемнадцати лет, других категорий работников в соответствии с федеральным законом.

Сверхурочные работы не должны превышать для каждого работника четырех часов в течение двух дней подряд и 120 часов в год.

Сверхурочная работа оплачивается за первые два часа работы не менее чем в полуторном размере, за последующие часы - не менее чем в двойном размере.

Слайд 10Оплата за работу в ночные часы

Ночное время - это время с

22 до 6 часов (ст. 96 ТК РФ

Каждый час работы в ночное время оплачивается в повышенном размере по сравнению с работой в нормальных условиях, но не ниже размеров, установленных законами и иными нормативными правовыми актами (ст. 154 ТК РФ).

Минимальный размер повышения оплаты составляет 20% оклада (ПП от 22.07.2008 г. № 554)

Слайд 11Оплата за работу в выходные и нерабочие праздничные дни

Работа в праздничный

день оплачивается не менее, чем в двойном размере.

По желанию работника, работавшего в выходной или нерабочий праздничный день, ему может быть предоставлен другой день отдыха. В этом случае работа в нерабочий праздничный день оплачивается в одинарном размере, а день отдыха оплате не подлежит (ст. 153 ТК РФ).

Слайд 12Бухгалтерские проводки по начислению заработной платы

Д 20,23,25,26,29 К 70 – начислена заработная

плата

Д 70 К 50 – выдана заработная плата из кассы

Д 70 К 76 и Д 76 К 51 – выдана заработная плата путем перечисления денег с расчетного счета на лицевые счета работников

Слайд 13Начисление страховых взносов и расчет удержаний из заработной платы работников

Начисленная зарплата –

является базой для определения взносов предприятий в различные страховые фонды. Это не вычет из зарплаты, а дополнительные расходы предприятия. При начислении страховых взносов в социальные фонды делается следующая проводка:

Дебет 20, 23, 25, 26, 44, 08, Кредит 69/1, 2, 3.

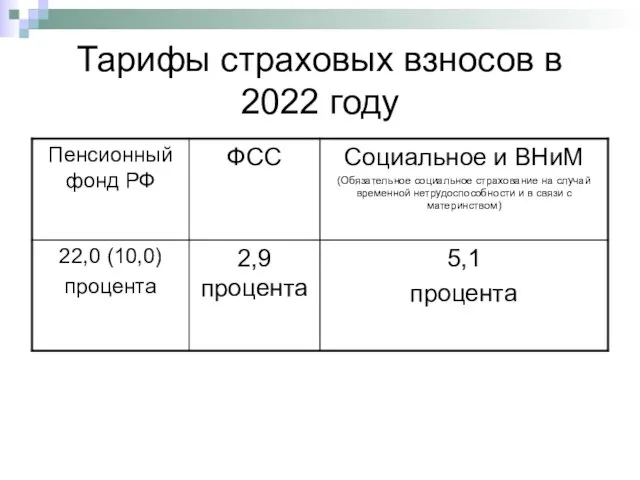

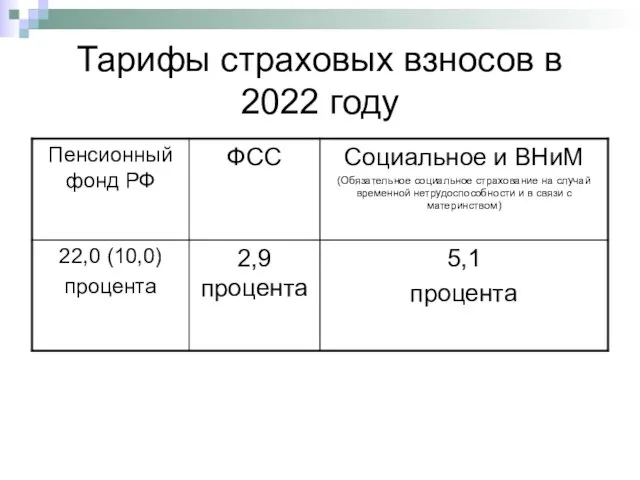

Слайд 14Тарифы страховых взносов в 2022 году

Слайд 15Расчет удержаний из зарплаты работников

Различают следующие виды удержаний:

Обязательные

По инициативе работодателя

По инициативе

работника

Слайд 16Обязательные удержания из заработной платы

НДФЛ

По исполнительным листам

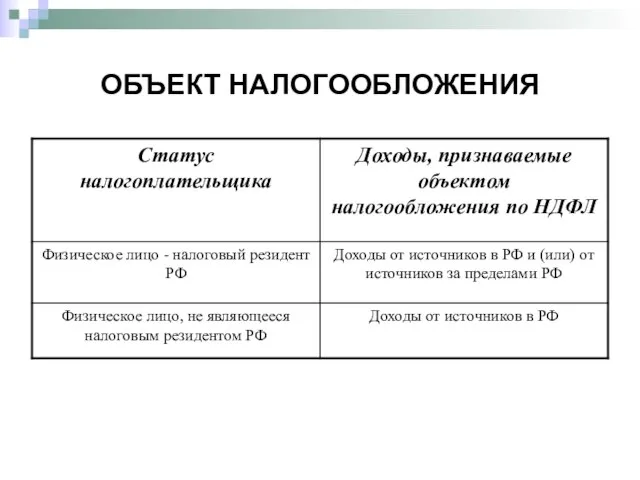

Слайд 17НАЛОГОПЛАТЕЛЬЩИКИ НДФЛ

Плательщиками НДФЛ признаются две категории физических лиц (п.1 ст.207 НКРФ):

физические

лица, являющиеся налоговыми резидентами РФ;

физические лица, не являющиеся налоговыми резидентами РФ, но получающие доходы в РФ.

Слайд 19ДОХОДЫ, НЕ УЧИТЫВАЕМЫЕ ПРИ НАЛОГООБЛОЖЕНИИ

В частности, к доходам, освобождаемым от налогообложения

НДФЛ, относятся доходы в виде:

пособий по беременности и родам (п. 1 ст. 217 НК РФ);

алиментов (п. 5 ст. 217 НК РФ);

компенсаций стоимости путевок (п. 9 ст. 217 НК РФ);

оплаты лечения и медицинского обслуживания (п.10 ст.217 НК

РФ);

других доходов, поименованных в ст. ст. 215 и 217 НК РФ.

Перечень освобождаемых доходов является закрытым (ст. ст. 215 и 217 НК РФ).

Слайд 20НАЛОГОВЫЕ ВЫЧЕТЫ

стандартные налоговые вычеты (ст. 218 НК РФ);

социальные налоговые вычеты (ст.

219 НК РФ);

имущественные налоговые вычеты (ст. 220 НК РФ);

профессиональные налоговые вычеты (ст. 221 НК РФ);

налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок, обращающимися на организованном рынке(ст. 220.1 НК РФ)

Слайд 21ВИДЫ СТАНДАРТНЫХ НАЛОГОВЫХ ВЫЧЕТОВ

вычеты на детей (пп. 4 п. 1 ст.

218 НК РФ).

Слайд 22СТАНДАРТНЫЕ ВЫЧЕТЫ НА НАЛОГОПЛАТЕЛЬЩИКА

Максимальный вычет в 3000 руб. предоставляется "чернобыльцам", инвалидам Великой

Отечественной войны, инвалидам из числа военнослужащих, ставших инвалидами I, II и III групп вследствие ранения, контузии или увечья, полученных при защите СССР, Российской Федерации и др. (пп. 1 п. 1 ст. 218 НК РФ).

Вычет в 500 руб. предоставляется Героям Советского Союза и Героям Российской Федерации, инвалидам с детства, инвалидам I и II групп, родителям и супругам военнослужащих, погибших при защите СССР, Российской Федерации и др. (пп. 2 п. 1 ст. 218 НК РФ).

Слайд 23СТАНДАРТНЫЕ ВЫЧЕТЫ НА РЕБЕНКА

Вычет предоставляется в размере 1400 руб. на каждого ребенка

(пп. 4 п. 1 ст. 218 НК РФ).

В отношении данного вычета действуют ограничения по доходу налогоплательщика и по возрасту ребенка.

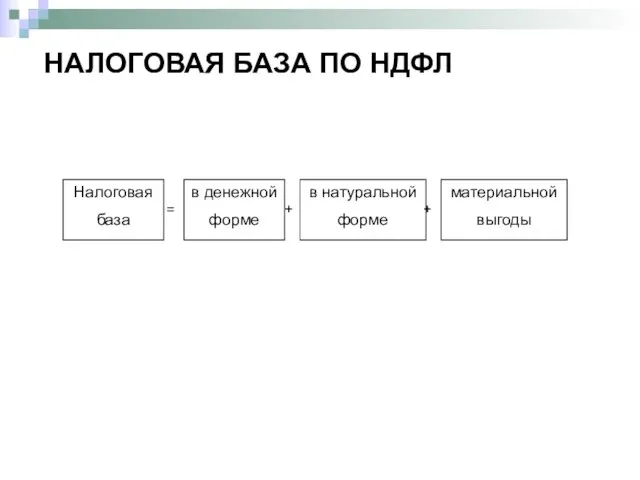

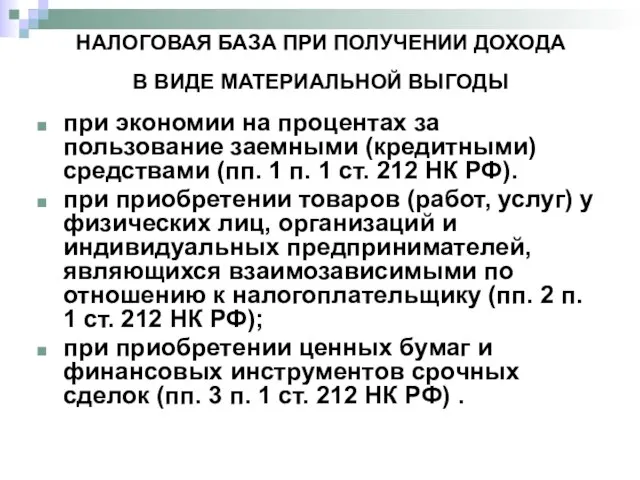

Слайд 25НАЛОГОВАЯ БАЗА ПРИ ПОЛУЧЕНИИ ДОХОДА

В ВИДЕ МАТЕРИАЛЬНОЙ ВЫГОДЫ

при экономии на процентах

за пользование заемными (кредитными) средствами (пп. 1 п. 1 ст. 212 НК РФ).

при приобретении товаров (работ, услуг) у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику (пп. 2 п. 1 ст. 212 НК РФ);

при приобретении ценных бумаг и финансовых инструментов срочных сделок (пп. 3 п. 1 ст. 212 НК РФ) .

Слайд 26НАЛОГОВЫЕ СТАВКИ

ОБЩАЯ НАЛОГОВАЯ СТАВКА

Если физическое лицо является налоговым резидентом РФ, то

большинство его доходов будет облагаться по налоговой ставке в размере 13%

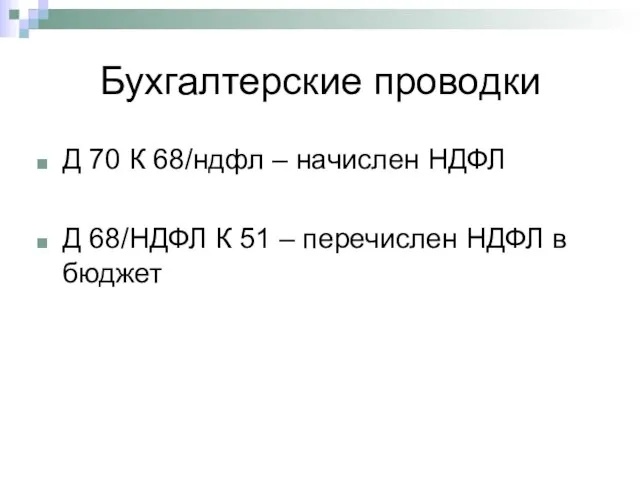

Слайд 27Бухгалтерские проводки

Д 70 К 68/ндфл – начислен НДФЛ

Д 68/НДФЛ К 51 –

перечислен НДФЛ в бюджет

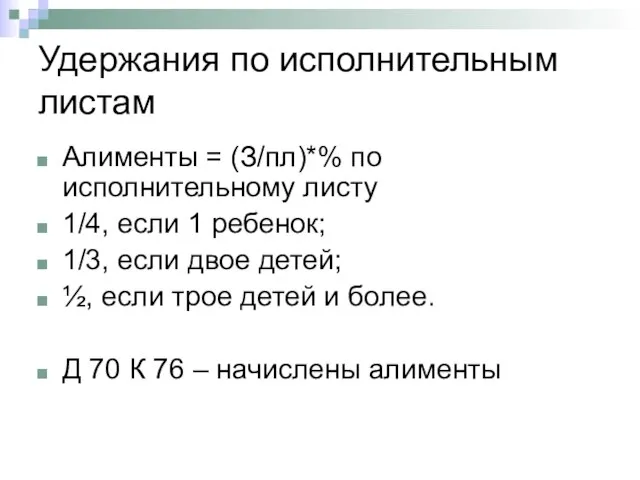

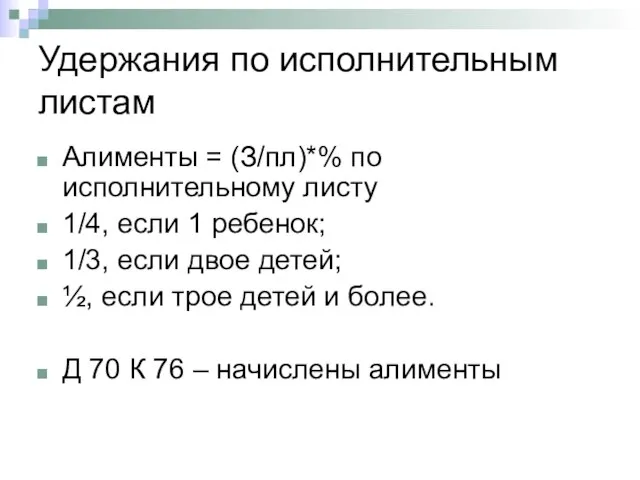

Слайд 28Удержания по исполнительным листам

Алименты = (З/пл)*% по исполнительному листу

1/4, если 1 ребенок;

1/3,

если двое детей;

½, если трое детей и более.

Д 70 К 76 – начислены алименты

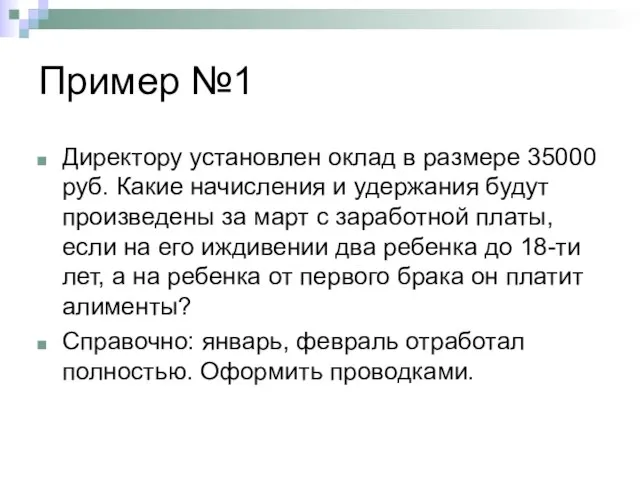

Слайд 29Пример №1

Директору установлен оклад в размере 35000 руб. Какие начисления и удержания

будут произведены за март с заработной платы, если на его иждивении два ребенка до 18-ти лет, а на ребенка от первого брака он платит алименты?

Справочно: январь, февраль отработал полностью. Оформить проводками.

Слайд 30Пособие по временной нетрудоспособности

Согласно статье 183 ТК РФ при временной нетрудоспособности работодатель

выплачивает работнику пособие по временной нетрудоспособности.

Пособие по временной нетрудоспособности выдается:

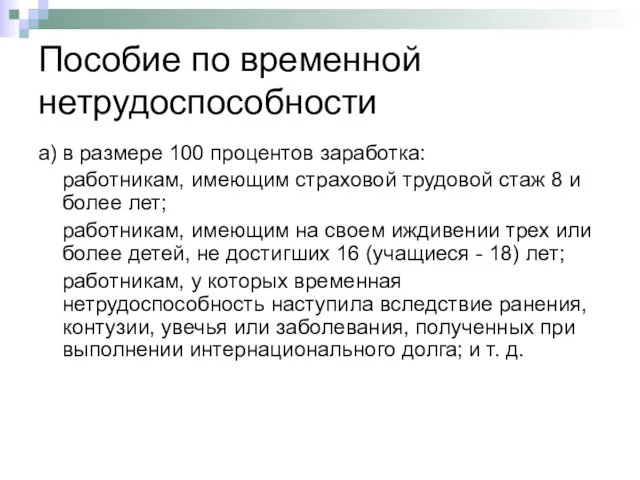

Слайд 31Пособие по временной нетрудоспособности

а) в размере 100 процентов заработка:

работникам, имеющим страховой трудовой стаж

8 и более лет;

работникам, имеющим на своем иждивении трех или более детей, не достигших 16 (учащиеся - 18) лет;

работникам, у которых временная нетрудоспособность наступила вследствие ранения, контузии, увечья или заболевания, полученных при выполнении интернационального долга; и т. д.

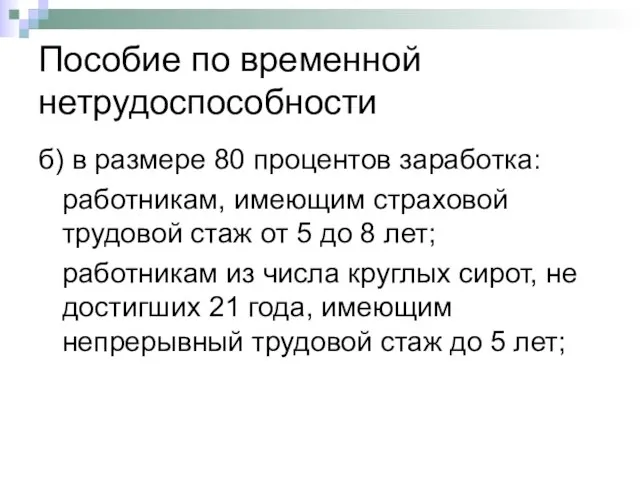

Слайд 32Пособие по временной нетрудоспособности

б) в размере 80 процентов заработка:

работникам, имеющим страховой трудовой

стаж от 5 до 8 лет;

работникам из числа круглых сирот, не достигших 21 года, имеющим непрерывный трудовой стаж до 5 лет;

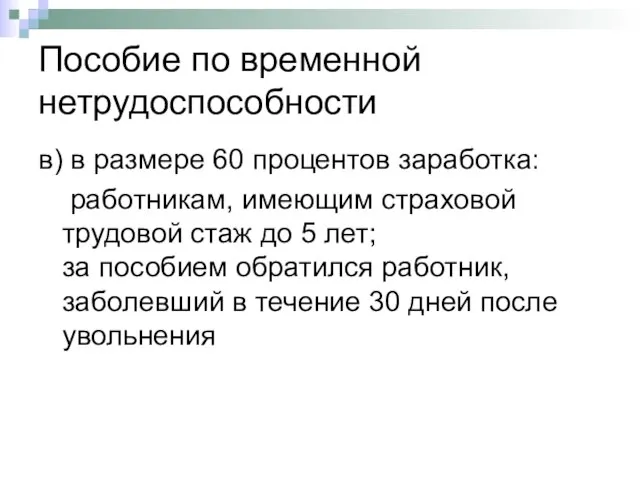

Слайд 33Пособие по временной нетрудоспособности

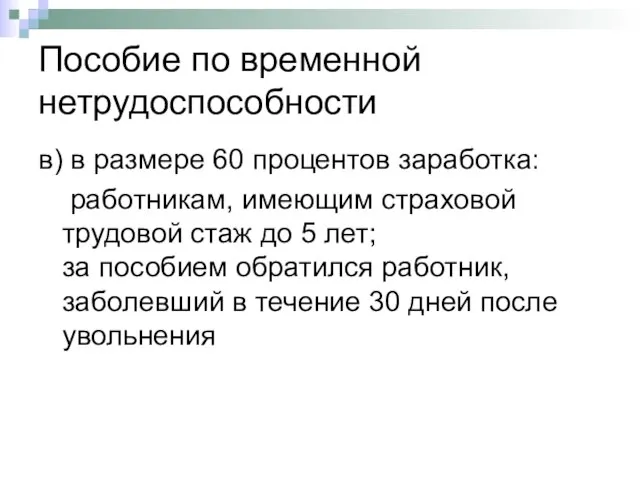

в) в размере 60 процентов заработка:

работникам, имеющим страховой

трудовой стаж до 5 лет;

за пособием обратился работник, заболевший в течение 30 дней после увольнения

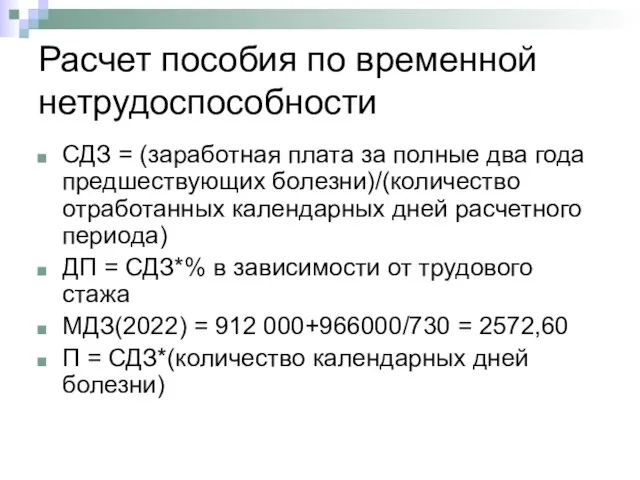

Слайд 34Расчет пособия по временной нетрудоспособности

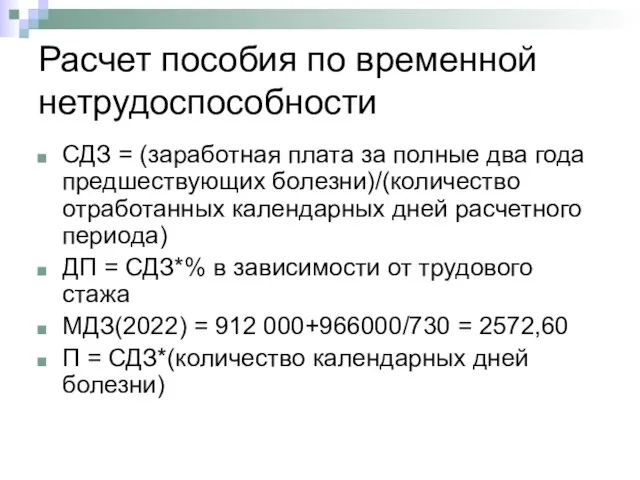

СДЗ = (заработная плата за полные два года

предшествующих болезни)/(количество отработанных календарных дней расчетного периода)

ДП = СДЗ*% в зависимости от трудового стажа

МДЗ(2022) = 912 000+966000/730 = 2572,60

П = СДЗ*(количество календарных дней болезни)

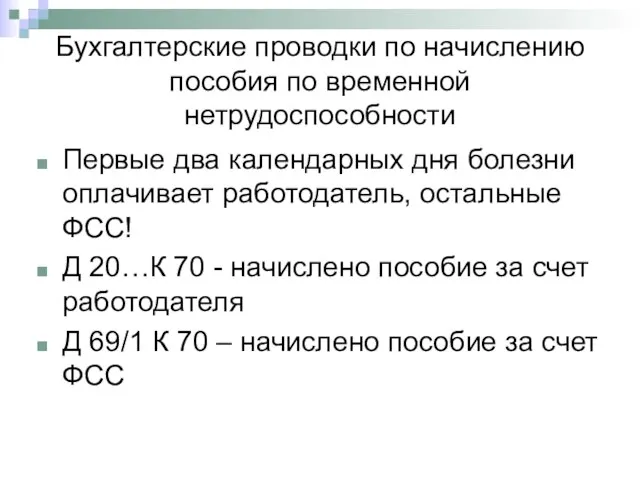

Слайд 35Бухгалтерские проводки по начислению пособия по временной нетрудоспособности

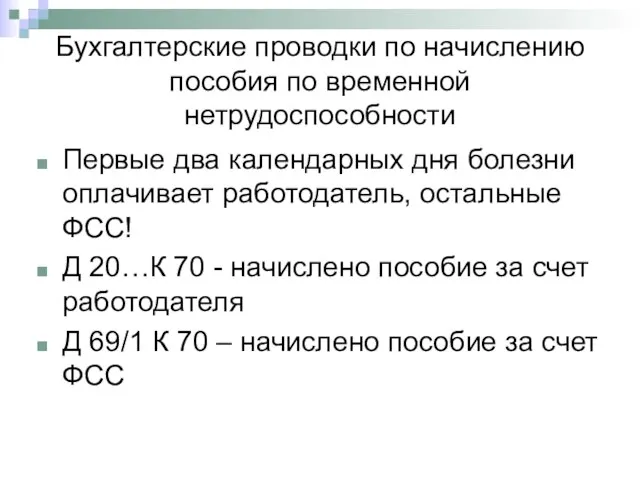

Первые два календарных дня болезни

оплачивает работодатель, остальные ФСС!

Д 20…К 70 - начислено пособие за счет работодателя

Д 69/1 К 70 – начислено пособие за счет ФСС

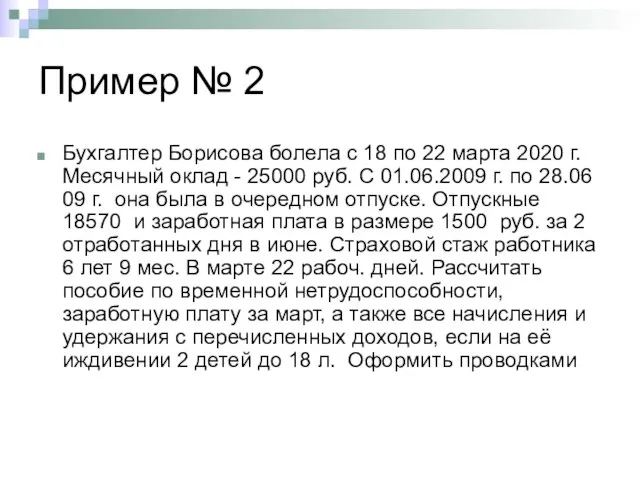

Слайд 36Пример № 2

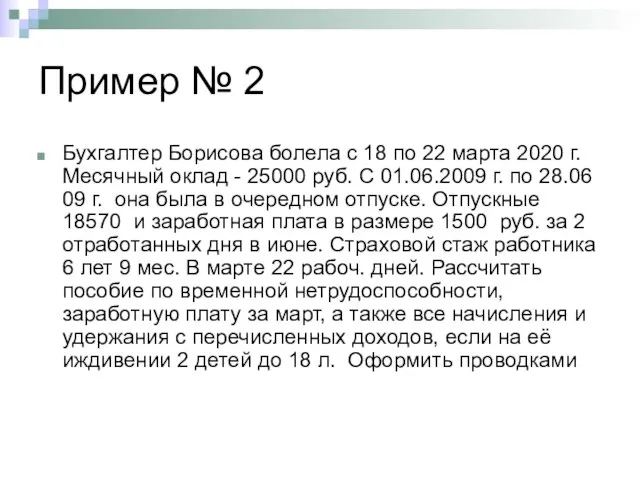

Бухгалтер Борисова болела с 18 по 22 марта 2020 г.

Месячный оклад - 25000 руб. С 01.06.2009 г. по 28.06 09 г. она была в очередном отпуске. Отпускные 18570 и заработная плата в размере 1500 руб. за 2 отработанных дня в июне. Страховой стаж работника 6 лет 9 мес. В марте 22 рабоч. дней. Рассчитать пособие по временной нетрудоспособности, заработную плату за март, а также все начисления и удержания с перечисленных доходов, если на её иждивении 2 детей до 18 л. Оформить проводками

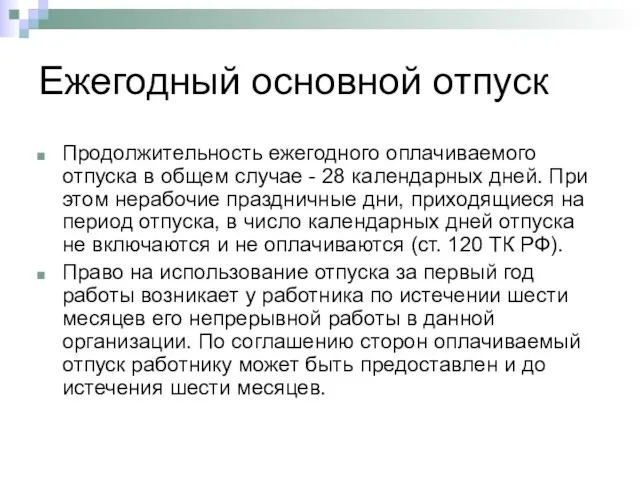

Слайд 37Ежегодный основной отпуск

Продолжительность ежегодного оплачиваемого отпуска в общем случае - 28

календарных дней. При этом нерабочие праздничные дни, приходящиеся на период отпуска, в число календарных дней отпуска не включаются и не оплачиваются (ст. 120 ТК РФ).

Право на использование отпуска за первый год работы возникает у работника по истечении шести месяцев его непрерывной работы в данной организации. По соглашению сторон оплачиваемый отпуск работнику может быть предоставлен и до истечения шести месяцев.

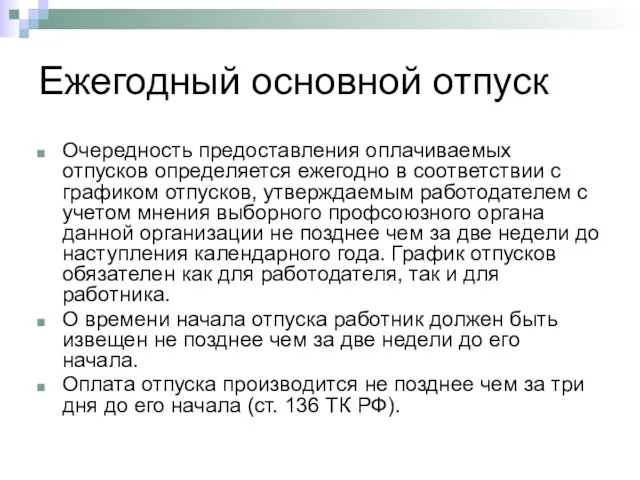

Слайд 38Ежегодный основной отпуск

Очередность предоставления оплачиваемых отпусков определяется ежегодно в соответствии с графиком

отпусков, утверждаемым работодателем с учетом мнения выборного профсоюзного органа данной организации не позднее чем за две недели до наступления календарного года. График отпусков обязателен как для работодателя, так и для работника.

О времени начала отпуска работник должен быть извещен не позднее чем за две недели до его начала.

Оплата отпуска производится не позднее чем за три дня до его начала (ст. 136 ТК РФ).

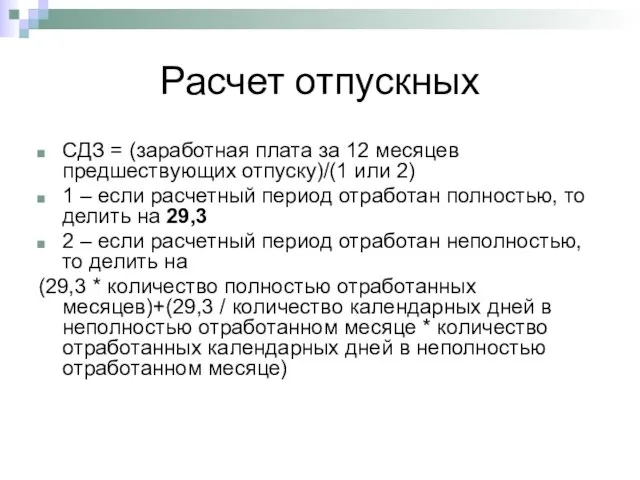

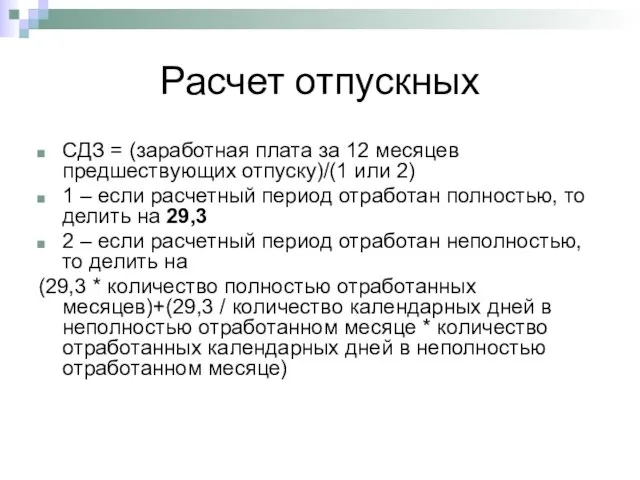

Слайд 39Расчет отпускных

СДЗ = (заработная плата за 12 месяцев предшествующих отпуску)/(1 или 2)

1

– если расчетный период отработан полностью, то делить на 29,3

2 – если расчетный период отработан неполностью, то делить на

(29,3 * количество полностью отработанных месяцев)+(29,3 / количество календарных дней в неполностью отработанном месяце * количество отработанных календарных дней в неполностью отработанном месяце)

Слайд 40Бухгалтерские проводки по начислению отпускных

Без создания резерва:

Д 20… К 70 – начислены

отпускные

С созданием резерва

Д 20… К 96 – создан резерв

Д 96 К 70 – начислены отпускные

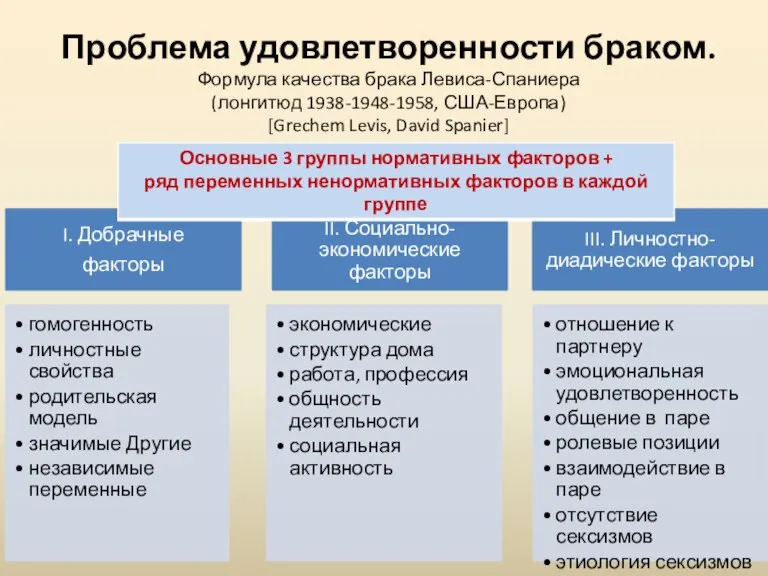

Проблема удовлетворенности браком

Проблема удовлетворенности браком Кладовая педагогического мастерства

Кладовая педагогического мастерства Еда в VRchat

Еда в VRchat ТМ «МИВИНА» Теперь и в России!

ТМ «МИВИНА» Теперь и в России! Тематические беседы о государственных символах Казахстана

Тематические беседы о государственных символах Казахстана Системное познание

Системное познание  Бросок в прыжке, борьба за отскок, добивание. Штрафной бросок

Бросок в прыжке, борьба за отскок, добивание. Штрафной бросок КЛАССИФИКАЦИЯ

КЛАССИФИКАЦИЯ Praktika (1)

Praktika (1) Античная легенда о Арионе и стихотворение А.С.Пушкина «Арион»

Античная легенда о Арионе и стихотворение А.С.Пушкина «Арион» Реставрация картины Г. Угрюмова Испытание силы Яна Усмаря

Реставрация картины Г. Угрюмова Испытание силы Яна Усмаря Пути уменьшения отрицательного влияния автомобиля на окружающую среду в городе

Пути уменьшения отрицательного влияния автомобиля на окружающую среду в городе Разнообразие внутренних вод России. Реки.

Разнообразие внутренних вод России. Реки. Нахождение числа по его дроби

Нахождение числа по его дроби DEFENITION OF INVESTMENT

DEFENITION OF INVESTMENT Теория Генри Мюррея

Теория Генри Мюррея Государственная программа города Москвы «Стимулирование экономической активности на 2012-2016 гг.»

Государственная программа города Москвы «Стимулирование экономической активности на 2012-2016 гг.» infopovody

infopovody Презентация по слушанию музыки (2 класс) на тему -Балет П.И. Чайковского -Лебединое озеро- (1)

Презентация по слушанию музыки (2 класс) на тему -Балет П.И. Чайковского -Лебединое озеро- (1) История и символы Олимпийских игр

История и символы Олимпийских игр ВПКВоенно-промышленный комплекс России

ВПКВоенно-промышленный комплекс России Презентация на тему Мой прадедушка – герой войны

Презентация на тему Мой прадедушка – герой войны  Кодекс профессиональной этики проводника пассажирского вагона

Кодекс профессиональной этики проводника пассажирского вагона конспект урока физической культуры

конспект урока физической культуры Информационно справочная документация лекция 5

Информационно справочная документация лекция 5 Cheer cup

Cheer cup Мо учителей

Мо учителей Политическая власть

Политическая власть