Содержание

- 2. Валютный рынок и его роль в экономике. Большинство стран в мире имеет собственную валюту: Россия –

- 3. Рынок FOREX Рынок FOREX (Форекс) – межбанковский рынок, сформировавшийся в 1971 году, когда международная торговля перешла

- 4. Рынку FOREX характерны: ликвидность: рынок оперирует огромными денежными массами и предоставляет полную свободу при открытии или

- 5. Валютный дилинг Структура подразделений по операциям с иностранной валютой зависит от объемов торговли и количества предлагаемых

- 6. СЭЛТ(система электронных лотовых торгов) За десять лет существования российские биржи прошли путь от обычных торгов на

- 7. Иностранная валюта. Основные валюты (majors) EUR = ECU - международная европейская валюта (ЕВРО). USD - американский

- 8. Валютный курс. Валютный курс – это цена денежной единицы одной страны, выраженная в денежных единицах другой

- 9. Факторы, воздействующие на валютный курс. На валютный курс воздействуют следующие факторы, отражающие состояние экономики данной страны:

- 10. Пример контракта. Стандартный контракт на рынке Forex условно приравнен к $100.000 или 100.000 базовых единиц, так

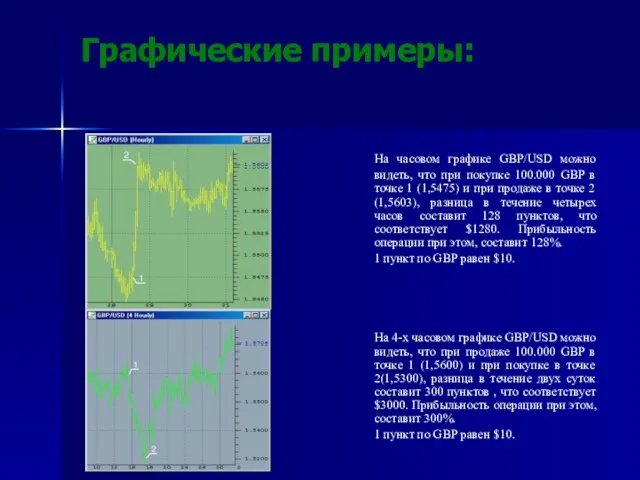

- 11. Графические примеры: На часовом графике GBP/USD можно видеть, что при покупке 100.000 GBP в точке 1

- 12. Валютные курсы в долгосрочном периоде. Закон единой цены: если в двух странах производиться идентичный товар, то

- 13. Теория паритета покупательной способности.(ППС) Согласно этой теории обменный курс между любыми двумя валютами будет меняться таким

- 14. Факторы, влияющие на валютный курс в долгосрочном периоде. Относительный уровень цен: Согласно теории ППС, когда растут

- 15. Валютные курсы в краткосрочном периоде. Для исследования формирования валютного курса в краткосрочном периоде используется теория рынка

- 16. Теория паритета процентных ставок. Ставка процента внутри страны равна ставке процента за рубежом за вычетом ожидаемого

- 17. Виды валютного курса. Курсы Bid and Offer. В торговле банков друг с другом ( в межбанковской

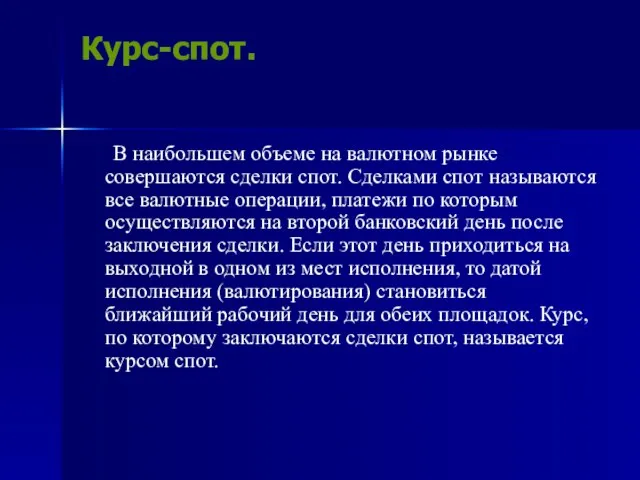

- 18. Курс-спот. В наибольшем объеме на валютном рынке совершаются сделки спот. Сделками спот называются все валютные операции,

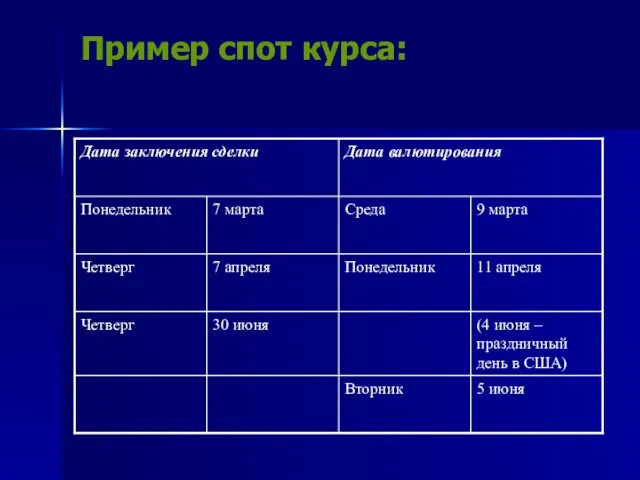

- 19. Пример спот курса:

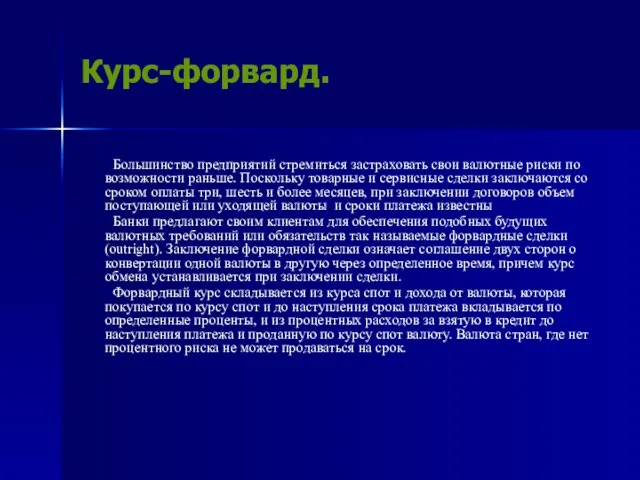

- 20. Курс-форвард. Большинство предприятий стремиться застраховать свои валютные риски по возможности раньше. Поскольку товарные и сервисные сделки

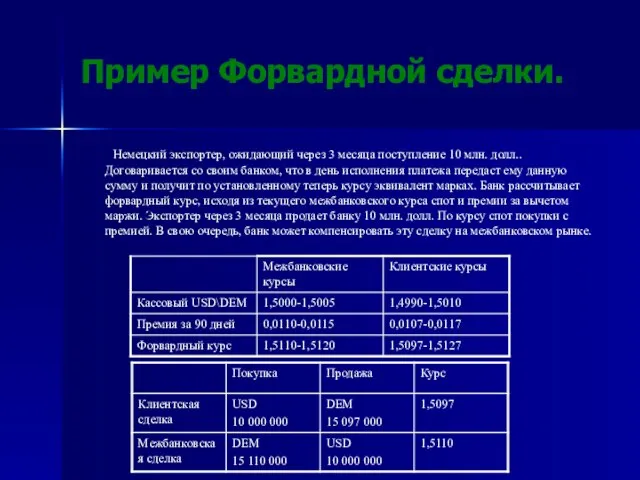

- 21. Пример Форвардной сделки. Немецкий экспортер, ожидающий через 3 месяца поступление 10 млн. долл.. Договаривается со своим

- 22. Кросс-курс. Курсы, в которых определенная валюта не является ни торгуемой валютой. Ни валютой котировки, называют кросс-курсами

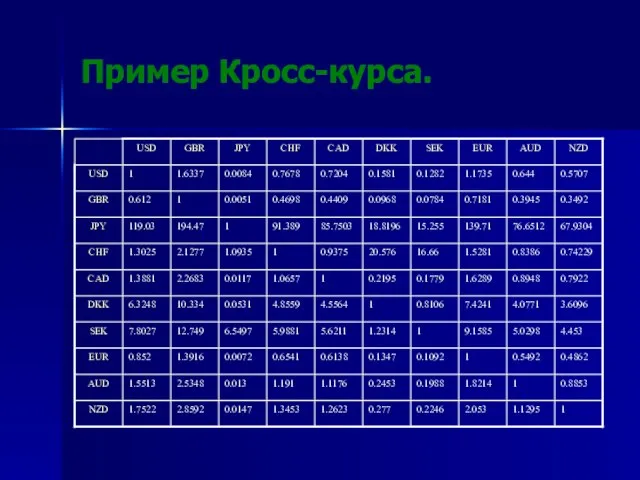

- 23. Пример Кросс-курса.

- 24. Прямая котировка. Прямой котировкой валюты называется котировка, показывающая, какое количество долларов США содержится в единице этой

- 25. Пример прямой котировки. AUD/USD показывает сколько долларов США содержится в 1 австралийском долларе (сколько долларов США

- 26. Косвенная котировка. Обратные (косвенные) котировки валют. Обратной (косвенной) котировкой валюты называется котировка, показывающая, какое количество национальной

- 27. Пример косвенной котировки. USD/CHF показывает сколько швейцарских франков содержится в 1 долларе США (сколько швейцарских франков

- 28. Фиксированный курс. Фиксированный валютный курс — это официально установленное соотношение между национальными валютами, допускающее временное отклонение

- 29. Плавающий валютный курс. Свободное изменение стоимости национальной валюты. Курс валюты не сдерживается посредством вмешательства центрального банка

- 30. Хеджирование Хеджирование валютного риска - это защита средств от неблагоприятного движения валютных курсов, которая заключается в

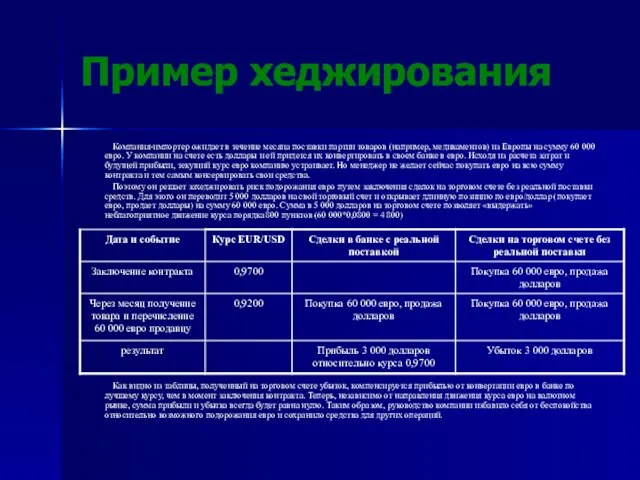

- 31. Пример хеджирования Компания-импортер ожидает в течение месяца поставки партии товаров (например, медикаментов) из Европы на сумму

- 32. Маржинальная торговля Сделки на рынке Форекс осуществляются по принципу маржинальной торговли. Маржинальная торговля имеет ряд особенностей,

- 33. Пример Страховой депозит равен 5 000 USD, рычаг 100. При данных условиях клиент может открыть позицию,

- 34. Участники валютного рынка. Наряду с центральными банками функционируют на валютном рынке брокерские фирмы, которые, работая с

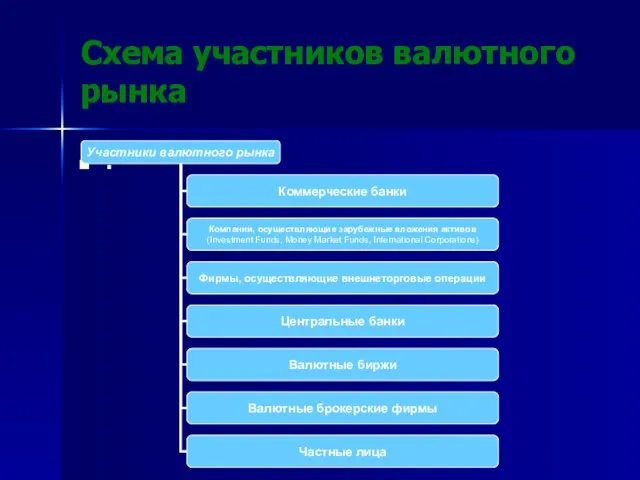

- 35. Схема участников валютного рынка .

- 36. Коммерческие банки Они проводят основной объем валютных операций. В банках держат счета другие участники рынка и

- 37. Фирмы, осуществляющие внешнеторговые операции Компании, участвующие в международной торговле, предъявляют устойчивый спрос на иностранную валюту (в

- 38. Компании, осуществляющие зарубежные вложения активов (Investment Funds, Money Market Funds, International Corporations) Данные компании, представленные различного

- 39. Центральные банки Их главной задачей является валютное регулирование на внешнем рынке - а именно, предотвращение резких

- 40. Валютные биржи В ряде стран с переходной экономикой функционируют валютные биржи, в функции которых входит осуществление

- 41. Валютные брокерские фирмы В их функцию входит сведение покупателя и продавца иностранной валюты и осуществление между

- 42. Частные лица Физические лица проводят широкий спектр неторговых операций в части зарубежного туризма, переводов заработной платы,

- 43. Инфраструктура валютного рынка: валютная биржа. Инфраструктура финансового рынка включает банковскую систему, фондовые биржи, ВАЛЮТНЫЕ БИРЖИ, брокерские

- 44. Функции валютной биржи: Выявление и регулирование биржевых цен. ВАЛЮТНАЯ БИРЖА участвует в формировании и регулировании цен

- 45. ММВБ В апреле 1991 г. в целях организации торгов по купле-продаже иностранной валюты в Москве был

- 46. Основные направления деятельности ММВБ Валюта На ММВБ проходят межбанковские торги иностранной валютой, объем которых в 2003

- 47. Денежный рынок С марта 2004 года ММВБ приступает к обслуживанию заключения Банком России депозитных сделок с

- 48. Валютный опцион Валютный опцион - это соглашение между двумя сторонами, продавцом опциона и владельцем опциона. Оно

- 49. Фьючерсные контракты Фьючерсные контракты представляют собой соглашения, которыми торгуют на бирже. Они предназначены для покупки или

- 50. Внебиржевой валютный рынок Организуется дилерами, которые могут быть или не быть членами валютной биржи и ведут

- 51. Валютный аукцион Это способ продажи и покупки иностранной конвертируемой валюты по договорным ценам (или свободному обменному

- 52. Регулирование валютного рынка Целью валютного контроля является обеспечение соблюдения валютного законодательства при осуществлении валютных операций. Валютные

- 53. Лимиты по срочным валютным сделкам обычно бывают ниже, чем по операциям с немедленной поставкой, поскольку риск

- 54. Методы регулирования валютных курсов: 1) Валютные интервенции центральных банков имеют целью противодействовать снижению курса национальной валюты

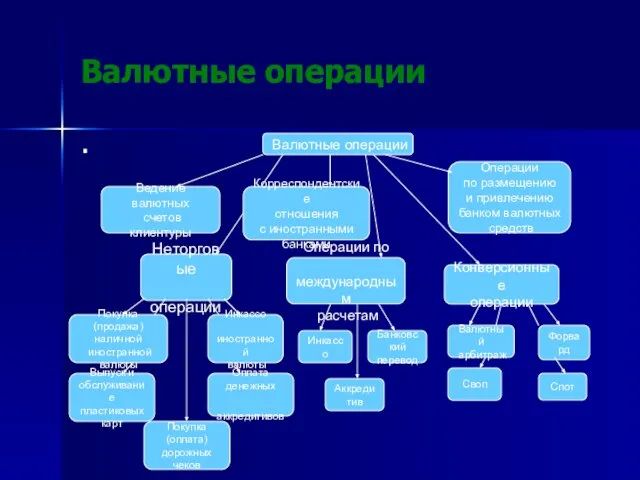

- 55. Валютные операции . Покупка (продажа) наличной иностранной валюты Инкассо иностранной валюты Выпуск и обслуживание пластиковых карт

- 56. Методы регулирования валютных курсов: 1) Валютные интервенции центральных банков имеют целью противодействовать снижению курса национальной валюты

- 57. Операции на условиях немедленной поставки валюты( спот) Операции на условиях немедленной поставки валюты( спот) происходят в

- 58. Срочные сделки Срочными операциями называются валютные сделки, расчет по которым происходит более чем через два рабочих

- 59. Срочные сделки с иностранной валютой совершаются в следующих целях: конверсия (обмен) валюты в коммерческих целях, заблаговременная

- 60. Депозитные операции Это сделки по привлечению и размещению временно свободных валютных средств.

- 61. Операции "своп" Сделки "своп" представляют собой валютные операции, сочетающие куплю или продажу валюты на условиях наличной

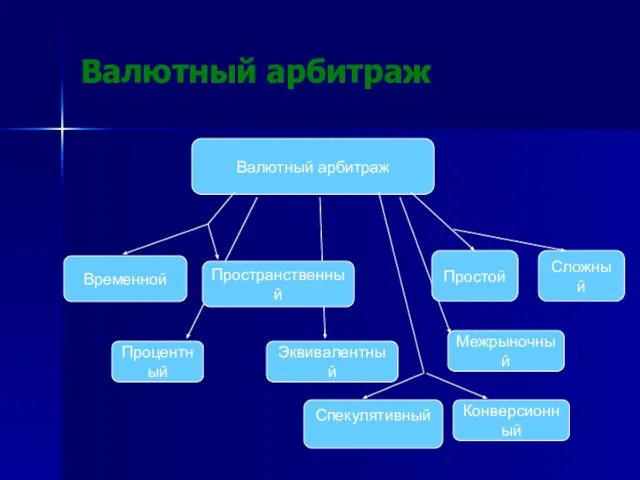

- 62. Валютный арбитраж Валютный арбитраж Пространственный Простой Эквивалентный Межрыночный Процентный Спекулятивный Конверсионный Временной Сложный

- 63. Валютный арбитраж Валютный арбитраж – валютная операция, сочетающая покупку (продажу) валюты с последующим совершением контрсделки в

- 64. Процентный арбитраж Другой вид арбитража - процентный - предполагает получение прибыли на разнице в процентных ставках

- 65. Эквивалентным арбитражем Эквивалентным арбитражем называется покупка или продажа комбинаций опционов и наличных позиций, когда между теоретически

- 66. Межрыночный арбитраж Простейшей арбитражной стратегией с фьючерсами является межрыночный арбитраж, который может включать либо только фьючерсные

- 67. Простой арбитраж При простом арбитраже взаимодействуют два контрагента. Понятно, что никакой перевозки валюты в натуре, как

- 68. Сложный арбитраж Сложный арбитраж предполагает уже работу с рядом валют на разных рынках. Изучение географии валютных

- 70. Скачать презентацию

Слайд 2Валютный рынок и его роль в экономике.

Большинство стран в мире имеет собственную

Валютный рынок и его роль в экономике.

Большинство стран в мире имеет собственную

Слайд 3Рынок FOREX

Рынок FOREX (Форекс) – межбанковский рынок, сформировавшийся в 1971 году, когда

Рынок FOREX

Рынок FOREX (Форекс) – межбанковский рынок, сформировавшийся в 1971 году, когда

Этот рынок по объему превосходит все остальные. Так, например, ежедневный мировой объем рынка ценных бумаг составляет приблизительно $300 миллиардов, тогда как рынок Forex оценивается в 1-3 триллиона долларов в день.

Впрочем, Forex не является "рынком" в традиционном смысле этого слова. Он не имеет конкретного места торговли, как, например, акции или валютные фьючерсы. На рынке Forex торговля происходит по телефону и через терминалы компьютера одновременно в сотнях банков во всем мире.

Рынок Forex работает 24 часа в сутки, и обмен валюты в течение всей рабочей недели не прекращается. Практически в каждом из часовых поясов (то есть в Лондоне, Нью-Йорке, Токио, Гонконге, Сиднее и т.д.) есть дилеры, желающие котировать валюту.

Слайд 4Рынку FOREX характерны:

ликвидность: рынок оперирует огромными денежными массами и предоставляет полную свободу

Рынку FOREX характерны:

ликвидность: рынок оперирует огромными денежными массами и предоставляет полную свободу

доступность: возможность торговать 24 часа в сутки, участник рынка не испытывает необходимости ждать, чтобы прореагировать на то или иное событие;

гибкое регулирование системы организации торговли: на валютном рынке позиция может быть открыта на заранее установленный срок по желанию инвестора, что позволяет заранее планировать по времени свою будущую активность;

стоимость: рынок Forex традиционно не имеет никаких комиссионных расходов, кроме естественной рыночной разницы bid/ask (между ценой покупки и ценой продажи, предоставляемой трейдеру банком);

однозначность котировок: из-за высокой ликвидности рынка большинство продаж может быть выполнено по единой рыночной цене, что позволяет избежать проблемы неустойчивости, существующей во фьючерсах и других валютных инвестициях, где могут быть в одно время и по определенной цене проданы только ограниченные количества валюты;

направленность рынка: движение валют имеет вполне определенную направленность, которую можно проследить за достаточно длительный отрезок времени. Каждая конкретная валюта показывает только ей характерные изменения во времени, что дает инвестиционным менеджерам возможности манипулирования на рынке FOREX.

Интересная особенность Forex заключается в том, что для того, чтобы продать валюту, вовсе не обязательно ее предварительно покупать. Вы можете открывать позиции и на покупку, и на продажу. Ваша цель может быть купить дешевле и продать дороже, и наоборот: вначале продать дороже, а потом купить дешевле (подробнее в разделе «Расчет прибыльности операций на Forex»).

Слайд 5Валютный дилинг

Структура подразделений по операциям с иностранной валютой зависит от объемов торговли

Валютный дилинг

Структура подразделений по операциям с иностранной валютой зависит от объемов торговли

Клиентские операции – это обслуживание фирм – клиентов банка. Обслуживание включает заключение сделок с иностранной валютой, предоставление клиентам постоянной информации об изменениях рынка, политических и экономических событиях, оказывающих влияние на обменные курсы и процентные ставки, профессиональные консультации о различных возможностях страхования валютных рисков.

Подразделения, обслуживающие клиентов, обычно организуются по группам клиентов. (мелки, средние, крупные клиенты; отечественные и иностранные клиенты)

Так же банк должен обеспечивать постоянные связи и информационный обмен между центральными подразделениями банка и его филиалами.

Вторая сфера валютного дилинга в банке – операции за собственный счет. Здесь выравниваются позиции по сделкам, заключенным для клиентов, а также ведется собственная позиция в иностранной валюте и устанавливаются курсы для других участников рынка. Управление позицией и ответственность за возникающие при этом прибыль и убытки являются главными задачами опереций за собственный счет.

Установление контактов с отечественными и зарубежными контрагентами, а также рыночная котировка курсов составляют важнейшие предпосылки эффективности межбанковской торговли. Еще одна задача операций за собственный счет – приобрести хорошую репутацию на межбанковском рынке посредством профессионального ведения сделок. Постоянные контакты с валютными диллерами других банков, а также регулярные встречи с партнерами по сделкам, участие в официальных мероприятий, например Форекс-клуб, способствуют успешному сотрудничеству с другим участниками рынка.

Слайд 6СЭЛТ(система электронных лотовых торгов)

За десять лет существования российские биржи прошли путь от

СЭЛТ(система электронных лотовых торгов)

За десять лет существования российские биржи прошли путь от

Сейчас для заключения сделок применяются так называемые системы электронных торгов, позволяющие совершать операции с ценными бумагами не выходя из дома или офиса.

До начала использования такого рода систем участники торгов выставляли заявки присылая их по факсу, а еще немного позже - посредствам электронной почты (1993-1994гг). Система электронных торгов сегодня - это центральный сервер, соединенные с ним локальные серверы (шлюзы), через которые обеспечивается доступ на торговые площадки конкретным трейдерам. / на ММВБ в рамках реализации проекта развертывания сети электронных брокерских систем, подключаемых к Торговой системе ММВБ с использованием аппаратно-программного интерфейса (шлюза), позволяющих участникам фондовых рынков ММВБ развернуть такие системы/.

Современное программное обеспечение таких систем позволяет не только непосредственно заключать контракты на различных торговых площадках в режиме реального времени, но и предоставляет возможности для отслеживания котировок акций, основных индексов и индикаторов, анализа графиков их изменения, отслеживания состояния своего счета, получения итоговых отчетов по торгам. В России на сегодняшний день существует несколько таких систем - на ММВБ, МФБ, бирже Санкт-Петербург, РТС, Сибирской МВБ. Кроме того, существует масса систем торговли через I-net, которые обеспечивают доступ на торговые площадки бирж.

Слайд 7Иностранная валюта.

Основные валюты (majors)

EUR = ECU - международная европейская валюта (ЕВРО).

USD -

Иностранная валюта.

Основные валюты (majors)

EUR = ECU - международная европейская валюта (ЕВРО).

USD -

AUD - австралийский доллар.

GBP = STG - английский фунт.

CHF = SWF - швейцарский франк.

JPY = YEN -японская йена.

CAD – канадский доллар.

Слайд 8Валютный курс.

Валютный курс – это цена денежной единицы одной страны, выраженная в

Валютный курс.

Валютный курс – это цена денежной единицы одной страны, выраженная в

Валютные курсы отображаются парой валют, участвующих в сделке, например: GBP/USD или USD/CHF, где GBP/USD показывает сколько долларов США содержится в 1 английском фунте (сколько долларов США можно купить за 1 английский фунт), а USD/CHF показывает сколько швейцарских франков содержится в 1 долларе США (сколько швейцарских франков можно купить за 1 доллар США).

Валюта, стоящая в валютной паре первой является базовой, определяя сколько в единице базовой валюты содержится другой национальной валюты (сколько другой национальной валюты можно купить за единицу базовой валюты).

Слайд 9Факторы, воздействующие на валютный курс.

На валютный курс воздействуют следующие факторы, отражающие состояние

Факторы, воздействующие на валютный курс.

На валютный курс воздействуют следующие факторы, отражающие состояние

Показатели экономического роста (валовой национальный продукт, объемы промышленного производства и др.);

Состояние торгового баланса, степень зависимости от внешних источников сырья;

Рост денежной массы на внутреннем рынке;

Уровень инфляции и инфляционные ожидания;

Уровень процентной ставки;

Платежеспособность страны и доверие к национальной валюте на мировом рынке;

Спекулятивные операции на валютном рынке;

Степень развития других секторов мирового финансового рынка, например рынка ценных бумаг, конкурирующего с валютным рынком.

Слайд 10Пример контракта.

Стандартный контракт на рынке Forex условно приравнен к $100.000 или 100.000

Пример контракта.

Стандартный контракт на рынке Forex условно приравнен к $100.000 или 100.000

Для этого существует простая формула:

PROFIT = (SELLING PRICE - BUYING PRICE) х CONTRACT SIZE х N

Где: PROFIT – прибыль; SELLING PRICE - цена продажи; BUYING PRICE - цена покупки; N -количество лотов.

Здесь CONTRACT SIZE - размер контракта в соответствующей валюте, в нашем случае GBP. Итак, цена продажи была 1.5650, цена покупки - 1.5625, размер контракта для английского фунта стерлинга – 100.000 и мы открыли всего 1 лот. Получается:

(1.5650 - 1.5625) Х 100.000 Х 1 = 250.00

Таким образом, использовав в игре всего $1000 на своем счете, мы за пару часов заработали $250. Прибыльность операции составила 25%.

Слайд 11Графические примеры:

На часовом графике GBP/USD можно видеть, что при покупке 100.000

Графические примеры:

На часовом графике GBP/USD можно видеть, что при покупке 100.000

1 пункт по GBP равен $10.

На 4-х часовом графике GBP/USD можно видеть, что при продаже 100.000 GBP в точке 1 (1,5600) и при покупке в точке 2(1,5300), разница в течение двух суток составит 300 пунктов , что соответствует $3000. Прибыльность операции при этом, составит 300%.

1 пункт по GBP равен $10.

Слайд 12Валютные курсы в долгосрочном периоде.

Закон единой цены: если в двух странах производиться

Валютные курсы в долгосрочном периоде.

Закон единой цены: если в двух странах производиться

Слайд 13Теория паритета покупательной способности.(ППС)

Согласно этой теории обменный курс между любыми двумя валютами

Теория паритета покупательной способности.(ППС)

Согласно этой теории обменный курс между любыми двумя валютами

В краткосрочном периоде теория ППС часто не подтверждается. Это связанно с тем, что она базируется на предположении, что все товары в обеих странах идентичны.

А так же многие товары и услуги (чьи цены включаются в общий показатель уровня цен) не продаются за границей.

Слайд 14Факторы, влияющие на валютный курс в долгосрочном периоде.

Относительный уровень цен:

Согласно теории ППС,

Факторы, влияющие на валютный курс в долгосрочном периоде.

Относительный уровень цен:

Согласно теории ППС,

Тарифы и квоты:

Тариф – налог на импортные товары и Квота – ограничение на количество ввозимой иностранной продукции. Предположим, что в стране устанавливают квоту и тариф на определенную продукцию. Эти торговые барьеры увеличивают спрос на продукцию этой страны и национальная валюта начинает дорожать. Тарифы и квоты приводят к удорожанию национальной валюты в долгосрочном периоде.

Предпочтение товаров отечественного производства иностранным товарам. Увеличение спроса на национальный экспорт приведет в долгосрочном периоде к удорожанию национальной валюты. И наоборот, увеличение спроса на импорт приводит к удешевлению национальной валюты.

Производительность:

Если производительность в стране повышается по сравнению с другими странами, то фирмы в этой стране могут снизить цены на товары внутреннего производства относительно иностранных и по-прежнему получать прибыль. В результате спрос на отечественные товары возрастет и национальная валюта начнет дорожать. В долгосрочном периоде. При повышении и производительности в данной стране относительно других стран, ее валюта дорожает.

Слайд 15Валютные курсы в краткосрочном периоде.

Для исследования формирования валютного курса в краткосрочном периоде

Валютные курсы в краткосрочном периоде.

Для исследования формирования валютного курса в краткосрочном периоде

В краткосрочном периоде (один год) решения о вложениях в национальные или иностранные финансовые активы играют гораздо более значимую роль в формировании валютного курса, чем спрос на экспорт и импорт.

Слайд 16Теория паритета процентных ставок.

Ставка процента внутри страны равна ставке процента за рубежом

Теория паритета процентных ставок.

Ставка процента внутри страны равна ставке процента за рубежом

Паритет процентных ставок можно рассматривать с разных точек зрения. Паритет процентных ставок означает лишь то, что ожидаемая доходность депозитов в национальной и в иностранной валюте будет одинакова. Левая часть уравнения представляет собой ожидаемую доходность депозитов в национальной валюте, а правая часть – ожидаемую доходность депозитов в иностранной валюте, и все в пересчете на единую валюту – на национальную валюту

Слайд 17Виды валютного курса.

Курсы Bid and Offer. В торговле банков друг с другом

Виды валютного курса.

Курсы Bid and Offer. В торговле банков друг с другом

Слайд 18Курс-спот.

В наибольшем объеме на валютном рынке совершаются сделки спот. Сделками спот называются

Курс-спот.

В наибольшем объеме на валютном рынке совершаются сделки спот. Сделками спот называются

Слайд 19Пример спот курса:

Пример спот курса:

Слайд 20Курс-форвард.

Большинство предприятий стремиться застраховать свои валютные риски по возможности раньше. Поскольку товарные

Курс-форвард.

Большинство предприятий стремиться застраховать свои валютные риски по возможности раньше. Поскольку товарные

Банки предлагают своим клиентам для обеспечения подобных будущих валютных требований или обязательств так называемые форвардные сделки (outright). Заключение форвардной сделки означает соглашение двух сторон о конвертации одной валюты в другую через определенное время, причем курс обмена устанавливается при заключении сделки.

Форвардный курс складывается из курса спот и дохода от валюты, которая покупается по курсу спот и до наступления срока платежа вкладывается по определенные проценты, и из процентных расходов за взятую в кредит до наступления платежа и проданную по курсу спот валюту. Валюта стран, где нет процентного риска не может продаваться на срок.

Слайд 21Пример Форвардной сделки.

Немецкий экспортер, ожидающий через 3 месяца поступление 10 млн. долл..

Пример Форвардной сделки.

Немецкий экспортер, ожидающий через 3 месяца поступление 10 млн. долл..

Слайд 22Кросс-курс.

Курсы, в которых определенная валюта не является ни торгуемой валютой. Ни валютой

Кросс-курс.

Курсы, в которых определенная валюта не является ни торгуемой валютой. Ни валютой

Слайд 23Пример Кросс-курса.

Пример Кросс-курса.

Слайд 24Прямая котировка.

Прямой котировкой валюты называется котировка, показывающая, какое количество долларов США

Прямая котировка.

Прямой котировкой валюты называется котировка, показывающая, какое количество долларов США

Систему прямых котировок своей валюты, в частности, применяют Великобритания и Австралия (GBP/USD и AUD/USD). Прямую котировку изначально использует и ЕВРО (EUR/USD).

Слайд 25Пример прямой котировки.

AUD/USD показывает сколько долларов США содержится в 1 австралийском долларе

Пример прямой котировки.

AUD/USD показывает сколько долларов США содержится в 1 австралийском долларе

Слайд 26Косвенная котировка.

Обратные (косвенные) котировки валют.

Обратной (косвенной) котировкой валюты называется котировка, показывающая, какое

Косвенная котировка.

Обратные (косвенные) котировки валют.

Обратной (косвенной) котировкой валюты называется котировка, показывающая, какое

К обратным котировкам относятся:USD/CHF, USD/JPY, USD/CAD.

Слайд 27Пример косвенной котировки.

USD/CHF показывает сколько швейцарских франков содержится в 1 долларе США

Пример косвенной котировки.

USD/CHF показывает сколько швейцарских франков содержится в 1 долларе США

Слайд 28Фиксированный курс.

Фиксированный валютный курс — это официально установленное соотношение между национальными валютами,

Фиксированный курс.

Фиксированный валютный курс — это официально установленное соотношение между национальными валютами,

Курс может фиксироваться по отношению к одной или нескольким валютам, и это означает привязку национальной валюты к курсовому значению наиболее важной для нее с точки зрения международных расчетов иностранной.

Слайд 29Плавающий валютный курс.

Свободное изменение стоимости национальной валюты. Курс валюты не сдерживается посредством

Плавающий валютный курс.

Свободное изменение стоимости национальной валюты. Курс валюты не сдерживается посредством

Слайд 30Хеджирование

Хеджирование валютного риска - это защита средств от неблагоприятного движения валютных

Хеджирование

Хеджирование валютного риска - это защита средств от неблагоприятного движения валютных

Хеджирование валютного риска с помощью сделок без движения реальных средств (с использованием рычага) дает дополнительные возможности:

- позволяет не отвлекать из оборота компании значительные денежные средства;

- позволяет продать валюту, которая будет получена в будущем.

Для того чтобы воспользоваться преимуществами, которые дает хеджирование, необходимо открыть торговый счет в компании, предоставляющей услуги по торговле на рынке Форекс.

Можно выделить два основных типа хеджирования - хеджирование покупателя и хеджирование продавца. Хеджирование покупателя используется для уменьшения риска, связанного с возможным ростом цены товара. Хеджирование продавца применяется в противоположной ситуации - для ограничения риска, связанного с возможным снижением цены товара.

Общий принцип хеджирования при внешнеторговых операциях состоит в открытии валютной позиции на торговом счете в сторону будущей операции по конвертированию средств. Импортеру необходимо покупать иностранную валюту, поэтому он заранее открывает позицию покупкой валюты на торговом счете, а при наступлении момента реальной покупки валюты в своем банке, закрывает эту позицию. Экспортеру необходимо продавать иностранную валюту, поэтому он заранее открывает позицию продажей валюты на торговом счете, а при наступлении момента реальной продажи валюты в своем банке, закрывает эту позицию.

Слайд 31Пример хеджирования

Компания-импортер ожидает в течение месяца поставки партии товаров (например, медикаментов) из

Пример хеджирования

Компания-импортер ожидает в течение месяца поставки партии товаров (например, медикаментов) из

Поэтому он решает захеджировать риск подорожания евро путем заключения сделок на торговом счете без реальной поставки средств. Для этого он переводит 5 000 долларов на свой торговый счет и открывает длинную позицию по евро/доллар (покупает евро, продает доллары) на сумму 60 000 евро. Сумма в 5 000 долларов на торговом счете позволяет «выдержать» неблагоприятное движение курса порядка 800 пунктов (60 000*0,0800 = 4 800)

Как видно из таблицы, полученный на торговом счете убыток, компенсируется прибылью от конвертации евро в банке по лучшему курсу, чем в момент заключения контракта. Теперь, независимо от направления движения курса евро на валютном рынке, сумма прибыли и убытка всегда будет равна нулю. Таким образом, руководство компании избавило себя от беспокойства относительно возможного подорожания евро и сохранило средства для других операций.

Слайд 32Маржинальная торговля

Сделки на рынке Форекс осуществляются по принципу маржинальной торговли. Маржинальная

Маржинальная торговля

Сделки на рынке Форекс осуществляются по принципу маржинальной торговли. Маржинальная

1. Небольшой стартовый капитал позволяет осуществлять сделки на суммы, многократно (в десятки и сотни раз) его превышающие. Это превышение называют рычагом (Leverage). 2. Торговля проводится без реальной поставки денег, что сокращает накладные расходы и дает возможность открывать позиции как покупкой, так и продажей валюты (в том числе отличной от валюты депозита).

Депозит и рычаг

Открытие счета и внесение денег на депозит (внесение маржи) - первое, что Вы должны сделать перед началом проведения торговых операций. Назначение депозита - гарантия компенсации возможных потерь.

Одним из условий торговли является рычаг (кредитное плечо) - коэффициент, показывающий, во сколько раз размер открытой позиции может превышать размер депозита. У разных компаний рычаг разный, но обычно он находится в диапазоне от 10 до 100. Причем рычаг на выходные дни зачастую меньше, чем в рабочие.

Слайд 33Пример

Страховой депозит равен 5 000 USD, рычаг 100. При данных условиях клиент

Пример

Страховой депозит равен 5 000 USD, рычаг 100. При данных условиях клиент

Слайд 34Участники валютного рынка.

Наряду с центральными банками функционируют на валютном рынке брокерские фирмы,

Участники валютного рынка.

Наряду с центральными банками функционируют на валютном рынке брокерские фирмы,

В последнее десятилетие на валютном рынке произошло изменение характера торговли с перенесением акцента на изменение срочности торговли, наметился значительный рост сделок, исполнение которых происходит в будущем. Все это привело, с одной стороны, к повышенной восприимчивости валютного рынка к конъюнктурным изменениям и к значительному увеличению валютных колебаний, а с другой стороны - к росту возможностей для высокоэффективного инвестирования.

На многих биржах широкое распространение, наряду с операциями по покупке и продаже валюты, получили операции с производными финансовыми инструментами - валютные и финансовые фьючерсы и опционы. Примерами таких бирж в уже давно признанных мировых центрах торговли валютой служат: Лондонская Международная Биржа Финансовых Фьючерсов (London International Financial Futures Exchange - LIFFE); Европейская Опционная Биржа в Амстердаме (European Options Exchange - EOE); Немецкая Срочная Биржа во Франкфурте (Deutsche Terminboerse - DTB); Сингапурская Биржа (Singapore International Monetary Exchange - SIMEX); Биржа Срочной Торговли в Сиднее (Sydney Futures Exchange - SFE).

Слайд 35Схема участников валютного рынка

.

Схема участников валютного рынка

.

Слайд 36Коммерческие банки

Они проводят основной объем валютных операций. В банках держат счета

Коммерческие банки

Они проводят основной объем валютных операций. В банках держат счета

Слайд 37Фирмы, осуществляющие внешнеторговые операции

Компании, участвующие в международной торговле, предъявляют устойчивый

Фирмы, осуществляющие внешнеторговые операции

Компании, участвующие в международной торговле, предъявляют устойчивый

Слайд 38Компании, осуществляющие зарубежные вложения активов (Investment Funds, Money Market Funds, International Corporations)

Компании, осуществляющие зарубежные вложения активов (Investment Funds, Money Market Funds, International Corporations)

Слайд 39Центральные банки

Их главной задачей является валютное регулирование на внешнем рынке -

Центральные банки

Их главной задачей является валютное регулирование на внешнем рынке -

Слайд 40Валютные биржи

В ряде стран с переходной экономикой функционируют валютные биржи, в

Валютные биржи

В ряде стран с переходной экономикой функционируют валютные биржи, в

Слайд 41Валютные брокерские фирмы

В их функцию входит сведение покупателя и продавца иностранной

Валютные брокерские фирмы

В их функцию входит сведение покупателя и продавца иностранной

Брокерская фирма, обладающая информацией о запрашиваемых курсах, является местом, где формируется реальный валютный курс по уже заключенным сделкам. Коммерческие банки получают информацию о текущем уровне курса от брокерских фирм.

Среди брокерских компаний на международных валютных рынках наиболее известны такие, как Lasser Marshall, Harlow Butler, Tullett and Tokio, Coutts, Tradition и другие.

Слайд 42Частные лица

Физические лица проводят широкий спектр неторговых операций в части зарубежного

Частные лица

Физические лица проводят широкий спектр неторговых операций в части зарубежного

Слайд 43Инфраструктура валютного рынка: валютная биржа.

Инфраструктура финансового рынка включает банковскую систему, фондовые биржи,

Инфраструктура валютного рынка: валютная биржа.

Инфраструктура финансового рынка включает банковскую систему, фондовые биржи,

ВАЛЮТНАЯ БИРЖА - это элемент инфраструктуры валютного рынка, деятельность которой состоит в предоставлении услуг по организации и проведению торгов, в ходе которых участники заключают сделки с иностранной валютой.

ВАЛЮТНАЯ БИРЖА организуют работу базовых элементов инфраструктуры валютного рынка: торговой системы (механизм поиска контрагента), клиринговой и расчетной систем (механизм исполнения сделки).

Существуют ВАЛЮТНЫЕ БИРЖИ, специализирующиеся на срочной торговле валютой и финансовыми активами, - Лондонская международная биржа финансовых фьючерсов (London International Financial Futures Exchange), Европейская опционная биржа в Амстердаме (European Options Exchange), Немецкая срочная биржа во Франкфурте (Deutsche Tenninboerse), Сингапурская биржа (Singapore International Monetary Exchange), биржа срочной торговли в Сиднее (Sydney Futures Exchange), Австрийская срочная опционная биржа в Вене (Oesterreichische Termin Option-sboerse).

Котировки на ВАЛЮТНЫХ БИРЖАХ зависят от покупательной способности обмениваемых валют, которая, в свою очередь, определяется экономической ситуацией в странах-эмитентах. Операции на ВАЛЮТНОЙ БИРЖЕ основаны на конвертируемости валют, обмениваемых на ней. Прямое назначение ВАЛЮТНОЙ БИРЖИ - определять валютный курс, который представляет собой стоимость иностранной валюты. Основная задача ВАЛЮТНОЙ БИРЖИ состоит не в получении высокой прибыли, а в мобилизации временно свободных валютных ресурсов, перераспределении их рыночными методами из одних отраслей экономики в другие и в установлении действительного рыночного курса национальной и иностранной валюты в условиях справедливой и законной торговли.

Слайд 44Функции валютной биржи:

Выявление и регулирование биржевых цен. ВАЛЮТНАЯ БИРЖА участвует в формировании

Функции валютной биржи:

Выявление и регулирование биржевых цен. ВАЛЮТНАЯ БИРЖА участвует в формировании

Образование и прогноз цен. Сосредоточение на ВАЛЮТНОЙ БИРЖЕ продавцов и покупателей, массовый характер биржевых сделок и их масштабы в силу того, что сделки заключаются на крупные суммы в иностранной валюте, делают курс, установленный на ВАЛЮТНОЙ БИРЖЕ, наиболее репрезентативной рыночной ценой на валюту. Она, в свою очередь, учитывается при заключении сделок на срочном рынке. В результате биржевые цены на валюту выполняют функцию ценообразования.

материально-техническое обеспечение торгов;

отбор участников биржевых торгов в соответствии с установленными ВАЛЮТНОЙ БИРЖЕЙ критериями, учитывающими финансовое состояние лица и его деловую репутацию;

разработку правил заключения и исполнения биржевых сделок;

контроль за соблюдением данных правил и законодательства, включая полномочия по наложению санкций и применению превентивных мер (приостановление торгов, отстранение отдельных участников и т.п.);

разработку юридических и финансовых механизмов, обеспечивающих исполнение обязательств, возникающих из биржевых сделок;

распространение информации о ценах, складывающихся в результате биржевых торгов, и количестве заключенных сделок;

сведение заявок противоположной направленности, в результате чего заключается сделка;

определение и учет взаимных обязательств участников торгов;

осуществление расчетов по обязательствам, возникающим из сделок, заключенных участниками биржевых торгов.

Слайд 45ММВБ

В апреле 1991 г. в целях организации торгов по купле-продаже иностранной валюты

ММВБ

В апреле 1991 г. в целях организации торгов по купле-продаже иностранной валюты

В торгах имеют право принимать участие только акционеры и члены биржи. Членами биржи могут быть банки, имеющие лицензию на совершение валютных операций, или финансовые организации, получившие соответствующее разрешение государства. Решение о приеме в члены биржи принимается Биржевым советом. Члены биржи уплачивают единовременный членский взнос и взнос в страховой фонд биржи в размере 50 тыс. долларов США или его эквивалент в рублях.

Члены биржи имеют право

участвовать в проведении биржевых операций от своего имени и за свой счет и от своего имени и за счет своих клиентов;

пользоваться системой расчетов по торгам биржи;

получать от дирекции и Биржевого совета информацию о решениях, касающихся деятельности членов биржи непосредственно на бирже;

вносить на рассмотрение Биржевого совета предложения по вопросам деятельности биржи.

Слайд 46Основные направления деятельности ММВБ

Валюта

На ММВБ проходят межбанковские торги иностранной валютой, объем которых

Основные направления деятельности ММВБ

Валюта На ММВБ проходят межбанковские торги иностранной валютой, объем которых

Акции ММВБ — ведущая фондовая площадка, на которой ежедневно идут торги по акциям около 150 российских эмитентов, включая «голубые фишки».. С 1997 года на ММВБ рассчитывается Индекс ММВБ — ведущий российский фондовый индикатор.

Корпоративные облигации Организация торгов по корпоративным облигациям свыше 100 российских компаний и банков. Динамика котировок облигаций отражается Индексом корпоративных облигаций ММВБ, рассчитываемым с 2003 года.

Субфедеральные и муниципальные облигации Проведение первичных размещений и организация вторичного обращения облигаций, выпускаемых субъектами федерации..

Государственные ценные бумаги ММВБ является общенациональной системой торговли государственными ценными бумагами, объединяющей восемь основных региональных финансовых центров России. В системе ММВБ осуществляется весь комплекс операций с ГЦБ (ГКО, ОФЗ): от первичного размещения и вторичных торгов до погашения выпусков и выплат купонных доходов по облигациям.

Слайд 47Денежный рынок

С марта 2004 года ММВБ приступает к обслуживанию заключения Банком России депозитных

Денежный рынок С марта 2004 года ММВБ приступает к обслуживанию заключения Банком России депозитных

Стандартные контракты В Секции срочного рынка (стандартные контракты) ММВБ организованы торги фьючерсами на доллар США и евро, а также на акции ведущих российских компаний и фондовый индекс ММВБ-10..

Гарантии Расчеты по биржевым сделкам осуществляются по принципу «поставка против платежа» через специализированные организации — Расчетную палату ММВБ и Национальный депозитарный центр (НДЦ), который получил от Комиссии по ценным бумагам и биржам США статус «надежного иностранного депозитария».

Технологии ММВБ обладает одной из самых передовых электронных торгово-депозитарных систем в мире.. В 2000-2003 годах к торговому комплексу ММВБ было подключено более 230 брокерских систем, позволяющих обслуживать инвесторов через удаленные терминалы с помощью интернет-технологий. В результате более 80% биржевых сделок с ценными бумагами совершается через Интернет-шлюзы.

Информация Информационная прозрачность является важным принципом организации биржевой деятельности на ММВБ. Участники торгов и инвесторы имеют возможность наблюдать за ходом торговых сессий через интернет-сайт ММВБ, а также через ведущие российские и иностранные информационные агентства.

Слайд 48Валютный опцион

Валютный опцион - это соглашение между двумя сторонами, продавцом опциона и

Валютный опцион

Валютный опцион - это соглашение между двумя сторонами, продавцом опциона и

Слайд 49Фьючерсные контракты

Фьючерсные контракты представляют собой соглашения, которыми торгуют на бирже. Они предназначены

Фьючерсные контракты

Фьючерсные контракты представляют собой соглашения, которыми торгуют на бирже. Они предназначены

Слайд 50Внебиржевой валютный рынок

Организуется дилерами, которые могут быть или не быть членами валютной

Внебиржевой валютный рынок

Организуется дилерами, которые могут быть или не быть членами валютной

Слайд 51Валютный аукцион

Это способ продажи и покупки иностранной конвертируемой валюты по договорным ценам

Валютный аукцион

Это способ продажи и покупки иностранной конвертируемой валюты по договорным ценам

Слайд 52Регулирование валютного рынка

Целью валютного контроля является обеспечение соблюдения валютного законодательства при осуществлении

Регулирование валютного рынка

Целью валютного контроля является обеспечение соблюдения валютного законодательства при осуществлении

Валютные операции являются объектом государственного и банковского наблюдения и контроля. В странах с частично конвертируемой валютой и ограничениями по финансовым операциям размер валютной позиции банков относительно национальной валюты служит одним из объектов валютного контроля. В периоды значительной валютной нестабильности эти лимиты могут сокращаться: также могут устанавливаться лимиты и для срочных операций - по суммам и по срокам. Однако и при введении в западно - европейских странах полной конвертируемости валюты надзор за валютными операциями банков сохраняется. Более того, с 80-х годов отмечается усиление этого контроля для предотвращения концентрации у банков валютных рисков в балансах и внебалансовых статьях.

Также банки устанавливают лимиты валютных сделок с другими банками в целях ограничения риска не перевода валюты, исходя из размера их капитала и резервов, репутации и других критериев. По мере получения платежей по ранее заключенным сделкам лимиты высвобождаются.

Слайд 53Лимиты по срочным валютным сделкам обычно бывают ниже, чем по операциям с

Лимиты по срочным валютным сделкам обычно бывают ниже, чем по операциям с

Валютные курсы также являются объектом регулирования со стороны государства. Различают национальное и межгосударственное регулирование валютных курсов.Основными органами национального регулирования выступают центральные банки и министерства финансов. Межгосударственное регулирование курсов валют осуществляют МВФ, ЕВС и другие организации. Регулирование курсовых соотношений направлено на сглаживание резких колебаний валютных курсов, обеспечение сбалансированности внешнеплатежных позиций страны, на создание благоприятных условий для развития национальной экономики, стимулирования экспорта и т. д. С введением плавающих валютных курсов регулирование процесса курсообразования через МВФ ослабло.

Валютный контроль в зарубежных странах охватывает деятельность как банков, так и небанковских институтов. В различных странах применяются разные меры валютного контроля: лимитирование сроков по операциям «линз энд лэгс», запрещение или наличие предварительного разрешения национальных валютных органов на открытие счета в иностранной валюте в данной стране или за ее пределами; внесение беспроцентного импортного депозита в уполномоченный банк и др.

Слайд 54Методы регулирования валютных курсов:

1) Валютные интервенции центральных банков имеют целью

противодействовать снижению курса

Методы регулирования валютных курсов:

1) Валютные интервенции центральных банков имеют целью противодействовать снижению курса

2) Дисконтная политика заключается в манипулировании учетным процентом. Стремясь повысить курс национальной валюты, Центральный банк повышает учетный процент, что стимулирует приток иностранных капиталов. Улучшается состояние платежного баланса, повышается валютный курс.

Слайд 55Валютные операции

.

Покупка (продажа)

наличной

иностранной

валюты

Инкассо

иностранной

валюты

Выпуск и

обслуживание

пластиковых карт

Оплата

Валютные операции

.

Покупка (продажа)

наличной

иностранной

валюты

Инкассо

иностранной

валюты

Выпуск и

обслуживание

пластиковых карт

Оплата

денежных

аккредитивов

Покупка

(оплата)

дорожных

чеков

Инкассо

Банковский

перевод

Аккредитив

Валютный

арбитраж

Форвард

Своп

Спот

Слайд 56Методы регулирования валютных курсов:

1) Валютные интервенции центральных банков имеют целью

противодействовать снижению курса

Методы регулирования валютных курсов:

1) Валютные интервенции центральных банков имеют целью противодействовать снижению курса

2) Дисконтная политика заключается в манипулировании учетным процентом. Стремясь повысить курс национальной валюты, Центральный банк повышает учетный процент, что стимулирует приток иностранных капиталов. Улучшается состояние платежного баланса, повышается валютный курс.

Слайд 57Операции на условиях немедленной поставки валюты( спот)

Операции на условиях немедленной поставки валюты(

Операции на условиях немедленной поставки валюты( спот)

Операции на условиях немедленной поставки валюты(

Слайд 58Срочные сделки

Срочными операциями называются валютные сделки, расчет по которым происходит более чем

Срочные сделки

Срочными операциями называются валютные сделки, расчет по которым происходит более чем

- страхование от изменения курсов валют;

- извлечение спекулятивной прибыли;

Межбанковские срочные сделки получили название "форвардных". В момент заключения сделки фиксируется срок, курс и сумма, но до наступления срока (обычно 1-6 месяцев) никакие суммы по счетам не проводятся.

К особенностям срочных сделок относятся :

- существование интервала во времени между моментом заключения и исполнения сделки;

- курс валюты определяется в момент заключения сделки.

В биржевых котировочных бюллетенях публикуется курс для сделок "спот" и премии или скидки для определения курса по сделкам "форвард" на разные сроки, как правило 1, 3 или 6 месяцев. Если валюта по сделке "форвард" котируется дороже, чем при немедленной поставке на условиях "спот", то она котируется с премией. Скидка или дисконт означает обратное. Срочный курс, в котором учтена премия или скидка, именуется курсом "аутрайт". При премии валюта на срок дороже, чем наличный курс, при скидке - дешевле. Имея значения премии и дисконта, вычисляется курс "аутрайт".

Сделки с опционом. Среди срочных сделок с иностранной валютой выделяют сделки с "аутрайтом" - с условием поставки валюты на определенную дату, и сделки с "опционом" - с условием нефиксированной даты поставки. Одна из сторон по опционной сделке имеет право выбирать для себя наиболее выгодные условия исполнения обязательств. За это право вторая сторона получает премию, зависящую от длительности опциона, от разницы курсов при заключении сделки и оговоренных в данной операции. Их цель - ограничить потери от колебания курсов валют, т.е. страхование поступлений и платежей в валюте от валютного риска.

Слайд 59Срочные сделки с иностранной валютой совершаются в следующих целях:

конверсия (обмен) валюты в

Срочные сделки с иностранной валютой совершаются в следующих целях:

конверсия (обмен) валюты в

страхование портфельных или прямых капиталовложений за границей от убытков в связи с возможным понижением курса валюты, в которой они осуществлены;

получение спекулятивной прибыли за счет курсовой разницы.

Слайд 60Депозитные операции

Это сделки по привлечению и размещению временно свободных валютных средств.

Депозитные операции

Это сделки по привлечению и размещению временно свободных валютных средств.

Слайд 61Операции "своп"

Сделки "своп" представляют собой валютные операции, сочетающие куплю или продажу валюты

Операции "своп"

Сделки "своп" представляют собой валютные операции, сочетающие куплю или продажу валюты

Сделка «своп» – это покупка или продажа валюты на условиях фиксированного курса, но с одновременным заключением обратной форвардной сделки, причем сроки расчетов, как правило, не совпадают. То есть своп состоит из двух частей. Сначала вкладчики покупают фунт стерлингов по курсу «спот», чтобы вложить эти средства в Лондоне. Затем они продают фунт стерлингов по курсу «форвард». Своп используется, чтобы избежать риска изменения валютных курсов. При проведении свопа вкладчик покупает фунт по курсу «спот», использует средства для вложения в краткосрочные активы в фунтах и продает фунт по курсу «форвард». Эта форвардная сделка защищает его от возможного понижения долларовой цены фунта, если бы это понижение произошло при вложении средств в активы. Своп-сделки широко применяются в валютно-кредитных операциях для извлечения прибыли из разницы в процентных ставках, в операциях с другими ценностями, в том числе и золотом.

Слайд 62Валютный арбитраж

Валютный арбитраж

Пространственный

Простой

Эквивалентный

Межрыночный

Процентный

Спекулятивный

Конверсионный

Временной

Сложный

Валютный арбитраж

Валютный арбитраж

Пространственный

Простой

Эквивалентный

Межрыночный

Процентный

Спекулятивный

Конверсионный

Временной

Сложный

Слайд 63Валютный арбитраж

Валютный арбитраж – валютная операция, сочетающая покупку (продажу) валюты с последующим

Валютный арбитраж

Валютный арбитраж – валютная операция, сочетающая покупку (продажу) валюты с последующим

В силу того что продажа и покупка валюты на разных рынках происходит практически одновременно, особенно с развитием ЭВМ и современных средств связи, пространственный арбитраж практически не связан с валютными рисками. Арбитражная операция может проводиться не только с двумя, но и с несколькими валютами. сравнительно небольшой размер прибыли, как правило, компенсируется большими размерами сумм сделок и быстротой оборачиваемости капитала.

Отличие временного арбитража от обычной валютной спекуляции состоит в том, что при проведении арбитража дилер меняет свою тактику на протяжении одного дня и делает ставку в основном на краткосрочный характер операции.

Слайд 64Процентный арбитраж

Другой вид арбитража - процентный - предполагает получение прибыли на разнице

Процентный арбитраж

Другой вид арбитража - процентный - предполагает получение прибыли на разнице

Слайд 65Эквивалентным арбитражем

Эквивалентным арбитражем называется покупка или продажа комбинаций опционов и наличных позиций,

Эквивалентным арбитражем

Эквивалентным арбитражем называется покупка или продажа комбинаций опционов и наличных позиций,

Слайд 66Межрыночный арбитраж

Простейшей арбитражной стратегией с фьючерсами является межрыночный арбитраж, который может включать

Межрыночный арбитраж

Простейшей арбитражной стратегией с фьючерсами является межрыночный арбитраж, который может включать

Слайд 67Простой арбитраж

При простом арбитраже взаимодействуют два контрагента. Понятно, что никакой перевозки валюты

Простой арбитраж

При простом арбитраже взаимодействуют два контрагента. Понятно, что никакой перевозки валюты

Слайд 68Сложный арбитраж

Сложный арбитраж предполагает уже работу с рядом валют на разных рынках.

Сложный арбитраж

Сложный арбитраж предполагает уже работу с рядом валют на разных рынках.

Презентация на тему Буддизм

Презентация на тему Буддизм  Cтруктурно-функциональная организация генов и белков

Cтруктурно-функциональная организация генов и белков ФГОС

ФГОС Kakimi_sredstvami_vozdeystvuet_iskusstvo (1)

Kakimi_sredstvami_vozdeystvuet_iskusstvo (1) Как живет семья

Как живет семья  Пропедевтика в основной школе реализации индивидуальных проектов в рамках ФГОС СОО

Пропедевтика в основной школе реализации индивидуальных проектов в рамках ФГОС СОО Контраст тёмного и светлого

Контраст тёмного и светлого Банная станция

Банная станция КАФЕДРА АТОМНЫХЭлектрическихстанций

КАФЕДРА АТОМНЫХЭлектрическихстанций Меня зовут Илья. Я живу в городе, который называется Нижний Новгород. Он находится на реках Волге и Оке. В нашем городе есть очень кр

Меня зовут Илья. Я живу в городе, который называется Нижний Новгород. Он находится на реках Волге и Оке. В нашем городе есть очень кр Бихевиоризм

Бихевиоризм Страницы истории моей малой родины.

Страницы истории моей малой родины. Вся правда о PM-ах

Вся правда о PM-ах Презентация на темум Лесная промышленность России

Презентация на темум Лесная промышленность России Bundestag

Bundestag Проектная задача по математике «Ремонт класса»

Проектная задача по математике «Ремонт класса» 1 2 3

1 2 3 Презентация на тему Решение уравнений с помощью разложения на множители

Презентация на тему Решение уравнений с помощью разложения на множители  Гаметогенез

Гаметогенез Автоматизация транспортировки ОЯТ с использованием роботизированных систем

Автоматизация транспортировки ОЯТ с использованием роботизированных систем A/S Exigen Services Latvia

A/S Exigen Services Latvia Марийский народ

Марийский народ Презентация на тему Движение небесных тел

Презентация на тему Движение небесных тел  The house of my dream izmen

The house of my dream izmen Презентация на тему Равнины и горы 2 класс

Презентация на тему Равнины и горы 2 класс Описанная и вписанная окружности

Описанная и вписанная окружности Magnet schools: equal access to high quality education

Magnet schools: equal access to high quality education «Спасибо за жизнь!»

«Спасибо за жизнь!»