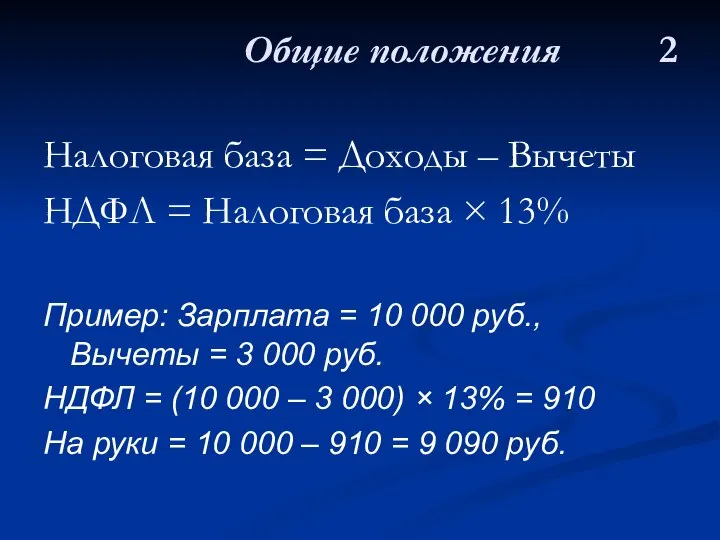

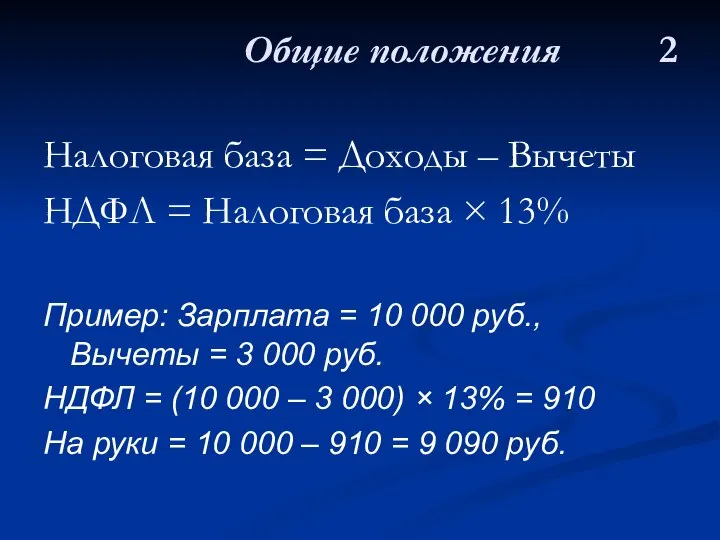

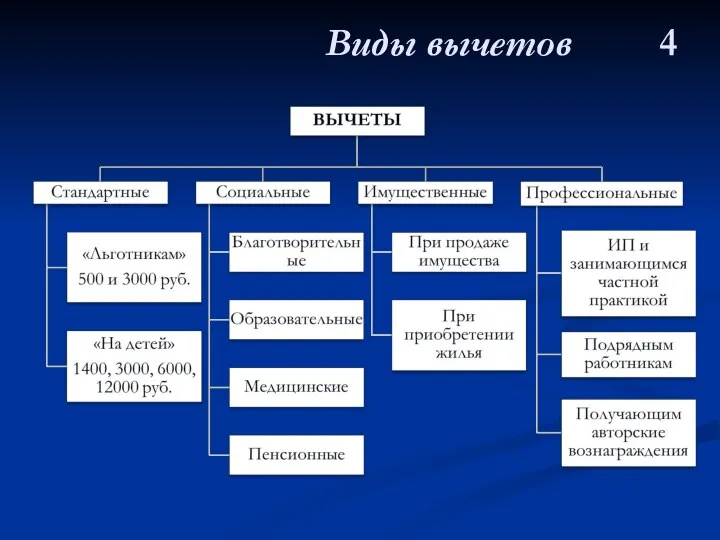

Слайд 2Общие положения

Налоговая база = Доходы – Вычеты

НДФЛ = Налоговая база ×

13%

Пример: Зарплата = 10 000 руб., Вычеты = 3 000 руб.

НДФЛ = (10 000 – 3 000) × 13% = 910

На руки = 10 000 – 910 = 9 090 руб.

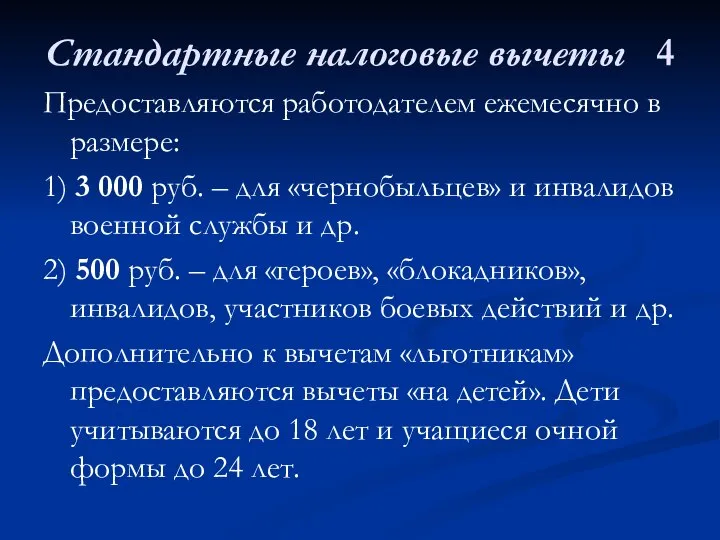

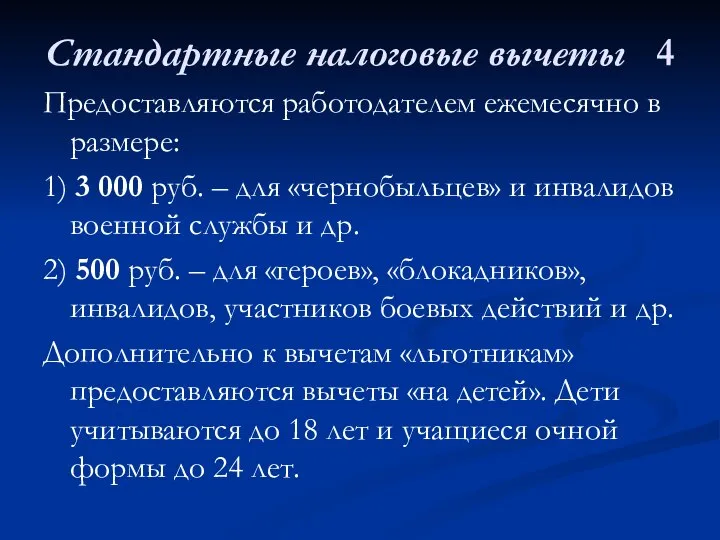

Слайд 5Стандартные налоговые вычеты 4

Предоставляются работодателем ежемесячно в размере:

1) 3 000 руб. –

для «чернобыльцев» и инвалидов военной службы и др.

2) 500 руб. – для «героев», «блокадников», инвалидов, участников боевых действий и др.

Дополнительно к вычетам «льготникам» предоставляются вычеты «на детей». Дети учитываются до 18 лет и учащиеся очной формы до 24 лет.

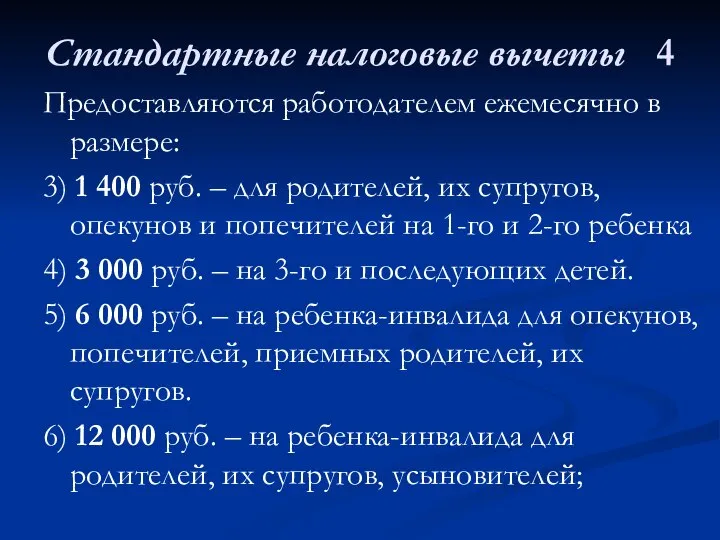

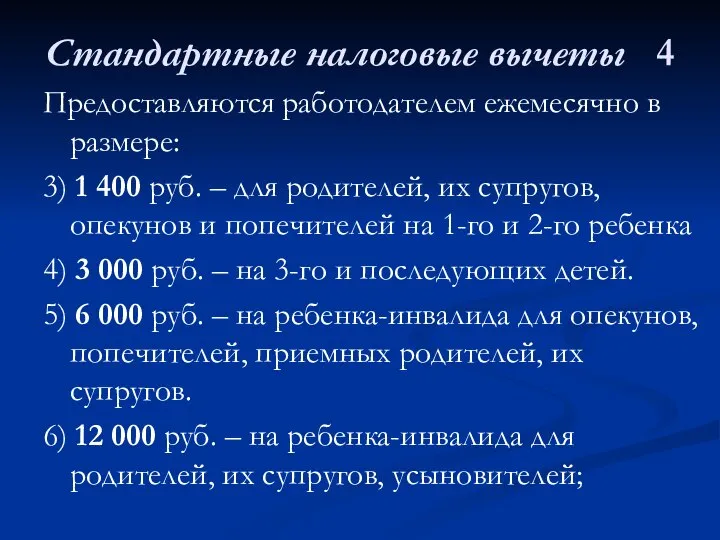

Слайд 6Стандартные налоговые вычеты 4

Предоставляются работодателем ежемесячно в размере:

3) 1 400 руб. –

для родителей, их супругов, опекунов и попечителей на 1-го и 2-го ребенка

4) 3 000 руб. – на 3-го и последующих детей.

5) 6 000 руб. – на ребенка-инвалида для опекунов, попечителей, приемных родителей, их супругов.

6) 12 000 руб. – на ребенка-инвалида для родителей, их супругов, усыновителей;

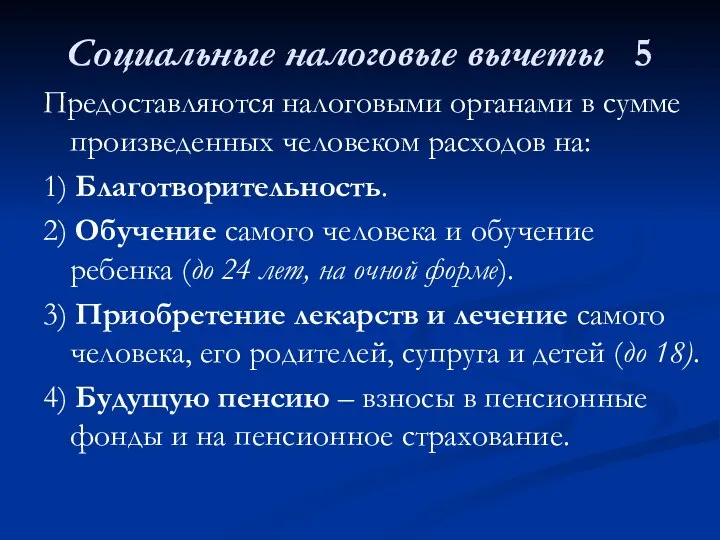

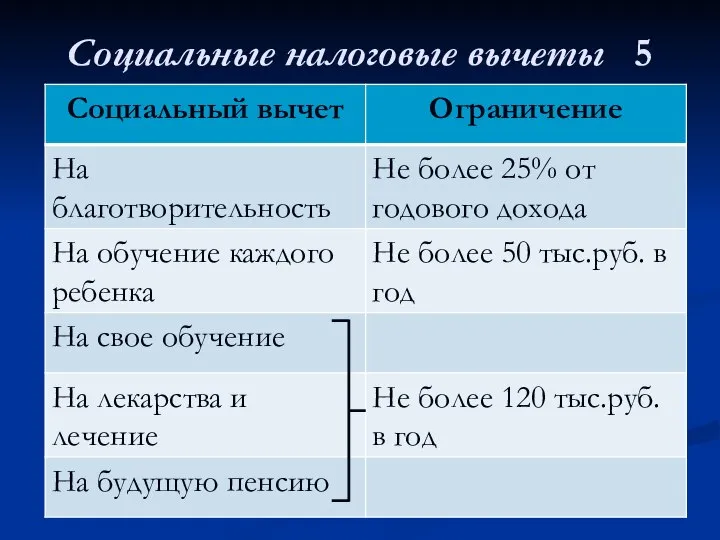

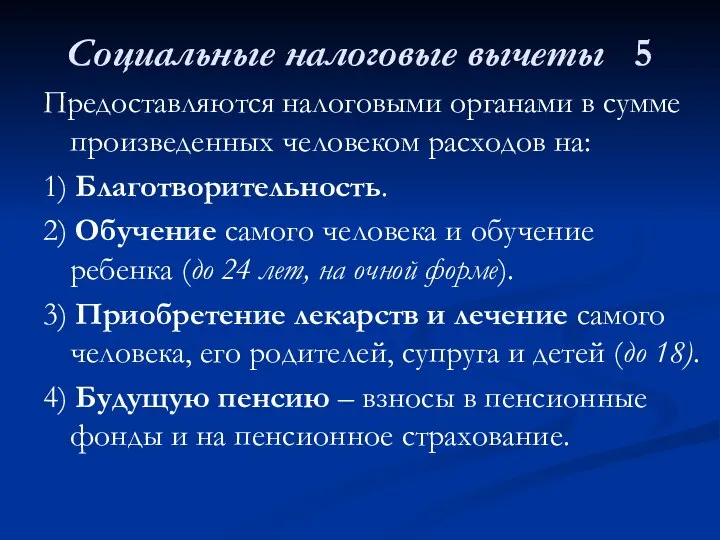

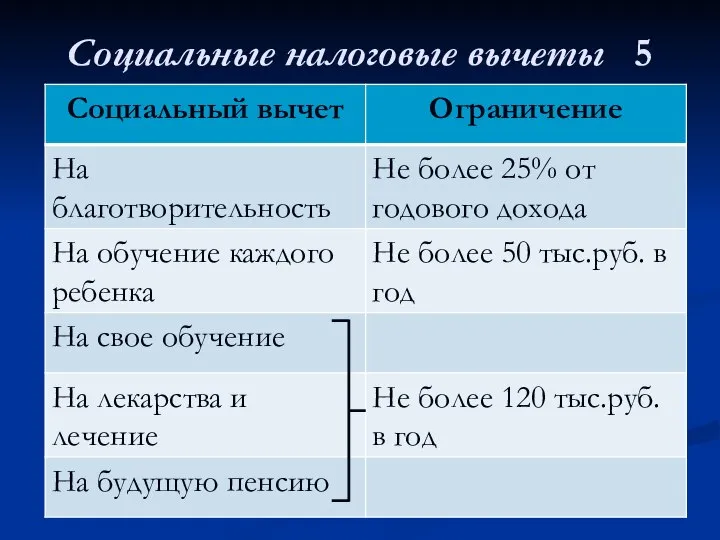

Слайд 7Социальные налоговые вычеты 5

Предоставляются налоговыми органами в сумме произведенных человеком расходов на:

1)

Благотворительность.

2) Обучение самого человека и обучение ребенка (до 24 лет, на очной форме).

3) Приобретение лекарств и лечение самого человека, его родителей, супруга и детей (до 18).

4) Будущую пенсию – взносы в пенсионные фонды и на пенсионное страхование.

Слайд 8Социальные налоговые вычеты 5

.

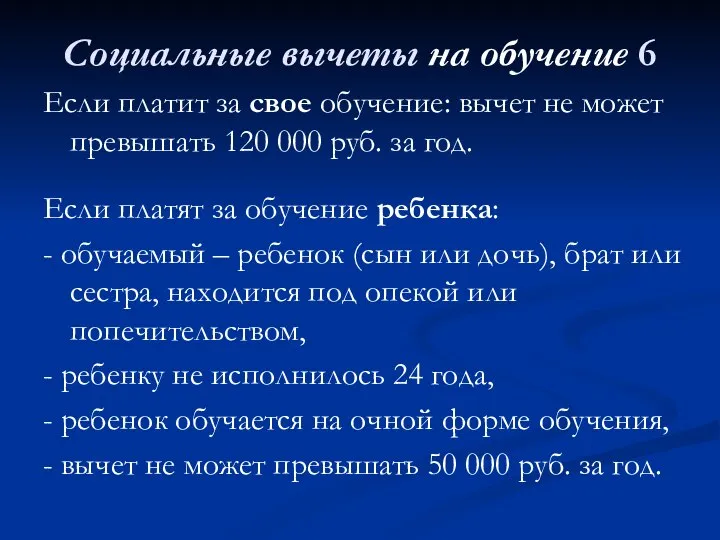

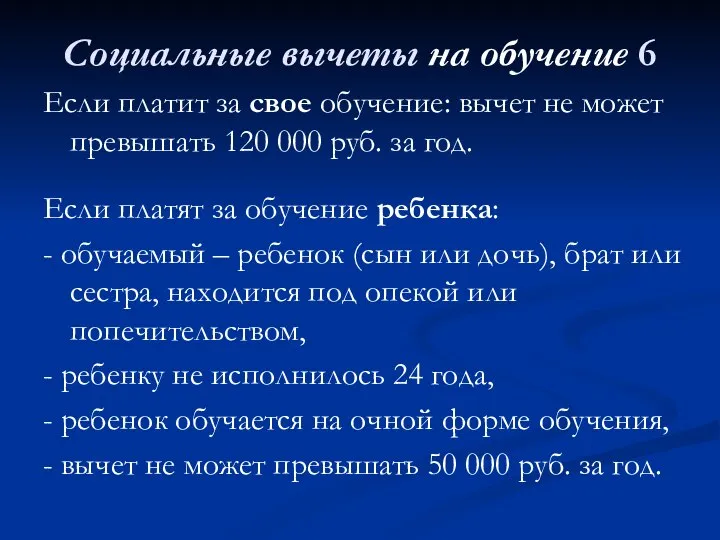

Слайд 9Социальные вычеты на обучение 6

Если платит за свое обучение: вычет не может

превышать 120 000 руб. за год.

Если платят за обучение ребенка:

- обучаемый – ребенок (сын или дочь), брат или сестра, находится под опекой или попечительством,

- ребенку не исполнилось 24 года,

- ребенок обучается на очной форме обучения,

- вычет не может превышать 50 000 руб. за год.

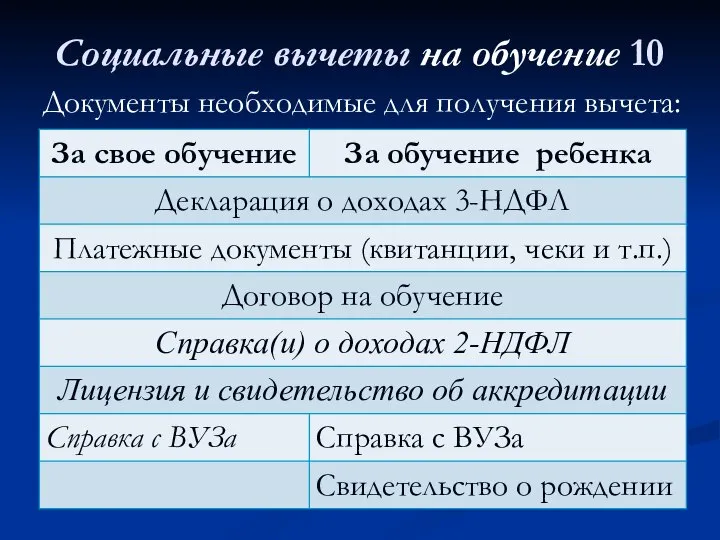

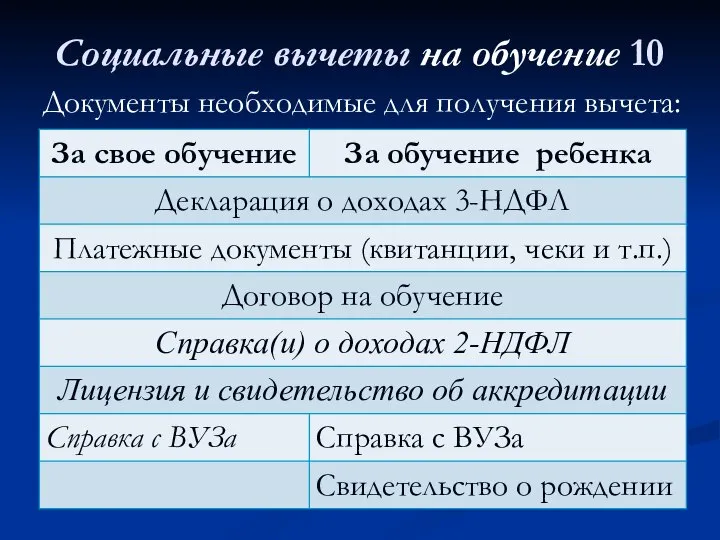

Слайд 10Социальные вычеты на обучение

Документы необходимые для получения вычета:

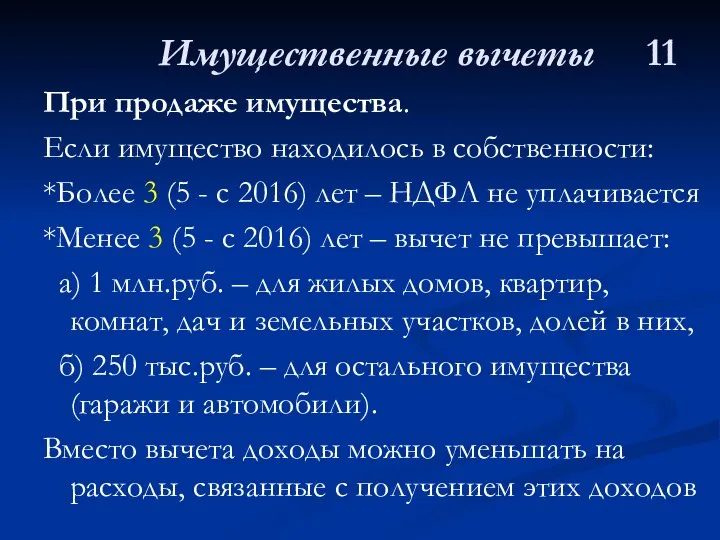

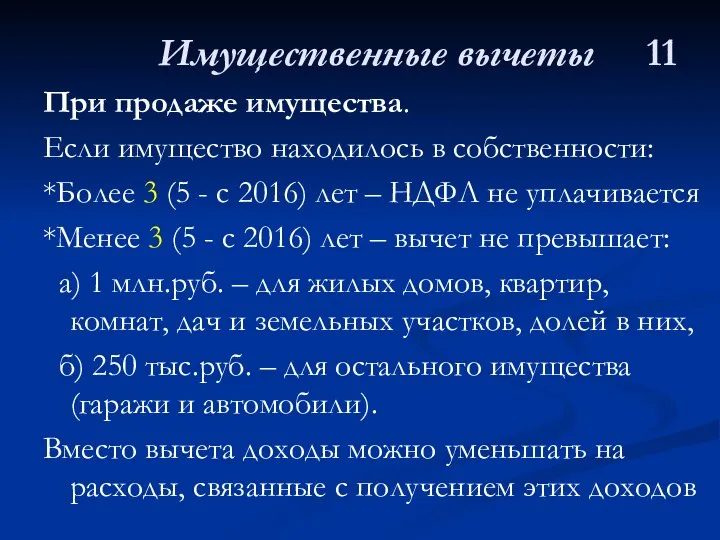

Слайд 11Имущественные вычеты

При продаже имущества.

Если имущество находилось в собственности:

*Более 3 (5

- с 2016) лет – НДФЛ не уплачивается

*Менее 3 (5 - с 2016) лет – вычет не превышает:

а) 1 млн.руб. – для жилых домов, квартир, комнат, дач и земельных участков, долей в них,

б) 250 тыс.руб. – для остального имущества (гаражи и автомобили).

Вместо вычета доходы можно уменьшать на расходы, связанные с получением этих доходов

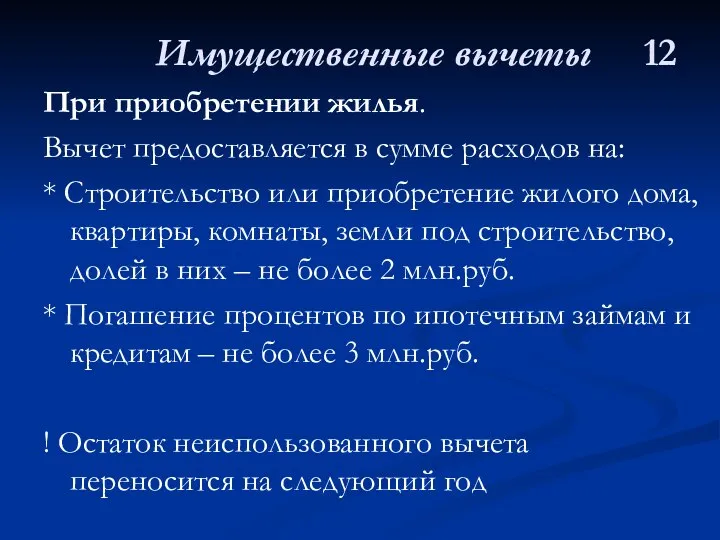

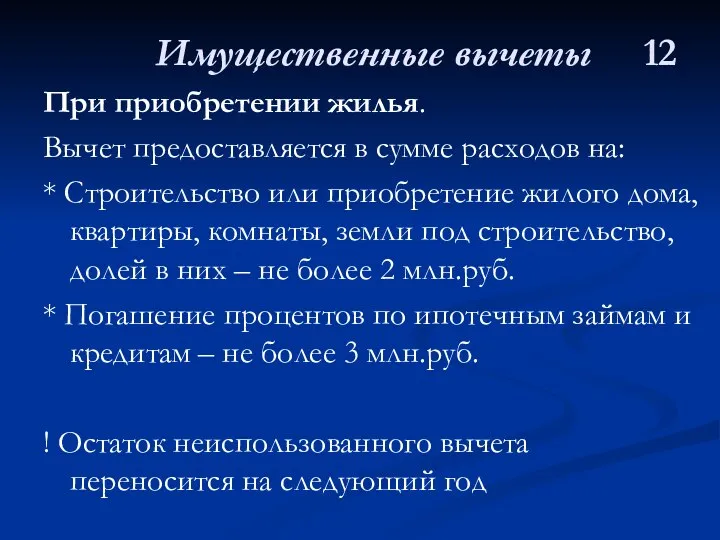

Слайд 12Имущественные вычеты

При приобретении жилья.

Вычет предоставляется в сумме расходов на:

* Строительство

или приобретение жилого дома, квартиры, комнаты, земли под строительство, долей в них – не более 2 млн.руб.

* Погашение процентов по ипотечным займам и кредитам – не более 3 млн.руб.

! Остаток неиспользованного вычета переносится на следующий год

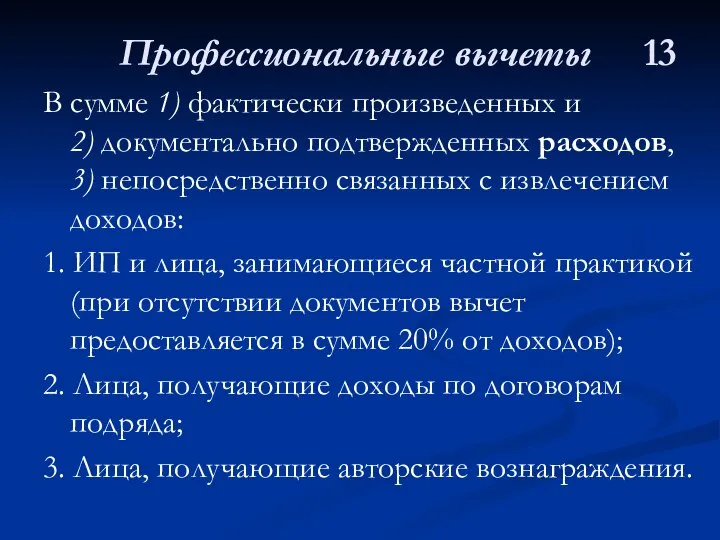

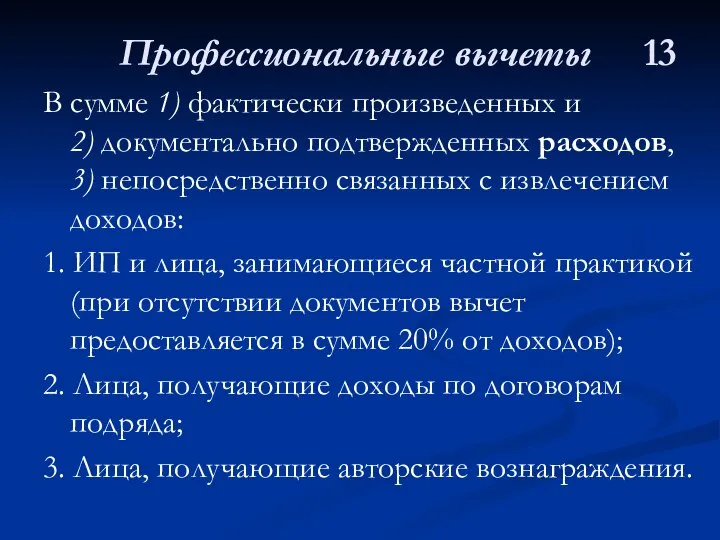

Слайд 13Профессиональные вычеты

В сумме 1) фактически произведенных и 2) документально подтвержденных расходов,

3) непосредственно связанных с извлечением доходов:

1. ИП и лица, занимающиеся частной практикой (при отсутствии документов вычет предоставляется в сумме 20% от доходов);

2. Лица, получающие доходы по договорам подряда;

3. Лица, получающие авторские вознаграждения.

1 Об итогах социально- экономического развития Сивинского муниципального района в сфере РЧП ФЦБ «РАЗВИТИЕ ЧЕЛОВЕЧЕСКОГО ПОТЕНЦИА

1 Об итогах социально- экономического развития Сивинского муниципального района в сфере РЧП ФЦБ «РАЗВИТИЕ ЧЕЛОВЕЧЕСКОГО ПОТЕНЦИА Буквы Н и НН в суффиксах имён прилагательных

Буквы Н и НН в суффиксах имён прилагательных Омская Область

Омская Область Отчет о финансовых результатах. Сущность и порядок составления

Отчет о финансовых результатах. Сущность и порядок составления Музыкальный образ

Музыкальный образ Демострационная техника

Демострационная техника Традиции русской кухни

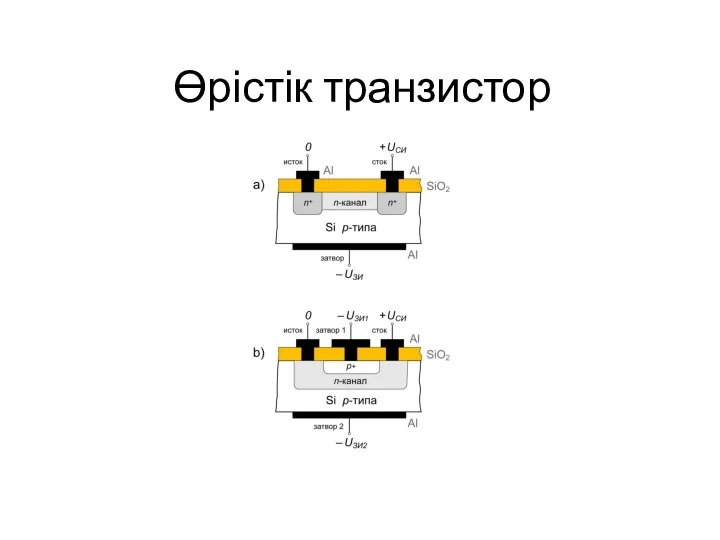

Традиции русской кухни Өрістік транзистор

Өрістік транзистор Презентация на тему Босния и Герцеговина

Презентация на тему Босния и Герцеговина  Произнесем слово «здравствуйте» с разными оттенками: искренне и радостно; подчеркнуть уважение к старшему; безразлично; холоднова

Произнесем слово «здравствуйте» с разными оттенками: искренне и радостно; подчеркнуть уважение к старшему; безразлично; холоднова Bored. Заскучавший

Bored. Заскучавший Лингводидактические проблемы межкультурной коммуникации

Лингводидактические проблемы межкультурной коммуникации Проект школа

Проект школа Виды спорта

Виды спорта Презентация на тему СОЦИОЛОГИЯ ПРАВА

Презентация на тему СОЦИОЛОГИЯ ПРАВА  Простой и сложный план текста (3)

Простой и сложный план текста (3) А.С.Пушкин и Царскосельский лицей

А.С.Пушкин и Царскосельский лицей U Domu

U Domu House Democrats

House Democrats  Microsoft Office2007

Microsoft Office2007 Семья и брак

Семья и брак Открытое акционерное общество

Открытое акционерное общество  риада

риада Терминальные и шоковые состояния в хирургии

Терминальные и шоковые состояния в хирургии Стратегическое планирование на предприятии

Стратегическое планирование на предприятии Электронный процессор Excel

Электронный процессор Excel Консалтинг-центр по НИДШ

Консалтинг-центр по НИДШ маркетинг, брандинг и реклама хотели и ресторанти

маркетинг, брандинг и реклама хотели и ресторанти