Содержание

- 2. Мировая валютная система — это совокупность экономических отношений в мировой хозяйственной сфере, связанных с функционированием валюты.

- 3. Появившись в XIX веке, МВС прошла 4 этапа эволюции: Парижская валютная система (1867 г.-20-е годы 20-го

- 4. 1-й этап Парижская валютная система Эра золотого стандарта началась в 1821 году Юридически была оформлена межгосударственным

- 5. Преимущества: сохранение устойчивых валютных курсов; обеспечение стабильности внешней и внутренней экономической политики; благоприятные условия для развития

- 6. 2-й этап Генуэзская валютная система Другое название - золотодевизный стандарт Отдельные национальные валюты могли размениваться не

- 7. Валютная стабилизация была взорвана мировым кризисом в 30-х годах. Главные особенности мирового валютного кризиса 1929—1936 гг.

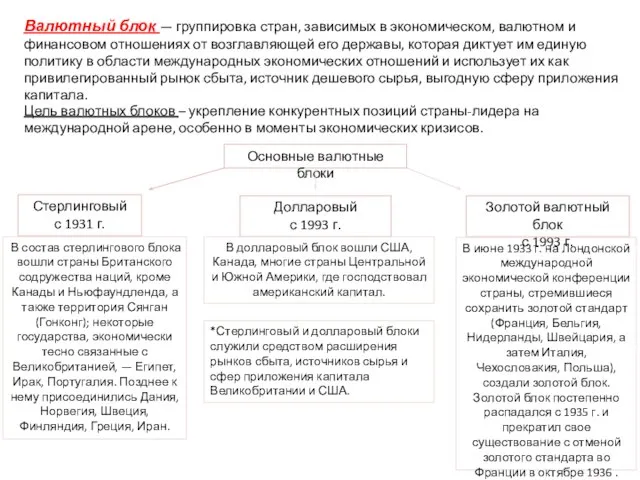

- 8. Валютный блок — группировка стран, зависимых в экономическом, валютном и финансовом отношениях от возглавляющей его державы,

- 9. 3-й этап Бреттон-Вудская валютная система Это международная валютная система, сформировавшаяся после второй мировой войны и базировавшаяся

- 10. Основополагающие принципы Бреттон-Вудской валютной системы: • Сохранение за золотом статуса средства окончательного урегулирования международных расчетов при

- 11. 4-й этап Ямайская валютная система Это современная международная валютная система, базирующаяся не на денежных системах отдельных

- 12. Переход к гибким обменным курсам предполагал достижение трех основных целей: • выравнивание темпов инфляции в различных

- 13. 13 марта 1979 г. участниками Европейского сообщества с целью экономической интеграции, стабильности национальных экономик, ограждения от

- 14. Основные принципы построения ЕВС: страны-участницы ЕВС зафиксировали курсы своих валют по отношению к центральному курсу ЭКЮ;

- 16. Скачать презентацию

Слайд 2Мировая валютная система — это совокупность экономических отношений в мировой хозяйственной сфере,

Мировая валютная система — это совокупность экономических отношений в мировой хозяйственной сфере,

Мировая валютная система представляет собой:

определенный набор международных платежных средств;

режим обмена валют, включая валютные курсы;

условия конвертируемости, механизм обеспечения валютно-платежными средствами международного оборота;

регламентацию форм международных расчетов;

режим международных рынков валюты и золота;

статус межгосударственных институтов, регулирующих валютные отношения;

сеть международных и банковских учреждений, осуществляющих международные расчетные и кредитные операции, связанные с внешнеэкономической деятельностью.

Основной задачей МВС является регулирование сферы международных расчетов для обеспечения устойчивого экономического роста и поддержания равновесия во внешнеторговом обмене.

Слайд 3Появившись в XIX веке, МВС прошла 4 этапа эволюции:

Парижская валютная система

(1867

Появившись в XIX веке, МВС прошла 4 этапа эволюции:

Парижская валютная система

(1867

Генуэзская валютная система

(1922 г.-30-е годы 20-го в.)

Бреттон-Вудская валютная система (1944 г.-70-е годы 20 в.)

Ямайская валютная система

(с 1976 года по настоящее время)

Слайд 41-й этап

Парижская валютная система

Эра золотого стандарта началась в 1821 году

Юридически была

1-й этап

Парижская валютная система

Эра золотого стандарта началась в 1821 году

Юридически была

Парижская валютная система базировалась на следующих структурных принципах:

• Ее основой являлся золотомонетный стандарт

• Каждая валюта имела золотое содержание (Великобритания — с 1816 г., США — 1837 г., Германия — 1875 г., Франция - 1878 г., Россия — с 1895—1897 гг.). В соответствии с золотым содержанием валют устанавливались их золотые паритеты*.

•Валюты свободно конвертировались в золото. Золото использовалось как общепризнанные мировые деньги.

•Сложился режим свободно плавающих курсов валют с учетом рыночного спроса и предложения, но в пределах золотых точек (так называют максимальные пределы отклонения курса валют от установленного золотого паритета, которые определяются расходами на транспортировку золота за границу). Если рыночный курс валюты падал ниже паритета, основанного на их золотом содержании, то должники предпочитали расплачиваться по международным обязательствам золотом, а не иностранными валютами.

*Золотой паритет — соотношение денежных единиц различных стран по их официальному золотому содержанию.

Слайд 5Преимущества:

сохранение устойчивых валютных курсов;

обеспечение стабильности внешней и внутренней экономической политики;

благоприятные условия для

Преимущества:

сохранение устойчивых валютных курсов;

обеспечение стабильности внешней и внутренней экономической политики;

благоприятные условия для

- стабильность внутренних цен;

Недостатки:

- золотой стандарт установил зависимость денежной массы, обращающейся в мировой экономике, от добычи и производства золота;

- в условиях господства золотого стандарта оказывается невозможным проведение независимой денежно-кредитной политики, направленной на решение внутренних проблем своей экономики;

Слайд 62-й этап

Генуэзская валютная система

Другое название - золотодевизный стандарт

Отдельные национальные валюты могли

2-й этап

Генуэзская валютная система

Другое название - золотодевизный стандарт

Отдельные национальные валюты могли

Сформировалось два основных способа размена национальной валюты в золото:

прямой — для валют, выполнявших роль девизов (фунт стерлингов, доллар)

косвенный — для всех остальных валют данной системы

Принципы:

Ее основой являлись золото и девизы — иностранные валюты.

2. Сохранены золотые паритеты. Конверсия валют в золото стала осуществляться не только непосредственно (США, Франция, Великобритания), но и косвенно, через иностранные валюты (Германия и еще около 30 стран).

3. Восстановлен режим свободно колеблющихся валютных курсов.

4. Валютное регулирование осуществлялось в форме активной валютной политики, международных конференций, совещаний.

Слайд 7Валютная стабилизация была взорвана мировым кризисом в 30-х годах.

Главные особенности мирового

Валютная стабилизация была взорвана мировым кризисом в 30-х годах.

Главные особенности мирового

• циклический характер: валютный кризис переплелся с мировым экономическим и денежно-кредитным кризисом;

• структурный характер: принципы мировой валютной системы — золото-девизного стандарта — потерпели крушение;

• большая продолжительность: с 1929 г. до осени 1936 г.;

• исключительная глубина и острота: курс ряда валют снизился на 50—84%;

• крайняя неравномерность развития: кризис поражал то одни, то другие страны, причем в разное время и с различной силой.

Слайд 8Валютный блок — группировка стран, зависимых в экономическом, валютном и финансовом отношениях

Валютный блок — группировка стран, зависимых в экономическом, валютном и финансовом отношениях

Цель валютных блоков – укрепление конкурентных позиций страны-лидера на международной арене, особенно в моменты экономических кризисов.

Основные валютные блоки

Стерлинговый

с 1931 г.

Долларовый

с 1993 г.

Золотой валютный блок

с 1993 г.

В состав стерлингового блока вошли страны Британского содружества наций, кроме Канады и Ньюфаундленда, а также территория Сянган (Гонконг); некоторые государства, экономически тесно связанные с Великобританией, — Египет, Ирак, Португалия. Позднее к нему присоединились Дания, Норвегия, Швеция, Финляндия, Греция, Иран.

В долларовый блок вошли США, Канада, многие страны Центральной и Южной Америки, где господствовал американский капитал.

*Стерлинговый и долларовый блоки служили средством расширения рынков сбыта, источников сырья и сфер приложения капитала Великобритании и США.

В июне 1933 г. на Лондонской международной экономической конференции страны, стремившиеся сохранить золотой стандарт (Франция, Бельгия, Нидерланды, Швейцария, а затем Италия, Чехословакия, Польша), создали золотой блок. Золотой блок постепенно распадался с 1935 г. и прекратил свое существование с отменой золотого стандарта во Франции в октябре 1936 .

Слайд 93-й этап

Бреттон-Вудская валютная система

Это международная валютная система, сформировавшаяся после второй мировой

3-й этап

Бреттон-Вудская валютная система

Это международная валютная система, сформировавшаяся после второй мировой

Система установлена в результате Бреттон-Вудской конференции (с 1 по 22 июля 1944 г.) Название происходит от имени курорта Бреттон-Вудс в штате Нью-Хэмпшир, США

Система положила начало таким организациям, как Международный банк реконструкции и развития (МБРР) и Международный валютный фонд (МВФ).

Послевоенная валютная система была юридически оформлена в виде устава Международного валютного фонда.

Слайд 10Основополагающие принципы Бреттон-Вудской валютной системы:

• Сохранение за золотом статуса средства окончательного урегулирования

Основополагающие принципы Бреттон-Вудской валютной системы:

• Сохранение за золотом статуса средства окончательного урегулирования

• Свободная обратимость национальных валют как основа многосторонней системы расчетов

• Фиксированные валютные паритеты в долларах или в золоте

• Установлены твердые обменные курсы валют стран-участниц к курсу ключевой валюты

• Курс ключевой валюты фиксирован к золоту

• Организационным звеном системы являются Международный валютный фонд (МВФ) и Международный банк реконструкции и развития (МБРР). МВФ предоставляет кредиты в иностранной валюте для покрытия дефицита платежных балансов в целях поддержки нестабильных валют, осуществляет контроль за соблюдением странами-членами принципов работы их валютных систем, обеспечивает валютное сотрудничество стран

Слайд 114-й этап

Ямайская валютная система

Это современная международная валютная система, базирующаяся не на денежных

4-й этап

Ямайская валютная система

Это современная международная валютная система, базирующаяся не на денежных

Юридически была оформлена в 1976г. в Кингстоне (о. Ямайка)

Характерной особенностью Ямайской мировой валютной системы стало введение свободно плавающих курсов валют и отмены роли золота как всеобщего эквивалента

В 1978 году были произведены соответствующие изменения в уставе МВФ, изменившие принципы функционирования мировой валютной системы ( принципы ЯМВС):

• отменена официальная цена золота, прекращен обмен долларов на золото, ни одна национальная валюта больше не имеет золотого содержания.

• странам предоставлено право выбора любого режима курса национальной валюты: свободно плавающего, ограниченного (коридор к одним валютам и свободное плавание к другим) либо фиксированного (привязанного к одной валюте, СДР, корзине или скользящий паритет).

• введен новый вид международного платежного средства - СДР (SDR - Special Drawing Rights, СПЗ- специальные права заимствования) - расчетная единица Международного валютного фонда, используемая для безналичных международных расчетов путем записей на специальных счетах.

• расширены возможности проведения независимой внутренней денежной политики отдельными центральными банками.

Слайд 12Переход к гибким обменным курсам предполагал достижение трех основных целей:

• выравнивание темпов

Переход к гибким обменным курсам предполагал достижение трех основных целей:

• выравнивание темпов

• уравновешивание платежных балансов;

• расширение возможностей для проведения независимой внутренней денежной политики отдельными центральными банками.

Преимущества:

обеспечение долгосрочной гибкости валютным курсом, необходимых для выравнивания платёжных балансов и краткосрочной стабильности для стимулирования международной торговли и финансов.

Недостатки:

отказ от фиксирования валютных курсов, что означает отказ от механизма сдерживания инфляции;

- непостоянство и резкая изменчивость валютных курсов при введении режима свободного плавания.

Слайд 1313 марта 1979 г. участниками Европейского сообщества с целью экономической интеграции, стабильности

13 марта 1979 г. участниками Европейского сообщества с целью экономической интеграции, стабильности

Основные цели:

создание зоны стабильных валютных курсов в Европе, отсутствие которой затрудняло сотрудничество стран-членов Европейского сообщества в области выполнения общих программ и во взаимных торговых отношениях;

сближение экономических и финансовых политик стран-участниц. Выполнение этих задач способствовало бы построению европейской валютной организации, способной отражать спекулятивные атаки рынка, а также сдерживать колебания международной валютной системы (особенно изменения доллара).

Согласно данным критериям вхождения в ЕЭВС в мае 1998г. определен состав стран-членов ЕЭВС и в него вошли 11 стран: ФРГ, Франция, Голландия, Бельгия, Люксембург, Дания, Испания и Ирландия, Португалия, Италия.

Слайд 14

Основные принципы построения ЕВС:

страны-участницы ЕВС зафиксировали курсы своих валют по отношению к

Основные принципы построения ЕВС:

страны-участницы ЕВС зафиксировали курсы своих валют по отношению к

на основе центрального курса к ЭКЮ рассчитаны все основные паритеты между курсами валют стран-участниц;

страны-участницы ЕВС обязаны поддерживать фиксированный курс валют. В начале создания системы курс валют не мог отклоняться более чем на +/- 2,25 % от паритетного, в настоящее время допускается колебание в пределах +/- 15% от паритета.

Основу Европейской валютной системы составили:

Создание механизма валютных курсов

Создание европейской валютной единицы — ЭКЮ. Экю представляла собой международную расчётную единицу, определяемую на основе корзины валют стран-членов ЕЭС.

Образование Европейского фонда валютного сотрудничества, создаваемого за счёт взносов стран-участниц. Средства фонда предназначались для предоставления временной финансовой поддержки с целью финансирования дефицита платёжного баланса и для осуществления расчётов по валютным интервенциям, которые осуществляли центральные банки для поддержания валютных курсов в установленных пределах.

Предложение по перспективному развитию военного городка отдельного медико-санитарного батальона г. Балашиха

Предложение по перспективному развитию военного городка отдельного медико-санитарного батальона г. Балашиха Язык современной Интернет - субкультуры

Язык современной Интернет - субкультуры Отцовская доблесть. Семья Канчуриных

Отцовская доблесть. Семья Канчуриных Кто хочет стать миллионером (разовая игра 15 вопросов)

Кто хочет стать миллионером (разовая игра 15 вопросов) Публичный отчет МОУ СОШ №18 г. Пензы (декабрь 2009 г.)

Публичный отчет МОУ СОШ №18 г. Пензы (декабрь 2009 г.) Презентация на тему Декартовы координаты

Презентация на тему Декартовы координаты  Кулинарные традиции семьи

Кулинарные традиции семьи Аксонометрия. Прямоугольные и косоугольные аксонометрические проекции

Аксонометрия. Прямоугольные и косоугольные аксонометрические проекции Технические средства измерения массы груза

Технические средства измерения массы груза Мой любимый продукт

Мой любимый продукт Гамма-стерилизация

Гамма-стерилизация Химическое оружие. Виды

Химическое оружие. Виды ОРГАНИЗАЦИЯ ПРОЦЕССА ОБУЧЕНИЯ В ПОЛЬШЕ

ОРГАНИЗАЦИЯ ПРОЦЕССА ОБУЧЕНИЯ В ПОЛЬШЕ Служба в органах уголовно-исполнительной системы как вид государственной службы

Служба в органах уголовно-исполнительной системы как вид государственной службы Путевая бюрократия или все о вагонной документации

Путевая бюрократия или все о вагонной документации Ecological problems

Ecological problems Продам 2 комнатную квартиру по приятной цене

Продам 2 комнатную квартиру по приятной цене Возрастная психология

Возрастная психология Правила vs Нормы

Правила vs Нормы Психолог-юзабилист О новой профессии в мире высоких технологий (для студентов-психологов)

Психолог-юзабилист О новой профессии в мире высоких технологий (для студентов-психологов) Управления рисками в банке

Управления рисками в банке Презентация на тему Мировые религии

Презентация на тему Мировые религии Ядерная сделка с Ираном

Ядерная сделка с Ираном Lean Startup «Бережливый стартап» Как делать игры, нужные людям

Lean Startup «Бережливый стартап» Как делать игры, нужные людям Презентация на тему Первые летательные аппараты

Презентация на тему Первые летательные аппараты Документирование среды программирования для операционной системы L4Ka(Documenting the programmer environment for L4ka)

Документирование среды программирования для операционной системы L4Ka(Documenting the programmer environment for L4ka) Правописание частицы НЕ с глаголами

Правописание частицы НЕ с глаголами Пьеса для театра А.Н.Островского "Снегурочка"

Пьеса для театра А.Н.Островского "Снегурочка"