Содержание

- 2. Среднедневной объем и структура сделок своп доллар/рубль в России, 2011, млн долл. В 2010 г. среднедневной

- 3. Суммарный объем операций своп (коротких и длинных) российских банков на курс доллар/рубль, млрд долл. В конце

- 4. Кому и почему интересны новые инструменты Целевая группа: Российские кредитные организации – Участники торгов ЕТС, в

- 5. Параметры инструментов Заключение форвардных сделок предполагается сделать доступным только на основе адресных заявок. На первом этапе

- 6. Маржирование Срок Курс FWD 1W 2W 1M 2M 6M 3M SWAP Rate 6M Rc – Центральный

- 7. Риск изменения Индикативной цены свопа в абсолютном выражении *В расчете на 1 USD при Центральном курсе

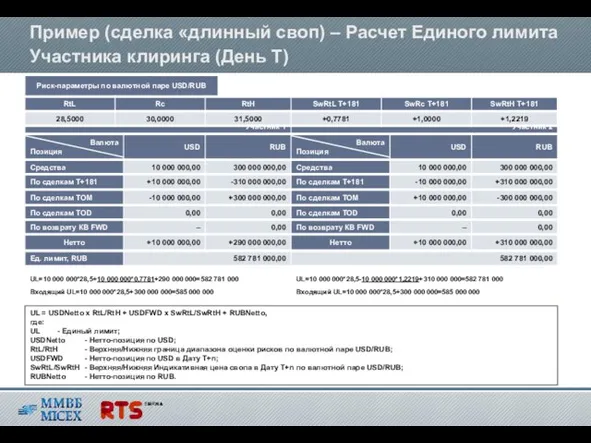

- 8. Пример (сделка «длинный своп) – Расчет Единого лимита Участника клиринга (День T) UL=10 000 000*28,5+10 000

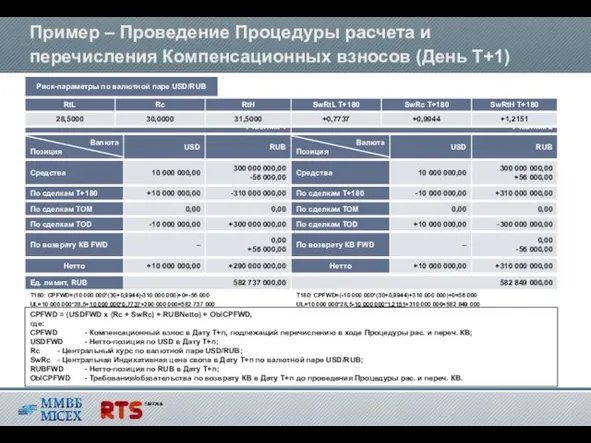

- 9. Пример – Проведение Процедуры расчета и перечисления Компенсационных взносов (День T+1) CPFWD = (USDFWD x (Rc

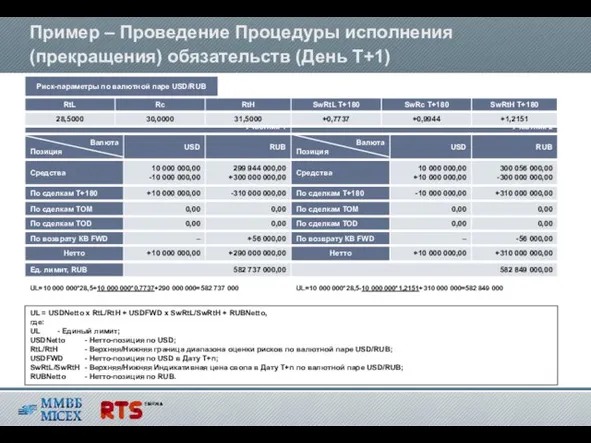

- 10. Пример – Проведение Процедуры исполнения (прекращения) обязательств (День T+1) UL = USDNetto x RtL/RtH + USDFWD

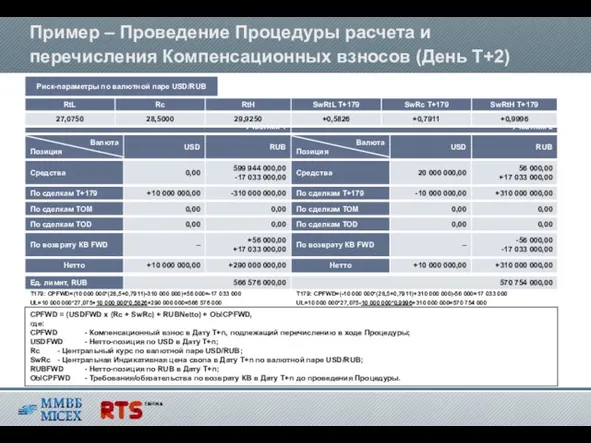

- 11. UL=10 000 000*27,075-10 000 000*0,9996+310 000 000=570 754 000 Пример – Проведение Процедуры расчета и перечисления

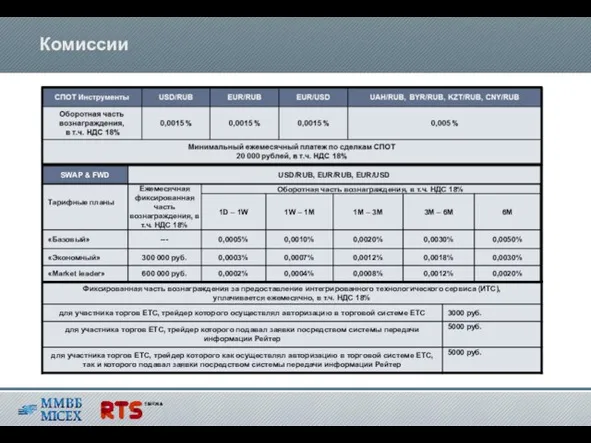

- 12. Комиссии

- 14. Скачать презентацию

Слайд 2

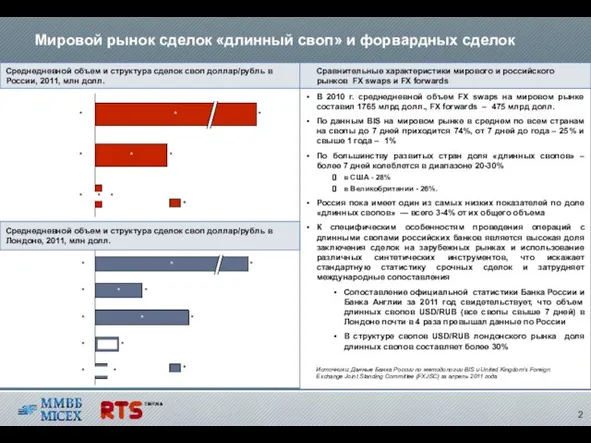

Среднедневной объем и структура сделок своп доллар/рубль в России, 2011, млн

Среднедневной объем и структура сделок своп доллар/рубль в России, 2011, млн

В 2010 г. среднедневной объем FX swaps на мировом рынке составил 1765 млрд долл., FX forwards – 475 млрд долл.

По данным BIS на мировом рынке в среднем по всем странам на свопы до 7 дней приходится 74%, от 7 дней до года – 25% и свыше 1 года – 1%

По большинству развитых стран доля «длинных свопов» – более 7 дней колеблется в диапазоне 20-30%

в США - 28%

в Великобритании - 26%.

Россия пока имеет один из самых низких показателей по доле «длинных свопов» — всего 3-4% от их общего объема

К специфическим особенностям проведения операций с длинными свопами российских банков является высокая доля заключения сделок на зарубежных рынках и использование различных синтетических инструментов, что искажает стандартную статистику срочных сделок и затрудняет международные сопоставления

Сопоставление официальной статистики Банка России и Банка Англии за 2011 год свидетельствует, что объем длинных свопов USD/RUB (все свопы свыше 7 дней) в Лондоне почти в 4 раза превышал данные по России

В структуре свопов USD/RUB лондонского рынка доля длинных свопов составляет более 30%

Сравнительные характеристики мирового и российского рынков FX swaps и FX forwards

Мировой рынок сделок «длинный своп» и форвардных сделок

Среднедневной объем и структура сделок своп доллар/рубль в Лондоне, 2011, млн долл.

*

*

*

*

*

*

*

*

*

*

*

*

*

*

*

*

*

*

*

*

*

*

*

*

*

*

Источники: Данные Банка России по методологии BIS и United Kingdom's Foreign Exchange Joint Standing Committee (FXJSC) за апрель 2011 года

Слайд 3

Суммарный объем операций своп (коротких и длинных) российских банков на курс

Суммарный объем операций своп (коротких и длинных) российских банков на курс

В конце декабря 2011 г.. объем открытых позиций российских банков по форвардным контрактам и валютным свопам на курс рубля составил 115 млрд долл.

В 2011 г. объем сделок своп доллар/рубль (коротких и длинных) российских банков увеличился на 31%, превысив за год 4 трлн долл.

Низкая доля «длинных свопов» на российском рынке до недавнего времени объяснялась общей неразвитостью российского срочного рынка

Из-за отсутствия лимитов на длинные инструменты российские банки стараются заключать сделки за рубежом или создавать синтетические позиции по свопам, используя для этого западные площадки

Большие объемы срочных сделок с рублем заключаются на Чикагской бирже (СME)

В 2011 г. месячный объем торговли срочными контрактами USD/RUB на CME превысил 9 млрд долл.

CME используется для отчета сделок с валютными контрактами на межбанковском рынке

Запуск торговли «длинными свопами» на ММВБ-РТС позволит участникам заключать данный вид операций на биржевом рынке, что создаст условия для увеличения торговли «длинными свопами» в России.

Источники: Данные Банка России по методологии BIS и СМЕ

Привлекательность и высокие темпы роста операций со срочными рублевыми инструментами

Высокий потенциал развития рынка срочных сделок с рублем

Объем торгов срочными контрактами USD/RUB на CME, млрд долл.

Слайд 4 Кому и почему интересны новые инструменты

Целевая группа:

Российские кредитные организации – Участники

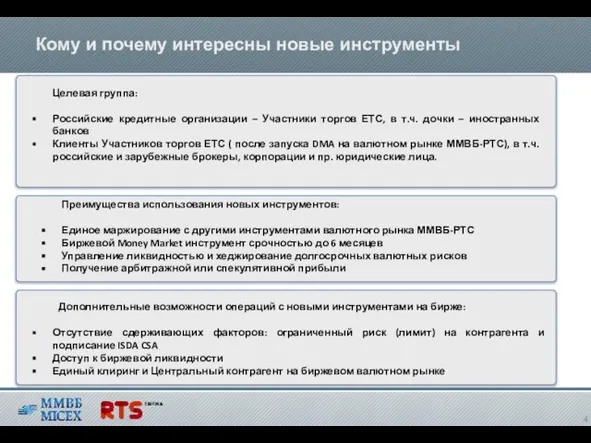

Кому и почему интересны новые инструменты

Целевая группа:

Российские кредитные организации – Участники

Клиенты Участников торгов ЕТС ( после запуска DMA на валютном рынке ММВБ-РТС), в т.ч. российские и зарубежные брокеры, корпорации и пр. юридические лица.

Дополнительные возможности операций с новыми инструментами на бирже:

Отсутствие сдерживающих факторов: ограниченный риск (лимит) на контрагента и подписание ISDA CSA

Доступ к биржевой ликвидности

Единый клиринг и Центральный контрагент на биржевом валютном рынке

Преимущества использования новых инструментов:

Единое маржирование с другими инструментами валютного рынка ММВБ-РТС

Биржевой Money Market инструмент срочностью до 6 месяцев

Управление ликвидностью и хеджирование долгосрочных валютных рисков

Получение арбитражной или спекулятивной прибыли

Слайд 5 Параметры инструментов

Заключение форвардных сделок предполагается сделать доступным только на основе адресных

Параметры инструментов

Заключение форвардных сделок предполагается сделать доступным только на основе адресных

На первом этапе предоставляется возможность заключать сделки «длинный своп» и форвардные сделки только по валютной паре USD/RUB.

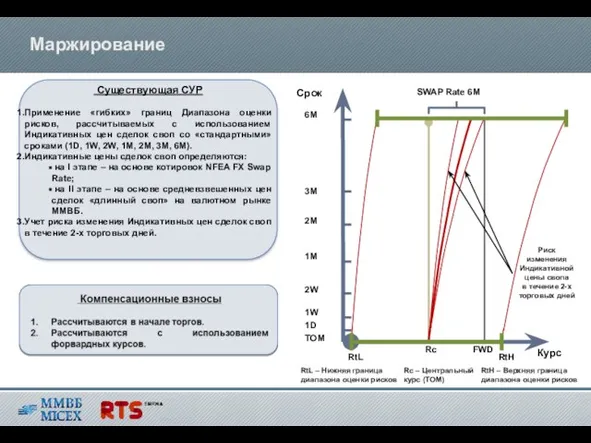

Слайд 6Маржирование

Срок

Курс

FWD

1W

2W

1M

2M

6M

3M

SWAP Rate 6M

Rc – Центральный курс (TOM)

Rc

RtL

RtH

RtL – Нижняя граница диапазона

Маржирование

Срок

Курс

FWD

1W

2W

1M

2M

6M

3M

SWAP Rate 6M

Rc – Центральный курс (TOM)

Rc

RtL

RtH

RtL – Нижняя граница диапазона

RtH – Верхняя граница диапазона оценки рисков

Риск изменения Индикативной цены свопа

в течение 2-х торговых дней

1D

TOM

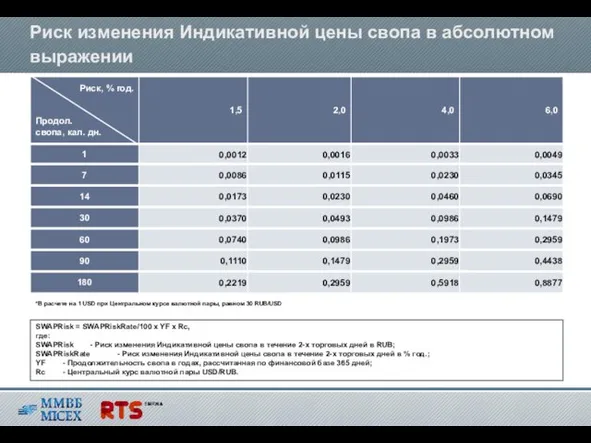

Слайд 7Риск изменения Индикативной цены свопа в абсолютном выражении

*В расчете на 1 USD

Риск изменения Индикативной цены свопа в абсолютном выражении

*В расчете на 1 USD

SWAPRisk = SWAPRiskRate/100 x YF x Rc,

где:

SWAPRisk - Риск изменения Индикативной цены свопа в течение 2-х торговых дней в RUB;

SWAPRiskRate - Риск изменения Индикативной цены свопа в течение 2-х торговых дней в % год.;

YF - Продолжительность свопа в годах, рассчитанная по финансовой базе 365 дней;

Rс - Центральный курс валютной пары USD/RUB.

Слайд 8Пример (сделка «длинный своп) – Расчет Единого лимита Участника клиринга (День T)

UL=10

Пример (сделка «длинный своп) – Расчет Единого лимита Участника клиринга (День T)

UL=10

UL=10 000 000*28,5-10 000 000*1,2219+310 000 000=582 781 000

UL = USDNetto x RtL/RtH + USDFWD x SwRtL/SwRtH + RUBNetto,

где:

UL - Единый лимит;

USDNetto - Нетто-позиция по USD;

RtL/RtH - Верхняя/Нижняя граница диапазона оценки рисков по валютной паре USD/RUB;

USDFWD - Нетто-позиция по USD в Дату T+n;

SwRtL/SwRtH - Верхняя/Нижняя Индикативная цена свопа в Дату T+n по валютной паре USD/RUB;

RUBNetto - Нетто-позиция по RUB.

Входящий UL=10 000 000*28,5+300 000 000=585 000 000

Входящий UL=10 000 000*28,5+300 000 000=585 000 000

Слайд 9Пример – Проведение Процедуры расчета и перечисления Компенсационных взносов (День T+1)

CPFWD =

Пример – Проведение Процедуры расчета и перечисления Компенсационных взносов (День T+1)

CPFWD =

где:

CPFWD - Компенсационный взнос в Дату T+n, подлежащий перечислению в ходе Процедуры рас. и переч. КВ;

USDFWD - Нетто-позиция по USD в Дату T+n;

Rс - Центральный курс по валютной паре USD/RUB;

SwRc - Центральная Индикативная цена свопа в Дату T+n по валютной паре USD/RUB;

RUBFWD - Нетто-позиция по RUB в Дату T+n;

OblCPFWD - Требования/обязательства по возврату КВ в Дату T+n до проведения Процедуры рас. и переч. КВ.

T180: CPFWD=(10 000 000*(30+0,9944)-310 000 000)+0=-56 000

T180: CPFWD=(-10 000 000*(30+0,9944)+310 000 000)+0=56 000

UL=10 000 000*28,5+10 000 000*0,7737+290 000 000=582 737 000

UL=10 000 000*28,5-10 000 000*1,2151+310 000 000=582 849 000

Слайд 10Пример – Проведение Процедуры исполнения (прекращения) обязательств (День T+1)

UL = USDNetto x

Пример – Проведение Процедуры исполнения (прекращения) обязательств (День T+1)

UL = USDNetto x

где:

UL - Единый лимит;

USDNetto - Нетто-позиция по USD;

RtL/RtH - Верхняя/Нижняя граница диапазона оценки рисков по валютной паре USD/RUB;

USDFWD - Нетто-позиция по USD в Дату T+n;

SwRtL/SwRtH - Верхняя/Нижняя Индикативная цена свопа в Дату T+n по валютной паре USD/RUB;

RUBNetto - Нетто-позиция по RUB.

UL=10 000 000*28,5+10 000 000*0,7737+290 000 000=582 737 000

UL=10 000 000*28,5-10 000 000*1,2151+310 000 000=582 849 000

Слайд 11UL=10 000 000*27,075-10 000 000*0,9996+310 000 000=570 754 000

Пример – Проведение Процедуры

UL=10 000 000*27,075-10 000 000*0,9996+310 000 000=570 754 000

Пример – Проведение Процедуры

CPFWD = (USDFWD x (Rc + SwRc) + RUBNetto) + OblCPFWD,

где:

CPFWD - Компенсационный взнос в Дату T+n, подлежащий перечислению в ходе Процедуры;

USDFWD - Нетто-позиция по USD в Дату T+n;

Rс - Центральный курс по валютной паре USD/RUB;

SwRc - Центральная Индикативная цена свопа в Дату T+n по валютной паре USD/RUB;

RUBFWD - Нетто-позиция по RUB в Дату T+n;

OblCPFWD - Требования/обязательства по возврату КВ в Дату T+n до проведения Процедуры.

T179: CPFWD=(10 000 000*(28,5+0,7911)-310 000 000)+56 000=-17 033 000

T179: CPFWD=(-10 000 000*(28,5+0,7911)+310 000 000)-56 000=17 033 000

UL=10 000 000*27,075+10 000 000*0,5826+290 000 000=566 576 000

Слайд 12 Комиссии

Комиссии

Useless Inventions

Useless Inventions  Моделирование объектов и систем

Моделирование объектов и систем Личное благовестие

Личное благовестие Презентация на тему: Работа классного руководителя с родителями

Презентация на тему: Работа классного руководителя с родителями 2_5325994725348481395

2_5325994725348481395 Организация туриндустрии. Комплекс услуг предприятий питания и его роль в туризме

Организация туриндустрии. Комплекс услуг предприятий питания и его роль в туризме Организация внеурочной деятельности при реализации федерального государственного образовательного стандарта начального общего

Организация внеурочной деятельности при реализации федерального государственного образовательного стандарта начального общего Презентация на тему Формы взаимодействия педагогов с семьей ребенка дошкольного возраста с особыми образовательными потребностя

Презентация на тему Формы взаимодействия педагогов с семьей ребенка дошкольного возраста с особыми образовательными потребностя К вопросу о цикличности развития диатомовых водорослей Байкала

К вопросу о цикличности развития диатомовых водорослей Байкала О мерах, направленных на снижение темпов роста потребительских цен

О мерах, направленных на снижение темпов роста потребительских цен «Своя игра»

«Своя игра» ГУО Туринский учебно-педагогический комплекс детский сад – базовая школа

ГУО Туринский учебно-педагогический комплекс детский сад – базовая школа Презентация на тему Удельный период русской истории (6 класс)

Презентация на тему Удельный период русской истории (6 класс) Красная книга Курганской области

Красная книга Курганской области Презентация на тему have to - must

Презентация на тему have to - must Что такое ДМС страхование? Полис(пластиковый, эл. вариант, бумажный)

Что такое ДМС страхование? Полис(пластиковый, эл. вариант, бумажный) Производство бумаги

Производство бумаги СДД как инструмент хеджирования ценовых рисков в РСВ

СДД как инструмент хеджирования ценовых рисков в РСВ Конкурс курсовых проектов (КМИП)

Конкурс курсовых проектов (КМИП) Менеджмент. Организация, мотивации, контроль, понятие регулирования и его место в системе управления (Часть 3)

Менеджмент. Организация, мотивации, контроль, понятие регулирования и его место в системе управления (Часть 3) Лаборатория 812 – это содружество людей, абсолютно разных, но уже состоявшихся в своих профессиональных сферах. Художники, психолог

Лаборатория 812 – это содружество людей, абсолютно разных, но уже состоявшихся в своих профессиональных сферах. Художники, психолог Должность и прием персонала

Должность и прием персонала Возникновение головных уборов

Возникновение головных уборов Почва – важнейшая часть экосистемы 3 класс

Почва – важнейшая часть экосистемы 3 класс Свойства и функции белков

Свойства и функции белков  Самопрезентация учителя начальных классов

Самопрезентация учителя начальных классов Демонстрационный эксперимент по геометрической оптике

Демонстрационный эксперимент по геометрической оптике Презентация на тему Предложения с вводными конструкциями (8 класс)

Презентация на тему Предложения с вводными конструкциями (8 класс)