Содержание

- 2. В современной литературе понятие «инвестиции» является одним из наиболее часто употребляемых, что отражает динамику всех процессов,

- 3. Таким образом, термин инвестиции может быть определен как вложение капитала в различной форме с целью последующего

- 4. Наиболее важными признаками инвестиций являются: потенциальная способность инвестиций приносить доход; определенный срок вложения средств; целенаправленный характер

- 5. Рис. 1. Фактор времени в инвестировании

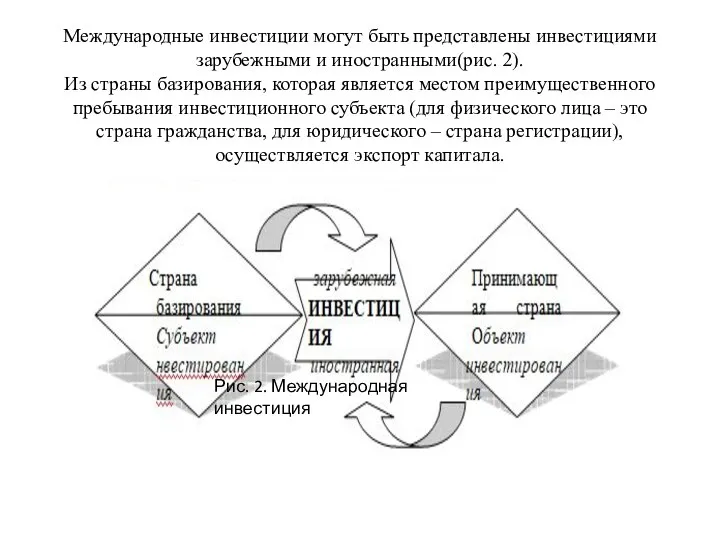

- 6. Международные инвестиции могут быть представлены инвестициями зарубежными и иностранными(рис. 2). Из страны базирования, которая является местом

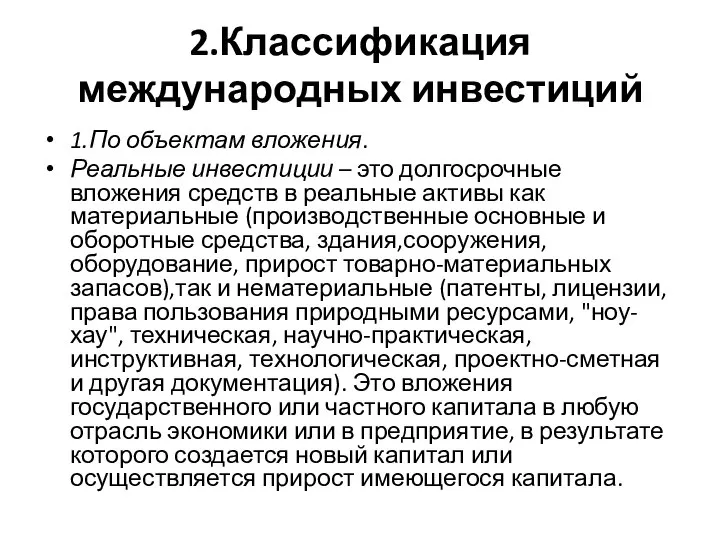

- 7. 2.Классификация международных инвестиций 1.По объектам вложения. Реальные инвестиции – это долгосрочные вложения средств в реальные активы

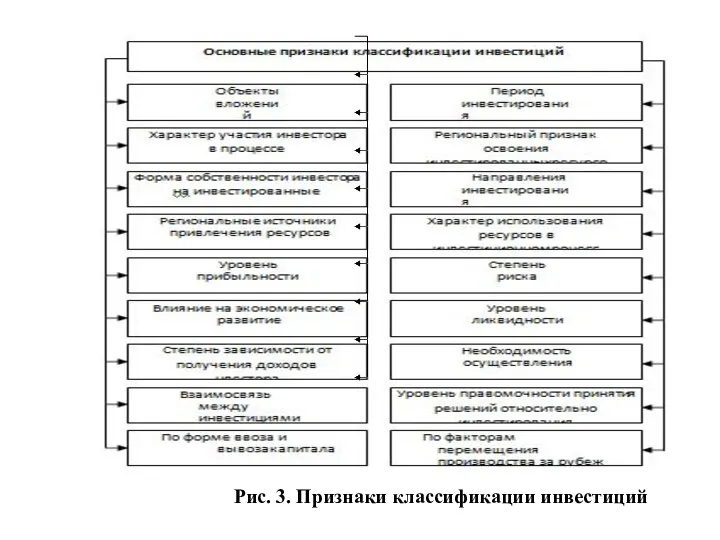

- 8. Рис. 3. Признаки классификации инвестиций

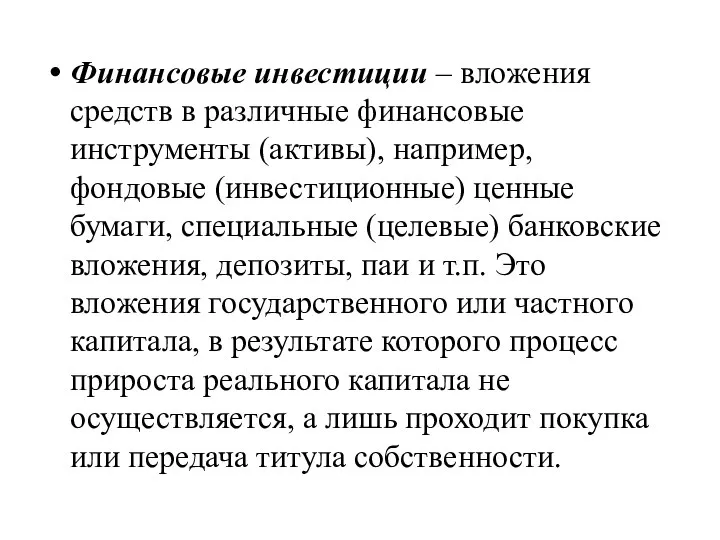

- 9. Финансовые инвестиции – вложения средств в различные финансовые инструменты (активы), например, фондовые (инвестиционные) ценные бумаги, специальные

- 10. Основными формами финансового инвестирования являются вложения в долгосрочные и краткосрочные фондовые инструменты (акции, облигации, сберегательные сертификаты

- 11. Инновационные инвестиции связаны с реальным инвестированием и являются одной из его форм, осуществляются с целью реализации

- 12. 2.По характеру участия инвестора в инвестиционном процессе выделяют прямые и портфельные инвестиции. Прямые инвестиции – это

- 13. Портфельные инвестиции– это вложение капитала в ценные бумаги с целью получения дохода (дивидендов). Такие инвестиции не

- 14. 3.В зависимости от формы собственности инвесторов на ресурсы, которые инвестируются, различают государственные, частные, смешанные инвестиции.

- 15. Государственные инвестиции – это вложения, которые осуществляют центральные и местные органы власти и управления за счет

- 16. Частные инвестиции –вложения средств из собственных источников и за счет привлеченных средств (долгосрочные кредиты и эмиссия

- 17. 4.По региональным источникам привлечения ресурсов выделяют иностранные, отечественные и смешанные инвестиции. Отечественные инвестиции характеризуются вложением капитала

- 18. Иностранные инвестиции – вложения, осуществляемые иностранными общинами, юридическими лицами и государствами. Общие инвестиции – вложения в

- 19. 5.По периоду инвестирования выделяют краткосрочные, среднесрочные и долгосрочные инвестиции. Краткосрочные инвестиции–вложения капитала на период, не превышающий

- 20. Долгосрочные инвестиции – вложения капитала на период более трех лет. На практике большие инвестиционные компании инвестиции

- 21. 6.По региональному признаку освоения выделяют инвестиции внутренние и внешние (зарубежные). Внутренние инвестиции – вложения капитала, как

- 22. 7.По направлениям инвестирования выделяются инвестиции в собственную деятельность (внутренние) и инвестиции в деятельность других предприятий (внешние).

- 23. 8.По характеру использования ресурсов в инвестиционном процессе инвестиции подразделяются на начальные (первичные, стартовые), реинвестиции и дезинвестиции.

- 24. Реинвестиции характеризуют повторное использование капитала, полученного в условиях предварительного его высвобождения в процессе реализации ранее реализованных

- 25. 7.По уровню доходности инвестиции разделяют на высоко-, средне-, низкодоходные и недоходных инвестиции. Высокодоходными инвестициями являются такие

- 26. Низкодоходные инвестиции – по этой группе объектов инвестирования ожидаемый уровень чистой инвестиционной прибыли обычно приобретается на

- 27. 8.По влиянию на экономическое развитие выделяют совокупные валовые, чистые и реновационные инвестиции. Совокупные валовые инвестиции включают

- 28. 9.По степени зависимости от получения доходов инвестора инвестиции делятся на производные и автономные. Производные инвестиции прямо

- 29. 10.По степени риска инвестиции можно разделить на: надежные (безрисковые), с минимальным риском (низкорисковые), среднерисковые и с

- 30. Среднерисковые инвестиции – вложения капитала в такие объекты, по которым реальный риск потери капитала или ожидаемого

- 31. 11.По уровню ликвидности инвестиции целесообразно разделить на высоко-, средне-, низколиквидные и неликвидные инвестиции. Высоколиквидные инвестиции представляют

- 32. Низколиквидные инвестиции представляют собой такие инвестиции, объекты вложений которых могут быть конвертированы в денежную форму без

- 33. 12.По необходимости осуществления инвестиции целесообразно разделять на обязательные, желательные и необязательные.

- 34. 13. По уровню правомочности принятия решений относительно инвестирования инвестиции подразделяют на: центральные, или госбюджетные, которые финансируются

- 35. 14.По взаимосвязи между инвестициями выделяют основные, которые реализуются непосредственно для достижения поставленных в ходе инвестирования целей

- 36. 15.По форме вывоза и ввоза капитала: инвестиции в форме заемного, производственного, торгового, интеллектуального капитала. Инвестиции в

- 37. 16.В зависимости от факторов перемещения производства за границуинвестиции делятся на: инвестиции, которые способствуют расширению экспорта; инвестиции,

- 38. 3. Международная инвестиционная деятельность Вывоз капитала – это изъятие части капитала из национального оборота одной страны

- 39. Основные этапы, формы и виды вывоза капитала 1 этап вывоза капитала – с развитием капиталистических производственных

- 40. 2 этап в вывозе капитала – с конца XIX – начала XX в. Рост масштабов вывоза

- 41. Основой ММК (Международная Миграция Капитала) является неравномерность экономического развития стран мирового хозяйства неравномерность накопления капитала в

- 42. По источникам происхождения капитал делится на официальный и частный Официальный (государственный) капитал Частный капитал

- 43. 2) По характеру использования капитал делится на: ссудный предпринимательский Вывоз предпринимательского и ссудного капитала представляет собой

- 44. Ссудный (финансовый) – капитал, приносящий владельцу доход в форме фиксированного процента (процент по депозитам, займам, кредитам).

- 45. Предпринимательский (производительный) капитал – средства прямо или косвенно вкладываемые в производство с целью получения прибыли (в

- 46. Прямые инвестиции – это долгосрочные зарубежные вложения капитала, обеспечивающие инвестору контроль над объектом размещения капитала путем

- 47. В состав прямых инвестиций входят: Вложение компаниями за рубеж собственного капитала (покупка или создание предприятий) Реинвестирование

- 49. Мотивы экспорта прямых инвестиций Resource-Seeking а) Обеспечение доступа к природным ресурсам; б) Снижение издержек производства за

- 50. Market-Seeking поиск новых рынков сбыта сохранение позиций на мировом рынке Efficiency-Seeking получение выгоды за счет увеличения

- 51. Другие мотивы вывоза ПЗИ (Прямые зарубежные инвестиции) Сокращение транспортных издержек на доставку товара потребителю Преодоление импортных

- 52. Портфельные инвестиции – вложения капитала в иностранные ценные бумаги, не дающие инвестору права реального контроля над

- 53. Факторы, влияющие на портфельные инвестиции: Ставки налогов на проценты или дивиденды (инвесторы обычно предпочитают страны с

- 54. Влияние импорта прямых инвестиций на национальную экономику (положительные последствия) не приводят к увеличению внешней задолженности страны

- 55. (положительные последствия) могут приводить к росту экспорта изменение структуры экспорта (рост доли готовой продукции в экспорте)

- 56. Отрицательные последствия: Вытеснение менее конкурентоспособных национальных производителей Нежелательное изменение отраслевой структуры экономики для страны-реципиента ПИИ в

- 57. Импорт портфельных инвестиций Положительные последствия: Приток иностранных портфельных инвестиций увеличивает размеры фондового рынка страны-импортера капитала За

- 58. Последствия импорта ссудного капитала: Движение ссудного капитала приводит к образованию внешней задолженности официальный внешний долг задолженность

- 59. Экспорт прямых инвестиций: Положительные последствия: Получение прибыли Обеспечение национальной экономики сырьем Негативные моменты: Снижение занятости в

- 60. «Бегство капитала» – ситуация массового оттока частных капиталов в связи с нарастанием экономической и (или) политической

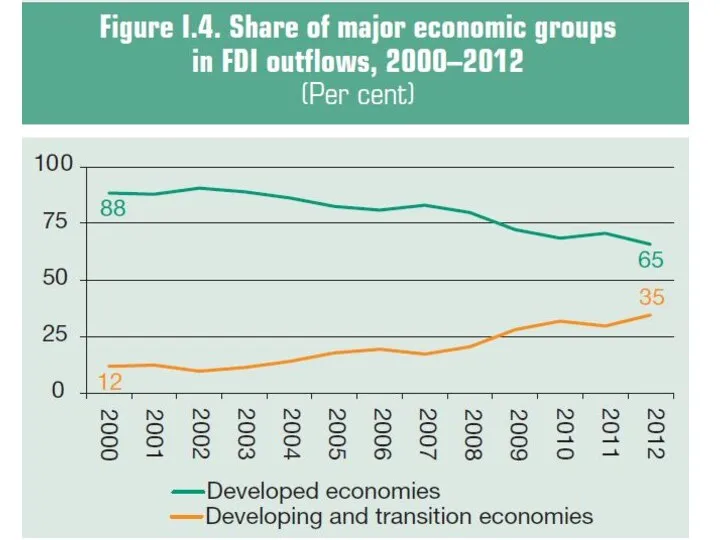

- 61. Современные тенденции миграции капитала в предпринимательской форме: Динамика экспорта капитала опережает динамику экспорта товаров Рост числа

- 63. Масштабы ПИИ связаны с такими факторами, как: Темпы роста ВВП в основных регионах мира Число сделок

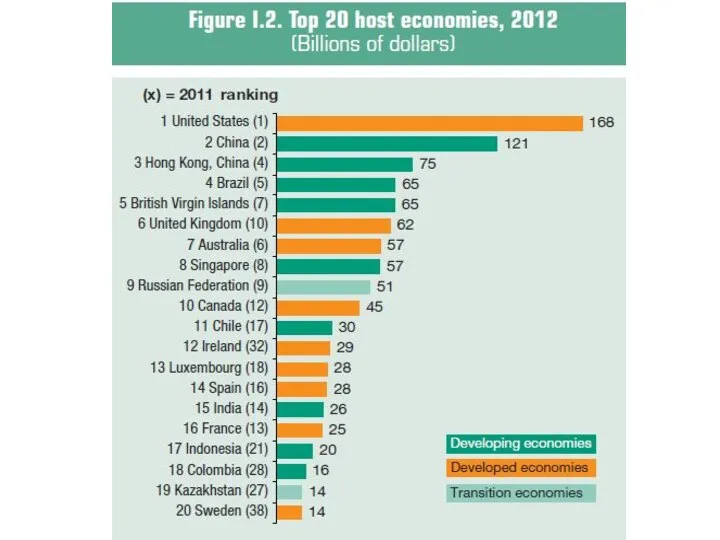

- 65. Основными экспортерами и импортерами ПИИ являются развитые страны – их доля в мировом импорте ПИИ составляет

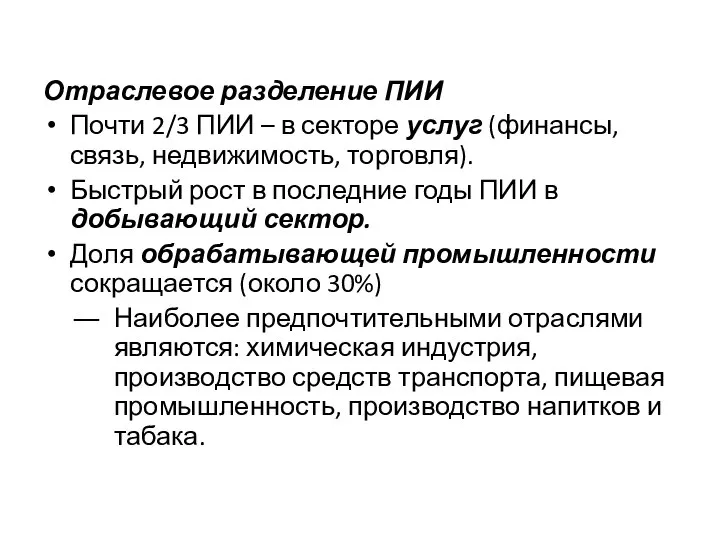

- 69. Отраслевое разделение ПИИ Почти 2/3 ПИИ – в секторе услуг (финансы, связь, недвижимость, торговля). Быстрый рост

- 71. Скачать презентацию

Институциональная теория фирмы. Тема 5

Институциональная теория фирмы. Тема 5 Рыночноe равновесие. Реакция рынка на изменения спроса и предложения

Рыночноe равновесие. Реакция рынка на изменения спроса и предложения Мировой рынок товаров и услуг (МРТУ). Лекция 3

Мировой рынок товаров и услуг (МРТУ). Лекция 3 Виды, направления, основные способы и приемы экономического анализа

Виды, направления, основные способы и приемы экономического анализа Основные фонды предприятия. (Тема 2)

Основные фонды предприятия. (Тема 2) Банковские услуги

Банковские услуги Составление основного производственного плана

Составление основного производственного плана Рынок земли

Рынок земли Организационные формы торговли

Организационные формы торговли Современный рынок труда

Современный рынок труда Анализ основных показателей деятельности организации (на примере Могзонской дистанции пути)

Анализ основных показателей деятельности организации (на примере Могзонской дистанции пути) Ценовая политика государства

Ценовая политика государства Экономическая система

Экономическая система Лекция 15 Совершенная и несовершенная конкуренция

Лекция 15 Совершенная и несовершенная конкуренция Зачем и как защищать конкуренцию

Зачем и как защищать конкуренцию Экономика семьи

Экономика семьи Экономика социалистического строя

Экономика социалистического строя Культурно-исторические макрорегионы мира

Культурно-исторические макрорегионы мира Специфика управления развитием территорий с информационной средой и сферой разума. (Лекция 3)

Специфика управления развитием территорий с информационной средой и сферой разума. (Лекция 3) Housing news

Housing news Рынок. Рыночный механизм

Рынок. Рыночный механизм Экономика предприятия. Предприятие, как субъект хозяйствования. Основные признаки фирмы, их классификация. Издержки предприятия

Экономика предприятия. Предприятие, как субъект хозяйствования. Основные признаки фирмы, их классификация. Издержки предприятия Технологическая революция как кластер новых и динамичных технологий, продуктов и отраслей

Технологическая революция как кластер новых и динамичных технологий, продуктов и отраслей Спрос и предложение

Спрос и предложение Продукт фирмы

Продукт фирмы Основные понятия и сущность: мирового хозяйства, МРТ и мирового рынка. Подготовили Волчкова А.А. и Дёмина И.А.

Основные понятия и сущность: мирового хозяйства, МРТ и мирового рынка. Подготовили Волчкова А.А. и Дёмина И.А. 10 этапов процесса продаж

10 этапов процесса продаж Альфред Маршалл та його внесок у світову економічну науку

Альфред Маршалл та його внесок у світову економічну науку