Содержание

- 2. Тема: Налог на добавленную стоимость Лекция № 2 «Объект налогообложения и налоговые ставки»

- 3. Учебные вопросы: 1. Объект налогообложения. 2. Операции, о с в о б о ж д а

- 4. 1. Объект налогообложения.

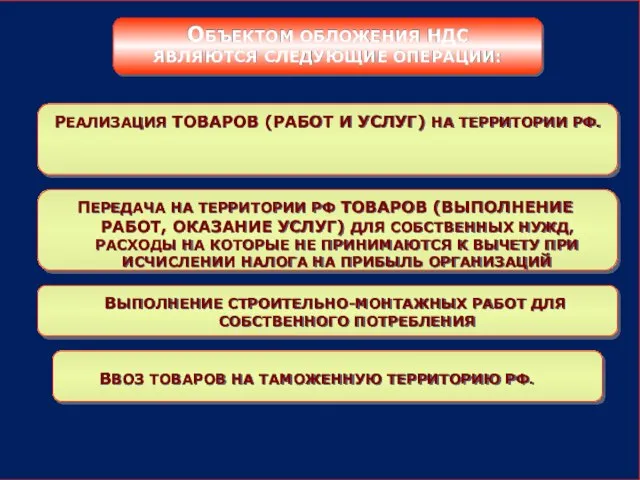

- 5. РЕАЛИЗАЦИЯ ТОВАРОВ (РАБОТ И УСЛУГ) НА ТЕРРИТОРИИ РФ. ПЕРЕДАЧА НА ТЕРРИТОРИИ РФ ТОВАРОВ (ВЫПОЛНЕНИЕ РАБОТ, ОКАЗАНИЕ

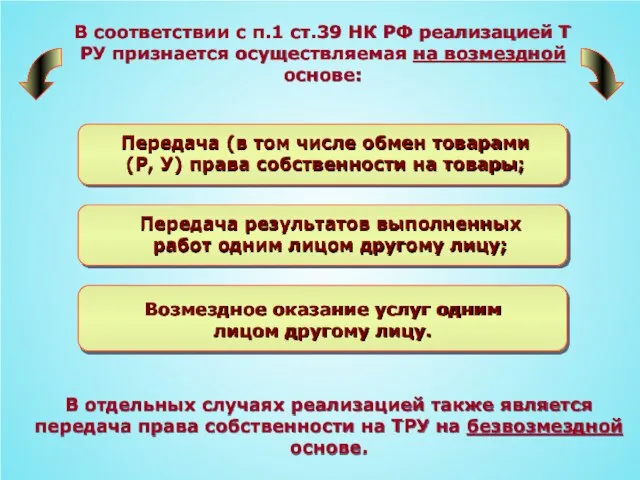

- 6. В соответствии с п.1 ст.39 НК РФ реализацией Т РУ признается осуществляемая на возмездной основе: Передача

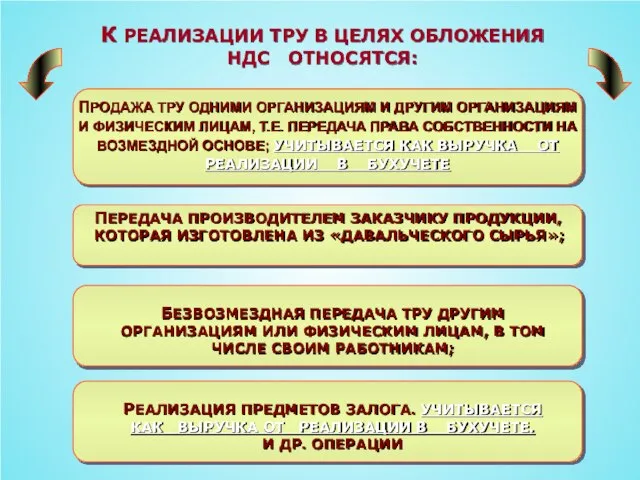

- 7. К РЕАЛИЗАЦИИ ТРУ В ЦЕЛЯХ ОБЛОЖЕНИЯ НДС ОТНОСЯТСЯ: ПРОДАЖА ТРУ ОДНИМИ ОРГАНИЗАЦИЯМ И ДРУГИМ ОРГАНИЗАЦИЯМ И

- 8. 1.1 Операции, не признаваемые ТРУ,(п. 2 ст.146 НК РФ) налогообложения для целей

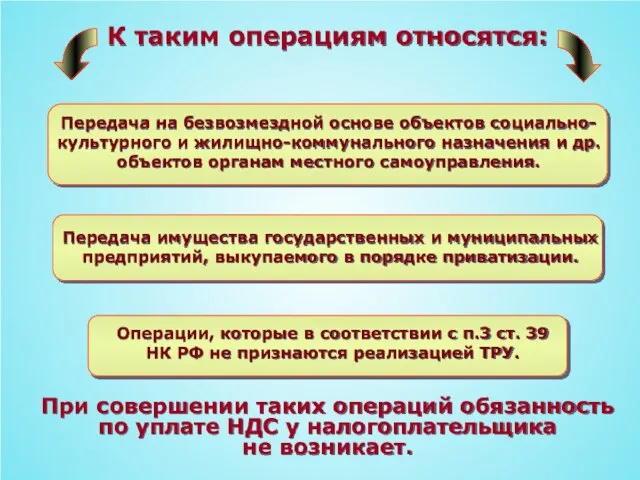

- 9. К таким операциям относятся: Передача на безвозмездной основе объектов социально- культурного и жилищно-коммунального назначения и др.

- 10. 1.2 Место реализации товаров, работ и услуг.

- 11. ТОВАР В МОМЕНТ ОТГРУЗКИ ИЛИ ТРАНСПОРТИРОВКИ НАХОДИТСЯ ВНЕ ТЕРРИТОРИИ РФ ПРИЗНАЕТСЯ ТЕРРИТОРИЯ РФ, ЕСЛИ: РАБОТЫ (УСЛУГИ)

- 12. Документы для подтверждения места выполнения работ, оказания услуг (п.4 ст.148 НК РФ): контракт или документы о

- 13. 2.Операции, о с в о б о ж д а е м ы е от налогообложения

- 14. Льготы по НДС предоставляются путем: Выведения из - под налогообложения отдельных объектов налогообложения Освобождения от налогообложения

- 15. 3. Ставки налога, их дифференциация и порядок применения.

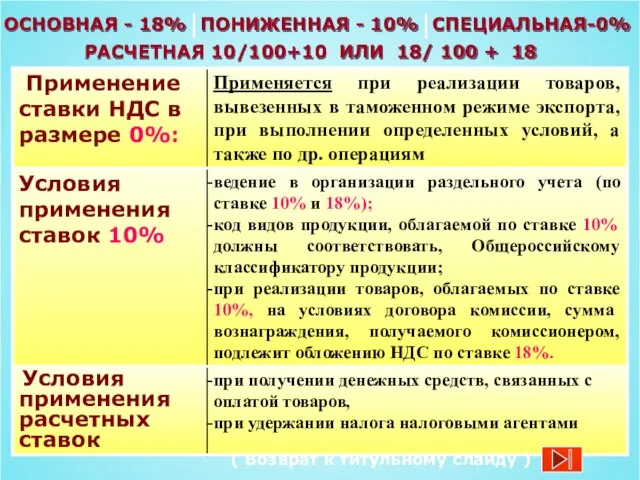

- 16. ОСНОВНАЯ - 18% ПОНИЖЕННАЯ - 10% СПЕЦИАЛЬНАЯ-0% РАСЧЕТНАЯ 10/100+10 ИЛИ 18/ 100 + 18 ( Возврат

- 17. «Налог на добавленную стоимость, общая характеристика. Плательщики налога на добавленную стоимость» Тема: « Налог на добавленную

- 18. Учебные вопросы: НДС, общая характеристика. Плательщики Н Д С: российские и иностранные организации, индивидуальные предприниматели (ст.

- 19. 1. Налог на добавленную стоимость, общая характеристика.

- 20. НДС Место и роль НДС в формировании бюджета в России и за рубежом Исторический и зарубежный

- 21. 2. Плательщики НДС: российские и иностранные организации, индивидуальные предприниматели (ст. 143 НК РФ)

- 22. Плательщики НДС: российские и иностранные организации, индивидуальные предприниматели (ст. 143 НК РФ) Постановка на учет в

- 23. Осуществляющие производственно-коммерческую деятельность на территории РФ международные объединения и иностранные Не стоящие на учете в налоговом

- 24. 3. Освобождение от исполнения обязанностей налогоплательщика (ст.145 НК РФ)

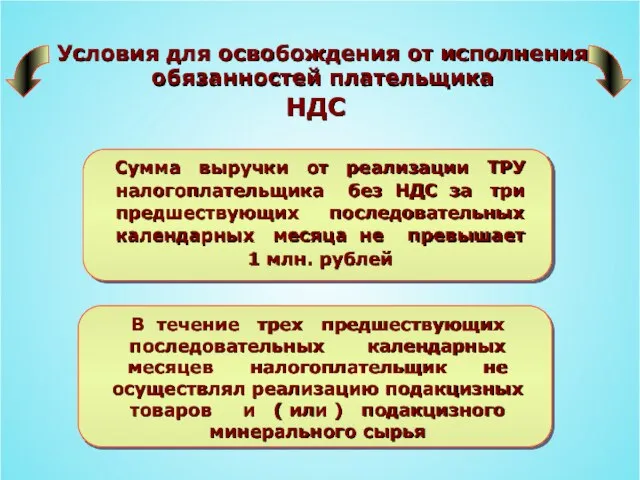

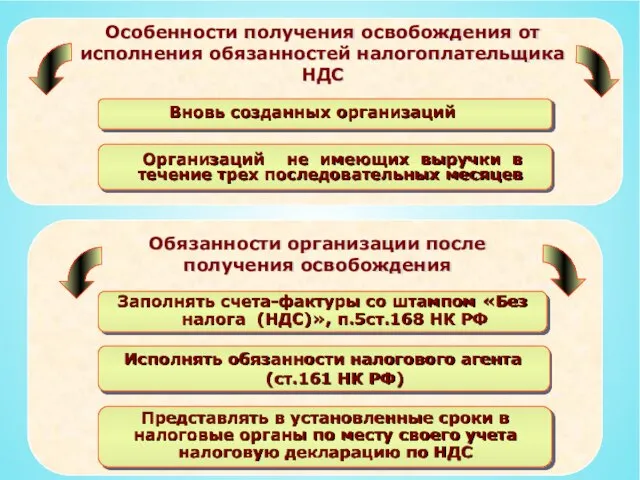

- 25. Условия для освобождения от исполнения обязанностей плательщика НДС В течение трех предшествующих последовательных календарных месяцев налогоплательщик

- 27. 4. Лица, не являющиеся плательщиками НДС

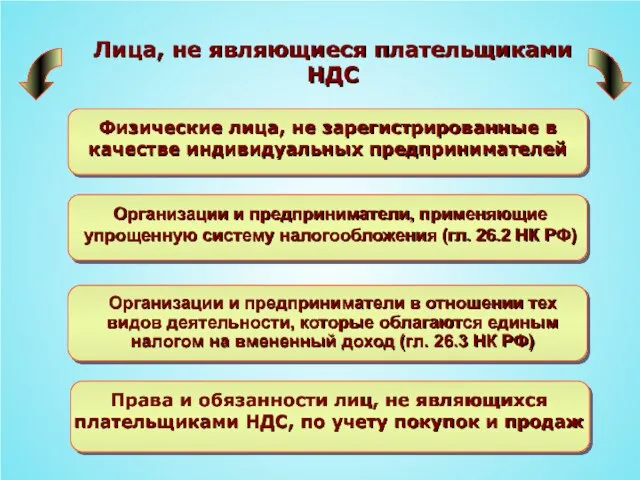

- 28. Лица, не являющиеся плательщиками НДС

- 29. 5. Налоговые агенты (ст.24 НК РФ)

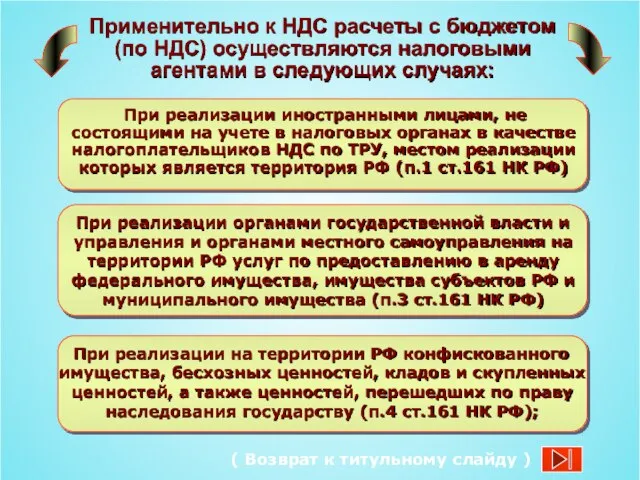

- 30. Применительно к НДС расчеты с бюджетом (по НДС) осуществляются налоговыми агентами в следующих случаях: ( Возврат

- 31. Тема: « Налог на добавленную стоимость » Лекция № 3 «Порядок исчисления и уплаты налога на

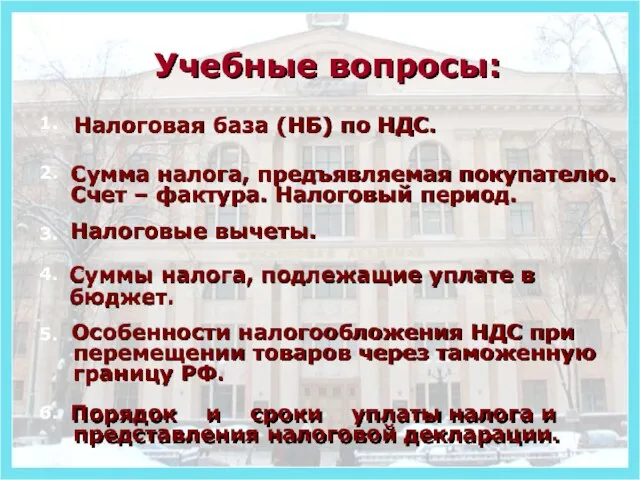

- 32. Учебные вопросы: Налоговая база (НБ) по НДС. Сумма налога, предъявляемая покупателю. Счет – фактура. Налоговый период.

- 33. 1. Налоговая база (НБ) по НДС

- 34. 1.1. Понятие и структура налоговой базы Понятие: Налоговая база – стоимостное выражение объекта налогообложения. Определяется налогоплательщиком

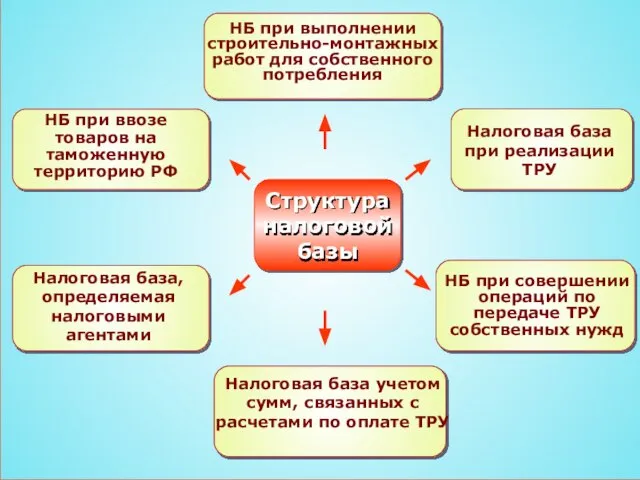

- 35. Структура налоговой базы НБ при выполнении строительно-монтажных работ для собственного потребления НБ при совершении операций по

- 36. ё При осуществлении транспортных перевозок и услуг международной связи При реализации предприятия в целом как имущественного

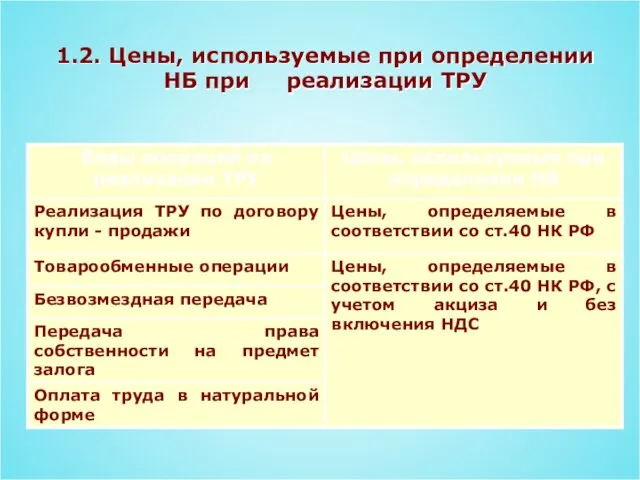

- 37. 1.2. Цены, используемые при определении НБ при реализации ТРУ

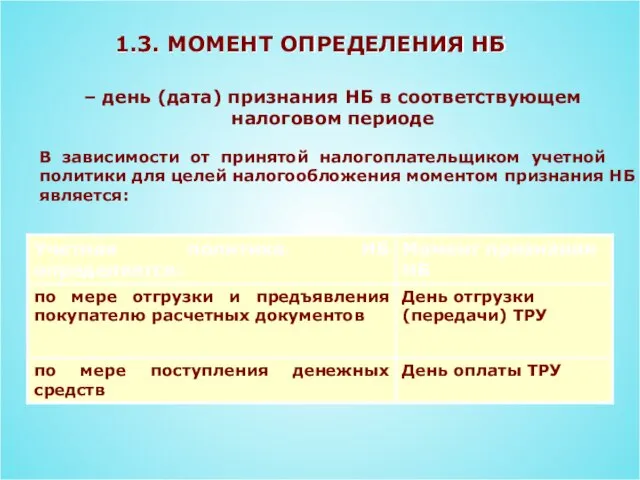

- 38. 1.3. МОМЕНТ ОПРЕДЕЛЕНИЯ НБ – день (дата) признания НБ в соответствующем налоговом периоде В зависимости от

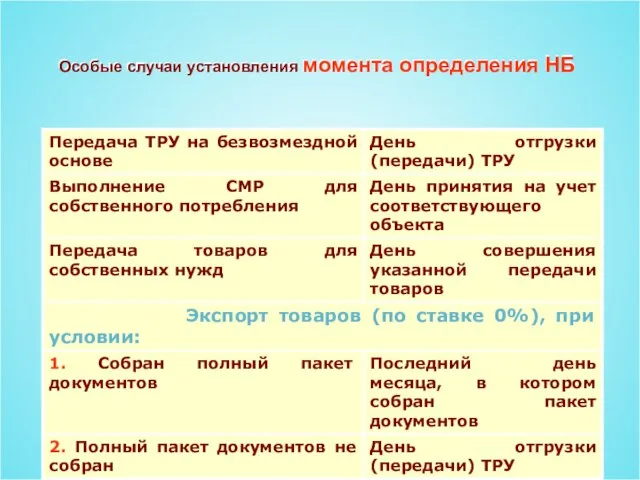

- 39. Особые случаи установления момента определения НБ

- 40. Сумма налога, предъявляемая покупателю. Счет – фактура. Налоговый период 2.

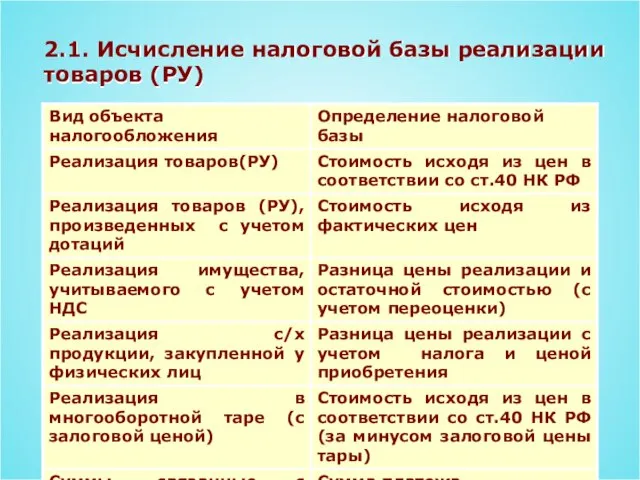

- 41. 2.1. Исчисление налоговой базы реализации товаров (РУ)

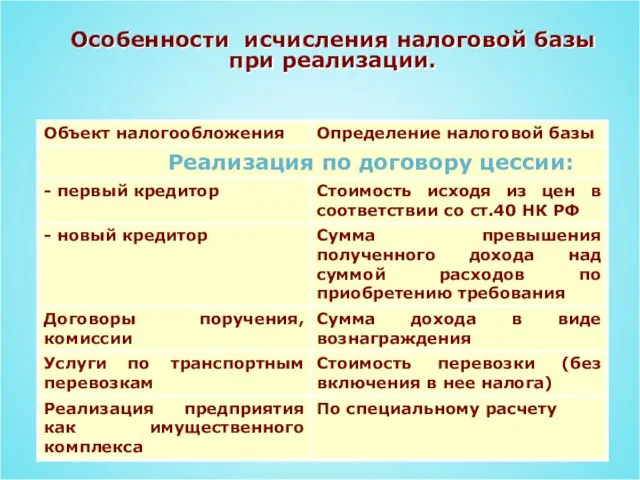

- 42. Особенности исчисления налоговой базы при реализации.

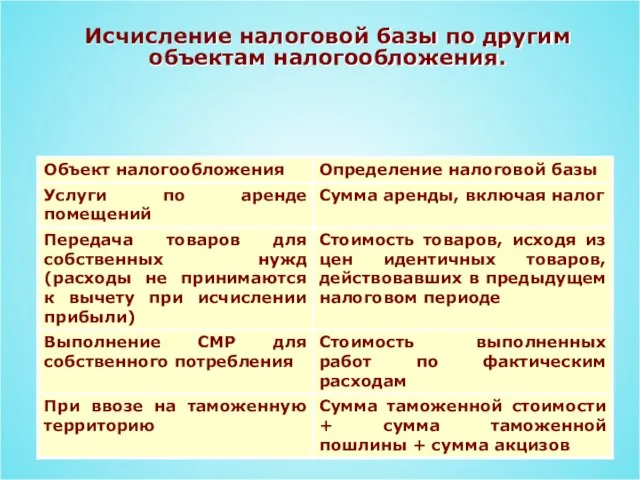

- 43. Исчисление налоговой базы по другим объектам налогообложения.

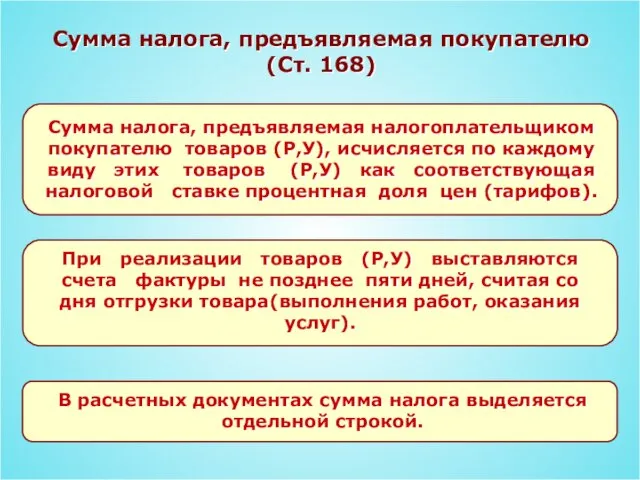

- 44. Сумма налога, предъявляемая покупателю (Ст. 168) Сумма налога, предъявляемая налогоплательщиком покупателю товаров (Р,У), исчисляется по каждому

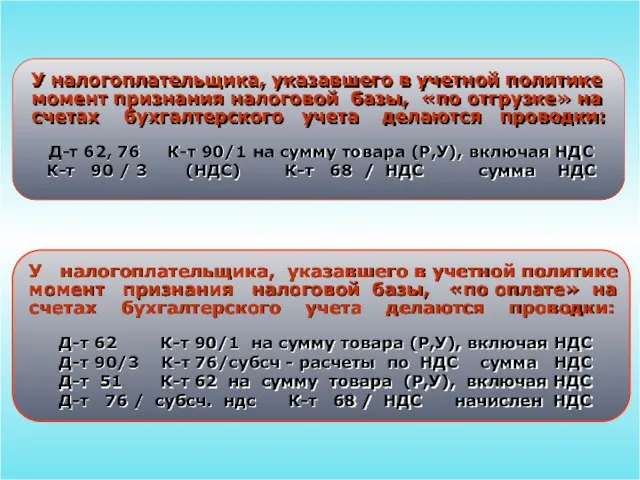

- 45. У налогоплательщика, указавшего в учетной политике момент признания налоговой базы, «по отгрузке» на счетах бухгалтерского учета

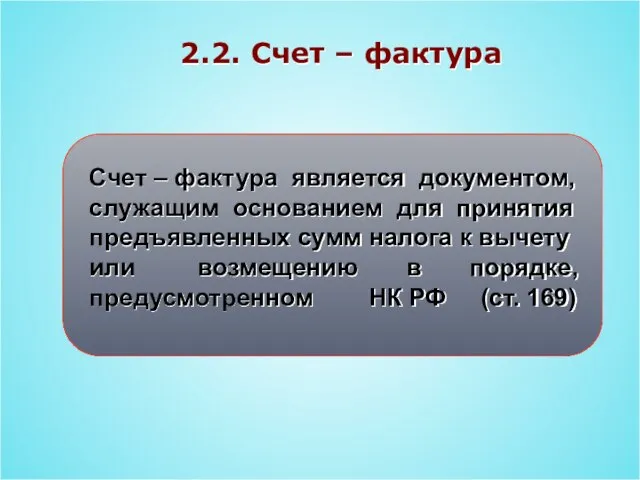

- 46. 2.2. Счет – фактура Счет – фактура является документом, служащим основанием для принятия предъявленных сумм налога

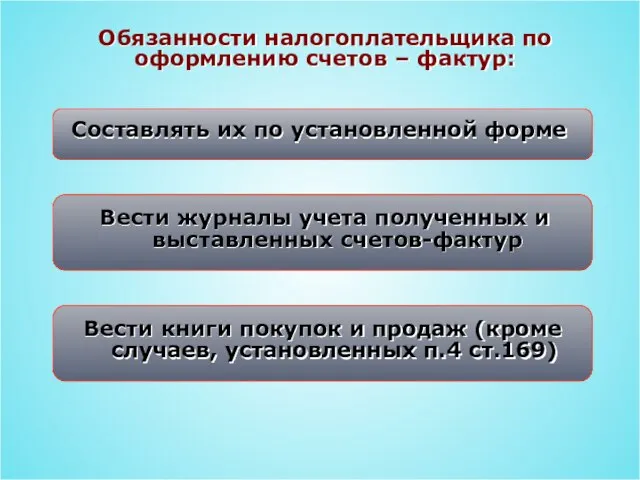

- 47. Обязанности налогоплательщика по оформлению счетов – фактур:

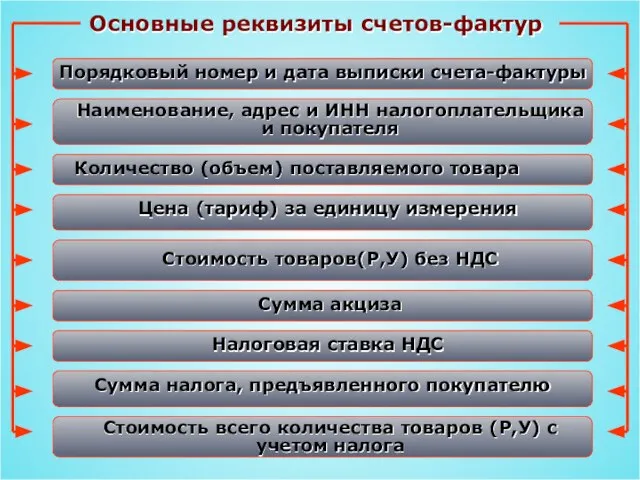

- 49. Основные реквизиты счетов-фактур Порядковый номер и дата выписки счета-фактуры Наименование, адрес и ИНН налогоплательщика и покупателя

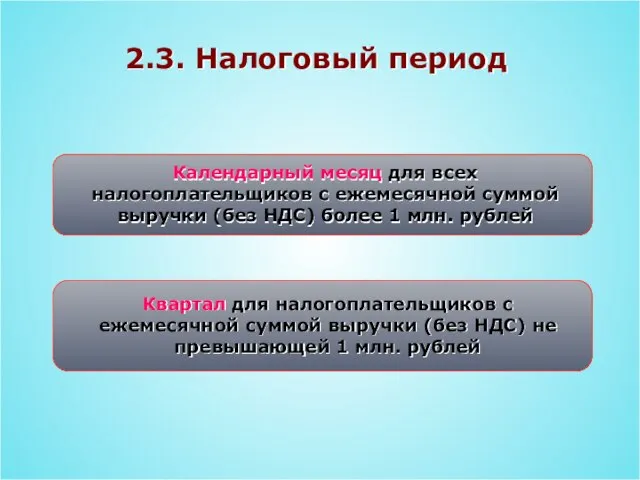

- 50. 2.3. Налоговый период Календарный месяц для всех налогоплательщиков с ежемесячной суммой выручки (без НДС) более 1

- 51. 3. Налоговые вычеты. Условия применения.

- 52. ВИДЫ НАЛОГОВЫХ ВЫЧЕТОВ Налоговым вычетам подлежат суммы налога: налогоплательщиком при ввозе товаров на таможенную территорию РФ

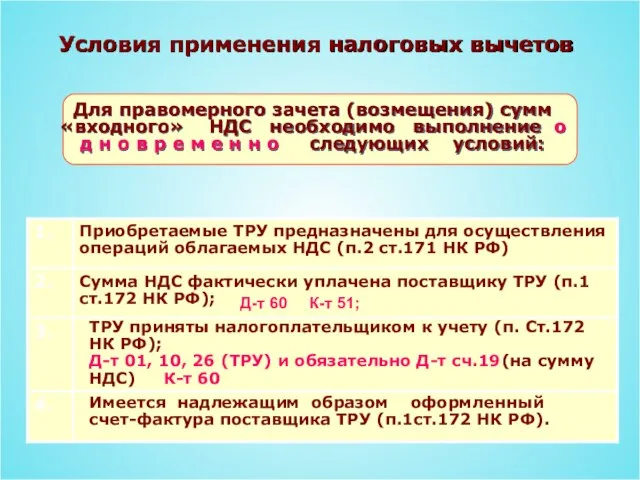

- 53. Условия применения налоговых вычетов Для правомерного зачета (возмещения) сумм «входного» НДС необходимо выполнение о д н

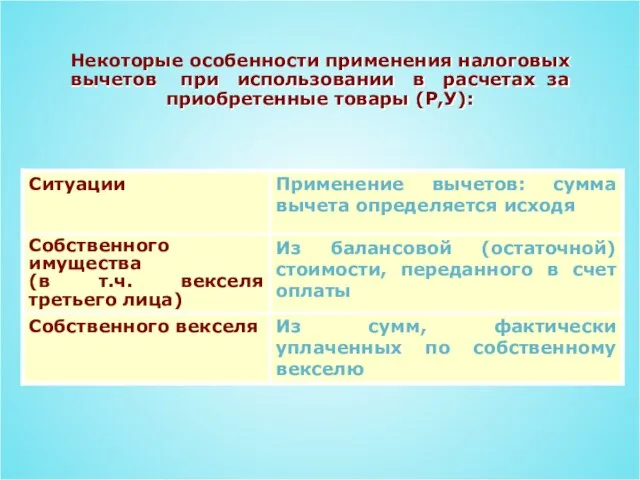

- 54. Некоторые особенности применения налоговых вычетов при использовании в расчетах за приобретенные товары (Р,У):

- 55. 4. Суммы налога, подлежащие уплате в бюджет.

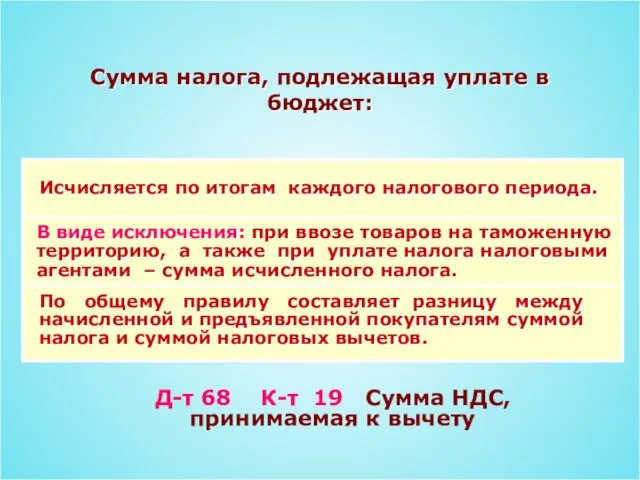

- 56. Сумма налога, подлежащая уплате в бюджет: Д-т 68 К-т 19 Сумма НДС, принимаемая к вычету Исчисляется

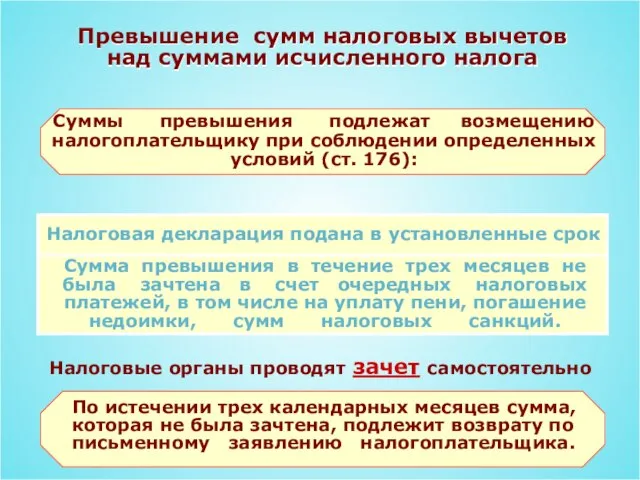

- 57. Превышение сумм налоговых вычетов над суммами исчисленного налога Налоговая декларация подана в установленные срок Сумма превышения

- 58. 5. Особенности налогообложения НДС при перемещении товаров через таможенную границу РФ

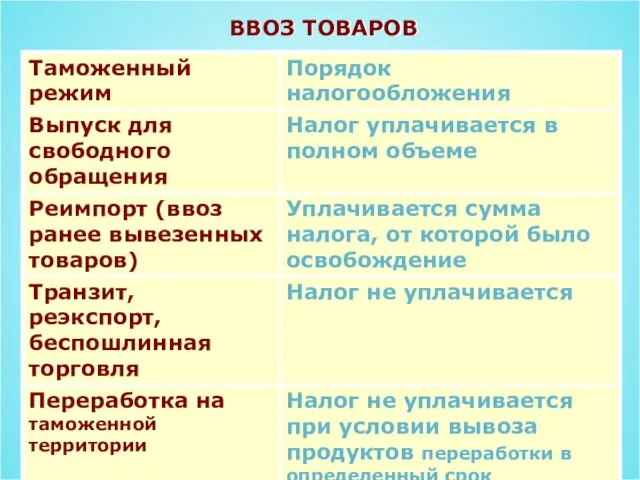

- 59. ВВОЗ ТОВАРОВ

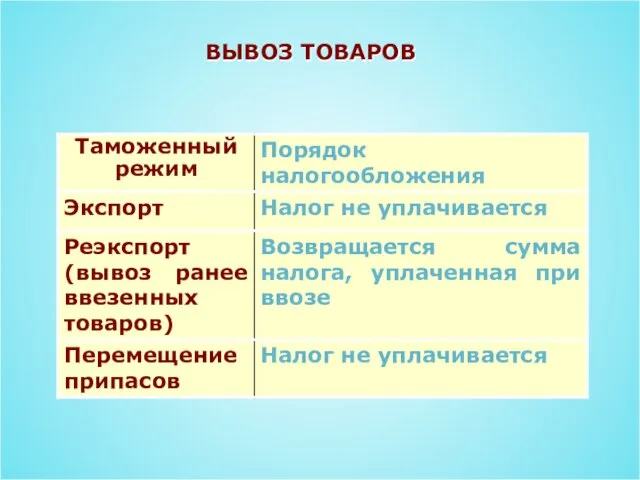

- 60. ВЫВОЗ ТОВАРОВ

- 61. 6. Порядок и сроки уплаты налога и представления налоговой декларации

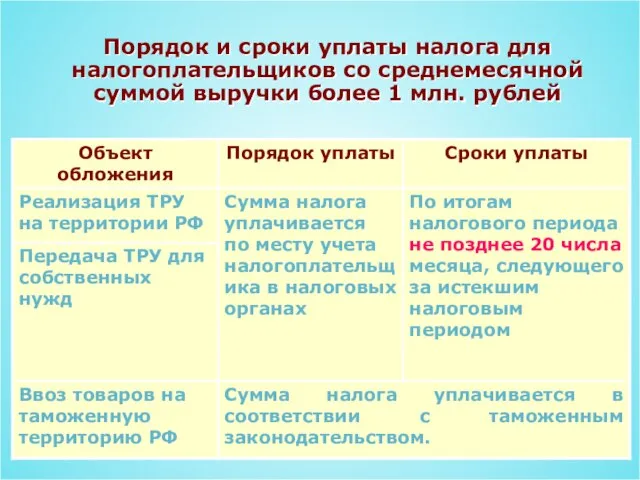

- 62. Порядок и сроки уплаты налога для налогоплательщиков со среднемесячной суммой выручки более 1 млн. рублей

- 64. Скачать презентацию

Экономика как наука: становление и развитие

Экономика как наука: становление и развитие Импортозамещение, как основа совершенствования качества реализуемой продукции Станичным казачьем обществом Лебедянского района

Импортозамещение, как основа совершенствования качества реализуемой продукции Станичным казачьем обществом Лебедянского района Спрос и предложение товаров, рыночная цена

Спрос и предложение товаров, рыночная цена Экономика и финансы СМИ. Лекция 2

Экономика и финансы СМИ. Лекция 2 What means market research?

What means market research? Беларусь в интеграционных объединениях

Беларусь в интеграционных объединениях Планирование и организация хозяйственной деятельности организации

Планирование и организация хозяйственной деятельности организации Общая характеристика направления подготовки 38.03.01 Экономика

Общая характеристика направления подготовки 38.03.01 Экономика Федеральная служба по труду и занятости Российской Федерации

Федеральная служба по труду и занятости Российской Федерации Отличие бизнесмена от предпринимателя

Отличие бизнесмена от предпринимателя Государственное регулирование экономики. Экономические функции правительства

Государственное регулирование экономики. Экономические функции правительства Человек и экономика

Человек и экономика Развитие Красноярского Края в ближайшие 50 лет

Развитие Красноярского Края в ближайшие 50 лет Основы экономической науки

Основы экономической науки Энерговооруженность труда

Энерговооруженность труда Розподіл вакансій по містах

Розподіл вакансій по містах Ассоциация Национальное конгресс-бюро (АНКБ)

Ассоциация Национальное конгресс-бюро (АНКБ) Fedorov_N_A_8037_NAFTA

Fedorov_N_A_8037_NAFTA Бизнес-планирование

Бизнес-планирование Инфляция. Причины. Виды

Инфляция. Причины. Виды Понятие глобализации

Понятие глобализации Комплексный подход к работе с проектами ППЭ и инициативами сотрудников

Комплексный подход к работе с проектами ППЭ и инициативами сотрудников Мировое хозяйство. Отраслевая и территориальная структура мирового хозяйства

Мировое хозяйство. Отраслевая и территориальная структура мирового хозяйства Коррупция

Коррупция Государственная поддержка юридических лиц и индивидуальных предпринимателей при трудоустройстве безработных граждан

Государственная поддержка юридических лиц и индивидуальных предпринимателей при трудоустройстве безработных граждан Производительность труда

Производительность труда Предприятие: сущность и признаки

Предприятие: сущность и признаки Производство экономических благ. Лекция 4

Производство экономических благ. Лекция 4