Содержание

- 2. Внешнеэкономическая деятельность организаций связана с перемещением товаров через таможенную границу Российской Федерации, приобретением или продажей за

- 3. Ввозимые на территорию Российской Федерации товары должны соответствовать техническим, фармакологическим, санитарным, ветеринарным, фитосанитарным и экологическим стандартам

- 4. Перемещение товаров и транспортных средств через таможенную границу Российской Федерации производится в соответствии со следующими таможенными

- 5. Осуществление внешнеэкономической деятельности организации сопряжено с появлением в учете имущества и обязательств, стоимость которых выражена в

- 6. - в виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от

- 7. В соответствии со ст.265 НК РФ внереализационными расходами налогоплательщика признаются: - расходы в виде отрицательной курсовой

- 8. Согласно ст.326 НК РФ при совершении срочных сделок, предусматривающих куплю-продажу иностранной валюты, либо драгоценных металлов, либо

- 9. Еще один налог, базой для исчисления которого является выручка от реализации, - НДС. В связи с

- 10. В связи с вышеизложенным в случае если по условиям договора оплата товаров (работ, услуг) производится в

- 12. Скачать презентацию

Слайд 2Внешнеэкономическая деятельность организаций связана с перемещением товаров через таможенную границу Российской Федерации,

Внешнеэкономическая деятельность организаций связана с перемещением товаров через таможенную границу Российской Федерации,

Федеральным законом от 13.10.1995 N 157-ФЗ "О государственном регулировании внешнеторговой деятельности" определены основные направления государственного регулирования внешнеэкономической деятельности экономическими и административными методами.

Слайд 3Ввозимые на территорию Российской Федерации товары должны соответствовать техническим, фармакологическим, санитарным, ветеринарным,

Ввозимые на территорию Российской Федерации товары должны соответствовать техническим, фармакологическим, санитарным, ветеринарным,

Основные принципы перемещения товаров через таможенную границу Российской Федерации регламентированы ТК РФ. ТК РФ запрещает дискриминацию в области ввоза/вывоза товаров при условии соблюдения законности.

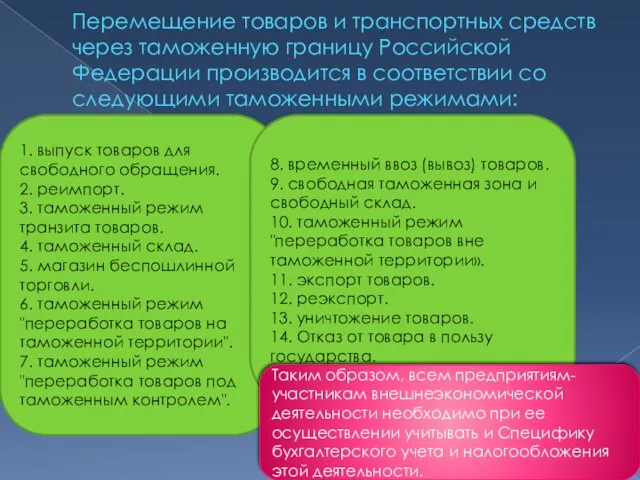

Слайд 4Перемещение товаров и транспортных средств через таможенную границу Российской Федерации производится в

Перемещение товаров и транспортных средств через таможенную границу Российской Федерации производится в

1. выпуск товаров для свободного обращения.

2. реимпорт.

3. таможенный режим транзита товаров.

4. таможенный склад.

5. магазин беспошлинной торговли.

6. таможенный режим "переработка товаров на таможенной территории".

7. таможенный режим "переработка товаров под таможенным контролем".

8. временный ввоз (вывоз) товаров.

9. свободная таможенная зона и свободный склад.

10. таможенный режим "переработка товаров вне таможенной территории».

11. экспорт товаров.

12. реэкспорт.

13. уничтожение товаров.

14. Отказ от товара в пользу государства.

Таким образом, всем предприятиям-участникам внешнеэкономической деятельности необходимо при ее осуществлении учитывать и Специфику бухгалтерского учета и налогообложения этой деятельности.

Слайд 5Осуществление внешнеэкономической деятельности организации сопряжено с появлением в учете имущества и обязательств,

Осуществление внешнеэкономической деятельности организации сопряжено с появлением в учете имущества и обязательств,

В целях налогообложения участникам внешнеэкономической деятельности следует обращать внимание лишь на особенности формирования налоговой базы в отношении курсовых и суммовых разниц, а также расходов налогоплательщика, связанных с покупкой иностранной валюты по курсу выше курса Банка России.

Согласно ст.ст.250, 265 и 316 НК РФ в целях налогообложения прибыли курсовые и суммовые разницы, а также вышеуказанные расходы относятся в состав внереализационных доходов (расходов). Так, внереализационными доходами налогоплательщика признаются доходы, перечисленные в п.п.2, 11, 11.1 ст.250 НК РФ:

Слайд 6- в виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи

- в виде положительной (отрицательной) курсовой разницы, образующейся вследствие отклонения курса продажи

- в виде положительной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю Российской Федерации, установленного Банком России. При этом положительной курсовой разницей в целях гл.25 НК РФ признается курсовая разница, возникающая при дооценке имущества в виде валютных ценностей и требований, выраженных в иностранной валюте, либо при уценке выраженных в иностранной валюте обязательств;

- в виде суммовой разницы, возникающей у налогоплательщика, сумма возникших обязательств и требований, исчисленная по установленному соглашением сторон курсу условных денежных единиц на дату реализации (оприходования) товаров (работ, услуг), имущественных прав, не соответствует фактически поступившей (уплаченной) сумме в рублях.

Слайд 7В соответствии со ст.265 НК РФ внереализационными расходами налогоплательщика признаются:

- расходы в

В соответствии со ст.265 НК РФ внереализационными расходами налогоплательщика признаются:

- расходы в

- расходы в виде суммовой разницы, возникающей у налогоплательщика, если сумма обязательств и требований, исчисленная по установленному соглашением сторон курсу условных денежных единиц на дату реализации (оприходования) товаров (работ, услуг), имущественных прав, не соответствует фактически поступившей (уплаченной) сумме в рублях;

- расходы в виде отрицательной (положительной) разницы, образующейся вследствие отклонения курса продажи (покупки) иностранной валюты от официального курса Банка России, установленного на дату перехода права собственности на иностранную валюту.

Слайд 8Согласно ст.326 НК РФ при совершении срочных сделок, предусматривающих куплю-продажу иностранной валюты,

Согласно ст.326 НК РФ при совершении срочных сделок, предусматривающих куплю-продажу иностранной валюты,

Слайд 9Еще один налог, базой для исчисления которого является выручка от реализации, -

Еще один налог, базой для исчисления которого является выручка от реализации, -

В соответствии с п.2 ст.153 НК РФ выручка от реализации товаров (работ, услуг) определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров (работ, услуг).

В то же время согласно п.4 ст.166 НК РФ общая сумма НДС, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода, с учетом всех изменений, увеличивающих или уменьшающих налоговую базу в соответствующем налоговом периоде.

Слайд 10В связи с вышеизложенным в случае если по условиям договора оплата товаров

В связи с вышеизложенным в случае если по условиям договора оплата товаров

Кроме того, участникам внешнеэкономической деятельности необходимо учитывать налогообложение (расчет и уплату НДС и акцизов) при таможенных платежах и в рамках применения отдельных таможенных режимов, а также особенности налогообложения при соблюдении международных договоров (избежание двойного налогообложения) и особенности налогообложения иностранных компаний в России.

Методика анализа хозяйственной деятельности (АХД)

Методика анализа хозяйственной деятельности (АХД) Применение метода мозгового штурма для нахождения наилучшего направления социально-экономического развития Ростовской области

Применение метода мозгового штурма для нахождения наилучшего направления социально-экономического развития Ростовской области Конкуренция и ее виды

Конкуренция и ее виды Ergonomia stanowiska

Ergonomia stanowiska Экономика и экономические науки

Экономика и экономические науки Consignment agreement

Consignment agreement Влияние санкций на Россию и на формирование ЕАЭС

Влияние санкций на Россию и на формирование ЕАЭС Германия

Германия Вариации факторов производства и оптимум товаропроизводителя

Вариации факторов производства и оптимум товаропроизводителя Биржа труда

Биржа труда Международный кредит как экономическая категория. Принципы, функции международного кредита Выполнила: Гафарова Сабира, группа Э09

Международный кредит как экономическая категория. Принципы, функции международного кредита Выполнила: Гафарова Сабира, группа Э09 Человек в мире экономических отношений

Человек в мире экономических отношений Теория поведения потребителя

Теория поведения потребителя Игра-конкурс. Экономическая десятка

Игра-конкурс. Экономическая десятка СНГ как форма взаимодействия государств

СНГ как форма взаимодействия государств Формы международных экономических отношений

Формы международных экономических отношений Экономические задачи V

Экономические задачи V Юрист в сфере мировой экономики

Юрист в сфере мировой экономики Криптовалюта

Криптовалюта АКТИВИЗАЦИЯ ФУНКЦИЙ БЮДЖЕТНЫХ СИСТЕМ Выполнили: студентки группы МЭ091 Еросова В. Рудакова Т.

АКТИВИЗАЦИЯ ФУНКЦИЙ БЮДЖЕТНЫХ СИСТЕМ Выполнили: студентки группы МЭ091 Еросова В. Рудакова Т. презентация по теме классификация персонала и производительность труда-1

презентация по теме классификация персонала и производительность труда-1 Стоматология Японии

Стоматология Японии Концепция устойчивого развития

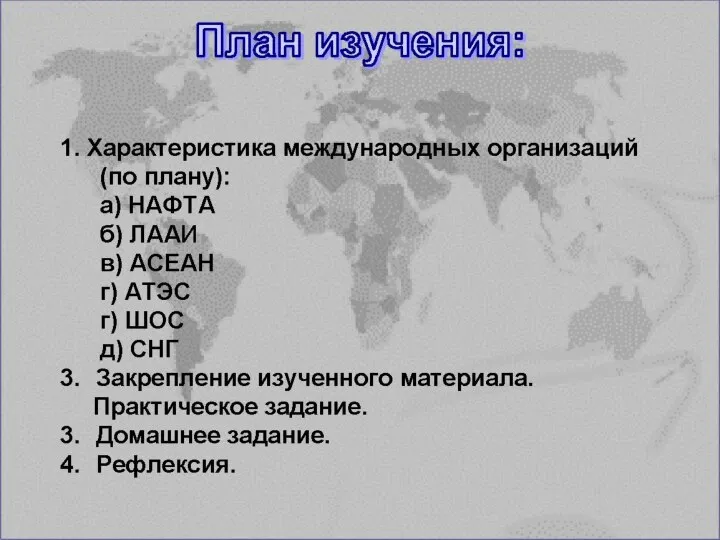

Концепция устойчивого развития Характеристика международных организаций

Характеристика международных организаций О состоянии и перспективах развития цифровой экономики в Ставропольском крае

О состоянии и перспективах развития цифровой экономики в Ставропольском крае Модель ресурсного центра промышленного кластера Хабаровского края

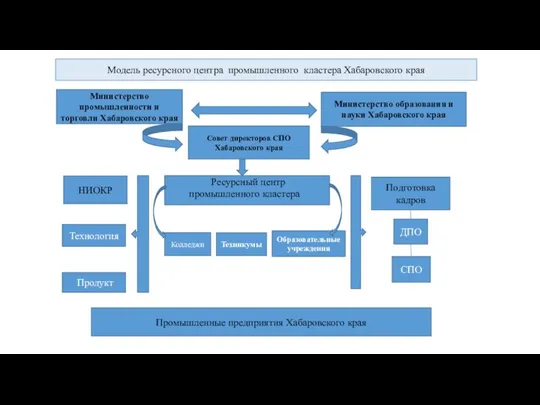

Модель ресурсного центра промышленного кластера Хабаровского края Macroeconomics 7

Macroeconomics 7 Спрос и предложение на рынке услуг физического капитала в краткосрочном и долгосрочном периоде

Спрос и предложение на рынке услуг физического капитала в краткосрочном и долгосрочном периоде