Содержание

- 2. Понятия «трансфертные цены» и «трансфертное ценообразование» ТРАНСФЕРТНЫЕ ЦЕНЫ - цены, применяемые компаниями (в первую очередь, но

- 3. Российские особенности контроля трансфертных цен До 01.01.2012г. все регулирование в данной сфере сосредоточено в одной статье

- 4. Налоговый контроль цены сделки

- 5. Глава V.1 НК РФ устанавливает следующие презумпции соответствия цены рыночной: цены на регулируемых рынках (тарифы ЕТО

- 6. Виды проверяемых налогов в п.4 ст.105.3 НК РФ прямо поименованы налоги, правильность и полнота исчисления которых

- 7. Основания применения налогового контроля за ценой сделки Контролируемые сделки (ст.105.14 НК РФ) Сделки между взаимозависимыми лицами

- 8. Сделки между взаимозависимыми лицами

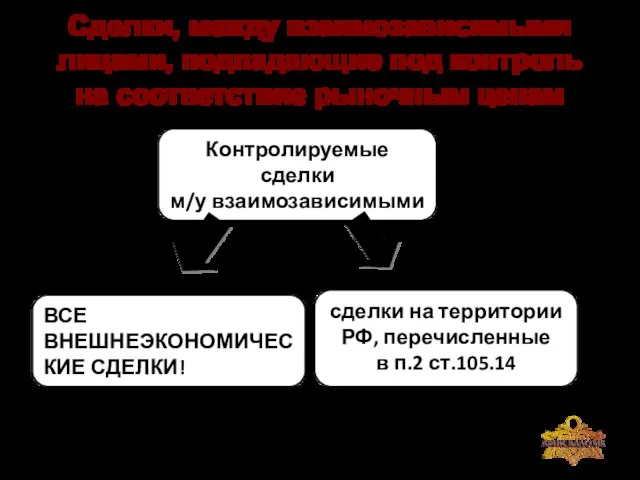

- 9. Сделки, между взаимозависимыми лицами, подпадающие под контроль на соответствие рыночным ценам Контролируемые сделки м/у взаимозависимыми лицами

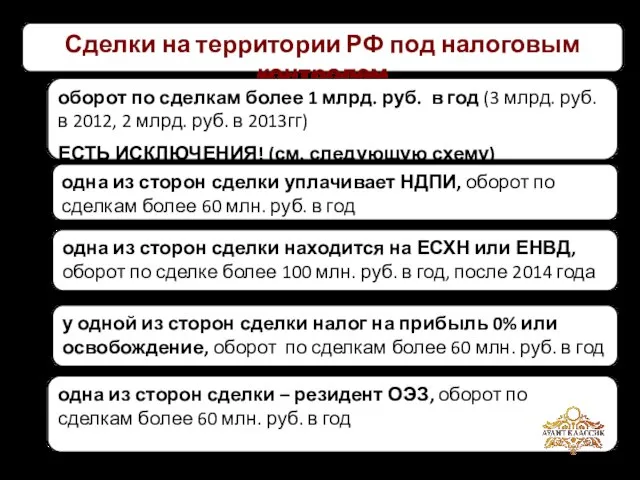

- 10. Сделки на территории РФ под налоговым контролем одна из сторон сделки – резидент ОЭЗ, оборот по

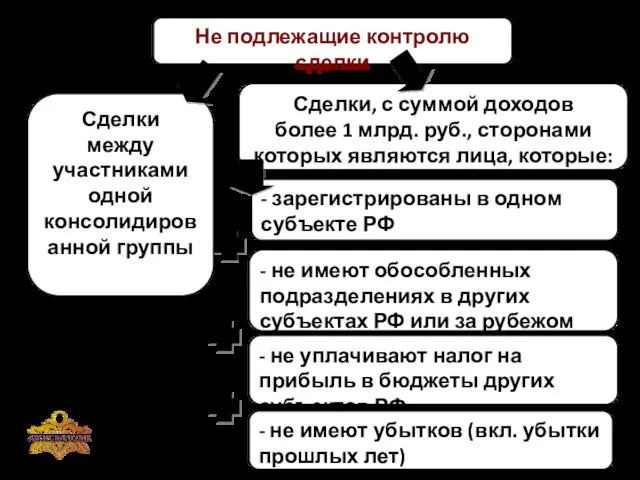

- 11. Не подлежащие контролю сделки Сделки между участниками одной консолидированной группы Сделки, с суммой доходов более 1

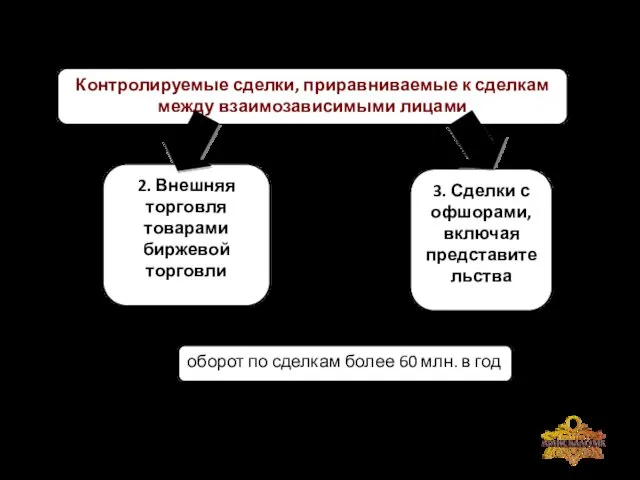

- 12. Контролируемые сделки, приравниваемые к сделкам между взаимозависимыми лицами 2. Внешняя торговля товарами биржевой торговли 3. Сделки

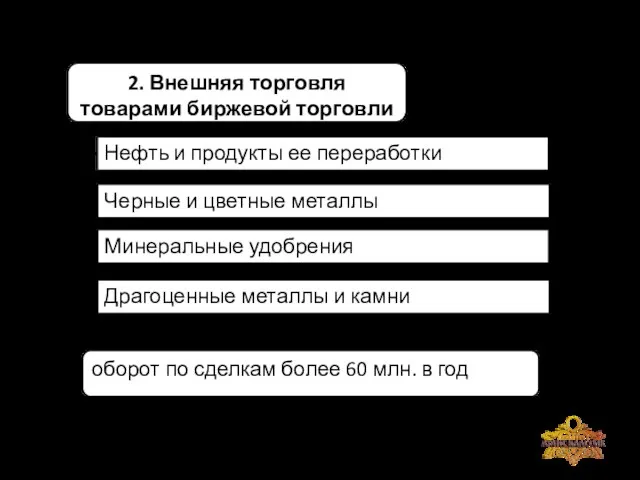

- 13. 2. Внешняя торговля товарами биржевой торговли Черные и цветные металлы Нефть и продукты ее переработки Драгоценные

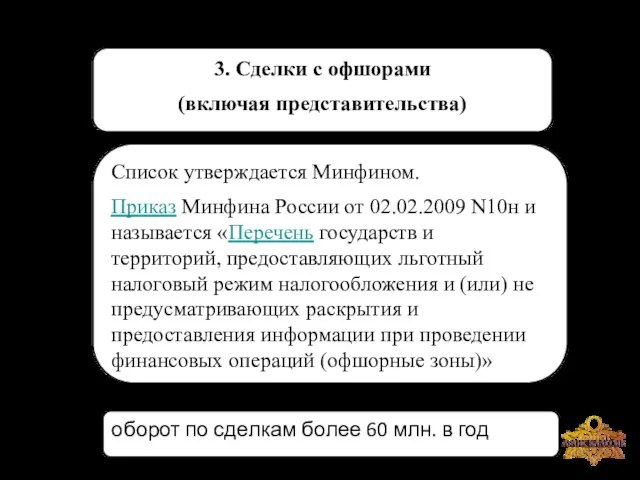

- 14. 3. Сделки с офшорами (включая представительства) Список утверждается Минфином. Приказ Минфина России от 02.02.2009 N10н и

- 16. Методы определения рыночной цены для целей налогообложения

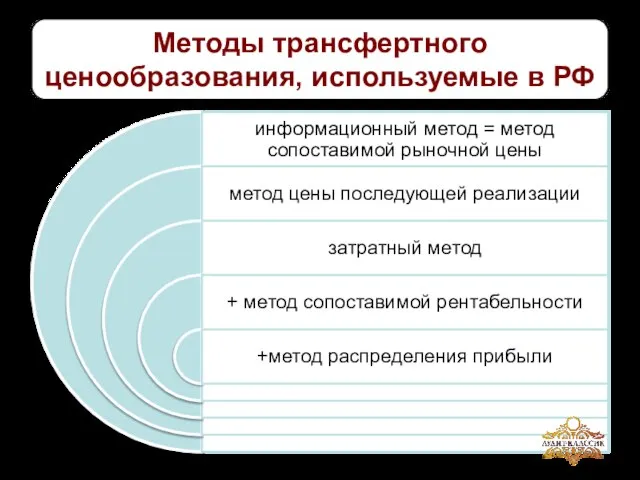

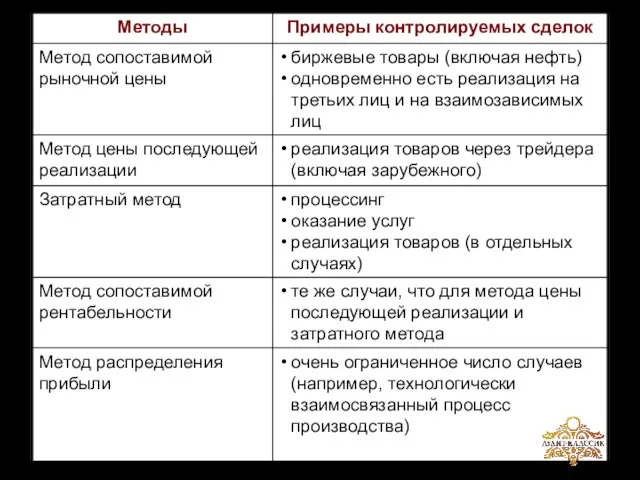

- 17. Методы трансфертного ценообразования, используемые в РФ

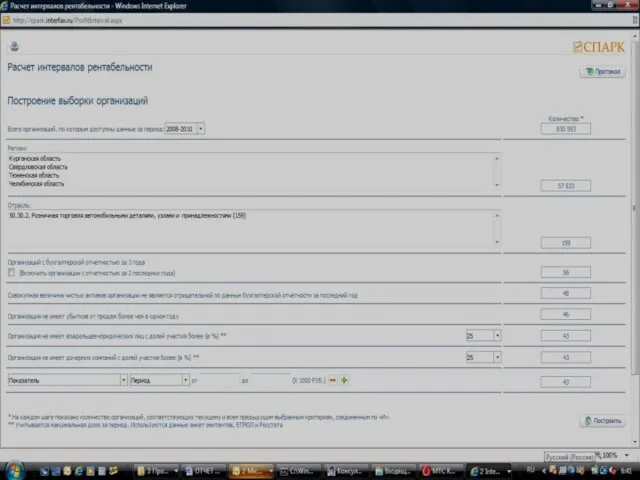

- 18. Интервал рентабельности Контролируемая цена признается рыночной, если находится в интервале рыночных цен, определенном в установленном порядке.

- 20. Информационно-аналитические базы для применения расчетных методов Спарк-интерфакс Руслана Fira

- 24. Последствия налогового контроля за трансфертными ценами

- 25. Уведомление о контролируемых сделках

- 26. Представление документов по запросу органа контроля

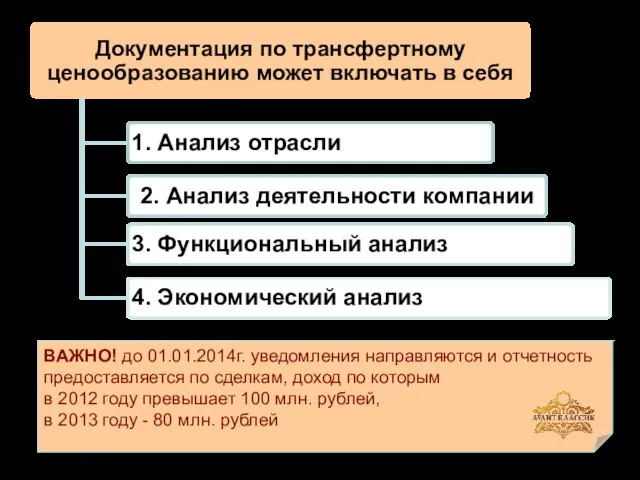

- 27. ВАЖНО! до 01.01.2014г. уведомления направляются и отчетность предоставляется по сделкам, доход по которым в 2012 году

- 30. Спорные моменты в регулировании налогового контроля за трансфертными ценами

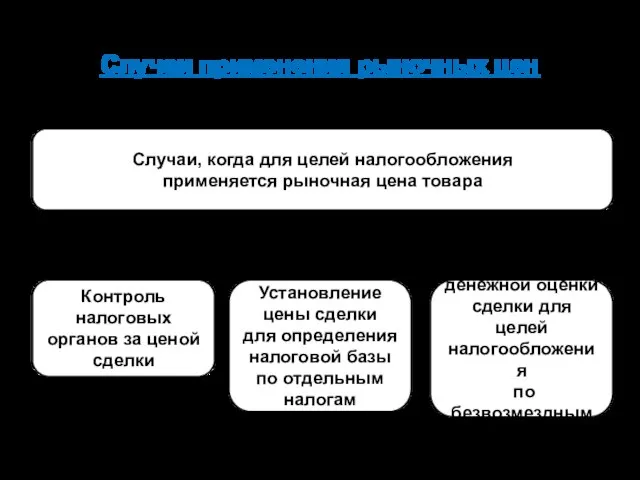

- 31. Случаи применения рыночных цен Контроль налоговых органов за ценой сделки Установление цены сделки для определения налоговой

- 32. ПИСЬМО Минфина РФ от 12 мая 2012 г. N 03-03-06/1/243\ При получении имущества (работ, услуг) безвозмездно

- 33. ПИСЬМО Минфина РФ от 19 марта 2012г. N 03-01-18/2-34 Положения ст.ст. 20 и 40 НК РФ

- 34. Возможность контроля за сделками при отклонении цен в сторону завышения В ст.105.3 раздела V.1 НК РФ

- 35. Подлежат ли контролю сделки с имущественными правами (лицензии, торговые марки, знаки, ноу-хау) С учетом существующих тенденций

- 36. Письмо Минфина РФ от 24 февраля 2012г. N 03-01-18/1-15 Сделки по предоставлению беспроцентного займа между взаимозависимыми

- 37. Признание лиц взаимозависимыми судом по неперечисленным в законе основаниям «Право признать лица взаимозависимыми по иным основаниям,

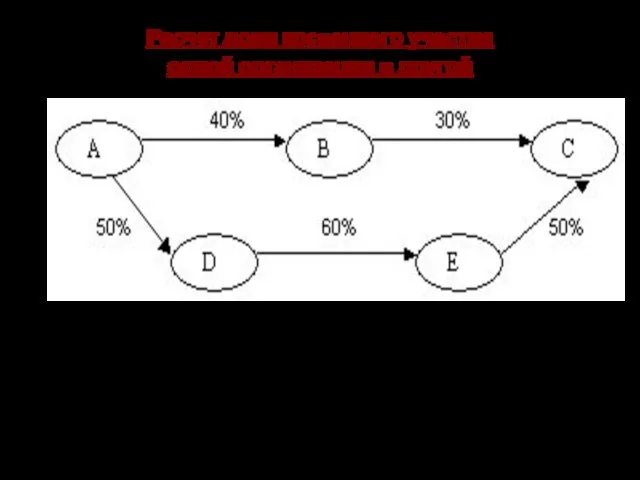

- 38. Расчет доли косвенного участия одной организации в другой организация А непосредственно не участвует в организации С,

- 39. Письмо Минфина РФ от 24 февраля 2012г. N 03-01-18/1-14, от 11 марта 2012г. N 03-01-18/1-25 Согласно

- 40. Письмо Минфина РФ от 28 августа 2012 г. N 03-01-18/6-109 Для определения суммы доходов по сделкам

- 41. Письмо Минфина РФ от 23 мая 2012 г. N 03-01-18/4-67 При определении для целей ст. 105.14

- 42. Сделка между взаимозависимыми компаниями, находящимися на разных режимах налогообложения (ОСНО и УСНО) занижение цены сделки увеличение

- 43. Сделка между взаимозависимыми компаниями на разных режимах налогообложения (ЕНВД и ЕСХН) Обратите внимание! При изучении Федерального

- 44. Письмо Минфина РФ от 28 ноября 2011г. N 03-01-07/5-14 В случае, когда анализируемой сделкой является трансграничная

- 45. Внутренние и внешние сопоставимые сделки ВАЖНО! Установлен приоритет использования внутренних цен налогоплательщика по сделкам с независимыми

- 47. Используемый период сопоставления цен для определения интервала рыночных цен Интервал рыночных цен определяется на основе имеющейся

- 48. ПИСЬМО Минфина РФ от 19 марта 2012г. N 03-01-18/2-32 Если сделка не признается контролируемой, то представления

- 49. СОВМЕСТНОЕ ПИСЬМО ФНС РОССИИ И МИНФИНА РОССИИ от 30 августа 2012 г. N ОА-4-13/14433@ О ПОДГОТОВКЕ

- 50. ПИСЬМО ФНС России от 12 января 2012 г. N ОА-4-13/85@ О ЗАКЛЮЧЕНИИ СОГЛАШЕНИЙ О ЦЕНООБРАЗОВАНИИ ДЛЯ

- 51. Готовящиеся изменения в регулировании налогового контроля за трансфертными ценами

- 52. Поправки, подготовленные Минфином РФ Положения Закона распространяются на сделки, предметом которых являются права на результаты интеллектуальной

- 54. Скачать презентацию

Presentation Title

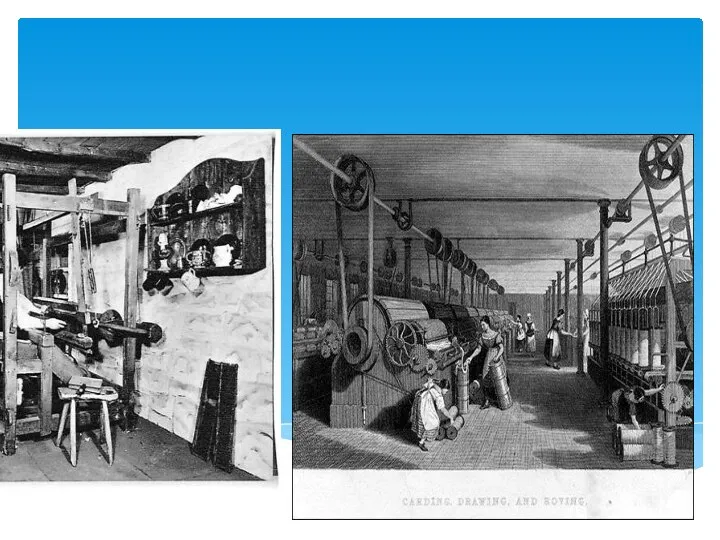

Presentation Title  Насколько революционным был промышленный переворот

Насколько революционным был промышленный переворот Сервис безопасности

Сервис безопасности Аннотация проекта

Аннотация проекта Лучшая региональная практика

Лучшая региональная практика Украшение блюд

Украшение блюд Предмет астрономии.Астрономия в д ревности.Астрология.

Предмет астрономии.Астрономия в д ревности.Астрология. THE PRICE of FAME

THE PRICE of FAME Сучасні технології в обслуговуванні людей із обмеженнями зору Олеся Шкурат, Центр інформаційних ресурсів Посольства США в Украї

Сучасні технології в обслуговуванні людей із обмеженнями зору Олеся Шкурат, Центр інформаційних ресурсів Посольства США в Украї Айал Толстяков. Персонализация. Herbalife

Айал Толстяков. Персонализация. Herbalife ВЫПОЛНИЛА СТУДЕНТКА 42 ГРУППЫ, СЕСТРИНСКОГО ДЕЛА КУНДОЗЕРОВА

ВЫПОЛНИЛА СТУДЕНТКА 42 ГРУППЫ, СЕСТРИНСКОГО ДЕЛА КУНДОЗЕРОВА Счастье - это весна в сердце

Счастье - это весна в сердце BGP протокол маршрутизации

BGP протокол маршрутизации  Учеба в Великобритании

Учеба в Великобритании Педагогическая ситуация и приемы ее решения

Педагогическая ситуация и приемы ее решения Первая печатная книга на Руси

Первая печатная книга на Руси Профильный лагерь Старт в IT

Профильный лагерь Старт в IT Проектный метод в обучении младших школьников как средство формирования учебной мотивации в рамках системно-деятельностного под

Проектный метод в обучении младших школьников как средство формирования учебной мотивации в рамках системно-деятельностного под Рамы. Лекция 13

Рамы. Лекция 13 Особенности познавательных процессов детей с нарушениями речи

Особенности познавательных процессов детей с нарушениями речи Слова, друзья, живая сила. В них сила правды и добра.

Слова, друзья, живая сила. В них сила правды и добра. 8_09

8_09 Древняя Русь

Древняя Русь Лёгкая атлетика, бег, 11 класс

Лёгкая атлетика, бег, 11 класс Владение морфологическими нормами

Владение морфологическими нормами «И пальцы просятся к перу...» (модель организации творческой работы с текстом)

«И пальцы просятся к перу...» (модель организации творческой работы с текстом) Итоговое сочинение (изложение) как условие допуска к ГИА

Итоговое сочинение (изложение) как условие допуска к ГИА Презентация на тему Типичные ошибки ЕГЭ русский язык

Презентация на тему Типичные ошибки ЕГЭ русский язык