Антикризисные меры стран мира и действия по выходу из стимулирующих программК заседанию Экспертного совета при Правительстве

- Главная

- Разное

- Антикризисные меры стран мира и действия по выходу из стимулирующих программК заседанию Экспертного совета при Правительстве

Содержание

- 2. Вторая волна кризиса и меры по борьбе с первой Page На мировых рынках наблюдаются панические настроения,

- 3. Вторая волна кризиса – риски и выводы для России Page Использование международного рынка капитала для финансирования

- 4. Федеральная резервная система США: программы предоставления ликвидности Page «Дисконтное окно». Для расширения доступа банков к ликвидности,

- 5. Федеральная резервная система США: снижение процентных ставок и покупка активов Традиционные меры. К концу 2008 г.

- 6. Выплата процентных ставок по резервам банков. Сделки обратного репо. На данный момент такие сделки возможны с

- 7. Операции рефинансирования. Максимальный срок операций рефинансирования был увеличен до 12 месяцев, смягчены требования к залоговому обеспечению.

- 8. Традиционные меры. К маю 2009 г. ключевая ставка рефинансирования ЕЦБ была понижена до 1.0% с 4.25%

- 9. Выход из принятых программ стартовал до мая на фоне стабилизации на финансовых рынках. ЕЦБ прекратил предоставлять

- 10. Банк Англии Банк Англии принял решение о поддержании уровня покупки активов за счет своих резервов –

- 11. Сокращение бюджетного дефицита: Греция Бюджетный сектор и рынок труда Заморозка заработной платы в бюджетном секторе до

- 12. Бюджетный сектор и рынок труда Сокращение заработных плат в бюджетном секторе на 5% для высокооплачиваемых работников

- 13. Бюджетный сектор и рынок труда Сокращение заработных плат в бюджетном секторе на 5% в 2010. Заморозка

- 14. Налоги В отдельных регионах повышаются налоги на прибыль организаций и подоходный налог; Пенсии и пособия, оплата

- 16. Скачать презентацию

Слайд 2Вторая волна кризиса и меры по борьбе с первой

Page

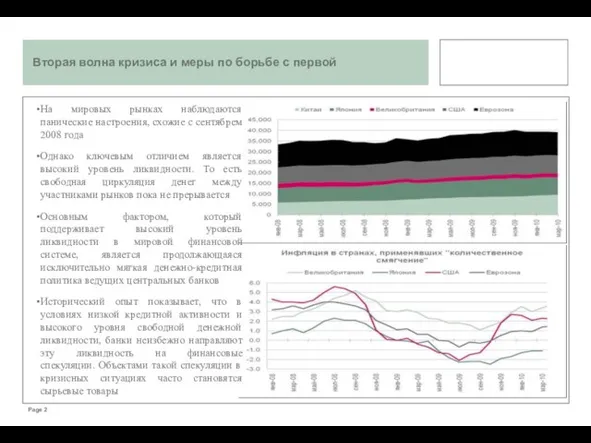

На мировых рынках

Вторая волна кризиса и меры по борьбе с первой

Page

На мировых рынках

Однако ключевым отличием является высокий уровень ликвидности. То есть свободная циркуляция денег между участниками рынков пока не прерывается

Основным фактором, который поддерживает высокий уровень ликвидности в мировой финансовой системе, является продолжающаяся исключительно мягкая денежно-кредитная политика ведущих центральных банков

Исторический опыт показывает, что в условиях низкой кредитной активности и высокого уровня свободной денежной ликвидности, банки неизбежно направляют эту ликвидность на финансовые спекуляции. Объектами такой спекуляции в кризисных ситуациях часто становятся сырьевые товары

Слайд 3Вторая волна кризиса – риски и выводы для России

Page

Использование международного рынка

Вторая волна кризиса – риски и выводы для России

Page

Использование международного рынка

государство должно внимательно следить за тем, чтобы наличие дефицита федерального бюджета не входило в правило, а если уж он образовался, финансировать его за счет внутренних источников.

Необходимые меры превентивного реагирования:

Тщательный мониторинг ситуации с ликвидностью в российской финансовой системе

Для избежания резкого роста ставок по кредитам, может потребоваться участие Банка России в операциях прямого выкупа наименее рисковых российских активов – государственных облигаций ОФЗ, Агентства по ипотечному жилищному кредитованию

Тщательный мониторинг валютных операций банков, особенно в части сделок, направленных на спекулятивную игру против рубля и формирование необоснованных длинных валютных позиций

В случае обострения ситуации - обеспечение ликвидности на деривативном валютном рынке

Проведение активной политики в области работы с прессой в части недопущения панических настроений\

Работа с банками, направленная на избежание недобросовестной конкуренции за счет завышения ставок и распространения негативной информации о конкурентах

Слайд 4Федеральная резервная система США: программы предоставления ликвидности

Page

«Дисконтное окно». Для расширения доступа

Федеральная резервная система США: программы предоставления ликвидности

Page

«Дисконтное окно». Для расширения доступа

Программа срочного кредитования на аукционной основе (TAF). Избежать проблемы восприятия банков как «слабых» в случае обращения за ликвидностью в «дисконтное окно» по фиксированной ставке помогла разработанная ФРС программа TAF. В ее рамках ФРС регулярно проводила аукционы по предоставлению больших объемов средств банковским организациям. По различным причинам, включая конкурсную основу аукционов, программа TAF не вызывала отрицательных эффектов в отличие от обычного кредитования в «дисконтных окнах».

Сделки «валютный своп». Крайне напряженная ситуация на мировых рынках долларового фондирования распространилась и на рынок США. В связи с этим ФРС заключила временные сделки «валютный своп» с основными зарубежными центральными банками.

Кредитование небанковских институтов. ФРС создала ряд временных инструментов для предоставления краткосрочной ликвидности небанковским организациям, в том числе первичным дилерам, фондам денежного рынка, а также участникам вексельного рынка и рынка бумаг, обеспеченных активами.

План выхода из программ. Улучшение финансовых условий способствовало снижению объемов кредитования в рамках большинства программ, и все программы были свернуты в первоначально установленные или продленные сроки. Единственная функционирующая схема – кредитование под залог новых выпусков ипотечных ценных бумаг, обеспеченных коммерческой недвижимостью. Максимальный срок погашения кредитов, предоставленных по программе «дисконтных окон», был сокращен с 90 до 28 дней, а ставка дисконтного окна повышена до 75 б. п.

Слайд 5Федеральная резервная система США: снижение процентных ставок и покупка активов

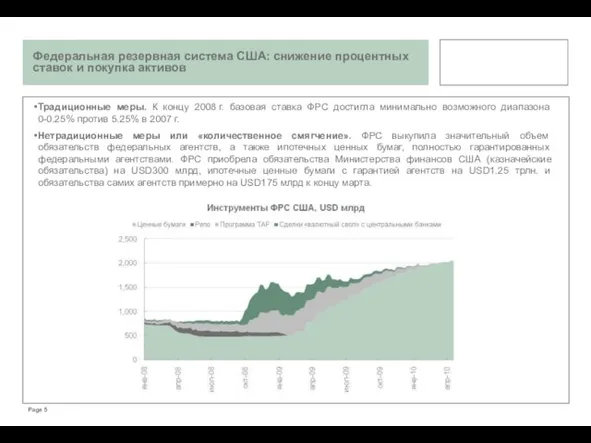

Традиционные меры. К

Федеральная резервная система США: снижение процентных ставок и покупка активов

Традиционные меры. К

Нетрадиционные меры или «количественное смягчение». ФРС выкупила значительный объем обязательств федеральных агентств, а также ипотечных ценных бумаг, полностью гарантированных федеральными агентствами. ФРС приобрела обязательства Министерства финансов США (казначейские обязательства) на USD300 млрд, ипотечные ценные бумаги с гарантией агентств на USD1.25 трлн. и обязательства самих агентств примерно на USD175 млрд к концу марта.

Page

Слайд 6Выплата процентных ставок по резервам банков.

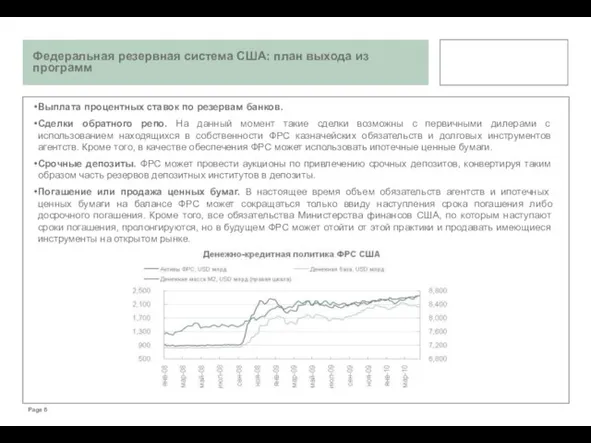

Сделки обратного репо. На данный момент такие

Выплата процентных ставок по резервам банков.

Сделки обратного репо. На данный момент такие

Срочные депозиты. ФРС может провести аукционы по привлечению срочных депозитов, конвертируя таким образом часть резервов депозитных институтов в депозиты.

Погашение или продажа ценных бумаг. В настоящее время объем обязательств агентств и ипотечных ценных бумаги на балансе ФРС может сокращаться только ввиду наступления срока погашения либо досрочного погашения. Кроме того, все обязательства Министерства финансов США, по которым наступают сроки погашения, пролонгируются, но в будущем ФРС может отойти от этой практики и продавать имеющиеся инструменты на открытом рынке.

Page

Федеральная резервная система США: план выхода из программ

Слайд 7Операции рефинансирования. Максимальный срок операций рефинансирования был увеличен до 12 месяцев, смягчены

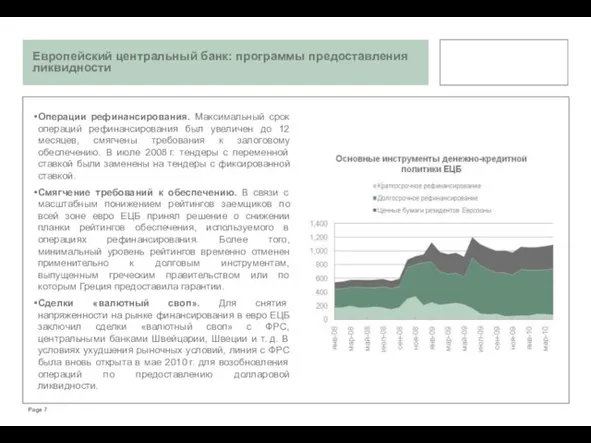

Операции рефинансирования. Максимальный срок операций рефинансирования был увеличен до 12 месяцев, смягчены

Смягчение требований к обеспечению. В связи с масштабным понижением рейтингов заемщиков по всей зоне евро ЕЦБ принял решение о снижении планки рейтингов обеспечения, используемого в операциях рефинансирования. Более того, минимальный уровень рейтингов временно отменен применительно к долговым инструментам, выпущенным греческим правительством или по которым Греция предоставила гарантии.

Сделки «валютный своп». Для снятия напряженности на рынке финансирования в евро ЕЦБ заключил сделки «валютный своп» с ФРС, центральными банками Швейцарии, Швеции и т. д. В условиях ухудшения рыночных условий, линия с ФРС была вновь открыта в мае 2010 г. для возобновления операций по предоставлению долларовой ликвидности.

Page

Европейский центральный банк: программы предоставления ликвидности

Слайд 8Традиционные меры. К маю 2009 г. ключевая ставка рефинансирования ЕЦБ была понижена до

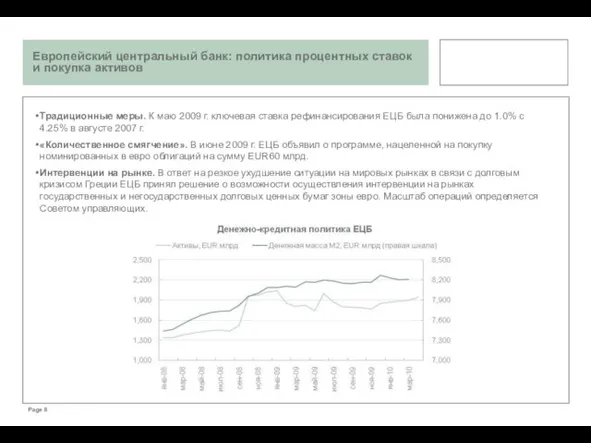

Традиционные меры. К маю 2009 г. ключевая ставка рефинансирования ЕЦБ была понижена до

«Количественное смягчение». В июне 2009 г. ЕЦБ объявил о программе, нацеленной на покупку номинированных в евро облигаций на сумму EUR60 млрд.

Интервенции на рынке. В ответ на резкое ухудшение ситуации на мировых рынках в связи с долговым кризисом Греции ЕЦБ принял решение о возможности осуществления интервенции на рынках государственных и негосударственных долговых ценных бумаг зоны евро. Масштаб операций определяется Советом управляющих.

Page

Европейский центральный банк: политика процентных ставок и покупка активов

Слайд 9Выход из принятых программ стартовал до мая на фоне стабилизации на финансовых

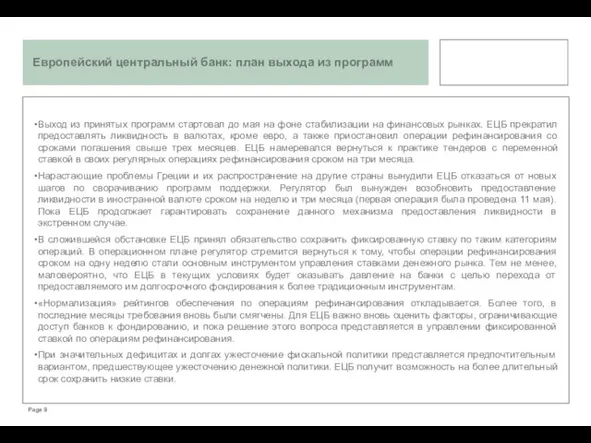

Выход из принятых программ стартовал до мая на фоне стабилизации на финансовых

Нарастающие проблемы Греции и их распространение на другие страны вынудили ЕЦБ отказаться от новых шагов по сворачиванию программ поддержки. Регулятор был вынужден возобновить предоставление ликвидности в иностранной валюте сроком на неделю и три месяца (первая операция была проведена 11 мая). Пока ЕЦБ продолжает гарантировать сохранение данного механизма предоставления ликвидности в экстренном случае.

В сложившейся обстановке ЕЦБ принял обязательство сохранить фиксированную ставку по таким категориям операций. В операционном плане регулятор стремится вернуться к тому, чтобы операции рефинансирования сроком на одну неделю стали основным инструментом управления ставками денежного рынка. Тем не менее, маловероятно, что ЕЦБ в текущих условиях будет оказывать давление на банки с целью перехода от предоставляемого им долгосрочного фондирования к более традиционным инструментам.

«Нормализация» рейтингов обеспечения по операциям рефинансирования откладывается. Более того, в последние месяцы требования вновь были смягчены. Для ЕЦБ важно вновь оценить факторы, ограничивающие доступ банков к фондированию, и пока решение этого вопроса представляется в управлении фиксированной ставкой по операциям рефинансирования.

При значительных дефицитах и долгах ужесточение фискальной политики представляется предпочтительным вариантом, предшествующее ужесточению денежной политики. ЕЦБ получит возможность на более длительный срок сохранить низкие ставки.

Page

Европейский центральный банк: план выхода из программ

Слайд 10Банк Англии

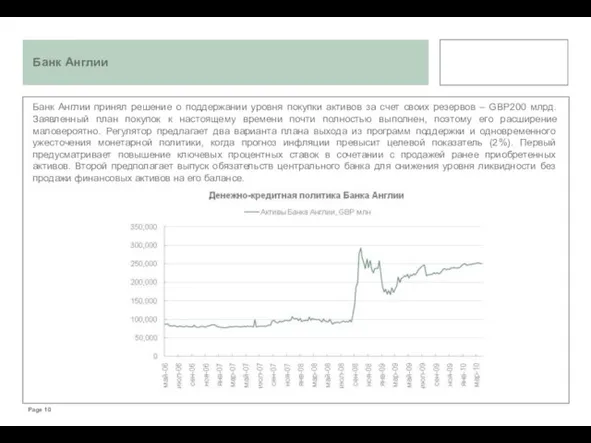

Банк Англии принял решение о поддержании уровня покупки активов за счет

Банк Англии

Банк Англии принял решение о поддержании уровня покупки активов за счет

Page

Слайд 11Сокращение бюджетного дефицита: Греция

Бюджетный сектор и рынок труда

Заморозка заработной платы в бюджетном

Сокращение бюджетного дефицита: Греция

Бюджетный сектор и рынок труда

Заморозка заработной платы в бюджетном

Отмена всех премий в бюджетном секторе, выплачиваемых в форме 13-й и 14-й зарплат. Частично будут сохранены для работников с низким уровнем оплаты труда;

Ежемесячная квота на сокращение штата частных компаний увеличивается с 2% до 4%;

Снижение социальных расходов бюджета на 8 млрд евро в ближайшие 14 месяцев.

Пенсионная сфера

Пенсионный возраст будет зависеть от средней продолжительности жизни. В настоящее время он составляет 65 лет для мужчин, 60 – для женщин;

Размер пенсии будет зависеть от средней заработной платы во время рабочего стажа, а не от оклада на момент выхода на пенсию;

Заморозка пенсий на 2010-12 гг., полная пенсия будет выплачиваться при стаже от 40 лет.

Налоговая система

Повышение налога на добавленную стоимость с 21% до 23% и увеличение акцизов на бензин, алкоголь и табак на 10%;

Изменение системы налогообложения объектов строительства для снижения стимулов к уклонению от налогов

Ожидаемый результат: 2010 – 8.1%, 2011 – 7.6%, 2014 – 2.6% ВВП.

Page

Слайд 12Бюджетный сектор и рынок труда

Сокращение заработных плат в бюджетном секторе на 5%

Бюджетный сектор и рынок труда

Сокращение заработных плат в бюджетном секторе на 5%

Сокращение отчислений в бюджеты региональных и местных правительств на 100 млн евро.

Пенсионная сфера

Заморозка пенсий, начиная с 2011 г.

Налоговая система

Повышение НДС на 1 п.п. до 21%;

Подоходного налога на 1.5 п.п.

Налога на прибыль корпораций на 2.5 п.п. до 27.5%.

Ожидаемый результат: 2010 – 7.3%, 2011 – 4.6%, 2013 – 2.8% ВВП.

Page

Сокращение бюджетного дефицита: Португалия

Слайд 13Бюджетный сектор и рынок труда

Сокращение заработных плат в бюджетном секторе на 5%

Бюджетный сектор и рынок труда

Сокращение заработных плат в бюджетном секторе на 5%

Сокращение 13 тыс. рабочих мест в государственном секторе;

Отмена социальных выплат, в частности, пособий по рождению ребенка (составляет EUR2,500);

Сокращение государственных инвестиций на 6 млрд евро;

Сокращение бюджетов региональных и местных правительств на 1.2 млрд евро.

Пенсионная сфера

Заморозка пенсий, начиная с 2011 г.

Ожидаемый результат: 2010 – 9.3%, 2011 – 6.5%.

Page

Сокращение бюджетного дефицита: Испания

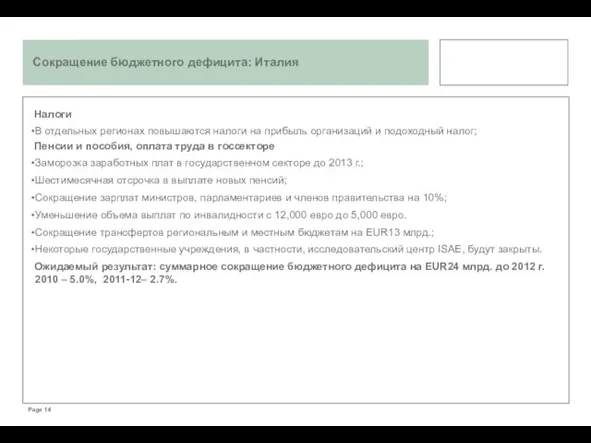

Слайд 14Налоги

В отдельных регионах повышаются налоги на прибыль организаций и подоходный налог;

Пенсии и

Налоги

В отдельных регионах повышаются налоги на прибыль организаций и подоходный налог;

Пенсии и

Заморозка заработных плат в государственном секторе до 2013 г.;

Шестимесячная отсрочка в выплате новых пенсий;

Сокращение зарплат министров, парламентариев и членов правительства на 10%;

Уменьшение объема выплат по инвалидности с 12,000 евро до 5,000 евро.

Сокращение трансфертов региональным и местным бюджетам на EUR13 млрд.;

Некоторые государственные учреждения, в частности, исследовательский центр ISAE, будут закрыты.

Ожидаемый результат: суммарное сокращение бюджетного дефицита на EUR24 млрд. до 2012 г. 2010 – 5.0%, 2011-12– 2.7%.

Page

Сокращение бюджетного дефицита: Италия

Проблемы:

Проблемы: ЭВРИТМИЯ

ЭВРИТМИЯ  2_фонетика

2_фонетика РЕСПУБЛИКА СЕВЕРНАЯ ОСЕТИЯ - АЛАНИЯ

РЕСПУБЛИКА СЕВЕРНАЯ ОСЕТИЯ - АЛАНИЯ Механическое движение (1)

Механическое движение (1) Предприятия Костромской области

Предприятия Костромской области Пиктограмматика

Пиктограмматика Жить вкусно. Сервис по доставке готовой еды и организации питания на предприятиях

Жить вкусно. Сервис по доставке готовой еды и организации питания на предприятиях Русь во времена Владимира Святославовича

Русь во времена Владимира Святославовича Прудская К.С.

Прудская К.С. Гемолитическая болезнь плода и новорожденного. Этиология, патогенез

Гемолитическая болезнь плода и новорожденного. Этиология, патогенез Светлое Христово Воскресенье. Итоги конкурса

Светлое Христово Воскресенье. Итоги конкурса Методические аспекты оценки эффективности применения ОПН для повышения грозоупорности ВЛ

Методические аспекты оценки эффективности применения ОПН для повышения грозоупорности ВЛ Презентация на тему Духовные и нравственные качества Герасима (по повести Тургенева "Муму")

Презентация на тему Духовные и нравственные качества Герасима (по повести Тургенева "Муму") Устройство доменной печи Доменный процесс. Продукты доменного производства

Устройство доменной печи Доменный процесс. Продукты доменного производства В.И. ИсаевДисциплина«Интерпретация данных ГИС»МЕТОД ПОТЕНЦИАЛОВ СОБСТВЕННОЙ ПОЛЯРИЗАЦИИ - ПС

В.И. ИсаевДисциплина«Интерпретация данных ГИС»МЕТОД ПОТЕНЦИАЛОВ СОБСТВЕННОЙ ПОЛЯРИЗАЦИИ - ПС Международный водно-химический форум Разделение водомасляных эмульсий коалесцентно-мембранным методомКопылова Л.Е., Свитцов

Международный водно-химический форум Разделение водомасляных эмульсий коалесцентно-мембранным методомКопылова Л.Е., Свитцов Ипотечное жилищное кредитование в России Международная финансовая корпорация Клепикова Елена Руководитель программ IFC в сфере

Ипотечное жилищное кредитование в России Международная финансовая корпорация Клепикова Елена Руководитель программ IFC в сфере  Методы эмпирического и теоретического познания

Методы эмпирического и теоретического познания Сертификат участника флешбука

Сертификат участника флешбука ВКР: Формирование системы развития персонала организации

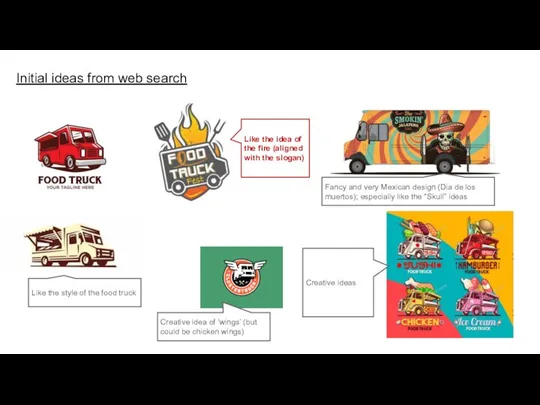

ВКР: Формирование системы развития персонала организации Food truck logo

Food truck logo Презентация на тему Иммануил Кант

Презентация на тему Иммануил Кант Зайка моя. Драматическая комедия

Зайка моя. Драматическая комедия Презентация на тему Россия на карте мира

Презентация на тему Россия на карте мира  Halloween

Halloween Метод определения перспективной высоты уровня взгляда художника

Метод определения перспективной высоты уровня взгляда художника ПОЛОЖЕНИЕо спонсорствепятого форума «Партнерство государства, бизнеса и гражданского общества при обеспечении информационной

ПОЛОЖЕНИЕо спонсорствепятого форума «Партнерство государства, бизнеса и гражданского общества при обеспечении информационной