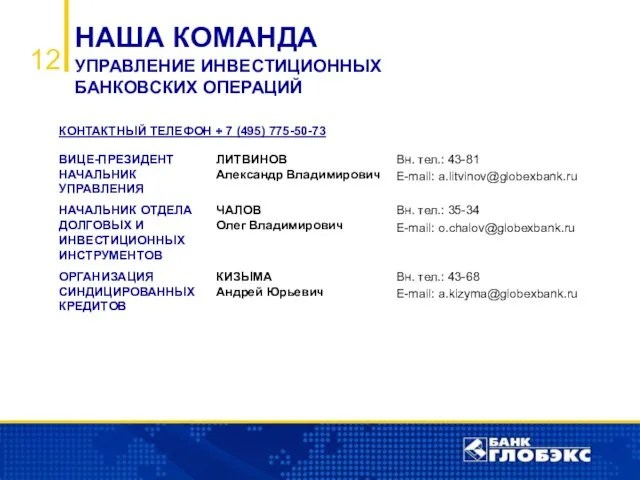

в данной сделке в определённых долях на одинаковых условиях по одному многостороннему кредитному договору.

Почему синдицированный кредит?

ставка ниже, чем по двусторонним кредитам той же срочности;

возможность привлечения долгосрочных средств;

возможность ступенчатого графика выборки и погашения;

возможность единовременного привлечения значительного объема финансовых

ресурсов;

сочетание преимуществ публичного финансирования с индивидуальным

подходом по определению параметров кредита;

за счет участников синдиката заёмщик существенно расширяет базу кредиторов

для последующих двусторонних кредитов;

за счет организации синдицированного кредита заёмщик существенно экономит

на издержках по сравнению с необходимостью привлечения нескольких

кредитов от разных банков;

отсутствие ограничений по целевому использованию кредита.

Что это такое и зачем он нужен?

Ключи к успеху в бизнесе. Искусство управления

Ключи к успеху в бизнесе. Искусство управления Презентация по английскому Lexical test

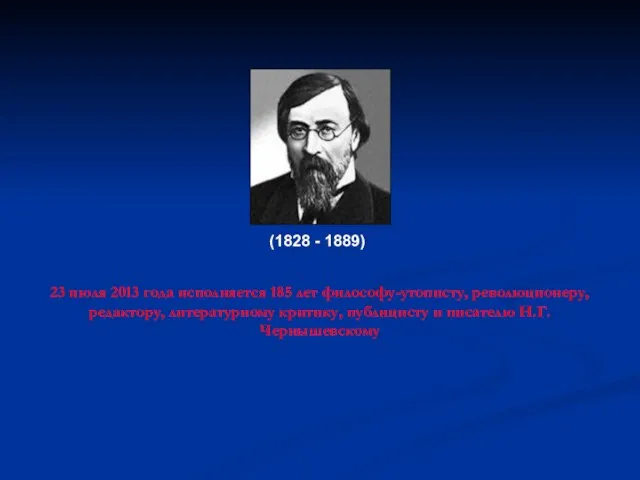

Презентация по английскому Lexical test  23 июля 2013 года исполняется 185 лет философу-утописту, революционеру, редактору, литературному критику, публицисту и писателю Н.Г. Чер

23 июля 2013 года исполняется 185 лет философу-утописту, революционеру, редактору, литературному критику, публицисту и писателю Н.Г. Чер Презентация: Характеристика Новгородской феодальной республики_

Презентация: Характеристика Новгородской феодальной республики_ Презентация на тему Ранняя беременность и её последствия

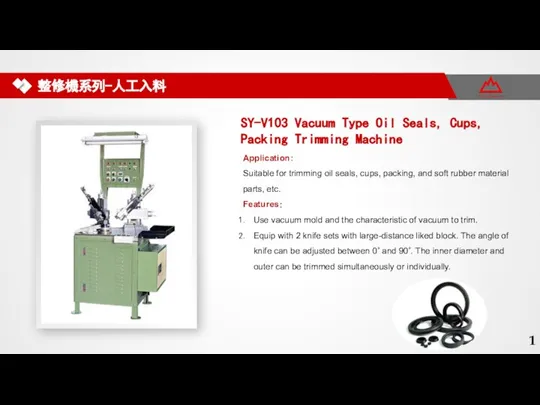

Презентация на тему Ранняя беременность и её последствия 整修機系列-人工入料

整修機系列-人工入料 Древесина – природный материал

Древесина – природный материал Построение чертежа ночной сорочки

Построение чертежа ночной сорочки Read and translate

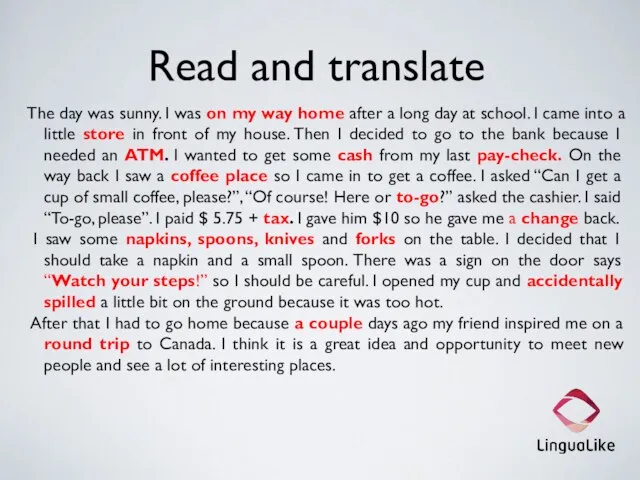

Read and translate  Современный уроклитературного чтения в 5-7 классах

Современный уроклитературного чтения в 5-7 классах present8

present8 Курс лекций по теоретической механике

Курс лекций по теоретической механике ПРАВА, ОБЯЗАННОСТИ и ОТВЕТСТВЕННОСТЬ ЧЕЛОВЕКА и ГРАЖДАНИНА

ПРАВА, ОБЯЗАННОСТИ и ОТВЕТСТВЕННОСТЬ ЧЕЛОВЕКА и ГРАЖДАНИНА Физические качества

Физические качества Подобные треугольники. Признаки подобия треугольников.

Подобные треугольники. Признаки подобия треугольников. Базовые логические элементы

Базовые логические элементы Муниципальное казенное общеобразовательное учреждение «Бородинская средняя общеобразовательная школа №3»

Муниципальное казенное общеобразовательное учреждение «Бородинская средняя общеобразовательная школа №3» Ежеквартальный бюллетень для работодателей электроэнергетики «Экономика и статистика»

Ежеквартальный бюллетень для работодателей электроэнергетики «Экономика и статистика» Мы - родственники по детству

Мы - родственники по детству День России

День России АЛГОРИТМ НА УРОКАХ РУССКОГО ЯЗЫКА

АЛГОРИТМ НА УРОКАХ РУССКОГО ЯЗЫКА Основы бизнес-плана

Основы бизнес-плана Гидроэнергетические сооружения

Гидроэнергетические сооружения Весенние цветы

Весенние цветы Состояние и основные проблемы внедрения спутниковых навигационных систем ГЛОНАСС/GPS для мониторинга автомобильного транспорта М

Состояние и основные проблемы внедрения спутниковых навигационных систем ГЛОНАСС/GPS для мониторинга автомобильного транспорта М Презентация на тему: Изобразительно-выразительные средства русского языка тесты

Презентация на тему: Изобразительно-выразительные средства русского языка тесты Презентация на тему Народы Сибири: культуры, традиции, обычаи

Презентация на тему Народы Сибири: культуры, традиции, обычаи  Мои забавные кошки)))

Мои забавные кошки)))