Содержание

- 2. История создания денег Первые монеты появились в Китае и в древнем Лидийском царстве в VII веке

- 3. Концепции происхождения денег Рационалистическая концепция объясняет происхождение денег соглашением между людьми, которые убедились в том, что

- 4. Денежные реформы Денежная реформа – осуществляемые государством преобразования в сфере денежного обращения, имеющие целью упорядочение денежного

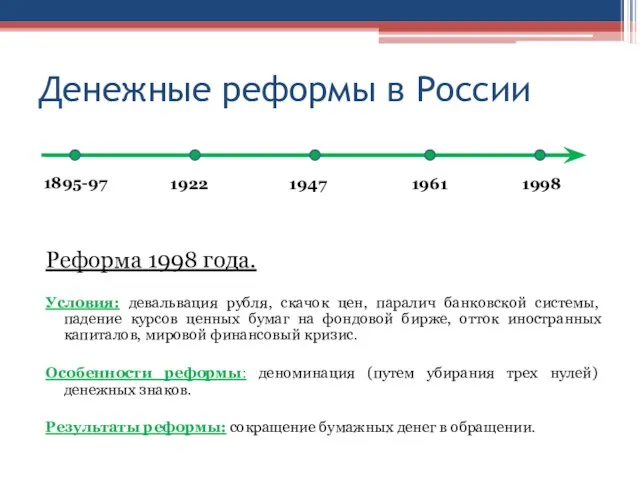

- 5. Денежные реформы в России Реформа 1998 года. Условия: девальвация рубля, скачок цен, паралич банковской системы, падение

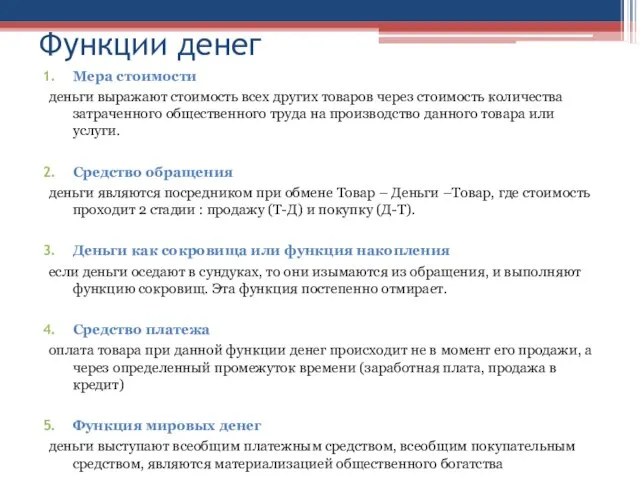

- 6. Функции денег Мера стоимости деньги выражают стоимость всех других товаров через стоимость количества затраченного общественного труда

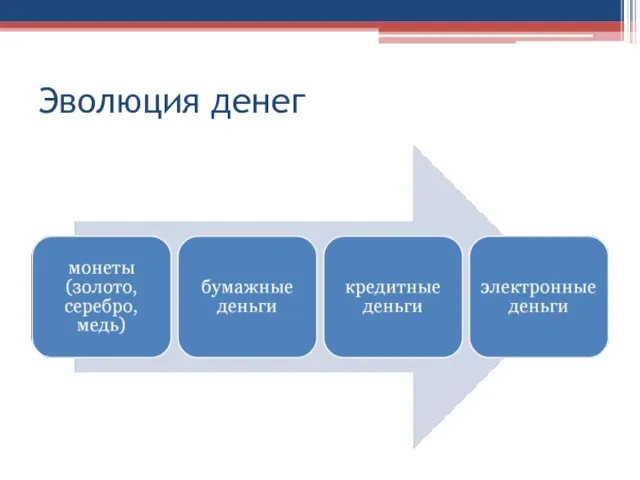

- 7. Эволюция денег

- 8. Виды денег: монеты Монета – слиток металла, имеющий установленный законом весовое содержание и форму и являющийся

- 9. Виды денег: бумажные деньги Бумажные деньги – являются знаками, представителями полноценных денег, т.е. они как бы

- 10. Виды денег: кредитные деньги Кредитные деньги – кредитная форма бумажных денег: Вексель – письменное долговое обязательство,

- 11. Виды денег: электронные деньги 1. Пластиковая карта (банковская карта) - это персонифицированный платежный инструмент, предоставляющий пользующемуся

- 12. Денежные системы Денежная система – это форма организации денежного обращения в стране, сложившаяся исторически, закрепленная национальным

- 13. Типы денежных систем Тип денежной системы зависит от того, в какой форме функционируют деньги: как товар

- 14. Исторические денежные системы

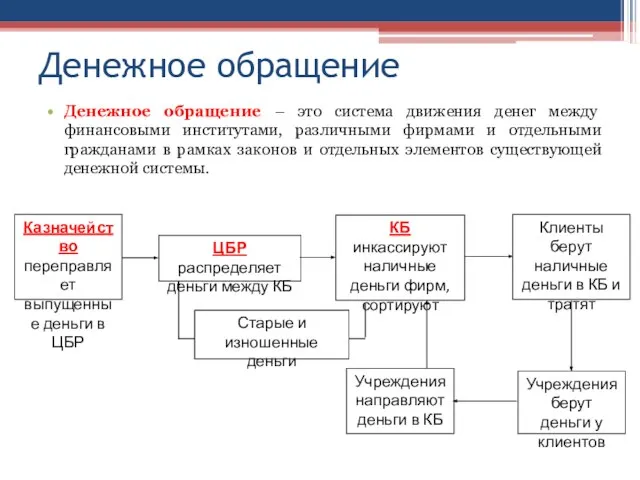

- 15. Денежное обращение Денежное обращение – это система движения денег между финансовыми институтами, различными фирмами и отдельными

- 16. Формы денежного обращения Наличная форма Деньги в наличной форме используются в целях кругооборота товаров и услуг,

- 17. Формы денежного обращения Безналичная форма. Безналичные расчеты осуществляются посредством перечислений по счетам в банках и зачетов

- 18. Виды аккредитивов Денежный и документарный Отзывной и безотзывной Подтвержденный и неподтвержденный Переводной (трансферабельный) Револьверный (возобновляемый) Покрытый

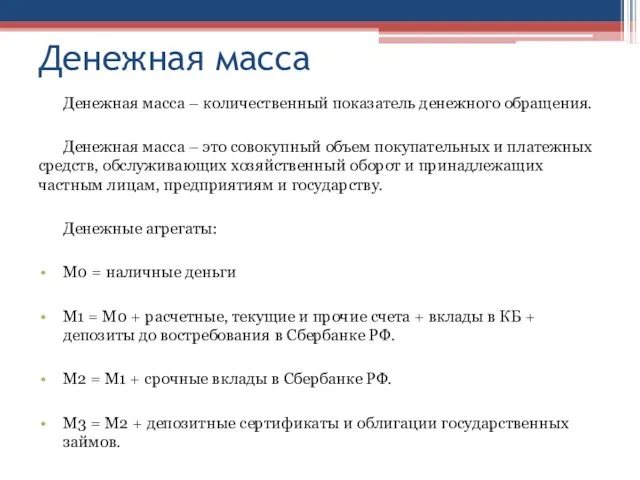

- 19. Денежная масса Денежная масса – количественный показатель денежного обращения. Денежная масса – это совокупный объем покупательных

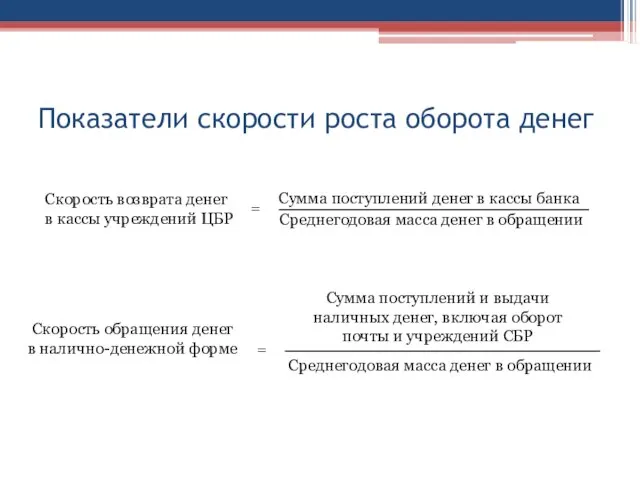

- 20. Показатели скорости роста оборота денег

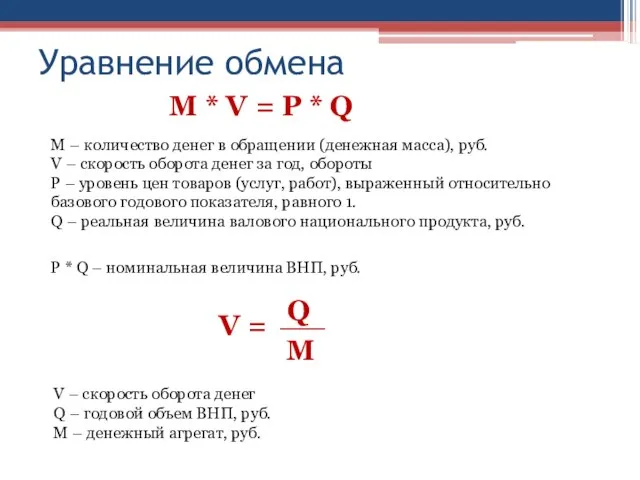

- 21. Уравнение обмена М * V = Р * Q М – количество денег в обращении (денежная

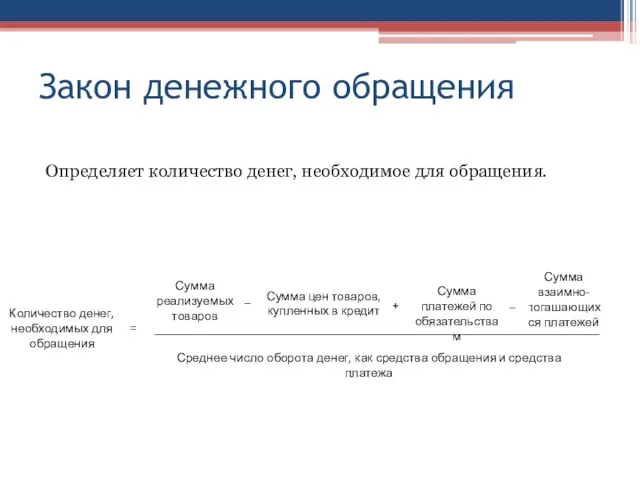

- 22. Закон денежного обращения Определяет количество денег, необходимое для обращения.

- 23. Инфляция Инфляция – многофакторное явление, характеризующееся обесценением национальной денежной единицы и общим повышением уровня цен внутри

- 24. Методы антиинфляционной политики Методы, характерные для денежных реформ. Методы дефляционной политики. Методы политики доходов. Методы индексации.

- 26. Скачать презентацию

Отношения мужчины и женщины. Женская психология

Отношения мужчины и женщины. Женская психология Живопись Раннего Возрождения в Италии

Живопись Раннего Возрождения в Италии МАСТЕР-КЛАСС Критериально-ориентированное педагогическое тестирование Модуль № 2. Внутренняя экспертизатестов

МАСТЕР-КЛАСС Критериально-ориентированное педагогическое тестирование Модуль № 2. Внутренняя экспертизатестов Scrum Fundamentals

Scrum Fundamentals Опровержение доводов оппонента

Опровержение доводов оппонента Школа живописи Храбрый лев. Урок 3

Школа живописи Храбрый лев. Урок 3 Практический опыт использования ИКТ в преподавании биологии 6,8 классы

Практический опыт использования ИКТ в преподавании биологии 6,8 классы Отчет работы родкома 2 «б» класса

Отчет работы родкома 2 «б» класса «Достижения молодых – больше чем деньги» В ГОУ СОШ №25

«Достижения молодых – больше чем деньги» В ГОУ СОШ №25 ГИА-2020 в 11 классах. Общая информация

ГИА-2020 в 11 классах. Общая информация Как животные видят мир?

Как животные видят мир? Влияние ионизирующих излучений на живые организмы

Влияние ионизирующих излучений на живые организмы Паспорт объекта СУПТР. Казань

Паспорт объекта СУПТР. Казань Почему мед пользуется популярностью?

Почему мед пользуется популярностью? Виды оправ

Виды оправ Накшатры Рака. Пушья, Ашлеша

Накшатры Рака. Пушья, Ашлеша Бухгалтер

Бухгалтер Интеллектуальная игра «Аз, буки, веди…»

Интеллектуальная игра «Аз, буки, веди…» История Коми Края

История Коми Края Космекендилир класы

Космекендилир класы Современные подходы к проектированию урока математики

Современные подходы к проектированию урока математики Комплексный подход к проведению энергосберегающих мероприятий на непромышленной организации А.В.Приходько кафедра физики полупр

Комплексный подход к проведению энергосберегающих мероприятий на непромышленной организации А.В.Приходько кафедра физики полупр Сочинение - рассуждение

Сочинение - рассуждение Использование деятельностного подхода в профильном географическом образовании

Использование деятельностного подхода в профильном географическом образовании 2012 год

2012 год Милитаризм. Идеология милитариста

Милитаризм. Идеология милитариста Развитие логического мышления на уроках метематики

Развитие логического мышления на уроках метематики Применение электронных средств обучения и web-ресурсов в работе учителя музыки Учитель в сети 2010

Применение электронных средств обучения и web-ресурсов в работе учителя музыки Учитель в сети 2010