Содержание

- 2. Ю.Б.Юфряков «Бэк-офис операций с ценными бумагами в банке и инвестиционной компании» Москва, Альпина Бизнес Бук, 2007

- 3. Россия на рынке еврооблигаций Декабрь 1996 г. - дебютный выпуск суверенных еврооблигаций РФ, ISIN XS0071496623 (погашен

- 4. ЗАЧЕМ КОРПОРАЦИЯМ ЕВРООБЛИГАЦИИ Создание инвестиционного брэнда; Оптимизация юридической структуры; Начало мероприятий Investor Relations; Создание публичной кредитной

- 5. Российские корпоративные еврооблигации Первый выпуск – Лукойл, 1997 год (ISIN XS0075535442, конвертируемые) После дефолта 1998 г.

- 6. Еврооблигации МДМ-Банка Первый выпуск – 2002 г. (ISIN XS0159504637) Первый рублевый выпуск (выплаты в USD) –

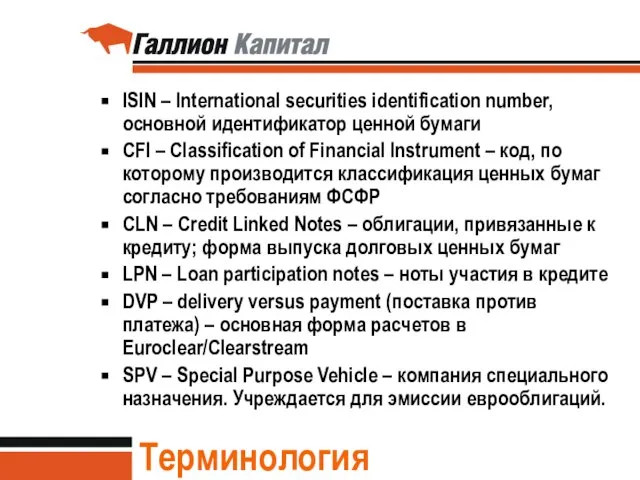

- 7. Терминология ISIN – International securities identification number, основной идентификатор ценной бумаги CFI – Classification of Financial

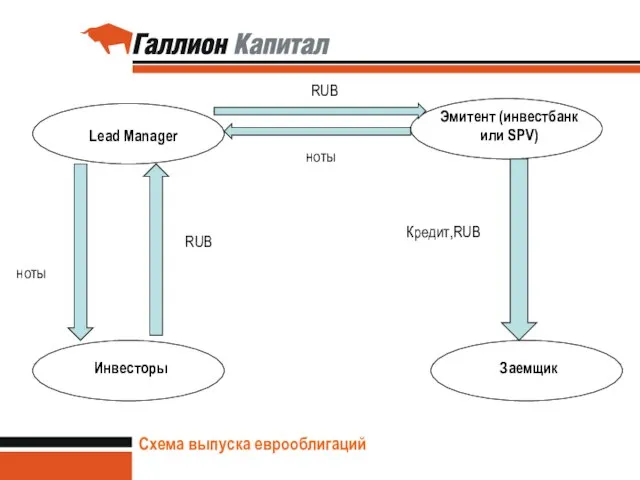

- 8. Схема выпуска еврооблигаций Заемщик Эмитент (инвестбанк или SPV) Lead Manager Инвесторы Кредит,RUB RUB ноты ноты RUB

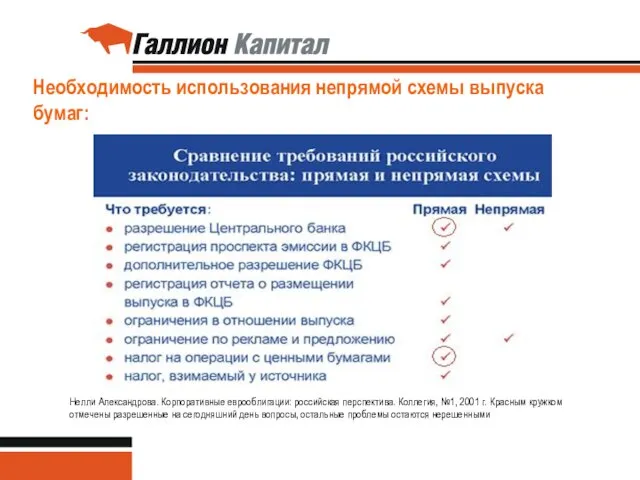

- 9. Необходимость использования непрямой схемы выпуска бумаг: Нелли Александрова. Корпоративные еврооблигации: российская перспектива. Коллегия, №1, 2001 г.

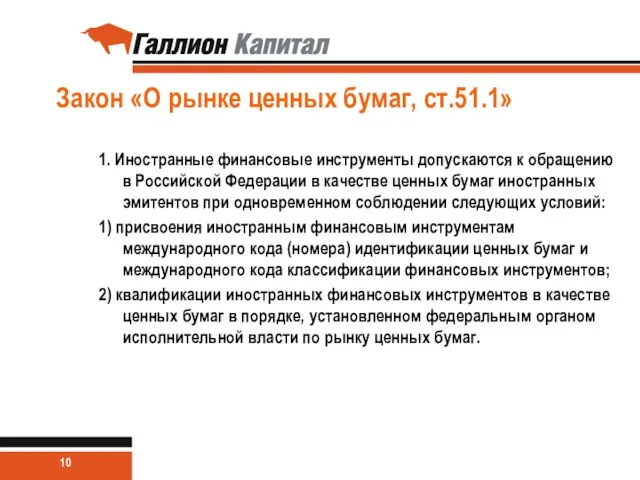

- 10. Закон «О рынке ценных бумаг, ст.51.1» 1. Иностранные финансовые инструменты допускаются к обращению в Российской Федерации

- 11. Важное определение: Ст.2 закона «О рынке ценных бумаг» Обращение ценных бумаг - заключение гражданско-правовых сделок, влекущих

- 12. Квалификация иностранных финансовых инструментов: ПРИКАЗ от 23 октября 2007 г. N 07-105/пз-н ОБ УТВЕРЖДЕНИИ ПОЛОЖЕНИЯ О

- 13. Подтверждающие документы для квалификации ценных бумаг 4. Квалификация иностранного финансового инструмента в качестве ценной бумаги подтверждается:

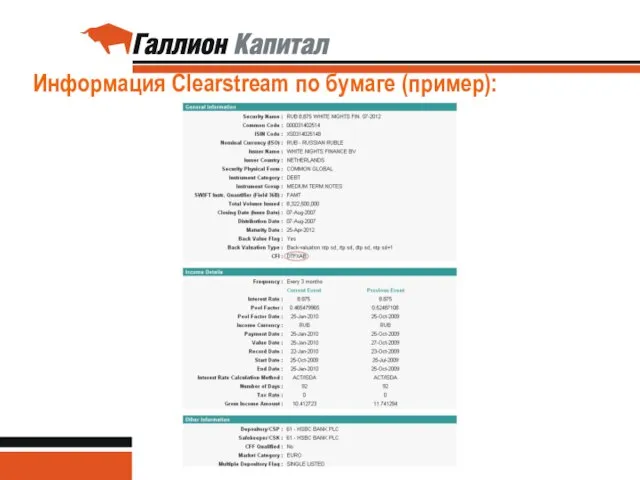

- 14. Информация Clearstream по бумаге (пример):

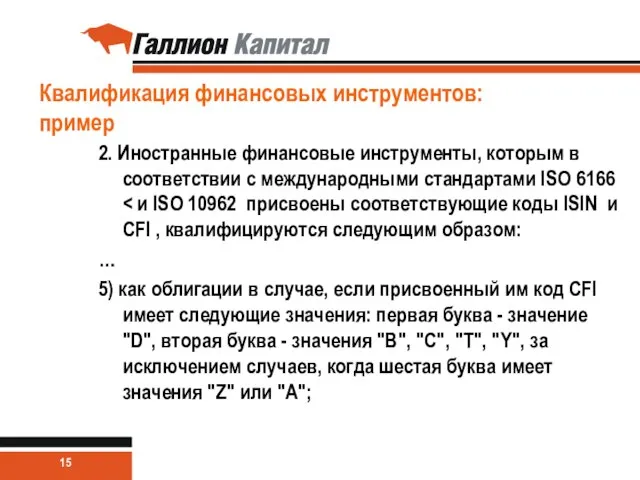

- 15. Квалификация финансовых инструментов: пример 2. Иностранные финансовые инструменты, которым в соответствии с международными стандартами ISO 6166

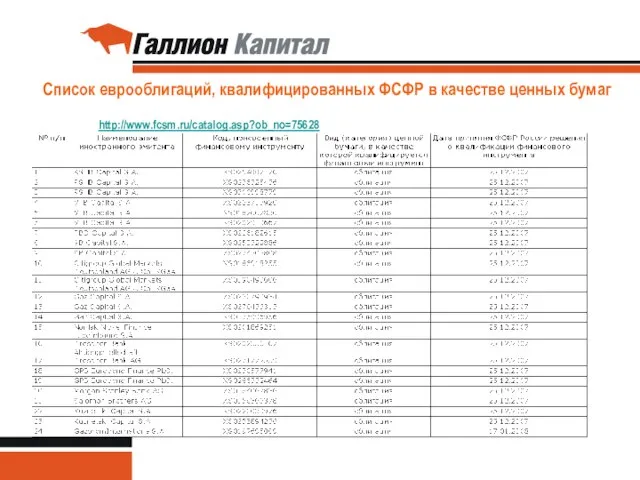

- 16. Список еврооблигаций, квалифицированных ФСФР в качестве ценных бумаг http://www.fcsm.ru/catalog.asp?ob_no=75628

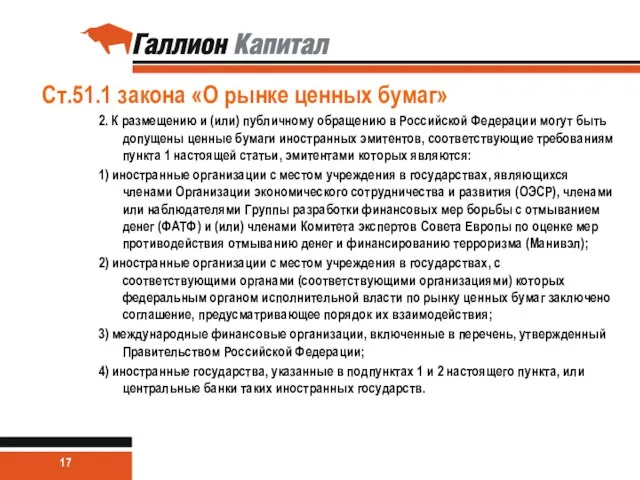

- 17. Ст.51.1 закона «О рынке ценных бумаг» 2. К размещению и (или) публичному обращению в Российской Федерации

- 18. Определения из 39-ФЗ: Публичное размещение ценных бумаг - размещение ценных бумаг путем открытой подписки, в том

- 19. Размещение (39-ФЗ, ст.51.1): 3. Ценные бумаги иностранных эмитентов допускаются к размещению в Российской Федерации при условии

- 20. Ст.51.1 закона «О рынке ценных бумаг:» 14. Если ценные бумаги иностранных эмитентов не допущены к публичному

- 21. Квалифицированные инвесторы – юридические лица (ст.51.2 закона «О рынке ценных бумаг») 2. К квалифицированным инвесторам относятся:

- 22. Квалифицированные инвесторы: ПРИКАЗ от 18 марта 2008 г. N 08-12/пз-н ОБ УТВЕРЖДЕНИИ ПОЛОЖЕНИЯ О ПОРЯДКЕ ПРИЗНАНИЯ

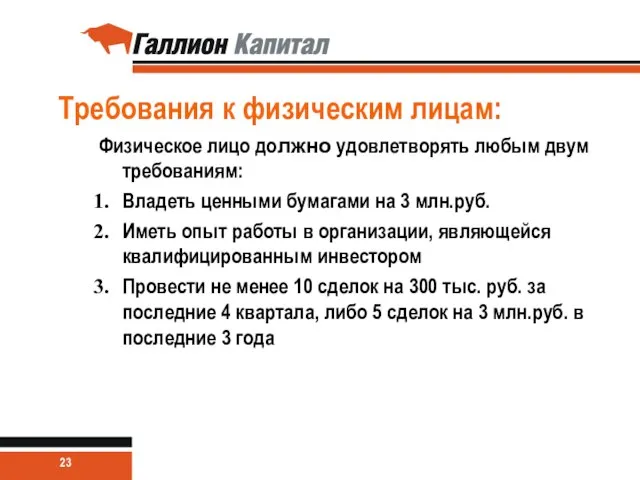

- 23. Требования к физическим лицам: Физическое лицо должно удовлетворять любым двум требованиям: Владеть ценными бумагами на 3

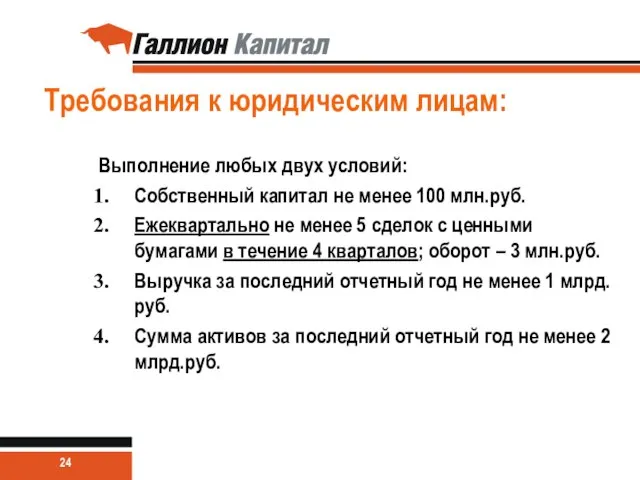

- 24. Требования к юридическим лицам: Выполнение любых двух условий: Собственный капитал не менее 100 млн.руб. Ежеквартально не

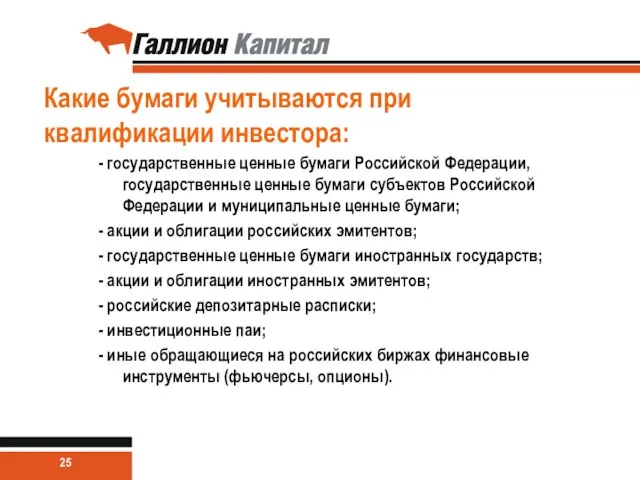

- 25. Какие бумаги учитываются при квалификации инвестора: - государственные ценные бумаги Российской Федерации, государственные ценные бумаги субъектов

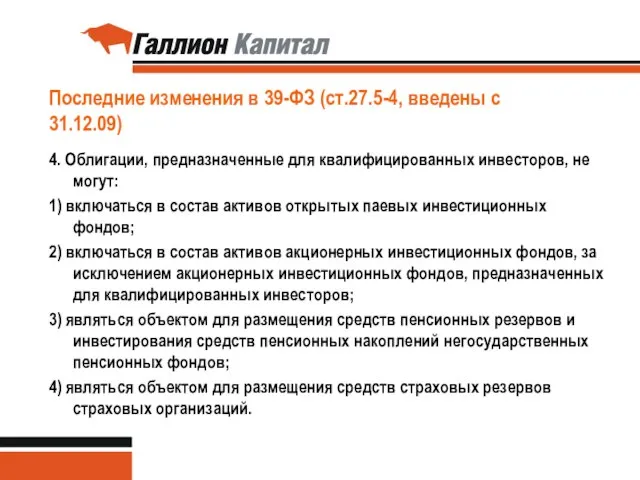

- 26. Последние изменения в 39-ФЗ (ст.27.5-4, введены с 31.12.09) 4. Облигации, предназначенные для квалифицированных инвесторов, не могут:

- 27. Валютное регулирование ФЕДЕРАЛЬНЫЙ ЗАКОН О ВАЛЮТНОМ РЕГУЛИРОВАНИИ И ВАЛЮТНОМ КОНТРОЛЕ №173-ФЗ 3) внутренние ценные бумаги: а)

- 28. Валютный контроль: ограничения Статья 9. Валютные операции между резидентами Валютные операции между резидентами запрещены, за исключением:

- 29. Euroclear и Clearstream ICSD – International Central Securities Depository, т.е. международные центральные депозитарии. Для выпусков CLN/LPN

- 30. Euroclear (MGTCBEBEECL): Основан в декабре 1968 г. брюссельским офисом Morgan Guaranty Trust Company >2000 клиентов Годовой

- 31. Clearstream (CEDELULL): Основан в 1970 году 66 крупнейшими финансовыми институтами (Cedel) 2000 г. – слияние Cedel

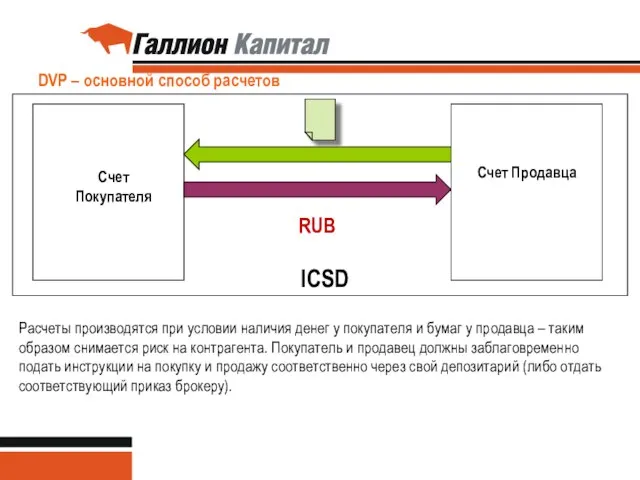

- 32. DVP – основной способ расчетов Счет Покупателя Счет Продавца RUB ICSD Расчеты производятся при условии наличия

- 33. Сверяемые данные для встречных инструкций продавца и покупателя (Matching fields): Тип сделки (MT541 MT543) Номер счета

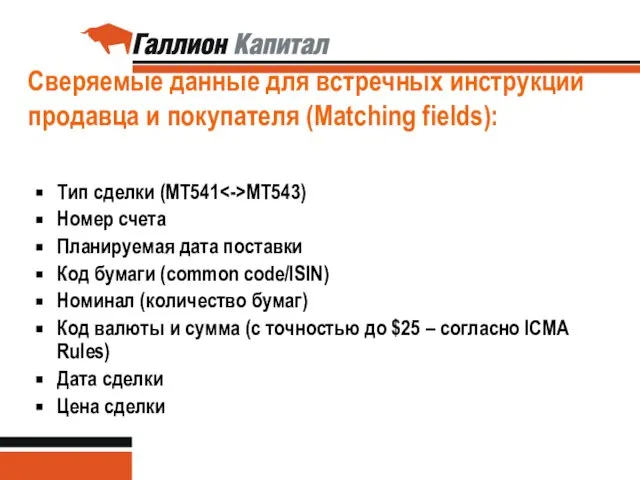

- 34. Расписание работы Clearstream:

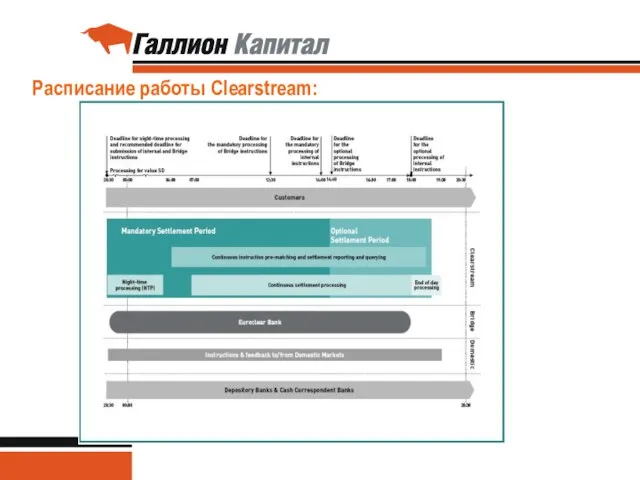

- 35. Как работать с Euroclear/Clearstream в России: Через депозитарии ВЭБ, ВТБ,ING и др. Через брокера, имеющего счет

- 36. Российский рубль – клиринговая валюта в Euroclear и Clearstream С 11.01.2007 – в Clearstream С 13.02.2007

- 37. Клиринговая валюта - это: Возможность проведения расчетов в рублях по любым бумагам, допущенным в Euroclear/Clearstream Возможность

- 38. Какие документы существуют по еврооблигациям? Loan Agreement – документация по кредиту Final terms – условия выпуска

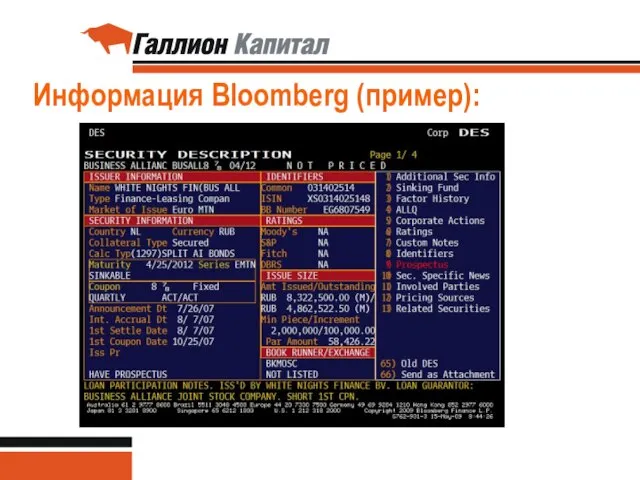

- 39. Информация Bloomberg (пример):

- 40. Особенности номинала еврооблигаций: Сравнительно большой миниальный номинал (RUB 2 млн./ $100 тыс.) – для защиты прав

- 41. Особенности внутреннего учета: Регистр учета денежных средств – нужно вести учет по местам хранения (для сделок

- 42. Особенности внутреннего/ бухгалтерскуого учета: Зачастую на рынке облигаций делается доразмещение выпусков, которые вначале торгуются отдельно, а

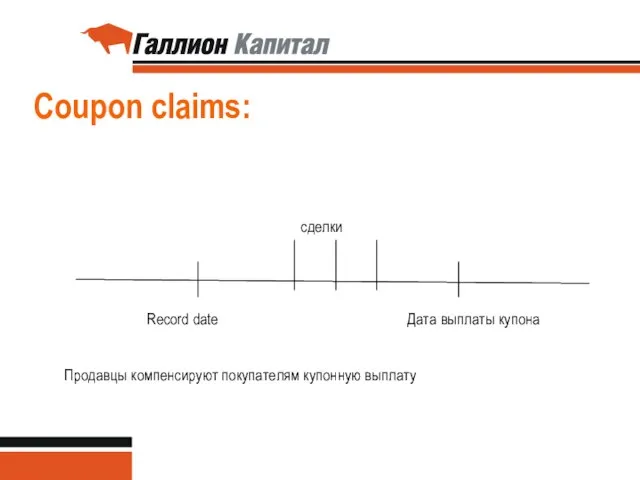

- 43. Coupon claims: Record date Дата выплаты купона сделки Продавцы компенсируют покупателям купонную выплату

- 44. Рыночная практика проведения расчетов: Т+3 (Т – дата заключения сделки) РЕПО – могут быть более короткие

- 45. Вторичный рынок еврооблигаций Внебиржевой рынок (OTC) Котировки от нескольких маркет-мейкеров (как правило, ко-менеджеров, а также крупных

- 46. Секьюритизация Энциклопедия российской секьюритизации ООО «Русипотека» ООО «Cbonds.ru» Москва, 2008

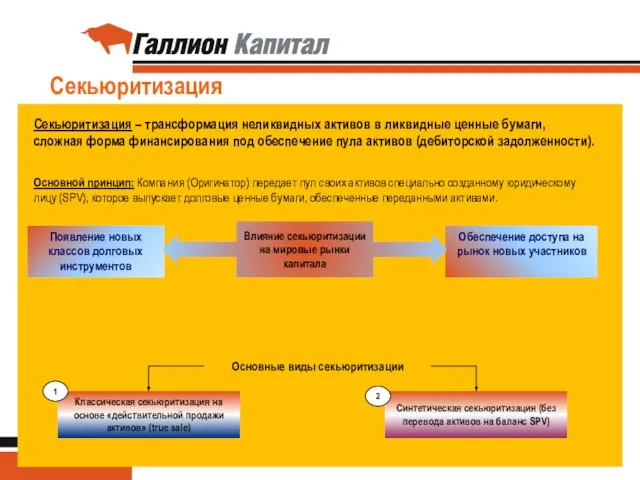

- 47. Секьюритизация Основные виды секьюритизации Классическая секьюритизация на основе «действительной продажи активов» (true sale) Синтетическая секьюритизация (без

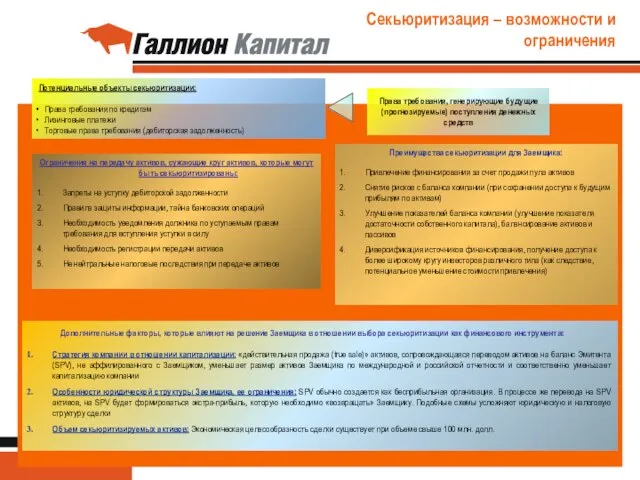

- 48. Секьюритизация – возможности и ограничения Потенциальные объекты секьюритизации: Права требования по кредитам Лизинговые платежи Торговые права

- 49. Депозитарные расписки (ADR/GDR)

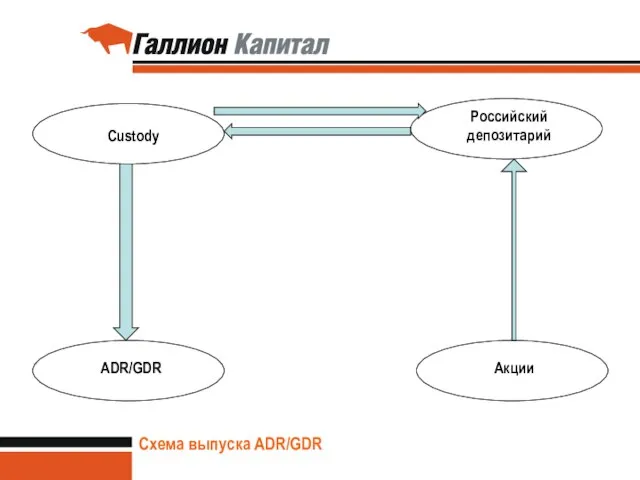

- 50. Схема выпуска ADR/GDR Акции Российский депозитарий Custody ADR/GDR

- 51. Расчетные депозитарии по ADR: Euroclear/Clearstream DTC (США)

- 52. Внутренний учет ADR/GDR: Подход И.М.Микеровой - теория «пива»: Акции – «пиво в бутылках» ADR – «пиво

- 53. Российские депозитарные расписки Российская депозитарная расписка - именная эмиссионная ценная бумага, не имеющая номинальной стоимости, удостоверяющая

- 54. Вопросы/комментарии [email protected]

- 56. Скачать презентацию

Куб

Куб Центр практических навыков СтГМА

Центр практических навыков СтГМА Мы быстро принимаем решения

Мы быстро принимаем решения Презентация на тему Различные экосистемы

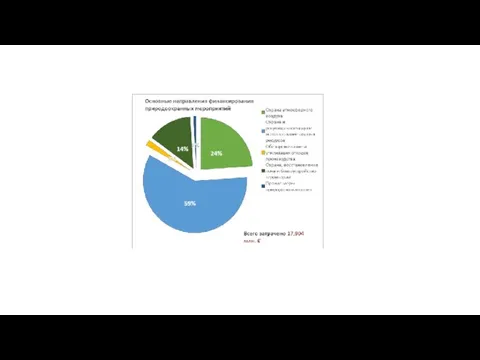

Презентация на тему Различные экосистемы  Основные направления финансирования природоохранных мероприятий

Основные направления финансирования природоохранных мероприятий Наводнение (7 класс)

Наводнение (7 класс) Правописание слов с парными согласными в корне

Правописание слов с парными согласными в корне SQL сипаттама 2 апта

SQL сипаттама 2 апта Игра Лазертаг. Бизнес-проект

Игра Лазертаг. Бизнес-проект Ведения учета оборота этилового спирта и алкогольной продукции — копия

Ведения учета оборота этилового спирта и алкогольной продукции — копия О плане реконструкции и строительства объектов Костромской области на 2011 год, включенных в состав федеральной адресной инвестици

О плане реконструкции и строительства объектов Костромской области на 2011 год, включенных в состав федеральной адресной инвестици МЛМ — это бизнес статистики, а не убеждений

МЛМ — это бизнес статистики, а не убеждений Ткацкие переплетения

Ткацкие переплетения Розробка технології відновлення хлористого титану магнієтермічним методом

Розробка технології відновлення хлористого титану магнієтермічним методом Хроника нашей школьной жизни. МОУ «Горьковская СОШ 2» ученик 2 класса Трифонов Николай. - презентация

Хроника нашей школьной жизни. МОУ «Горьковская СОШ 2» ученик 2 класса Трифонов Николай. - презентация ООО «Элит Строй Инвест»

ООО «Элит Строй Инвест» Лагерь труда и отдыха при Центре образования №771

Лагерь труда и отдыха при Центре образования №771 Особенности правоспособности коммерческих организаций. Общая и специальная правоспособность

Особенности правоспособности коммерческих организаций. Общая и специальная правоспособность 1432499

1432499 Вечер для старшеклассников «Осенний бал»

Вечер для старшеклассников «Осенний бал» Тренер-берейтор. Конный спорт

Тренер-берейтор. Конный спорт МОБИЛЬНЫЕ ГЕНЕТИЧЕСКИЕ ЭЛЕМЕНТЫ

МОБИЛЬНЫЕ ГЕНЕТИЧЕСКИЕ ЭЛЕМЕНТЫ  Софизмы и парадоксы

Софизмы и парадоксы Солидарная пенсия

Солидарная пенсия .

. Электрическое оборудование вагонов. Схемы

Электрическое оборудование вагонов. Схемы Сравнение системы образования в России и Германии

Сравнение системы образования в России и Германии Групповая работа учащихся на уроках истории

Групповая работа учащихся на уроках истории