Слайд 2Содержание

Роль капитала, резервов и активов

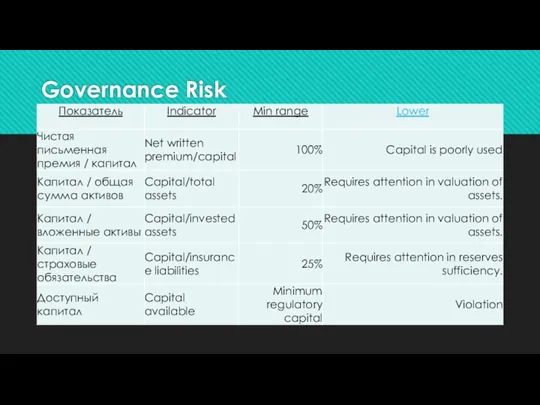

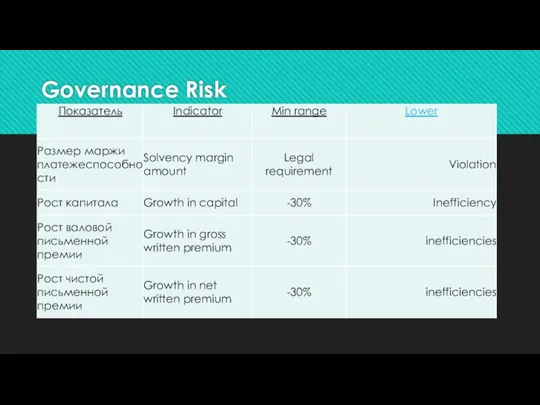

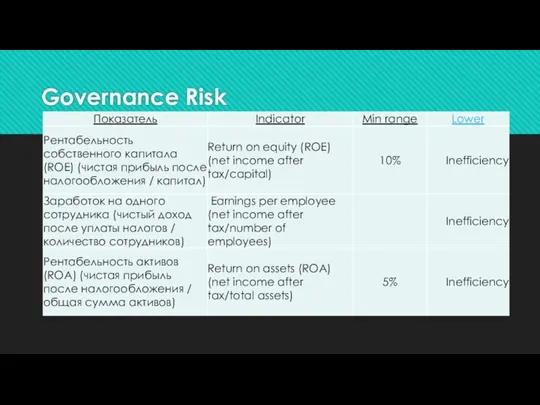

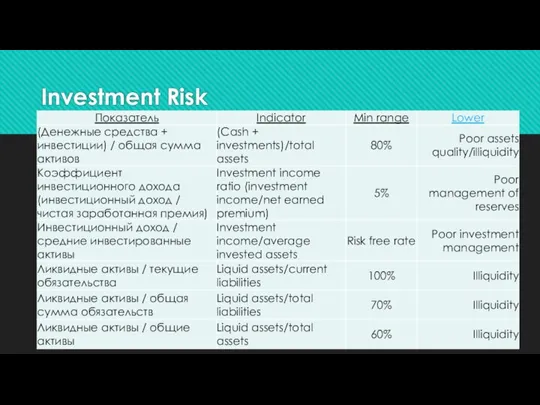

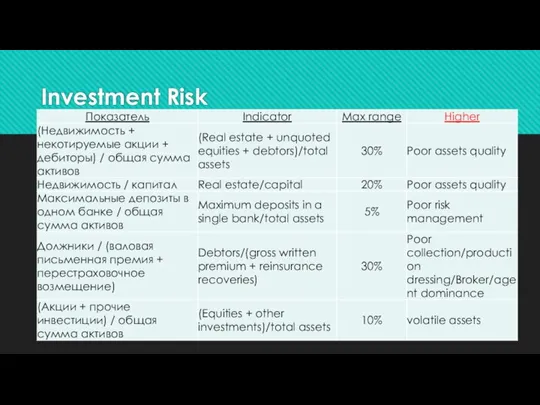

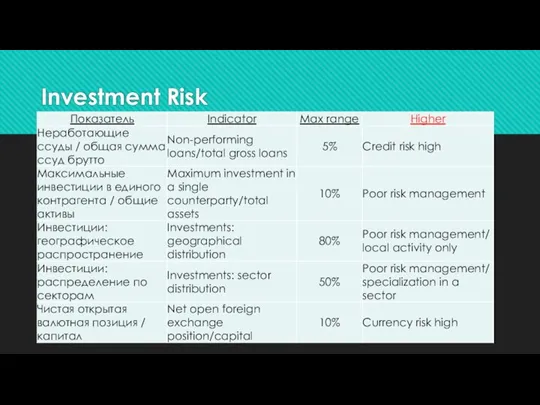

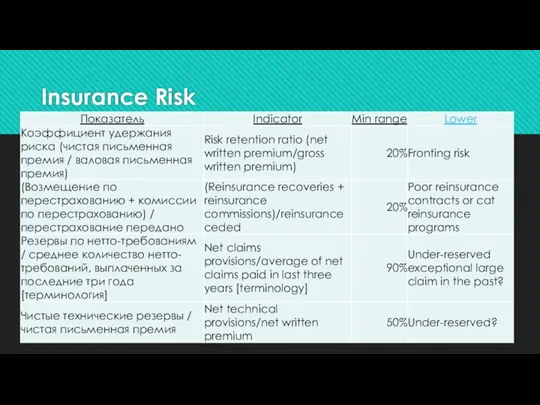

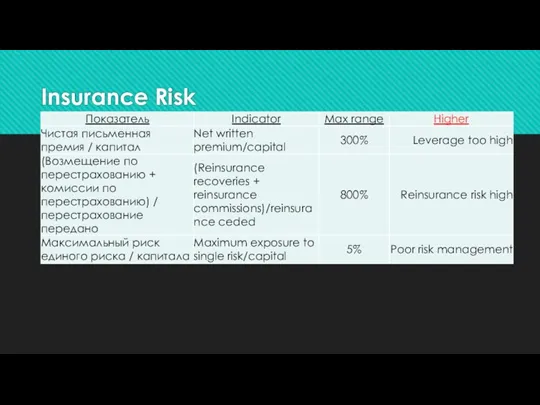

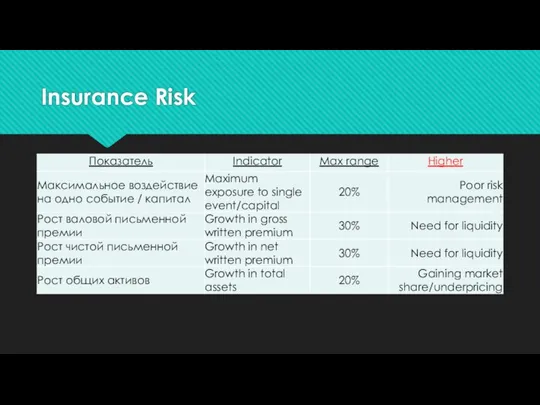

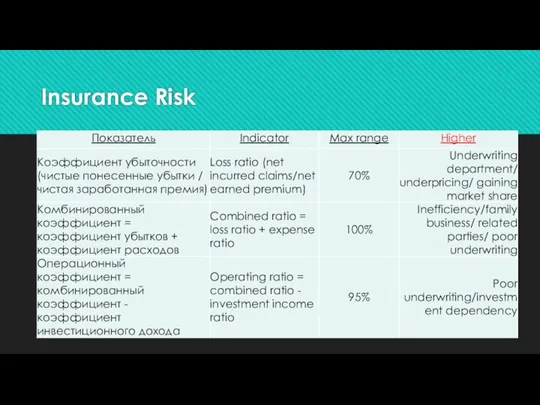

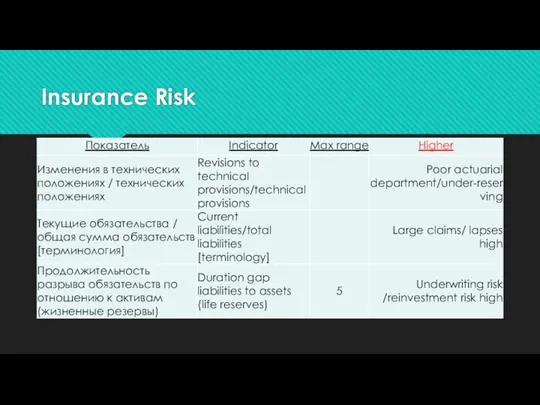

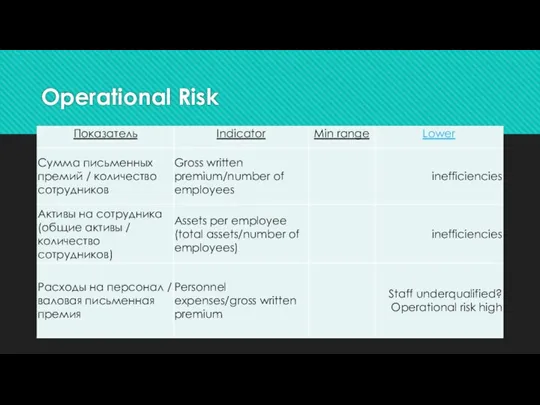

Использование финансовых индикаторов при управлении страхованием

Слайд 3Резервы

Резервы должны быть установлены на уровне, позволяющем оплатить ожидаемые страховые требования.

Например, если

многолетний опыт компании по страховым требованиям показывает, что им требуется премия в размере 40%, резерв должен быть установлен в размере 40% от премии.

Если прошлый опыт отсутствует, либо по причине редкого получения страховых требований (напр., в авиации, страховании гражданской ответственности), либо из-за изменения страхового портфеля (увеличение доли рынка), либо по причине новизны продукта для страны или страховщика, для определения необходимого уровня резерва используются актуарные методы.

Слайд 4Капитал

Даже когда лучший актуарий устанавливает резерв на нужном уровне, результаты колеблются каждый

год.

Чтобы иметь возможность оплачивать требования, даже если они превышают ожидаемые объемы, необходим капитал.

Размер капитала должен быть установлен на уровне, позволяющем оплатить причитающиеся требования, когда резервы кажутся недостаточными.

Таким образом, уровень капитала зависит от волатильности или колебаний опыта работы с требованиями.

Высокая волатильность требует большего капитала (сектор авиации требует больше капитала, чем автострахование, медицинское страхование или страхование жизни).

Слайд 5Капитал

Чтобы иметь возможность ВСЕГДА иметь достаточный капитал для оплаты требований, возникающих в

течение года, необходим бесконечный капитал.

Таким образом, требования к капиталу по всем требованиям платежеспособности устанавливают уровень событий, которые сектор должен быть в состоянии выплатить.

Например, в рамках «Solvency II» страховщики должны иметь возможность покрывать события, которые могут происходить каждые 200 лет.

Использование перестрахования помогает уменьшить необходимый капитал за счет сглаживания ожидаемых возможных убытков и ограничения размера убытков, находящихся под ответственностью страховщика.

Слайд 6Активы, подходящие для покрытия резерва целиком

Поскольку уровень резервов равен ожидаемым выплатам, уровень

резервов должен быть покрыт активами на 100% .

Активы, необходимые для покрытия суммы резерва, определенной актуарием, должны быть в состоянии обеспечить необходимые денежные средства тогда, когда должны быть оплачены требования.

Определение того, когда активы, выделенные для покрытия резерва, необходимо сделать ликвидными, зависит от ожидаемых выплат по требованиям и денежного потока в виде премий.

Слайд 7Активы, подходящие для покрытия резерва целиком

Компании должны проводить анализ движения денежных

средств, чтобы иметь возможность определить уровень ликвидности, необходимый для того, чтобы она всегда была достаточной для оплаты ожидаемых требований, даже в экстремальных ситуациях.

При анализе движения денежных средств следует учитывать доход в виде премий и схемы выплат по требованиям.

По мере прекращения действия полиса в чрезвычайных ситуациях при оценке необходимого уровня ликвидности следует учитывать более высокие и более частые требования.

Анализ движения денежных средств для выплаты требований очень сложно разработать, он подвержен ошибкам, поскольку большинство правил требует большого количества ликвидных активов или активов, которые могут быть немедленно преобразованы в наличные деньги даже за счет потери стоимости.

Слайд 8Активы, подходящие для покрытия резерва целиком

Например, для предоставления наличных денег в

виде обеспечения банковского кредита может быть использована недвижимость.

Однако балансовая стоимость недвижимости, используемой для получения денежных средств, будет намного выше доступных денежных средств, которые она может генерировать.

Некоторые требования к платежеспособности используют 30% активов в виде недвижимости в качестве действительных активов для покрытия 100% необходимого резерва.

Слайд 9Активы, подходящие для покрытия резерва целиком

Капитал в виде наличных денег необходим для

неожиданных требований или в годы, когда бизнес не очень прибылен.

Таким образом, активы, необходимые для покрытия требований к капиталу, должны быть ликвидными и доступными даже в неблагоприятных и неожиданных для страховщика условиях.

Эти активы являются деноминированными активами, допущенными к расчету платежеспособности.

Непризнанные активы - это те активы на балансе, которые не могут быть использованы для покрытия необходимого капитала или маржи платежеспособности страховщиков.

Слайд 10Активы, подходящие для покрытия необходимого капитала

Непризнанные активы – это те активы, которые:

не

могут быть своевременно переведены в денежные средства; или же,

недоступны при необходимости; или же,

уже переданы другой стороне (заложенные активы или активы, используемые в качестве капитала в других организациях, регулируемых финансовым сектором).

Слайд 11Активы, подходящие для покрытия необходимого капитала

Примеры недопустимых активов для расчетов платежеспособности:

Материально-технические запасы

Деловая

репутация и другие нематериальные активы

Дебиторская задолженность, просроченная более чем на 30 дней,

Дебиторская задолженность через 60 дней.

Инвестиции в акционерный капитал финансовых учреждений, таких как банки (поскольку эти акции не могут быть преобразованы в ликвидные активы для оплаты непредвиденных требований, поскольку банку придется вернуть часть своего капитала страховщику, а это неприемлемо)

Налоговые субсидии

Предоплаченная комиссия или услуги

Недвижимость

Слайд 12Активы, подходящие для покрытия необходимого капитала

Для расчета маржи платежеспособности в Приложении 3

Положения о платежеспособности для определения более реалистичной маржи платежеспособности необходимо исключить недопустимые активы.

Слайд 13Содержание

Роль капитала, резерва и активов

Использование финансовых показателей в управлении страхованием

Дымковские барышни

Дымковские барышни Эксклюзивный офис в Доме на Композиторской

Эксклюзивный офис в Доме на Композиторской Драма как род литературы

Драма как род литературы Лечение от табакокурения

Лечение от табакокурения Проведение Дня качества в регионах РФ

Проведение Дня качества в регионах РФ ГОСУДАРСТВЕННО-ЧАСТНОЕ ПАРТНЕРСТВО – ЧТО, ЗАЧЕМ, ДЛЯ ЧЕГО

ГОСУДАРСТВЕННО-ЧАСТНОЕ ПАРТНЕРСТВО – ЧТО, ЗАЧЕМ, ДЛЯ ЧЕГО Международный маркетинг

Международный маркетинг Коты в китайской живописи

Коты в китайской живописи Перечень личного снаряжения для однодневного турпохода в зависимости от времени года (весна, осень)

Перечень личного снаряжения для однодневного турпохода в зависимости от времени года (весна, осень) Курение: дань моде, привычка, болезнь

Курение: дань моде, привычка, болезнь 6отношение организмов

6отношение организмов презентация+по+обществознанию+РЕЛИГИЯ

презентация+по+обществознанию+РЕЛИГИЯ Обеспечение АС ГКН информацией об адресах объектов капитального строительства

Обеспечение АС ГКН информацией об адресах объектов капитального строительства Урок-игра «Таинственное путешествие»

Урок-игра «Таинственное путешествие» ANTIBIOTICS

ANTIBIOTICS Презентация на тему Интерференция света 11 класс

Презентация на тему Интерференция света 11 класс  ПЛАН РАБОТЫ МИНИСТЕРСТВА ЭКОНОМИЧЕСКОГО РАЗВИТИЯ И ТОРГОВЛИ КАБАРДИНО-БАЛКАРСКОЙ РЕСПУБЛИКИ НА 2012 ГОД

ПЛАН РАБОТЫ МИНИСТЕРСТВА ЭКОНОМИЧЕСКОГО РАЗВИТИЯ И ТОРГОВЛИ КАБАРДИНО-БАЛКАРСКОЙ РЕСПУБЛИКИ НА 2012 ГОД Преимущества Hitechnic Android

Преимущества Hitechnic Android Красота и целесообразность 7 класс

Красота и целесообразность 7 класс Мы говорим твердое : «НЕТ – наркотикам!»

Мы говорим твердое : «НЕТ – наркотикам!» Презентация на тему Заболевания ногтей

Презентация на тему Заболевания ногтей Жилища животных 7 класс

Жилища животных 7 класс МАРКЕТОЛОГ – ЭТО:

МАРКЕТОЛОГ – ЭТО: Сказ о Святом Николае

Сказ о Святом Николае Колебания и волны

Колебания и волны Жрек артериялар мен веналарды рылысы жаса сай ерекшеліктері

Жрек артериялар мен веналарды рылысы жаса сай ерекшеліктері Технология продажи продовольственных товаров: крахмал, сахар, мед

Технология продажи продовольственных товаров: крахмал, сахар, мед Swot - анализ

Swot - анализ