Слайд 2ГАТС определяет четыре способа предоставления услуг

трансграничная поставка (способ 1),

потребление за рубежом

(способ 2),

коммерческое присутствие (способ 3),

перемещение физических лиц (способ 4).

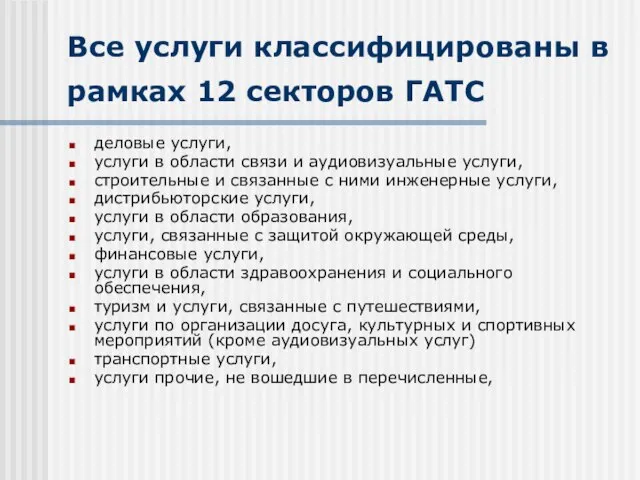

Слайд 3Все услуги классифицированы в рамках 12 секторов ГАТС

деловые услуги,

услуги в области

связи и аудиовизуальные услуги,

строительные и связанные с ними инженерные услуги,

дистрибьюторские услуги,

услуги в области образования,

услуги, связанные с защитой окружающей среды,

финансовые услуги,

услуги в области здравоохранения и социального обеспечения,

туризм и услуги, связанные с путешествиями,

услуги по организации досуга, культурных и спортивных мероприятий (кроме аудиовизуальных услуг)

транспортные услуги,

услуги прочие, не вошедшие в перечисленные,

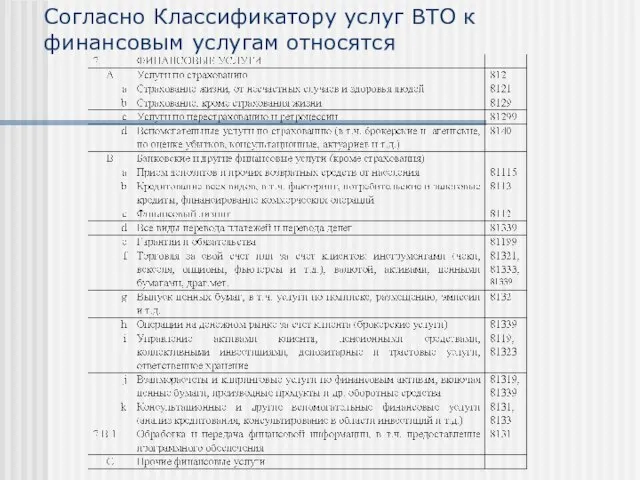

Слайд 4К финансовыми услугами, согласно классификации секретариата ВТО, относятся три группы операций

страховые операции,

банковские и другие финансовые операции, за исключением страхования,

прочие услуги

Слайд 5Положения документов ВТО не распространяются

на финансовые услуги, предоставляемые государственными учреждениями и центральными

банками при проведении кредитно-денежной и валютно-курсовой политики.

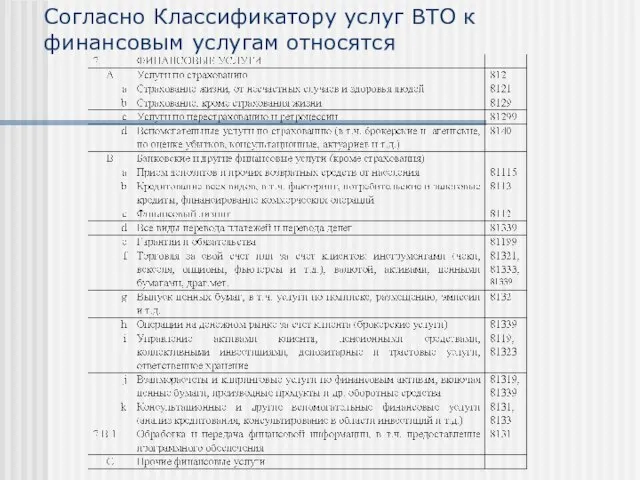

Слайд 6Согласно Классификатору услуг ВТО к финансовым услугам относятся

Слайд 7ГАТС определяет, что

«услуга включает любую услугу в любом секторе, за исключением услуг,

поставляемых во исполнение государственных полномочий»

Слайд 8Наиболее широко используемыми ограничениями по доступу на рынки финансовых услуг

ограничения по

типам юридических лиц,

на участие иностранного капитала,

на общую стоимость операций или активов

Слайд 9Наиболее значимые ограничения в отношении банковского/страхового сектора.

% участия иностранного капитала в

собственном капитале банковской(страховой) системы.

Запрет на открытие филиалов иностранных банков/страховых компаний

Слайд 10% участия иностранного капитала в капитале банковской системы

Основные опасения

Опасение 1:

Либерализация увеличивает шанс финансового кризиса

Опасение 2: Либерализация банковского сектора может привести к контролю над ним со стороны иностранных банков, тогда как финансовый сектор в силу «стратегического» значения должен оставаться в «отечественным» и регулируемым

Слайд 11Запрет на открытие филиалов иностранных банков

Основные опасения

приход зарубежных банков потенциально

может спровоцировать нестабильности банковской системы, которая, негативно скажется на функционировании экономики в целом.

появление серьезных конкурентов, способных привести к банкротству действующие банки.

сложности осуществления пруденциального контроля

Слайд 12ВТО: Параграф 2 Приложения по финансовым услугам (меры предосторожности)

правительству «не препятствуется принимать

меры по соображениям предосторожности, включая защиту инвесторов, вкладчиков, держателей полисов или доверенных лиц поставщика финансовой услуги, или для обеспечения целостности и стабильности финансовой системы».

Слайд 13Осуществление банковского надзора за деятельностью филиалов иностранных банков: международный опыт

Регулирование: страна происхождения

– принимающая страна (Базельские базовые принципы эффективного банковского надзора)

Как защитить депозиты, привлеченные филиалами иностранных банков?

Слайд 14Конкурируют ли филиалы иностранных банков/страховые компании и отечественные банки/страховые компании на внутреннем

рынке принимающей страны?

Филиалы иностранных банков/страховых компаний в странах новых членах ЕС

Филиалы иностранных банков/страховых компаний в Китае

Слайд 17Основные выводы (филиалы иностранных банков) (I)

Филиалы иностранных банков редко проникают на рынок,

традиционно обслуживаемый отечественными банками, как в развитых странах, так и в странах с переходной экономикой, сосредотачивая свою деятельность преимущественно на крупных операциях.

Филиалы иностранных банков стимулируют отечественные банки на внедрение технологических инноваций.

Филиалы иностранных банков очень важны как сигнализирующий фактор, поскольку основной причиной прихода филиалов является «следование за клиентом». Это означает, что филиалы иностранных банков могут способствовать привлечению иностранных инвестиций в различные сектора экономики принимающей страны.

Существуют эмпирические доказательства того, что приход филиалов иностранных банков напрямую связан с макроэкономическими условиями, поскольку отмечается наличие существенной и положительной взаимосвязи между темпами роста экономики принимающей страны, увеличением ее внешней торговли и желанием иностранного банка открыть филиал в данной стране.

Слайд 18Основные выводы (филиалы иностранных банков) (II)

С точки зрения пруденциального контроля система банковского

надзора страны происхождения материнского банка должна быть оценена на ее соответствие Базельским базовым принципам, согласно которыми деятельность филиала иностранного банка может быть разрешена только в случае, если надзор органов страны происхождения является адекватным. Чем в большей степени национальная система надзора страны происхождения/принимающей страны отличается от международных норм, тем c большим риском связана деятельность филиала.

Органам банковского надзора следует применять Минимальные стандарты для оценки надзорных органов страны происхождения. В частности, имеется ли у органов банковского надзора страны происхождения материнского банка, предполагающего открыть зарубежный филиал, достаточно возможностей (установленной законом власти, опыта, объема административной практической деятельности) для того, чтобы соответствовать данным Минимальным стандартам.

В дополнении Принципы надзора за деятельностью зарубежных подразделений банка органами надзора страны происхождения и принимающей страны предоставляют надзорным органам дополнительные регуляторные механизмы для обеспечения финансовой стабильности филиалов иностранных банков, такие как, например, 10% норма достаточности капитала, надзор за ликвидностью и т.д. Разрешение на открытие филиалов должно даваться только банкам, имеющим высокий рейтинг

Защита депозитов, привлеченных филиалами иностранных банков, должна гарантироваться требованием участия филиалов в системе страхования депозитов.

Особый интерес представляет опыт Китая, последовательно осуществляющего открытие своего банковского сектора исходя из принципов: «активно» и «последовательно». Например, на первом этапе иностранным банкам может быть разрешено осуществлять только крупные операции и операции с иностранной валютой.

Фотоальбом

Фотоальбом Презентация на тему Экономическая политика красных и белых Политика военного коммунизма

Презентация на тему Экономическая политика красных и белых Политика военного коммунизма Шахматная фигура. Ладья

Шахматная фигура. Ладья Препарирование и пломбирование кариозных полостей

Препарирование и пломбирование кариозных полостей Стан службово-бойової діяльності в підпорядкованій військовій частині за звітний період 2019 року

Стан службово-бойової діяльності в підпорядкованій військовій частині за звітний період 2019 року Физическая культура личности и её взаимосвязь с общей культурой общества

Физическая культура личности и её взаимосвязь с общей культурой общества Команда D Vesti

Команда D Vesti Экономическая информатика и информационные технологии

Экономическая информатика и информационные технологии Белоснежка Snow white

Белоснежка Snow white Прямолинейное равномерное движение

Прямолинейное равномерное движение Конструктор модульных станков Unimat

Конструктор модульных станков Unimat Конструирование из строительного материала в младшей группе

Конструирование из строительного материала в младшей группе Микробиологии как наука

Микробиологии как наука Происхождение Вселенной

Происхождение Вселенной Електронний веб сервіс для найбільшого міжпланетного туристичного оператора Молочного шляху та сусідніх галктик

Електронний веб сервіс для найбільшого міжпланетного туристичного оператора Молочного шляху та сусідніх галктик Береги зрение

Береги зрение Армянская Ассоциация врачей стоматологов 21-Века

Армянская Ассоциация врачей стоматологов 21-Века Почему библиотеки? Формирование экологической культуры Экологическое просвещение населения. - презентация

Почему библиотеки? Формирование экологической культуры Экологическое просвещение населения. - презентация Презентация на тему Этика человеческих отношений

Презентация на тему Этика человеческих отношений Раннее детство (1-3 года)

Раннее детство (1-3 года) Презентация на тему Вопросы профилактики наркомании среди учащихся

Презентация на тему Вопросы профилактики наркомании среди учащихся цмви срс

цмви срс Понятие о глаголе (6 класс)

Понятие о глаголе (6 класс) Бизнес план по открытию киоска быстрого питания

Бизнес план по открытию киоска быстрого питания Презентация на тему Внутренние воды Австралии

Презентация на тему Внутренние воды Австралии  К 80-летию Ханты-Мансийского автономного округа - Югры

К 80-летию Ханты-Мансийского автономного округа - Югры Исторические персонажи в романе М.А.Шолохова «Тихий Дон»

Исторические персонажи в романе М.А.Шолохова «Тихий Дон» Калачева

Калачева