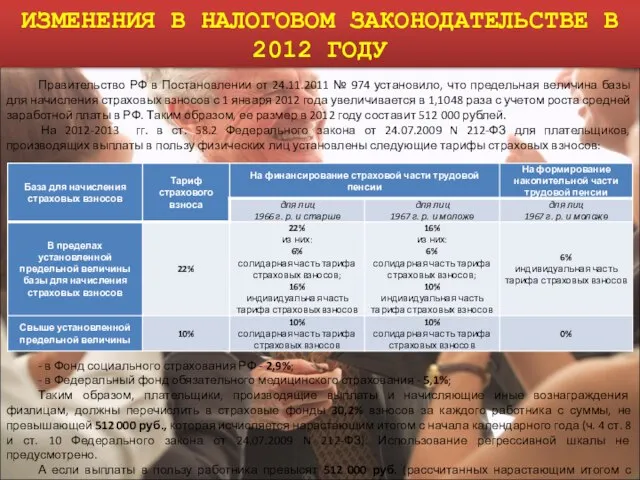

№ 974 установило, что предельная величина базы для начисления страховых взносов с 1 января 2012 года увеличивается в 1,1048 раза с учетом роста средней заработной платы в РФ. Таким образом, ее размер в 2012 году составит 512 000 рублей.

На 2012-2013 гг. в ст. 58.2 Федерального закона от 24.07.2009 N 212-ФЗ для плательщиков, производящих выплаты в пользу физических лиц установлены следующие тарифы страховых взносов:

- в Фонд социального страхования РФ - 2,9%;

- в Федеральный фонд обязательного медицинского страхования - 5,1%;

Таким образом, плательщики, производящие выплаты и начисляющие иные вознаграждения физлицам, должны перечислить в страховые фонды 30,2% взносов за каждого работника с суммы, не превышающей 512 000 руб., которая исчисляется нарастающим итогом с начала календарного года (ч. 4 ст. 8 и ст. 10 Федерального закона от 24.07.2009 N 212-ФЗ). Использование регрессивной шкалы не предусмотрено.

А если выплаты в пользу работника превысят 512 000 руб. (рассчитанных нарастающим итогом с начала года), то страховые взносы с суммы превышения будут взиматься в размере 10%.

Методы и формы работы в программе дополнительного образования

Методы и формы работы в программе дополнительного образования Синдром одержимости

Синдром одержимости Лек 3 харак кулин продукции

Лек 3 харак кулин продукции Символизм и модерн как стилистические направления начала XX века

Символизм и модерн как стилистические направления начала XX века Бухгалтерская (финансовая) отчетность. Отчет об изменениях капитала. Лекция 5

Бухгалтерская (финансовая) отчетность. Отчет об изменениях капитала. Лекция 5 Поддержка стандарта OpenGIS в СУБД ЛИНТЕР

Поддержка стандарта OpenGIS в СУБД ЛИНТЕР № 1 Введение в дисциплину

№ 1 Введение в дисциплину Как сохранить здоровье ребенка? 7 класс

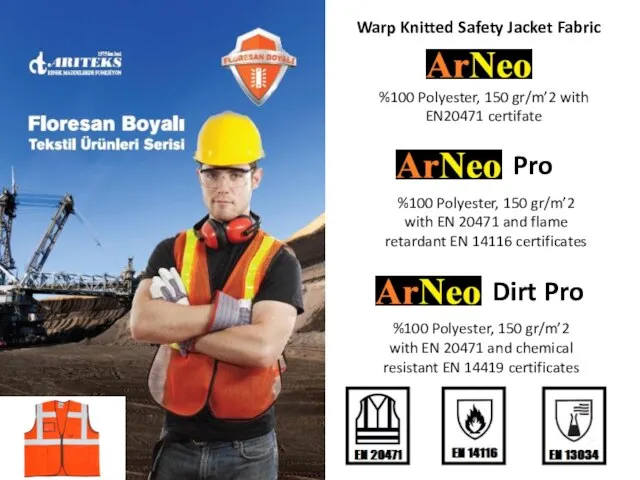

Как сохранить здоровье ребенка? 7 класс Warp Knitted Safety Jacket Fabric

Warp Knitted Safety Jacket Fabric Родительское собраниепо теме"Школа-дом-одна семья"

Родительское собраниепо теме"Школа-дом-одна семья" ТЕМА: ОБОРУДОВАНИЕ ДЛЯ ПРИЕМКИ ПРОДУКЦИИ

ТЕМА: ОБОРУДОВАНИЕ ДЛЯ ПРИЕМКИ ПРОДУКЦИИ Ledeco – профессиональный партнер в сфере реализации инженерно-строительных проектов

Ledeco – профессиональный партнер в сфере реализации инженерно-строительных проектов Тест по экономике

Тест по экономике МОУ Лицей №74

МОУ Лицей №74 Разработка модели управления Разработка модели управленияпроцессом полоролевого воспитания детей дошкольного и младшего шк

Разработка модели управления Разработка модели управленияпроцессом полоролевого воспитания детей дошкольного и младшего шк Проверочная работа по теме: «Функциональное устройство компьютера» (Запишите на листочках свои имя и фамилию,номер варианта и за

Проверочная работа по теме: «Функциональное устройство компьютера» (Запишите на листочках свои имя и фамилию,номер варианта и за Итоги проведения конкурсных процедур и приемки государственных контрактов, выполненных в рамках ФЦПРО на 2011-2015 годы в 2011 году

Итоги проведения конкурсных процедур и приемки государственных контрактов, выполненных в рамках ФЦПРО на 2011-2015 годы в 2011 году Способы разделения смесей

Способы разделения смесей Характерные черты информационного общества

Характерные черты информационного общества Школьная профилактически - образовательная программа «УРОКИ ЗДОРОВЬЯ»

Школьная профилактически - образовательная программа «УРОКИ ЗДОРОВЬЯ» Инклюзивное образование

Инклюзивное образование ВНИМАНИЕ!!!

ВНИМАНИЕ!!! Повторение изученного по фонетике и орфоэпии

Повторение изученного по фонетике и орфоэпии OKD_chistaya_linia

OKD_chistaya_linia Культура через призму психоанализа: Фрейд, Юнг, Фромм

Культура через призму психоанализа: Фрейд, Юнг, Фромм Поручение Президента РФ

Поручение Президента РФ Презентация на тему Money деньги

Презентация на тему Money деньги  Украинцы в Красноярском крае

Украинцы в Красноярском крае