Содержание

- 2. Промежуточные итоги: точка отсчета Сейчас уже можно констатировать, что острая фаза кризиса закончилась и причин ожидать

- 3. Страхи versus НАДЕЖДЫ: «дно» пройдено? В 3КВ09 падение приостановилось – первые ростки: рост промышленности, розничного спроса,

- 4. Что дает надежды на рост? Наращивание запасов и восстановление спроса всегда является «триггером» для выхода из

- 5. СТРАХИ versus надежды: падение фондовых индексов Рост фондовых рынков с минимума в марте уже превысил 60%.

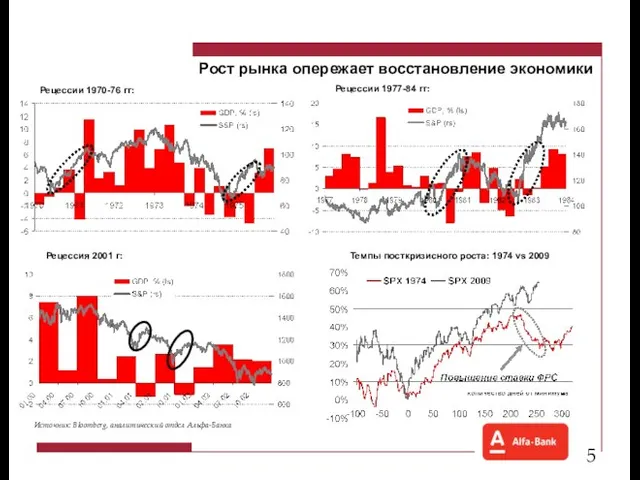

- 6. Рост рынка опережает восстановление экономики Рецессии 1970-76 гг: Темпы посткризисного роста: 1974 vs 2009 Источник: Bloomberg,

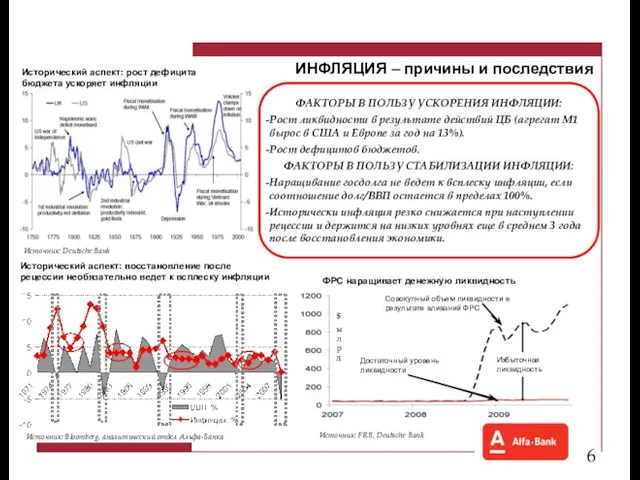

- 7. ИНФЛЯЦИЯ – причины и последствия ФАКТОРЫ В ПОЛЬЗУ УСКОРЕНИЯ ИНФЛЯЦИИ: Рост ликвидности в результате действий ЦБ

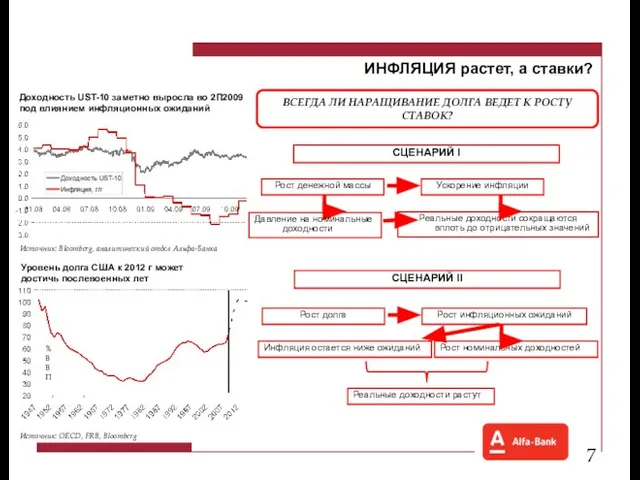

- 8. ИНФЛЯЦИЯ растет, а ставки? Доходность UST-10 заметно выросла во 2П2009 под влиянием инфляционных ожиданий ВСЕГДА ЛИ

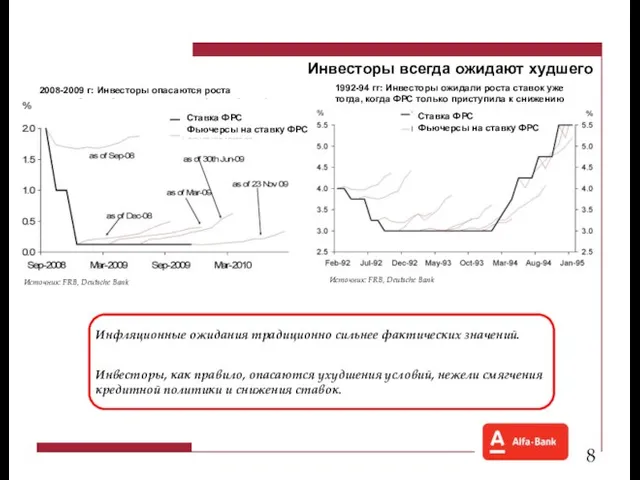

- 9. Инвесторы всегда ожидают худшего 2008-2009 г: Инвесторы опасаются роста ставок Источник: FRB, Deutsche Bank 1992-94 гг:

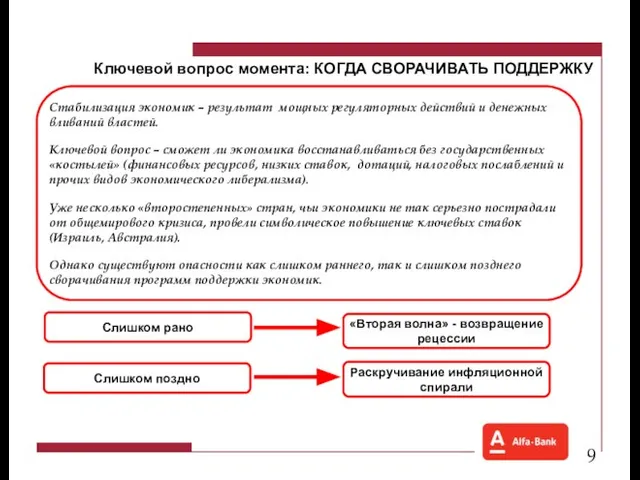

- 10. Ключевой вопрос момента: КОГДА СВОРАЧИВАТЬ ПОДДЕРЖКУ Стабилизация экономик – результат мощных регуляторных действий и денежных вливаний

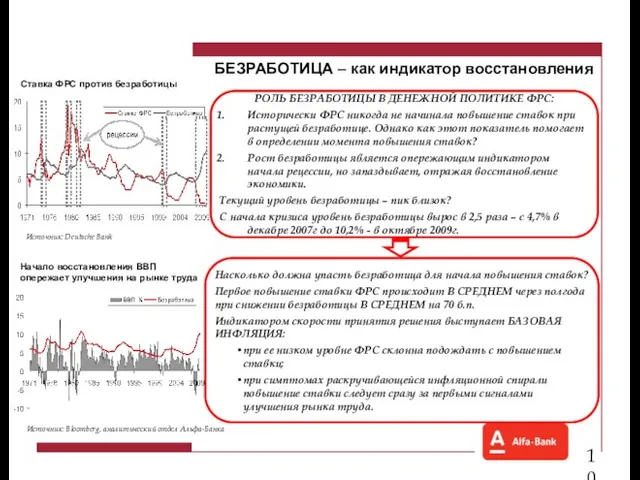

- 11. БЕЗРАБОТИЦА – как индикатор восстановления РОЛЬ БЕЗРАБОТИЦЫ В ДЕНЕЖНОЙ ПОЛИТИКЕ ФРС: Исторически ФРС никогда не начинала

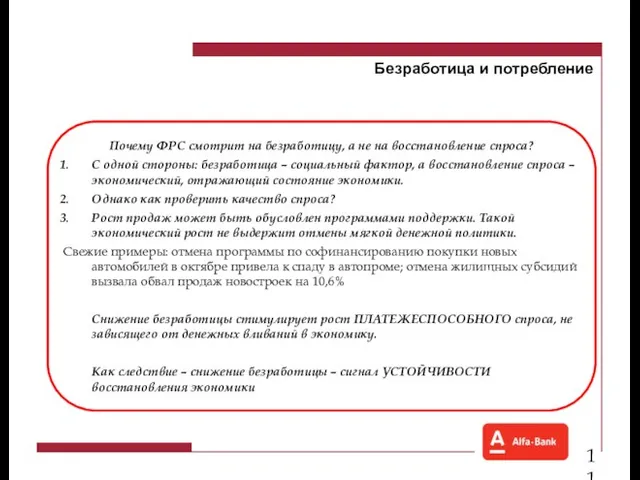

- 12. Безработица и потребление Почему ФРС смотрит на безработицу, а не на восстановление спроса? С одной стороны:

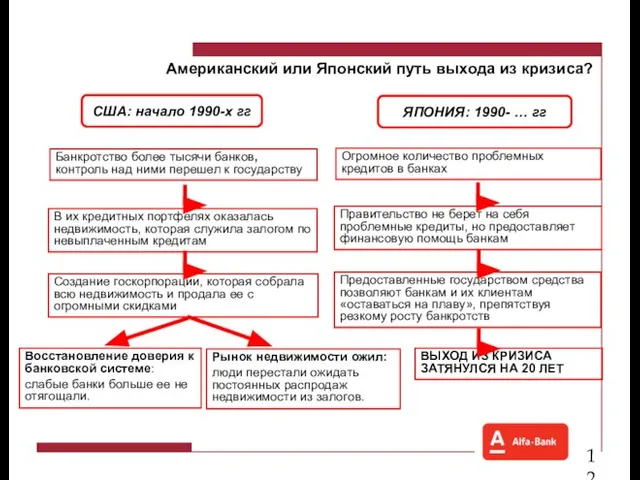

- 13. Американский или Японский путь выхода из кризиса? США: начало 1990-х гг ЯПОНИЯ: 1990- … гг Банкротство

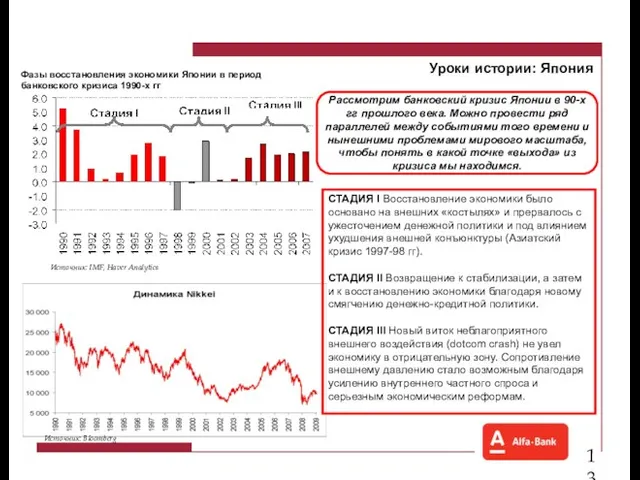

- 14. Уроки истории: Япония СТАДИЯ I Восстановление экономики было основано на внешних «костылях» и прервалось с ужесточением

- 15. Япония: выводы 1. Слишком ранее прекращение поддержки экономики привело к еще более сильному падению как только

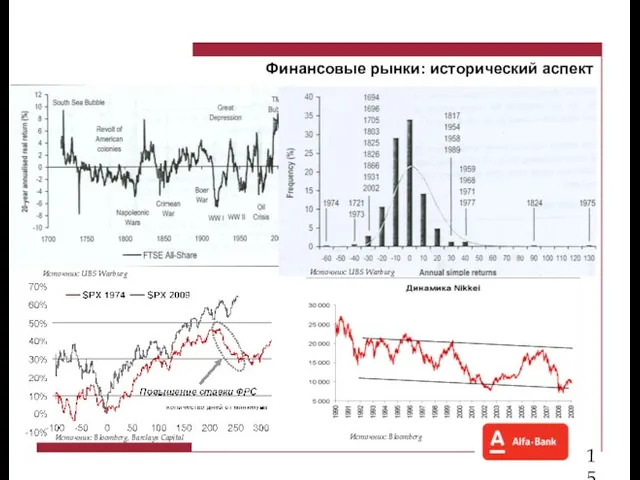

- 16. Финансовые рынки: исторический аспект Источник: UBS Warburg Источник: UBS Warburg Источник: Bloomberg, Barclays Capital Источник: Bloomberg

- 17. НАША КОМАНДА

- 19. Скачать презентацию

Слайд 2Промежуточные итоги: точка отсчета

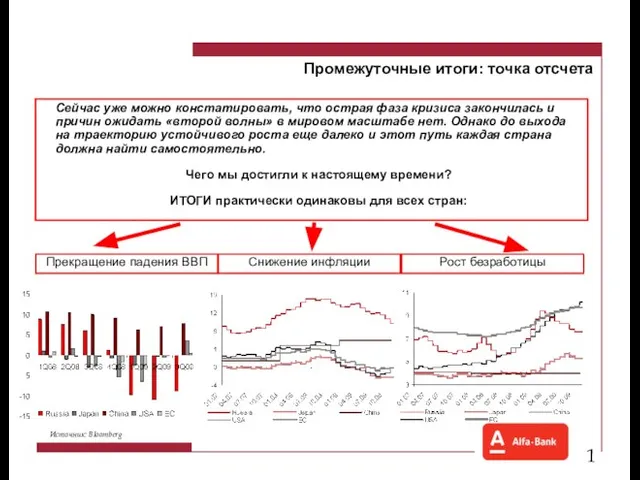

Сейчас уже можно констатировать, что острая фаза кризиса закончилась

Промежуточные итоги: точка отсчета

Сейчас уже можно констатировать, что острая фаза кризиса закончилась

Чего мы достигли к настоящему времени?

ИТОГИ практически одинаковы для всех стран:

Прекращение падения ВВП

Источник: Bloomberg

Снижение инфляции

Рост безработицы

Слайд 3Страхи versus НАДЕЖДЫ: «дно» пройдено?

В 3КВ09 падение приостановилось – первые ростки: рост

Страхи versus НАДЕЖДЫ: «дно» пройдено?

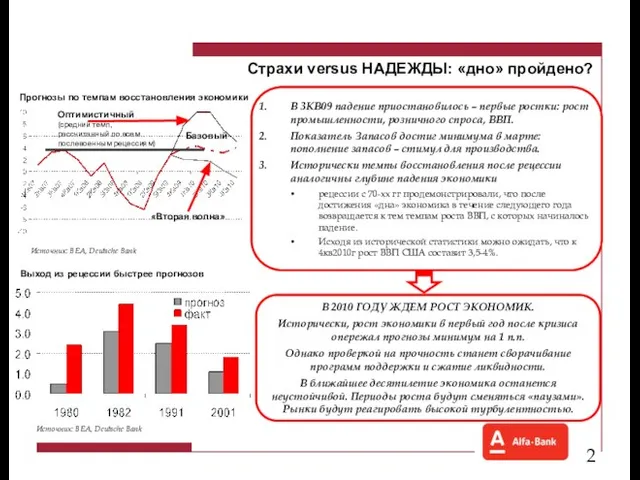

В 3КВ09 падение приостановилось – первые ростки: рост

Показатель Запасов достиг минимума в марте: пополнение запасов – стимул для производства.

Исторически темпы восстановления после рецессии аналогичны глубине падения экономики

рецессии с 70-хх гг продемонстрировали, что после достижения «дна» экономика в течение следующего года возвращается к тем темпам роста ВВП, с которых начиналось падение.

Исходя из исторической статистики можно ожидать, что к 4кв2010г рост ВВП США составит 3,5-4%.

В 2010 ГОДУ ЖДЕМ РОСТ ЭКОНОМИК.

Исторически, рост экономики в первый год после кризиса опережал прогнозы минимум на 1 п.п.

Однако проверкой на прочность станет сворачивание программ поддержки и сжатие ликвидности.

В ближайшее десятилетие экономика останется неустойчивой. Периоды роста будут сменяться «паузами». Рынки будут реагировать высокой турбулентностью.

Прогнозы по темпам восстановления экономики

Выход из рецессии быстрее прогнозов

Источник: BEA, Deutsche Bank

Базовый

Оптимистичный (средний темп, рассчитанный по всем послевоенным рецессиям)

«Вторая волна»

Источник: BEA, Deutsche Bank

Слайд 4Что дает надежды на рост?

Наращивание запасов и восстановление спроса всегда является «триггером»

Что дает надежды на рост?

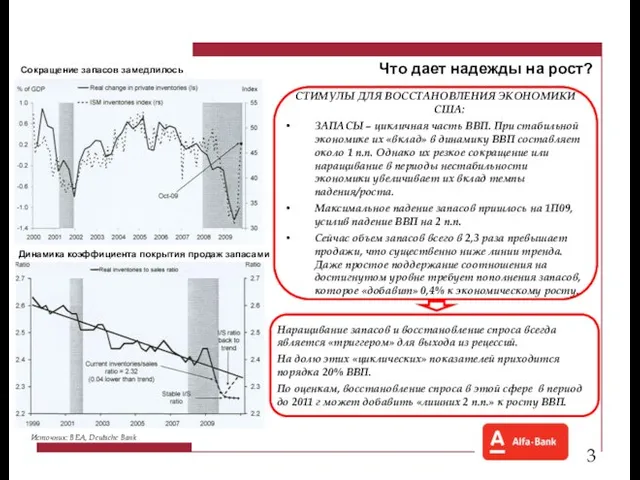

Наращивание запасов и восстановление спроса всегда является «триггером»

На долю этих «циклических» показателей приходится порядка 20% ВВП.

По оценкам, восстановление спроса в этой сфере в период до 2011 г может добавить «лишних 2 п.п.» к росту ВВП.

Сокращение запасов замедлилось

Динамика коэффициента покрытия продаж запасами

Источник: BEA, Deutsche Bank

СТИМУЛЫ ДЛЯ ВОССТАНОВЛЕНИЯ ЭКОНОМИКИ США:

ЗАПАСЫ – цикличная часть ВВП. При стабильной экономике их «вклад» в динамику ВВП составляет около 1 п.п. Однако их резкое сокращение или наращивание в периоды нестабильности экономики увеличивает их вклад темпы падения/роста.

Максимальное падение запасов пришлось на 1П09, усилив падение ВВП на 2 п.п.

Сейчас объем запасов всего в 2,3 раза превышает продажи, что существенно ниже линии тренда. Даже простое поддержание соотношения на достигнутом уровне требует пополнения запасов, которое «добавит» 0,4% к экономическому росту.

Слайд 5СТРАХИ versus надежды: падение фондовых индексов

Рост фондовых рынков с минимума в марте

СТРАХИ versus надежды: падение фондовых индексов

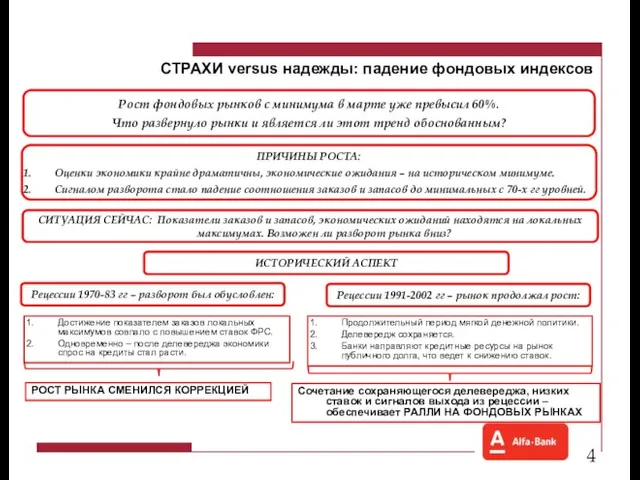

Рост фондовых рынков с минимума в марте

Что развернуло рынки и является ли этот тренд обоснованным?

ПРИЧИНЫ РОСТА:

Оценки экономики крайне драматичны, экономические ожидания – на историческом минимуме.

Сигналом разворота стало падение соотношения заказов и запасов до минимальных с 70-х гг уровней.

СИТУАЦИЯ СЕЙЧАС: Показатели заказов и запасов, экономических ожиданий находятся на локальных максимумах. Возможен ли разворот рынка вниз?

ИСТОРИЧЕСКИЙ АСПЕКТ

Рецессии 1970-83 гг – разворот был обусловлен:

Рецессии 1991-2002 гг – рынок продолжал рост:

Достижение показателем заказов локальных максимумов совпало с повышением ставок ФРС.

Одновременно – после делевереджа экономики спрос на кредиты стал расти.

Продолжительный период мягкой денежной политики.

Делевередж сохраняется.

Банки направляют кредитные ресурсы на рынок публичного долга, что ведет к снижению ставок.

РОСТ РЫНКА СМЕНИЛСЯ КОРРЕКЦИЕЙ

Сочетание сохраняющегося делевереджа, низких ставок и сигналов выхода из рецессии – обеспечивает РАЛЛИ НА ФОНДОВЫХ РЫНКАХ

Слайд 6Рост рынка опережает восстановление экономики

Рецессии 1970-76 гг:

Темпы посткризисного роста: 1974 vs 2009

Источник:

Рост рынка опережает восстановление экономики

Рецессии 1970-76 гг:

Темпы посткризисного роста: 1974 vs 2009

Источник:

Рецессии 1977-84 гг:

Рецессия 2001 г:

Слайд 7ИНФЛЯЦИЯ – причины и последствия

ФАКТОРЫ В ПОЛЬЗУ УСКОРЕНИЯ ИНФЛЯЦИИ:

Рост ликвидности в результате

ИНФЛЯЦИЯ – причины и последствия

ФАКТОРЫ В ПОЛЬЗУ УСКОРЕНИЯ ИНФЛЯЦИИ:

Рост ликвидности в результате

Рост дефицитов бюджетов.

ФАКТОРЫ В ПОЛЬЗУ СТАБИЛИЗАЦИИ ИНФЛЯЦИИ:

Наращивание госдолга не ведет к всплеску инфляции, если соотношение долг/ВВП остается в пределах 100%.

Исторически инфляция резко снижается при наступлении рецессии и держится на низких уровнях еще в среднем 3 года после восстановления экономики.

Исторический аспект: рост дефицита бюджета ускоряет инфляции

Исторический аспект: восстановление после рецессии необязательно ведет к всплеску инфляции

Источник: Deutsche Bank

Источник: Bloomberg, аналитический отдел Альфа-Банка

ФРС наращивает денежную ликвидность

$

млрд

Достаточный уровень ликвидности

Источник: FRB, Deutsche Bank

Совокупный объем ликвидности в результате вливаний ФРС

Избыточная ликвидность

Слайд 8ИНФЛЯЦИЯ растет, а ставки?

Доходность UST-10 заметно выросла во 2П2009 под влиянием инфляционных

ИНФЛЯЦИЯ растет, а ставки?

Доходность UST-10 заметно выросла во 2П2009 под влиянием инфляционных

ВСЕГДА ЛИ НАРАЩИВАНИЕ ДОЛГА ВЕДЕТ К РОСТУ СТАВОК?

Уровень долга США к 2012 г может достичь послевоенных лет

Источник: OECD, FRB, Bloomberg

% ВВП

СЦЕНАРИЙ I

Рост денежной массы

Ускорение инфляции

Давление на номинальные доходности

Реальные доходности сокращаются вплоть до отрицательных значений

СЦЕНАРИЙ II

Рост долга

Рост инфляционных ожиданий

Рост номинальных доходностей

Реальные доходности растут

Инфляция остается ниже ожиданий

Источник: Bloomberg, аналитический отдел Альфа-Банка

Слайд 9Инвесторы всегда ожидают худшего

2008-2009 г: Инвесторы опасаются роста ставок

Источник: FRB, Deutsche Bank

1992-94

Инвесторы всегда ожидают худшего

2008-2009 г: Инвесторы опасаются роста ставок

Источник: FRB, Deutsche Bank

1992-94

Ставка ФРС

Фьючерсы на ставку ФРС

Ставка ФРС

Фьючерсы на ставку ФРС

Источник: FRB, Deutsche Bank

Инфляционные ожидания традиционно сильнее фактических значений.

Инвесторы, как правило, опасаются ухудшения условий, нежели смягчения кредитной политики и снижения ставок.

Слайд 10Ключевой вопрос момента: КОГДА СВОРАЧИВАТЬ ПОДДЕРЖКУ

Стабилизация экономик – результат мощных регуляторных действий

Ключевой вопрос момента: КОГДА СВОРАЧИВАТЬ ПОДДЕРЖКУ

Стабилизация экономик – результат мощных регуляторных действий

Ключевой вопрос – сможет ли экономика восстанавливаться без государственных «костылей» (финансовых ресурсов, низких ставок, дотаций, налоговых послаблений и прочих видов экономического либерализма).

Уже несколько «второстепенных» стран, чьи экономики не так серьезно пострадали от общемирового кризиса, провели символическое повышение ключевых ставок (Израиль, Австралия).

Однако существуют опасности как слишком раннего, так и слишком позднего сворачивания программ поддержки экономик.

Слишком рано

Слишком поздно

«Вторая волна» - возвращение рецессии

Раскручивание инфляционной спирали

Слайд 11БЕЗРАБОТИЦА – как индикатор восстановления

РОЛЬ БЕЗРАБОТИЦЫ В ДЕНЕЖНОЙ ПОЛИТИКЕ ФРС:

Исторически ФРС никогда

БЕЗРАБОТИЦА – как индикатор восстановления

РОЛЬ БЕЗРАБОТИЦЫ В ДЕНЕЖНОЙ ПОЛИТИКЕ ФРС:

Исторически ФРС никогда

Рост безработицы является опережающим индикатором начала рецессии, но запаздывает, отражая восстановление экономики.

Текущий уровень безработицы – пик близок?

С начала кризиса уровень безработицы вырос в 2,5 раза – с 4,7% в декабре 2007г до 10,2% - в октябре 2009г.

Насколько должна упасть безработица для начала повышения ставок?

Первое повышение ставки ФРС происходит В СРЕДНЕМ через полгода при снижении безработицы В СРЕДНЕМ на 70 б.п.

Индикатором скорости принятия решения выступает БАЗОВАЯ ИНФЛЯЦИЯ:

при ее низком уровне ФРС склонна подождать с повышением ставки;

при симптомах раскручивающейся инфляционной спирали повышение ставки следует сразу за первыми сигналами улучшения рынка труда.

Ставка ФРС против безработицы

Начало восстановления ВВП опережает улучшения на рынке труда

Источник: Bloomberg, аналитический отдел Альфа-Банка

Источник: Deutsche Bank

Слайд 12Безработица и потребление

Почему ФРС смотрит на безработицу, а не на восстановление спроса?

С

Безработица и потребление

Почему ФРС смотрит на безработицу, а не на восстановление спроса?

С

Однако как проверить качество спроса?

Рост продаж может быть обусловлен программами поддержки. Такой экономический рост не выдержит отмены мягкой денежной политики.

Свежие примеры: отмена программы по софинансированию покупки новых автомобилей в октябре привела к спаду в автопроме; отмена жилищных субсидий вызвала обвал продаж новостроек на 10,6%

Снижение безработицы стимулирует рост ПЛАТЕЖЕСПОСОБНОГО спроса, не зависящего от денежных вливаний в экономику.

Как следствие – снижение безработицы – сигнал УСТОЙЧИВОСТИ восстановления экономики

Слайд 13Американский или Японский путь выхода из кризиса?

США: начало 1990-х гг

ЯПОНИЯ: 1990- …

Американский или Японский путь выхода из кризиса?

США: начало 1990-х гг

ЯПОНИЯ: 1990- …

Банкротство более тысячи банков, контроль над ними перешел к государству

В их кредитных портфелях оказалась недвижимость, которая служила залогом по невыплаченным кредитам

Создание госкорпорации, которая собрала всю недвижимость и продала ее с огромными скидками

Восстановление доверия к банковской системе:

слабые банки больше ее не отягощали.

Рынок недвижимости ожил:

люди перестали ожидать постоянных распродаж недвижимости из залогов.

Огромное количество проблемных кредитов в банках

Правительство не берет на себя проблемные кредиты, но предоставляет финансовую помощь банкам

Предоставленные государством средства позволяют банкам и их клиентам «оставаться на плаву», препятствуя резкому росту банкротств

ВЫХОД ИЗ КРИЗИСА ЗАТЯНУЛСЯ НА 20 ЛЕТ

Слайд 14Уроки истории: Япония

СТАДИЯ I Восстановление экономики было основано на внешних «костылях» и

Уроки истории: Япония

СТАДИЯ I Восстановление экономики было основано на внешних «костылях» и

СТАДИЯ II Возвращение к стабилизации, а затем и к восстановлению экономики благодаря новому смягчению денежно-кредитной политики.

СТАДИЯ III Новый виток неблагоприятного внешнего воздействия (dotcom crash) не увел экономику в отрицательную зону. Сопротивление внешнему давлению стало возможным благодаря усилению внутреннего частного спроса и серьезным экономическим реформам.

Рассмотрим банковский кризис Японии в 90-х гг прошлого века. Можно провести ряд параллелей между событиями того времени и нынешними проблемами мирового масштаба, чтобы понять в какой точке «выхода» из кризиса мы находимся.

Фазы восстановления экономики Японии в период банковского кризиса 1990-х гг

Источник: Bloomberg

Источник: IMF, Haver Analytics

Слайд 15Япония: выводы

1. Слишком ранее прекращение поддержки экономики привело к еще более сильному

Япония: выводы

1. Слишком ранее прекращение поддержки экономики привело к еще более сильному

Нельзя рассчитывать на выход из кризиса только за счет внешней конъюнктуры. Пока население и компании не «поверят» в экономический рост – экономика сохраняет зависимость от поддержки. Сохранение «нулевых» ставок без дополнительных мер не способствует выходу из рецессии.

2. Первые «ростки» восстановления неустойчивы и требуют сохранения мер, направленных на поддержку экономики.

Необходимо осторожно оценивать перспективы роста. Для выхода на устойчивый рост надо избавиться от внешней зависимости.

3. При выборе момента для сокращения поддержки необходимо ориентироваться на ПСИХОЛОГИЮ – оценить степень ожиданий восстановления экономики.

Ориентиром могут служить индикаторы доверия и восстановление внутреннего частного спроса, способного заместить изымаемые госресурсы.

Слайд 16Финансовые рынки: исторический аспект

Источник: UBS Warburg

Источник: UBS Warburg

Источник: Bloomberg, Barclays Capital

Источник: Bloomberg

Финансовые рынки: исторический аспект

Источник: UBS Warburg

Источник: UBS Warburg

Источник: Bloomberg, Barclays Capital

Источник: Bloomberg

Слайд 17НАША КОМАНДА

НАША КОМАНДА

КООРДИНАЦИЯ МЕЖДУНАРОДНОГО СОТРУДНИЧЕСТВА МЕЖДУ РОССИЙСКОЙ ТП И ЕВРОПЕЙСКИМИ СТИ В ОБЛАСТИ АЭРОНАВТИКИ

КООРДИНАЦИЯ МЕЖДУНАРОДНОГО СОТРУДНИЧЕСТВА МЕЖДУ РОССИЙСКОЙ ТП И ЕВРОПЕЙСКИМИ СТИ В ОБЛАСТИ АЭРОНАВТИКИ The museum of youth subcultures

The museum of youth subcultures Час общения на тему:«Некоторые аспекты патологического воздействия на организм человека слабых спиртных «напитков».« О вред

Час общения на тему:«Некоторые аспекты патологического воздействия на организм человека слабых спиртных «напитков».« О вред 158739-TEMPUS-DE-TEMPUS-JPHES-WeNeT

158739-TEMPUS-DE-TEMPUS-JPHES-WeNeT Нормативно-правовое обеспечение учебно-воспитательного процесса методистов и педагогов дополнительного образования детей

Нормативно-правовое обеспечение учебно-воспитательного процесса методистов и педагогов дополнительного образования детей Презентация на тему Знаки препинания при однородных членах

Презентация на тему Знаки препинания при однородных членах Презентация на тему Несуществующие животные

Презентация на тему Несуществующие животные  Презентация на тему Объемы геометрических тел

Презентация на тему Объемы геометрических тел Высшее образование в Испании. Сотрудничество России и Испании: ВО

Высшее образование в Испании. Сотрудничество России и Испании: ВО И.Э. Грабарь. Февральская лазурь

И.Э. Грабарь. Февральская лазурь Средства коллективной и индивидуальной защиты

Средства коллективной и индивидуальной защиты КОМПЬЮТЕРЫ В ДИАГНОСТИКЕ

КОМПЬЮТЕРЫ В ДИАГНОСТИКЕ  Безопасная антибиотикотерапия: возможно ли это?

Безопасная антибиотикотерапия: возможно ли это? Деревенские мотивы в картинах художников-пейзажистов. Тест

Деревенские мотивы в картинах художников-пейзажистов. Тест Анализ методической работы

Анализ методической работы Что такое дружба?

Что такое дружба? Презентация на тему Правописание союзов (7 класс)

Презентация на тему Правописание союзов (7 класс) John Lennon

John Lennon ТО ЧТО УДАЛОСБ НАЙТИ

ТО ЧТО УДАЛОСБ НАЙТИ МОУ "Тверской лицей"

МОУ "Тверской лицей" Структура учебно-методического комплекса для профессиональной подготовки

Структура учебно-методического комплекса для профессиональной подготовки Групповая работа учащихся на уроках истории

Групповая работа учащихся на уроках истории Мировая история освоения космоса

Мировая история освоения космоса Типовые схемы подключения СКУД

Типовые схемы подключения СКУД Международный трибунал по морскому праву

Международный трибунал по морскому праву Итоги проекта «Профилактика и противодействие ВИЧ/СПИДу и оппортунистическим заболеваниям, в первую очередь среди наркопотребит

Итоги проекта «Профилактика и противодействие ВИЧ/СПИДу и оппортунистическим заболеваниям, в первую очередь среди наркопотребит Антропогенный шум и звуки природы: звуки мегаполиса автор: Матвеева Надежда, 4 класс Руководитель: Калмыкова Е.А. Москва 2010

Антропогенный шум и звуки природы: звуки мегаполиса автор: Матвеева Надежда, 4 класс Руководитель: Калмыкова Е.А. Москва 2010 Негодина Ольга Николаевнаруководитель Центра дистанционного образования ГОК Краснодарского края ККИДППО

Негодина Ольга Николаевнаруководитель Центра дистанционного образования ГОК Краснодарского края ККИДППО