Содержание

- 2. Финансовая доступность включает в себя спектр, наличие и качество финансовых услуг для неохваченного и недостаточно охваченного

- 3. Политика G20 и России в области повышения доступности фин. услуг Разработку национального плана действий по расширению

- 4. www.rmcenter.ru | www.rusmicrofinance.ru Концепция НАУМИР по повышению доступности финансовых услуг (2008-2011)

- 5. Ситуация с доступностью финансовых услуг на начало 2008 года Средняя обеспеченность регионов финансовыми услугами составляла 8-12

- 6. www.rmcenter.ru | www.rusmicrofinance.ru Цели финансовой доступности, сформулированные концепцией 2008-2011 Цели и задачи: расширение и диверсификация филиальной

- 7. www.rmcenter.ru | www.rusmicrofinance.ru Какие решения в области регулирования были приняты Закон «О кредитной кооперации» от 18.07.2009

- 8. www.rmcenter.ru | www.rusmicrofinance.ru Как изменился финансовый ландшафт за 4 года?

- 9. www.rmcenter.ru | www.rusmicrofinance.ru Международное сравнение обеспеченности населения розничными финансовыми услугами (2007 г.) 1.585 тыс. евро Источник:

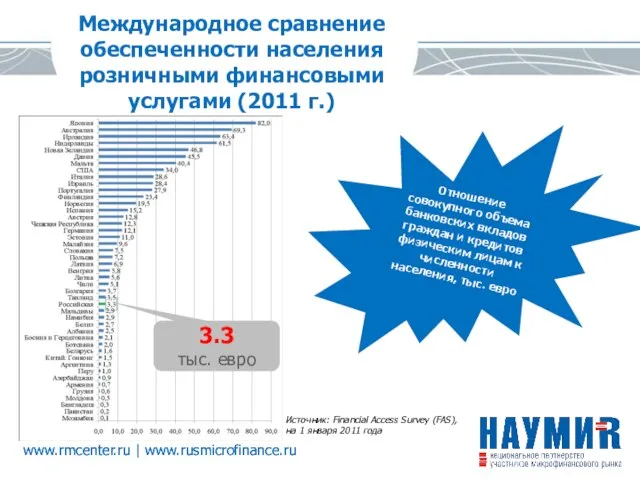

- 10. Международное сравнение обеспеченности населения розничными финансовыми услугами (2011 г.) www.rmcenter.ru | www.rusmicrofinance.ru Источник: Financial Access Survey

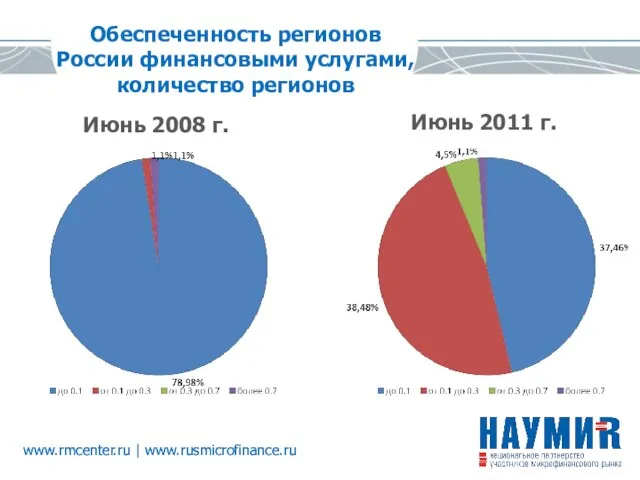

- 11. www.rmcenter.ru | www.rusmicrofinance.ru Обеспеченность регионов России финансовыми услугами, количество регионов Июнь 2008 г. Июнь 2011 г.

- 12. Место микрофинансирования в архитектуре финансовой доступности Мировая индустрия микрофинансирования сегодня составляет около 140 млрд. долларов США

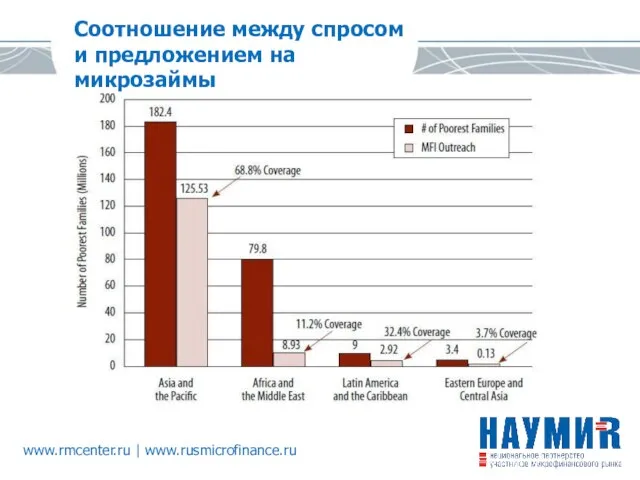

- 13. Соотношение между спросом и предложением на микрозаймы

- 14. www.rmcenter.ru | www.rusmicrofinance.ru Взвешенное регулирование – основа эффективного развития микрофинансирования

- 15. Зависимость уровня регулирования от риска деятельности МФИ

- 16. www.rmcenter.ru | www.rusmicrofinance.ru Первые результаты развития регулируемого рынка микрофинансирования в России

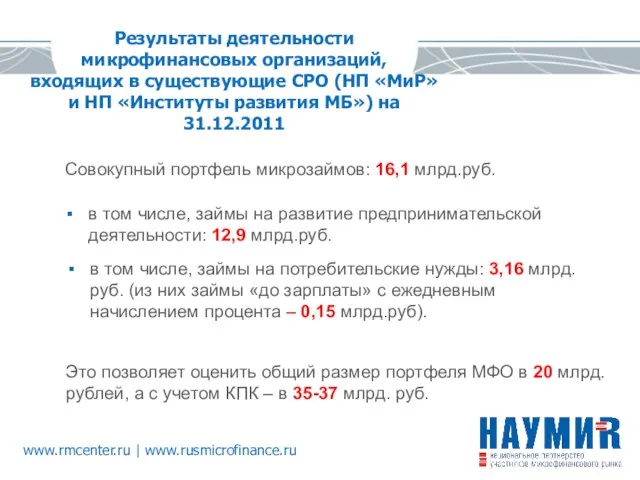

- 17. Результаты деятельности микрофинансовых организаций, входящих в существующие СРО (НП «МиР» и НП «Институты развития МБ») на

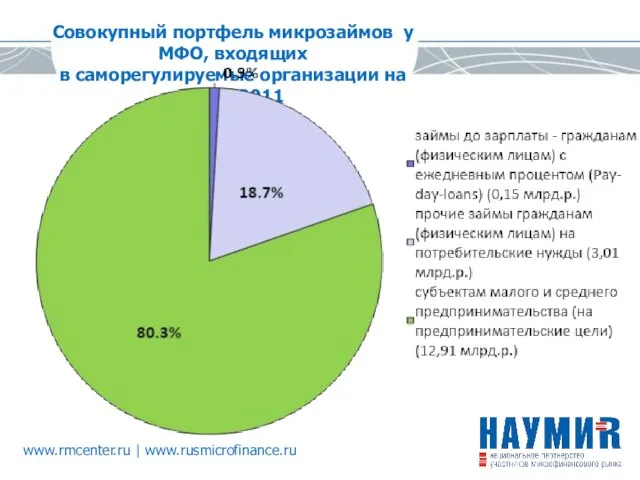

- 18. Совокупный портфель микрозаймов у МФО, входящих в саморегулируемые организации на 31.12.2011

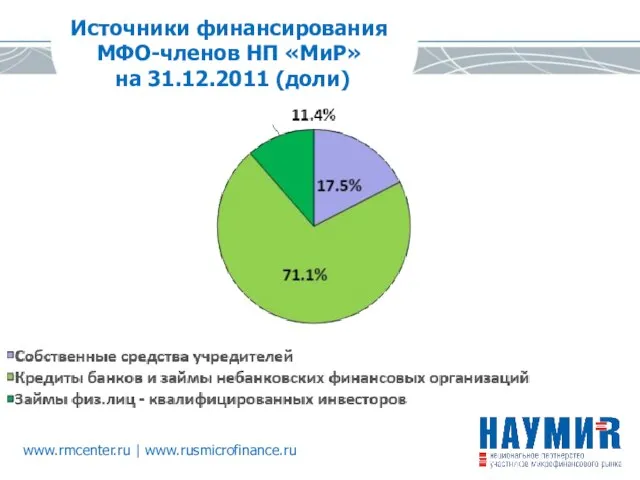

- 19. Источники финансирования МФО-членов НП «МиР» на 31.12.2011 (доли)

- 20. Результаты мониторинга рынка микрофинансирования за 2009 - 2011 годы В 2011 году средневзвешенная годовая ставка по

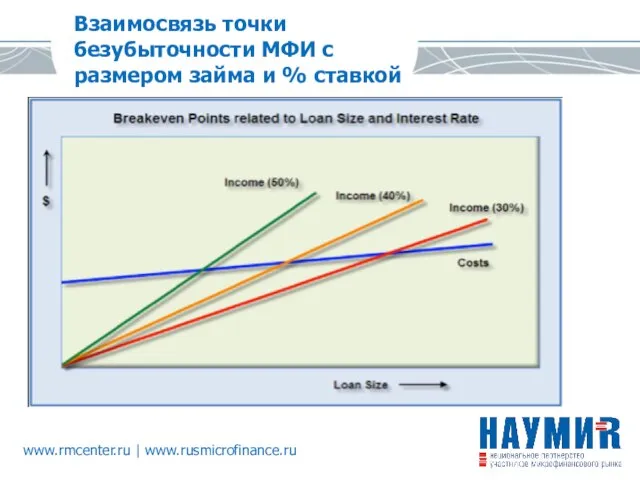

- 21. Взаимосвязь точки безубыточности МФИ с размером займа и % ставкой

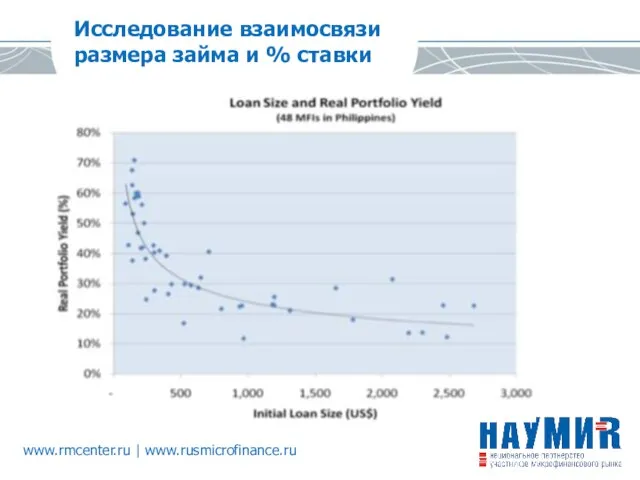

- 22. Исследование взаимосвязи размера займа и % ставки

- 23. Влияние конкуренции на снижение процентных ставок

- 24. Критерии надежности МФО

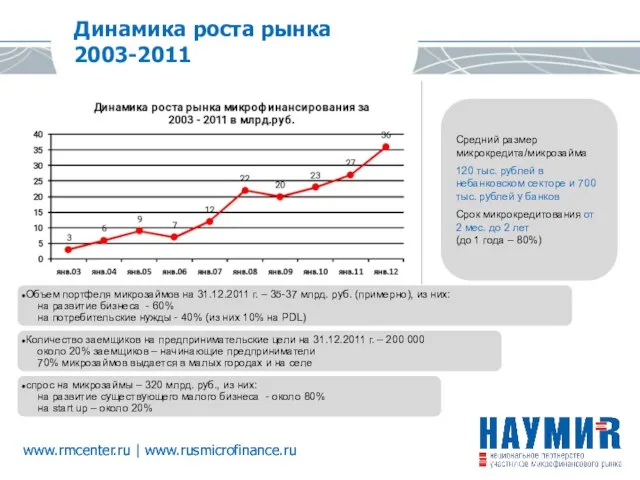

- 25. www.rmcenter.ru | www.rusmicrofinance.ru Средний размер микрокредита/микрозайма 120 тыс. рублей в небанковском секторе и 700 тыс. рублей

- 26. PDL – новое явление для микрофинансирования Весной 2009 года рынок микрофинансирования встретился с новым для себя

- 27. 6 крупнейших МФО присоединились к институту финансового омбудсмена в 2011 году; Реализуется международная программа по внедрению

- 28. www.rmcenter.ru | www.rusmicrofinance.ru Существующие вызовы и необходимые дальнейшие шаги в области регулирования (Концепция 2012- 2016) Нерегулируемые

- 29. www.rmcenter.ru | www.rusmicrofinance.ru Ожидаемые результаты - 2016 Не менее 10 млн. человек получат доступ к финансовым

- 31. Скачать презентацию

Особенности истории России. Место России в мировом историческом процессе

Особенности истории России. Место России в мировом историческом процессе Оппортунистические инфекции

Оппортунистические инфекции  Всемирный день борьбы со СПИДом

Всемирный день борьбы со СПИДом Доказательная медицина и стандарты медицинской деятельности

Доказательная медицина и стандарты медицинской деятельности Система счетов и двойная запись

Система счетов и двойная запись Презентация на тему Лепка из пластилина

Презентация на тему Лепка из пластилина  Ночевала тучка золотая

Ночевала тучка золотая Revision

Revision Материально-производственная деятельность человека.

Материально-производственная деятельность человека. Как помочь ребёнку быть внимательным.

Как помочь ребёнку быть внимательным. Защитники земли русской. Работы учеников

Защитники земли русской. Работы учеников Презентация на тему ПОЛИТИЧЕСКИЙ ПРОГНОЗ: сущность, научные основы и принципы

Презентация на тему ПОЛИТИЧЕСКИЙ ПРОГНОЗ: сущность, научные основы и принципы  Словообразование (6 класс)

Словообразование (6 класс) 1 сентября. Классный час «От пера до компьютера».

1 сентября. Классный час «От пера до компьютера». Грамматические особенности перевода арабских фильмов на русский язык

Грамматические особенности перевода арабских фильмов на русский язык 1.3.2 Логические элементы ЭВМ

1.3.2 Логические элементы ЭВМ HTML

HTML Психологический климат в трудовом коллективе

Психологический климат в трудовом коллективе НОУ СОШ Гармония

НОУ СОШ Гармония Китайско-конфуцианская цивилизация

Китайско-конфуцианская цивилизация Каракули. Упражнение 2

Каракули. Упражнение 2 Презентация на тему Треугольники 7 класс геометрия

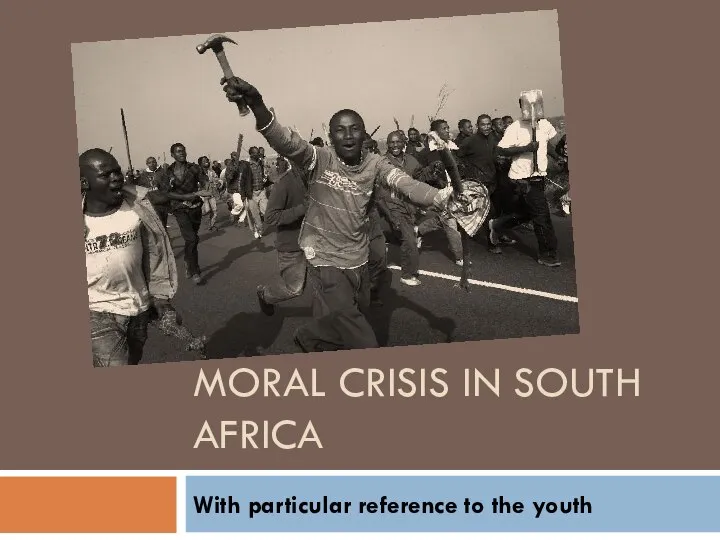

Презентация на тему Треугольники 7 класс геометрия  Moral Crisis in south Africa

Moral Crisis in south Africa Промоагентство

Промоагентство Презентация на тему Проблема темперамента и характера

Презентация на тему Проблема темперамента и характера Мой творческий путь в прозе и стихах

Мой творческий путь в прозе и стихах ПРОГРАММА«ТРИ ШАГА К УНИКАЛЬНОМУ СЕРВИСУ»GLOBAL SOLUTIONS Ltd.

ПРОГРАММА«ТРИ ШАГА К УНИКАЛЬНОМУ СЕРВИСУ»GLOBAL SOLUTIONS Ltd. Политические режимы. Типы политических режимов

Политические режимы. Типы политических режимов