Слайд 2Учебно-воспитательные задачи:

Образовательные:

Формирование знаний по предмету,формирование умений использовать изученный материал, анализировать, выделять

главное и второстепенное.

Развивающие:

Интерес к дисциплине, специальности, расширение кругозора, оперативного мышления

Воспитательные:

Формирование умения ответственно и качественно выполнять профессиональные функции с высокой производительностью труда, анализируя заданные требования.

Формирование базовых компетенций: Ставить цели своей деятельности, определять условия, необходимые для ее реализации, планировать и организовывать процесс ее достижения.

Формирование профессиональных компетенций: Производить начисление и перечисление НДС.

Формирование специальных компетенций: Владеть методикой расчета.

Слайд 3ФРОНТАЛЬНЫЙ ОПРОС:

- Плательщики акцизов.

- Перечень подакцизных товаров и видов деятельности.

- Порядок

маркировки подакцизных товаров марками акцизного образца.

- Налогообложение подакцизных товаров, производимых, реализуемых в РК.

Слайд 4 Основную роль в казахстанской налоговой системе играют косвенные налоги, занимающие определяющее место

в доходах бюджета.

Наиболее существенным из применяемых В РК косвенных налогов является НДС.

НДС способен значительно увеличить поступления в бюджет страны по сравнению с другими налогами.

Изобретатель налога на добавленную стоимость — французский экономист Морис Лоре, впервые он был введен во французской колонии Кот д* Ивуаре в 1954 году. После получения положительного результата в 1958 году он был введен во Франции. После введения во Франции этот налог получил распространение в странах – членах ЕЭС и некоторых других промышленно-развитых странах мира.

1 января 1992 г. на этапе реформирования экономики НДС был введен в Республике Казахстан.

Переход к косвенному налогообложению был обусловлен необходимостью:

- гармонизации налоговой системы страны с налоговыми системами стран Западной Европы;

- наличие стабильного источника бюджетных доходов;

- систематизации доходов.

Слайд 5 НДС – косвенный многоступенчатый налог, взимаемый с каждого акта продажи, начиная с

производственного и распределительного циклов и заканчивая продажей потребителю.

Суть косвенных налогов заключается в том, что государство обязывает лицо, реализующее товар (работы, услуги), уплатить определенную сумму с этой реализации, включив эту сумму в цену товара. В результате получается, что хотя юридически плательщиком этих налогов выступает продавец товара, в конечном итоге эти налоги оплачиваются покупателем товара, поскольку сумма налога включается в цену данного товара.

Таким образом, через механизм ценообразования имеет место переложение налога с налогоплательщика – продавца на другое лицо, т.е. покупателя, который выступает фактическим носителем налогового бремени.

Слайд 6 Плательщиками НДС являются:

1) лица, по которым произведена постановка на регистрационный учет по

НДС в РК:

- индивидуальные предприниматели;

-юридические лица – резиденты, за исключением государственных учреждений;

- нерезиденты, осуществляющие деятельность в РК через филиал, представительство;

- доверительные управляющие, осуществляющие обороты по реализации товаров, работ, услуг по договорам доверительного управления с учредителями доверительного управления, либо с выгодоприобретателями в иных случаях возникновения доверительного управления.

2) лица, импортирующие товары на территорию РК в соответствии с таможенным законодательством РК.

Слайд 7 Объектами обложения НДС являются:

- облагаемый оборот;

- облагаемый импорт.

Облагаемым оборотом является оборот,

совершаемый плательщиком налога на добавленную стоимость:

1) по реализации товаров, работ, услуг в РК, за исключением необлагаемого оборота;

2)по приобретению работ, услуг от нерезидента, не являющегося плательщиком НДС в РК и не осуществляющего деятельность через филиал, представительство.

Облагаемым импортом являются товары, ввозимые или ввезенные на территорию РК, подлежащие декларированию в соответствии с таможенным законодательством РК.

Слайд 8 В размер облагаемого импорта включается таможенная стоимость импортируемых товаров, определяемая в соответствии

с таможенным законодательством РК, а также суммы налогов и других обязательных платежей, подлежащих уплате в бюджет при импорте товаров в РК.

В органы налоговой службы лицо становится на учет по НДС в обязательном порядке и добровольно, если размер оборота превышает в течение календарного года минимум оборота.

Минимум оборота составляет 30000-кратный размер МРП, установленного на соответствующий финансовый год законом о республиканском бюджете

(в 2019 году МРП-2525*30 000=75 750 000тенге)

Слайд 9Важным элементом налога являются его ставки.

В настоящее время установлены две ставки НДС:

1)

12%;

2)0%, применяется:

- при экспорте товаров;

- налогообложении международных перевозок;

- налогообложении товаров, реализуемых на территории специальных экономических зон.

Слайд 10

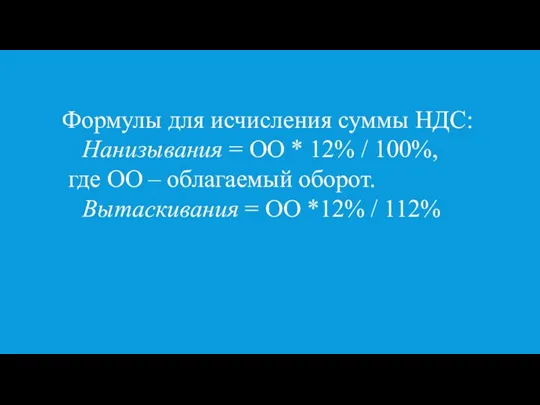

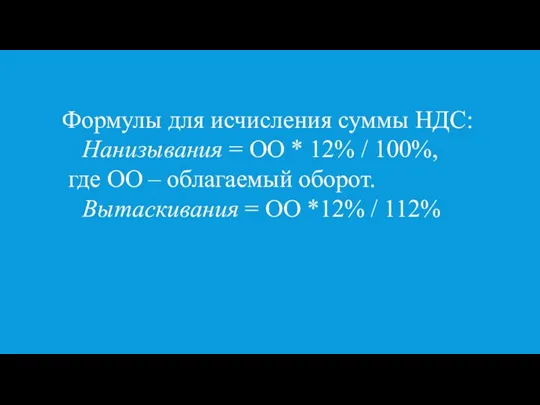

Формулы для исчисления суммы НДС:

Нанизывания = ОО * 12% / 100%,

где ОО – облагаемый оборот.

Вытаскивания = ОО *12% / 112%

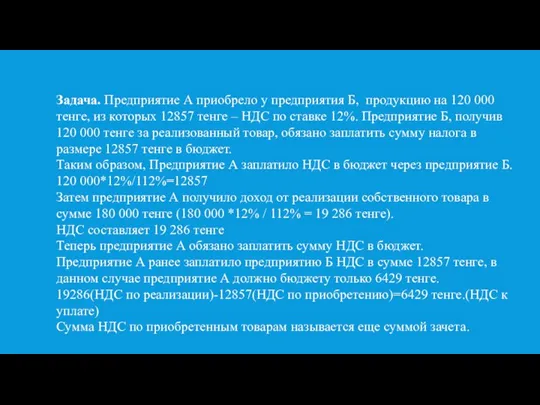

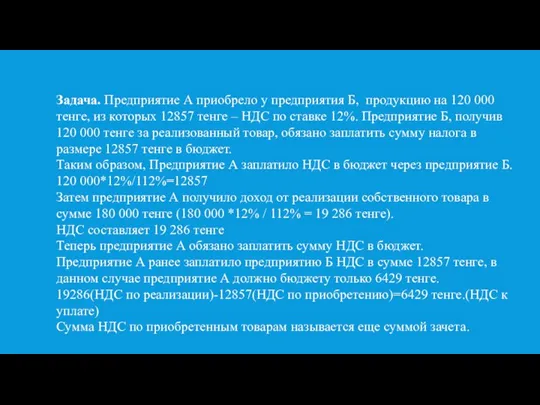

Слайд 11Задача. Предприятие А приобрело у предприятия Б, продукцию на 120 000 тенге,

из которых 12857 тенге – НДС по ставке 12%. Предприятие Б, получив 120 000 тенге за реализованный товар, обязано заплатить сумму налога в размере 12857 тенге в бюджет.

Таким образом, Предприятие А заплатило НДС в бюджет через предприятие Б.

120 000*12%/112%=12857

Затем предприятие А получило доход от реализации собственного товара в сумме 180 000 тенге (180 000 *12% / 112% = 19 286 тенге).

НДС составляет 19 286 тенге

Теперь предприятие А обязано заплатить сумму НДС в бюджет.

Предприятие А ранее заплатило предприятию Б НДС в сумме 12857 тенге, в данном случае предприятие А должно бюджету только 6429 тенге.

19286(НДС по реализации)-12857(НДС по приобретению)=6429 тенге.(НДС к уплате)

Сумма НДС по приобретенным товарам называется еще суммой зачета.

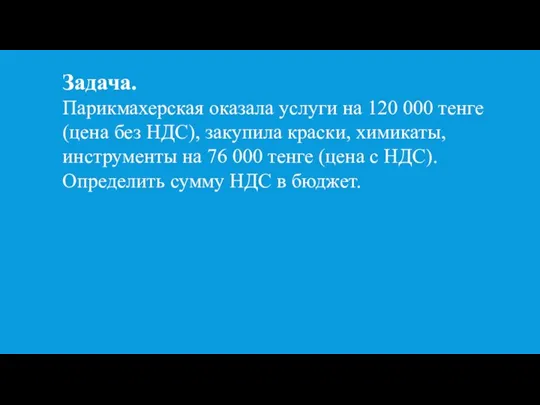

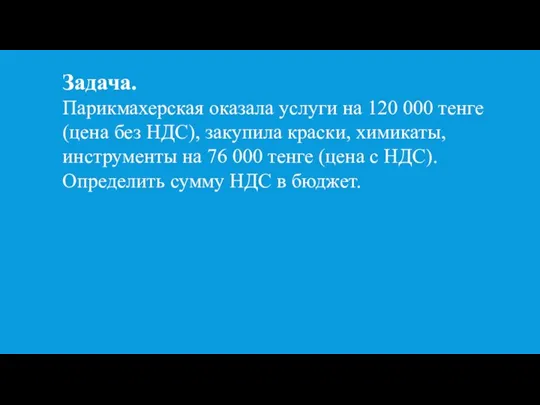

Слайд 12Задача.

Парикмахерская оказала услуги на 120 000 тенге (цена без НДС), закупила

краски, химикаты, инструменты на 76 000 тенге (цена с НДС).

Определить сумму НДС в бюджет.

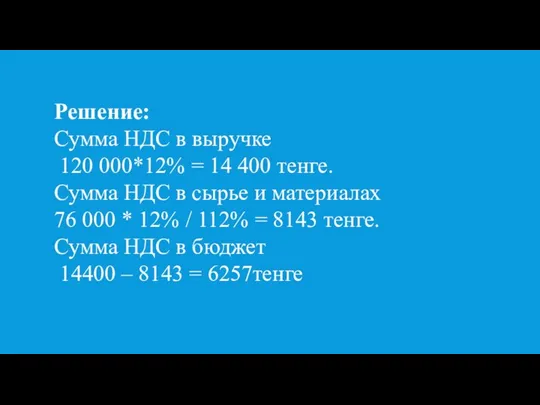

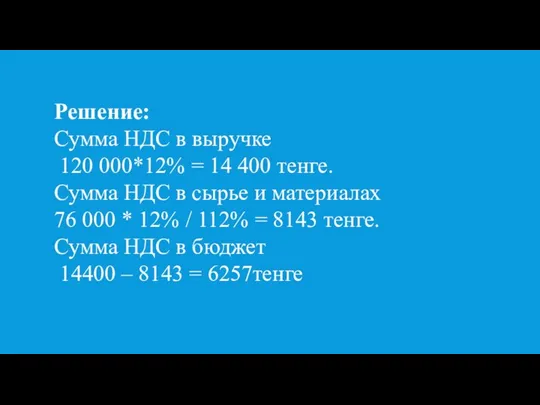

Слайд 13Решение:

Сумма НДС в выручке

120 000*12% = 14 400 тенге.

Сумма

НДС в сырье и материалах

76 000 * 12% / 112% = 8143 тенге.

Сумма НДС в бюджет

14400 – 8143 = 6257тенге

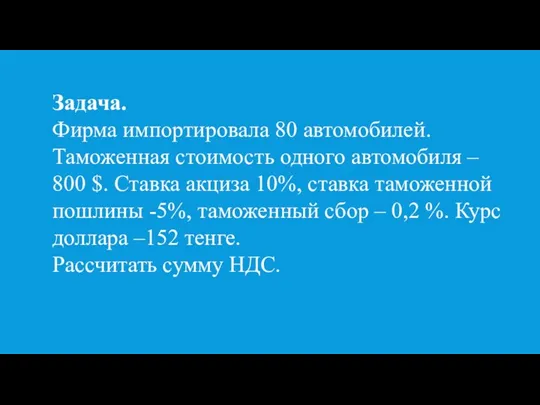

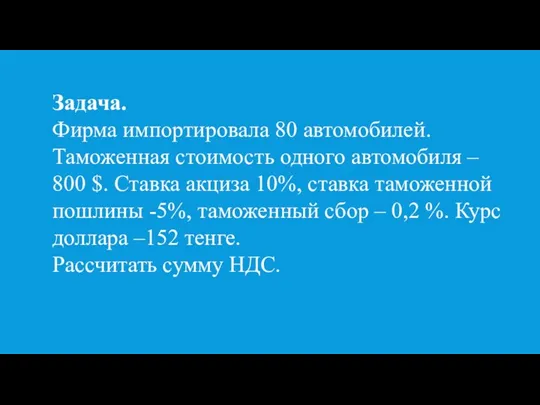

Слайд 14Задача.

Фирма импортировала 80 автомобилей. Таможенная стоимость одного автомобиля – 800 $.

Ставка акциза 10%, ставка таможенной пошлины -5%, таможенный сбор – 0,2 %. Курс доллара –152 тенге.

Рассчитать сумму НДС.

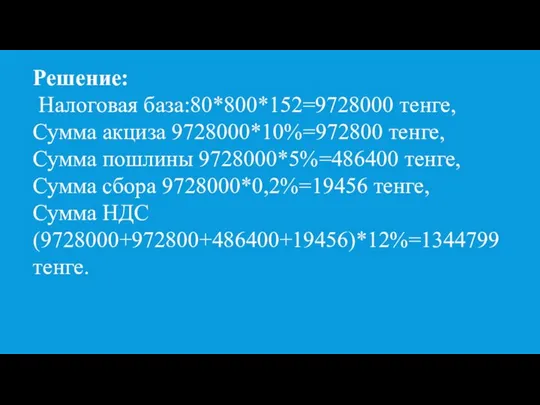

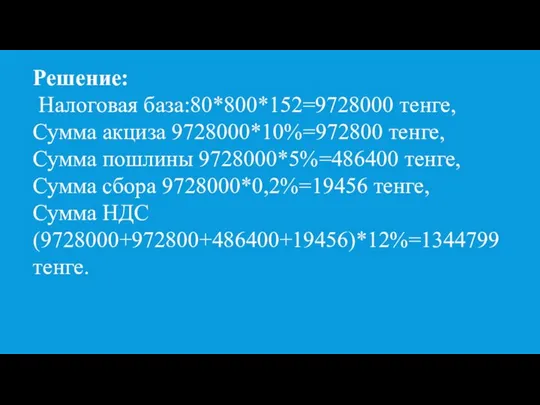

Слайд 15Решение:

Налоговая база:80*800*152=9728000 тенге,

Сумма акциза 9728000*10%=972800 тенге,

Сумма пошлины 9728000*5%=486400 тенге,

Сумма сбора

9728000*0,2%=19456 тенге,

Сумма НДС (9728000+972800+486400+19456)*12%=1344799 тенге.

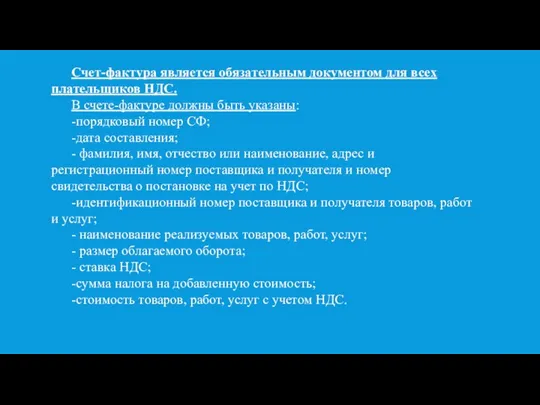

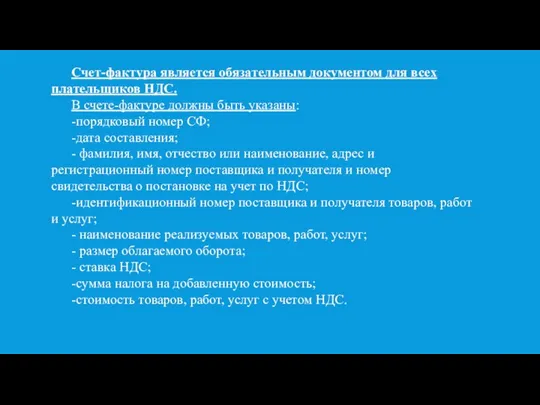

Слайд 16 Счет-фактура является обязательным документом для всех плательщиков НДС.

В счете-фактуре должны быть

указаны:

-порядковый номер СФ;

-дата составления;

- фамилия, имя, отчество или наименование, адрес и регистрационный номер поставщика и получателя и номер свидетельства о постановке на учет по НДС;

-идентификационный номер поставщика и получателя товаров, работ и услуг;

- наименование реализуемых товаров, работ, услуг;

- размер облагаемого оборота;

- ставка НДС;

-сумма налога на добавленную стоимость;

-стоимость товаров, работ, услуг с учетом НДС.

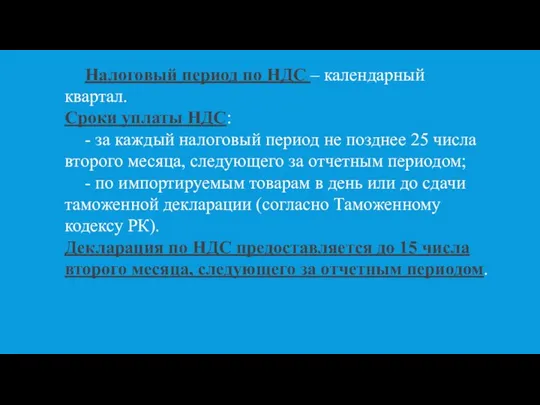

Слайд 17 Налоговый период по НДС – календарный квартал.

Сроки уплаты НДС:

- за каждый налоговый

период не позднее 25 числа второго месяца, следующего за отчетным периодом;

- по импортируемым товарам в день или до сдачи таможенной декларации (согласно Таможенному кодексу РК).

Декларация по НДС предоставляется до 15 числа второго месяца, следующего за отчетным периодом.

Архитектура исторического города

Архитектура исторического города Презентация на тему Изображения глубин и высот на физических картах

Презентация на тему Изображения глубин и высот на физических картах  Movies

Movies Игры народов мира

Игры народов мира «СКАЗКА… МУЗЫКА… МЫ…»

«СКАЗКА… МУЗЫКА… МЫ…» 450-летию добровольного присоединенияБашкортостана к Россиипосвящается!

450-летию добровольного присоединенияБашкортостана к Россиипосвящается! Как не потерять клиентов или технологии Яндекса для вашего бизнеса

Как не потерять клиентов или технологии Яндекса для вашего бизнеса Анализ гипса, поступающего на конвейерную ленту завода по производству гипсокартона

Анализ гипса, поступающего на конвейерную ленту завода по производству гипсокартона Руководство для статистиков

Руководство для статистиков 못 VS 을 수 없다

못 VS 을 수 없다 Презентация на тему Темза

Презентация на тему Темза  Тире между подлежащим и сказуемым

Тире между подлежащим и сказуемым Виды детской деятельности в соответствии с ФГОС ДО

Виды детской деятельности в соответствии с ФГОС ДО Обзор регионального рынка OOH Ростов-на-Дону

Обзор регионального рынка OOH Ростов-на-Дону Топ любимых мемов в интернете

Топ любимых мемов в интернете ОБЩАЯ ХАРАКТЕРИСТИКА АНТИМИКРОБНЫХ ПРЕПАРАТОВ

ОБЩАЯ ХАРАКТЕРИСТИКА АНТИМИКРОБНЫХ ПРЕПАРАТОВ Электронное правительство, электронное государство, информационное общество и административная реформа: понятия, основные элеме

Электронное правительство, электронное государство, информационное общество и административная реформа: понятия, основные элеме ТестПол

ТестПол Почему IT? Кому в IT делать нечего?

Почему IT? Кому в IT делать нечего? Адель Инструмент_eng

Адель Инструмент_eng Сущность права

Сущность права Дополнения к методике работы проверяющего вакцинопрофилактики

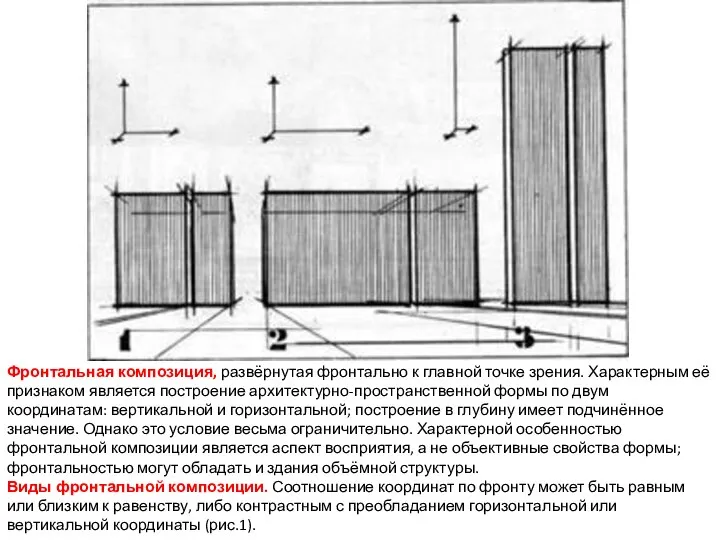

Дополнения к методике работы проверяющего вакцинопрофилактики Фронтальная композиция, развёрнутая фронтально к главной точке зрения

Фронтальная композиция, развёрнутая фронтально к главной точке зрения Школьный лагерь дневного пребывания

Школьный лагерь дневного пребывания ВКР: Проектирование летательного аппарата среднего радиуса действия класса поверхность-воздух

ВКР: Проектирование летательного аппарата среднего радиуса действия класса поверхность-воздух Презентация на тему Басня как жанр. Русский баснописец И.А. Крылов

Презентация на тему Басня как жанр. Русский баснописец И.А. Крылов  Какая бывает униформа у горничной. Основной параметр

Какая бывает униформа у горничной. Основной параметр a404a48b8f70a1fc0dcf692

a404a48b8f70a1fc0dcf692