Содержание

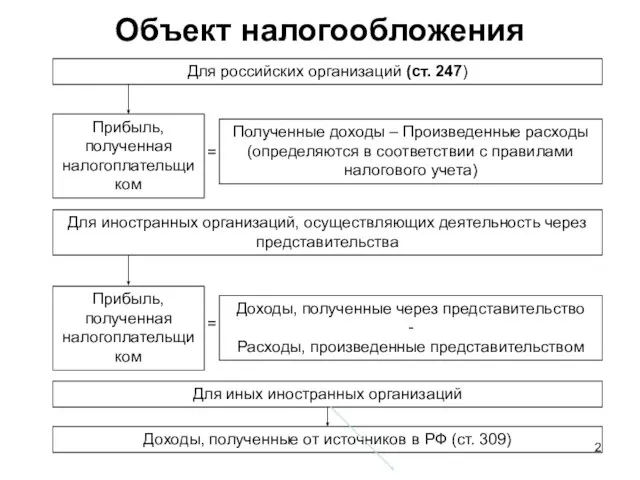

- 2. Объект налогообложения Для российских организаций (ст. 247) Прибыль, полученная налогоплательщиком Полученные доходы – Произведенные расходы (определяются

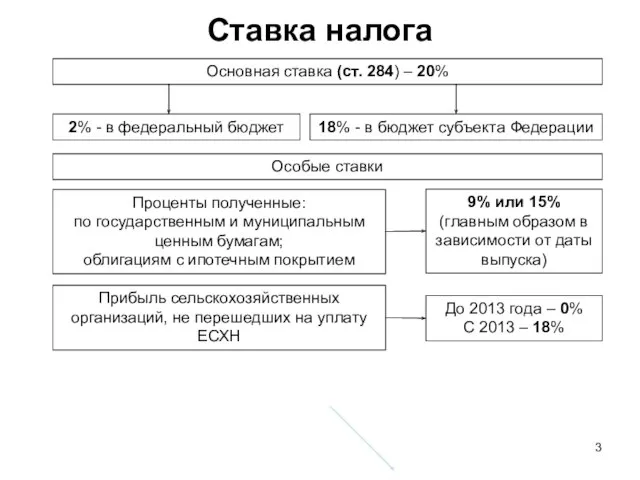

- 3. Ставка налога Основная ставка (ст. 284) – 20% 2% - в федеральный бюджет 18% - в

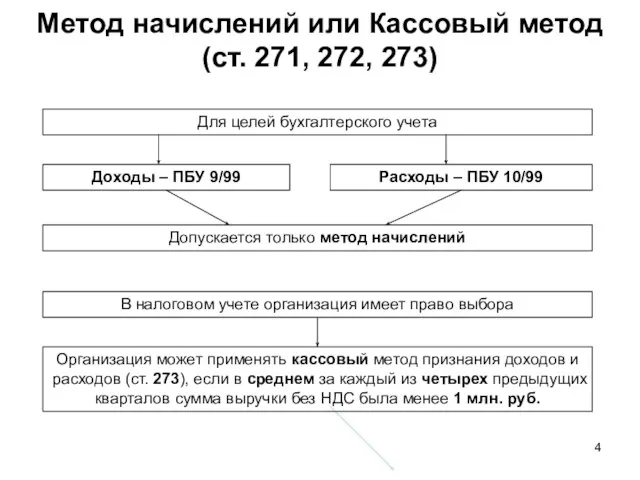

- 4. Метод начислений или Кассовый метод (ст. 271, 272, 273) Для целей бухгалтерского учета Доходы – ПБУ

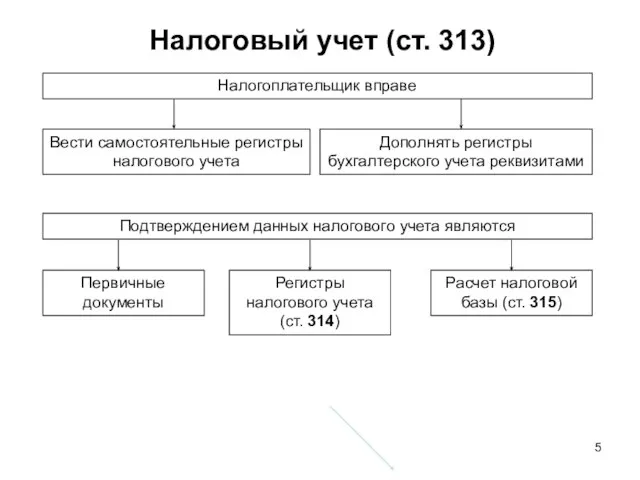

- 5. Налоговый учет (ст. 313) Вести самостоятельные регистры налогового учета Налогоплательщик вправе Первичные документы Подтверждением данных налогового

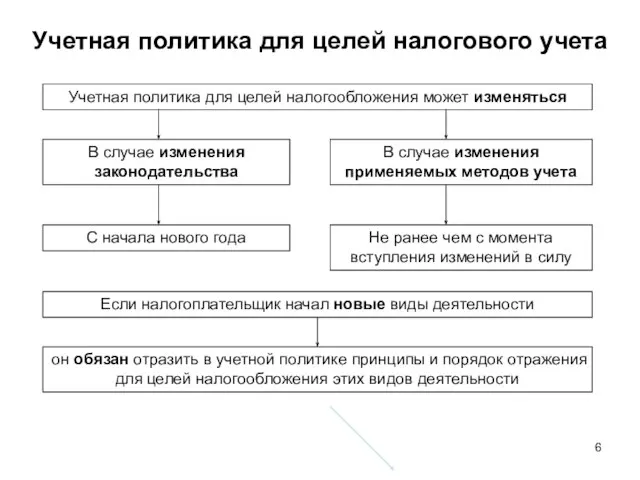

- 6. Учетная политика для целей налогового учета Учетная политика для целей налогообложения может изменяться В случае изменения

- 7. Налоговые «корзины» Доходы и расходы организации распределяются по нескольким (11) корзинам, причем сначала формируется прибыль внутри

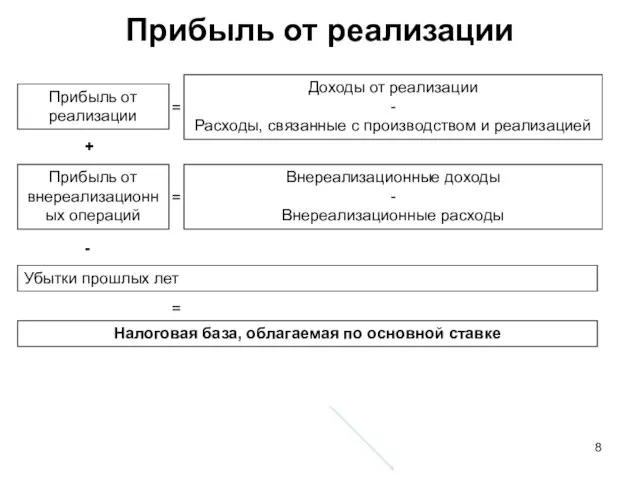

- 8. Прибыль от реализации Прибыль от реализации Доходы от реализации - Расходы, связанные с производством и реализацией

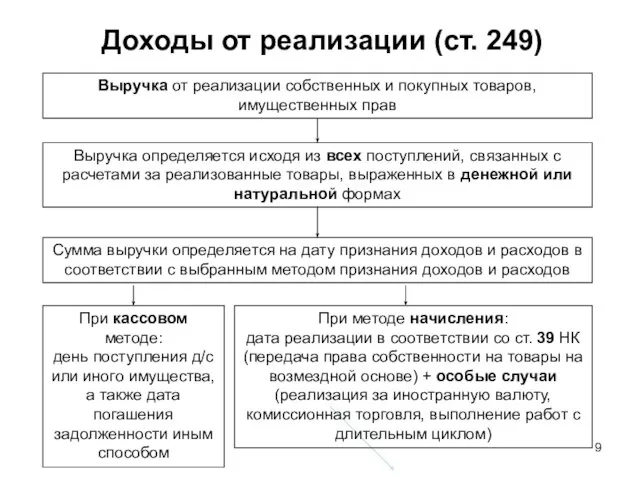

- 9. Доходы от реализации (ст. 249) Выручка определяется исходя из всех поступлений, связанных с расчетами за реализованные

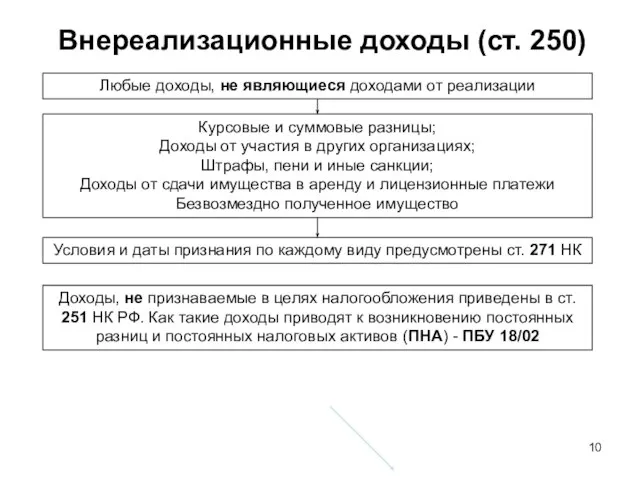

- 10. Внереализационные доходы (ст. 250) Курсовые и суммовые разницы; Доходы от участия в других организациях; Штрафы, пени

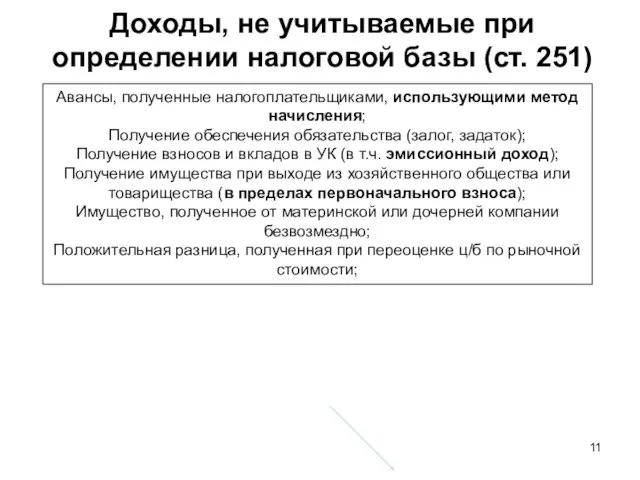

- 11. Доходы, не учитываемые при определении налоговой базы (ст. 251) Авансы, полученные налогоплательщиками, использующими метод начисления; Получение

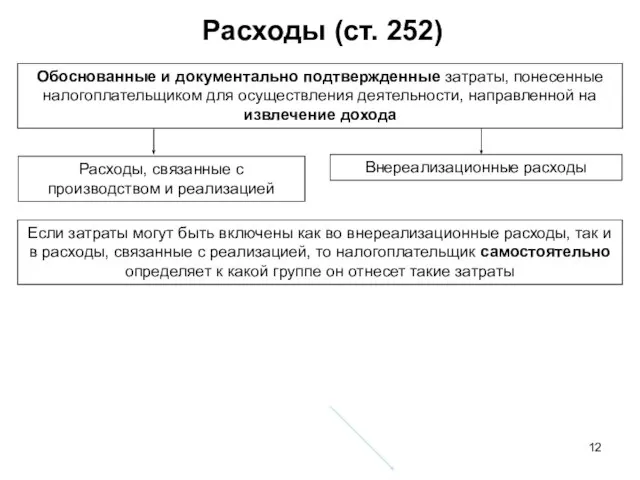

- 12. Расходы (ст. 252) Обоснованные и документально подтвержденные затраты, понесенные налогоплательщиком для осуществления деятельности, направленной на извлечение

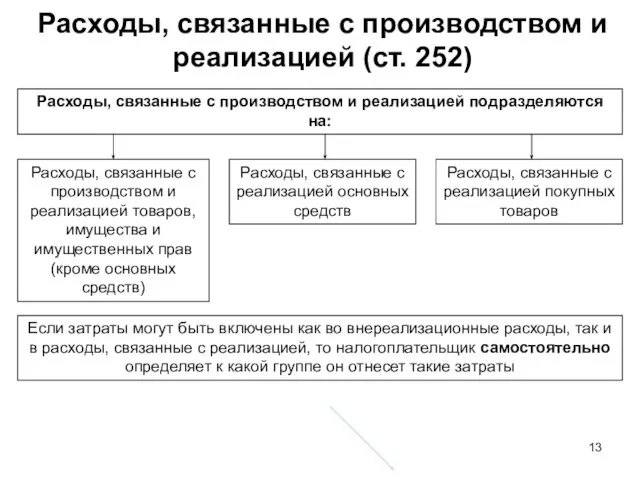

- 13. Расходы, связанные с производством и реализацией (ст. 252) Расходы, связанные с производством и реализацией подразделяются на:

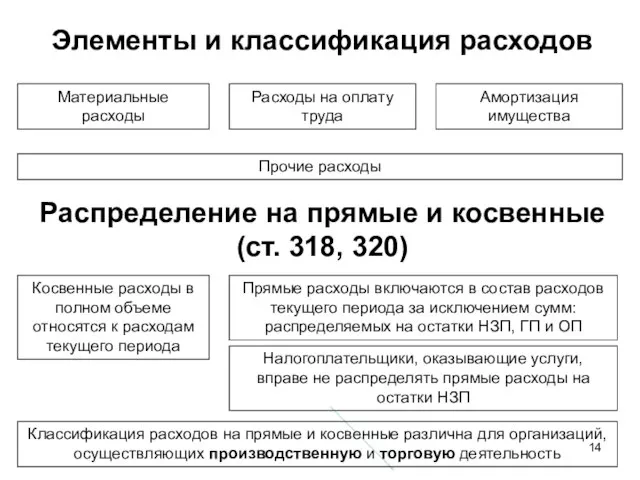

- 14. Элементы и классификация расходов Материальные расходы Расходы на оплату труда Прочие расходы Амортизация имущества Распределение на

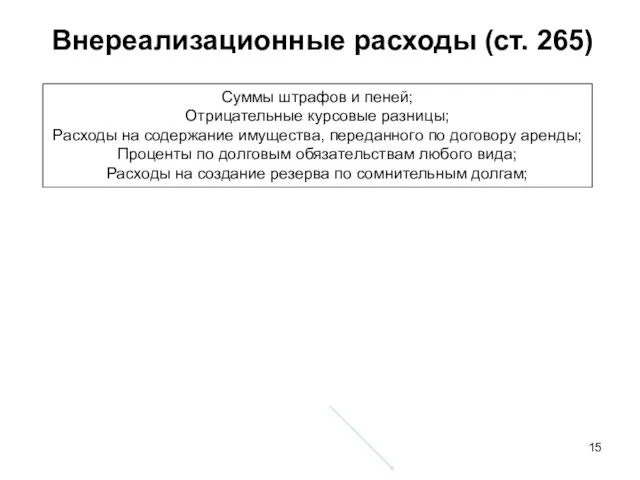

- 15. Внереализационные расходы (ст. 265) Суммы штрафов и пеней; Отрицательные курсовые разницы; Расходы на содержание имущества, переданного

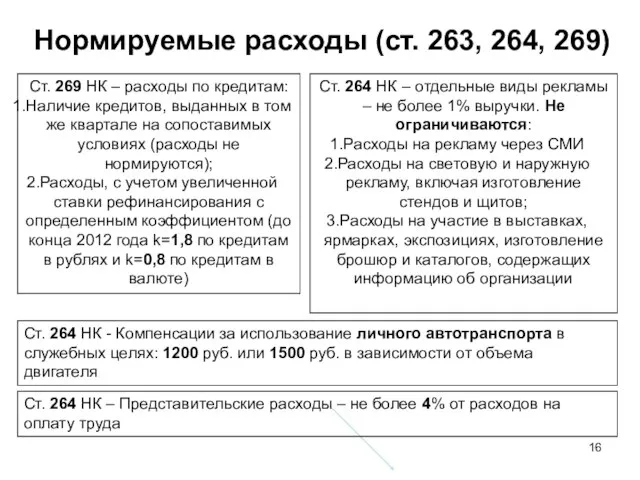

- 16. Нормируемые расходы (ст. 263, 264, 269) Ст. 269 НК – расходы по кредитам: Наличие кредитов, выданных

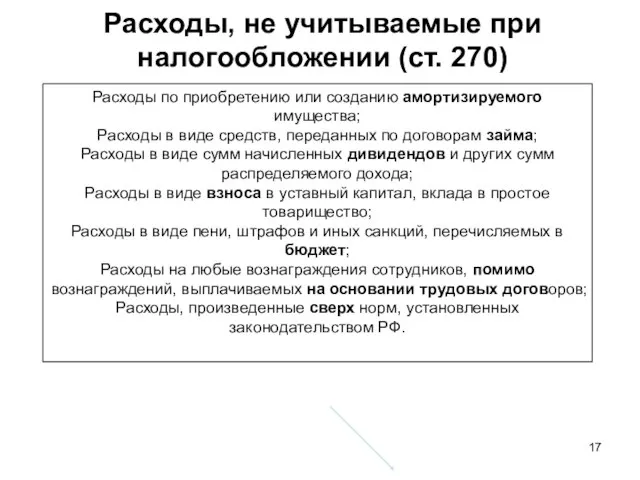

- 17. Расходы, не учитываемые при налогообложении (ст. 270) Расходы по приобретению или созданию амортизируемого имущества; Расходы в

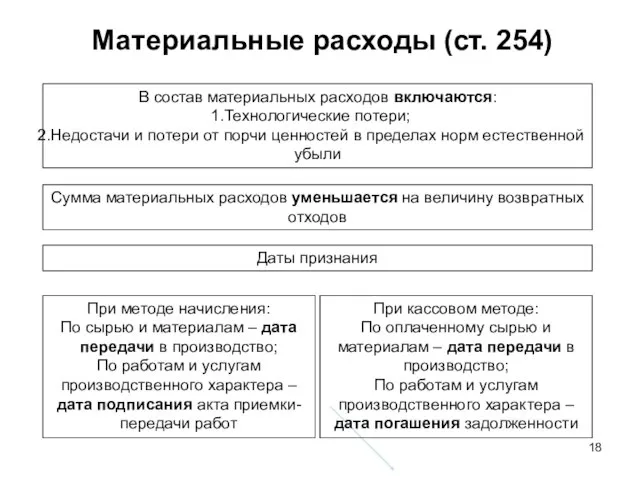

- 18. Материальные расходы (ст. 254) В состав материальных расходов включаются: Технологические потери; Недостачи и потери от порчи

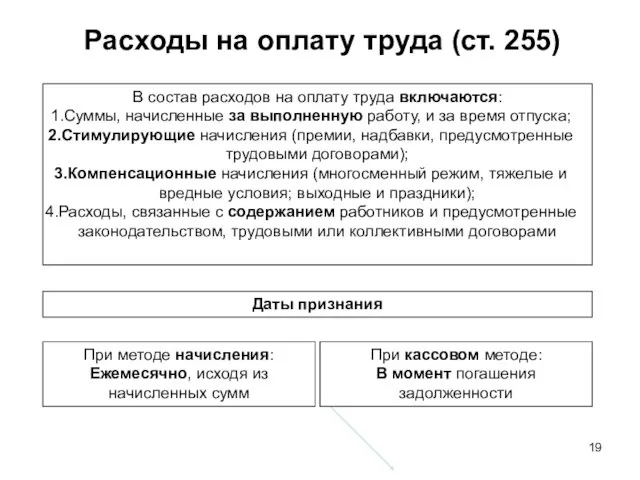

- 19. Расходы на оплату труда (ст. 255) В состав расходов на оплату труда включаются: Суммы, начисленные за

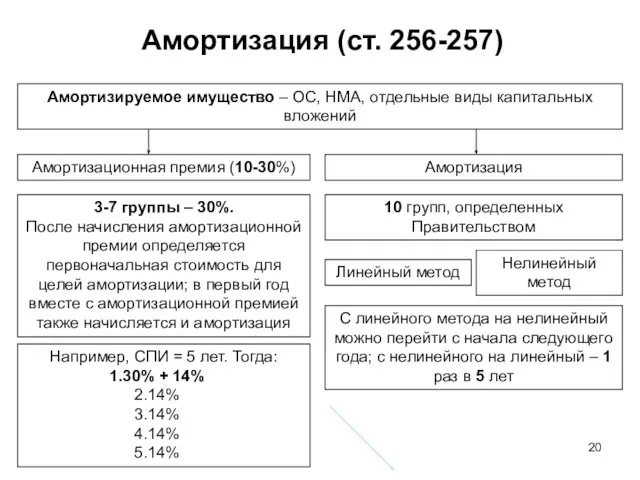

- 20. Амортизация (ст. 256-257) Амортизируемое имущество – ОС, НМА, отдельные виды капитальных вложений Например, СПИ = 5

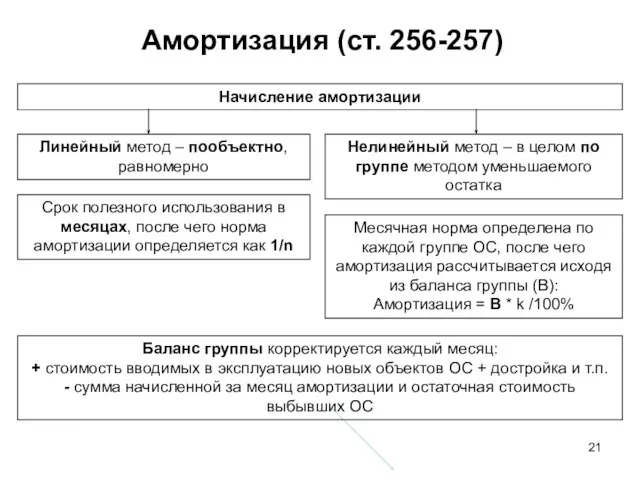

- 21. Амортизация (ст. 256-257) Начисление амортизации Линейный метод – пообъектно, равномерно Нелинейный метод – в целом по

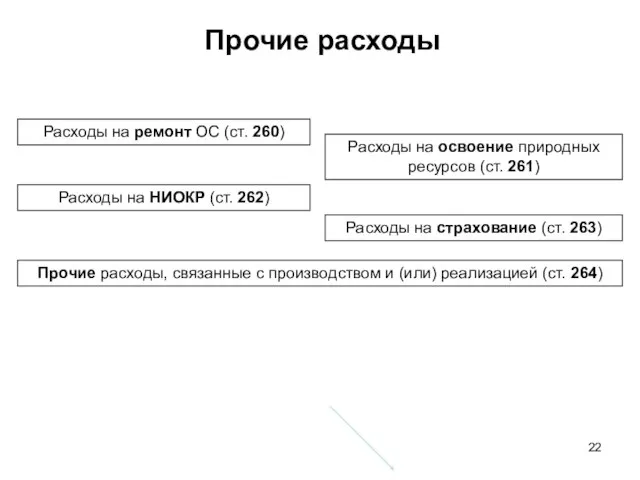

- 22. Прочие расходы Расходы на ремонт ОС (ст. 260) Расходы на освоение природных ресурсов (ст. 261) Расходы

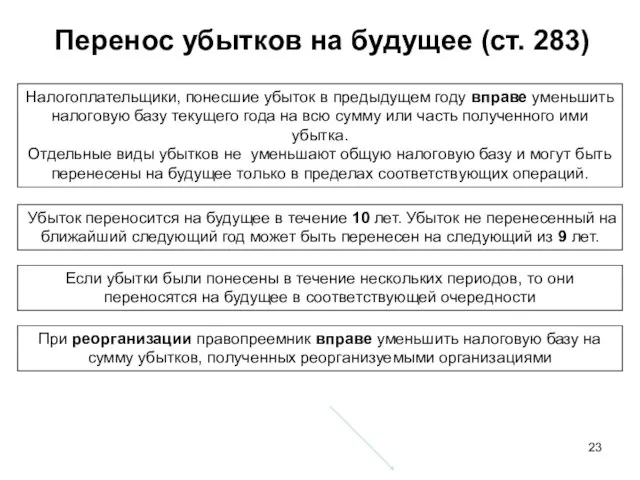

- 23. Перенос убытков на будущее (ст. 283) Налогоплательщики, понесшие убыток в предыдущем году вправе уменьшить налоговую базу

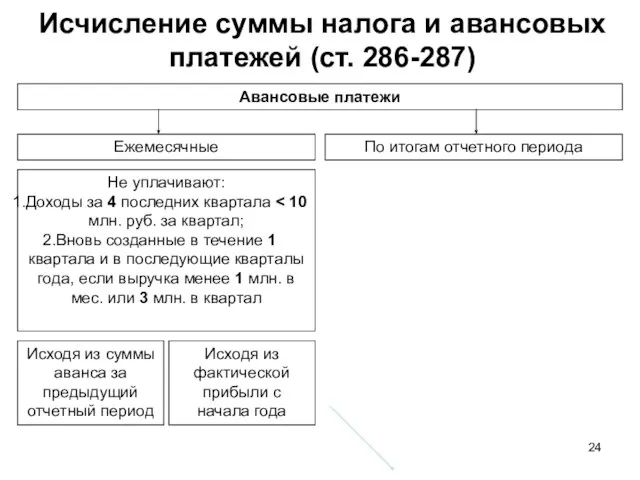

- 24. Исчисление суммы налога и авансовых платежей (ст. 286-287) Авансовые платежи Ежемесячные По итогам отчетного периода Не

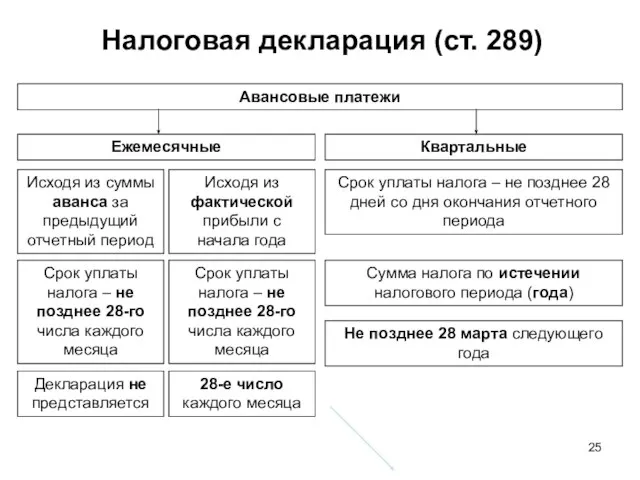

- 25. Налоговая декларация (ст. 289) Авансовые платежи Ежемесячные Квартальные Срок уплаты налога – не позднее 28-го числа

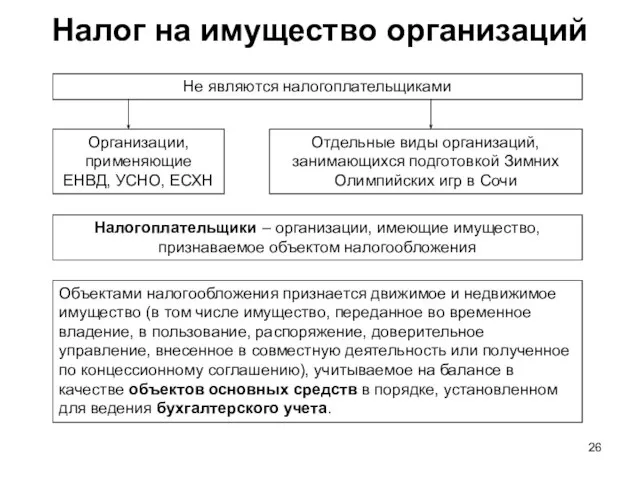

- 26. Налог на имущество организаций Не являются налогоплательщиками Организации, применяющие ЕНВД, УСНО, ЕСХН Отдельные виды организаций, занимающихся

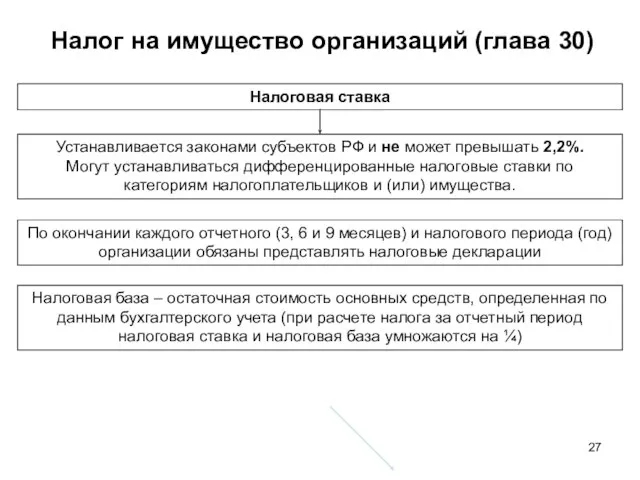

- 27. Налог на имущество организаций (глава 30) Налоговая ставка Устанавливается законами субъектов РФ и не может превышать

- 28. Транспортный налог (глава 28) Налогоплательщики - организации Рассчитывают налог самостоятельно Налогоплательщики – физические лица Налог исчисляется

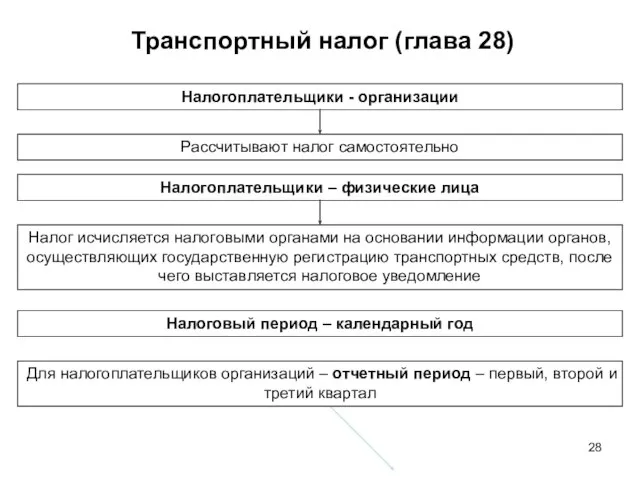

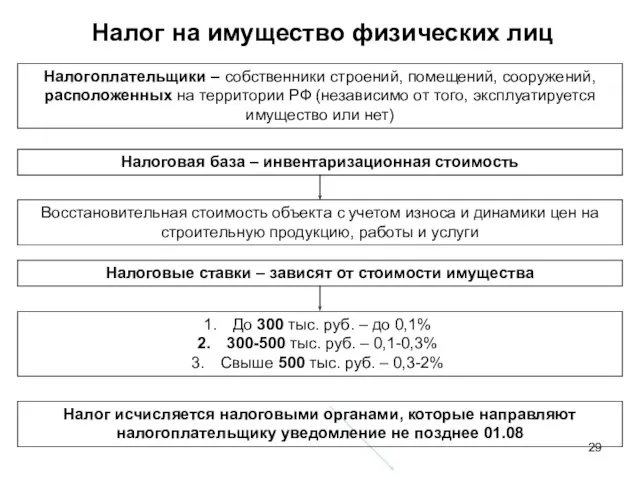

- 29. Налог на имущество физических лиц Налогоплательщики – собственники строений, помещений, сооружений, расположенных на территории РФ (независимо

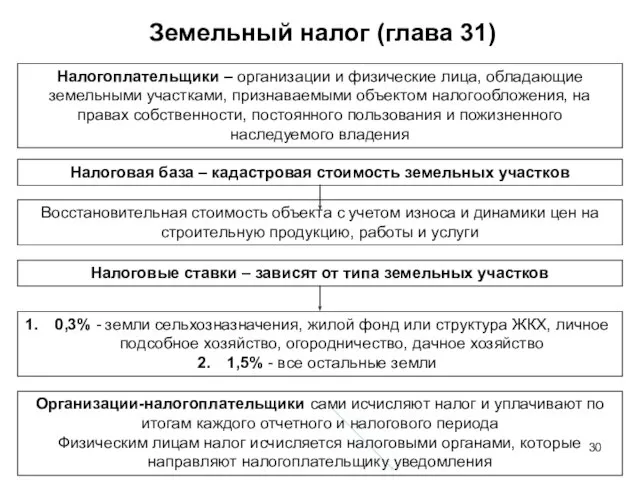

- 30. Земельный налог (глава 31) Налогоплательщики – организации и физические лица, обладающие земельными участками, признаваемыми объектом налогообложения,

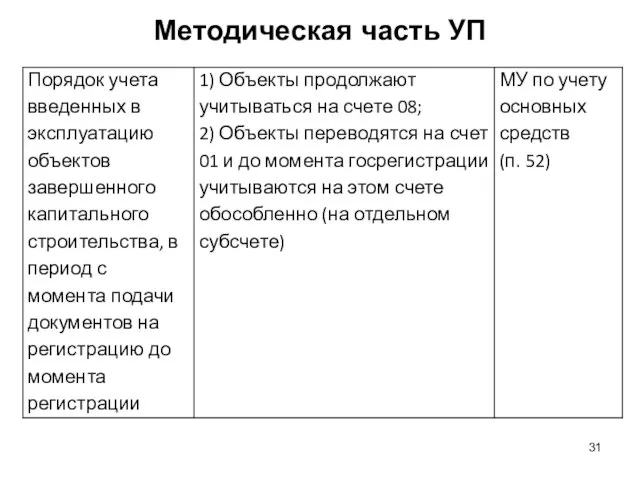

- 31. Методическая часть УП

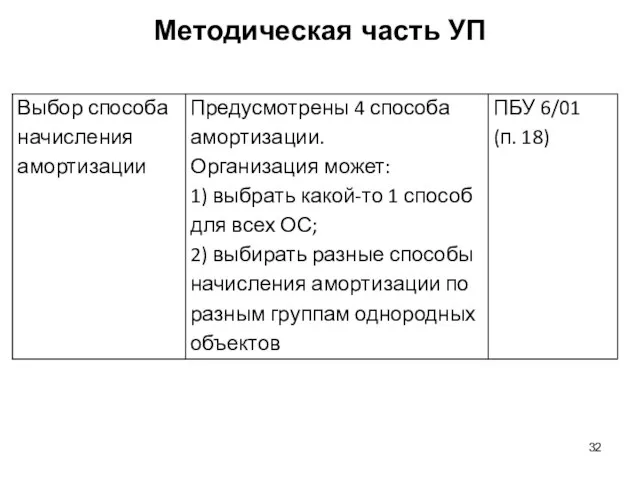

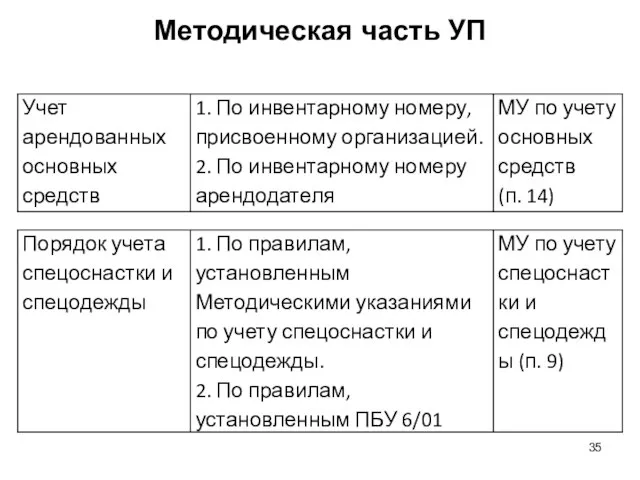

- 32. Методическая часть УП

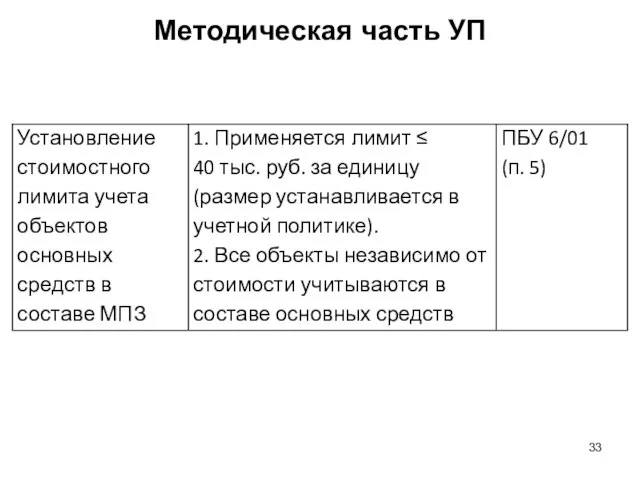

- 33. Методическая часть УП

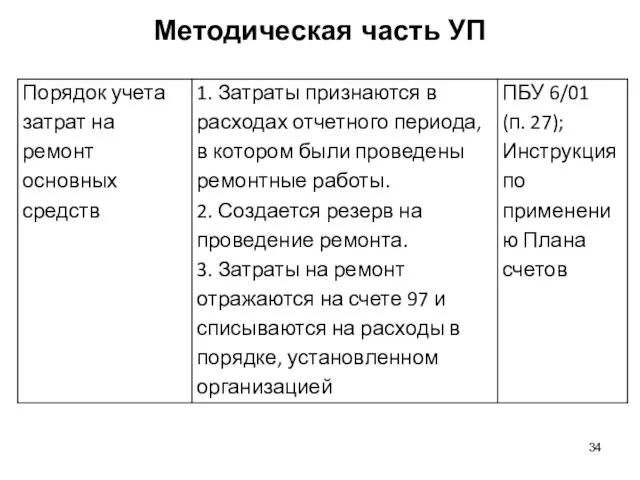

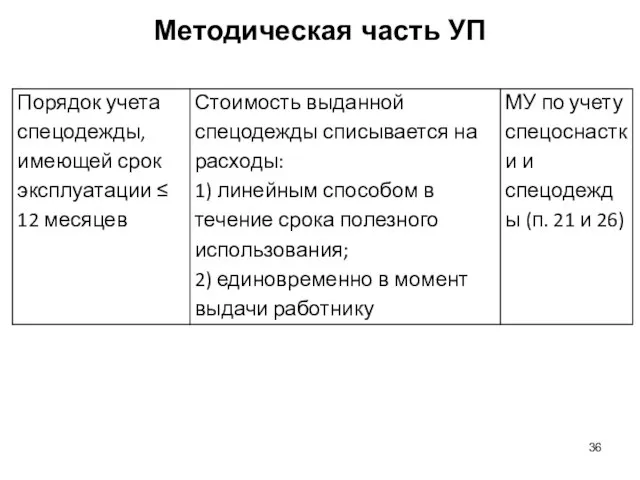

- 34. Методическая часть УП

- 35. Методическая часть УП

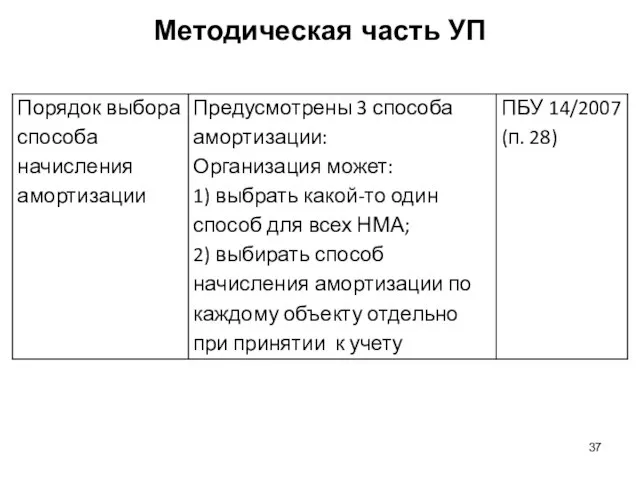

- 36. Методическая часть УП

- 37. Методическая часть УП

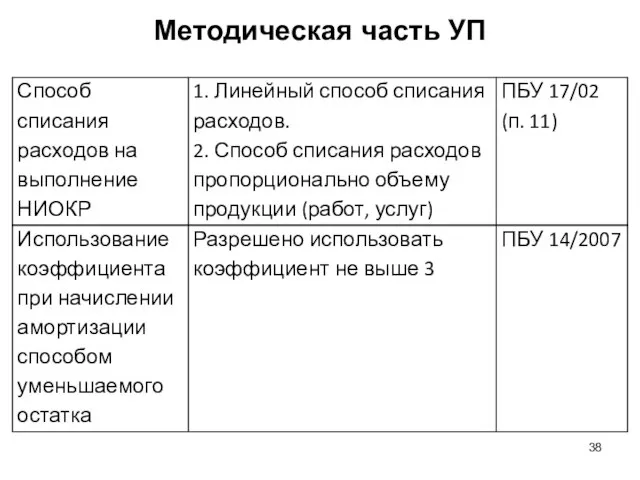

- 38. Методическая часть УП

- 40. Скачать презентацию

Поколение молодости REV 7-2014

Поколение молодости REV 7-2014 Взаимодействие агентов в многоагентных системах

Взаимодействие агентов в многоагентных системах ФАКТОГРАФИЧЕСКИЕ БАЗЫ ДАННЫХ НАЦИОНАЛЬНОЙ БИБЛИОТЕКИ БЕЛАРУСИ КАК ИСТОЧНИК ИНФОРМАЦИИ О НАЦИОНАЛЬНЫХ ОБЪЕКТАХ Кузьминич Т. Нац

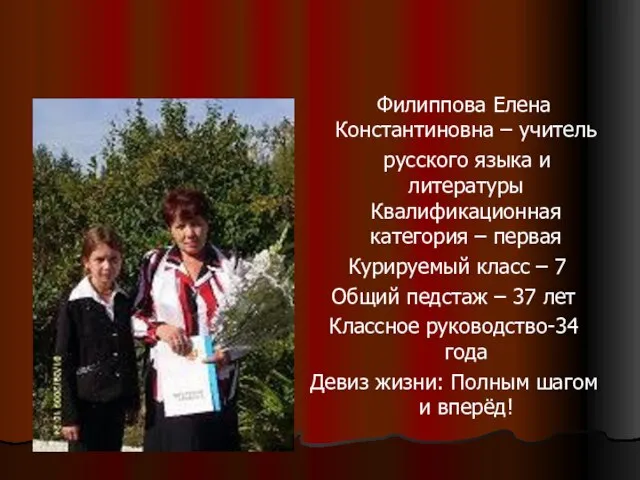

ФАКТОГРАФИЧЕСКИЕ БАЗЫ ДАННЫХ НАЦИОНАЛЬНОЙ БИБЛИОТЕКИ БЕЛАРУСИ КАК ИСТОЧНИК ИНФОРМАЦИИ О НАЦИОНАЛЬНЫХ ОБЪЕКТАХ Кузьминич Т. Нац Филиппова Елена Константиновна – учитель Филиппова Елена Константиновна – учитель русского языка и литературы Квалификационная

Филиппова Елена Константиновна – учитель Филиппова Елена Константиновна – учитель русского языка и литературы Квалификационная Новости недели. Новосибирск

Новости недели. Новосибирск Художники Сенгилеевского района

Художники Сенгилеевского района ПрезентацияРаздел 2.2

ПрезентацияРаздел 2.2 Международные модели управления персоналом

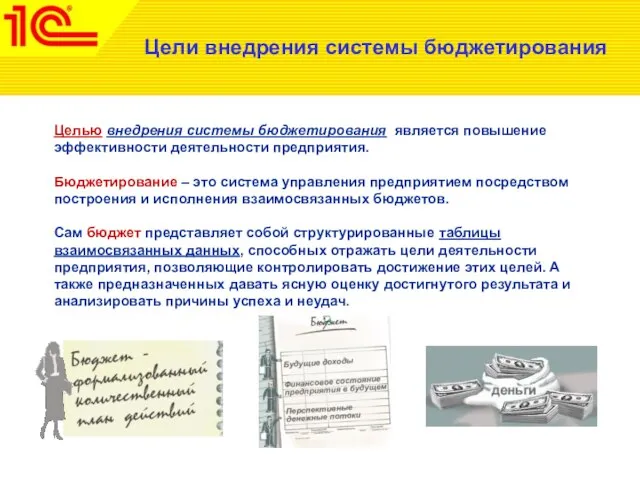

Международные модели управления персоналом Цели внедрения системы бюджетирования

Цели внедрения системы бюджетирования Деление плоскости на четыре части, в зарисовке

Деление плоскости на четыре части, в зарисовке Месторасположение сдаваемых в аренду зданий, находящихся по адресу: г. Москва, ул. Волгоградский проспект, д. 36

Месторасположение сдаваемых в аренду зданий, находящихся по адресу: г. Москва, ул. Волгоградский проспект, д. 36 Филимоновская игрушка. Фотоотчет

Филимоновская игрушка. Фотоотчет Фридрих Шиллер

Фридрих Шиллер Презентация на тему Особые экономические зоны стран мира

Презентация на тему Особые экономические зоны стран мира  Фотоэлектрические модули. (Лекция 5)

Фотоэлектрические модули. (Лекция 5) The Victorian Era 1837 -1901

The Victorian Era 1837 -1901 Династический кризис 1825 г. Выступление декабристов

Династический кризис 1825 г. Выступление декабристов ВЕЛИКАЯ ОТЕЧЕСТВЕННАЯ ВОЙНА СОВЕТСКОГО СОЮЗА.

ВЕЛИКАЯ ОТЕЧЕСТВЕННАЯ ВОЙНА СОВЕТСКОГО СОЮЗА. Электронное взаимодействие между организациями ислужбой занятости населения

Электронное взаимодействие между организациями ислужбой занятости населения Порядок подачи заявления о преступлении

Порядок подачи заявления о преступлении Избушка

Избушка Сказочный мир Шарля Перро

Сказочный мир Шарля Перро ПОП-АРТ

ПОП-АРТ Осенние поделки

Осенние поделки Управление эмоциями

Управление эмоциями КОТЕЛЬНАЯ 4 Х 15 МВт

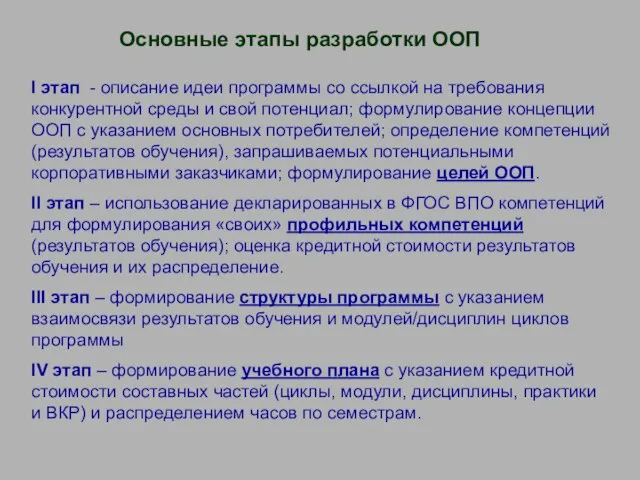

КОТЕЛЬНАЯ 4 Х 15 МВт Основные этапы разработки ООП

Основные этапы разработки ООП «Свирель серебряного века»

«Свирель серебряного века»