Содержание

- 2. 19 лет на рынке банковских услуг ОАО «НБД-Банк» основано в 1992 году в Нижнем Новгороде. Основная

- 3. НБД-Банк – банк эксперт в области развития бизнеса НБД-Банк разрабатывает и предлагает предпринимателям комплексные программы по

- 4. НБД-Банк участвует в различных программах, делающих кредиты более доступными для бизнеса В рамках действующего соглашения НБД-Банк

- 5. НБД-Банк реализует программу финансирования энергоэффективных проектов по программе Европейского банка реконструкции и развития (RUSEEF/ЕБРР)

- 6. ЦЕЛЬ КРЕДИТА Замена и модернизация неэффективного энергетического и технологического оборудования (печи, пресса, мешалки, металлообрабатывающие станки, сушильные

- 7. Установка систем учета потребления энергоресурсов Когенерация (автономное производства тепла и электричества) Переход на более эффективные энергетические

- 8. ТРЕБОВАНИЯ К ЗАЕМЩИКУ Частные компании с долей частной собственности не менее 51% Зарегистрированные и действующие в

- 9. ОСНОВНЫЕ ПАРАМЕТРЫ КРЕДИТА Валюта – рубли Максимальная сумма кредита 150 000 000 рублей Кредит/ кредитная линия

- 10. ПРЕИМУЩЕСТВА отсутствие необходимости «переводить» обороты (по большинству программ) отсутствие необходимости страховать предмет залога (по общему правилу)

- 11. ОСНОВНЫЕ ПОДХОДЫ ПРИ КРЕДИТОВАНИИ кредитуем действующий бизнес (на развитие, инвестиционные цели, текущие потребности) размер лимита кредитования

- 12. НБД-Банк в рамках соглашения с Европейским банком реконструкции и развития (ЕБРР) реализует программу содействия развитию торговли

- 13. ЦЕЛЬ КРЕДИТА финансирование оборотных средств либо инвестиционных проектов: - импорт и постимпортное финансирование, включая финансирование любых

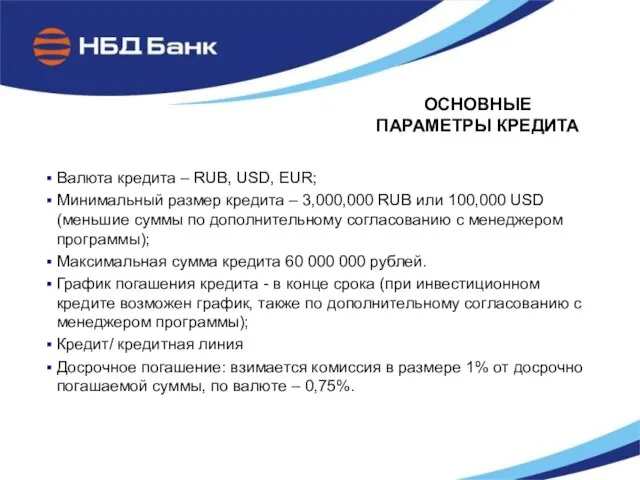

- 14. ОСНОВНЫЕ ПАРАМЕТРЫ КРЕДИТА Валюта кредита – RUB, USD, EUR; Минимальный размер кредита – 3,000,000 RUB или

- 15. ОСНОВНЫЕ ПАРАМЕТРЫ КРЕДИТА

- 17. Скачать презентацию

Презентация на тему Логика и ее свойства

Презентация на тему Логика и ее свойства Содоклад заместителя председателя Правительства Пермского края Цветова В.Ю. «Об итогах социально-экономического развития Очерск

Содоклад заместителя председателя Правительства Пермского края Цветова В.Ю. «Об итогах социально-экономического развития Очерск Основные предметы

Основные предметы Полимерные покрытия SSAB

Полимерные покрытия SSAB Медианализ и медиапланирование

Медианализ и медиапланирование Правила телефонного разговора

Правила телефонного разговора Тема: «Проводники и диэлектрики в электрическом поле»

Тема: «Проводники и диэлектрики в электрическом поле» Тема экспериментального проекта Сетевое взаимодействие как механизм уровневой интеграции непрерывного образования.

Тема экспериментального проекта Сетевое взаимодействие как механизм уровневой интеграции непрерывного образования. Когнитивные функции у больных после некардиохирургических вмешательств в условиях общей анестезии: профилактика и коррекция воз

Когнитивные функции у больных после некардиохирургических вмешательств в условиях общей анестезии: профилактика и коррекция воз Виды тестов для подготовки к ЕГЭ по русскому языку

Виды тестов для подготовки к ЕГЭ по русскому языку Лексические, грамматические и стилистические особенности в газетах

Лексические, грамматические и стилистические особенности в газетах Муниципальное образовательное учреждение ГИМНАЗИЯ-ИНТЕРНАТ №21 р.п. Кольцово Новосибирской области

Муниципальное образовательное учреждение ГИМНАЗИЯ-ИНТЕРНАТ №21 р.п. Кольцово Новосибирской области Трофимович Д. Н.Отношения Российской империи и среднеазиатских ханств (первая половина XIX в.)

Трофимович Д. Н.Отношения Российской империи и среднеазиатских ханств (первая половина XIX в.) Анализ и совершенствование организационной структуры предприятия

Анализ и совершенствование организационной структуры предприятия Світильник. Принципова схема

Світильник. Принципова схема Применение кислорода

Применение кислорода Сверление и зенкование

Сверление и зенкование Игровые технологиина уроках иностранного языка

Игровые технологиина уроках иностранного языка Переводчик в помощь

Переводчик в помощь Программа развития классного коллектива на 2011-2013 гг

Программа развития классного коллектива на 2011-2013 гг Музей-панорама«Бородинской битвы»в Москве

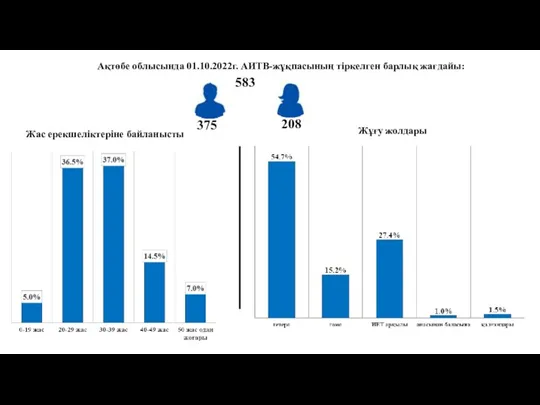

Музей-панорама«Бородинской битвы»в Москве эС на 01.10.22

эС на 01.10.22 Дополнительные платные услуги

Дополнительные платные услуги Презентация на тему Революционное народничество

Презентация на тему Революционное народничество  Балет - один из языков истории

Балет - один из языков истории ПЛАН РАБОТЫ НА 2009-2010 УЧ.ГОД

ПЛАН РАБОТЫ НА 2009-2010 УЧ.ГОД Необходимость, возможность и потребности в оценке качества образования

Необходимость, возможность и потребности в оценке качества образования Сюжетная композиция. Тема подвига. Иллюстрирование литературных произведений

Сюжетная композиция. Тема подвига. Иллюстрирование литературных произведений