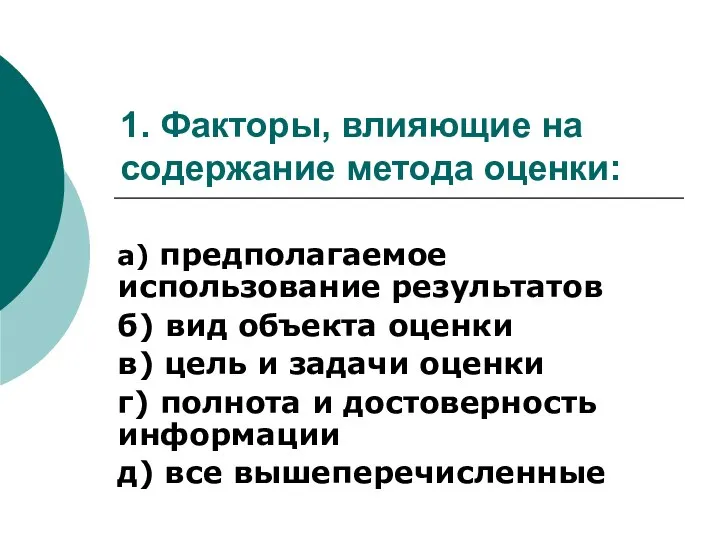

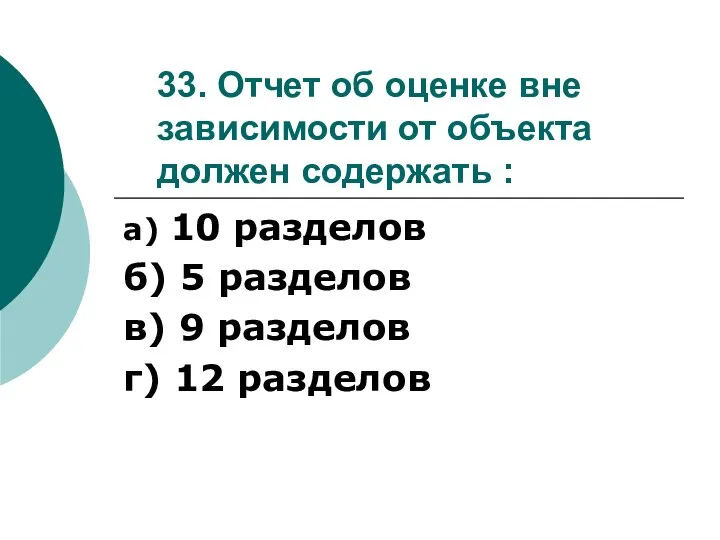

Слайд 21. Факторы, влияющие на содержание метода оценки:

а) предполагаемое использование результатов

б) вид объекта

оценки

в) цель и задачи оценки

г) полнота и достоверность информации

д) все вышеперечисленные

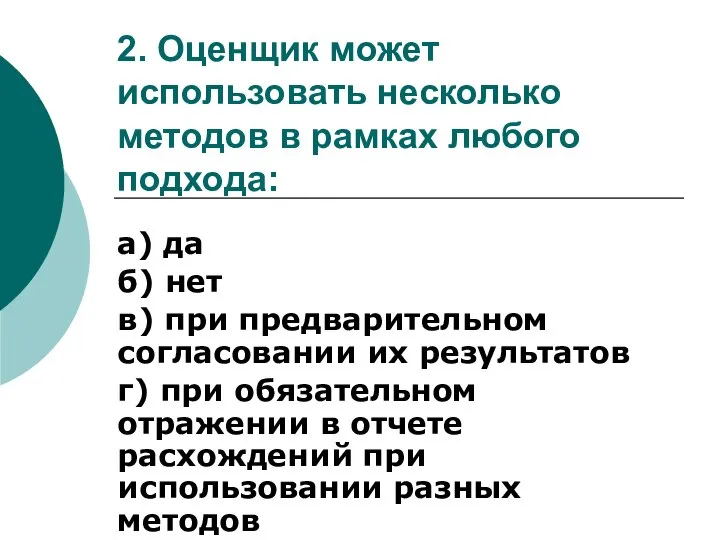

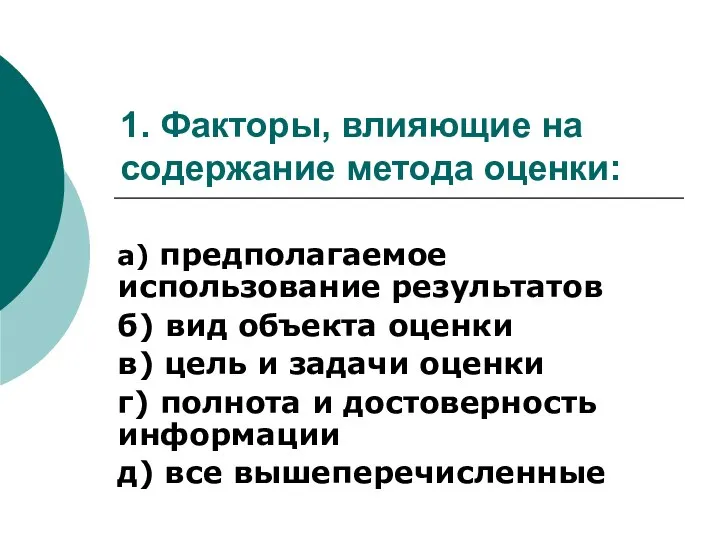

Слайд 32. Оценщик может использовать несколько методов в рамках любого подхода:

а) да

б) нет

в)

при предварительном согласовании их результатов

г) при обязательном отражении в отчете расхождений при использовании разных методов

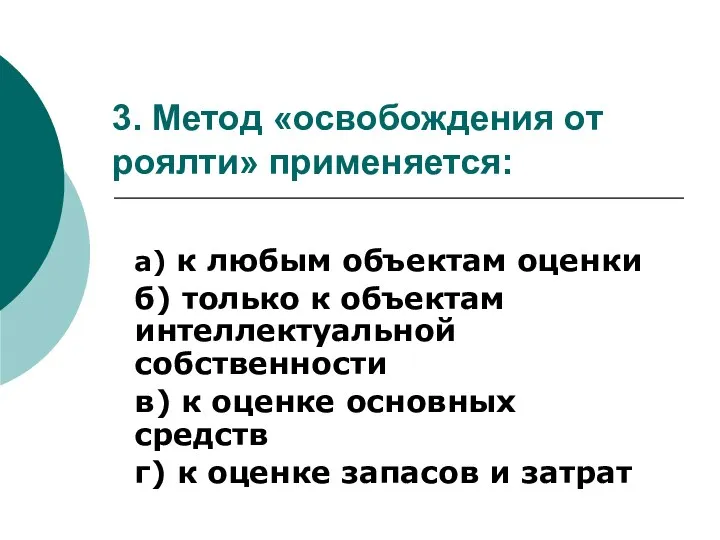

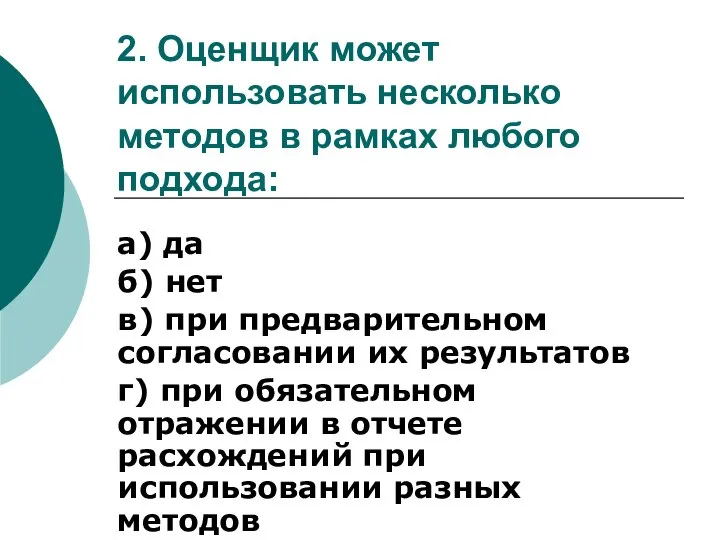

Слайд 43. Метод «освобождения от роялти» применяется:

а) к любым объектам оценки

б) только к

объектам интеллектуальной собственности

в) к оценке основных средств

г) к оценке запасов и затрат

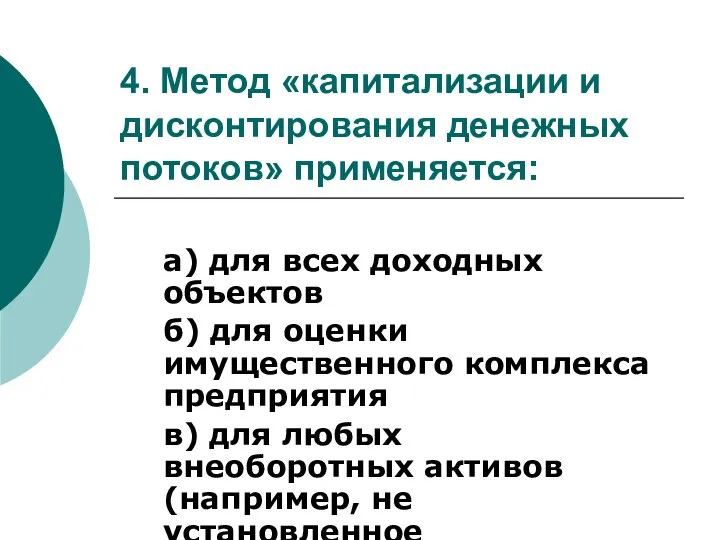

Слайд 54. Метод «капитализации и дисконтирования денежных потоков» применяется:

а) для всех доходных объектов

б)

для оценки имущественного комплекса предприятия

в) для любых внеоборотных активов (например, не установленное оборудование)

Слайд 65. Недостатками сравнительного подхода являются:

а) не учитывает доходность объекта оценки

б) не учитывает

будущие ожидания

в) труднодоступны используемые для расчета данные

г) все перечисленные

Слайд 76. Преимущества затратного подхода:

а) отражает реальную стоимость рыночных сделок

б) учитывает будущие ожидания

дохода

в) основывается на действующих на дату оценки величинах затрат

Слайд 87. Недостатками доходного подхода являются:

а) трудоемкий расчет прогнозных величин доходов и расходов

б)

нет учета будущих ожиданий состояния и доходности объекта оценки

в) необходим целый ряд поправок

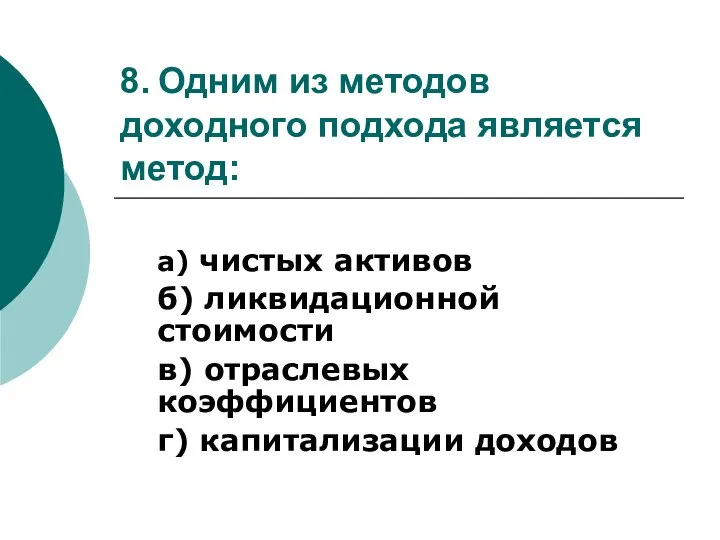

Слайд 98. Одним из методов доходного подхода является метод:

а) чистых активов

б) ликвидационной стоимости

в)

отраслевых коэффициентов

г) капитализации доходов

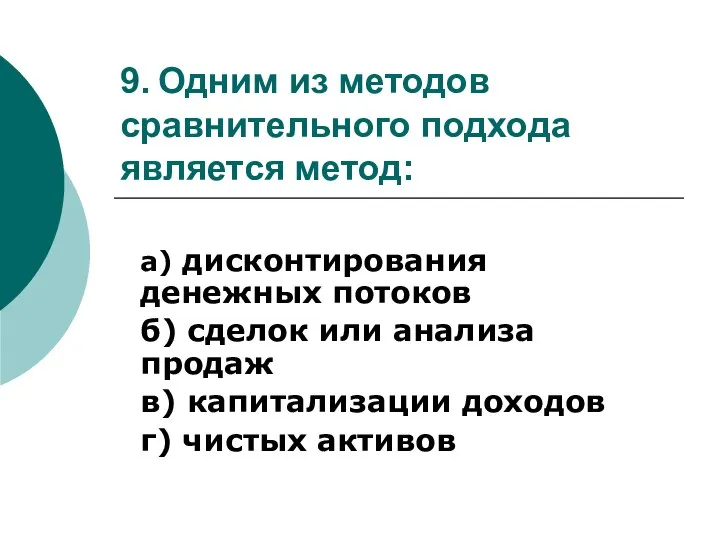

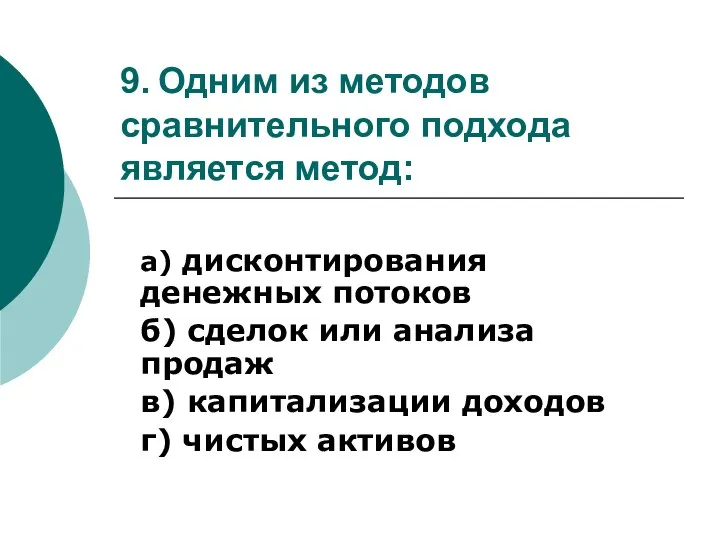

Слайд 109. Одним из методов сравнительного подхода является метод:

а) дисконтирования денежных потоков

б) сделок

или анализа продаж

в) капитализации доходов

г) чистых активов

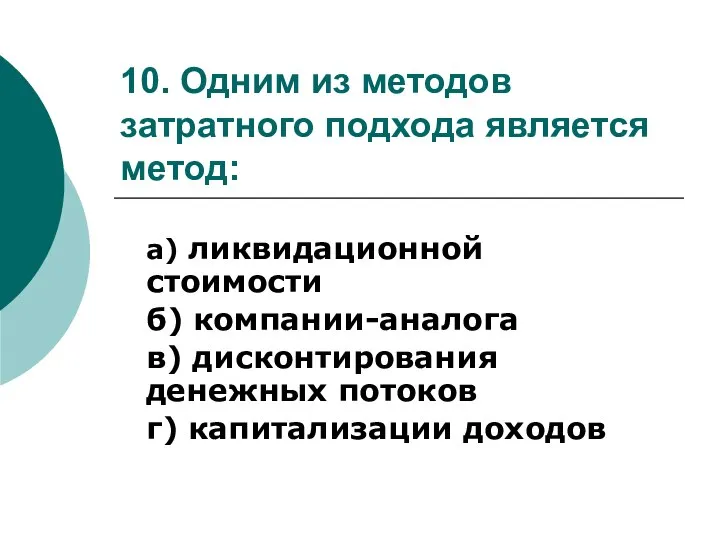

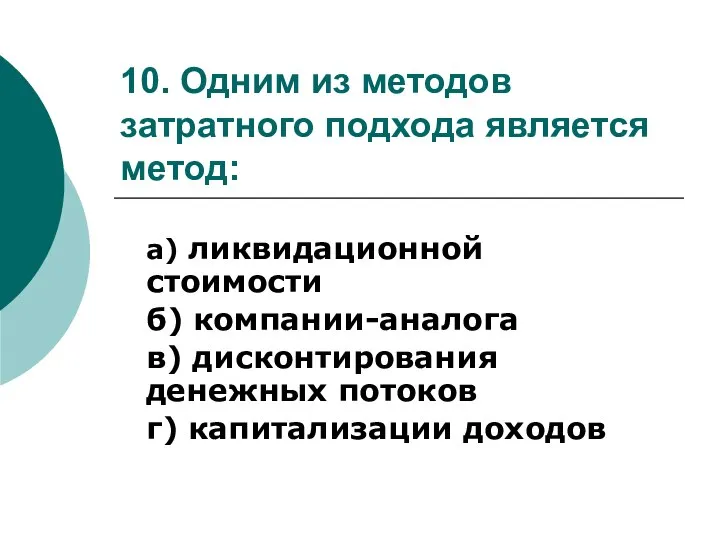

Слайд 1110. Одним из методов затратного подхода является метод:

а) ликвидационной стоимости

б) компании-аналога

в) дисконтирования

денежных потоков

г) капитализации доходов

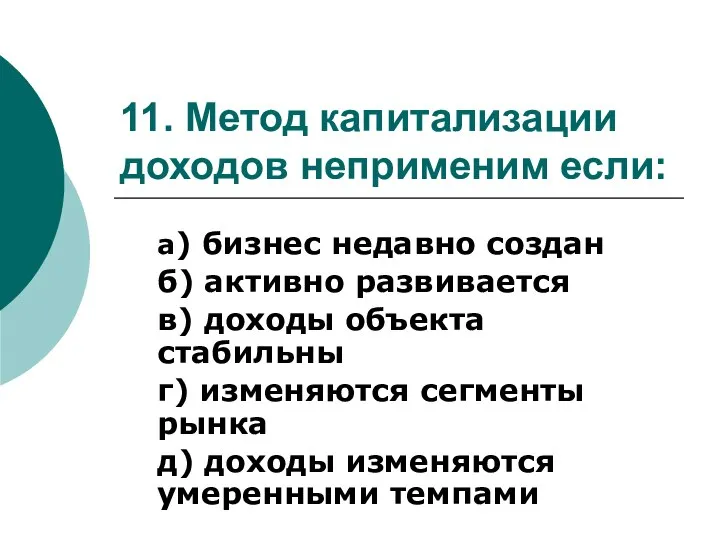

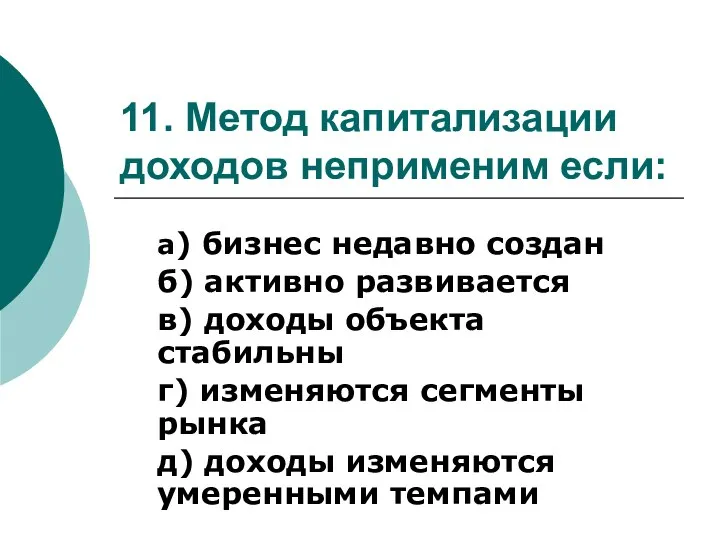

Слайд 1211. Метод капитализации доходов неприменим если:

а) бизнес недавно создан

б) активно развивается

в) доходы

объекта стабильны

г) изменяются сегменты рынка

д) доходы изменяются умеренными темпами

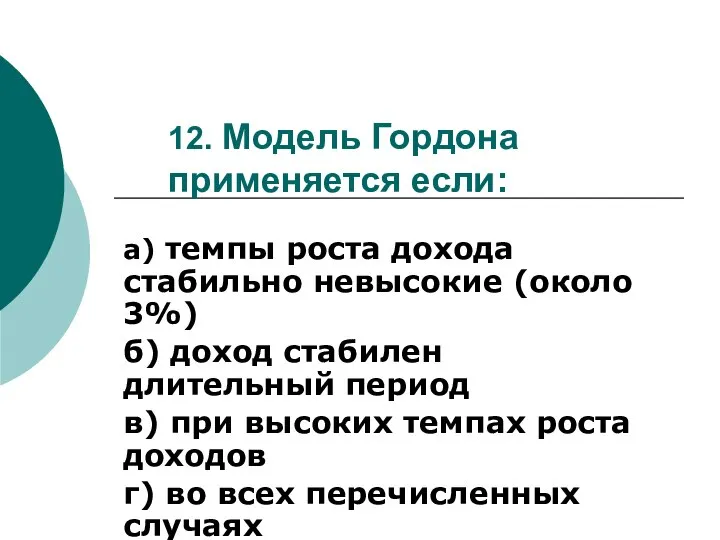

Слайд 1312. Модель Гордона применяется если:

а) темпы роста дохода стабильно невысокие (около 3%)

б)

доход стабилен длительный период

в) при высоких темпах роста доходов

г) во всех перечисленных случаях

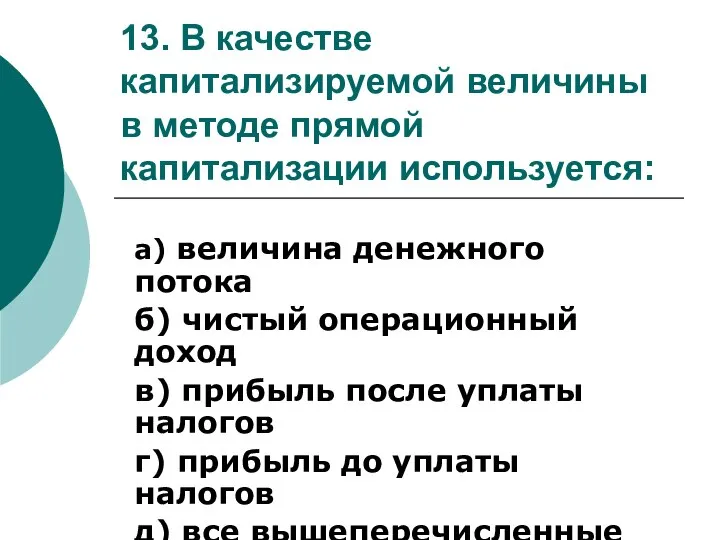

Слайд 1413. В качестве капитализируемой величины в методе прямой капитализации используется:

а) величина денежного

потока

б) чистый операционный доход

в) прибыль после уплаты налогов

г) прибыль до уплаты налогов

д) все вышеперечисленные

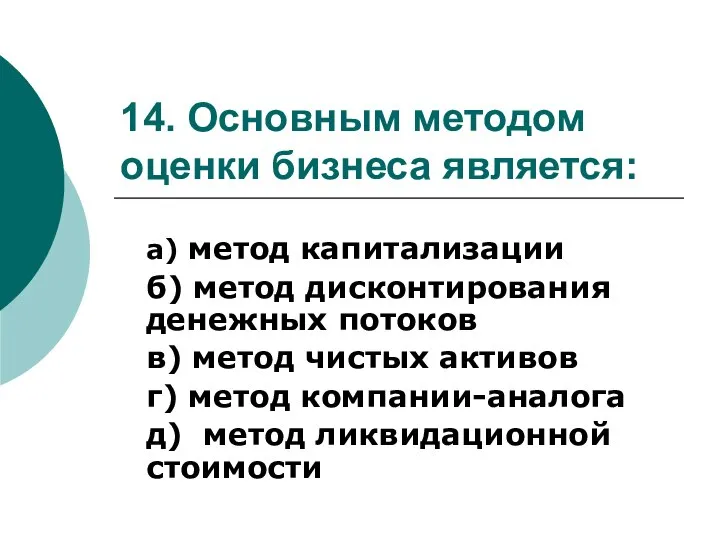

Слайд 1514. Основным методом оценки бизнеса является:

а) метод капитализации

б) метод дисконтирования денежных потоков

в)

метод чистых активов

г) метод компании-аналога

д) метод ликвидационной стоимости

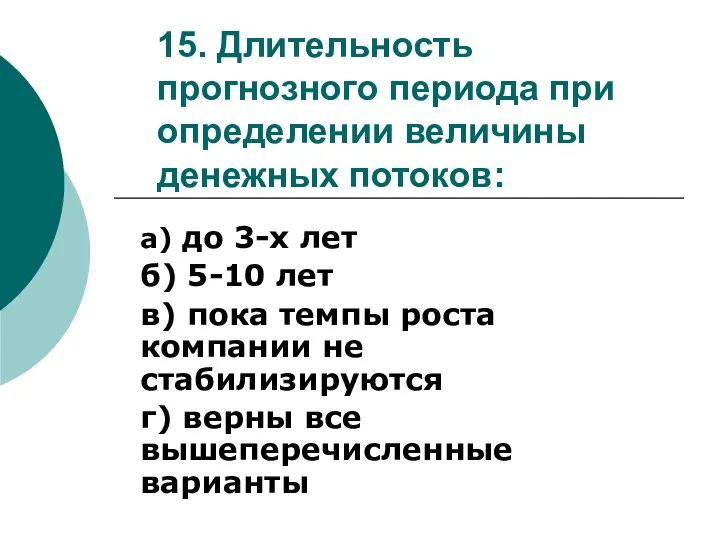

Слайд 1615. Длительность прогнозного периода при определении величины денежных потоков:

а) до 3-х лет

б)

5-10 лет

в) пока темпы роста компании не стабилизируются

г) верны все вышеперечисленные варианты

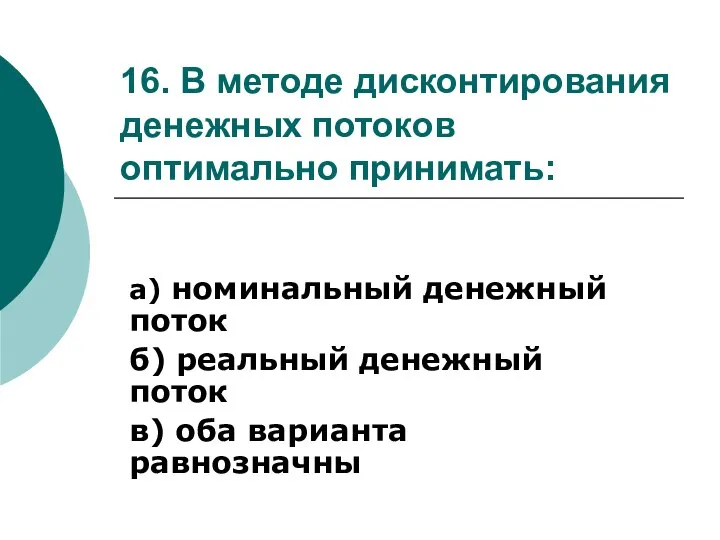

Слайд 1716. В методе дисконтирования денежных потоков оптимально принимать:

а) номинальный денежный поток

б) реальный

денежный поток

в) оба варианта равнозначны

Слайд 1817. Ставка дисконтирования это:

а) процентная ставка, используемая для перерасчета будущих потоков доходов

в величину сегодняшней стоимости

б) ставка дохода, требуемая инвесторами на вложенный капитал

в) оба утверждения верны

Слайд 1918. Мультипликатор - это:

а) соотношение между ценой продажи и какими-либо финансовыми показателями

б)

отраслевой коэффициент

в) величина, выраженная в натуральных показателях

Слайд 2019. Рыночная информация для целей оценки:

а) цены купли-продажи акций

б) информация о состоянии

отрасли

в) бухгалтерская и финансовая отчетность компании

г) все вышеперечисленное

Слайд 2120. Критерии отбора компаний-аналогов:

а) отраслевая принадлежность

б) величина компании

в) перспективы развития и финансовое

состояние

г) качество управления

д) все вышеперечисленное

Слайд 2221. К интервальным мультипликаторам относятся:

а) цена/выручка от реализации

б) цена/балансовая стоимость

в) цена/денежный поток

г)

цена/чистая стоимость активов

д) цена/дивидендные выплаты

Слайд 2322. Самые распространенные в оценочной деятельности мультипликаторы:

а) цена/балансовая стоимость

б) цена/дивидендные выплаты

в) цена/прибыль

г)

цена/чистая стоимость активов

д) цена/денежный поток

Слайд 2423. Процентные поправки в методе сделок рассчитываются:

а) независимым способом

б) интегральным способом

в) кумулятивным

способом

г) всеми вышеперечисленными

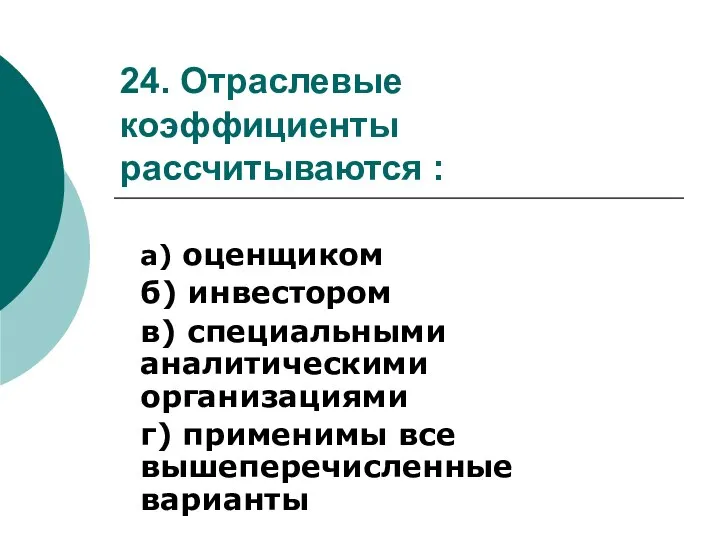

Слайд 2524. Отраслевые коэффициенты рассчитываются :

а) оценщиком

б) инвестором

в) специальными аналитическими организациями

г) применимы все

вышеперечисленные варианты

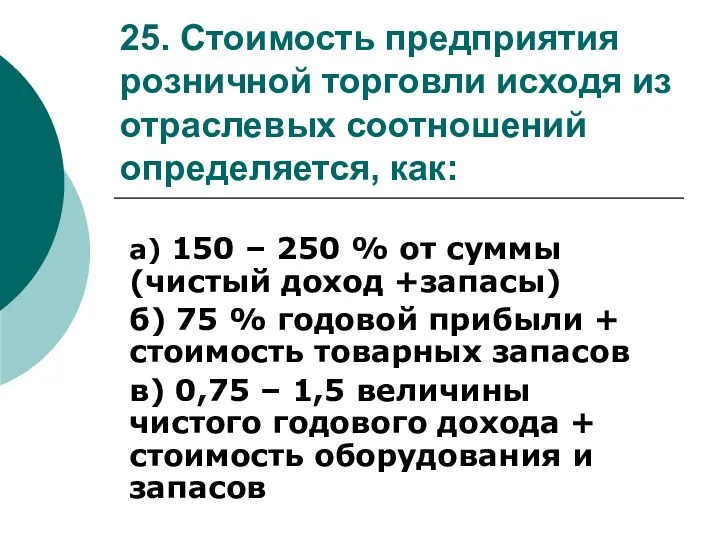

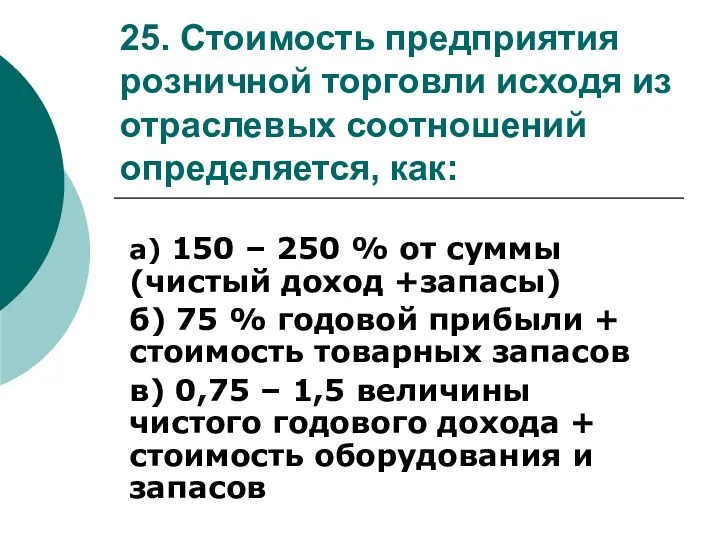

Слайд 2625. Стоимость предприятия розничной торговли исходя из отраслевых соотношений определяется, как:

а)

150 – 250 % от суммы (чистый доход +запасы)

б) 75 % годовой прибыли + стоимость товарных запасов

в) 0,75 – 1,5 величины чистого годового дохода + стоимость оборудования и запасов

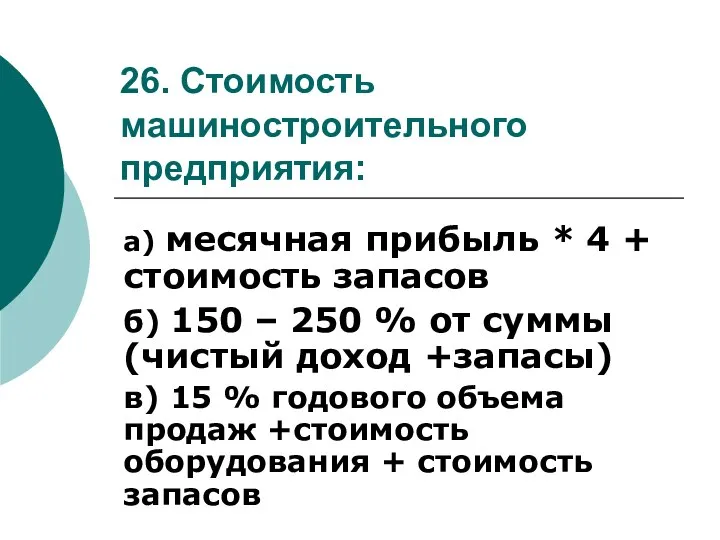

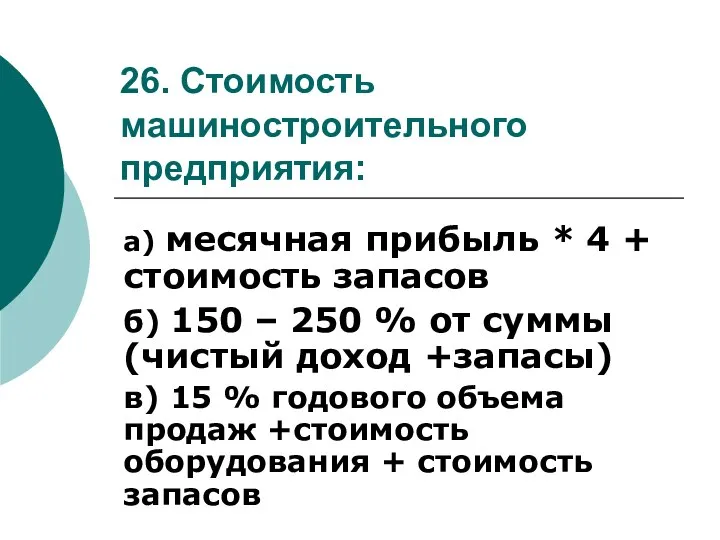

Слайд 2726. Стоимость машиностроительного предприятия:

а) месячная прибыль * 4 + стоимость запасов

б) 150

– 250 % от суммы (чистый доход +запасы)

в) 15 % годового объема продаж +стоимость оборудования + стоимость запасов

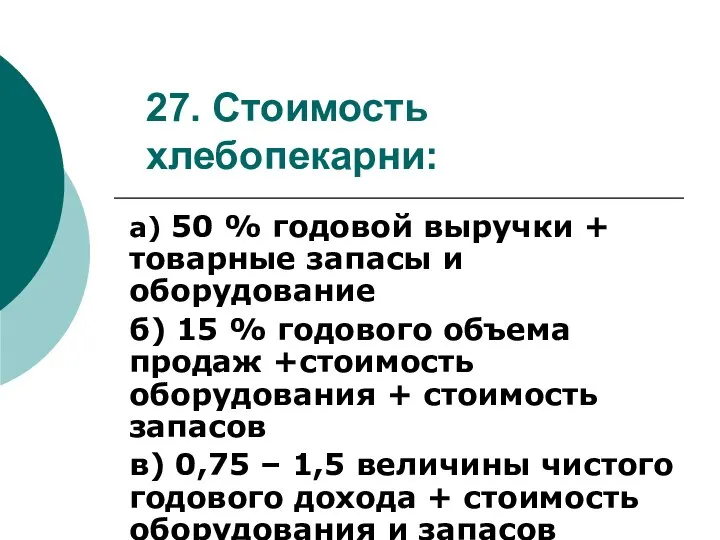

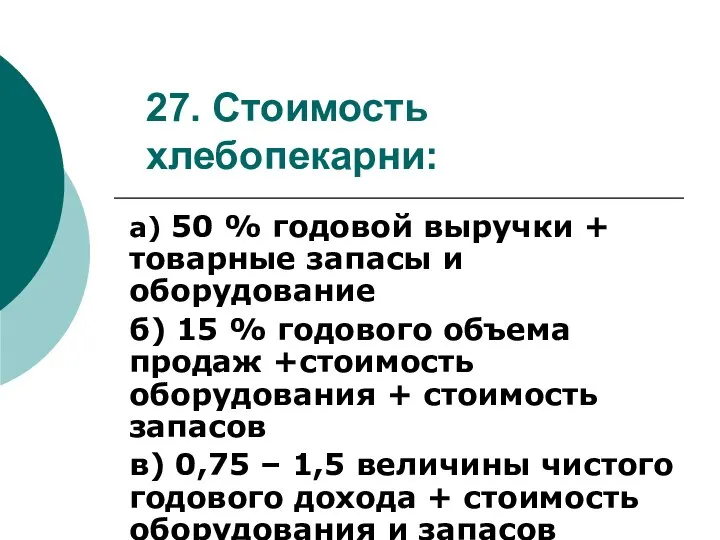

Слайд 2827. Стоимость хлебопекарни:

а) 50 % годовой выручки + товарные запасы и оборудование

б)

15 % годового объема продаж +стоимость оборудования + стоимость запасов

в) 0,75 – 1,5 величины чистого годового дохода + стоимость оборудования и запасов

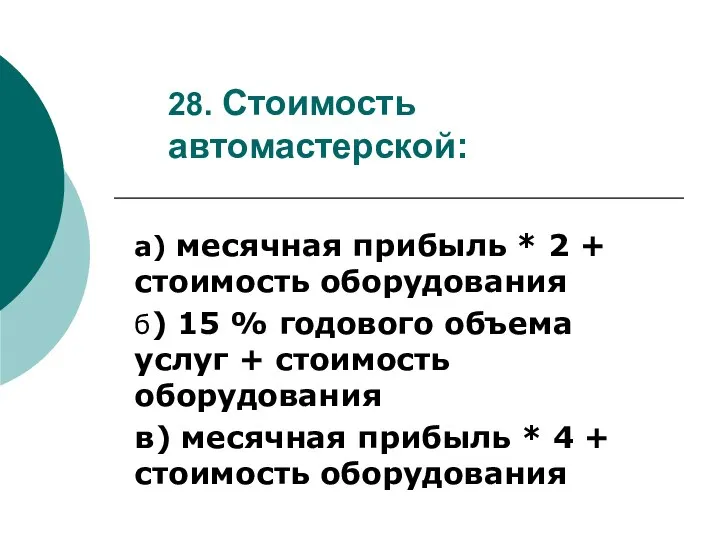

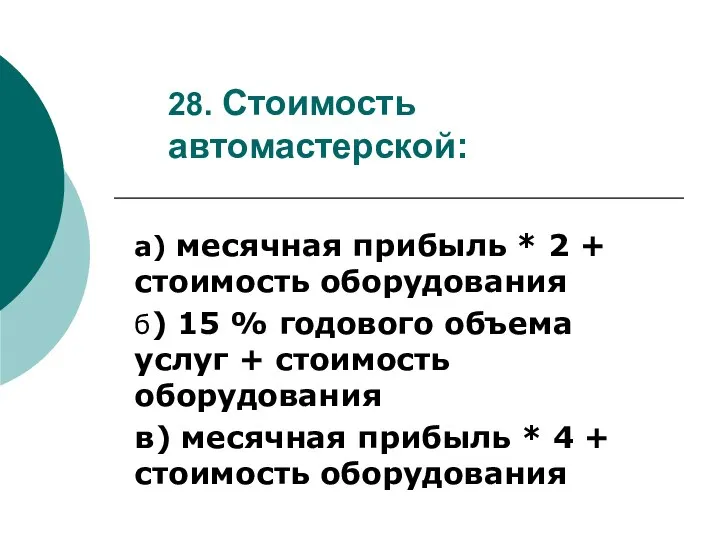

Слайд 2928. Стоимость автомастерской:

а) месячная прибыль * 2 + стоимость оборудования

б) 15 %

годового объема услуг + стоимость оборудования

в) месячная прибыль * 4 + стоимость оборудования

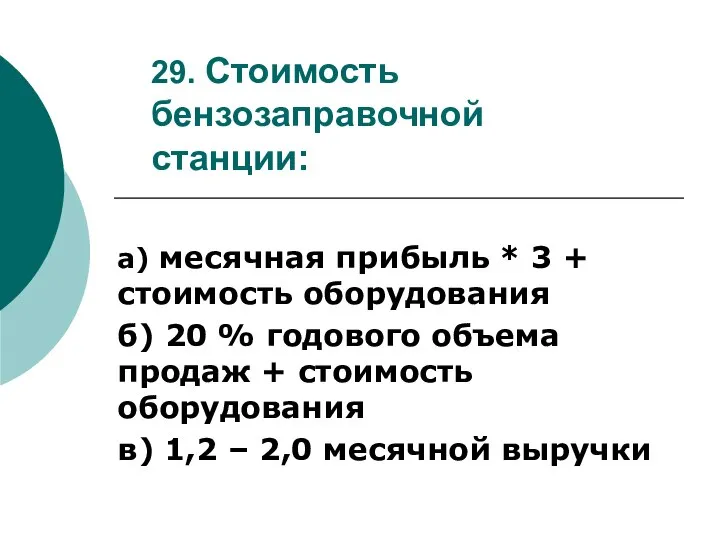

Слайд 3029. Стоимость бензозаправочной станции:

а) месячная прибыль * 3 + стоимость оборудования

б) 20

% годового объема продаж + стоимость оборудования

в) 1,2 – 2,0 месячной выручки

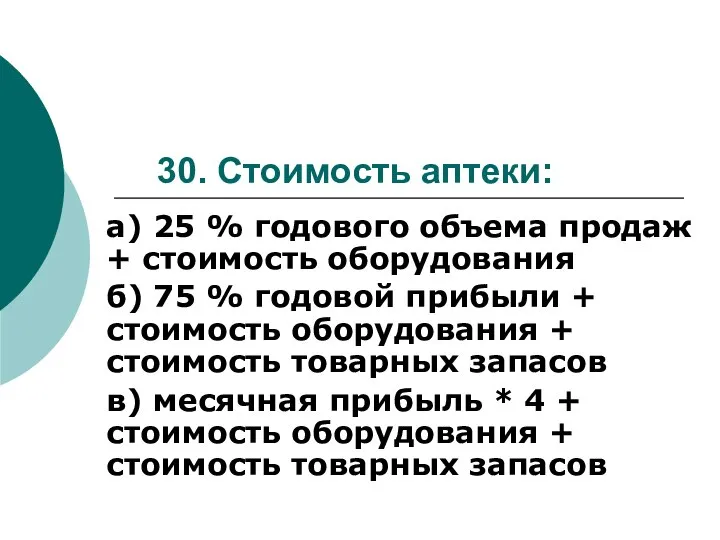

Слайд 3130. Стоимость аптеки:

а) 25 % годового объема продаж + стоимость оборудования

б)

75 % годовой прибыли + стоимость оборудования + стоимость товарных запасов

в) месячная прибыль * 4 + стоимость оборудования + стоимость товарных запасов

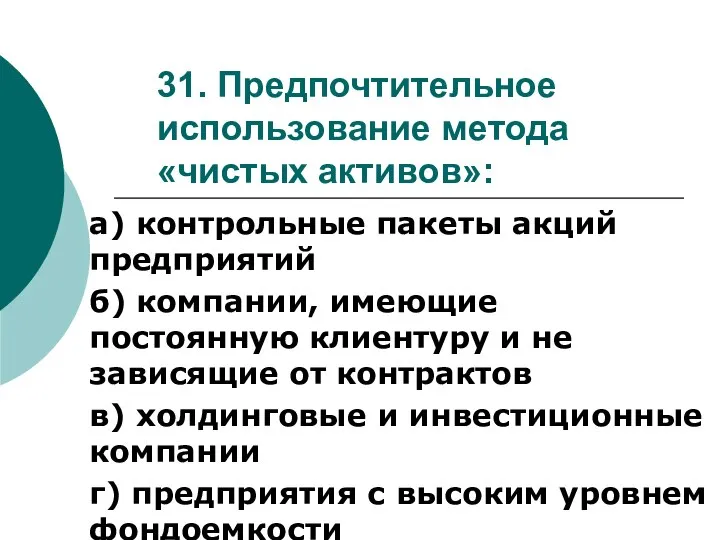

Слайд 3231. Предпочтительное использование метода «чистых активов»:

а) контрольные пакеты акций предприятий

б) компании,

имеющие постоянную клиентуру и не зависящие от контрактов

в) холдинговые и инвестиционные компании

г) предприятия с высоким уровнем фондоемкости

Слайд 3332. Виды ликвидационной стоимости предприятий :

а) упорядоченная

б) принудительная

в) стоимость прекращения

существования

активов

г) все вышеперечисленные

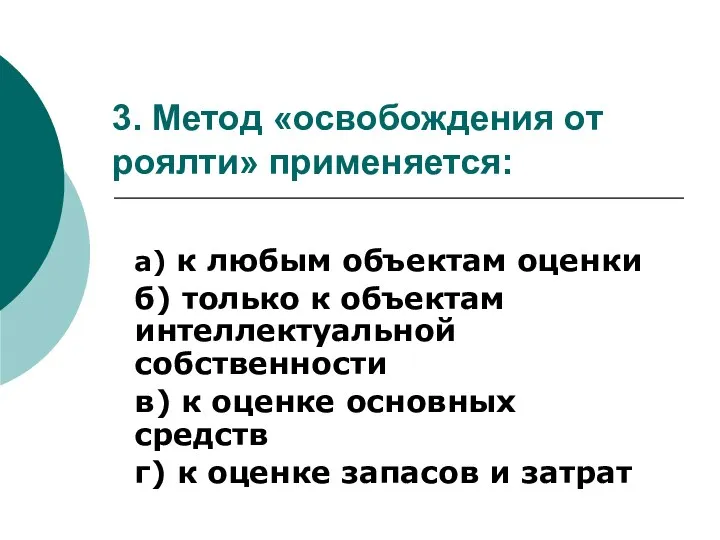

Слайд 3433. Отчет об оценке вне зависимости от объекта должен содержать :

а) 10

разделов

б) 5 разделов

в) 9 разделов

г) 12 разделов

загадки про транспорт

загадки про транспорт Court of Justice

Court of Justice Межотраслевые комплексы. Чёрная и цветная металлургия России

Межотраслевые комплексы. Чёрная и цветная металлургия России Биография Осип Эмильевич Мандельштам (1891- 1938)

Биография Осип Эмильевич Мандельштам (1891- 1938) Дорогие родители! А Ваш ребенок уже танцует?

Дорогие родители! А Ваш ребенок уже танцует? Модуль действительного числа

Модуль действительного числа Садово-парковое искусство

Садово-парковое искусство  Аннотация

Аннотация Мотивация

Мотивация Исследование параметров конвективновихревой солнечно-ветровой энергоустановки для автономного энергоснабжения

Исследование параметров конвективновихревой солнечно-ветровой энергоустановки для автономного энергоснабжения Конструктивизм

Конструктивизм 1

1 Российская школа: оптимистическая модернизация

Российская школа: оптимистическая модернизация Наследие Кирилла и Мефодия. День славянской письменности и культуры

Наследие Кирилла и Мефодия. День славянской письменности и культуры Презентация "Русский праздничный крестьянский костюм" - скачать презентации по МХК

Презентация "Русский праздничный крестьянский костюм" - скачать презентации по МХК Звук [Р]

Звук [Р] Презентация компании ВелоДрайв

Презентация компании ВелоДрайв Преодоление страха перед медицинскими манипуляциями

Преодоление страха перед медицинскими манипуляциями Электронные таблицыExcel 2003

Электронные таблицыExcel 2003 Отношения между понятиями

Отношения между понятиями ПРОИЗВОДСТВО

ПРОИЗВОДСТВО Несовершеннолетние преступники

Несовершеннолетние преступники План характеристики океана

План характеристики океана Итоги реализации проекта «Комплекс инициатив БФ “Дроп ин Центр” в сфере профилактики ВИЧ/СПИД среди уязвимых к инфекционным за

Итоги реализации проекта «Комплекс инициатив БФ “Дроп ин Центр” в сфере профилактики ВИЧ/СПИД среди уязвимых к инфекционным за Викторина по книгам Кейт ДиКамилло

Викторина по книгам Кейт ДиКамилло Технология саморазвивающего обучения

Технология саморазвивающего обучения Агрегатные состояния вещества. Строение твердых, жидких и газообразных тел

Агрегатные состояния вещества. Строение твердых, жидких и газообразных тел Конституция РФ

Конституция РФ