Повышение эффективности накопительной составляющей пенсионной системы(предложения Экспертного совета)

- Главная

- Разное

- Повышение эффективности накопительной составляющей пенсионной системы(предложения Экспертного совета)

Содержание

- 2. Главным вопросом нынешнего этапа реформирования пенсионной системы России является сбалансированное развитие двух принципов построения пенсионной системы

- 3. По накопленным средствам: Всего 1843.9 млрд. руб. в том числе Накопительная часть трудовой пенсии 1252,7 млрд.

- 4. НПФ Пенсионные резервы Пенсионные накопления ПФР Передано в ДУ (ВЭБ и ЧУК) Во временном размещении На

- 5. Max – 113% Средняя -94,6% 66,7% 31,2% Накопленная доходность за 5 лет (2005 – 2009 г.г.)

- 6. Взносы 2002 – 2010 гг (68,4%) Инвестиционный доход (с 2004 г - в НПФ) Компенсация инфляции

- 7. Предложения Экспертного совета охватывают следующий комплекс вопросов: Организация выплат накопительных пенсий. Уточнение организационно-правового статуса НПФ. Повышение

- 8. Организация выплат накопительных пенсий Необходимо законодательное урегулирование организации финансирования выплат накопительных пенсий. Законодательство должно предусматривать для

- 9. Уточнение организационно-правового статуса НПФ Существующий статус НПФ создает ряд проблем, препятствующих дальнейшему развитию отрасли: нечеткое закрепление

- 10. Решение проблем, связываемых со статусом НПФ как некоммерческой организации, возможно путем совершенствования организационно-правовой формы НПФ при

- 11. Основной задачей укрепления накопительной составляющей обязательного пенсионного страхования остается повышение эффективности инвестирования пенсионных накоплений. Среди способов

- 12. Либерализация ограничений при инвестировании пенсионных накоплений Либерализация ограничений в краткосрочном аспекте означает: Сближение правил инвестирования пенсионных

- 13. Переход к стандарту «разумного лица» Стандарт разумного лица направлен на обеспечение того, чтобы стороны, ответственные за

- 14. Для соответствия стандарту разумного лица НПФ должен иметь: стратегию и работоспособные системы риск-менеджмента, четкое понимание важных

- 15. Особое внимание при внедрении стандарта разумного лица должно уделяться организации инвестирования, при котором также требуется хорошо

- 16. Используемые для оценки активов пенсионного фонда методологии должны быть прозрачными для руководящего органа пенсионного фонда и

- 17. Первый этап: Сближение подходов и, в конечном счете, консолидация регулирования и надзора в сфере обязательного пенсионного

- 18. Вопросы инвестиционного выбора и ограничения рискованности инвестиций застрахованных лиц НПФ, как минимум, обязан предлагать застрахованным лицам

- 19. Обеспечение сохранности пенсионных накоплений и механизмы компенсации возможных потерь Принципы сохранности (надежности) и доходности при инвестировании

- 20. Для обеспечения исполнения обязательств перед застрахованными лицами по выплате накопительной пенсии из НПФ предлагается двухуровневый механизм

- 21. В целях корректного определения объема гарантированных пенсионных прав застрахованного лица по ОПС организация учета пенсионных накоплений

- 23. Скачать презентацию

Слайд 2Главным вопросом нынешнего этапа реформирования пенсионной системы России является сбалансированное развитие двух

Главным вопросом нынешнего этапа реформирования пенсионной системы России является сбалансированное развитие двух

Экспертный совет считает, что основной проблемой современной пенсионной системы является не недостаточность средств на финансирование пенсий, а их неэффективное использование.

При разработке предложений по модернизации пенсионной системы Совет исходил из предпосылки сохранения обязательного характера накопительного компонента пенсионной системы в существующих объемах, наличие которого обеспечивает решение следующих вопросов:

диверсификации рисков развития пенсионной системы, в том числе и демографических;

обеспечение прямой зависимости размера будущей пенсии от заработка работающего;

снижение нагрузки на распределительную составляющую пенсионной системы.

Введение

Слайд 3По накопленным средствам:

Всего 1843.9 млрд. руб.

в том числе

Накопительная часть трудовой пенсии 1252,7 млрд.

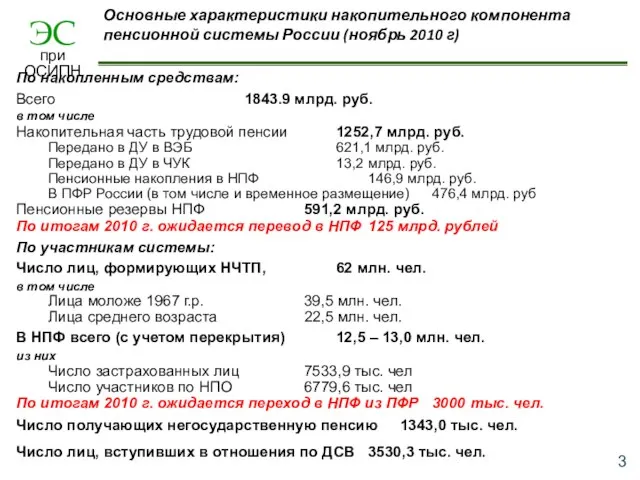

По накопленным средствам:

Всего 1843.9 млрд. руб.

в том числе

Накопительная часть трудовой пенсии 1252,7 млрд.

Передано в ДУ в ВЭБ 621,1 млрд. руб.

Передано в ДУ в ЧУК 13,2 млрд. руб.

Пенсионные накопления в НПФ 146,9 млрд. руб.

В ПФР России (в том числе и временное размещение) 476,4 млрд. руб

Пенсионные резервы НПФ 591,2 млрд. руб.

По итогам 2010 г. ожидается перевод в НПФ 125 млрд. рублей

По участникам системы:

Число лиц, формирующих НЧТП, 62 млн. чел.

в том числе

Лица моложе 1967 г.р. 39,5 млн. чел.

Лица среднего возраста 22,5 млн. чел.

В НПФ всего (с учетом перекрытия) 12,5 – 13,0 млн. чел.

из них

Число застрахованных лиц 7533,9 тыс. чел

Число участников по НПО 6779,6 тыс. чел

По итогам 2010 г. ожидается переход в НПФ из ПФР 3000 тыс. чел.

Число получающих негосударственную пенсию 1343,0 тыс. чел.

Число лиц, вступивших в отношения по ДСВ 3530,3 тыс. чел.

Основные характеристики накопительного компонента пенсионной системы России (ноябрь 2010 г)

Слайд 4НПФ

Пенсионные резервы

Пенсионные накопления

ПФР

Передано в ДУ (ВЭБ и ЧУК)

Во временном размещении

На счетах ПФР

764112,1

1843900

1617441.8

1223465,4

972455,3

Динамика

НПФ

Пенсионные резервы

Пенсионные накопления

ПФР

Передано в ДУ (ВЭБ и ЧУК)

Во временном размещении

На счетах ПФР

764112,1

1843900

1617441.8

1223465,4

972455,3

Динамика

Слайд 5Max – 113%

Средняя -94,6%

66,7%

31,2%

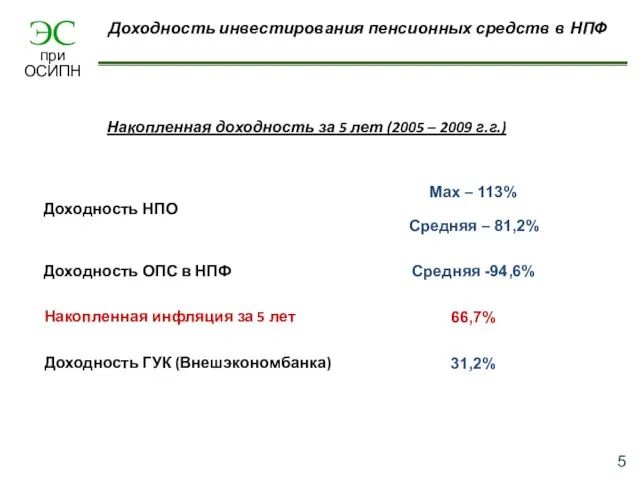

Накопленная доходность за 5 лет (2005

Max – 113%

Средняя -94,6%

66,7%

31,2%

Накопленная доходность за 5 лет (2005

Доходность НПО

Средняя – 81,2%

Доходность ОПС в НПФ

Накопленная инфляция за 5 лет

Доходность ГУК (Внешэкономбанка)

Доходность инвестирования пенсионных средств в НПФ

Слайд 6Взносы 2002 – 2010 гг (68,4%)

Инвестиционный доход (с 2004 г - в

Взносы 2002 – 2010 гг (68,4%)

Инвестиционный доход (с 2004 г - в

Компенсация инфляции (19,9%)

Чистый доход (11,7%)

Структура среднего счета застрахованного лица в НПФ

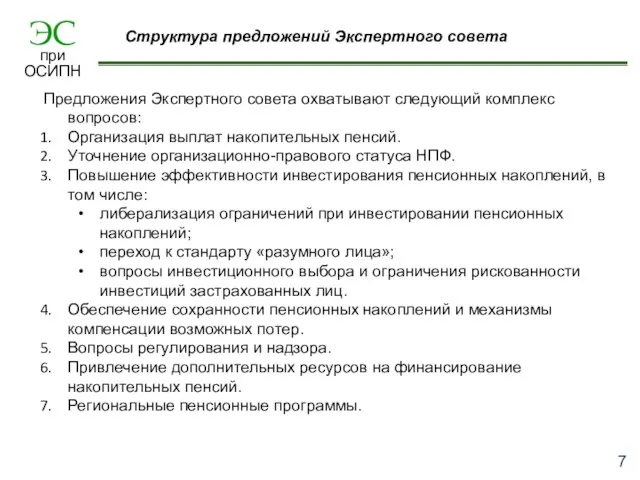

Слайд 7Предложения Экспертного совета охватывают следующий комплекс вопросов:

Организация выплат накопительных пенсий.

Уточнение организационно-правового статуса

Предложения Экспертного совета охватывают следующий комплекс вопросов:

Организация выплат накопительных пенсий.

Уточнение организационно-правового статуса

Повышение эффективности инвестирования пенсионных накоплений, в том числе:

либерализация ограничений при инвестировании пенсионных накоплений;

переход к стандарту «разумного лица»;

вопросы инвестиционного выбора и ограничения рискованности инвестиций застрахованных лиц.

Обеспечение сохранности пенсионных накоплений и механизмы компенсации возможных потер.

Вопросы регулирования и надзора.

Привлечение дополнительных ресурсов на финансирование накопительных пенсий.

Региональные пенсионные программы.

Структура предложений Экспертного совета

Слайд 8Организация выплат накопительных пенсий

Необходимо законодательное урегулирование организации финансирования выплат накопительных пенсий.

Законодательство

Организация выплат накопительных пенсий

Необходимо законодательное урегулирование организации финансирования выплат накопительных пенсий.

Законодательство

выплаты в виде пожизненной пенсии;

выплаты в виде постепенного списания пенсионных накоплений до исчерпания счета застрахованного лица (срочная пенсия);

единовременные выплаты (в оговоренных законом случаях).

Схемы выплаты в виде постепенного списания средств могут быть различными, а их основные параметры должны регулироваться государством. Для этих схем должно быть предусмотрено право передачи остатка средств наследникам в случае смерти застрахованного лица до исчерпания счета.

Единовременная выплата пенсионных накоплений для незначительных сумм должна быть единственной формой выплат.

При необходимости пожизненные пенсии за счет пенсионных накоплений наряду с НПФ могут выплачивать страховые компании.

Слайд 9Уточнение организационно-правового статуса НПФ

Существующий статус НПФ создает ряд проблем, препятствующих дальнейшему

Уточнение организационно-правового статуса НПФ

Существующий статус НПФ создает ряд проблем, препятствующих дальнейшему

нечеткое закрепление прав учредителей;

трудности при реорганизации (слияниях и поглощениях);

отсутствие у инвесторов стимулов для вложения средств в имущество для осуществления уставной деятельности НПФ.

Решение указанных проблем по пути преобразование НПФ в коммерческую форму связано со следующими основными рисками:

искажение мотивации деятельности НПФ в связи с потенциальный конфликтом интересов застрахованных лиц и владельцев фонда;

нарушение текущей деятельности НПФ в период разработки и внедрения новой правовой базы;

снижение доверия к НПФ у значительной части застрахованных лиц в связи с устойчивым мнением о несовместимости социальной ориентированности деятельности по пенсионному обеспечению и коммерческим статусом НПФ.

Слайд 10Решение проблем, связываемых со статусом НПФ как некоммерческой организации, возможно путем совершенствования

Решение проблем, связываемых со статусом НПФ как некоммерческой организации, возможно путем совершенствования

С этой целью необходимо законодательно предусмотреть:

переуступку прав учредителей НПФ на возмездной основе;

описание механизмов реорганизации НПФ;

стимулирование вложения средств в имущество для осуществления уставной деятельности НПФ путем предоставления налоговых льгот на вклад учредителя в НПФ.

Сохранение статуса НПФ как некоммерческой организации имеет ряд преимуществ по сравнению с преобразованием НПФ в коммерческую форму:

более высокое доверие населения к такой форме организации;

сохранение непрерывности деятельности существующих фондов;

отсутствие необходимости распределять прибыль между учредителями и, возможно, более низкая стоимость услуг по сравнению с коммерческими формами.

Уточнение организационно-правового статуса НПФ (продолжение)

Слайд 11Основной задачей укрепления накопительной составляющей обязательного пенсионного страхования остается повышение эффективности инвестирования

Основной задачей укрепления накопительной составляющей обязательного пенсионного страхования остается повышение эффективности инвестирования

Среди способов достижения этой цели – следующие:

либерализация установленных государством количественных ограничений при инвестировании пенсионных накоплений;

переход от регулирования, опирающегося на портфельные ограничения, к риск-ориентированному надзору за НПФ и управляющими компаниями;

упорядочение инвестиционного выбора и ограничение рискованности инвестиций застрахованных лиц.

Необходимое условие такого перехода – внедрение в НПФ стандарта разумного лица и использование при регулировании пруденциальных принципов надзора.

Повышение эффективности инвестирования пенсионных накоплений

Слайд 12Либерализация ограничений при инвестировании пенсионных накоплений

Либерализация ограничений в краткосрочном аспекте означает:

Сближение

Либерализация ограничений при инвестировании пенсионных накоплений

Либерализация ограничений в краткосрочном аспекте означает:

Сближение

Либерализацию существующих ограничений при инвестировании пенсионных накоплений путем расширения инструментов инвестирования за счет:

зарубежного инвестирования (в облигации иностранных государств и коммерческих организаций, акции иностранных акционерных обществ и депозитарные расписки на них, акции инвестиционных фондов);

вложений в паи инвестфондов, включая фонды прямых инвестиций и венчурные;

инвестиций в расчетные товарные фьючерсы, включая золото, и использования других производных инструментов;

инвестиций в недвижимость (через паи ЗПИФ недвижимости).

Разработку нормативных правовых актов, которые регулируют порядок инвестирования в указанные выше инструменты и требования к ним.

Реализацию перехода к дифференциации риск-профилей инвестиционных портфелей с учетом возраста застрахованных лиц.

Внедрение методов измерения результатов инвестирования пенсионных накоплений и пенсионных резервов относительно рыночных индикаторов и специальных индексных индикаторов (так называемых бенчмарков), закрепление требований к расчету индикаторов нормативными правовыми актами.

В среднесрочной перспективе вопросы регулятивных ограничений и инвестирования пенсионными фондами средств пенсионных накоплений должны решаться переходом к стандарту осмотрительного (разумного) лица.

Слайд 13Переход к стандарту «разумного лица»

Стандарт разумного лица направлен на обеспечение того,

Переход к стандарту «разумного лица»

Стандарт разумного лица направлен на обеспечение того,

Часть требований, предъявляемых к НПФ в рамках стандарта разумного лица, в российском законодательстве уже присутствует, в частности, в отношении принципов инвестирования. В изменении нуждается, прежде всего, организация корпоративного управления в НПФ и система управления рисками.

Стандарт разумного лица смещает фокус регулирования от соблюдения количественных ограничений на качественные аспекты процесса управления инвестициями.

Необходимое условие перехода стандарту разумного лица – принятие руководящими органами конечной ответственности за деятельность фонда, при котором стратегическое распределение активов и установление ограничений при инвестировании осуществляется самими пенсионными фондами.

Руководящий орган пенсионного фонда должен определять границы приемлемости риска, обеспечивать наличие систем их измерения и контроля.

Члены органа управления пенсионным фондом должны соответствовать принимаемым репутационным и квалификационным требованиям.

Слайд 14Для соответствия стандарту разумного лица НПФ должен иметь:

стратегию и работоспособные системы риск-менеджмента,

Для соответствия стандарту разумного лица НПФ должен иметь:

стратегию и работоспособные системы риск-менеджмента,

четкое понимание важных внешних и внутренних рисков, с которыми сталкивается фонд;

детально проработанный процесс, в соответствии с которым осуществляется инвестиционная деятельность, включая учреждение надлежащих внутренних проверок и процедур направленных на эффективную реализацию и контроль процесса управления инвестициями;

кодекс делового поведения и политику регулирования конфликта интересов как для руководящего органа и персонала пенсионного фонда, так и для любой стороны, которой делегированы операционные функции;

систему внутренней отчетности и аудита.

Адекватный процесс управления риском в пенсионном фонде требует не только измерения и контроля портфельных рисков, но и последовательного и интегрированного управления активами и обязательствами (assets and liabilities management).

Инвестиционная политика должна формулироваться руководящим органом пенсионного фонда в специальном документе и последовательно соблюдаться.

Переход к стандарту «разумного лица» (продолжение 1)

Слайд 15Особое внимание при внедрении стандарта разумного лица должно уделяться организации инвестирования, при

Особое внимание при внедрении стандарта разумного лица должно уделяться организации инвестирования, при

В соответствии со стандартом ОЭСР, инвестирование пенсионных активов должно осуществляться осмотрительно, на должном экспертном уровне, с предварительным анализом, а также мониторингом инвестиций и тех, кому делегируется функция инвестирования.

В тех случаях, когда сторонам не хватает достаточного опыта для принятия полностью обоснованных решений следует требовать, чтобы руководящий орган и те, кому делегируется функция инвестирования, обращались за внешней помощью эксперта

При оценке активов должны использоваться текущие рыночные стоимости там, где они доступны. Если они недоступны, следует использовать методологию справедливой оценки. При использовании альтернативных методологий, рекомендуется, чтобы оно сопровождалось представлением результатов, которые были бы получены с использованием текущей рыночной стоимости или методологии справедливой оценки.

Переход к стандарту «разумного лица» (продолжение 2)

Слайд 16Используемые для оценки активов пенсионного фонда методологии должны быть прозрачными для руководящего

Используемые для оценки активов пенсионного фонда методологии должны быть прозрачными для руководящего

Стандарт разумного лица не исключает полностью количественные портфельные ограничения, если они предотвращают или блокируют вредные или экстремальные решения в отношении управления инвестициями.

Правовые нормы могут включать:

максимальные уровни инвестиций по категориям (верхние пределы), если они соответствуют и содействуют пруденциальным принципам инвестирования активов;

список разрешенных или рекомендованных активов;

ограничения на определенные категории инвестиций, в том числе:

на самоинвестирование,

на вложения в активы, выпущенные одним эмитентом (или одной группой).

Правовые нормы не должны предписывать минимальный уровень инвестиций (нижний предел) для какой-либо определенной категории инвестиций, кроме как на исключительной или временной основе и вследствие неопровержимых пруденциальных доводов.

Переход к стандарту «разумного лица» (продолжение 3)

Слайд 17Первый этап:

Сближение подходов и, в конечном счете, консолидация регулирования и надзора в

Первый этап:

Сближение подходов и, в конечном счете, консолидация регулирования и надзора в

Разработка силами саморегулируемых организаций участников рынка с учетом лучшей мировой практики корпоративных стандартов и процедур управления рисками единых для обязательного пенсионного страхования и добровольного пенсионного обеспечения, и добровольное присоединение к ним НПФ.

Разработка моделей оценки рисков пенсионными фондами, другими участниками процесса инвестирования, надзорным органом.

Укрепление кадрового потенциала регулятора.

Второй этап:

Закрепление на законодательном уровне перечня субъектов, на которых распространяется стандарт разумного лица. (Как минимум, это пенсионный фонд и управляющие компании, которым делегируется управление активами).

Нормативно-правовое закрепление корпоративных стандартов и процедур управления рисками и переход к применению стандарта разумного лица на обязательной основе.

Организация регулирования и надзора в соответствии с новыми задачами.

Либерализация действующих на тот момент портфельных ограничений.

Последовательность внедрения стандарта «разумного лица»

Слайд 18Вопросы инвестиционного выбора и ограничения рискованности инвестиций застрахованных лиц

НПФ, как минимум, обязан

Вопросы инвестиционного выбора и ограничения рискованности инвестиций застрахованных лиц

НПФ, как минимум, обязан

Дополнительно могут предлагаться и более рискованные стратегии (портфели). Как показывает анализ зарубежного опыта коллективного инвестирования, распределение между основными классами активов в названных стратегиях может заметно отличаться.

Чрезмерное увеличение числа инвестиционных портфелей, предлагаемых НПФ застрахованным лицам в зависимости от возраста, нежелательно, так как их администрирование ведет к неоправданному росту издержек.

Вне зависимости от выбранного числа инвестиционных стратегий, их основные параметры должны регулироваться, а соответствующая информация доводиться до застрахованных лиц и участников НПФ, при этом застрахованные лица должны получать необходимую информацию об уровне рискованности каждой стратегии.

Застрахованным лицам в НПФ должна быть предоставлена возможность выбора инвестиционной стратегии.

Пенсионные накопления застрахованных лиц, достигших предпенсионного возраста, переводятся в консервативный инвестиционный портфель.

Слайд 19Обеспечение сохранности пенсионных накоплений и механизмы компенсации возможных потерь

Принципы сохранности (надежности) и

Обеспечение сохранности пенсионных накоплений и механизмы компенсации возможных потерь

Принципы сохранности (надежности) и

Управление средствами пенсионных накоплений не исключает возможность получения отрицательных финансовых результатов в краткосрочном периоде. Такого рода убытки, если они возникли под влиянием рыночного риска, подлежат компенсации застрахованному лицу на момент назначения накопительной пенсии и в период ее выплаты.

Компенсации подлежит разница между фактической величиной пенсионных накоплений на дату назначения пенсии и объемом гарантированных пенсионных прав

Объем гарантированных пенсионных прав определяется как сумма страховых взносов на накопительную часть трудовой пенсии, уплаченных работодателями застрахованных лиц за весь период формирования пенсионных накоплений до назначения накопительной части трудовой пенсии, индексированная по инфляции.

На стадии выплаты накопительной части трудовой пенсии ее величина не может уменьшаться в результате корректировки размера накопительной части трудовой пенсии.

Слайд 20Для обеспечения исполнения обязательств перед застрахованными лицами по выплате накопительной пенсии из

Для обеспечения исполнения обязательств перед застрахованными лицами по выплате накопительной пенсии из

страховые резервы НПФ по обязательному накопительному пенсионному страхованию;

средства гарантийного фонда, созданного с участием государства.

Источниками формирования гарантийного фонда могут быть отчисления от обязательных страховых взносов на НЧТП и дополнительных страховых взносов в рамках программы государственной поддержки формирования пенсионных накоплений либо отчисления от дохода, полученного от инвестирования указанных средств. По аналогии с организацией страхования вкладов физических лиц в банках РФ в гарантийный фонд могут быть привлечены средства федерального бюджета (при недостатке средств, полученных в результате отчислений).

Ставка отчислений в фонд может дифференцироваться с учетом рискованности инвестиционного портфеля НПФ и достигнутых фондом результатов инвестирования.

Гарантийный фонд долен управляться с участием саморегулируемых организаций участников рынка пенсионных накоплений.

Обеспечение сохранности пенсионных накоплений и механизмы компенсации возможных потерь (продолжение 1)

Слайд 21В целях корректного определения объема гарантированных пенсионных прав застрахованного лица по ОПС

В целях корректного определения объема гарантированных пенсионных прав застрахованного лица по ОПС

Должен быть также предусмотрен текущий учет гарантированных пенсионных прав застрахованного лица.

Средства Гарантийного фонда должны покрывать только потери, вызванные рыночным риском. Потери, вызванные виновными действиями в нарушение действующего законодательства, покрываются негосударственными пенсионными фондами, управляющими компаниями и спецдепозитариями за счет их собственного имущества (ИОУД).

Обеспечение сохранности пенсионных накоплений и механизмы компенсации возможных потерь (продолжение 2)

Проектирование полуботинок с настрочными берцами

Проектирование полуботинок с настрочными берцами Бюджет для граждан на 2022 год

Бюджет для граждан на 2022 год Ластоногие и Китообразные, Парнокопытные и Непарнокопытные, Хоботные

Ластоногие и Китообразные, Парнокопытные и Непарнокопытные, Хоботные РЕЗУЛЬТАТЫ РАБОТЫПОДСИСТЕМЫ «ВЕДЕНИЯ»

РЕЗУЛЬТАТЫ РАБОТЫПОДСИСТЕМЫ «ВЕДЕНИЯ» Переход к предоставлению услуги «Социальная поддержка ветеранов труда, лиц, проработавших в тылу в период Великой Отечественной в

Переход к предоставлению услуги «Социальная поддержка ветеранов труда, лиц, проработавших в тылу в период Великой Отечественной в Ивановское сельское поселение. Исполнение бюджета

Ивановское сельское поселение. Исполнение бюджета О компании Jura Elektroapparate AG

О компании Jura Elektroapparate AG The flag of the uk

The flag of the uk Желаем Вам приятного просмотра! Для смены слайдов нажимайте клавишу ПРОБЕЛ.

Желаем Вам приятного просмотра! Для смены слайдов нажимайте клавишу ПРОБЕЛ. На пути к Библиотеке 2.0: освоение перспективных интернет-технологий

На пути к Библиотеке 2.0: освоение перспективных интернет-технологий Расчёт на прочность при изгибе

Расчёт на прочность при изгибе Видеонаблюдение при проведении выборов депутатов Государственной Думы

Видеонаблюдение при проведении выборов депутатов Государственной Думы В царстве грибов

В царстве грибов Бизнес планирование предприятий

Бизнес планирование предприятий План мероприятий на каникулы

План мероприятий на каникулы Н. В. Гоголь в разделе «Что такое слово и словесность» пишет: "Говорится все, записывается немногое, и только то, что нужно. Отсюда зн

Н. В. Гоголь в разделе «Что такое слово и словесность» пишет: "Говорится все, записывается немногое, и только то, что нужно. Отсюда зн Значение природных ресурсов

Значение природных ресурсов Презентация 6-7 СРО Шевченко Д.В

Презентация 6-7 СРО Шевченко Д.В Как выполняли арифметические действия в Древнем Риме?

Как выполняли арифметические действия в Древнем Риме? Мастер-класс

Мастер-класс Презентация на тему: Проблемы подросткового возраста и его особенности

Презентация на тему: Проблемы подросткового возраста и его особенности Телекоммуникации

Телекоммуникации Сварные соединения и швы

Сварные соединения и швы Цапина Елена Михайловна Классный руководитель6 «а» класса Школа №9 г.Можга

Цапина Елена Михайловна Классный руководитель6 «а» класса Школа №9 г.Можга Презентация на тему Обучение грамоте и развитие речи

Презентация на тему Обучение грамоте и развитие речи Les meilleures montres dans le monde

Les meilleures montres dans le monde Презентация на тему Открытия Ломоносова в области физики

Презентация на тему Открытия Ломоносова в области физики  Маньяки… кто есть кто

Маньяки… кто есть кто