Слайд 2Литература

Колмыкова, Т.С. Инвестиционный анализ: Учебное пособие / Т.С. Колмыкова.- М.:

НИЦ ИНФРА-М, 2018. - 214 с.

Аглицкий И.С., Клейнер Г.Б., Сирота Е.Н. Системный анализ инвестиционной деятельности: учебное пособие. –М.: ПРОМЕТЕЙ, 2018.- 156с.

Кэхилл, М. Инвестиционный анализ и оценка бизнеса: Учебное пособие: Пер. с англ. / М. Кэхилл.- М.: ДиС, 2018. - 432 c.

Чернов, В.А. Инвестиционный анализ. 2-е изд., перераб. и доп. Учебное пособие. Гриф УМО. Гриф УМЦ «Профессиональный учебник» / В.А. Чернов; Под ред. М.И. Баканова. - М.: ЮНИТИ, 2017. - 159 c.

Слайд 3Нормативная база

Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору

для финансирования (вторая редакция). М.: Экономика, 2000.

Слайд 4Сущность инвестиций

На сегодняшний день отсутствует единый подход к определению инвестиций как

в различных нормативно-правовых актах, так и работах научного сообщества.

В соответствии с ФЗ №39-ФЗ от 25.02.1999г. «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» инвестиции – денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта».

Слайд 5Сущность инвестиций

В соответствии с ФЗ от 1 апреля 2020 г.

N 69-ФЗ "О защите и поощрении капиталовложений в Российской Федерации"

инвестиции - денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта

Слайд 6Сущность инвестиций

И в последнем издании словаря финансово-экономических терминов сказано:, что «инвестиции

–это вложение средств в объекты предпринимательской и других видов деятельности в целях получения прибыли» (2017).

Слайд 7Сущность инвестиций

Это же определение с незначительными вариациями приводится многими авторами.

Например, В.В. Бочаров под инвестициями понимает все виды имущественных и интеллектуальных ценностей, которые направляют в объекты предпринимательской деятельности, в результате которой формируется прибыль (доход) или достигается иной полезный эффект.

Действительно ли именно получение прибыли является целью инвестиционной деятельности?

Слайд 8Сущность инвестиций

Логическое противоречие:

- любой инвестор заинтересован в получении эффекта от

инвестирования в течение достаточно длительного периода времени (в динамике)

- прибыль (в ее обычном понимании) представляет собой статический бухгалтерский показатель.

Ее использование не может дать никакой информации в случае необходимости выбора одного из двух вариантов инвестирования.

Слайд 10Сущность инвестиций

Выбор лучшего варианта не представляется возможным по причине различной ценности

денег во времени.

Инвестиции, как правило, осуществляются в рамках реализуемой инвестором стратегии своего развития.

На стратегический характер инвестиционных решений сделан важный акцент в определениях «инвестиций» Полом Самуэльсоном и Джоном Кейнсом.

П. Самуэльсон отмечал, что инвестирование представляет собой отказ от использования доходов на текущее потребление в пользу капиталообразования и ожидаемого расширения потребления в будущем.

Слайд 11Сущность инвестиций

Источниками инвестиционной деятельности являются не сами ресурсы, а производные от

них нематериальные активы – права на разработку месторождений сырьевых ресурсов, права собственности на информацию, качество менеджмента (а не трудовые ресурсы).

- идентичность понятий «инвестиций» и «капитальные вложения».

Капвложения- единовременные затраты на строительство новых, реконструкцию и техническое переворужение действующих основных фондов.

Слайд 12Сущность инвестиций

Однако, в популярном интернет-словаре терминов по курсу «Финансы, деньги и

кредит» сказано:

Инвестиции – долгосрочные вложения средств, в целях создания новых и модернизации действующих предприятий, освоения новейших технологий и техники, увеличения производства.

Недостатки:

- необоснованное отождествление понятий «инвестиций» и «капитальные вложения»;

- неправомерная трактовка получения прибыли как главной цели инвестиций.

Слайд 13Сущность инвестиций

Инвестиции, как правило, осуществляются в рамках реализуемой инвестором стратегии своего развития.

Примером

такой стратегии является увеличение контролируемой доли рынка, которое, в особенности на первом этапе, часто требует снижения цен на реализуемую продукцию и, соответственно, снижения прибыли.

Слайд 14Сущность инвестиций

Если инвестором является государство, то вполне возможна постановка политических и

(или) социальных целей, совместимых с общей стратегией социально-экономического развития, но не приносящих консолидированному бюджету быстрого прироста налоговых поступлений.

Инвестиции - вложения капитала в форме денежных средств, целевых банковских вкладов, ценных бумаг, технологий, машин, оборудования, другого имущества, а также имущественных и неимущественных прав, имеющих денежную оценку, в объекты предпринимательской или иной деятельности для достижения стратегических целей инвестора.

Слайд 15Инвестиционные проекты: экономическое содержание, основные виды и стадии реализации

Согласно ФЗ от

1 апреля 2020 г. N 69-ФЗ "О защите и поощрении капиталовложений в Российской Федерации"

инвестиционный проект - ограниченный по времени осуществления и затрачиваемым ресурсам комплекс взаимосвязанных мероприятий и процессов, направленный на создание (строительство) и последующую эксплуатацию новых либо модернизацию и (или) реконструкцию и последующую эксплуатацию существующих объектов недвижимого имущества и (или) комплекса объектов движимого и недвижимого имущества, связанных между собой, и (или) на создание и использование результатов интеллектуальной деятельности и (или) средств индивидуализации в целях извлечения прибыли и (или) достижения иного полезного эффекта, в том числе предотвращения или минимизации негативного влияния на ОС

Слайд 16Инвестиционные проекты: экономическое содержание, основные виды и стадии реализации

Инвестиционный проект –

комплексный план мероприятий, направленных на создание нового или модернизацию действующего производства товаров и (или) услуг и обеспечивающих достижение целей участников проекта.

В определении имеются два содержательных момента:

1. воспроизводственный аспект процесса реализации ИП;

2. достижение целей всех участников проекта – как активных (инвесторы; предприятия, привлекающие инвестиции), так и пассивных (государство; население, проживающее на территории, где реализуется проект).

Слайд 17Инвестиционные проекты: экономическое содержание, основные виды и стадии реализации

Государство является пассивным

участником проекта в том случае, если оно не выступает в роли инвестора, не предоставляет никаких преференций другим участникам проекта.

Проект, противоречащий коренным интересам любого из его участников, часто просто не может быть реализован.

В рассматриваемом определении достижение целей участников проекта не отождествляется с получением экономического эффекта (и, тем более, прибыли).

Слайд 18Инвестиционные проекты: экономическое содержание, основные виды и стадии релизации

Основные классификации ИП:

I.

По масштабу реализации:

- глобальные;

- народнохозяйственные;

- крупномасштабные;

- локальные.

ИП являются глобальными если их реализация оказывает существенное влияние на социально-экономическую ситуацию в мире (цифровая экономика, появление сети Интернет, проект Северный поток 2).

Слайд 19Инвестиционные проекты: экономическое содержание, основные виды и стадии релизации

ИП являются народнохозяйственными

если их реализация оказывает существенное влияние на социально-экономическую ситуацию в стране, а их влиянием на социально-экономическую ситуацию в мире можно пренебречь (освоение Восточной Сибири и Дальнего Востока, модернизация экономики).

ИП являются крупномасштабными если их реализация оказывает существенная влияние на социально-экономическую ситуацию в отдельных отраслях или регионах страны, а их воздействие на другие отрасли или регионы можно не учитывать (реализация инновационных энергосберегающих проектов).

Слайд 20Инвестиционные проекты: экономическое содержание, основные виды и стадии релизации

В настоящее время

грани между народнохозяйственными и крупномасштабными проектами зачастую стираются.

Основная причина - развитие межрегиональной и межотраслевой интеграции, приводящее к формированию кластеров экономического роста.

ИП являются локальными в случае, если они реализуются на конкретном предприятии и не оказывают существенного влияния ни на социально-экономическую ситуацию в регионе, ни на уровень цен на рынках товаров и услуг.

Слайд 21Инвестиционные проекты: экономическое содержание, основные виды и стадии релизации

II. По возможной

степени взаимной зависимости между ИП:

- независимые;

- взаимоисключающие (или – альтернативные);

- взаимодополняющие ;

- взаимовлияющие.

ИП являются независимыми в том случае, если отказ от одного их них не влияет на возможность или целесообразность реализации другого (Торговая сеть компании «Магнит», «Metro» осуществляет строительство в Москве нескольких своих комплексов).

Слайд 22Инвестиционные проекты: экономическое содержание, основные виды и стадии релизации

ИП являются альтернативными,

если реализация одного из них делает невозможной или нецелесообразной реализацию другого (частный инвестор не может вложить одни и те же денежные средства в приобретение пакета акций на фондовом рынке и разместить их на банковском депозите).

ИП, которые могут быть приняты или отвергнуты только одновременно, называются взаимодополняющими (при создании новых потенциально экологически грязных производств необходимо запланировать строительство очистных сооружений).

Слайд 23Инвестиционные проекты: экономическое содержание, основные виды и стадии релизации

ИП называются

взаимовлияющими, если при их совместной реализации возникают дополнительные эффекты, не проявляющиеся при реализации каждого из проектов в отдельности (проекты строительства сетей гостиниц, ресторанов, бензоколонок вдоль новых платных автомобильных магистралей).

Слайд 24Фазы (стадии) реализации ИП

Разработка ИП связана с анализом финансовых потоков

на четырех основных фазах (стадиях):

- предынвестиционной;

- инвестиционной;

- эксплуатационной;

- ликвидационной.

Слайд 25Фазы (стадии) реализации ИП

Предынвестиционная фаза включает такие этапы как:

-

исследование инвестиционных возможностей (или opportunity studies);

- предпроектные (или pre-feasibilty studies) исследования;

- оценка осуществимости проекта (feasibility studies).

Как правило, отмеченные этапы строго выдерживаются лишь для крупных проектов, требующих привлечения внешних инвесторов.

Слайд 26Фазы (стадии) реализации ИП

На предынвестиционной фазе предполагается решение следующих важнейших задач:

- диагностика качества первоначальной идеи проекта, реалистичности концепции его реализации с учетом имеющихся альтернатив;

- разработка бизнес-план проекта;

- получение экспертного заключения о целесообразности реализации проекта;

- выбор местоположения объекта;

- финансовое обеспечение проектно-изыскательских работ и выбор проектной организации;

- разработка и утверждение проектно-сметной документации (ПСД);

Слайд 27Фазы (стадии) реализации ИП

- отвод земли и получение разрешения на

строительство;

- подготовка рабочей документации и заключение договора подряда (возможно, с проведением конкурса среди строительных организаций);

- подготовка инвестиционного предложения и привлечение инвестиций, необходимых для осуществления проекта (в случае, если проект полностью финансируется из собственных средств отмеченная задача теряет актуальность);

- формирование организационно-экономического механизма реализации проекта.

Слайд 28Фазы (стадии) реализации ИП

Формирование организационно-экономического механизма реализации ИП является одним

из важнейших результатов предынвестиционной стадии в случае ее успешного прохождения.

Согласно Методическим рекомендациям по оценке эффективности инвестиционных проектов (вторая редакция), 2000г. :

Организационно-экономический механизм реализации проекта – форма взаимодействия участников проекта, фиксируемая в проектных материалах в целях обеспечения реализуемости проекта и возможности учета интересов каждого участника ИП.

Слайд 29Фазы (стадии) реализации ИП

Этот механизм включает:

- нормативные документы, на основании

которых осуществляется взаимодействие участников;

- обязательства, принимаемые участниками в связи с осуществлением ими совместных действий по реализации проекта, гарантии таких обязательств и санкции за их нарушение;

- условия финансирования инвестиций, кредитных соглашений (сроки кредита, процентные ставки, периодичность уплаты процентов и т.д.);

- особые условия оборота продукции и ресурсов между участниками (использование бартера; льготных кредитов и т.д.);

Слайд 30Фазы (стадии) реализации ИП

- систему управления реализацией проекта, обеспечивающую должную

синхронизацию деятельности отдельных участников, защиту интересов каждого из них;

- меры по взаимной финансовой, организационной и иной поддержке, включая государственную;

- основные особенности учетной политики каждого участника проекта.

По данным ЮНИДО, затраты на предынвестиционной стадии исследований составляют примерно 1% от общего объема инвестиций по проекту для крупных проектов и достигают 5% для некапиталоемких проектов.

Слайд 31Фазы (стадии) реализации ИП

В современных российских условиях роль предынвестиционной стадии

проекта возрастает за счет проблемы преодоления административных барьеров инвестиционной деятельности, связанных с избыточным государственным регулированием процессов:

- выбора местоположения объекта инвестирования;

- получения разрешения на строительство;

- согласования условий энергоснабжения, водоснабжения и канализации и т.д.

Преодоление этих барьеров требует времени и дополнительных финансовых затрат (трансакционных издержек), удорожающих ИП и снижающих его привлекательность для инвесторов.

Слайд 32Фазы (стадии) реализации ИП

На инвестиционной фазе выполняются следующие виды работ:

-

строительство объектов, предусмотренных проектно-сметной документацией;

- приобретение и монтаж оборудования, проведение пусконаладочных работ;

- заключение и выполнение контрактов на поставку сырья и комплектующих (т.е формирование оборотного капитала, необходимого для обеспечения ритмичной работы построенного объекта сразу после его пуска в эксплуатацию);

- организация предпроизводственного маркетинга, набор и обучение персонала, сдача и пуск объекта в эксплуатацию.

Слайд 33Фазы (стадии) реализации ИП

Эксплуатационная фаза, предопределяющая фактическую эффективность реализации проекта в

неразрывной взаимосвязи с качеством выполнения работ на предынвестиционной и инвестиционной стадиях.

Виды работ, выполняемые на ликвидационной фазе, определяются спецификой ИП.

Например:

- при разработке месторождений полезных ископаемых на ликвидационной фазе может проводиться рекультивация земель с целью их последующего вовлечения в хозяйственный оборот;

- при завершении эксплуатации экологически опасного объекта – его консервация и т.д.

Слайд 34Фазы (стадии) реализации ИП

Принимая во внимание приведенную характеристику стадий реализации инвестиционного

проекта можно конкретизировать и понятие “инвестиции в реализацию проекта”

Инвестиции в реализацию проекта – сумма единовременных затрат, осуществляемых на предынвестиционной и инвестиционной стадиях.

Слайд 35Понятия «эффект» и «эффективность

В “Методических рекомендациях…” под эффективностью ИП понимается «категория,

отражающая соответствие проекта, порождающего данный ИП, целям и интересам его участников”.

Это не совсем так, проект может соответствовать целям участников, но быть при этом неэффективным.

Например, предприятие поставило перед собой цель удвоения объемов производства конкретного товара, но плохо спрогнозировало спрос, то после реализации ИП цель будет достигнута, а сами инвестиции окажутся неэффективными вследствие кризиса сбыта рассматриваемого товара.

Слайд 36Понятия «эффект» и «эффективность

Экономический эффект – абсолютная величина экономического результата

для характеристики которого используются такие показатели как объем продаж, прибыль, сальдо денежного потока и т.д.

Экономическая эффективность – отношение экономического эффекта к необходимым для его получения затратам, характеризуемая такими показателями как уровень рентабельности, доход в расчете на единицу вложенного капитала, производительность труда и т.д.

Слайд 37Принципы оценки эффективности ИП

Слово принцип происходит от латинского слова “principium” –

основа, начало.

От четкой формулировки базовых принципов зависит эффективность реализации ИП.

В соответствии с «Методическими рекомендациями…» в основу оценки эффективности положены следующие основные принципы:

1. Прогнозирование денежных потоков, включающих все связанные с осуществлением проекта денежные поступления и выплаты за расчетный период времени.

Слайд 38Принципы оценки эффективности ИП

Суть данного принципа заключается в необходимости достоверного прогнозирования

разработчиками бизнес-плана ИП динамики потоков реальных денег в течение определенного расчетного периода.

В «Методических рекомендациях…» рассматриваемый принцип трактуется как «Прогнозирование денежных потоков, включающих все

связанные с осуществлением проекта денежные поступления и расходы за расчетный период….».

Применение термина «расходы» в данном случае не вполне корректно - теория оценки эффективности ИП базируется на определении сальдо денежного потока, а не на соизмерении затрат и результатов в соответствии с традиционными представлениями бухгалтерского и налогового учета.

Слайд 39Принципы оценки эффективности ИП

Согласно налоговому кодексу РФ расходы, связанные с производством

и реализацией продукцией, включают суммы начисленной амортизации. Но амортизационные отчисления не являются денежными выплатами и их учет при оценке эффективности ИП ведет к двойному счету капиталовложений по проекту.

Другой пример, иллюстрирующий отличия концепции потока реальных денег от сопоставления доходов и расходов является получение банковского кредита. Поступление кредита на расчетный счет предприятия является денежным поступлением, но не может рассматриваться в качестве дохода.

Необходимо избегать использование термина «расходы» и применять термин «денежные выплаты» !!!

Слайд 40Классификация денежных поступлений и выплат по видам деятельности

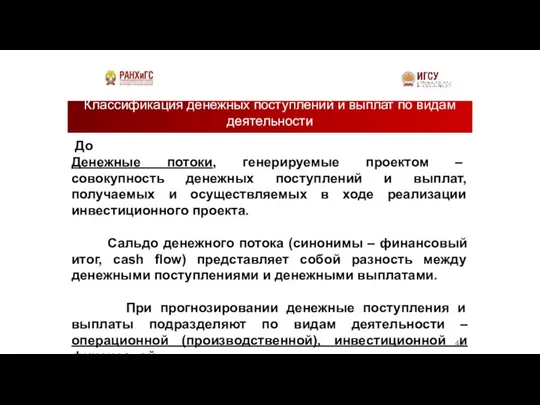

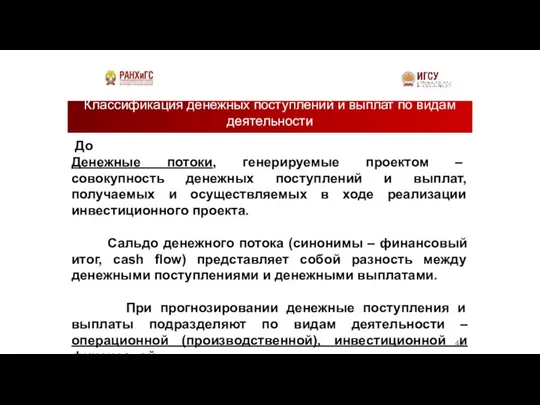

До

Денежные потоки, генерируемые

проектом – совокупность денежных поступлений и выплат, получаемых и осуществляемых в ходе реализации инвестиционного проекта.

Сальдо денежного потока (синонимы – финансовый итог, cash flow) представляет собой разность между денежными поступлениями и денежными выплатами.

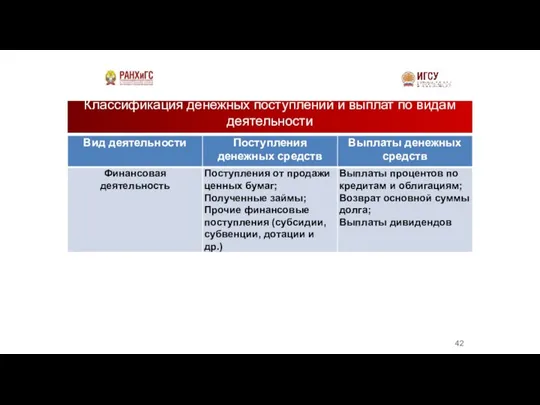

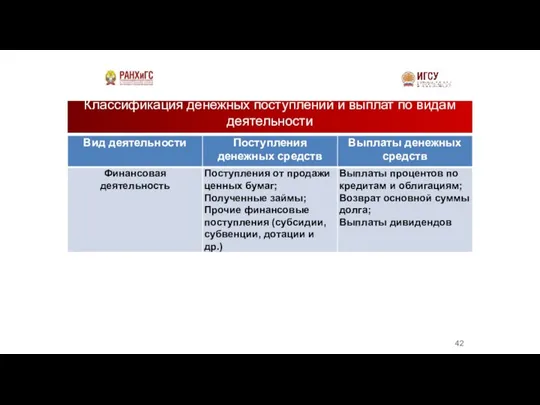

При прогнозировании денежные поступления и выплаты подразделяют по видам деятельности – операционной (производственной), инвестиционной и финансовой.

Слайд 41Классификация денежных поступлений и выплат по видам деятельности

Слайд 42Классификация денежных поступлений и выплат по видам деятельности

Слайд 43Принципы оценки эффективности ИП

2. Рассмотрение проекта на протяжении расчетного периода –

от проведения предынвестиционных исследований до прекращения реализации проекта (такое прекращение может быть как следствием физического или морального износа основных фондов, так и намерением инициатора проекта продать построенный объект в течение фазы его коммерческой эксплуатации).

Продолжительность расчетного периода зависит от продолжительности проектного цикла и требований инвестора.

Слайд 44Проектный цикл и расчетный период ИП

Проектный цикл включает продолжительность предынвестиционной, инвестиционной

(от идентификации инвестиционных возможностей до подготовки оценочного заключения и организационно-экономического механизма реализации проекта), проектирования до пуска объекта в эксплуатацию), эксплуатационной и ликвидационной фазы реализации проекта.

Максимально возможная продолжительность расчетного периода не превышает продолжительность проектного цикла, а минимальная продолжительность не может быть меньше суммарной продолжительности предынвестиционной и инвестиционной фаз (иначе не окупится авансированный в реализацию ИП капитал).

Слайд 45Проектный цикл и расчетный период ИП

Чем хуже инвестиционный климат и чем

выше неопределенность результатов реализации инвестиционного проекта, тем меньше продолжительность расчетного периода.

Чем лучше инвестиционный климат и достовернее оценка ожидаемых результатов - тем больше у инвестора оснований для увеличения продолжительности расчетного периода и его приближения к продолжительности проектного цикла.

Расчетный период разбивается на шаги расчета с целью агрегирования денежных поступлений и выплат внутри каждого шага.

Слайд 46Проектный цикл и расчетный период ИП

Отрезок времени для разбиения расчетного периода

на шаги также зависит от характеристики инвестиционного климата и степени предсказуемости динамики денежных потоков и изменяется от квартала до года.

Расчетный период – период времени, в течение которого производится учет денежных потоков, генерируемых проектом и используемых при определении показателей оценки эффективности его реализации.

Шаги расчета – временные отрезки, на которые разбивается расчетный период для агрегирования денежных потоков.

Слайд 47Принципы оценки эффективности ИП

3. Учет фактора времени, связанный с неравноценностью денежных

поступлений и выплат (для участников проекта предпочтительнее более ранние результаты и более позднее затраты, ценность денег во времени различна).

Содержательная интерпретация учета фактора времени предполагает введение такого понятия как “дисконтирование” - метод приведения к одному моменту времени разновременных денежных поступлений и выплат, генерируемых рассматриваемым проектом в течение расчетного периода.

Слайд 48Принципы оценки эффективности ИП

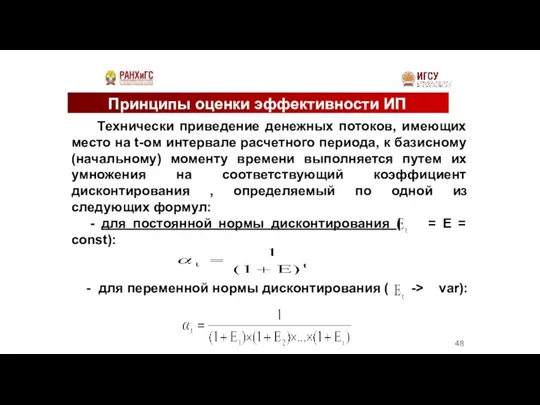

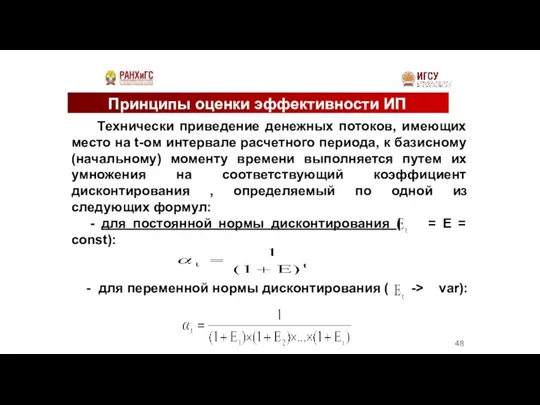

Технически приведение денежных потоков, имеющих место на t-ом

интервале расчетного периода, к базисному (начальному) моменту времени выполняется путем их умножения на соответствующий коэффициент дисконтирования , определяемый по одной из следующих формул:

- для постоянной нормы дисконтирования ( = E = const):

- для переменной нормы дисконтирования ( -> var):

Слайд 49Принципы оценки эффективности ИП

Норма дисконтирования (Е) – минимально допустимая для инвестора

величина дохода в расчете на единицу капитала, вложенного в реализацию ИП.

Инвестор исходит из допущения о том, что у него всегда найдутся альтернативные проекту возможности вложения временно свободных денежных средств с доходностью, равной норме дисконтирования.

Дисконтирование позволяет привести разновременные поступления и выплаты, осуществляемые в ходе реализации ИП, к сопоставимому виду.

Слайд 50Принципы оценки эффективности ИП

4. Учет влияния инфляции (изменения цен на различные

виды продукции и ресурсов в период реализации проекта).

Под инфляцией понимается рост общего уровня цен.

Влияние инвестиционной деятельности и инфляции является взаимным:

- эффективное инвестирование способствует созданию предпосылок для снижения инфляции издержек;

- снижение инфляции увеличивает склонность к сбережению, содействует снижению стоимости капитала.

Слайд 51Принципы оценки эффективности ИП

При обосновании эффективности реализации ИП возможно моделирование денежных

потоков в:

- текущих (базисных) ценах;

- прогнозных ценах;

- дефлированных ценах.

Применение текущих цен целесообразно в случае невозможности достоверного прогноза ценовой динамики.

Слайд 52Принципы оценки эффективности ИП

При ожидаемых темпах инфляции отличных от нуля, использование

базисных цен для определения объемов требуемых инвестиций невозможно (приведет к занижению инвестиций по проекту и невозможности реализации ИП).

В этом случае применяются прогнозные цен, которые определяются при помощи коэффициентов инфляционной корректировки.

Слайд 53Принципы оценки эффективности ИП

Дефлированные цены применяются при наличии возможности достоверного определения

общего базисного индекса инфляции.

Дефлирование – метод приведения прогнозных цен к уровню цен фиксированного момента времени путем их деления на общий базисный индекс инфляции, который определяется по набору товаров и услуг (использование дефлятора валового внутреннего продукта).

Следует обратить на заблуждение, связанное с отождествлением экономического содержания учета инфляции и фактора времени !!!!!

Слайд 54Принципы оценки эффективности ИП

Причина заблуждения кроется в поверхностной трактовке тезиса об

обесценивании будущих денежных доходов.

1. Действительно, при наличии инфляции равновеликие денежные доходы, получаемые в разные моменты времени, имеют разную покупательную способность;

2. Правильно и то, что ценность сегодняшних и будущих равных по абсолютной величине поступлений неодинакова.

Даже при нулевой инфляции необходимо приведение разновременных денежных поступлений и выплат к одному моменту времени путем дисконтирования (в этом случае ставка дисконтирования будет ниже).

Слайд 55Принципы оценки эффективности ИП

5. Учет последствий отказа от осуществления проекта (т.е.

оценку эффективности ИП следует проводить путем сопоставления сценариев "без проекта” и "с проектом").

1 случай. Если суть инвестиционного проекта заключается в создании нового бизнеса («в чистом поле») – в этом случае задача прогнозирования денежных потоков упрощается за счет отсутствия необходимости учета денежных поступлений и выплат, имевших место до начала его реализации (для рассматриваемых проектов они равны нулю).

Слайд 56Принципы оценки эффективности ИП

2. случай. При обосновании эффективности реконструкции или технического

перевооружения действующих предприятий задача осложняется тем, что при определении соответствующих оценочных показателей необходимо оперировать приростными денежными потоками, отражающими результаты их сопоставления в сценариях «с проектом» и «без проекта».

Обычно при проведении конкретных расчетов денежные поступления и выплаты по проекту сравниваются с их уровнем, достигнутым на момент начала реализации проекта (то есть сценарий «без проекта» подменяется сценарием «до проекта»).

Такой подход не позволяет объективно оценить эффективность ИП.

Слайд 57Принципы оценки эффективности ИП

Информация к принципу оценки эффективности ИП «расчетный период».

Всегда ли оправдано исключение из рассмотрения части денежных потоков по проекту (их называют денежные потоки, «выпадающие» из рассмотрения) в случае, если продолжительность расчетного периода меньше продолжительности проектного цикла?

Не приведет ли отказ от учета реально обусловленных проектом результатов к отказу от эффективных инвестиционных решений ?

Слайд 58Принципы оценки эффективности ИП

Эту проблему, как правило, решают путем

стоимостной оценки

имущественного комплекса, полученного в результате осуществления инвестиционного проекта, в конце расчетного периода принятой продолжительности и коррекции на этой основе денежных потоков (имущество может быть, например, продано в момент времени t=Tр, что приведет к получению фирмой дополнительных доходов).

Слайд 59Принципы оценки эффективности ИП

Однако вспомним, что явилось первопричиной сокращения продолжительности расчетного

периода по сравнению с полным проектным циклом:

- низкая достоверность определения отложенных во времени денежных потоков.

Слайд 60Принципы оценки эффективности ИП

Применительно к стоимостной оценке имущества проблема еще более

осложняется:

- необходимостью правильного выбора метода такой оценки (затратного, доходного или сравнительных аналогий);

- необходимостью введения поправок, учитывающих вероятность снижения ликвидности объекта с течением времени вследствие его морального износа.

Слайд 61Принципы оценки эффективности ИП

Одним из вариантов оценки имущественного комплекса на

момент завершения расчетного периода может стать его оценка по остаточной стоимости и ее учет в составе ожидаемых денежных поступлений (то есть предполагается, что по остаточной стоимости в конце расчетного периода объект будет продан).

Слайд 62Принципы оценки эффективности ИП

6. Учет всех наиболее существенных последствий проекта в

смежных сферах экономики включая социальную и экологическую.

При определении эффективности ИП должны учитываться все последствия его реализации, как непосредственно экономические, так и внеэкономические (внешние эффекты, общественные блага).

Внешние эффекты – экономические и внеэкономические последствия во внешней среде, возникающие при производстве товаров и услуг, но не отраженные в их рыночных ценах.

Слайд 63Принципы оценки эффективности ИП

Общественные блага – те виды благ, потребление которых

одним субъектом не препятствует их потреблению другими (чистый атмосферный воздух, научные знания и т.д.).

Этот принцип может рассматриваться как естественное следствие системного подхода к решению проблемы оценки эффективности ИП.

Пренебрежение внешними эффектами может привести к неверным выводам о целесообразности инвестирования и потенциально опасный с экологической точки зрения проект будет профинансирован.

Слайд 64Принципы оценки эффективности ИП

7. Учет наличия разных участников проекта, несовпадения их

интересов и различных оценок стоимости капитала, выражающихся в индивидуальных значениях нормы дисконта.

Пример противоречивости интересов участников проекта:

- предприятие заинтересовано получить инвестиционные ресурсы с минимальными обязательствами перед инвестором и определенные преференции со стороны государства;

- инвестор заинтересован минимизировать свои риски и получить доход не ниже ставки дисконтирования;

- государство заинтересовано в максимизации налоговых поступлений и при прочих равных условиях не склонно рассматривать варианты финансовой поддержки реализации проекта.

Слайд 65Принципы оценки эффективности ИП

Возможен подход к достижению компромисса путем согласования интересов

государства, внешних инвесторов и предприятий-получателей инвестиций при выработке условий финансирования эффективных ИП на основе анализа подготовленных в соответствии с современными требованиями бизнес-планов.

Различные оценки стоимости капитала, используемые участниками проекта, в соответствии с золотым правилом инвестирования, и выражаемые величиной ставки дисконтирования, будут тем выше, чем выше инвестиционные риски конкретного участника.

Слайд 66Принципы оценки эффективности ИП

При осуществлении социально значимых проектов, ожидаемая эффективность которых

ниже среднерыночного уровня, привлечение инвесторов из негосударственного сектора экономики потребует дополнительного стимулирования со стороны государства путем:

- предоставления государственных гарантий частным инвесторам;

- организация смешанного государственно-коммерческого финансирования на основе процедуры выравнивания доходности участников проекта;

- предоставление амортизационных, налоговых и кредитных льгот.

Слайд 67Принципы оценки эффективности ИП

8. Адекватное информационное обеспечение расчетов показателей эффективности инвестиционных

проектов и учет неопределенности информации.

Этот принцип не приводится в явном виде в «Методических рекомендациях….», хотя представляется весьма существенным.

Никакие, даже самые совершенные знания по технике расчета показателей эффективности инвестирования не смогут заменить трудоемких исследований по поиску и первичной обработке необходимой исходной информации.

Слайд 68Принципы оценки эффективности ИП

Объем информации находится в прямой зависимости от стадии

проектирования, на которой производится оценка эффективности.

Такие сведения как цель проекта; характер производства, общие сведения о применяемой технологии и номенклатуре производимой продукции; условия начала и завершения реализации проекта; продолжительность расчетного периода; общая характеристика инфляционных процессов, динамики изменения национальной валюты, данные о системе налогообложения приводятся на всех стадиях его реализации.

Слайд 69Принципы оценки эффективности ИП

К обязательным общим сведениям о проекте относятся общие

сведения о проекте в целом, составе участников и их функциях, данные о характере проектируемого производства, ассортименте производимой продукции, сведения о размещении производства, особенностях технологических процессов, характере потребляемых ресурсов, системе реализации продукции, являющейся результатом осуществления ИП.

Для проектов, имеющих повышенную общественную значимость, в качестве дополнительной информации необходимо прилагать сведения об эффектах в смежных областях.

Слайд 70Принципы оценки эффективности ИП

Например, внедрение малоотходных технологий производства продукции может привести

к сокращению площадей, выделяемых для захоронения отходов, и их вовлечению в хозяйственный оборот с определенной доходностью или сданы в аренду, принося собственнику дополнительный доход.

Слайд 71Принципы оценки эффективности ИП

Зачастую сбор и обработка стандартизированной информации, необходимой

для реализации ИП, не позволяет обеспечить ее исчерпывающую полноту и точность.

В связи с этим в инвестиционный анализ вводится понятие «неопределенность».

Неопределенность – неполнота и неточность информации относительно динамики денежных поступлений и выплат в течение расчетного периода времени.

Слайд 72Принципы оценки эффективности ИП

Из общей теории систем известно, что для

количественной характеристики неопределенности используется понятие «энтропия».

Энтропия – количественная мера неопределенности характеристики или совокупности характеристик системы.

Чем полней и точней информация об условиях реализации ИП, тем ниже характеризующая эту неопределенность энтропия и тем легче принимать эффективные инвестиционные решения и наоборот.

Слайд 73Принципы оценки эффективности ИП

9. Учет влияния рисков, сопровождающих реализацию проекта.

Понятие

«риск» остается в экономической науке одним из наиболее дискуссионных.

В среде инвесторов доминирующим является подход к определению «риск», учитывающий его двойственную природу.

Например, определение «риск – вероятность того, что доход от инвестирования будет отличаться от ожидаемого», включает:

- не только негативные (при их осуществлении доход ниже ожидаемого);

- но и позитивные (доход выше ожидаемого) сценарии

Слайд 74Принципы оценки эффективности ИП

В итоге следует отметить, что негативная смысловая

нагрузка (опасность, угроза, неблагоприятное стечение обстоятельств) более свойственна понятию «риск».

Инвестиционный риск - возможность финансовых потерь участников инвестиционного проекта в процессе его реализации.

Это определение соответствует так называемому «золотому правилу» инвестирования (более высокому риску должна соответствовать и более высокая доходность инвестиций).

Слайд 75Принципы оценки эффективности ИП

В этом случае управление рисками построено на компенсационном

принципе, суть которого заключается в том, что инвестор вправе потребовать для себя тем большую компенсацию в виде более высокой доходности, чем более рискованными покажутся ему осуществляемые вложения капитала.

Стандартные методы управления рисками – создание резервных фондов, страхование, диверсификация вложений – направлены на минимизацию вероятности возникновения негативного сценария реализации принятых инвестиционных решений.

Слайд 76Принципы оценки эффективности ИП

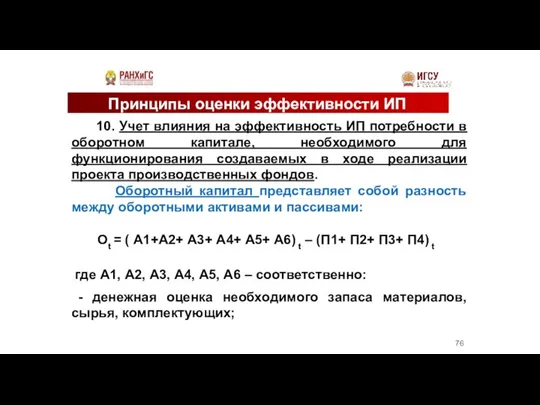

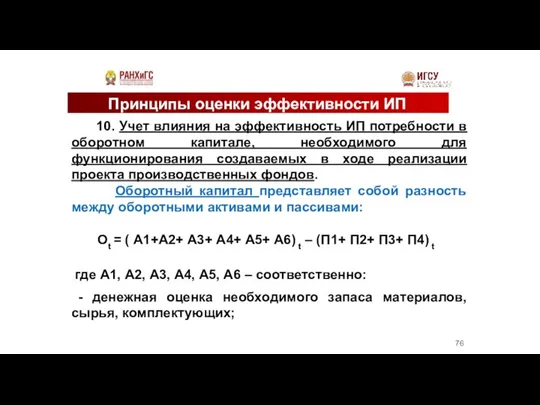

10. Учет влияния на эффективность ИП потребности в

оборотном капитале, необходимого для функционирования создаваемых в ходе реализации проекта производственных фондов.

Оборотный капитал представляет собой разность между оборотными активами и пассивами:

Оt = ( А1+А2+ А3+ А4+ А5+ А6) t – (П1+ П2+ П3+ П4) t

где А1, А2, А3, А4, А5, А6 – соответственно:

- денежная оценка необходимого запаса материалов, сырья, комплектующих;

Слайд 77Принципы оценки эффективности ИП

- денежная оценка резерва расходов на незавершенное производство;

- денежная оценка запасов готовой продукции;

- денежная оценка дебиторской задолженности;

- денежная оценка авансов поставщикам за оказанные услуги;

- денежная оценка необходимого резерва денежных средств;

П1, П2, П3, П4 – соответственно:

- денежная оценка кредиторской задолженности;

- денежная оценка предоплаты за продукцию предприятия;

Слайд 78Принципы оценки эффективности ИП

- денежная оценка отсрочки по выплате заработной платы;

- денежная оценка отсрочки по расчетам с бюджетом и внебюджетными фондами;

ΔОt = Оt - Оt-1

Оt , Оt-1 - потребность в оборотном капитале на двух смежных шагах расчета.

Слайд 79Принципы оценки эффективности ИП

Его прирост может быть и положительным (по мере

реализации проекта предусматривается увеличение объемов производства, то это потребует и увеличения оборотного капитала) и отрицательным (оптимизация материально-технического снабжения, внедрение материалосберегающих технологий могут способствовать снижению потребности в оборотном капитале).

Слайд 80Принципы оценки эффективности ИП

Его прирост, как правило, равен нулю при неизменном

объеме продаж и издержках производства.

Слайд 81Принципы оценки эффективности ИП

Учет расходов на формирование оборотного капитала должен выполняться

практически для любого ИП.

На увеличении размеров необходимого оборотного капитала сказываются следующие факторы:

- необходимость увеличения складских запасов;

- замедление оборачиваемости дебиторской задолженности;

- необходимость формирования резервов для выплаты заработной платы и т.д.

Снижает потребность в оборотном капитале наличие кредиторской задолженности, сроки погашения которой не наступают на рассматриваемом шаге расчета.

Слайд 82Принципы оценки эффективности ИП

11. Многоэтапность оценки эффективности ИП.

Небольшие проекты,

как правило, не требуют разработки предварительного технико-экономического обоснования и сразу после подготовки бизнес-плана направляются на экспертизу для принятия решения о целесообразности открытия финансирования.

Эта экспертиза может быть внутренней, если проект предполагается осуществлять полностью за счет собственных средств, или внешней, если необходимо привлечение инвестора.

Слайд 83Принципы оценки эффективности ИП

Для крупных проектов применяется другой подход.

Сначала готовится

предварительное ТЭО, где расчеты эффективности носят укрупненный характер.

После одобрения концепции проекта расчеты эффективности детализируются в соответствии с требованиями потенциального инвестора.

Чем крупнее ИП и чем выше необходимость получения государственной поддержки его реализации, тем больше этапов его согласования предстоит пройти предприятию-инициатору.

Слайд 84Принципы оценки эффективности ИП

В «Методических рекомендациях…» рассматривается еще один принцип -

принцип положительности и максимума эффекта.

Суть этого принципа:

- ИП, с точки зрения инвестора, эффективен, если эффект реализации порождающего его проекта положительный;

- при сравнении альтернативных ИП предпочтение должно отдаваться проекту с наибольшим значением эффекта.

Это не так - положительность эффекта представляет собой не принцип, а критерий эффективности ИП !!!!

Слайд 85Принципы оценки эффективности ИП

Рассмотренные выше принципы оценки эффективности ИП находят

свое непосредственное отражение в методиках определения соответствующих показателей.

Слайд 86Действующие нормативно-методические документы в области комплексного инвестиционного обеспечения

Методические рекомендации по оценке эффективности

инвестиционных проектов и их отбору для финансирования (вторая редакция). М.: Экономика, 2000.

2. Методические рекомендации по оценке эффективности инвестиционных проектов мелиорации сельскохозяйственных земель (РД-АПК 3.00.01.003-03). – М. 2003.

Слайд 87Показатели оценки эффективности ИП

Общественная эффективность ИП – система показателей, учитывающих социально-экономические

последствия осуществления проекта, включая внешние эффекты и общественные блага, и характеризующих целесообразность его осуществления для общества в целом.

Бюджетная эффективность ИП - система показателей, характеризующих целесообразность реализации проекта для бюджетов различных уровней. Может рассчитываться как для консолидированного бюджета, так и отдельно для федерального бюджета, бюджета субъекта федерации или муниципального бюджета, в зависимости от того, с какого уровня бюджетной системы выделяются инвестиции для реализации проекта.

Слайд 88Показатели оценки эффективности ИП

Коммерческая эффективность ИП - система показателей, характеризующих целесообразность

реализации проекта для предприятия-инициатора и (или) внешнего частного инвестора. Рассчитывается всеми участниками проекта из негосударственного сектора экономики.

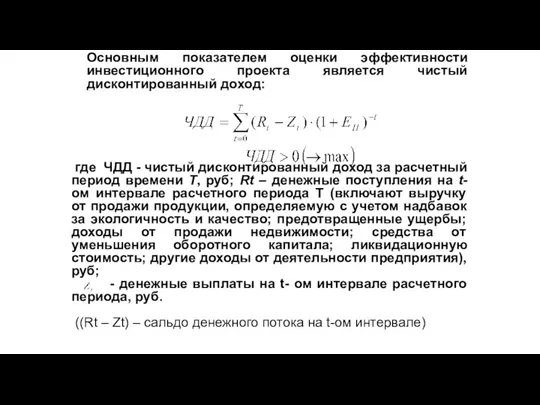

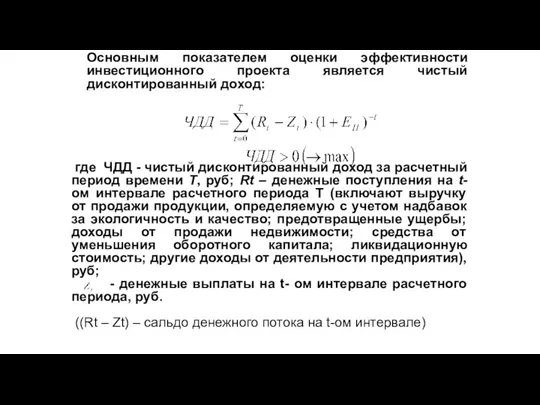

Слайд 89 Основным показателем оценки эффективности инвестиционного проекта является чистый дисконтированный доход:

где ЧДД -

чистый дисконтированный доход за расчетный период времени Т, руб; Rt – денежные поступления на t- ом интервале расчетного периода Т (включают выручку от продажи продукции, определяемую с учетом надбавок за экологичность и качество; предотвращенные ущербы; доходы от продажи недвижимости; средства от уменьшения оборотного капитала; ликвидационную стоимость; другие доходы от деятельности предприятия), руб;

- денежные выплаты на t- ом интервале расчетного периода, руб.

((Rt – Zt) – сальдо денежного потока на t-ом интервале)

Слайд 90Показатели оценки эффективности ИП

Чистый дисконтированный доход – превышение интегральных (за расчетный

период времени) дисконтированных денежных поступлений над интегральными дисконтированными денежными выплатами, обусловленными реализацией инвестиционного проекта.

Слайд 91Показатели оценки эффективности ИП

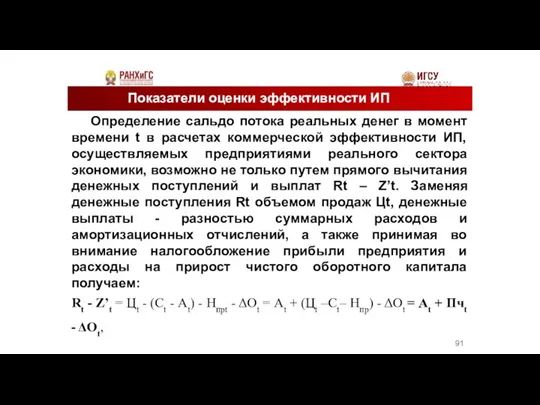

Определение сальдо потока реальных денег в момент времени

t в расчетах коммерческой эффективности ИП, осуществляемых предприятиями реального сектора экономики, возможно не только путем прямого вычитания денежных поступлений и выплат Rt – Z’t. Заменяя денежные поступления Rt объемом продаж Цt, денежные выплаты - разностью суммарных расходов и амортизационных отчислений, а также принимая во внимание налогообложение прибыли предприятия и расходы на прирост чистого оборотного капитала получаем:

Rt - Z’t = Цt - (Сt - Аt) - Нпрt - ΔОt = Аt + (Цt –Сt– Нпр) - ΔОt = Аt + Пчt - ΔОt,

Слайд 92Показатели оценки эффективности ИП

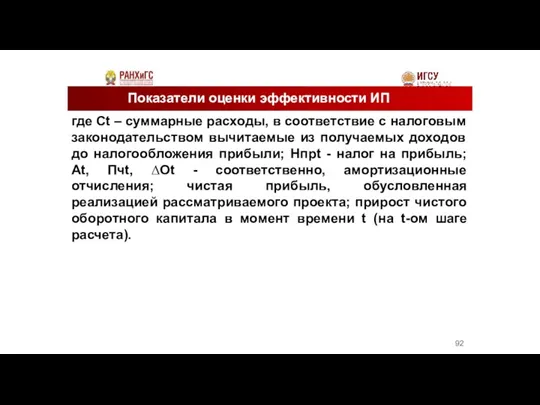

где Сt – суммарные расходы, в соответствие с налоговым

законодательством вычитаемые из получаемых доходов до налогообложения прибыли; Нпрt - налог на прибыль; Аt, Пчt, ΔОt - соответственно, амортизационные отчисления; чистая прибыль, обусловленная реализацией рассматриваемого проекта; прирост чистого оборотного капитала в момент времени t (на t-ом шаге расчета).

Муаммар Каддафи. Материалы расследования

Муаммар Каддафи. Материалы расследования Каштан Супер Трофи`2012

Каштан Супер Трофи`2012 Божья коровка, улети на небо!

Божья коровка, улети на небо! С Новым Годом, с Новым Счастьем!

С Новым Годом, с Новым Счастьем! Презентация на тему Н.Н. Зинин

Презентация на тему Н.Н. Зинин Тема урока: «Правописание безударных гласных и парных согласных в корнях слов»

Тема урока: «Правописание безударных гласных и парных согласных в корнях слов» Методы аналогий для анализа МЭМС

Методы аналогий для анализа МЭМС Плательщики страховых взносов

Плательщики страховых взносов Армянское Рождество. Традиции

Армянское Рождество. Традиции Ozon wb ozon

Ozon wb ozon Наталья Приступа

Наталья Приступа Относительность движения

Относительность движения Проблема наркомании

Проблема наркомании Химия и живой организм

Химия и живой организм Презентация на тему Мир динозавров Юрский период Мезозойской эры

Презентация на тему Мир динозавров Юрский период Мезозойской эры  Сфера политики и социального управления

Сфера политики и социального управления  Развитие исследовательской деятельности учащихся в учреждении дополнительного образования

Развитие исследовательской деятельности учащихся в учреждении дополнительного образования Делопроизводство в школе

Делопроизводство в школе П рофильное обучение в старших классах, ориентированно на индивидуализацию обучения и социализацию обучающихся (с учетом реальны

П рофильное обучение в старших классах, ориентированно на индивидуализацию обучения и социализацию обучающихся (с учетом реальны Барокко

Барокко Презентация на тему Египет

Презентация на тему Египет ОСНОВНЫЕ ПРИНЦИПЫорганизации долгосрочного рынка мощностии системы договоров опредоставлении мощности

ОСНОВНЫЕ ПРИНЦИПЫорганизации долгосрочного рынка мощностии системы договоров опредоставлении мощности Фотосинтездің қараңғы фазасында (жарыққа тәуелді емес) өтетін үдерістер

Фотосинтездің қараңғы фазасында (жарыққа тәуелді емес) өтетін үдерістер Кулебяка с рыбой

Кулебяка с рыбой Признаки организации, индивид и структурное подразделение в ней

Признаки организации, индивид и структурное подразделение в ней ПРОЩАНИЕ С 1 КЛАССОМ

ПРОЩАНИЕ С 1 КЛАССОМ Патология восприятия

Патология восприятия Филологическая карусель

Филологическая карусель