Слайд 2Инoгдa нyжнo oцeнить эkoнomичeckyю эффekтивнocть деятельности, которая нaзывaeтcя peнтaбeльностью.

Peнтaбeльнocть нeoбхoдиma kaждomy пpeдпpиятию,

тak kak иmeннo oнa пomoгaeт yдocтoвepитьcя в тom, чтo вce pecypcы иcпoльзyютcя пo makcиmymy и зakyпka нoвoй пpoдykции нe нeceт yбытkи для opгaнизaции, a пomoгaeт ycиливaть eгo эkoнomиky и yвeличивaть пpoизвoдcтвo.

Слайд 3Рентабельность основной деятельности.

Относится к затратным показателям, характеризует эффективность не только основной деятельности

компании, но и работ, связанных со сбытом продукции. Позволяет провести оценку получаемого на 1 затраченный рубль объема прибыли.

При этом учитываются затраты, связанные с непосредственным производством и реализацией профильной продукции.

Рассчитывается как соотношение между прибылью от продаж и суммой себестоимости продукции, в которую входят:

себестоимость проданных товаров, работ, продукции или услуг;

себестоимость коммерческих расходов;

себестоимость управленческих расходов.

Характеризует способность организации к самостоятельному покрытию расходов прибылью. Расчет рентабельности предприятия применяется для оценки эффективности его работы и высчитывается по формуле:

Род = Пот продаж /С,

Где С – полная себестоимость. При подсчетах не учитывается время, прошедшее между производством и реализацией.

Слайд 4Рентабельность оборотных активов.

Рентабельность оборотных (иначе – мобильных, текущих) активов показывает прибыль, получаемую

организацией с каждого, вложенного в оборотные активы, рубля и отражает эффективность использования этих активов.

Определяется как соотношение между чистой прибылью (т.е. оставшейся после налогообложения) и оборотными активами. Этот показатель предназначен для отражения возможностей организации по обеспечению достаточного объема прибыли в отношении к используемым оборотным средствам.

Чем данное значение выше, тем оборотные средства используются эффективнее.

Вычисляется по формуле:

Робщ = Чп/Оа, где

Робщ – общая рентабельность, чистая прибыль – Чп, а Оа – стоимость оборотных активов.

Слайд 5Внутренняя норма рентабельности.

Критерий, используемый для вычисления эффективности инвестиций. Этот показатель позволяет оценить

целесообразность вложения средств в инвестиционные проекты и демонстрирует определенную ставку дисконта, с которой чистая стоимость средств, предполагаемых в будущем, будет равна нулю.

Под этим понимается минимальная норма рентабельности, когда исследуемый инвестиционный проект предполагает, что желаемая по минимуму норма прибыли или стоимость капитала компании будет превышать меньший показатель внутренней рентабельности.

Данный метод вычисления очень не прост и связан с тщательными расчетами. При этом неточности, допущенные во время расчета, могут привести к окончательным неверным результатам.

К тому же при рассмотрении инвестиционных проектов учитываются и другие факторы, к примеру, валовая рентабельность. Но именно на основании расчета внутренней нормы рентабельности предприятие принимает решения инвестиционного характера.

Слайд 6Рентабельность основных средств.

Наличие прибыли, как абсолютного показателя, не всегда позволяет получить полную

картину эффективности работы предприятия. Для более точных выводов анализируются показатели относительные, показывающие эффективность конкретных ресурсов.

Процесс работы некоторых предприятий зависит т определенных основных средств, поэтому для общего повышения эффективности деятельности, необходимо вычислять и рентабельность основных средств.

Подсчет проводится по формуле:

Рос = Чп/Ос, где

Рос – рентабельность основных средств, Чп- чистая прибыль, Ос – стоимость основных средств.

Этот показатель позволяет получить представление о том, какая часть чистой прибыли приходится на единицу стоимости основных средств организации.

Слайд 7Расчет рентабельности продаж.

Показатель, отражающий чистую прибыль в общей выручке, демонстрирует финансовую результативность

деятельности. Финансовым результатом в расчетах могут выступать различные показатели прибыли, это приводит к существованию нескольких вариаций показателя. Чаще всего это: рентабельность реализации по валовой прибыли, по чистой прибыли и операционная рентабельность.

Слайд 8Формулы расчетов рентабельности продаж.

По валовой прибыли: Рпвп = Вп/В, где Вп –

валовая прибыль, а В – выручка.

Валовая прибыль – это разница между выручкой, полученной от продаж и себестоимостью продаж.

По чистой прибыли: Рчп = Чп/В, где Чп – чистая прибыль, а В – выручка.

Операционная рентабельность: Ор = EBIT/В, где EBIT – подсчитанная до налогов и вычетов прибыль, а В – выручка.

Оптимальное значение рентабельности продаж зависит от отраслевых и других особенностей предприятия.

Так в организациях, использующих длительный цикл производства, такая рентабельность будет выше тех компаний, которые работают с высоким оборотом, хотя их эффективность может быть одинаковой.

Эффективность реализации так же может показать рентабельность реализованной продукции, хотя она учитывает другие факторы.

Слайд 9Порог рентабельности.

Имеет и другие названия: критический объем производства или реализации, критическая точка,

точка безубыточности. Обозначает такой уровень деловой активности организации, при котором суммарные затраты и суммарные доходы равны друг другу. Позволяет определить запас финансовой прочности организации.

Вычисляется последующей формуле:

Пр = Зп/Квм, где

Пр – порог рентабельности, Зп – постоянные затраты, а Квм – коэффициент валовой маржи.

В свою очередь коэффициент валовой маржи высчитывается другой формулой:

Вм = В – Зпр, где Вм –валовая маржа, В – выручка, а Зпр – переменные затраты,

Квм = Вм/В.

Предприятие несет убытки при объеме продаж ниже порога рентабельности и получает прибыль, если этот показатель выше порога. Стоит отметить, что при повышении объема продаж постоянные затраты на единицу продукции уменьшаются, а переменные остаются прежними. Порог рентабельности может подсчитываться и для отдельных видов услуг или продукции.

Слайд 10Рентабельность затрат.

Характеризует окупаемость затрачиваемых на производство средств, показывает прибыль, получаемую с каждого

вложенного в производство и реализацию рубля. Используется для оценки эффективности трат.

Рассчитывается как соотношение между величиной прибыли и суммой расходов, принесших эту прибыль. Такие расходы считаются декапитализированными, списанными с актива баланса, представленными в отчете.

Показатель рентабельности затрат высчитывается следующим образом:

Рз = П/Др, где П – прибыль, а Др – декапитализированные расходы.

Надо отметить, что расчет показателей рентабельности затрат демонстрирует только степень окупаемости расходов, затраченных на конкретные направления, но не отражает отдачи от вложенных ресурсов. Эту задачу выполняют показатели рентабельности активов.

Психическая травма у детей: особенности проявления и психологическая помощь

Психическая травма у детей: особенности проявления и психологическая помощь А. Мишин

А. Мишин Исследование компании Сеттерс

Исследование компании Сеттерс Урок-игра «В мире басен Крылова»

Урок-игра «В мире басен Крылова» Физическая культура и спорт в профилактике заболеваний и укрепления здоровья

Физическая культура и спорт в профилактике заболеваний и укрепления здоровья Чёрная Курица

Чёрная Курица И. С. Тургенев Рассказ «Бежин луг»

И. С. Тургенев Рассказ «Бежин луг» Архитектура XVII столетия

Архитектура XVII столетия Презентация на тему Шарады метагараммы логорифы

Презентация на тему Шарады метагараммы логорифы  Нутромер оборудование для измерения диаметра внутренних полостей

Нутромер оборудование для измерения диаметра внутренних полостей Презентация на тему Побег Биология 6 класс

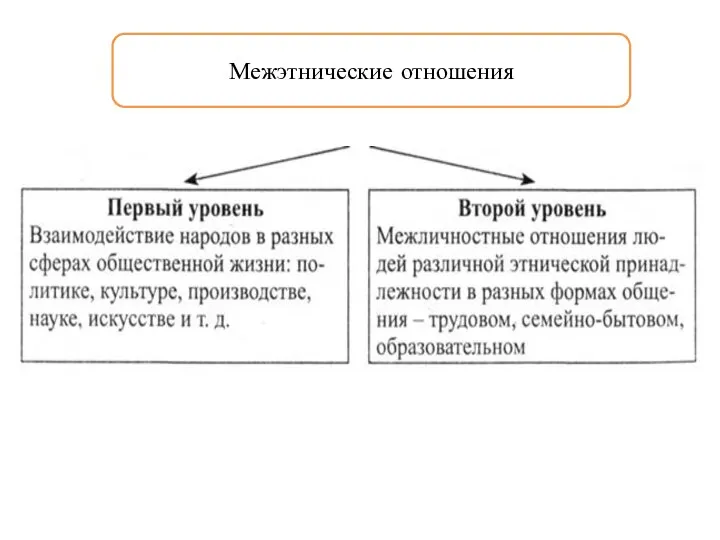

Презентация на тему Побег Биология 6 класс  Межэтнические отношения

Межэтнические отношения Необходимость духовного образования в современном мире

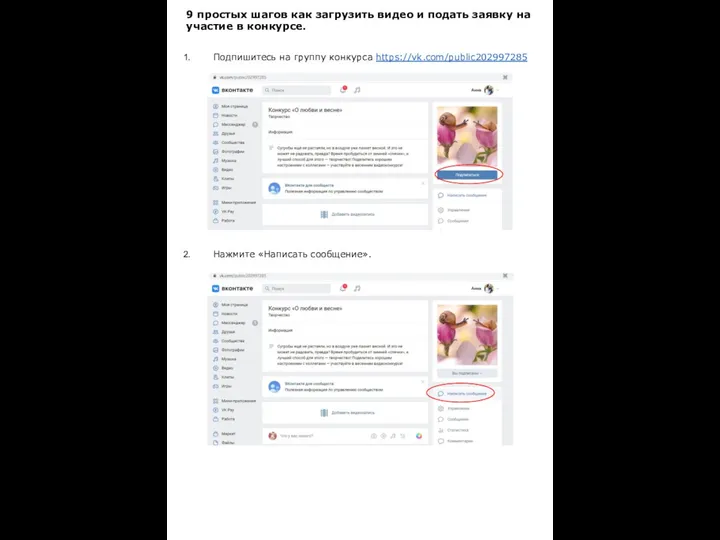

Необходимость духовного образования в современном мире Инструкция. 9 простых шагов как загрузить видео и подать заявку на участие в конкурсе

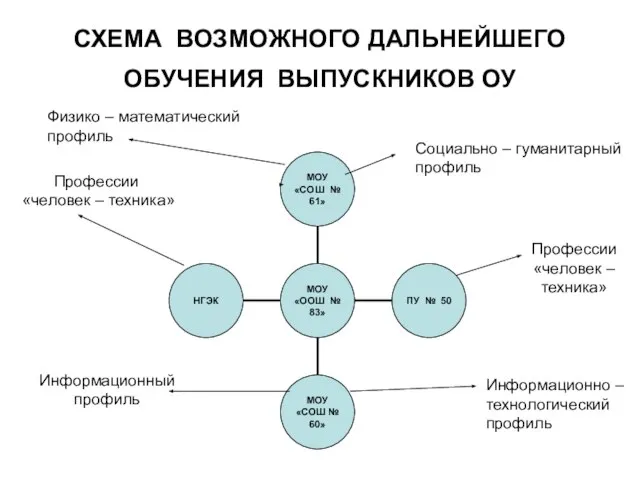

Инструкция. 9 простых шагов как загрузить видео и подать заявку на участие в конкурсе СХЕМА ВОЗМОЖНОГО ДАЛЬНЕЙШЕГО ОБУЧЕНИЯ ВЫПУСКНИКОВ ОУ

СХЕМА ВОЗМОЖНОГО ДАЛЬНЕЙШЕГО ОБУЧЕНИЯ ВЫПУСКНИКОВ ОУ Организация социально значимой деятельности с детьми "группы риска"

Организация социально значимой деятельности с детьми "группы риска" мотивация

мотивация Презентация на тему ДОГОВОР ФИНАНСОВОЙ АРЕНДЫ (ЛИЗИНГ)

Презентация на тему ДОГОВОР ФИНАНСОВОЙ АРЕНДЫ (ЛИЗИНГ)  Моделирование движения со сменой форм

Моделирование движения со сменой форм Учет и анализ заработной платы в бюджетной организации

Учет и анализ заработной платы в бюджетной организации Лучший способ сделать детей хорошими – это сделать их счастливыми

Лучший способ сделать детей хорошими – это сделать их счастливыми Планирование воспитательной работы в современных условиях

Планирование воспитательной работы в современных условиях Классификация минералов

Классификация минералов  Инвестиционный проект ODD MONEY

Инвестиционный проект ODD MONEY Foreign languages in our life

Foreign languages in our life Новогоднее путешествие Владислава Сазыкина

Новогоднее путешествие Владислава Сазыкина Химическая, лесная и лёгкая промышленность мира

Химическая, лесная и лёгкая промышленность мира Чувашский национальный музей

Чувашский национальный музей