по МСФО за 2010 год.

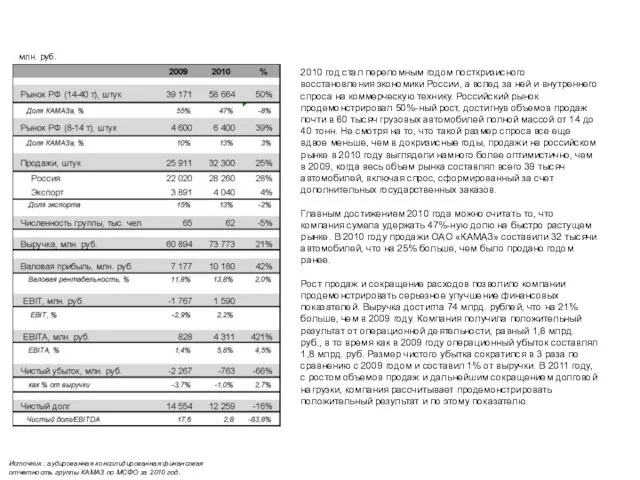

2010 год стал переломным годом посткризисного восстановления экономики России, а вслед за ней и внутреннего спроса на коммерческую технику. Российский рынок продемонстрировал 50%-ный рост, достигнув объемов продаж почти в 60 тысяч грузовых автомобилей полной массой от 14 до 40 тонн. Не смотря на то, что такой размер спроса все еще вдвое меньше, чем в докризисные годы, продажи на российском рынке в 2010 году выглядели намного более оптимистично, чем в 2009, когда весь объем рынка составлял всего 39 тысяч автомобилей, включая спрос, сформированный за счет дополнительных государственных заказов.

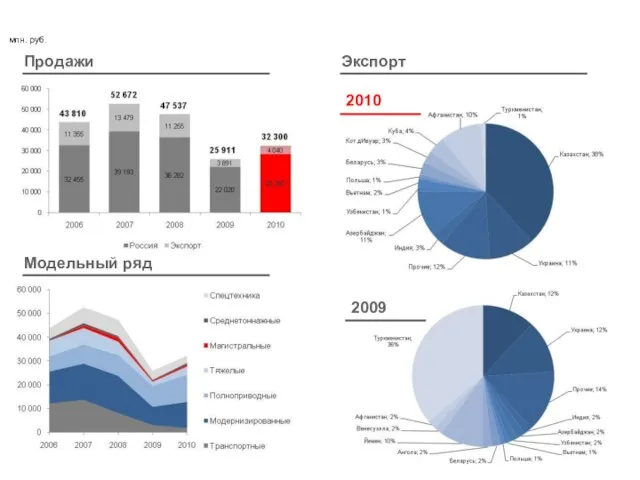

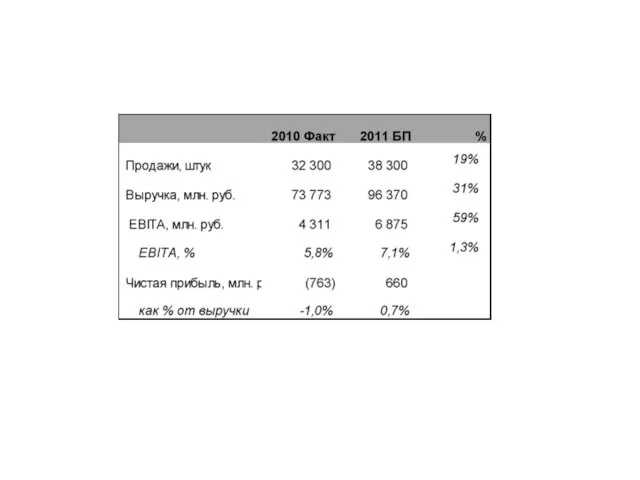

Главным достижением 2010 года можно считать то, что компания сумела удержать 47%-ную долю на быстро растущем рынке. В 2010 году продажи ОАО «КАМАЗ» составили 32 тысячи автомобилей, что на 25% больше, чем было продано годом ранее.

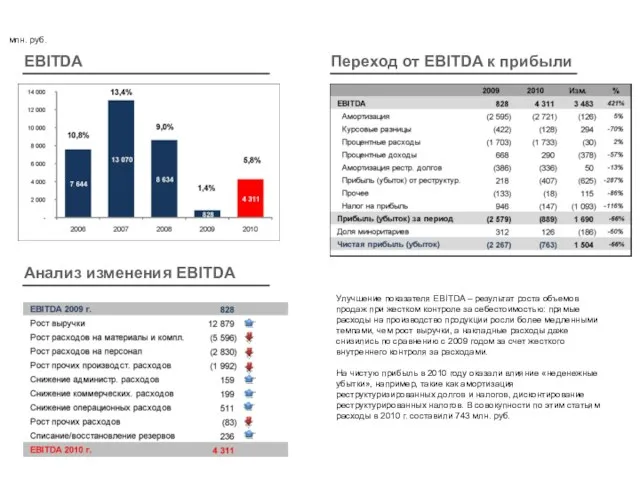

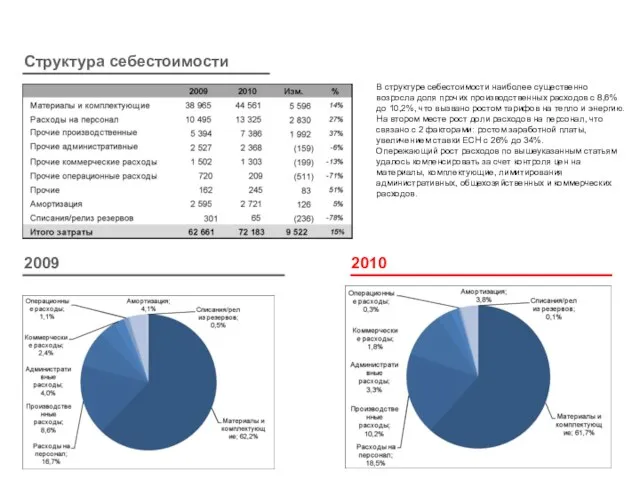

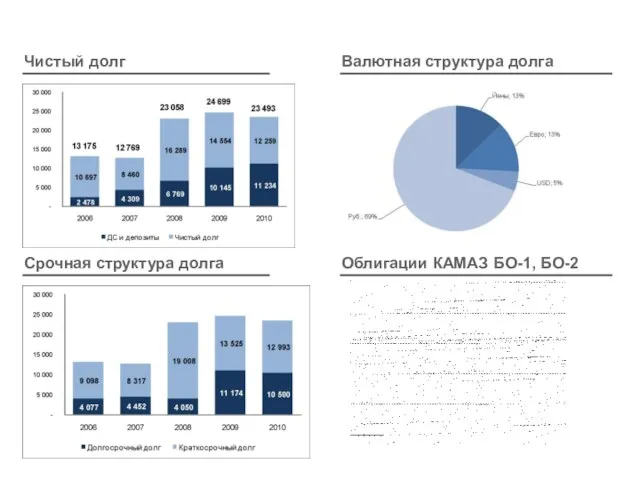

Рост продаж и сокращение расходов позволило компании продемонстрировать серьезное улучшение финансовых показателей. Выручка достигла 74 млрд. рублей, что на 21% больше, чем в 2009 году. Компания получила положительный результат от операционной деятельности, равный 1,6 млрд. руб., в то время как в 2009 году операционный убыток составлял 1,8 млрд. руб. Размер чистого убытка сократился в 3 раза по сравнению с 2009 годом и составил 1% от выручки. В 2011 году, с ростом объемов продаж и дальнейшим сокращением долговой нагрузки, компания рассчитывает продемонстрировать положительный результат и по этому показателю.

млн. руб.

Сергей Павлович Королёв

Сергей Павлович Королёв ПРОГРАММИРОВАНИЕ II

ПРОГРАММИРОВАНИЕ II Презентация Chasebe

Презентация Chasebe ПРОБЛЕМА ШКОЛЬНОЙ ОЦЕНКИ

ПРОБЛЕМА ШКОЛЬНОЙ ОЦЕНКИ (c) Максим Саваневський

(c) Максим Саваневський  Здоровячок - морячок

Здоровячок - морячок Презентация на тему Импрессионизм в живописи

Презентация на тему Импрессионизм в живописи  Добро пожаловать в Компанию АО ФПК

Добро пожаловать в Компанию АО ФПК Система online-диагностики оборудования ГЭС

Система online-диагностики оборудования ГЭС ДЕПОЗИТЫ юридических лиц и индивидуальных предпринимателей

ДЕПОЗИТЫ юридических лиц и индивидуальных предпринимателей Основы метрологии, стандартизации, сертификации и контроля качества. Лекция 1

Основы метрологии, стандартизации, сертификации и контроля качества. Лекция 1 Волшебный мир созвездий

Волшебный мир созвездий Применение личностно-ориентированного подхода в обучении химии

Применение личностно-ориентированного подхода в обучении химии Психическое развитие детей в период новорожденности

Психическое развитие детей в период новорожденности Мы начинающие художники. Танцующие краски - Эбру

Мы начинающие художники. Танцующие краски - Эбру Берёзовский муниципальный район

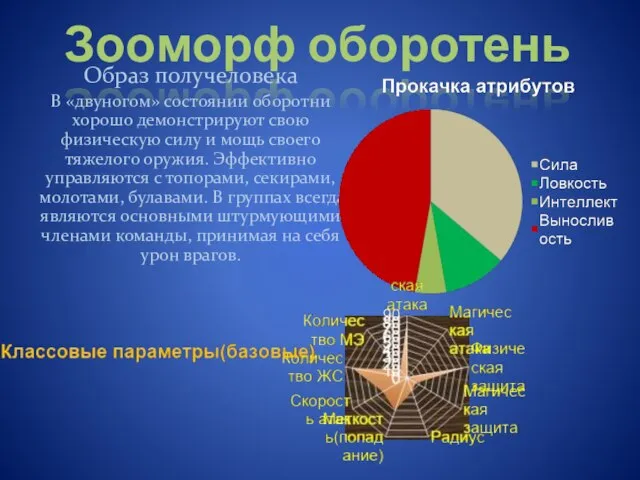

Берёзовский муниципальный район Зооморф оборотень

Зооморф оборотень Тайна Марии Петровых

Тайна Марии Петровых Что мешает развитию инновационных процессов в Украине

Что мешает развитию инновационных процессов в Украине Небесные переливы цвета. Урок изобразительного искусства в 1 классе

Небесные переливы цвета. Урок изобразительного искусства в 1 классе 23 февраля в начальной школе

23 февраля в начальной школе Ароматерапия Специалист по эфирным маслам Люба Возарова Данный материал рекомендуется использовать в комплекте с видеозапись

Ароматерапия Специалист по эфирным маслам Люба Возарова Данный материал рекомендуется использовать в комплекте с видеозапись Управление проектной деятельностью организации

Управление проектной деятельностью организации Государственная (итоговая) аттестация в 9-х классах в 2011 году

Государственная (итоговая) аттестация в 9-х классах в 2011 году Виртуальная экскурсия как форма ознакомления детей с природой

Виртуальная экскурсия как форма ознакомления детей с природой Эфиопия

Эфиопия Marking punctuation

Marking punctuation Новогодняя упаковка

Новогодняя упаковка