Содержание

- 2. ФИНАНСИРОВАНИЕ ИПОТЕЧНЫХ ОПЕРАЦИЙ При всем разнообразии форм существует два основных варианта фондирования ипотечных операций ДЕПОЗИТЫ РЫНОК

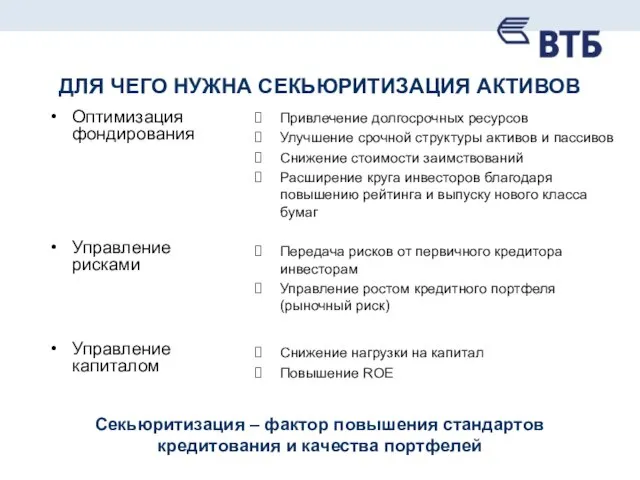

- 3. ДЛЯ ЧЕГО НУЖНА СЕКЬЮРИТИЗАЦИЯ АКТИВОВ Оптимизация фондирования Управление рисками Управление капиталом Привлечение долгосрочных ресурсов Улучшение срочной

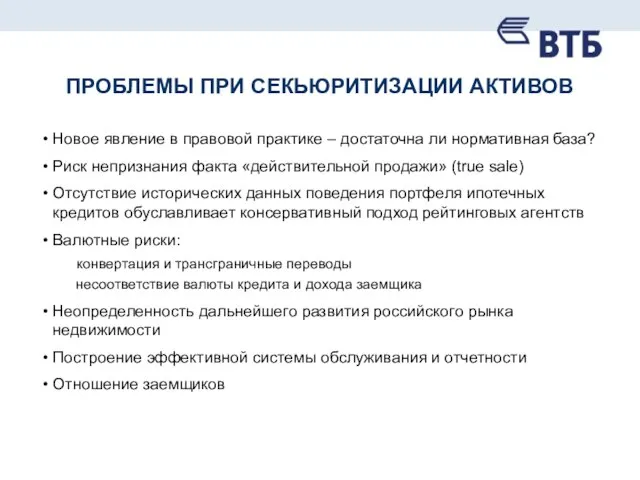

- 4. ПРОБЛЕМЫ ПРИ СЕКЬЮРИТИЗАЦИИ АКТИВОВ Новое явление в правовой практике – достаточна ли нормативная база? Риск непризнания

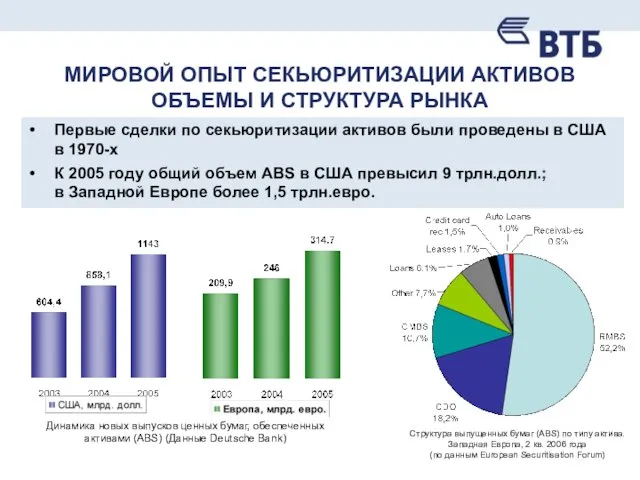

- 5. МИРОВОЙ ОПЫТ СЕКЬЮРИТИЗАЦИИ АКТИВОВ ОБЪЕМЫ И СТРУКТУРА РЫНКА Первые сделки по секьюритизации активов были проведены в

- 6. СЕКЬЮРИТИЗАЦИЯ АКТИВОВ НА РАЗВИВАЮЩИХСЯ РЫНКАХ Динамика новых выпусков ценных бумаг, обеспеченных активами в России, млн.долл. Структура

- 8. Скачать презентацию

Гражданство Российской Федерации. Лекция 10

Гражданство Российской Федерации. Лекция 10 Вечно холодные, вчено свободные

Вечно холодные, вчено свободные Памятка для ЮЛ (2)

Памятка для ЮЛ (2) Двукрылые

Двукрылые Канон православной иконы

Канон православной иконы Миссионерское движение контактмиссия

Миссионерское движение контактмиссия Новое в системе контрактования ТНК-ВР: возможности для малого и среднего бизнеса

Новое в системе контрактования ТНК-ВР: возможности для малого и среднего бизнеса НАШ ДЕТСКИЙ САД

НАШ ДЕТСКИЙ САД Урок – игра «Язык мой – друг мой»

Урок – игра «Язык мой – друг мой» Презентация на тему Окончание и основа слова 3 класс

Презентация на тему Окончание и основа слова 3 класс  Криптовалюты. Блокчейн и биткойн

Криптовалюты. Блокчейн и биткойн Деловой макияж

Деловой макияж Мастер-класс по изготовлению подушки-игрушки «Бурёнка»

Мастер-класс по изготовлению подушки-игрушки «Бурёнка» Криминалистика: наука служит правосудию

Криминалистика: наука служит правосудию Intonation: Definition, Approaches, Functions

Intonation: Definition, Approaches, Functions Солнце

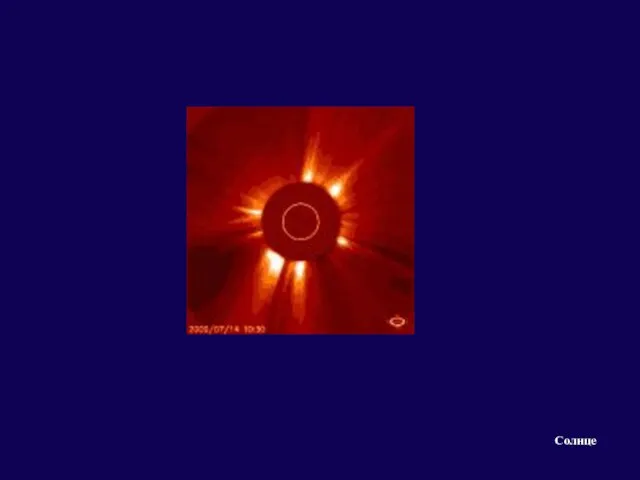

Солнце Патологическая зависимость

Патологическая зависимость Что Где Когда

Что Где Когда Общие черты криминалистической характеристики организованной преступности

Общие черты криминалистической характеристики организованной преступности 25 октября - День флага ДНР

25 октября - День флага ДНР Меры поддержки мобилизованных гражданам и семьям военнослужащих - бриф для ролика ИТОГ-2

Меры поддержки мобилизованных гражданам и семьям военнослужащих - бриф для ролика ИТОГ-2 Проблема объективности оценки уровня развития и качества жизни на примере Новосибирской области

Проблема объективности оценки уровня развития и качества жизни на примере Новосибирской области Презентация на тему Ко Дню космонавтики

Презентация на тему Ко Дню космонавтики Внедрение СУИБ, соответствующей ИСО 27001, в ИТ компании Алексей Евменков. Tieto

Внедрение СУИБ, соответствующей ИСО 27001, в ИТ компании Алексей Евменков. Tieto Отчет о прохождении практики по получению первичных профессиональных умений и навыков. Создание архитектурного альбома

Отчет о прохождении практики по получению первичных профессиональных умений и навыков. Создание архитектурного альбома Виды нарушений Речи

Виды нарушений Речи National Days in Britain

National Days in Britain  Тема урока:

Тема урока: