Слайд 2Страхование – это совокупность перераспределительных отношений по защите интересов юридических и физических

лиц за счет целевых фондов, формируемых из взносов участников и используемых для возмещения ущерба при наступлении определенных событий.

Слайд 3Выделяют три формы организации страхового фонда:

централизованные страховые фонды

децентрализованные страховые фонды (самострахование),

страховые фонды страховых организаций.

Слайд 4Централизованные страховые фонды создаются за счет бюджетных и других государственных средств. Ресурсы

этих фондов обеспечивают возмещение ущерба и устранение последствий стихийных бедствий и крупных аварий. Формирование этих фондов осуществляется как в натуральной, так и в денежной форме. Все виды государственных страховых резервов находятся в распоряжении правительства страны.

Слайд 5государственные стратегические страховые резервы (продовольственные топливные запасы, сырье, могут включаться финансовые резервы);

централизованные

государственные фонды социальной защиты (пенсионный фонд, обязательное медицинское страхование, фонд социального страхования);

фонд обязательных резервов коммерческих банков при ЦБ РФ;

фонд обязательного страхования банковских вкладов;

стабилизационный фонд.

Слайд 6Децентрализованные страховые фонды выступают как обособленные фонды хозяйственных субъектов. Назначение этих фондов

в преодолении временных затруднений в деятельности конкретного субъекта хозяйствования. По форме эти экономические отношения относятся к самострахованию. Формируются в натуральном и денежном выражении. Например, в аграрном секторе формируется семенной фонд. Достоинством метода является возможность самостоятельно распоряжаться фондом в короткие сроки, однако, средства такого фонда самострахования обычно недостаточны.

Слайд 7Фонды страховых организаций образуются на основе договорных отношений заинтересованных в страховании сторон.

Формирование данных фондов производится в установленном законом порядке за счет страховых взносов. Использование средств осуществляется, главным образом, на возмещение возникшего ущерба в соответствии с условиями и правилами страхования.

Слайд 8Функции страхования делят на основные и специфические.

К основным относятся:

формирование страхового денежного

фонда;

использование страхового денежного фонда;

контрольная функция.

Слайд 9К специфическим:

рисковая;

предупредительная;

инвестиционная.

Слайд 10Функция формирования страхового фонда

Это формирование специализированного страхового фонда денежных средств как платы

за риски, которые берут на свою ответственность страховые компании. Этот фонд может формироваться как в обязательном, так и в добровольном порядке.

Функция использования страхового фонда выражается в удовлетворении имущественных интересов страхователей при наступлении страхового случая.

Слайд 11Контрольная функция заключается в выполнении требования целевого использования страхового фонда – это

страховые выплаты при наступлении установленных страховых событий. Контрольная функция проявляется в обязательности соблюдения законодательных требований. Участие государства в контрольной функции проявляется в действиях страхового надзора.

Слайд 12Рисковая функция считается главной для страхования. Наличием риска обусловлено функционирование и развитие

страхования. Разнообразие рисков вызывает появление различных видов страхования. На основе рисковой функции осуществляется перераспределение денежных ресурсов между участниками страхования, то есть пострадавшим выплачивается денежное возмещение из страховых фондов, сформированных на основе взносов. При этом перераспределение носит ограниченный характер – между участниками страховых отношений.

Слайд 13Предупредительная функция в основе своей выражает экономическую заинтересованность в предупреждении реализации рисков.

Предупреждение страхового случая и минимизация ущерба, предполагающие широкий комплекс мер, в т.ч. финансирование мероприятий по предупреждению, недопущению или уменьшению негативных последствий несчастных случаев и стихийных бедствий. К этой функции также относится правовое воздействие на страхователя, закрепленное в договоре страхования и ориентированное на его бережное отношение к застрахованному имуществу.

Слайд 14Инвестиционная функция, обеспечивает стимулирование экономического роста на основе ответственного использования временно свободных

средств страхователей.

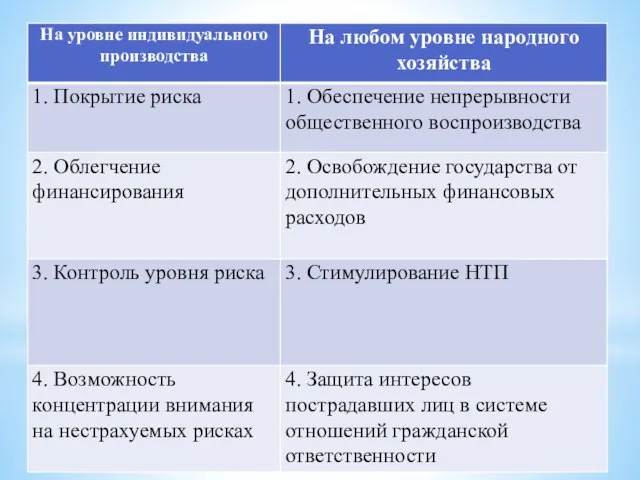

Слайд 161. Покрытие риска состоит в том, что страхователь через договор страхования перекладывает

финансовые последствия определенных рисков на страховые компании.

Слайд 172. Облегчение финансирования имеет несколько аспектов:

- при наступлении страхового случая обеспечивается получение

средств, компенсирующих понесенный ущерб на условиях, предусмотренных в договоре страхования;

-предприятие, застрахованное, например, от пожаров, краж и т.д., делает эти риски величинами, оцениваемыми в деньгах, и в определенной мере может включить страховые взносы в стоимость своих товаров и услуг;

- страхование имущества предприятия является, как правило, условием для получения кредита. Страхование жизни и недвижимости - необходимое условие для получения ипотечного кредита физическими лицами.

Слайд 183. При заключении договора специалистами страховой компании (андеррайтеры) проводится оценка риска и

предлагается система мер предупредительного характера, позволяющих контролировать уровень риска на предприятии.

4. Возможность концентрации внимания на нестрахуемых рисках обеспечивается тем, что при заключении договора страхования страхователь избавляет себя от многих беспокойств и может сконцентрировать свои силы и внимание на проблемах своей основной деятельности.

Слайд 19На уровне народного хозяйства:

1. Страхование создает финансовые условия для быстрого восстановления и

возобновления деятельности предприятий, пострадавших в результате застрахованных событий (когда страдает цепочка лиц).

2. Освобождение государства от дополнительных финансовых расходов обеспечивается наличием страховых фондов.

Слайд 203. Стимулирование НТП:

страховые компании фиксируют внимание производителей на опасных элементах технологий и

продуктов, стимулируя их устранение;

страховые компании собственными усилиями и через создание фондов предупредительных мероприятий осуществляют финансирование соответствующих разработок в части повышения их степени безопасности.

4. Защита интересов пострадавших лиц в системе отношений гражданской ответственности обеспечивается через страхование гражданской ответственности физических и юридических лиц за ущерб, причиненный третьим лицам.

Слайд 21Классификация страхования

По историческому признаку различают:

морское страхование (с XV века);

личное страхование (тонтина с

XVI века);

имущественное страхование (с XVII века)

страхование ответственности работодателя, от несчастных случаев, краж имущества и т.д. (с XIX века);

автострахование, авиа и космическое страхование (с XX века).

Эта классификация не может быть завершенной.

Слайд 22По форме проведения – обязательное и добровольное страхование.

Обязательное или принудительное страхование

проводится в силу закона и не зависит от волеизъявления сторон.

Добровольное страхование проводится на основе свободного волеизъявления сторон и регулируется договором страхования.

Слайд 23Принципы обязательного страхования:

бессрочность – объект является застрахованным в течение всего времени действия

нормативного акта, на основании которого проводится страхование;

автоматичность – объект становится застрахованным, как только попадает в категорию, относительно страхования которой существует нормативный акт, независимо от желания владельцев данного объекта;

полнота охвата объектов – из объектов страхования не делается исключений;

нормирование страхового обеспечения – страховое обеспечение нормируется, норма указывается в нормативном акте, на основании которого проводится страхование.

Слайд 24Принципы добровольного страхования:

срочность – страхование действует в течение определенного срока, указанного в

договоре страхования;

выборочность приема на страхование – на страхование принимаются определенные объекты;

ответственность возникает после уплаты страховых взносов, в договоре могут быть оговорены условия рассрочки уплаты страховых взносов;

волеизъявление сторон – договор страхования заключается при наличии желания застраховать тот или иной объект и принять его на ответственность.

Слайд 25

По форме организации:

государственное страхование;

акционерное;

взаимное или кооперативное страхование.

Слайд 26По виду деятельности:

первичное или прямое страхование, при котором риск выплаты страхового возмещения

или страховой суммы по договору остается у первичного (оригинального) страховщика;

перестрахование, при котором первичный страховщик может передать часть своей ответственности по договору другому страховщику за определенную плату с целью выравнивания своего страхового портфеля и обеспечения своей финансовой устойчивости.

Слайд 27По особенностям формирования страхового фонда:

накопительное страхование. Договор накопительного страхования заключается на длительный

срок. К нему относятся страхование жизни и аннуитетов, страхование детей, пенсионное страхование. Объектами страхования при этом являются имущественные интересы, связанные с жизнью, здоровьем и трудоспособностью личности;

общее страхование. Предусматривает только компенсацию понесенных убытков и не предполагает накопления взносов. Объектами такого страхования являются имущественные интересы, связанные с конкретными видами имущества (недвижимость, транспорт, груз), ответственности (профессиональной, автовладельцев), а также с личностью (от несчастных случаев, болезней). Срок действия договоров по этому виду страхования обычно не превышает одного года.

Слайд 281) страхование жизни на случай смерти, дожития до определенного возраста или срока,

либо наступления иного события;

2) пенсионное страхование:

3) страхование жизни с условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика;

4) страхование от несчастных случаев и болезней;

5) медицинское страхование;

6) страхование средств наземного транспорта (за исключением средств железнодорожного транспорта);

7) страхование средств железнодорожного транспорта;

8) страхование средств воздушного транспорта;

9) страхование средств водного транспорта;

10) страхование грузов;

11) сельскохозяйственное страхование (страхование урожая, сельскохозяйственных культур, многолетних насаждений, животных);

12) страхование имущества юридических лиц, за исключением транспортных средств и сельскохозяйственного страхования;

Презентация на тему Восточная Сибирь

Презентация на тему Восточная Сибирь  Упрощение выражений

Упрощение выражений Проект «Аналогия» был запущен нами более десяти лет назад и возник как плод сочетания потенциалов юриста и бухгалтера с целью реше

Проект «Аналогия» был запущен нами более десяти лет назад и возник как плод сочетания потенциалов юриста и бухгалтера с целью реше Генеалогия

Генеалогия Колизей в Риме

Колизей в Риме 1С-Битрикс: Корпоративный портал

1С-Битрикс: Корпоративный портал Слова антонимы (Противоположности)

Слова антонимы (Противоположности) Cisco Solution Technology Integrator Сетевая безопасность для вертикальных рынков Решения для коммуникационных провайдеров СТАНДАРТ СЕТЕВОЙ БЕЗО

Cisco Solution Technology Integrator Сетевая безопасность для вертикальных рынков Решения для коммуникационных провайдеров СТАНДАРТ СЕТЕВОЙ БЕЗО Китайский новый год

Китайский новый год 20 причин любить Рёму

20 причин любить Рёму Путь. Перемещение. Определение координаты движущегося тела

Путь. Перемещение. Определение координаты движущегося тела Pancakes day

Pancakes day Критерии и методика отнесения документов к категории для служебного пользования

Критерии и методика отнесения документов к категории для служебного пользования Учебные видеоролики, как ресурс саморазвития

Учебные видеоролики, как ресурс саморазвития Система Box-Design & Nevo

Система Box-Design & Nevo Рекомендуемые подходы определения страховых резервов по договорам страхования жизни На основе Проекта Минфина Правил формирова

Рекомендуемые подходы определения страховых резервов по договорам страхования жизни На основе Проекта Минфина Правил формирова Дома гороскопа

Дома гороскопа Сложение и вычитание десятичных дробей.

Сложение и вычитание десятичных дробей. Судьба старославянизмов в русском языке

Судьба старославянизмов в русском языке Подготовка к написанию изложения по рассказу Л.Н.Толстого «Акула»

Подготовка к написанию изложения по рассказу Л.Н.Толстого «Акула» Обобщающий урок по теме:

Обобщающий урок по теме: Маркетинговые исследования

Маркетинговые исследования  Факторы развития когнитивных способностей в процессе обучения

Факторы развития когнитивных способностей в процессе обучения Доступ к данным на основе ado

Доступ к данным на основе ado Весна. Детские рисунки

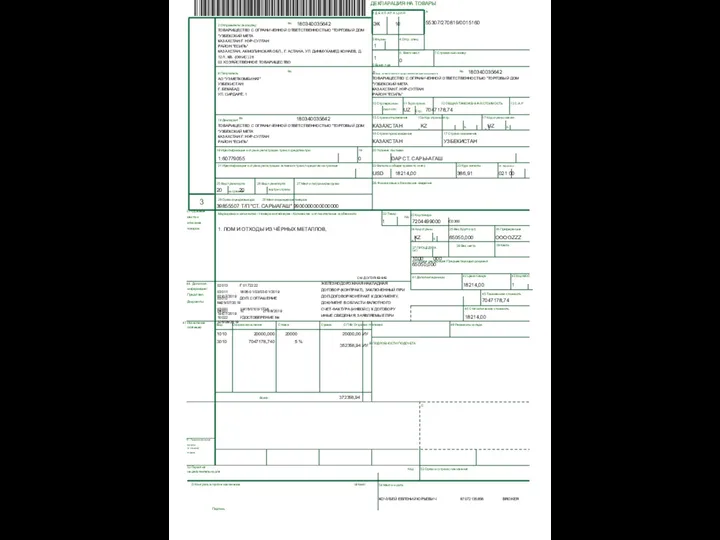

Весна. Детские рисунки Декларация на товары

Декларация на товары Химическое действие света. Фотография

Химическое действие света. Фотография Моделирование, как метод познания (10 класс)

Моделирование, как метод познания (10 класс)