Содержание

- 2. Понятие страхового рынка и его структура Рынок – есть совокупность экономических отношений, появляющаяся в сфере обмена

- 3. Понятие страхового рынка и его структура СТРАХОВОЙ РЫНОК — это система экономических отношений, возникающих по поводу

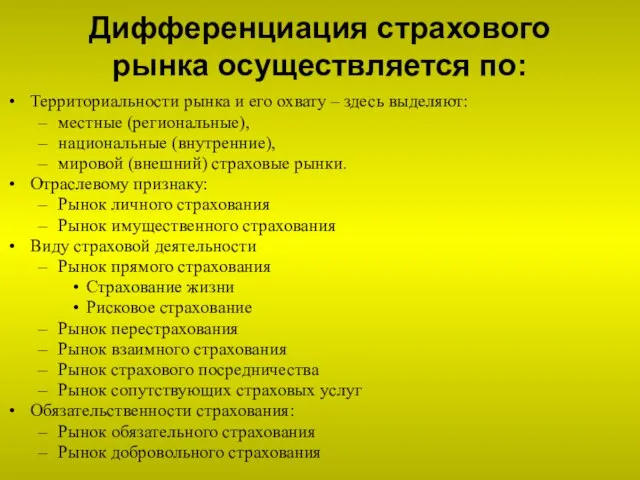

- 5. Дифференциация страхового рынка осуществляется по: Территориальности рынка и его охвату – здесь выделяют: местные (региональные), национальные

- 6. Уровень развития рынка характеризуется следующими основными показателями: Совокупный объем собираемых страховых премий; Совокупный объем страховых выплат;

- 7. Страховое законодательство Страховое право – это совокупность общепринятых, законодательно закрепленных правил (норм) поведения субъектов страховых отношений.

- 8. Страховое законодательство регламентирует: условия функционирования рынка страхования, включая допуск игроков на этот рынок и контроль за

- 9. Ступени страховых правоотношений: См. учебное пособие «Конспект лекций по курсу «Страхование» (Издание 3-е, переработанное и дополненное)

- 10. Лицензирование страховой деятельности и страховой надзор

- 11. Субъекты страхования См. учебное пособие «Конспект лекций по курсу «Страхование» (Издание 3-е, переработанное и дополненное)

- 12. Реестр субъектов страхового дела Сведения о субъектах страхового дела подлежат внесению в единый государственный реестр субъектов

- 13. Требования, предъявляемые к Страховщику См. учебное пособие «Конспект лекций по курсу «Страхование» (Издание 3-е, переработанное и

- 14. Лицензирование См. учебное пособие «Конспект лекций по курсу «Страхование» (Издание 3-е, переработанное и дополненное)

- 15. Страховой надзор Страховой надзор представляет собой систему нормативных требований, предъявляемых к деятельности субъектов страхового дела, контроля

- 16. Страховой надзор Целью страхового надзора является: соблюдение субъектами страхового дела страхового законодательства; предупреждение и пресечения нарушений

- 17. Страховой надзор Страховой надзор осуществляется на принципах: законности, гласности, организационного единства.

- 18. Страховой надзор Страховой надзор представляет собой систему единства следующих методов: допуск (разрешения); ограничения; мониторинг; санкции.

- 19. санкции предписание ограничение действия лицензии приостановление действия лицензии отзывать лицензию

- 20. Страховой надзор Способы надзора за платежеспособностью (состоятельностью) страховщика: Анализ финансового состояния страховщика; Анализ платежеспособности СК; Контроль

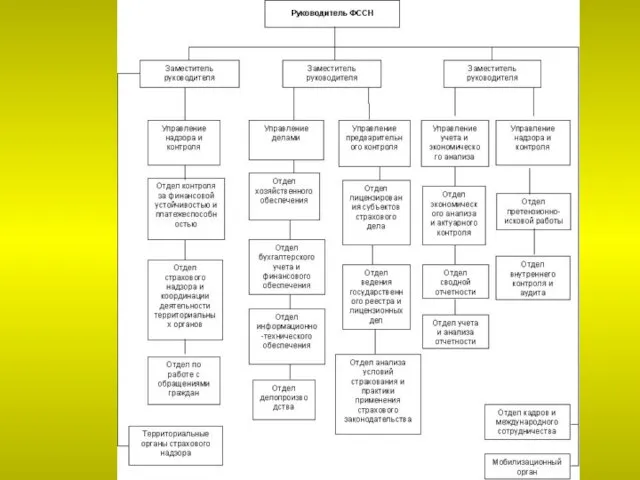

- 21. Страховой надзор Федеральная служба страхового надзора является федеральным органом исполнительной власти, осуществляющим функции по контролю и

- 24. Страховой надзор Страховой надзор осуществляется Федеральной службой страхового надзора (ФССН), функционирующей в соответствии в соответствии с

- 25. Организационные формы страховщиков

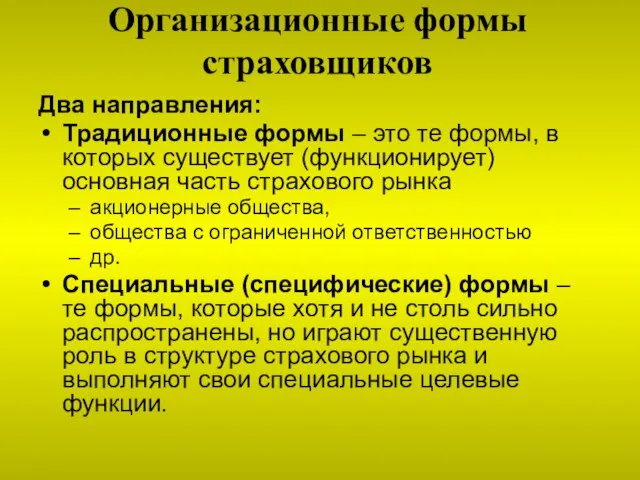

- 26. Организационные формы страховщиков Два направления: Традиционные формы – это те формы, в которых существует (функционирует) основная

- 27. Организационные формы страховщиков Страховщиками могут быть только юридические лица, зарегистрированные на территории РФ Юридическим лицом признается

- 28. Организационные формы страховщиков Юридическое лицо может создавать обособленные подразделения в форме представительств и филиалов. Представительством является

- 29. Организационные формы страховщиков Наиболее распространенными организационно-правовыми формами страховых компаний являются: закрытые и открытые акционерные общества общества

- 30. Организационные формы страховщиков Применительно к страховым организациям, формой оплаты участия в имущество хозяйственного товарищества или общества

- 31. Организационные формы страховщиков Специальные формы страховщиков общества взаимного страхования (ОВС); корпорацию Ллойд; перестраховочные компании; страховые и

- 32. Общества взаимного страхования (ОВС) См. учебное пособие «Конспект лекций по курсу «Страхование» (Издание 3-е, переработанное и

- 33. Организационные формы страховщиков корпорация Ллойд («Corporation of Lloyd’s», или «Lloyd's of London»). Ллойд состоит из ряда

- 34. Организационные формы страховщиков Перестраховочные компании Особенностью деятельности перестраховочных компаний с организационной точки зрения является практически полное

- 35. Организационные формы страховщиков Страховой пул (insurance pool) В России страховые пулы представлены в следующих вариантах: -

- 36. Организационные формы страховщиков Объединения субъектов страхового дела На сегодняшний день в реестре ФССН насчитывается 82 различных

- 37. Страховые посредники См. учебное пособие «Конспект лекций по курсу «Страхование» (Издание 3-е, переработанное и дополненное)

- 38. Страховые посредники Посредническая деятельность осуществляется на основании письменного соглашения договора между посредником и поручителем (страховщиком, страхователем).

- 39. Страховые посредники Значение СП в условиях кризиса для СК основной «неубиваемый» канал притока страхователей, неаффилироованный иными

- 40. Общее количество игроков

- 41. Показатели в СЗФО

- 42. СЗФО 2008

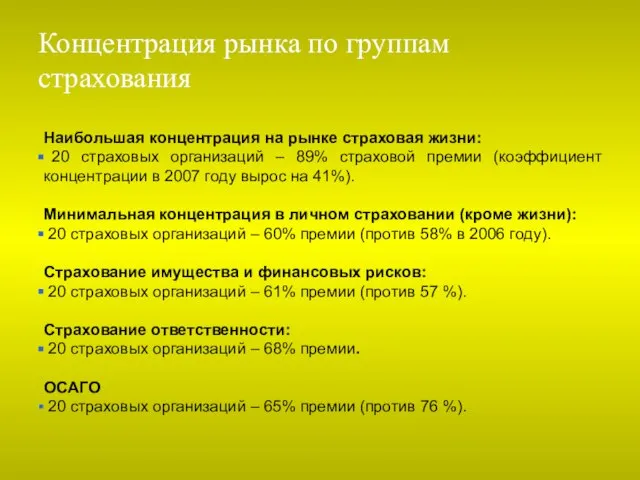

- 43. Концентрация рынка по группам страхования Наибольшая концентрация на рынке страховая жизни: 20 страховых организаций – 89%

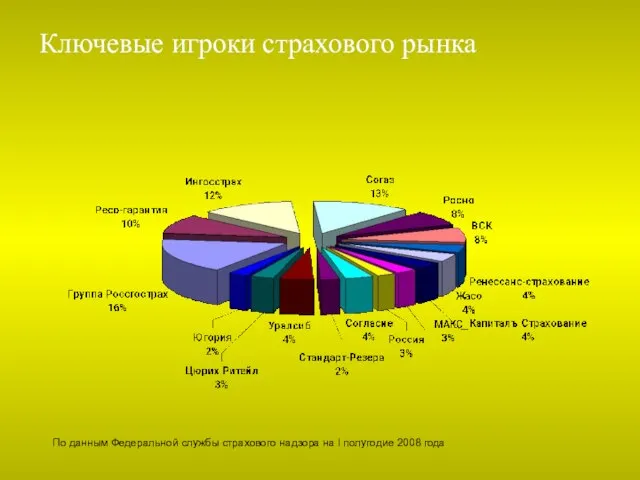

- 44. Ключевые игроки страхового рынка По данным Федеральной службы страхового надзора на I полугодие 2008 года

- 45. Top-10 СО по общему объему страховых премий (без учета ОМС)

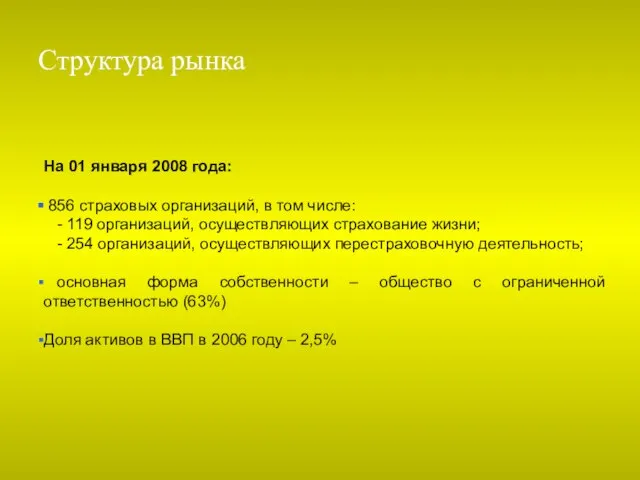

- 46. Структура рынка На 01 января 2008 года: 856 страховых организаций, в том числе: - 119 организаций,

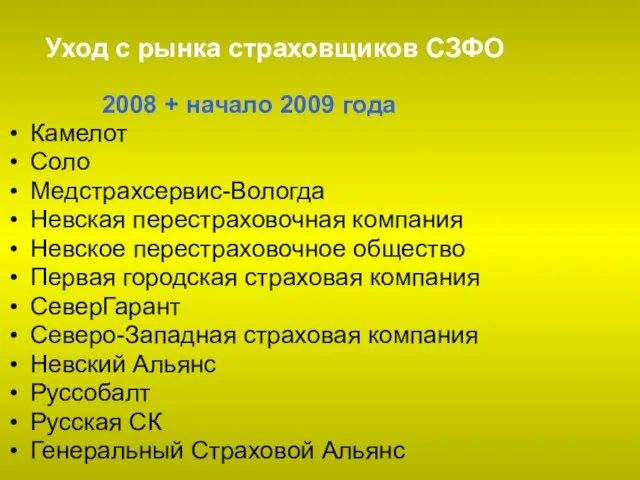

- 47. 2008 + начало 2009 года Камелот Соло Медстрахсервис-Вологда Невская перестраховочная компания Невское перестраховочное общество Первая городская

- 48. Углубление процессов концентрации в СЗФО

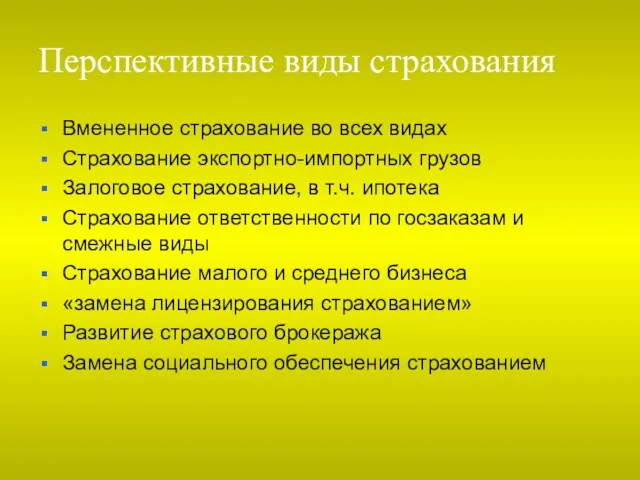

- 49. Вмененное страхование во всех видах Страхование экспортно-импортных грузов Залоговое страхование, в т.ч. ипотека Страхование ответственности по

- 50. Добровольное и обязательное страхование

- 51. Добровольное и обязательное страхование См. учебное пособие «Конспект лекций по курсу «Страхование» (Издание 3-е, переработанное и

- 53. ГК РФ: Статья 927. «Добровольное и обязательное страхование» Статья 935. «Обязательное страхование» ФЗ «Об организации страхового

- 54. Соотношение доли страховых премий, приходящихся на обязательное и добровольное страхование

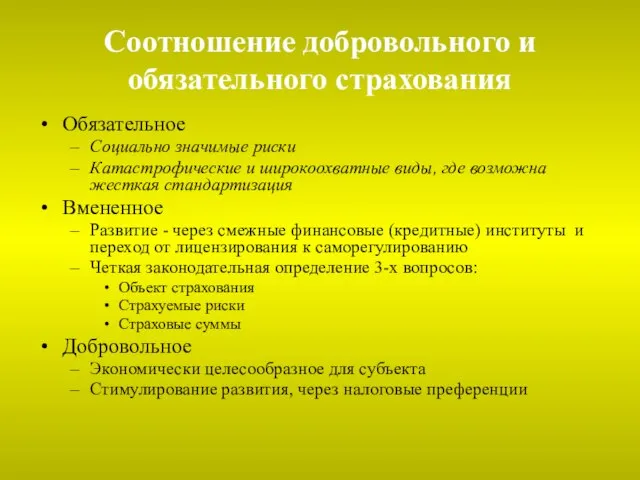

- 55. Соотношение добровольного и обязательного страхования Обязательное Социально значимые риски Катастрофические и широкоохватные виды, где возможна жесткая

- 56. Организационные формы страховщиков

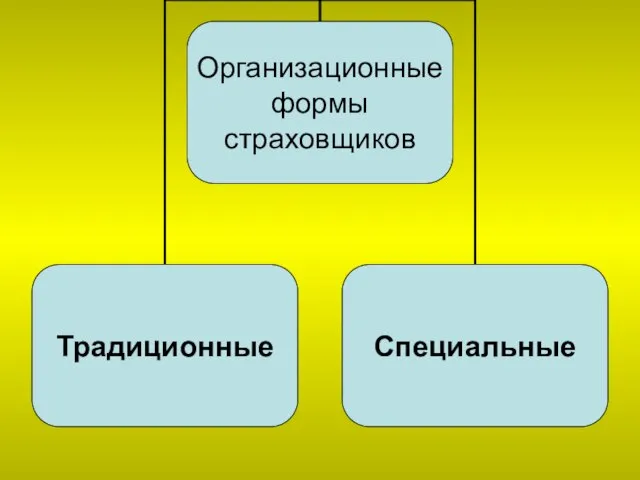

- 58. Организационные формы страховщиков Два направления: Традиционные формы – это те формы, в которых существует (функционирует) основная

- 59. Типы страховых компаний Основные типы страховщиков См. учебное пособие «Конспект лекций по курсу «Страхование» (Издание 3-е,

- 60. Страховые посредники

- 61. Страховые посредники Основные типы страховщиков См. учебное пособие «Конспект лекций по курсу «Страхование» (Издание 3-е, переработанное

- 62. Страховые посредники Урегулирование убытков Подбор страхового продукта Выплата возмещения

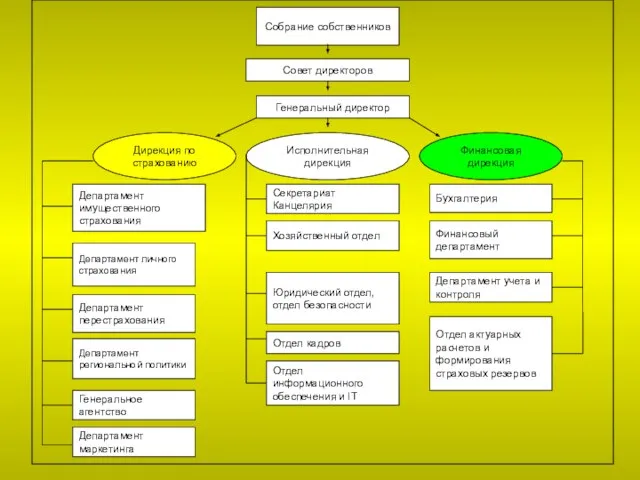

- 63. Организационные структуры

- 64. Организационные структуры Структура организации – это упорядоченная совокупность взаимосвязанных элементов, обеспечивающих ее функционирование и развитие как

- 65. Организационные структуры

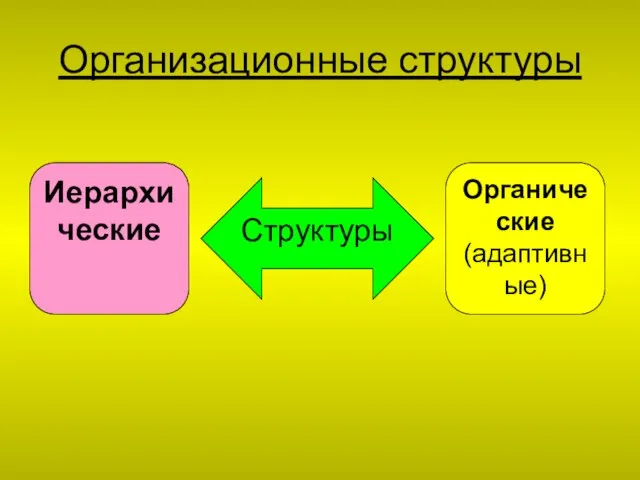

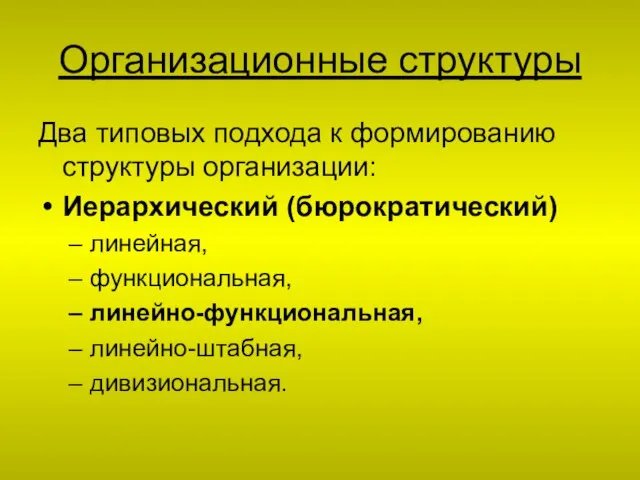

- 66. Организационные структуры Два типовых подхода к формированию структуры организации: Иерархический (бюрократический) линейная, функциональная, линейно-функциональная, линейно-штабная, дивизиональная.

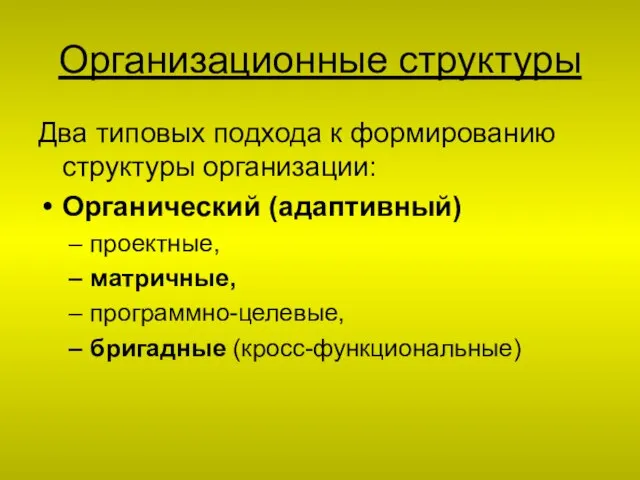

- 67. Организационные структуры Два типовых подхода к формированию структуры организации: Органический (адаптивный) проектные, матричные, программно-целевые, бригадные (кросс-функциональные)

- 69. Ключевая особенность страхового продукта и страховой компании, как организационной структуры:

- 70. Основной производственной мощностью страховой компании является капитал и интеллект специалистов. + страховой продукт не может быть

- 71. Бизнес-процессы

- 72. Бизнес-процесс Бизнес-процесс - это набор необходимых и достаточных мероприятий, оптимально (наиболее эффективно) связывающих точку входа в

- 73. Цель бизнес-процессов построение (создание) принципиально новых бизнес-процессов, — улучшенных по сравнению с имеющимися (реинжениринг); улучшение и

- 74. Генеральная цель организации бизнес-процесса Бизнес-процесса: выявление «дефектов» и создание системы их устранения!!! «дефекты» – отклонение имеющегося

- 75. Задачами разработки БП в страховании являются: упорядочивание последовательности проведения операций: по принятию решений; их исполнению; отражению

- 76. Задачами разработки БП в страховании являются: квалификационное разделение труда: работа управленцев (по принятию генеральных, стратегических решений);

- 77. Задачами разработки БП в страховании являются: изучение скрытых возможностей процесса и оптимизация самого процесса (анализ бизнес-процесса

- 78. Задачами разработки БП в страховании являются: преодоление барьеров непонимания между подразделениями за счет наглядности БП и

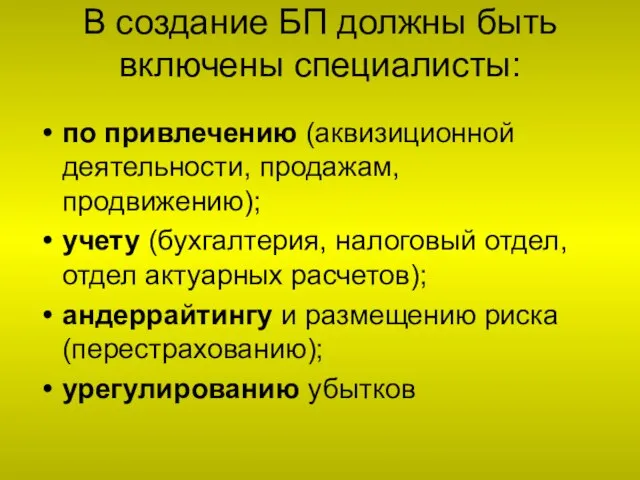

- 79. В создание БП должны быть включены специалисты: по привлечению (аквизиционной деятельности, продажам, продвижению); учету (бухгалтерия, налоговый

- 80. Классификация БП

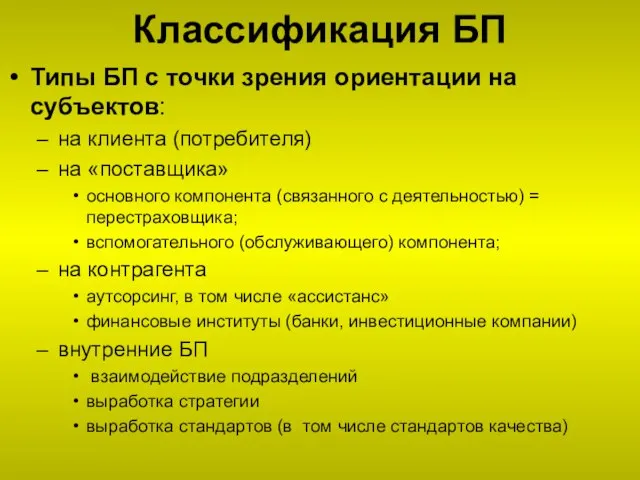

- 81. Классификация БП Типы БП с точки зрения ориентации на субъектов: на клиента (потребителя) на «поставщика» основного

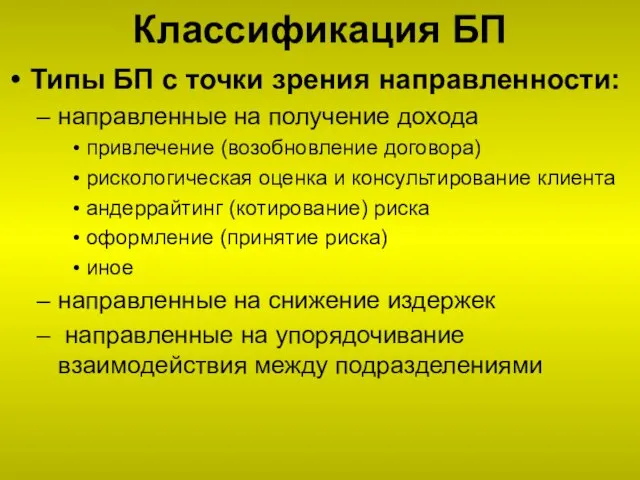

- 82. Классификация БП Типы БП с точки зрения направленности: направленные на получение дохода привлечение (возобновление договора) рискологическая

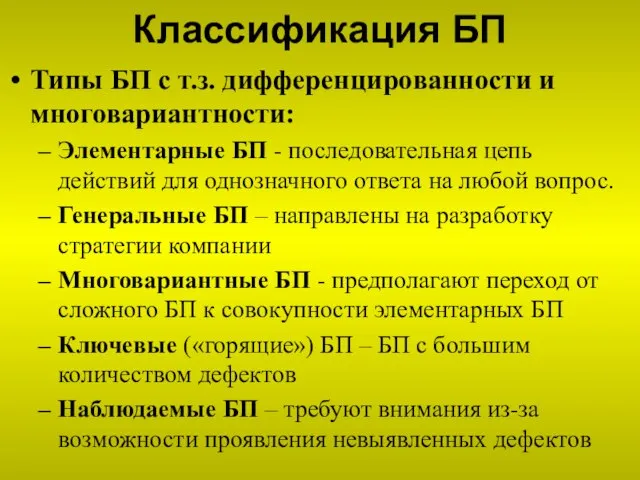

- 83. Классификация БП Типы БП с т.з. дифференцированности и многовариантности: Элементарные БП - последовательная цепь действий для

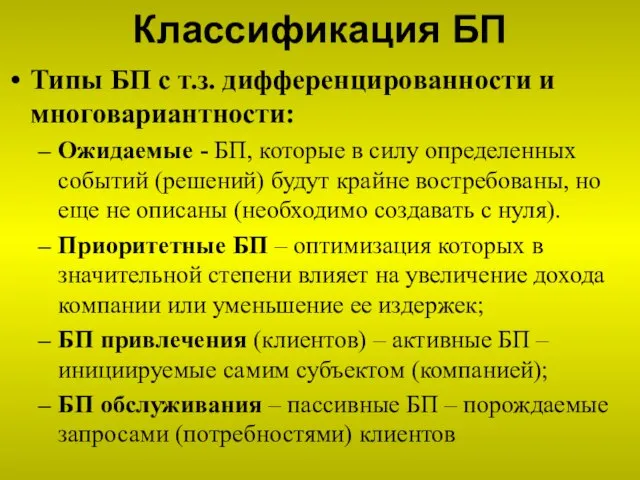

- 84. Классификация БП Типы БП с т.з. дифференцированности и многовариантности: Ожидаемые - БП, которые в силу определенных

- 85. Основы построения БП

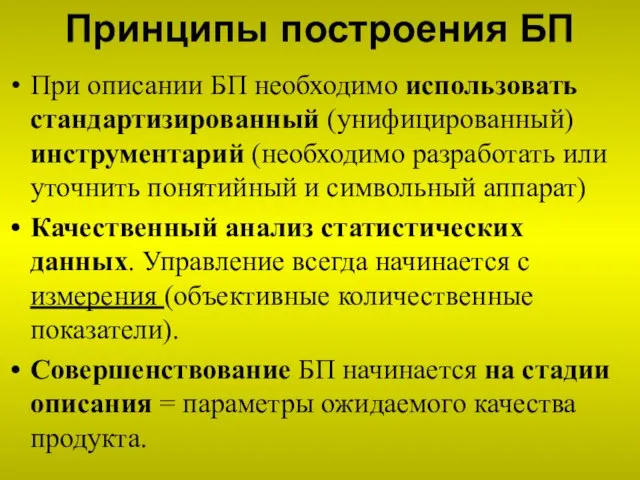

- 86. Принципы построения БП При описании БП необходимо использовать стандартизированный (унифицированный) инструментарий (необходимо разработать или уточнить понятийный

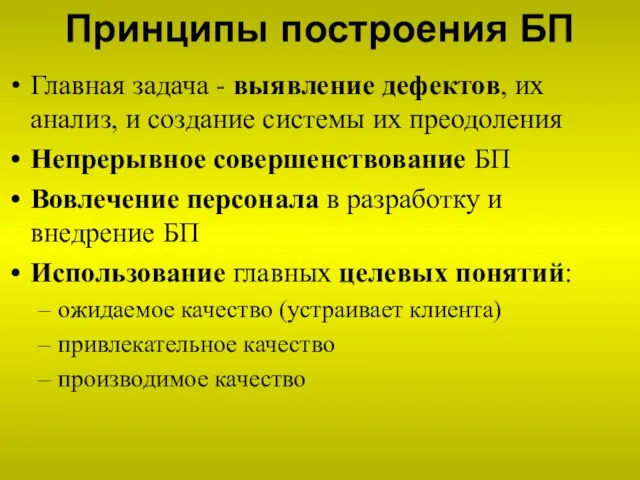

- 87. Принципы построения БП Главная задача - выявление дефектов, их анализ, и создание системы их преодоления Непрерывное

- 88. Стадии разработки БП Определение параметров ожидаемого качества продукта Выявление дефектов Рейтингование дефектов Выдвижение гипотез о причинах

- 89. Стадии разработки БП Утверждение программы улучшения БП Реализация (внедрение) программы Закрепление нового стандарта качества

- 90. Особенности построения БП в страховании Финансовая направленность деятельности Ориентация на контрагентов (аутсорсинг) Ориентация на финансовых контрагентов

- 91. Особенности построения БП в страховании Высокие требования к профессиональной подготовке сотрудников Работа через посредников «Закрытость» каналов

- 92. Делопроизводство в страховании

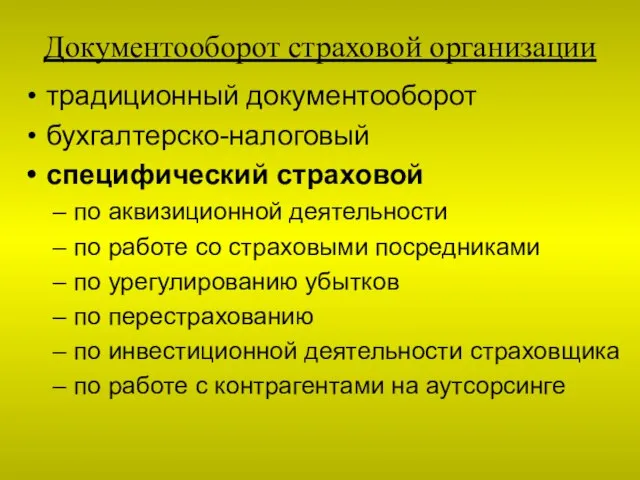

- 94. Документооборот страховой организации традиционный документооборот бухгалтерско-налоговый специфический страховой по аквизиционной деятельности по работе со страховыми посредниками

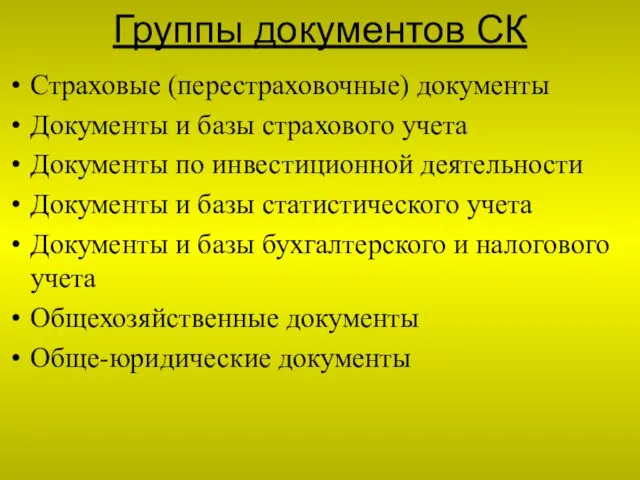

- 95. Группы документов СК Страховые (перестраховочные) документы Документы и базы страхового учета Документы по инвестиционной деятельности Документы

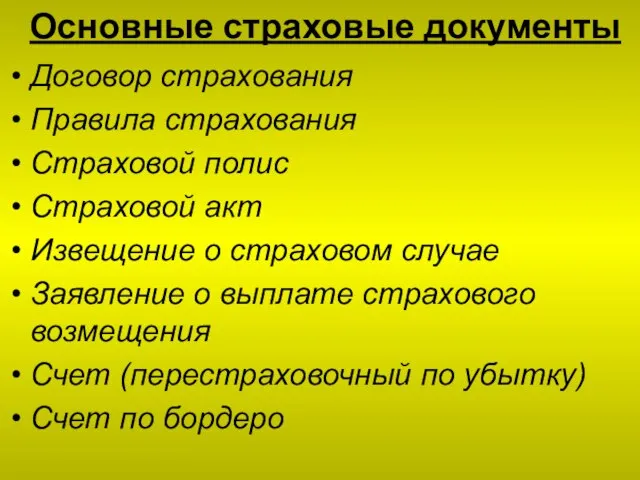

- 96. Основные страховые документы Договор страхования Правила страхования Страховой полис Страховой акт Извещение о страховом случае Заявление

- 98. Скачать презентацию

Почему мы так говорим?

Почему мы так говорим? Проект информатизации Образовательного учреждения

Проект информатизации Образовательного учреждения Развивающая игра для дошкольников Сказки

Развивающая игра для дошкольников Сказки Неправильное положение плода

Неправильное положение плода Какими могут быть цветы?

Какими могут быть цветы? Вышивка крестом

Вышивка крестом ГОРОДСКОЙ КОНКУРС «УЧЕНИК ГОДА – 2010»

ГОРОДСКОЙ КОНКУРС «УЧЕНИК ГОДА – 2010» ENGLISH ENLIGHTMENT

ENGLISH ENLIGHTMENT Практика успешного управления персоналом в условиях дефицита кадрового ресурса

Практика успешного управления персоналом в условиях дефицита кадрового ресурса Крым - наш общий дом

Крым - наш общий дом Повар – древнейшая профессия на Земле!

Повар – древнейшая профессия на Земле! Товариство Сільпо-Фуд

Товариство Сільпо-Фуд Медицинский аборт

Медицинский аборт Образование и наука конца XIX в.-начало XX в

Образование и наука конца XIX в.-начало XX в Особенности правовой охраны изобретений и полезных моделей в условиях действия части IV Гражданского кодекса и Административных р

Особенности правовой охраны изобретений и полезных моделей в условиях действия части IV Гражданского кодекса и Административных р Воскресенский храм

Воскресенский храм Уке ку

Уке ку Характеристика океана Земли

Характеристика океана Земли Мир после окончания первой мировой войны. Версальско-Вашингтонская система

Мир после окончания первой мировой войны. Версальско-Вашингтонская система Правоые основы безопасности жизнедеятельности

Правоые основы безопасности жизнедеятельности Суть коммуникационных схем Геллера

Суть коммуникационных схем Геллера Клаус Шваб Четвертая промышленная революция

Клаус Шваб Четвертая промышленная революция Презентация на тему Религиозные ритуалы обычаи и обряды (4 класс)

Презентация на тему Религиозные ритуалы обычаи и обряды (4 класс) Презентация на тему Типы конденсаторов и их применение

Презентация на тему Типы конденсаторов и их применение Лекция на тему:

Лекция на тему: Древний Рим

Древний Рим Индивидуальный план организации прихожей

Индивидуальный план организации прихожей igra_a.s.pushkin

igra_a.s.pushkin