Содержание

- 2. Классическая схема изложения материала Определение инвестиционного проекта Классификация инвестиционных проектов Оценка эффективности NPV IRR PI Payback

- 3. Пожелания студентов БОЛЬШЕ ПРАКТИКИ!!! Решение кейсов Рассмотрение проблемных и противоречивых вопросов Расширение перечня рассматриваемых вопросов

- 4. Проблемные и дискуссионные вопросы Выбор альтернативных проектов: противоречие показателей NPV и IRR Формирование денежного потока Обоснование

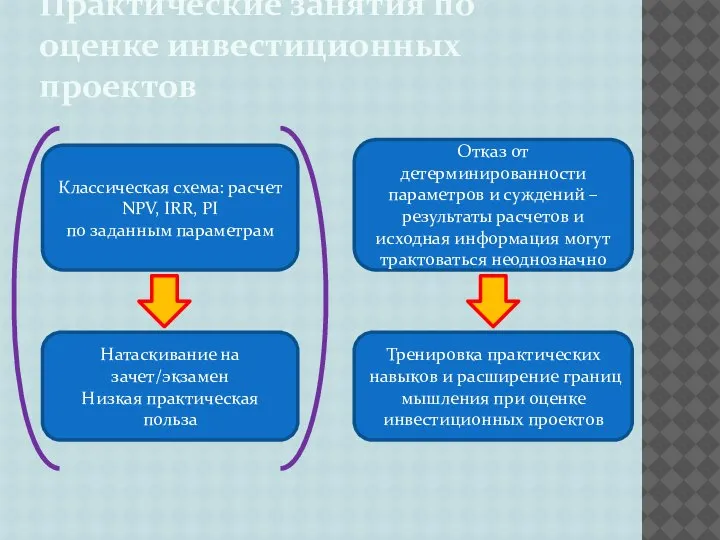

- 5. Практические занятия по оценке инвестиционных проектов Классическая схема: расчет NPV, IRR, PI по заданным параметрам Натаскивание

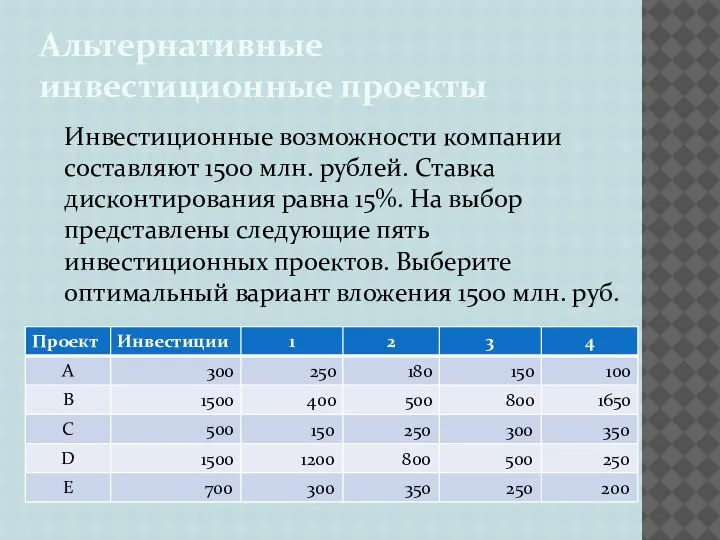

- 6. Альтернативные инвестиционные проекты Инвестиционные возможности компании составляют 1500 млн. рублей. Ставка дисконтирования равна 15%. На выбор

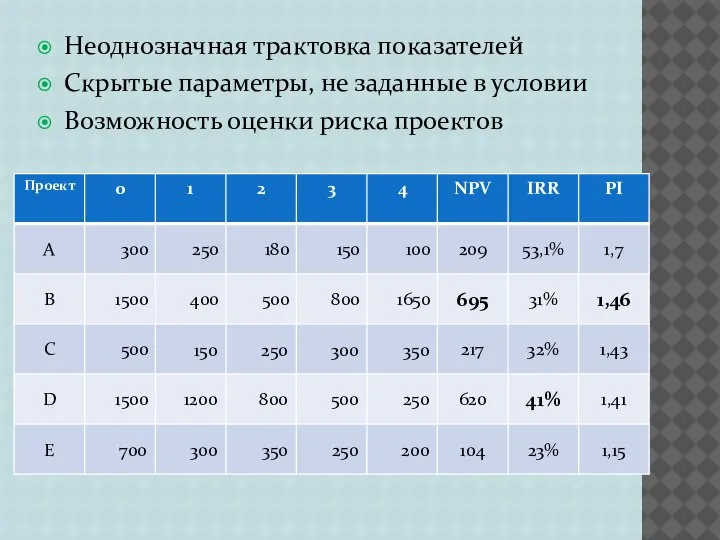

- 7. Неоднозначная трактовка показателей Скрытые параметры, не заданные в условии Возможность оценки риска проектов

- 8. «Конфликт» показателей NPV и IRR

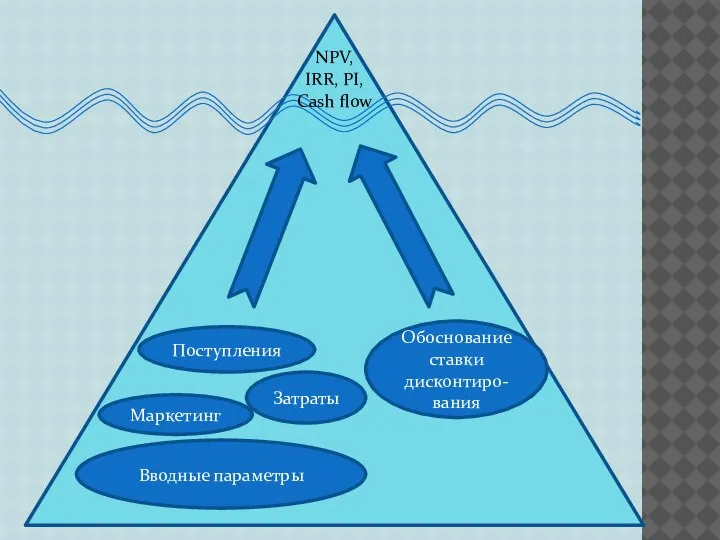

- 9. NPV, IRR, PI, Cash flow Вводные параметры Обоснование ставки дисконтиро-вания Поступления Затраты Маркетинг

- 10. Формирование денежного потока Инвестиционные издержки Программа производства и реализации по видам продукции Расходы на оплату труда

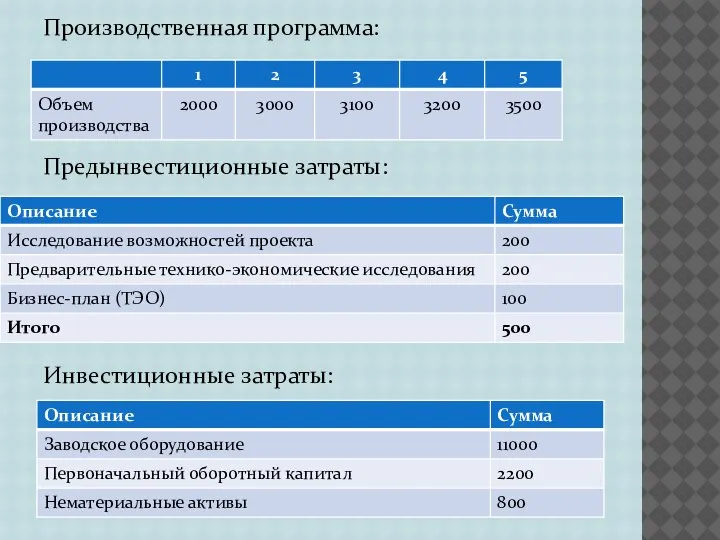

- 11. Производственная программа: Предынвестиционные затраты: Инвестиционные затраты:

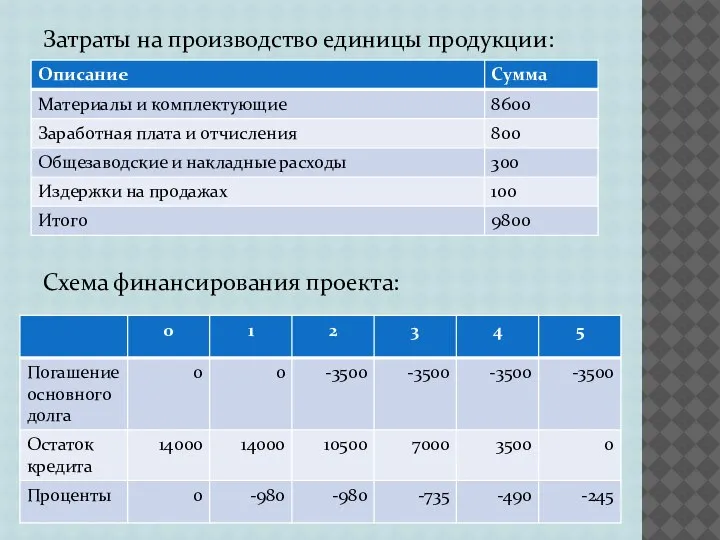

- 12. Затраты на производство единицы продукции: Схема финансирования проекта:

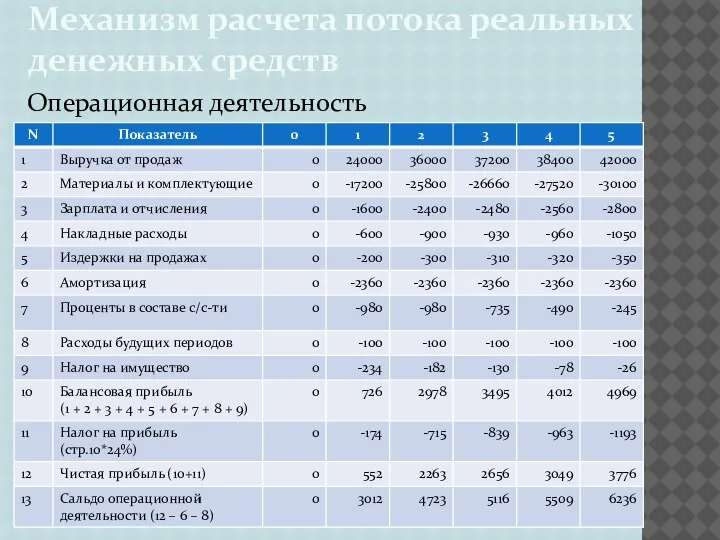

- 13. Механизм расчета потока реальных денежных средств Операционная деятельность

- 14. Инвестиционная деятельность

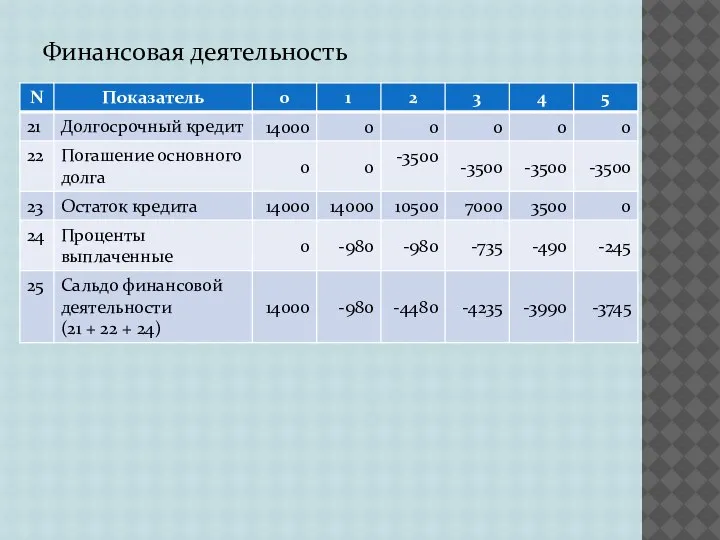

- 15. Финансовая деятельность

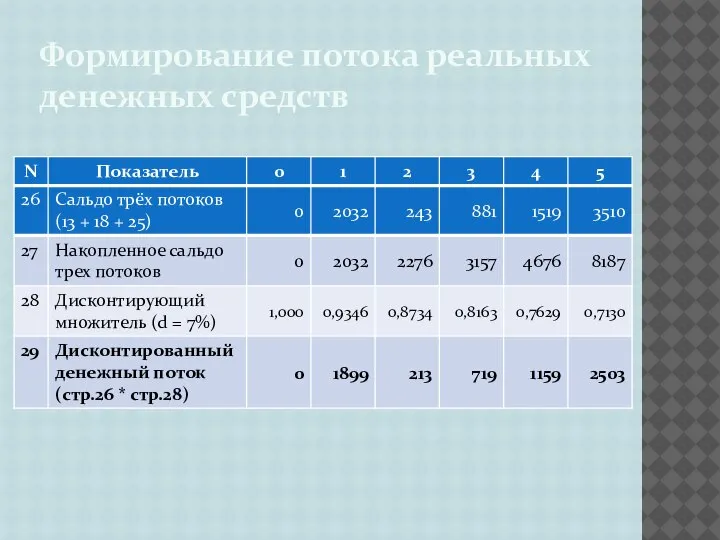

- 16. Формирование потока реальных денежных средств

- 17. Решение поставленных задач в рамках семинарских занятий Мини-кейс – формирование денежного потока Комплексный кейс – составление

- 18. Обоснование ставки дисконтирования Метод экспертных оценок Кумулятивное построение ставки дисконтирования Использование модели САРМ Использование средневзвешенной стоимости

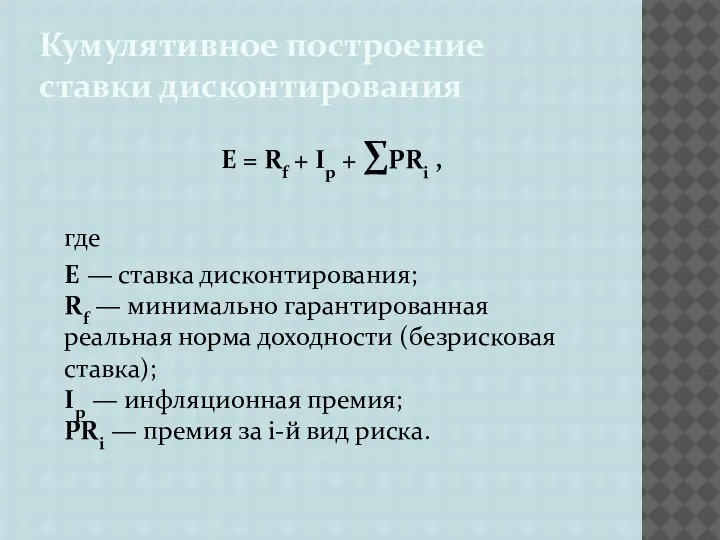

- 19. Кумулятивное построение ставки дисконтирования E = Rf + Ip + ∑PRi , где E — ставка

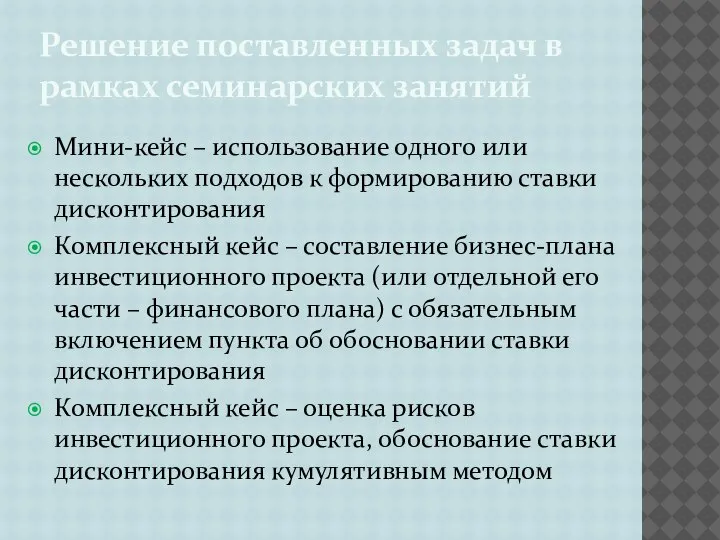

- 20. Решение поставленных задач в рамках семинарских занятий Мини-кейс – использование одного или нескольких подходов к формированию

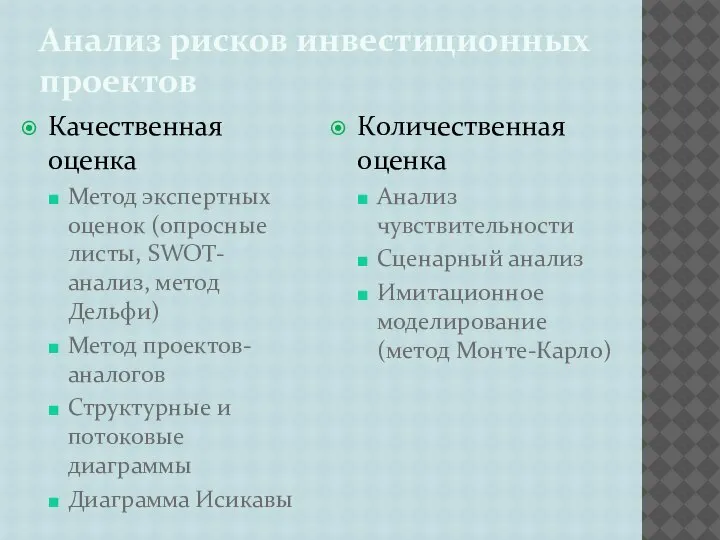

- 21. Анализ рисков инвестиционных проектов Качественная оценка Метод экспертных оценок (опросные листы, SWOT-анализ, метод Дельфи) Метод проектов-аналогов

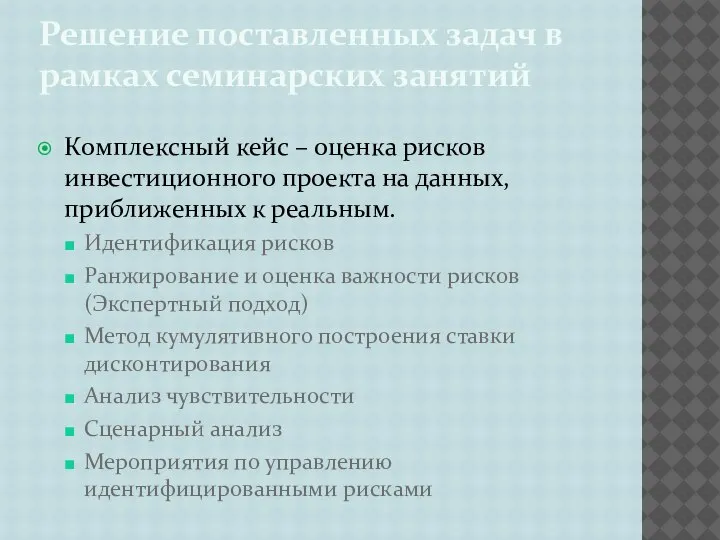

- 22. Решение поставленных задач в рамках семинарских занятий Комплексный кейс – оценка рисков инвестиционного проекта на данных,

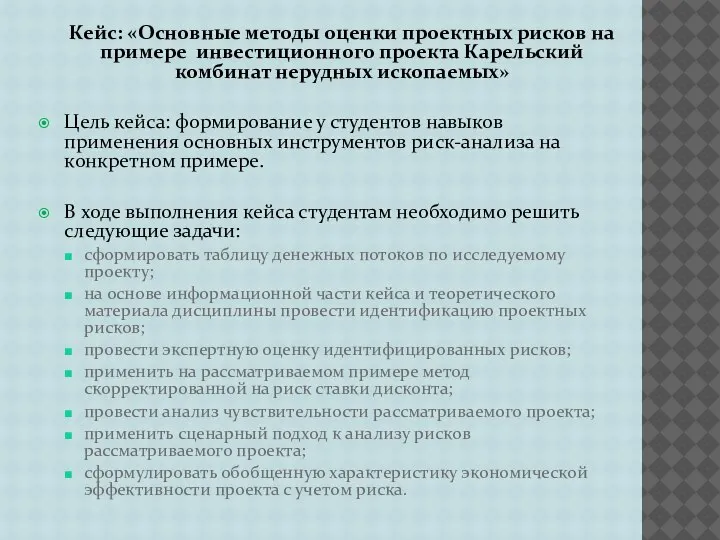

- 23. Кейс: «Основные методы оценки проектных рисков на примере инвестиционного проекта Карельский комбинат нерудных ископаемых» Цель кейса:

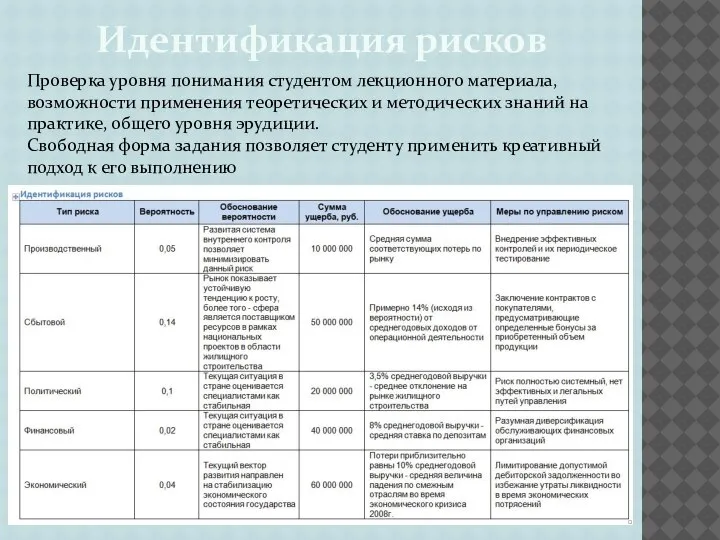

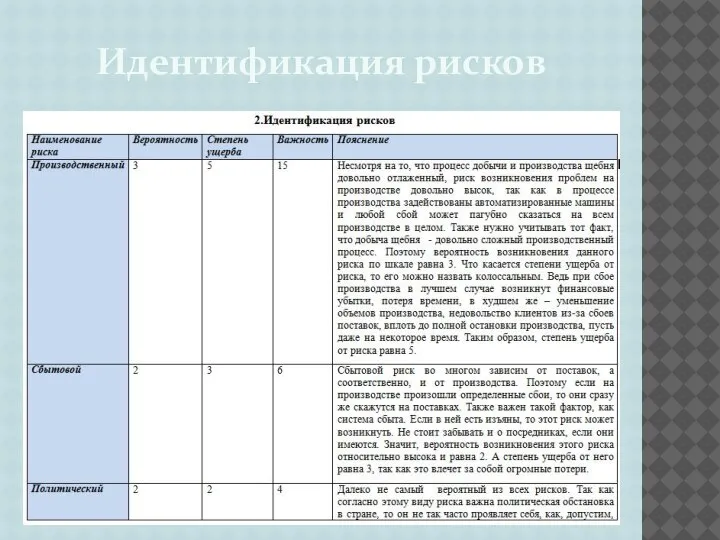

- 24. Идентификация рисков Проверка уровня понимания студентом лекционного материала, возможности применения теоретических и методических знаний на практике,

- 25. Идентификация рисков

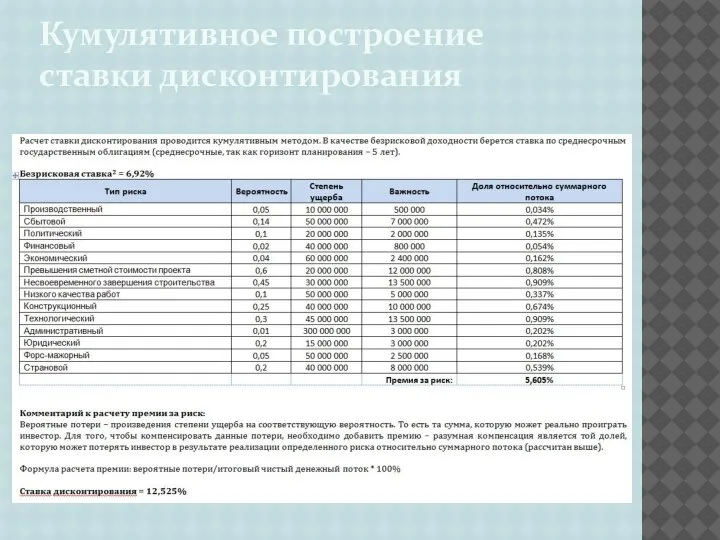

- 26. Кумулятивное построение ставки дисконтирования

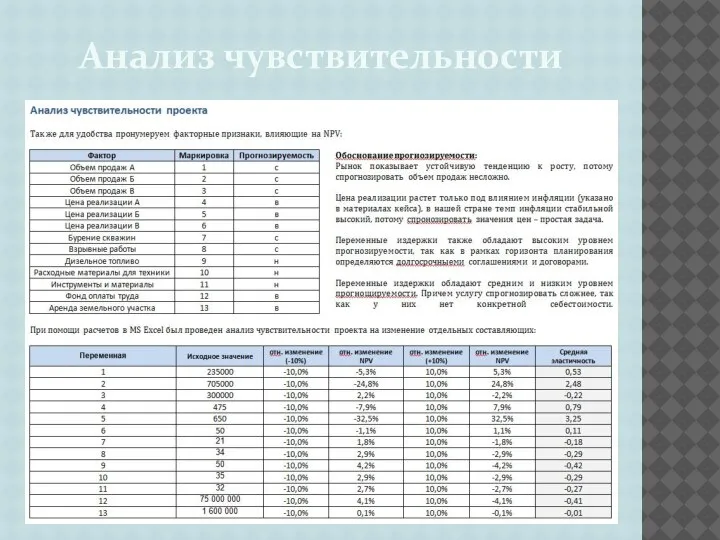

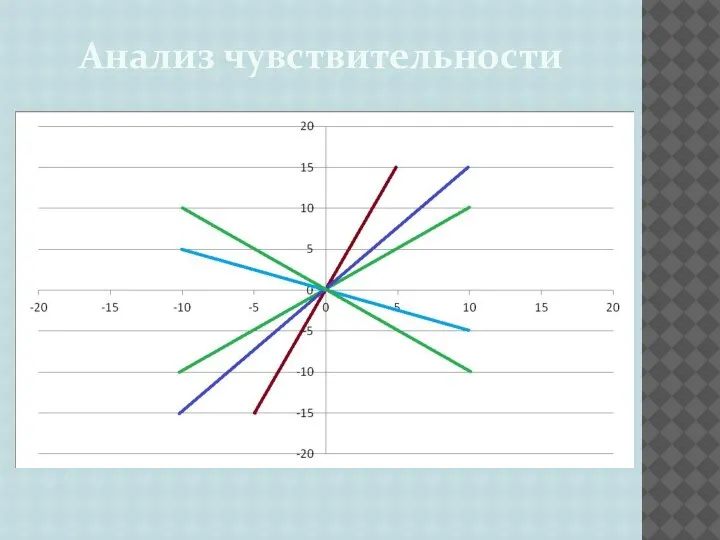

- 27. Анализ чувствительности

- 28. Анализ чувствительности

- 29. Анализ чувствительности

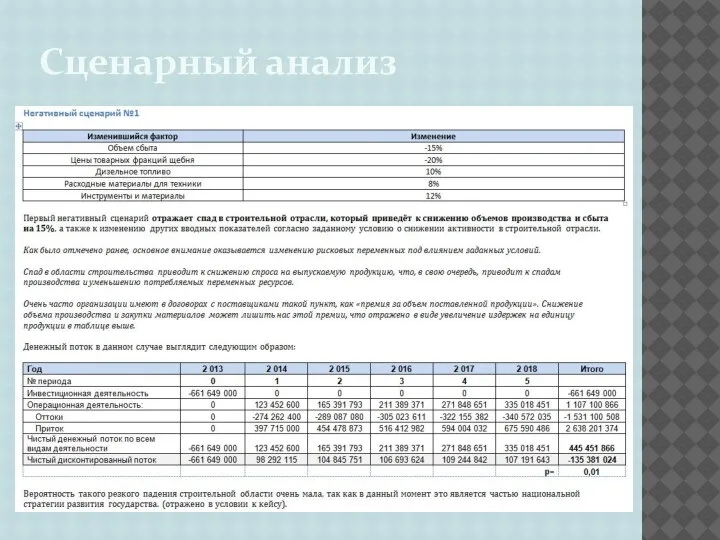

- 30. Сценарный анализ

- 31. Сценарный анализ Обоснованное формулирование сценария По заданным направлениям (часть переменных уже изменена) По характеристикам негативный, наиболее

- 32. Результаты выполнения кейса Навык формирования денежного потока инвестиционного проекта, учета прогнозируемых изменений в денежных потоках Выявление

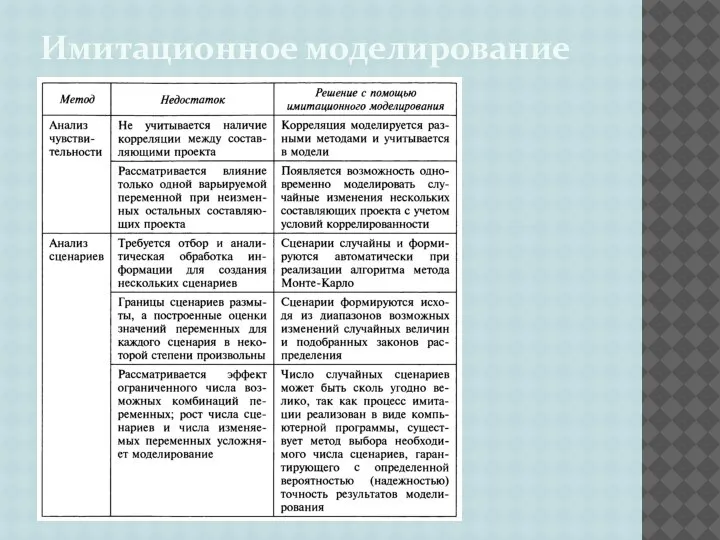

- 33. Имитационное моделирование

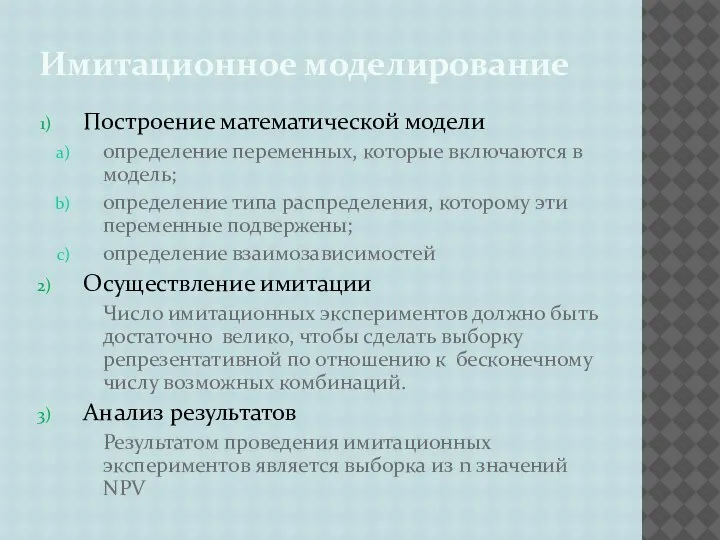

- 34. Имитационное моделирование Построение математической модели определение переменных, которые включаются в модель; определение типа распределения, которому эти

- 36. Скачать презентацию

загадки про транспорт

загадки про транспорт Court of Justice

Court of Justice Межотраслевые комплексы. Чёрная и цветная металлургия России

Межотраслевые комплексы. Чёрная и цветная металлургия России Биография Осип Эмильевич Мандельштам (1891- 1938)

Биография Осип Эмильевич Мандельштам (1891- 1938) Дорогие родители! А Ваш ребенок уже танцует?

Дорогие родители! А Ваш ребенок уже танцует? Модуль действительного числа

Модуль действительного числа Садово-парковое искусство

Садово-парковое искусство  Аннотация

Аннотация Мотивация

Мотивация Исследование параметров конвективновихревой солнечно-ветровой энергоустановки для автономного энергоснабжения

Исследование параметров конвективновихревой солнечно-ветровой энергоустановки для автономного энергоснабжения Конструктивизм

Конструктивизм 1

1 Российская школа: оптимистическая модернизация

Российская школа: оптимистическая модернизация Наследие Кирилла и Мефодия. День славянской письменности и культуры

Наследие Кирилла и Мефодия. День славянской письменности и культуры Презентация "Русский праздничный крестьянский костюм" - скачать презентации по МХК

Презентация "Русский праздничный крестьянский костюм" - скачать презентации по МХК Звук [Р]

Звук [Р] Презентация компании ВелоДрайв

Презентация компании ВелоДрайв Преодоление страха перед медицинскими манипуляциями

Преодоление страха перед медицинскими манипуляциями Электронные таблицыExcel 2003

Электронные таблицыExcel 2003 Отношения между понятиями

Отношения между понятиями ПРОИЗВОДСТВО

ПРОИЗВОДСТВО Несовершеннолетние преступники

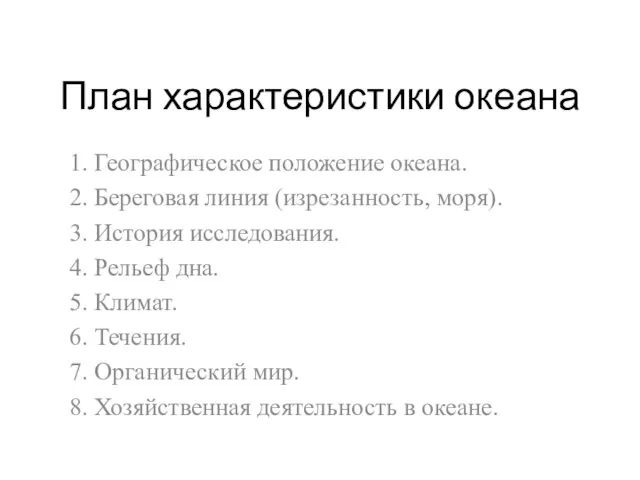

Несовершеннолетние преступники План характеристики океана

План характеристики океана Итоги реализации проекта «Комплекс инициатив БФ “Дроп ин Центр” в сфере профилактики ВИЧ/СПИД среди уязвимых к инфекционным за

Итоги реализации проекта «Комплекс инициатив БФ “Дроп ин Центр” в сфере профилактики ВИЧ/СПИД среди уязвимых к инфекционным за Викторина по книгам Кейт ДиКамилло

Викторина по книгам Кейт ДиКамилло Технология саморазвивающего обучения

Технология саморазвивающего обучения Агрегатные состояния вещества. Строение твердых, жидких и газообразных тел

Агрегатные состояния вещества. Строение твердых, жидких и газообразных тел Конституция РФ

Конституция РФ